BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD-0.9%

ADA/HKD-0.9% SOL/HKD+3%

SOL/HKD+3% XRP/HKD-0.78%

XRP/HKD-0.78%撰文:MIDDLE.X

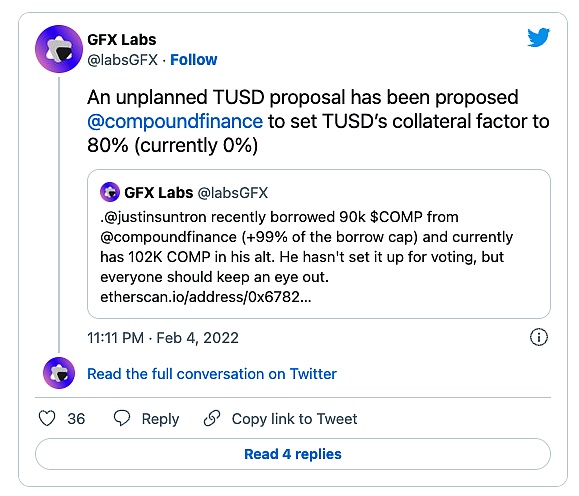

繼 Steem 事件之后,今年年初,幣圈話題人物孫宇晨(Justin Sun)再度陷入關于治理攻擊的指控。作為一名持有 10 億美元以上加密資產的巨鯨、Tron 公鏈的創始人,孫宇晨的鏈上地址被加密偵探們廣泛追蹤。

據 GFX Labs報告,2022 年 1 月份,鏈上記錄顯示,一個疑似屬于孫宇晨的地址從 AAVE 借入大量 $MKR,并在社區內提議創建 DAI-TUSD 交易對,支持兩者以固定 1:1 匯率兌換。該行為引起注意之后,受到了社區的抵制,該地址最終沒有用這些 $MKR 發起提案,而是直接將其歸還。3 月份,另一個疑似屬于孫宇晨的地址從 Compound 借入大量 $COMP,價值約 1300 萬美元,并充入了幣安,很快,一個新地址從幣安接收到價值約 900 萬美元的 $COMP,該地址用這些 $COMP 發起提案,提議在 Compound 上添加 TUSD 作為抵押資產,該提案最終被社區廣泛參與的投票否決。

盡管這兩次操作都以失敗告終,但該事件引發了業內對于 DeFi 治理的探討。有人認為:巨鯨利用 “鈔能力”,直接影響治理決策,是不能接受的,DeFi 的治理也不應淪為金錢;也有人認為:疑似孫晨宇地址的行為,完全是按照治理規則進行的,而且巨鯨們動用自身財務資源爭奪在 DeFi 中的資產準入資格,有助于拉升治理通證價格,治理通證價格的提升反過來有助于激勵更多人和更多資金的參與,何樂而不為?

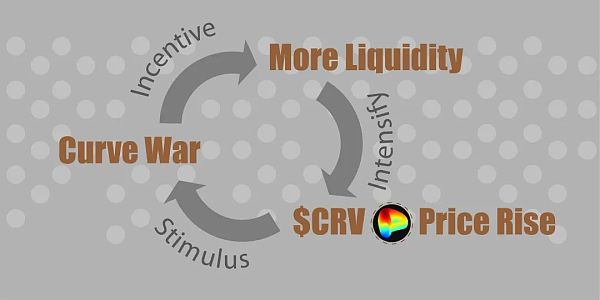

持后一種的觀點的人,以 Curve 協議的流動性激勵機制的成功為主要論據。作為一個專注于穩定幣的 AMM 交易市場,Curve 創造了一種流動性激勵方式:為不同交易對的流動性提供者提供不同力度的 $CRV 獎勵,獎勵力度取決于在治理投票中,各交易對獲得的投票比例。該機制引發了各穩定幣項目方在治理投票中的劇烈競爭,史稱「Curve War」。眾多穩定幣項目方用盡渾身解數,獲得更多的投票權,以爭取更多的流動性。

從 2020 年開始,Curve 協議一直實施這樣的流動性激勵政策,這使得 Curve 協議獲得了巨大的成功。通過引發 Curve War,促使 $CRV 的價格提升,$CRV 價格的提升刺激了更多資金為 Curve 協議提供流動性,流動性的增加又進一步激化 Curve War,完美的飛輪效應!

沒有人認為 Curve 的治理被金錢綁架,但是 Curve War 中卻出現一個尋找規則漏洞的天才項目:Mochi Protocol

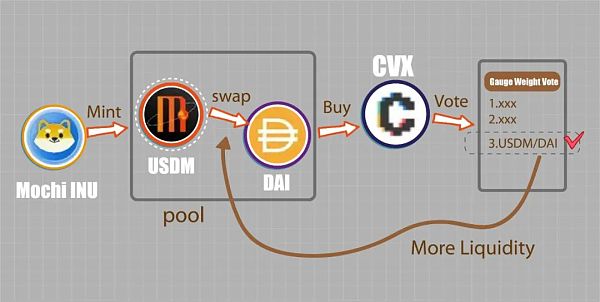

或許是受 Curve War 飛輪效應的啟發,Mochi Protocol 也打算開啟屬于自己的飛輪效應。Mochi Protocol 使用其治理代幣 $MOCHI INU,對其 USDM 穩定幣在 Curve 中的流動性進行激勵,并利用其持有的大量 $MOCHI INU 憑空鑄造了大量的 USDM。然后,Mochi Protocol 將這些 USDM 換成 DAI ,用? DAI 大量買入 $CVX(掌握大量 CRV 投票權的 Convex Protocol 的治理通證) ,以進一步爭奪流動性,并繼續利用這些流動性將 USDM 換成 DAI,然后再購買 $CVX ,循環往復。當 USDM 的流動性達到 1 億美金時,Mochi Protocol 開始套現跑路,耗盡池中的流動性,使得 USDM 掛鉤失效,完成對流動性提供者的收割。

0xb99cc7開頭地址1小時前向Compound存入逾1022萬枚USDT:6月11日消息,據EigenPhi MEV Alert監測,1小時前0xb99cc7開頭地址向Compound存入10227660枚USDT。[2023/6/11 21:29:44]

使用 CVX 在 Convest 中投票,可以間接影響 Convest 金庫中的 veCRV 的投票,該過程在圖中已簡化。?

至此,您可能對于 DeFi 治理中的金錢態度很矛盾:它一方面可能給協議帶來成功,另一方面卻可能讓治理攻擊和巨鯨操控的風險曝露。如果不換個視角,我們很難跳出對金錢的直覺,看清楚 DeFi 治理當中的真問題。

?DeFi 治理中的真問題

Paka Labs 認為,當前 DeFi 的治理機制,存在兩個關鍵問題:

其一,治理杠桿

巨鯨參與治理本身無可指責,問題在于疑似孫宇晨地址用來參與治理的 $COMP 和 $MKR 來源于借貸,而非他長期持有的資產。如果該地址向協議添加的是某種高控盤資產,他完全有可能通過「印鈔」,將協議當做他的提款機,而他幾乎無需承擔 $COMP 或是 $MKR 的價格下行風險。這不符合激勵相容的原則。該地址通過去中心化的借貸協議來借入治理通證,尚需自己提供抵押品,事實上,如果借入主體沒有充足的抵押資產,還可以通過發行債券衍生品來從其他人手里借入治理通證。

在 Curve War 中則大量存在賄選的情況,Curve War 的參戰項目們通過微薄的獎勵來激勵其他具有投票權的人按他們的意志投票。當然,這里的 “微薄” 是相對于他們直接購買這些投票權而言。(賄選還包括通過經濟激勵來讓別人將票委托給自己,由于 Curve 的治理沒有委托機制,這類行為沒在 Curve War 中出現。)

借票和賄選為治理參與者們提供了杠桿,使得他們能獲得的投票權和其所需承擔的責任不成正比。

此外,不少 DeFi 協議,治理參與率過低,導致極低比例的投票權就可以決定涉及重大資金或是資源的重要事務,簡直是天然的杠桿。例如 6月19日,Solend 僅用約幾十萬美元的投票權,就做出決定接管某巨鯨上億美元的資產,令人咋舌。該決議因受到社區強烈反對而又通過新的提案廢止。

總之,治理投票中存在金融杠桿,這是真正威脅治理公平性與安全性的重要問題。

其二、無人守門

DeFi 的治理比其他類型的 DAO 治理更加復雜,因為 DeFi 擁有的資源不止是協議 Treasure 中那點資金,也更非 TVL 里的資金(事實上 TVL 里的資金的所有權不屬于 DeFi 協議自身,這也是 Solend 接管巨鯨賬戶引發巨大爭議的原因),對于 DeFi 協議而言,最關鍵的資源往往是非財務資源。例如:

Web3 能力聚合方案 Daylight 推出 Ability API:4月4日消息,Web3 能力聚合方案 Daylight 宣布推出 Ability API,允許錢包應用為其用戶提供空投、鑄幣、投票、代幣門控(token gates)等信息。

Daylight 于去年完成 300 萬美元種子輪融資,Framework Ventures 和 Chapter One 領投。[2023/4/5 13:44:56]

借貸協議中的抵押品資產白名單

DEX 中的流動性資源

通過治理投票來來分配協議的非財務資源,不能被簡單理解為是純粹的治理行為,而是帶有一定的資源售賣性質。從這個視角看,Curve War 可以理解為 Curve 對自身流動性資源的拍賣行為。既然不是,那就無所謂金錢。(治理通證承載了分配有價資源的權力,這就是在 Compound 官方宣布?$COMP 沒有財務價值之后,價格依舊瘋漲的原因,那些聰明錢早就意識到了這一點!)

真正導致風險的環節是沒有人審核資產的準入。我們拿中心化交易所的上幣流程來做個比較,如果一個 Web3 項目要在中心化交易所上幣,多數時候需要交一筆上幣費用,此外,中心化交易所會對項目做背景調查,如果背調未能通過,代幣是不會被上架的。負責任的交易所,大概都不會采用「有錢就能進」的上幣政策。而不少 DeFi 協議卻對資產的準入不設任何風控審核措施。這樣的類比不完全貼切,但能說明一定問題。

盡管社區成員可以自發的留意治理提案,也可以動員更多成員通過投反對票來否決添加惡意資產的提案,就像 Compound 和 MakerDAO 否決疑似孫宇晨地址的提案一樣。但這種社區成員的自發監管,缺乏責任主體,也缺乏專業能力,并不是一張結實的網,總會有 “漏網之魚” 趁虛而入。例如2月15日針對 Build Finance 的治理攻擊提案在沒有被社區注意到的情況下,被攻擊者控制的少數選票悄悄通過。該攻擊使得協議金庫資產幾乎歸零,讓 Build Finance 全面失敗,再難翻身。

為了保障 DeFi 參與者的資金安全,我們需要一個更嚴謹的資產準入審核機制。

如何消除治理杠桿?

我們需要針對使用治理杠桿的手段來一一破解。

???防御借票:以鎖倉換治理權

首先,借票行為是相對容易防御的,基于時間加權的投票和基于聲譽的投票都可以降低借票的影響。事實上,Curve 的治理已經采用了基于時間加權的投票。Curve 的治理權力是通過用 veCRV,而非 CRV 投票來實現的,而 veCRV 需要通過鎖倉 CRV 獲得。鎖倉時間越長,獲得的 veCRV 會越多,例如鎖倉 4 年則可以獲得 1 veCRV,鎖倉1年則只能獲得 0.25 veCRV。

鏈游Fusionist Alpha Prestige NFT系列地板價漲至6.05ETH:1月31日消息,據 NFTGo.io 數據信息,鏈游Fusionist Alpha Prestige NFT系列地板價漲至6.05ETH,24 小時漲幅為52.11%。該系列24小時成交額達62.04ETH,增幅為204.27%。[2023/1/31 11:38:13]

這里有兩個關鍵點,其一,veCRV 不能轉賬,Curve War 中之所以用戶可以把 veCRV 借給 Convex 、StakeDAO 或是 Yearn Finance,是因為 Curve 為少數主體開了白名單;其二,隨著鎖定的 $CRV 逐漸接近到期時間,veCRV 的數量會線性衰減,如需維持投票權不變,用戶需要不斷刷新鎖倉時間。

鎖倉機制使得任何人無法通過短期借票獲得大量的投票權。如果想要獲得更多投票權,必須延長借貸時間,這會給借票者帶來巨大的成本。

我們認為未來主流 DeFi 協議很有可能會向類似于 Curve 的時間加權機制演化,抑或是向更復雜的聲譽投票機制演化,越來越多新生的協議也會傾向于不再采用簡陋的 1T1V 機制。

???防御賄選:隱私技術或成希望

賄選行為則相對難以防御。

賄選在現實中盡管存在,但不成氣候。因為不記名投票的特點是:投票者將選票扔進投票箱之后,第三方無法知道投票者究竟投給了哪個選項,甚至投票者本人也很難拿出可靠的證據向賄選者證明自己投了某個選項,這使得賄選交易缺乏可信的基礎。

而在鏈上,賄選行為的信息高度可見,對于賄選者而言易于驗證,而賄選行為涉及的主體身份信息卻可以隱藏起來,難以追責。這對于建立一個賄選市場而言幾乎是完美的土壤。在 Curve War 中,賄選已經成為了參戰項目的常規手段,甚至因此出現了專門的賄選服務平臺,通過使用這些平臺,可以拿代幣獎勵來換取用戶的選票。

veCRV 賄選平臺:

https://bribe.crv.finance/

vlCVX 賄選平臺:

https://votium.app/

Bride?Protocol?則更加明目張膽的宣稱要做一個通用的賄選平臺,還打著 “幫助 DAO 提高治理參與率”、“幫助治理通證持有人提取治理價值” 的旗號,意圖讓「賄選」一詞在 DeFi 治理語境中成為一個中性詞。確實,賄選可以提高治理參與率,但 DeFi 協議希望看到的一定不是這種虛假的高參與率。

理論上,協議可以主動屏蔽來自賄選平臺的投票,剝奪賄選選票的投票權,但這建立在賄選平臺信息公開的基礎之上,如果賄選平臺運行于私人服務器,或者在區塊鏈上借助隱私技術開發,那么主動屏蔽的方式便無處下手了。在《DAO 的另一面:鏈上賄選和黑暗 DAO 的崛起》一文中就描述了一種利用 TEE 硬件來構建一個隱秘賄選交易平臺的可行方法。

Robinhood:正在裁減約23%的員工:金色財經消息,美股經紀商Robinhood表示,正在裁減約23%的員工。此次裁員標志著Robinhood今年的第二輪裁員,該公司在4月份裁減了約9%的全職員工。

Robinhood首席執行官Vlad Tenev周二在新聞稿中表示,本次裁員將主要集中在運營、營銷和項目管理方面。在新聞稿中,Tenev指責“宏觀環境惡化,通脹處于40年高位,伴隨著廣泛的加密市場崩盤”。[2022/8/3 2:54:33]

??Hostess from?NFT collection?The Robbery?by?Cherry_Pie_NFT

那我們能否構建一個投票信息不可見的治理系統呢?例如使用隱私技術,讓單個用戶的投票信息在鏈上不再可見,外界只能看到可驗證的最終投票結果,不僅如此,投票的用戶無法向賄選者出示可信的證明,以證明其投給了哪一個選項,或者把票委托給了誰。這是本文提供一個拋磚引玉的思路,希望業內伙伴一起探討,一起探索。

需要注意的是,即便是最完美的技術,也無法徹底杜絕賄選,例如依靠熟人關系的賄選交易是無法被阻止的。我們能做的是防止賄選形成有效市場,使得 DeFi 治理不被普遍的賄選行為完全異化。

???提升治理參與率:治理政黨與治理激勵

即便是 DeFi 行業的一些標桿協議,也可能沒有很高的治理參與率,例如? Compound 的治理參與率只有?5%?左右。這為一些人通過掌握投票權從協議中攫取利益提供了動力。低投票率還促使一些協議通過多層間接治理以實現更大的杠桿,詳見 Fei-Index-Aave 的神仙操作。

從實踐民主的視角,人們總是試圖讓更多的人參與投票,但從協議治理安全的角度,目標應該是讓更多的票被投入治理當中。如果轉換下目標,我們就能發現一個新的治理思路——協議政黨。

盡管一些協議已經開發了流動民主機制,允許人們將治理通證委托給別人以間接參與治理。但這種機制一直受困于一些因素而無法大幅度提高治理參與率。

除非你深入參與社區,知道哪些人是活躍的貢獻者以及他們的治理投票傾向,否則你還是不知道將選票委托給誰合適;

受委托的投票者活躍度不穩定,也沒有人要求他們保持活躍,可能積極參與幾次投票就再也沒投過票,而委托人似乎不會總是關注他們是否應該更改委托,這使得一部分票長時間陷入沉寂;

大多協議沒有為參與治理提供獎勵,這使得持幣人更愿意把治理通證放在? DeFi 中生息。

引入一個具有特定投票傾向的聯盟能夠改善上述情況,我們可以將其稱之為「協議政黨」。協議政黨向選民承諾負責任的參與投票以獲取選票,同時協議政黨雇傭專家以仔細研究每項決策以做到這一點。

Chillchat完成650萬美元融資,FTX和Cryptocom領投:6月8日消息,像素藝術NFT元宇宙Chillchat宣布完成650萬美元種子輪Token融資,本輪融資由FTX和Cryptocom領投,Griffin Gaming Partners、Animoca Brands、The Spartan Group、Diamon Hands Ventures、Mighty Jaxx、A&T Capital、Morningstar Ventures、Shima Capital、Old Fashion Research、Double Peak Group、DAOvergence、DeFi Capital、Zipmex Labs、Gate Labs、overwolf、Monke Ventures 等參投。Chillchat表示,目前該項目的融資總額已達到869萬美元。

Chillchat是一個以CreateToEarn為特色的像素藝術NFT游戲元宇宙,基于Solana網絡。玩家可以使用Chillchat的像素編輯器來創建例如角色、寵物、表情和物品的各種NFT,旨在讓玩家構建他們自己的身份和空間,在元宇宙內體驗休閑活動、社交和游戲冒險等。

此前消息,Chillchat于今年2月22日宣布完成185萬美元種子輪融資。[2022/6/8 4:10:38]

當然為了讓協議政黨有動力負責任的參與治理,并且讓持幣人有動力將票委托給協議政黨,協議需要給到治理參與者以足夠的激勵。治理激勵的存在,相當于向不參與治理的人征稅,有助于喚醒沉寂的選票。治理激勵分為兩部分,一部分是為鎖倉治理通證而發放的獎勵,有點像 PoS 公鏈當中 Staking 獎勵,另一部分是對投票行為進行獎勵,例如投票次數達到多少次可以獲得獎勵,這部分獎勵可以以補貼的形式給到治理治黨。獎勵的來源可以是通脹增發,也可以是協議利潤。

這里需要注意一點,協議政黨不應再發行自己的治理通證,否則會給類似 Fei-Index-Aave 的套娃型杠桿治理創造機會,即便協議政黨發行了治理通證,也不應通過自身治理投票直接決定其代持的選票的投票,而是應該委任一個專業的委員會來做出投票決策。

目前 WildFireDAO 已經被創建為一個協議政黨,積極參與多個協議的治理,Rabbithole 也創建了自己的治理委員會,負責參與自己所持股的協議的治理投票。期待協議政黨未來的演化!

?如何設置守門機制?

在 Mochi 的治理攻擊發生后,Curve 通過治理取締了 Mochi Protocol 競爭流動性的資格,但與事后的「資產清退」相比,我們更需要一個事前的資產準入環節,抵御欺詐行為,更好地保障 DeFi 參與者的資金安全。

如前所述,在多數 DeFi 目前的資產準入機制中,只要你有足夠的錢,就可以拿到足夠多的投票權,進而把任何你想要添加的資產放進一個 DeFi:或是作為借貸協議的抵押品,或是作為穩定幣的儲備資產,亦或是被允許加入一個特定的交易對,這帶來了治理攻擊的風險敞口。通過消除治理杠桿,我們可以讓攻擊者獲得投票權的成本增大,但除此之外,DeFi 協議還應有一套守門機制,作為防止惡意資產添加的最終安全屏障。

讓眾多持幣人對資產的準入進行審核是不合適的,否則就回到了最初的問題,投票權可能被攻擊者短期捕獲,以實施治理攻擊,且投票者不可能全部都去對資產做負責任的背景調查。可行的方法是投票者們制定一個審核標準,并委任一個風控團隊來對資產做背調,并決定是否放行。

需要注意的是,一旦標準制定,審核委員會沒有權力對不符合標準的資產放行,或是阻礙符合標準的資產被添加,否則協議可以通過治理投票罷免或更改委員會成員。當然,審核標準畢竟只是幾段文字,實踐中一定有審核委員會的自由裁量權。然而,審核標準還是應該盡可能明晰(例如可以用一個量表來評估一個資產的去中心化程度),減少審核委員舞弊或是被賄賂的可能性。這就像現實中立法和司法的分離。

事實上,在 Compound、SushiSwap 中有類似于「元老院」的結構,「元老院」可以有權否決一切治理提案,即便是那些高票通過的治理提案。實踐中,「元老院」也承擔了資產準入審核的作用,負責否決惡意資產被添加的提案。然而,該機制也飽受爭議:支持者認為元老院的權力和治理投票的權力可以相互制衡,實現類似于民主中的兩院制結構,反對者則認為,可以否決一切提案的元老院,完全可能成為協議的獨裁者。

我們認為這里面的核心點有兩個:

元老院的權力范圍,除了提案否決權,是否還有其他權力,在一些治理結構中,元老院還有暫停協議、啟動緊急提案等權限,在一些發展初期的 DeFi 協議當中,元老院具有一切超級權限,可以隨時更新協議代碼。不同的權限范圍,決定了元老院的性質——獨裁者,還是守門員。不過,對于發展較為初期的 DeFi,由于代碼尚未成熟,經濟體系也尚未驗證,讓獨裁者來當守門員也是無奈之舉;

元老院成員的選舉和罷免,是否由治理投票決定。這決定了元老院是獨立存在的權力實體,還是只是治理投票所授權的一個權力代行機構。

總之,我們認為由一個被治理投票授權和監督的委員會來負責資產審核是有必要的,該委員會可以是一個單獨的部門,也可以由協議的「元老院」兼任。

?小結

隨著 DeFi 的發展,部分協議已經成為 Web3 的基礎設施,具備公共物品的屬性,保護參與者的資金安全,是 DeFi 發展的底線。風險因素主要存在于兩個方面,其一是治理權力可能被金融杠桿放大,導致權責不對等的治理,其二是缺乏可靠的資產準入審核流程(守門機制),即便對欺詐者也來者不拒,有錢就可以向 DeFi 協議添加任何資產。

本文提供了消除治理杠桿的若干方法,在這些方法中,用鎖倉機制防御借票已經被廣泛應用,用治理政黨和治理激勵來提升治理參與率也在被陸續實踐,只有賄選還是個棘手的問題,本文提供的用隱私技術防御賄選的思路,有著過高的技術門檻,并非短期能夠實現。本文也提供了設置守門機制的建議,那就是委托一個風控團隊按照既定的原則來對添加到 DeFi 許可中的資產做調查與審核。不過,在 DeFi 的治理實踐中,可能還會出現更高明的方式來解決上述問題,DeFi 的治理究竟走向何方,我們將繼續關注并研究。

參考資料:

Tron’s Justin Sun Accused of ‘Governance Attack’ on DeFi Lender Compound

https://www.coindesk.com/tech/2022/02/04/trons-justin-sun-accused-of-governance-attack-on-defi-lender-compound/?

避免治理攻擊,藍籌DeFi的治理經驗

https://medium.com/@edwardyw/%E9%81%BF%E5%85%8D%E6%B2%BB%E7%90%86%E6%94%BB%E5%87%BB-%E8%93%9D%E7%AD%B9defi%E7%9A%84%E6%B2%BB%E7%90%86%E7%BB%8F%E9%AA%8C-38d1aaabd56f

CRV的收益權和治理權

https://medium.com/@edwardyw/crv%E7%9A%84%E6%94%B6%E7%9B%8A%E6%9D%83%E5%92%8C%E6%B2%BB%E7%90%86%E6%9D%83-3a38a9934816

A Comprehensive Research on DAO’s Security by Fairyproof

https://medium.com/coinmonks/a-comprehensive-research-on-daos-security-by-fairyproof-bf228ff8f594

Solend 治理風波始末

https://blockcast.it/2022/06/21/strange-things-are-afoot-with-solanas-solend/

DAO的另一面:鏈上賄選和黑暗DAO的崛起

https://www.odaily.news/post/5174916

?Build Finance DAO Suffers Governance Takeover Attack

https://cryptobriefing.com/build-finance-dao-suffers-governance-takeover-attack/

Compound七項提案投票率僅5%,DAO真的是民主最終形態?

https://abmedia.io/20220601-are-daos-fake-democracies

The Curve Emergency DAO has killed the USDM gauge

https://gov.curve.fi/t/the-curve-emergency-dao-has-killed-the-usdm-gauge/2307

Metagovernance in Crypto

https://kydo.substack.com/p/metagovernance-in-crypto?s=r

Introducing Wildfire?DAO

https://mirror.xyz/james.eth/71ibzWJvs3Frqu3beIzAtcQu5sJ2k8Hz15svQhBWKvI

From v0 to v1: RabbitHole Metagovernance Pod?Learnings

https://rabbithole.mirror.xyz/_nNQuN6c7rGXlHkjkUcCBgYtd4gSB76HGUg-TiHtZ3k

作者:沈旸 全文字數:14000 ???預計閱讀時間:22分鐘如果說2021年科技圈最火的概念是“元宇宙”,那么2022年最火的一定是Web3.0了.

1900/1/1 0:00:002022年8月,距離2017已經過去5年。市場也經歷了兩個牛熊市的轉換。2017牛市,比特幣從150美金人民幣上漲到2萬,2021牛市,比特幣從3200美金上漲到68000美金.

1900/1/1 0:00:00每年一度的歐洲最大的以太坊會議ETHCC(The?Ethereum?Community Conference)7月19日-21日在巴黎舉行.

1900/1/1 0:00:00注:原文作者是 Optimism 核心開發者 Kelvin Fichter(smartcontracts).

1900/1/1 0:00:00原文作者:谷昱&餅干 在加密市場陷于疲軟、風投機構紛紛放緩投資頻次之際,一家新興風投機構以高頻的投資速度、夸張的投資金額吸引行業的頗多關注,它就是 GEM Digital.

1900/1/1 0:00:00講個笑話,上線14年后,Spotify仍然沒能實現盈利,在線音樂服務至今仍然沒有摸索出自己的盈利模式.

1900/1/1 0:00:00