BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+4.06%

ETH/HKD+4.06% LTC/HKD+2.67%

LTC/HKD+2.67% ADA/HKD+1.35%

ADA/HKD+1.35% SOL/HKD+1.32%

SOL/HKD+1.32% XRP/HKD+1.5%

XRP/HKD+1.5%從UST脫錨之后,加密貨幣市場開始崩盤。機構暴雷,交易所暫停提現,借貸協議接連清算、擠兌,流動性危機凸顯。這一損俱損的多米諾效應的背后,將DeFi的危機暴露得淋漓盡致。

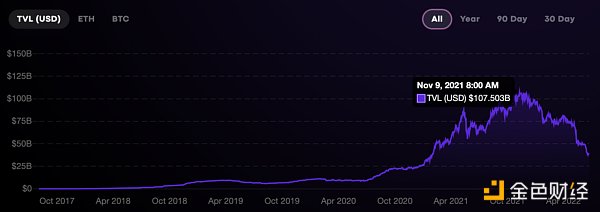

2020 年,DeFi Summer來臨,?家都為之?興奮。流動性挖礦的盛行將DeFi協議中的加密資產總值從不?10萬美元躍升?3000億美元的?點,超高的年化收益率,財富效應凸顯,?戶不斷涌?,隨后?端玩家不斷加杠桿,將DeFi推向最高潮。然而當加密貨幣市場遭遇非系統性風險時,DeFi也在市值劇烈的下跌中匆匆收場。如圖一所示,截至7月7日,DeFi的總鎖倉價值(TVL)從最高點跌去了64%,而那些被譽為DeFi藍籌項目市值也紛紛跳水。例如,Uniswap的市值從最高點跌了82%,Compound的市值跌了94.4%,大多數DeFi項目的市值幾乎都回到了最初行情啟動期的水平。

泡沫,被刺破了。

圖一:DeFi TVL

資料來源:defipulse.com

截止時間:2022年7月7日

DeFi在2020年引領牛市是不無道理的,正如Vitalik所說,對于世界上任何一個人來說,無需許可的使用金融工具都很有意思且非常重要。而目前的DeFi似乎只披上了“暴富”的皇帝新衣,忘記了無需許可和可用性才是其內在發展之道。本文將深度剖析DeFi陷入危機的原因,以及探討DeFi應如何獲得生機。

最初,當MakerDao、Uniswap、Compound和Aave這些項目被創造時,它們的確為DeFi打下了良好根基,在DeFi上的嘗試是開創性的。它們無需許可、透明、邏輯簡單清晰,并且經歷過數次市場的考驗仍能安全運行。

5月份DeFi風險投資資金為1.763億美元,為2021年9月以來最低水平:6月8日消息,以去中心化金融(DeFi)為重點的風險交易活動在 5 月份大幅下滑。5 月份 DeFi 風險投資資金僅為1.763億美元,為2021年9月以來的最低水平。5月份DeFi投資僅占總投資的9%,NFT/Gaming最高占總投資的36%。(The Block)[2022/6/8 4:09:57]

DeFi也曾被贊譽具有可組合性,當一個項目的創新引爆市場后,會出現一系列的項目,將該創新和自身產品相結合或者改良,重新成為市場的爆款。流動性挖礦就是如此,Hummingbot最開始提出了流動性挖礦,而Compound的采用將流動性挖礦推向繁榮,后面出現一系列項目都紛紛采用流動性挖礦的模式推出自己的項目代幣。Sushiswap(壽司)同樣也是基于Uniswap的分叉,利用流動性挖礦的模式搶先推出治理代幣Sushi,并將DEX的收益獎勵給流動性提供者。Sushiswap的這一舉動在短時間內搶占了Uniswap上83%的流動性,瞬間市場上又出現了一大批以食物命名的DEX。此后,在流動性挖礦的基礎上又出現了嵌套的“二池”或“三池”、杠桿挖礦、Bonding,通過不斷提高收益率的名義吸引資金的進入,擴大其龐氏效應,最后項目方的鐮刀一亮,韭菜盡被收割。

在過去兩年內,在DeFi中展現的這些創新是微乎其微的,實質上是一種龐氏結構的演變。將不同產品的特性依次疊加,在其機制中添加非常復雜的規則,將DeFi中的透明度磨滅,讓投資者在高額收益面前難以辨析其風險。創新不是簡單的樂高疊加,疊加后的項目價值是大打折扣的,在殘酷的市場行情下,也很容易被證偽。

FEED創始人Patrick:為DeFi創造一個真正的財富管理平臺:2021年7月23日FEED創始人Patrick做客XT直播間,與XT AMA專欄主持人Joyce在XT官方英文群以及中文群內進行了在線AMA活動。

在談及FEED的發展計劃時Patrick表示:“我們已經在7月初推出了第一個金庫,隨著我們的發展,還會有更多的金庫陸續出現。到8月,我們可能會有一個重要的新功能上線,會從根本上改變DeFi/BSC生態系統內DeFi的導航方式。我們還可能在8月或9月前加入多鏈,并擴大我們的目標市場。 ”

XT是一家社交化交易平臺。[2021/7/23 1:11:50]

事實上,在DeFi中的創新應該更多體現在其技術堆棧、經濟模型、實用應用、安全設施等方面,同時盡可能多的保留其無需許可、透明、可輕松操作的特點。例如,Uniswap V3中為了解決DEX流動性的問題推出的NFT LP,Curve推出的ve代幣經濟學,允許CRV持有者選擇鎖定代幣的時間以獲得不同層次的代幣獎勵。

需要注意的是,創新并非一定都是好的,但是好的創新一定是適應市場發展的。那些看似創新的項目也許只是裹了糖衣的炮彈,重重復雜規則下,市場也一時難辨風險。例如Terra在其生態中提供了穩定幣UST 20%的收益,一開始受到眾多機構以及傳統資本的青睞,但其機制卻是違背市場規律的。在資本追逐下,最終以慘烈的方式草草收場,拉響了一連串的暴雷風波。

在DeFi初期,代幣通常通過流動性挖礦和公募來進行分配,通過代幣激勵來獲取流動性或用戶。這樣的激勵方法更多吸引到的是短期投機者,用戶不斷“挖提賣”,二級市場拋壓嚴重,導致代幣激勵收益率下降,或出現其他可提供更高收益率的項目時,代幣激勵也就會逐步失效,無法留存長期用戶。為了解決這個問題,Curve推出ve代幣經濟,以分層激勵的方式,獲得了項目的長期投資者并減少短期投機者。veCrv持有者可以決定每一個池子排放CRV獎勵的權重,由此還引發了“Curve War”,其他協議可以“賄賂” veCrv持有者以搶奪流動性。“Curve war”還衍生出了更多流動性戰爭的搶奪,出現如二層嵌套Convex、三層嵌套Redacted Cartel等項目。自此ve經濟模型也被越來越多的項目所采用,然而ve經濟模型中似乎是削弱了治理的作用,代幣持有者更加關心如何提高收益率,而不關心投票。有的項目給出了更優益的賄賂條件,veCrv持有人便會將自己的投票權投向該項目,并不關心該項目的好壞,在市場上很容易造成資金錯配的現象。并且在市場下跌時,ve代幣持有者因代幣鎖定需要承受更多的下跌風險。

DeFi借貸協議規模超150億美元,創歷史新高:金色財經報道,據Debank數據顯示,截止今日10時,DeFi借貸協議規模創歷史新高,超150億美元,為151.6億美元。其中:Compound占比為42.72%位居第一,達到64.7億美元;Venus占比25.45%位居第二,達到38.5億美元;Maker占比21.09%位居第三,達到31.9億美元。

注:去中心化的借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤。[2021/4/6 19:49:21]

在市場中也出現了很多和ve經濟模型中類似的鎖定機制,嘗試通過減少流通供應穩定二級市場,迫使參與者與協議的長期成功保持一致。例如Olympus通過bonding機制開創了協議擁有流動性(POL)的概念,用戶存入穩定幣資產或其他藍籌代幣,可以以折扣價收到OHM,并且提供高出天際的年化收益率,以激勵持有者質押他們的代幣,減少二級市場流通量。該機制在收益率的正向反饋中泡沫逐漸膨脹,最后在巨鯨拋售幣價下跌之后,陷入龐氏破滅的螺旋下跌中。

圖片來源:CompoundWater

在DeFi協議的代幣分配中,大多都逃離不了以超高APY吸引用戶進行代幣分發的機制,縱然這個機制在項目初期啟動階段能迅速抓住用戶的目光,但在項目的長期發展中,單純靠高收益率留存用戶并不是長久之計。當受到市場波動、早期巨鯨離場等影響就會打破協議高筑的空中樓閣,最終崩塌。

目前的DeFi協議還未提出一個較好的方式,將項目本身的價值反饋到代幣價值上,對于項目代幣不論是二級市場的價格表現,還是項目的長期發展都不是一個好的發展方向。

DeFi 概念板塊今日平均跌幅為4.95%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為4.95%。47個幣種中4個上漲,43個下跌,其中領漲幣種為:UMA(+18.47%)、TRB(+5.94%)、SNX(+2.23%)。領跌幣種為:AKRO(-11.58%)、MLN(-11.03%)、BTM(-10.18%)。[2020/12/22 16:02:56]

不知是何時起,市場上考量一個代幣值不值得持有時,通常考慮的是其代幣價值的捕獲能力。但在早期的DeFi協議中,常被詬病的是他們的代幣價值捕獲能力非常差,因為他們大多是流動性挖礦產出的或空投的,賦予代幣唯一的作用是治理。然而當我們去看這些協議的治理板塊,可以發現要么就是投票治理不活躍,要么就是投票權大多數掌握在投資機構或項目方手中,用戶沒有興趣或者無法真正在治理中發聲。那作為治理投票的代幣作用就是形同虛設,最后只能留在二級市場中作為交易標的。此外,這樣的代幣經濟模型很難對項目做出正確的估值,傳統金融的估值方法會看重公司產生的利潤或現金流、股票持有者可獲得公司分紅,但在這些以治理為中心的DeFi代幣并沒有這種分紅的機制,傳統估值辦法在這些項目中無法進行正確評估,投資者會對項目進行錯誤的估值,并忽視了其他潛在的風險。Aave在代幣作用上稍作了改良,協議收取的費用可用于購買和銷毀AAVE代幣,使其進入通縮。這種模式更類似于平臺幣,將平臺收益和代幣價值相綁定,激勵用戶長期與平臺共成長,但這種模式在熊市背景下,資金收窄,也難逃代幣大跌的風險。

DeFi代幣的作用應該尋求能夠賦予代幣長期價值的運作模式,而不是僅僅局限在治理、流動性挖礦和質押賺取更多收益的方面。盡管目前有些代幣進行了其他嘗試,例如Tokemak中可以質押TOKE代幣影響流動性方向,但是否是一個有利的嘗試還未可知。

現場 | 專家:DeFi產品極具價值想象空間:金色財經現場報道,9月19日,橙皮書主辦的“Defi的中場危機”在上海進行。在圓桌討論環節,?楊民道表示,目前的Defi產品純粹以流動性為主存在局限,也許你今天看到幣安是交易所的頭部,但并不能代表其未來兩年仍能保持這樣的流動,我個人更看好以資產做錨定的Defi產品,我認為其價值更大。

劉毅表示,DeFi其實有一個最大的落地應用其實是“ICO”,當然我們知道ICO產生了巨大泡沫等弊端,但我們要思考為什么ICO能出現,其實還是大型金融中介不斷壓榨利潤。我支持DeFi的原因是其可以部分取代金融中介的作用。[2019/9/19]

如前在前文所提到的,DeFi中的治理代幣未發揮有效作用也是因為DAO的薄弱,原因之一在于很多項目在啟動初期代幣的分配中并不均勻。項目方和私募機構的份額居多,也就掌握了大部分的話語權,導致在后來的項目治理上,多數話語權仍在項目方手中,普通用戶持有代幣份額無法真正在社區治理中起到關鍵作用。從最近Solend的一次提案中可以看到,為了防止巨鯨被清算,團隊發起一項接管巨鯨賬戶的提案,只預留了不到6個小時的投票時間就火速通過,以至于大多數社區的人根本不知道這個提案就已經做完決策了,隨后招來社區大規模的質疑。甚至有人質疑“這個市值前十的公鏈上,有著眾多機構投資、運行一年的最大借貸協議沒有發起過一次提案來討論完整的風控框架。而第一個提案就是為了討論如何剝奪一個用戶的合法財產所有權,并且只給社區不到6小時的時間投票就火速宣布通過。” 足以說明,目前的DAO也是形同虛設。

其次,社區凝聚力較弱,缺乏社區激勵。多數項目進入常規發展階段后,社區互動都逐步減少,甚至社交媒體都歸于沉寂,投機者只是關注幣價,對于項目發展漠不關心。也有項目分撥部分代幣用于DAO治理激勵,但從結果來看這樣的激勵并不理想,要么就是隨意提案隨意通過獲得獎勵,要么就是一大堆無效提案。社區治理需要充分調動社區成員的積極性,可以培養一批社區關鍵意見領袖,在關鍵時刻帶動社區成員參與,按照項目貢獻度給予代幣期權或其他形式的激勵。

最后是項目方放權和社區自治之間的不平衡問題。項目方作為項目的開發者,無疑是最清楚項目發展方向和前景的,而社區自治是讓具有不同目的的投資者參與治理,很可能會導致烏合之眾的困境。因此,在項目放權和自治中,需要尋求一個合適的時機以及決策的平衡。項目何時進行放權關鍵在于此時放權是否有助于產品本身的發展,以及產品目前階段是否適合。也就是說,社區的決策權限需要在項目發展中逐漸獲得,當社區能夠凝聚相當一部分具有價值認同的參與者時,才是可以逐步開放對項目自治的時機。

2022年,全球資產流動性收緊,風險資產估值下降引發了廣泛的債務清算和去杠桿化。在DeFi中,牛市累計的巨額杠桿也被暴露無遺,市場正在經歷一場歷史性的大規模去杠桿化,據Glassnode統計,以太坊在短短6周內就有超過1240億美元的資金被去杠桿化。而近期Luna崩盤引發的拋售,stETH的短暫脫錨都顯示出目前DeFi中過重的杠桿極易引發系統性風險,繼而給整個DeFi生態甚至加密貨幣市場造成非常嚴重的打擊。

在2020-2021年中,DeFi推出了大量“創新”和新產品,這其中的“創新”也包括在前面所提到的“杠桿挖礦”、“二池”、“三池”,還有收益分層類代幣等,通過層層嵌套、分拆,將金融產品包裝成非常復雜且具有高收益的結構化產品,吸引用戶參加,卻絲毫不進行用戶教育以及風險提示。這些產品甚至不是由專業的金融工程人士開發,沒有經過專業的系統風險測試,甚至連團隊自身都無法預知在極端行情下會出現什么樣的風險。而且抵押資產本身就是波動性較大的加密資產,在極端行情下,更加容易出現被清算或爆倉的風險。在傳統金融中,高風險的項目尚需要一定的準入門檻,放在DeFi中,確實是實現了去中心化無許可,但是卻傷害了用戶根基,對于DeFi的長期發展是不利的。

在杠桿的包裝下,收益會顯得更加誘人。更有甚者,在年化收益的數字上大做文章,采用幣本位來計算名義收益率,讓用戶忽視幣價波動,只看到了遠比真實收益率看起來更加豐厚的名義收益率。用戶在無法分清這其中風險的情況下就草草入場,隨之通過累計高額的TVL以及驚人的名義年化收益率,向市場傳遞出該項目優質的假象,進而導致二級市場資金錯配。長此以往,用戶更加偏好這類高收益高風險的項目,而對那些潛心開發的優質項目不聞不問。最后,隨著市場去杠桿化,才驚呼DeFi就是龐氏。

DeFi不應是龐氏,DeFi(Decentralize Finance)的重點應該放在Decentralize上,而不是通過制定復雜的規則、高額的收益抹掉DeFi中的透明度,將金融變成一場虛假的對賭博弈。

目前大多數DeFi資產的價格都已回歸到最初水平,但留存用戶量和資金體量較以前都有大幅增長,在經歷一輪牛熊的更迭后,DeFi項目方更應在熊市中進一步潛心鉆研和沉淀。

DeFi需要一個煉金場,當新產品或創新出現時,不能盲目的推進市場,而應該進行充分的市場模擬、壓力測試和系統試錯。一個合格的金融產品應能禁得起市場極端風險的考驗,同時對技術代碼的安全性進行充分的考察和實時的更新。

DeFi的代幣設計和分發模型應以培養長期用戶為目標。代幣可以賦予投資者更多的權利而不僅局限在治理,代幣可以充分流轉在項目內,深化用戶對于項目的長期價值歸屬感,而不是單純靠鎖倉。

DeFi產品應向規則簡化、交易透明的實用型金融產品發展。DeFi在現階段來說其實并不需要高級和復雜的結構化金融產品,一是DeFi金融系統還未發展成熟,加密貨幣本身屬于高風險資產,在高風險資產上開發結構化產品就像是在懸崖上跳舞,隨時面臨崩盤的風險。二是目前的DeFi用戶水平還無法使用這類復雜產品,多數用戶在使用這類產品時是無法熟知自己所面臨的風險的,并且操作的復雜性也阻礙了大部分用戶進入DeFi領域。因此目前DeFi的發展空間應該專注開發規則簡單的實用型金融產品,例如基于信用的無抵押貸款,無需許可的多資產理財管理工具等。

DeFi需要用戶教育,降低用戶的進入門檻。不少用戶在進入DeFi時是沒有相關投資經驗,并且對于鏈上操作感覺到困難,所以DeFi項目需要對這些用戶進行一些基礎操作或風險常識的培養和教育。當DeFi的進入門檻降低,在操作和使用上對新用戶來說感受良好,才有機會獲得具有項目忠誠度的用戶,也是項目成立DAO的基礎。例如從加密貨幣的基礎開始一步一步向用戶介紹NFT,最后教用戶mint出一個NFT。其中還穿插了很多的風險提示,讓人一目了然,用戶在接觸這個項目后也就對NFT不那么陌生了(非財務建議)。除此之外,在用戶教育上也要提高用戶對DeFi項目的審美,讓用戶可以進行DYOR(Do your own research,投資前自己做好研究),減少割韭菜項目的可乘之機,才能讓DeFi的發展處于一個良好的正向反饋之中。

這次DeFi危機,可以說是具有預兆性的,也符合事物發展的客觀規律。當新事物出現時,市場的過度追捧會逐步產生泡沫,在泡沫被刺穿之后才會回歸健康的發展。DeFi目前的去杠桿化是痛苦的,無異于是一場小型金融危機,但是伴隨這種痛苦而來的是消除過度杠桿后的機會,逐漸進行新一輪健康的重建。

DeFi熱潮已成為過去時,但數據上,這個市場的規模仍舊是NFT等市場角色所不能超越的。作為區別于傳統金融模式的DeFi,凡涉及用去中心化手段進行金融活動的都可以稱為DeFi,這里就包括龐大的加密.

1900/1/1 0:00:00近日,螞蟻鏈高速通信網絡BTN全項通過信通院能力測評,系統核心功能、多業務承載、面向區塊鏈及隱私計算的網絡優化、網絡通信安全、去中心化系統通信設施基礎保障(中立性) 、網絡運維能力六大項25小項.

1900/1/1 0:00:00報告分為上中下三篇發放:上篇闡述報告的第一章節探尋人類交易史的意義和第二章節歷史背景;中篇敘述證券交易所、加密貨幣交易所和去中心化交易所的技術發展;下篇說明三種交易所市場結構的形成與演進、突破性.

1900/1/1 0:00:00金色數藏聯合元気星空,攜手知名星座娛樂頭部IP同道大叔,推出同道大叔十二星座夏日限定《嘻哈一夏》數字藏品,7月8日將正式上線【金色數藏】平臺進行公開發售.

1900/1/1 0:00:00前 Coinbase 高管 Dan Romero 創辦的公司 Merkle Manufactory 于 7 月 13 日宣布完成了一輪 3000 萬美元的融資,a16z 領投.

1900/1/1 0:00:00作者:周舟 Web3,成了最近美國互聯網大廠的“熱門話題”。亞馬遜和谷歌今年為了搶占Web3云服務市場明爭暗斗、相互“撬墻角”;馬斯克和小扎則似乎“必有一戰”,他們掌控著推特、Facebook這.

1900/1/1 0:00:00