BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+2.98%

ETH/HKD+2.98% LTC/HKD+2.36%

LTC/HKD+2.36% ADA/HKD+2.81%

ADA/HKD+2.81% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+0.2%

XRP/HKD+0.2%在加密領域,我們有一對重量級對決 ——Uniswap vs SushiSwap。這些 DeFi 協議一開始的源代碼幾乎完全相同,但后來在各自社區的指導下不斷發展。它們不同的治理結構和過程構建了每個社區決定其底層協議未來的軌道。為了理解這些決策的影響,讓我們深入研究一下這兩個技術上類似的協議的治理歷史和演變。

大多數加密老手都熟悉 Uniswap 和 SushiSwap 的傳奇故事。

那是 2020 年 8 月,DeFi Summer 正如火如荼地進行著。6 月,由 Compound 啟動的 DeFi 協議終于解決了引導早期流動性的問題。此前,DeFi 一直面臨著激勵問題 —— 早期流動性提供者 (LP) 賺取的交易費很少,因為交易者會因高滑點而避開流動性不足的資金池。

Compound 向 LP 提供自己的治理代幣,同時獎勵早期用戶并將協議控制權移交給社區,試圖用這些方式來解決問題。這種激勵設計引起了一場革命 —— 早期的 LP 可以通過提高 APY 來為較小的資金池提供流動性,并對項目的未來擁有發言權,從中獲得補償。新的協議代幣獎勵迅速助燃了一波瘋狂的流動性挖礦,使 DeFi 的 TVL 從 6 月的 10 億美元增加到 10 月的 150 億美元。

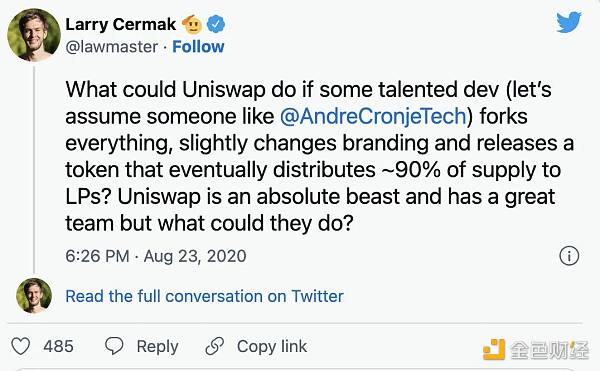

Uniswap 享受到了 DeFi 新用戶涌入帶來的紅利,其 TVL 從 6 月的 7000 萬美元增長到 8 月底的 3 億美元。這個開源協議是第一批使用自動做市 (AMM) 模式的交易所之一,在當年 6 月榮升到 DEX 的主導地位,并獲得了頂級風投公司的大量支持。也許是由于新投資者的利益沖突,Uniswap 沒有發布治理代幣,也沒有改變其激勵結構來應對新興范式。這種不作為創造了一個機會,SushiSwap 的匿名創始人 Nomi 很快就抓住了這個機會 (巧合的是,就在幾天前,The Block 的研究主管發了下面的推文)。

WazirX:幣安控制著WRX代幣并持有所有IEO收益,已5個季度未進行銷毀:5月17日消息,印度加密貨幣交易所WazirX發推文稱:“我們想澄清幣安控制著WRX代幣。幣安為WRX進行了IEO,WRX IE0的所有銷售收益(即價值200萬美元的108,401 BNB代幣)均由幣安收集并保留。幣安目前共持有5.8078億美元WRX代幣,WazirX團隊尚未收到任何代幣分配。進行WRX代幣季度銷毀的責任在于幣安。幣安于2022年3月9日執行了2021年10月至12月季度的最后一次WRX銷毀事件(第7次銷毀)。幣安在過去5個季度(即自2022年1月起)沒有進行過季度銷毀。”

此前1月消息,WazirX所有權爭議升級,Zanmai Labs稱幣安威脅其發布“虛假聲明”是“不道德的”。[2023/5/17 15:07:19]

Nomi 通過復制源代碼并將其部署到以太坊上的新 Sushi 合約來分叉 Uniswap 以創建 SushiSwap。幾乎相同的代碼庫,但擁有兩個關鍵的新特性 —— 治理代幣和更新的質押獎勵。在 SushiSwap 上,用戶可以通過向池提供流動性來賺取其治理代幣 SUSHI。但最關鍵的是,這種流動性必須以 Uniswap LP 代幣的形式出現。在大量 Sushi 獎勵的激勵下 (前兩周內每個區塊獲得 1000 個獎勵!),用戶爭相前往 Uniswap,將資產存入符合條件的池中,以換取 Uniswap LP 代幣,并迅速將這些代幣投入 SushiSwap 合約中。Uniswap 的 TVL 從 3 億美元迅速增長到 18 億美元。

上線兩周后,SushiSwap 啟動了流動性遷移,將所有 Uniswap LP 代幣轉移到 SushiSwap 上,在 Uniswap 上兌換相應的代幣對,并使用代幣來初始化新的 SushiSwap 流動性池。當遷移結束時,SushiSwap 已經獲得了價值 8.1 億美元的代幣,約占 Uniswap 流動性的 55%。

上市公司Ether Capital2022年收入為370萬美元:金色財經報道,加拿大上市公司Ether Capital Corporation(NEO:ETHC)公布其截至2022年12月31日止年度的經審計綜合財務業績報告。公司的收入從2021年的150萬美元增加到2022年的370萬美元,增長了149%,這主要是由于Staked Ether獎勵的大幅增加。此外,公司從關聯方Purpose Investments獲得咨詢費收入,該關聯方與Purpose Investment的加密ETF(“加密資產管理規模”)管理的資產相關聯。2022年12月31日資產負債表上的現金為44萬美元,而2021年12月31日為340萬美元。但是,增加的245萬美元投資于現金等價物、有價證券。如上所述,在2022年期間,公司數字資產的估值發生了重大變化。數字資產價值減少1.373億美元至7310萬美元,主要原因是年內以太坊價格下跌65%。截至2022年12月31日,公司數字資產的估值超過這些資產的成本基礎1550萬美元。[2023/4/2 13:40:11]

流動性虹吸 —— 現在被稱為「吸血鬼攻擊」—— 是 DeFi 的一個里程碑式事件,它強調了社區協議激勵協調和社區擁有治理的重要性。這一事件給各個領域的項目都帶來了壓力,該事件要求它們引入治理代幣,并將其協議的控制權交給社區。同年 9 月,Uniswap 發布了自己的治理代幣 UNI,以增強社區參與度。

今天,Uniswap 和 SushiSwap 仍然受到各自社區的指導。激勵措施的調整、新產品的推出、合作伙伴關系和其他發展都由社區提出、投票和執行。盡管它們最初在技術上有相似之處,但這兩個社區發展了不同的治理方式,使它們能夠以去中心化的方式實現目標。

在項目啟動幾周后,SushiSwap 立即嘗試了去中心化管理,但結果并不順利。在遷移的前一天,Nomi 帶著 1300 萬美元的開發資金潛逃,在不到一周后就將其歸還,并把項目密鑰交給了 FTX 的創始人薩姆?班克曼 - 弗里德 (Sam Bankman-Fried)。SBF 在將密鑰交還給社區之前成功地管理了遷移。

韓國與香港加強合作打擊加密貨幣相關的非法外匯交易:2月16日消息,為了打擊與虛擬資產(加密貨幣)相關的非法外匯交易,韓國關稅廳決定促進與中國香港海關當局交流外匯犯罪信息。韓國關稅廳廳長尹泰植于昨日在香港與香港海關關長何珮珊舉行了雙邊會談,并就這些計劃進行了討論。

目前,韓國關稅廳認為,目前正在調查的涉嫌非法外匯交易資金中,有60%以上流向了位于香港的企業。據此,雙方海關當局還決定推動簽署打擊外匯犯罪合作諒解備忘錄,以交換有關外匯非法交易的信息。(韓聯社)[2023/2/16 12:10:27]

第二年,SushiSwap 陷入了內部沖突、薪酬糾紛和腐敗指控,導致包括首席技術官約瑟夫?德隆 (Joseph Delong) 在內的許多核心貢獻者離職。批評者認為,SushiSwap 在管理內部沖突方面的無能凸顯了 DAO 在經營競爭性業務方面的局限性。最終,社區通過了一項重組提案,建立了一個更傳統的組織結構,由社區繼續監督。

Uniswap 在治理啟動時就已經運行了兩年多,從一開始就得到了專業的管理。由于早期的投票權分配,創始人、核心團隊成員和投資者在指導現在社區中的角色基本保持不變,這可能是這次成功的關鍵因素。

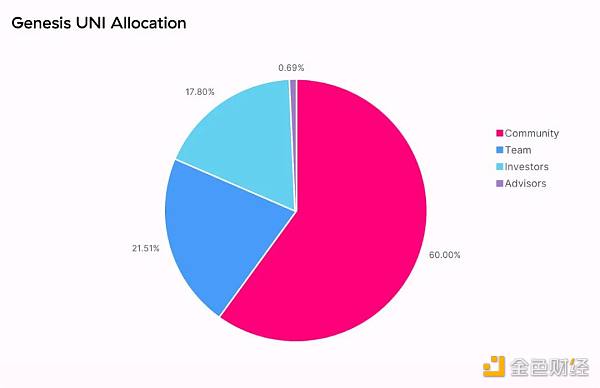

SushiSwap 治理始于公平啟動,90% 的代幣分發給公眾,只有 10% 保存在金庫中。當時由風投支持的 Uniswap 公司只向社區分發 60% 的代幣,21.5% 分給團隊,17.8% 分給投資者。

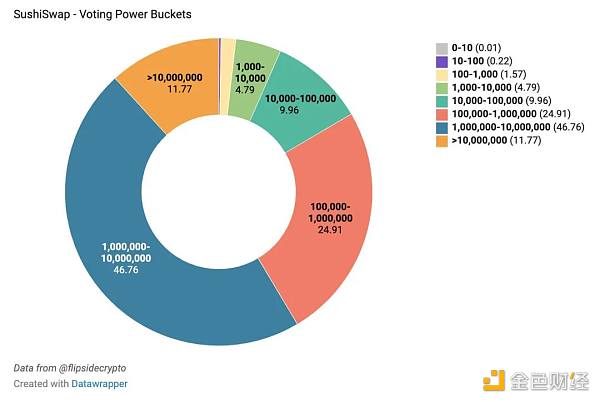

今天,我們可以看到這種初始分配在投票權分配中的影響。SUSHI 的投票在社區中更加分散。請參閱下面的投票權比較:

多合一DAO工具Clique V2版本正式上線:10月25日消息,由STP推出的Verse Network宣布一站式DAO工具Clique V2版本正式上線,新版本除了對 UI進行優化外,還添加了DAO獎勵 (DAO Rewards) 、治理SDK和DAO管理員的新功能。

Verse Network是一系列原生工具和基礎設施,有助于用戶、社區和組織進行高效的去中心化決策,以簡化DAO的創建和管理。通過 Verse Network,用戶可以訪問一系列無代碼 DAO 工具,以在一系列區塊鏈上啟動和管理他們的DAO。[2022/10/25 16:38:03]

以下是一些亮點:

SUSHI 有 75% 的投票權來自 100 個錢包,而 Uniswap 來自 24 個錢包。

SUSHI 有近 450 個錢包擁有 90% 的投票權,而 Uniswap 只有 40 個。

100 萬以下的錢包在 SUSHI 中擁有 41.5% 的投票權,而 Uniswap 只有 5.3%。

代幣初始分配的分布對投票權的分散有持久的影響。

誰有資格參與治理?

對于 Uniswap 來說,所有 UNI 持有者必須在 Uniswap 投票面板上委托他們的代幣,以行使他們的投票權。代幣可以自行委托,也可以以 1 個 UNI = 1 票的轉換比率委托給受信任方的地址。但是,必須在提案提交之前或提案延遲期間 (一個區塊,或~15 秒) 完全委托代幣,以便在投票中使用。

SushiSwap 的投票指標是 SUSHIPOWAH,可以通過多種方式獲得:

提供 SUSHI-ETH 流動性

質押 SUSHI (xSUSHI)

將 SUSHI 存入到 Tokemak

AXS近24小時下跌超12.5%:金色財經報道,基于區塊鏈的游戲Axie Infinity 的主要代幣AXS過去24小時內下跌了超12.5%。AXS 價格下跌可能是由希望為早期投資者搶先解鎖代幣的交易者推動的。

金色財經此前報道,超2000萬枚AXS將于下周解鎖,占總供應量近8%。[2022/10/21 16:34:40]

SUSHI-ETH LP 提供者每存入池中的 SUSHI 將獲得 2 個 SUSHIPOWAH,而質押者和 Tokemak 存款人每個 SUSHI 將獲得 1 個 SUSHIPOWAH。要成為合格的投票者,持有人必須在投票開始時從上述 3 個選項中的任何一個或所有選項中獲得 SUSHIPOWAH。

我們會立即注意到資格要求中的一個顯著差異。SushiSwap 中參與治理與協議的特定方面 (如流動性) 的增長是保持一致的。在流通代幣供應的背景下,這對資格意味著什么?有趣的是,約 28% 的流通 UNI 和約 37.5% 的流通 SUSHI 是符合治理標準的。然而,UNI 持有者必須積極委托他們的代幣才有資格投票,這可能意味著這些持有者更有可能參與治理。合格的 SUSHI 持有人可能更感興趣的是通過質押獲得額外收益,而不是利用相關的治理權利。

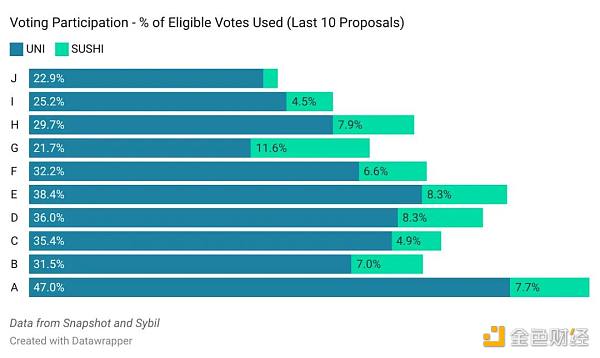

當我們看到最后 10 個提案時,我們可以看到這個理論在數據中的體現。下面左邊的圖表顯示,平均 32% 的 UNI 選票用于治理,而 SUSHI 的選票中則只有 7% 用于治理。

在右邊的圖表中,我們可以看到 UNI 和 SUSHI 在兩個投票平臺上的總投票人數的對比。數據好壞參半 —— 平均而言,參與 SUSHI 的最終提案的投票者多于 UNI。然而,UNI Snapshot 提案是提案過程中的一個初步步驟,卻吸引了更多人的參與。這種差異可能是鏈上投票與鏈下投票成本造成的,我們稍后將對此進行探討。

Uniswap 治理發生在鏈上,而 SushiSwap 治理通過 Snapshot 發生在鏈下。由于 Uniswap 的提案是在鏈上投票和執行的,因此治理過程更加嚴格。

Uniswap 的提案從 Temperature Check 開始,以確定社區是否有足夠的資金來改變現狀。任何社區成員都可以提交一份關于 Temperature Check 的提案,該提案將發布在一個由 Discourse 托管的論壇上,并通過 Snapshot 進行鏈下投票。提案必須以 25,000 票 UNI 贊成票作為門檻,才能進入下一階段。

如果滿足了這個閾值,提案就會進入 Consensus Check,它會圍繞提案建立正式的討論。利用來自 Temperature Check 的反饋,成員重新向治理論壇提交更新后的提案和新的 Snapshot 民意調查。要通過 Consensus Check,就需要在 5 天內獲得 50,000 UNI 的贊成票。

鏈上治理提案是治理過程的最后一步。由于這些最終提案和投票發生在鏈上,因此必須編寫和審核可執行代碼才能將這些提案提交到治理門戶。為了讓投票通過,它必須在 7 天內達到全體 UNI (4000 萬) 贊成票的 4% 的法定人數。如果提案成功通過,則會在執行提案代碼之前進行兩天的時間鎖定。

SushiSwap 治理流程不那么正式。任何社區成員都可以向 SushiSwap 論壇提交提案,讓社區成員進行公開討論,通常還可以通過投票來查看人們的情緒。進入下一階段的指導方針沒有被很好的定義。如果提案人認為社區對該提案的意見可以推進到下一階段,則將正式提案發布到 Snapshot。需要 200k 的 SUSHIPOWAH 對 Snapshot 進行投票。在為期 7 天的投票期間,該提案需要達到 500 萬 SUSHIPOWAH 的贊成票才能通過。

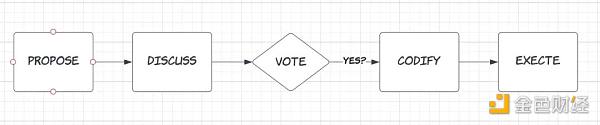

這個過程可以總結如下:

由于投票發生在鏈下,由核心團隊通過多重簽名進行管理。任何使用 devfund 錢包的交易都需要 devfund 團隊 6 個成員中的 3 個簽名才能獲得批準。任何屬于核心團隊權限范圍內的變更,如管理池、使用增長基金,都必須通過運營多重簽名,并至少獲得 3 個簽名。

我們會注意到法定人數要求的顯著差異。在 9000 萬個合格的 SUSHI 選票中,需要 500 萬個或 5.5% 才能通過提案,而 UNI 的則需要 4000 萬票 (12.5%) 才能通過提案。UNI 要求持有者有意委托參與治理,而 SUSHI 的持有者可能因為各種與非治理相關的原因使得其有資格參與治理。其結果是合格投票者的參與率更高,從而可以使其擁有更高的法定人數門檻。

鏈上和鏈下治理確實是有顯著影響的。SushiSwap 提案最終由多重簽名持有者決定執行,這意味著即使惡意提案被通過,其影響也是有限的。同時也可以降低提案門檻,讓更多的社區成員有資格起草和提交提案。事實上,大約 有 90 名 SUSHI 成員有資格提交提案,而 Uniswap 只有 35 名。此外,Uniswap 的鏈上流程要求實施特定的安全機制,以防止惡意治理,包括:

時間鎖延遲:所有治理和其他管理操作都需要在時間鎖中停留至少 2 天。由于 UNI 是一種可自由交易的資產,任何人都可以通過市場購買來嘗試接管治理。如果一個團體確實實現了惡意收購,時間鎖的延遲將使受影響的各方有時間從協議中撤回其資產。

前一個區塊的委托余額檢查:提交投票所需的 250 萬 UNI 的余額檢查恰好設置在過去一個區塊中。這可以防止未完成的交易 (跨越多個區塊) 影響投票過程。

SushiSwap 和 Uniswap 都要求在提交提案之前擁有投票權 (例如授權或 SUSHIPOWAH 要求)。這一要求防止了惡意行為者投機地購買資產和影響投票。

還有一個成本差異:由于交易費用,鏈上投票更昂貴,而快照投票是免費的。鏈上投票進一步減少了較小錢包的參與,這可能會導致投票權更加集中。

治理上的差異通常反映了圍繞項目形成的社區的差異。更多的權力分配和不那么嚴格的參與要求通常反映出的是一個歡迎新人并優先考慮建立關系的社區。恰如其分地,SushiSwap 的治理論壇感覺不那么正式,更年輕,更有趣。

相比之下,Uniswap 的權力集中、昂貴的鏈上投票和嚴格的提案流程創造了一種更制度化和專業的環境。對于新人來說,似乎不太可能參與進去。然而,這種差異并不一定是壞事 ——Uniswap 已成為尋求最大化效率和優化決策的協議的藍圖。

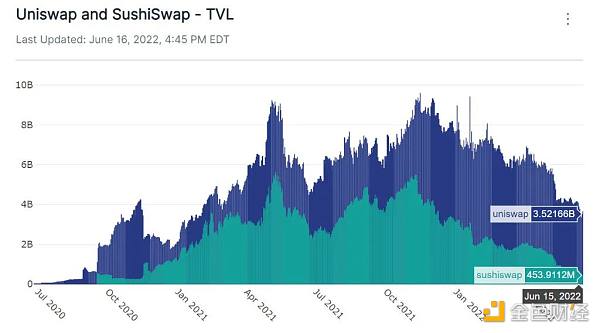

盡管 SushiSwap 在早期取得了成功,但 Uniswap 仍然在 TVL、交易量和交易者數量方面位居前列。Uniswap 以極高的效率推出了更新的產品 (v3) 和新的用戶體驗,而且幾乎沒有什么問題。撇開這些批評不談,治理模式 —— 更像是寡頭而不是真正的民主 —— 已被證明是非常成功的。

SushiSwap 走的是一條艱難的道路。

現在來看看從我們的比較中得出的一些結論:

治理啟動:如果沒有一個公平的啟動,就很難實現投票權的平等分配。Uniswap 最初 40% 的分配有持久的影響力 —— 前 10 名投票者 (其中許多人是投資者或顧問) 如今擁有 46% 的投票權。Sushi 的分布較為均勻,前 10 名錢包持有 29%。這顯然是一個很難解決的問題。

投票者資格:SushiSwap 的資格要求可能會刺激協議的發展 (那些想要參與治理的人必須質押或提供流動性),但這雖然人為地增加了合格投票者的數量,卻減少了參與度。Uniswap 的授權投票的要求,使其擁有更高的合格投票參與率 (32% vs 7%)。

鏈上 vs 鏈下:鏈上提案減少了參與度。

實際上,關于治理結構的決定,總是伴隨著權衡。對于希望開發去中心化治理的項目,評估這些權衡將對項目的未來以及圍繞它形成的社區產生的影響是至關重要的。

Tags:SWAPUSHSHISUSHIAppleSwapGold Rush FinanceDrops Ownership PowerSushiBytes

有的抵押借貸清算失能,有的信用貸兌付困難。近期,比特幣、以太坊價格持續下跌,紛紛創下過去一年價格新低。整個加密市場受到波及,DeFi 也難以獨善其身.

1900/1/1 0:00:00合并 (The Merge)Ropsten 測試網合并非常成功Danny Ryan 對 Ropsten 合并進行了總結,他認為 Ropsten 合并非常成功,并表示如果主網合并是這樣的表現.

1900/1/1 0:00:00牛市中,公司收購是為了加快增長;然而在熊市中,公司收購是為重整其業務,從而更好地經受住時代的考驗.

1900/1/1 0:00:00Web3.0最特別的就是,用戶所創造的數字內容,所有權和控制權都歸屬于用戶,用戶所創造的價值可以由用戶自主選擇與他人簽訂協議進行分配.

1900/1/1 0:00:00本文翻譯自ADAM?Medium《The Retrograder in a Bear Market: An Analyze of the Moat ADAM Built for Investor.

1900/1/1 0:00:00近日,扎克伯格表示Meta 將推出虛擬服裝店Avatars Store,Facebook、Instagram 和 Messenger.

1900/1/1 0:00:00