BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-1.33%

ETH/HKD-1.33% LTC/HKD-3.99%

LTC/HKD-3.99% ADA/HKD-3.68%

ADA/HKD-3.68% SOL/HKD-2.17%

SOL/HKD-2.17% XRP/HKD-2.42%

XRP/HKD-2.42%TLDR; 結論:

(1)總收入:Web3商業模式已經大有發展,其中最強大的仍然是“出售區塊空間”,其次是 NFT 交易平臺、DeFi 、GameFi 和基礎設施。

(2)協議收入:大部分收入仍然來自Liquidity Providers和Lenders等角色創造的 Supply-side Revenue,協議本身的盈利能力Protocol?Revenue 仍然較少,其中流向 Token Holders 的部分更少。雖然用戶享受到了質押收益和治理權,但最核心的經濟利益現在仍然不能夠保證。

(3)協議收入存在審計漏洞,對 Token Holders 造成風險:Protocol Revenue 中的風險計提沒有得到體現,協議收入數據與代幣銷售數據經常混為一談,甚至有部分協議收入隱藏了Rug Pull風險。

在所有的公司中,收入幾乎是最重要的指標之一。那么 Web3 公司究竟有在創造收入嗎?目前,市場上比較可信的數據來自于 Token Terminal,此外the Block,Messari 和 Web3 Index 也提供了部分數據。遺憾的是,目前沒有任何一家完整地統計了全市場數據;我們將四者的數據結合起來進行分析,輸出了獨家分析報告。由于部分鏈上數據存在缺失,個別信息可能存在偏差,我們會在未來持續改進。

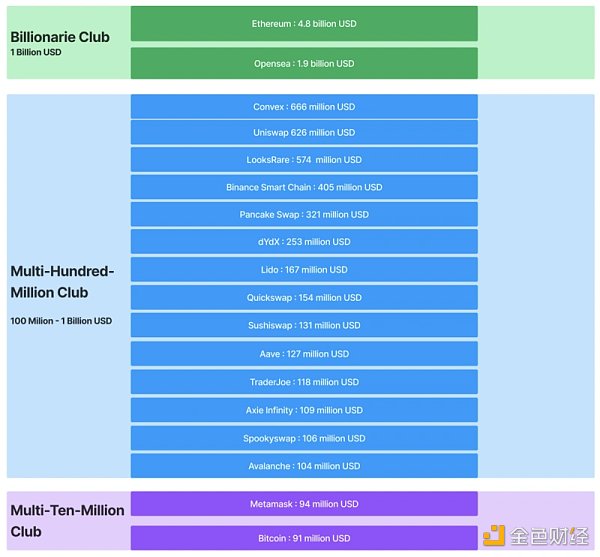

(圖1)近180天總收入排行前17名的協議

(source:Token Terminal, the Block,curated by FutureMoney Research 2022 Q2)

由于 Web3 的收入依賴于市場波動,我們僅統計180天(而非線性年化)的總收入。前17名的公司(協議)共創造了超過 10 billion USD 的總收入。

大批工作者投身加密和Web3初創公司:2月11日消息,隨著越來越多的員工離開谷歌和亞馬遜,前往加密和 Web3 初創公司,硅谷不再是前衛的科技前沿。八位科技招聘人員表示,他們看到了一個顯著趨勢,即高調的高管和開發人員離開老牌公司到加密貨幣和其他去中心化的科技企業,因為曾經邊緣的初創公司現在擠進了行業的前沿。

斯科特·弗萊徹 (Scott Fletcher) 表示,我們看到硅谷或科技界一些最優秀、最聰明的人都轉向了加密領域,他的公司 Intersection Growth Partners 已經從亞馬遜、Meta 和谷歌招聘到幾名非常資深的人員。(businessinsider)[2022/2/11 9:44:28]

第一檔:Ethereum 和 Opensea ,Ethereum 的半年總收入為 4.6 billion USD,在榜單中遙遙領先;Opensea 的半年總收入約為 1.8 billion USD,也是一個瘋狂的現金奶牛;

第二檔 :大部分是 Defi 協議,總收入最高的是 Convex和Uniswap,他們的半年總收入約為600 million USD。

第三檔 :最有代表性的是工具中的王者——Metamask,半年的總收入為 81 million USD。

我們分析了上述總收入的構成,看看商業模式的影響有多大。

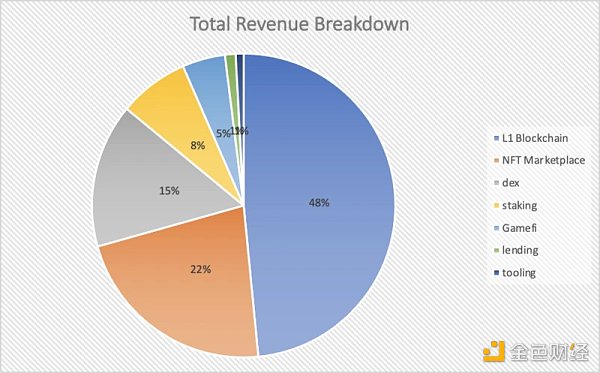

(圖2)近180天總收入排行前17名的協議所在賽道占比

(Source:Token Terminal, curated by FutureMoney Research 2022 Q2)

可以看出:

Layer1的收入占比接近總收入的一半,其商業模式是“出售區塊空間”;

基于Web3.0的3D元宇宙Ocean Mollu獲得IoTeX官方Grant:據官方消息,基于Web3.0的3D元宇宙Ocean Mollu宣布獲得IoTeX官方Grant支持,這將促進其GameFi生態的發展。

IoTeX作為硅谷開源項目成立于2017年,以鏈接現實世界和數字世界為發展目標,是與以太坊全兼容的高性能公有區塊鏈。

Ocean Mollu是基于Web3.0的3D海洋系Play To Earn元宇宙(GameFi),用戶可通過PVE/PVP等方式進行對戰并獲取收益。

據悉,Ocean Mollu將于近日在BSC完成部署,并陸續支持IoTeX、Solana、Avalanche等網絡。[2021/12/23 7:59:21]

NFT交易平臺收入占比為 22%,其商業模式是版稅抽傭;

Defi 中的Dex收入占比為15%,其商業模式是交易手續費和流動性做市收入;

Defi 中的Staking類收入占比為8%,其商業模式是資產管理的 carry 或利差;

Gamefi占比是5%,其商業模式是版稅抽傭,轉賬手續費,銷售NFT等;

Defi 中的Lending收入占比約為1%,其商業模式是利差;

Tooling的收入占比約為 1%,其商業模式是服務費;

不難看出,最強大的收入機器是Ethereum,其商業模式是“出售區塊空間”。他的收入遠超其他項目。同樣的,在L1 blockchain中,收入的兩級分化非常明顯。

其次,創造收入能力強的是“NFT交易平臺”。除了NFT本身火爆以外,平臺的版稅抽成極高(2-2.5%)—— 我們可以對比一下,通常Dex(例如TraderJoe)只有0.05%左右。

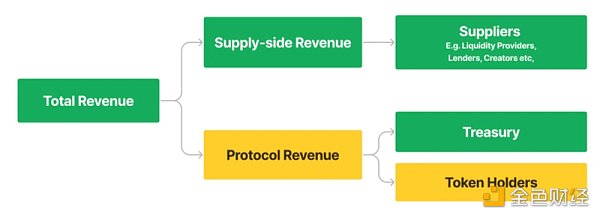

一般來說,Web3 協議的收入由 Supply-side Revenue 和 Protocol Revenue 兩部分構成,其中Protocol Revenue的去向分為Treasury和Token holders(如下圖)。

IRISnet 開發團隊計劃于3月底左右上線 Coinswap Web 應用:據官方消息,IRISnet 開發團隊計劃于3月底左右上線 Coinswap Web 應用,提供基于 IRISnet 主網 AMM 模塊的去中心化交易功能并開啟流動性挖礦等活動。為配合 Coinswap 應用的推出,IRISnet將在3月份完成一系列協同開發工作,包括 IRISnet 主網的一次專項升級和至少兩個 Rainbow 錢包新版本。

3月底發布的是 Coinswap 應用的第一期功能,包括通證兌換、添加/撤回流動性、流動性挖礦、數據統計等;Coinswap 應用通過 WalletConnect 協議連接 Rainbow 跨鏈錢包。

IRISnet將通過多期的持續迭代升級,讓 Coinswap 應用支持更多的跨鏈協議、通證類型、交易對、第三方錢包和流動性合作模式,不斷擴大 IRISnet 去中心化交易規模,深度參與 Cosmos 生態基于 IBC 協議的流動性共享,為用戶創造價值。[2021/3/9 18:29:06]

(圖3)Web 3 協議總收入的分配(curated by FutureMoney Research)

解釋這張圖:

Total Revenue?=?Supply-side Revenue+Protocol Revenue

Supply-side Revenue:是指的由 Suppliers(資金的供給方)產生的,比如 Defi 中的所有流動性提供者,借貸中的所有借款人,Staking 中的所有出資人等角色,他們在扣除本金后獲得的收益。這一部分價值由 suppliers 創造,收入也自然歸屬于他們。

Protocol Revenue:是指的協議在提供服務后收取的屬于自身的收入,這一部分中,一般會分配給 Treasury,剩下的分配給 Token Holders。

Web3基金會:DOT目前還不存在,需警惕欺詐銷售行為:Web3基金會發推,\"DOT目前還不存在,波卡的原生代幣DOT的分配目前在技術和法律上都是不可以轉讓的,所以任何公開銷售的DOT都不會受到Web3基金會的認可,并且可能存在欺詐行為。有關DOT的任何正式銷售的信息都會在Web3基金會的網站上宣布,時間在5月上線波卡主網和網絡全面去中心化之后,這個時候DOT持有者也將決定代幣的發行和轉賬。\"[2020/4/29]

根據我們的統計,總收入最高的17個公司/產品/協議中,大部分 Protocl Revenue 的比例極低。

Defi 項目的 supply-side revenue 大多占到Total Revenue的90%以上。更有甚者如 Uniswap,雖然累計總交易額達到1萬億美金,總收入高達6億美金(半年),但是沒有任何 Protocol Revenue。

中心化的項目比如 Opensea,Metamask 等,由于沒有 Tokenomics ,因此 Protocol Revenue 暫且代表歸屬于公司的價值。

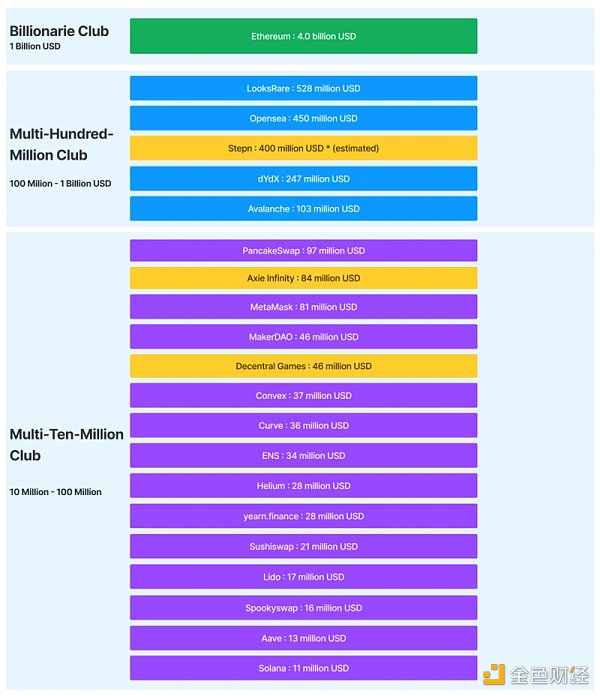

(圖4)近180天Protocol Revenue 超過 10 million USD的公司(協議)排行?

(Source:Token Terminal, the Block, curated by FutureMoney Research)

我們可以看到,如果用 Protocol Revenue 來衡量協議的盈利能力,排行榜與通過Total Revenue衡量完全不同。榜單中,Defi 的占比直線下降,而L1公鏈,NFT交易平臺,Gamefi項目仍保持不變。

備注:上述的一些項目我們將它們做了黃色標記

Bitsdaq宣布品牌升級 Web端啟用新網址:據官方消息,Bitsdaq交易所宣布開啟品牌升級,正式啟用Bitsdaq新網址Web端BQ.net,并開放訪問、注冊、登錄、充提幣及交易等功能。同時為回饋社區用戶,Bitsdaq推出品牌升級BQ.net狂歡月活動,本次活動包含三個小活動,每個小活動計劃為10天,目前BQ.net 狂歡月(活動一)“超強回饋活動”已上線。[2020/3/2]

Stepn 未被主流網站收錄,但確實有大量的收入,我們根據公開消息進行了預估測算

Axie Infinity 的收入波動過大,已跌為峰值的10%以下

Decentral Games 僅被Token Terminal收錄,未被其他網站未收錄,可能數據不準確

因此,讓我們嚴格一點,不考慮Governance Rights,繼續尋找上述哪些協議把價值留給了token。

?(圖5)關于 UNI 的 Meme(curated by FutureMoney Research)

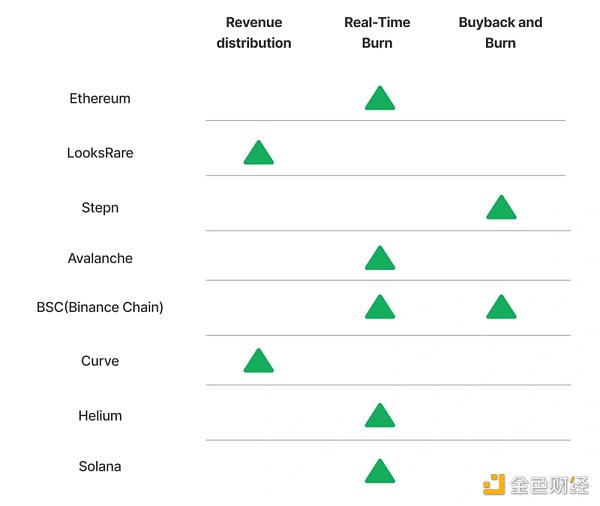

Protocol Revenue 可以通過以下三個方式,將價值傳遞給 Token Holders:

直接分配(Revenue Distribution):直接分錢,由于合規問題,較為少見

實時銷毀(Real-Time Burn):常見于L1 blockchain,在合約中自動實現

回購并且銷毀(Buyback and Burn):較為中心化,由項目方主導回購和銷毀

在上述具備Protocol Revenue的協議中,我們進行了調整(特此說明:我們增加了BSC,其文檔披露了詳細的實時銷毀和回購計劃,但未被 Token Terminal 收錄),總共發現有8個協議滿足“Token可以捕獲收入價值”的條件。

(圖6)具備分潤或回購的協議(curated by FutureMoney Research)

從類別來看,最主流的方式是Real-time-burn;其中,銷毀力度最大的是Ethereum,總共燃燒了接近238萬個ETH;其次是BSC,總共回購和燃燒了3700萬個 BSC。除了這8個協議以外,Protocol Revenue 排名前20的其余12個協議,均沒有把價值回饋給Token Holders。

不僅如此,Protocol Revenue 存在一些常見的審計漏洞,如果不加以當心,可能會誤導我們對協議價值的判斷。

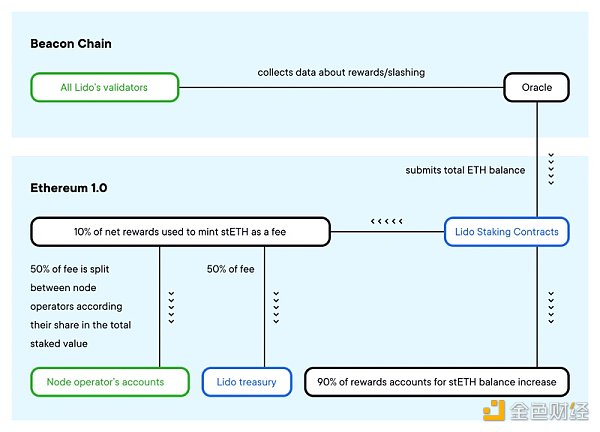

很多 Staking 平臺為了吸引用戶,將其核心功能點描述為提供”高收益“,或者”高流動性“。我們要明白,這種業務的核心競爭力并非科技,而是如何巧用金融杠桿。

以 Lido 為例,一個普通用戶進行以太坊質押通常面臨很長的鎖倉時間,但如果在 Lido 平臺質押,就可以得到 stETH 并且可以立即取走,同時還享受 Staking 收益。Lido 協議的成本是發行與 Staking ETH 1:1 承兌的 stETH ,收入則是從用戶的 ETH Staking 中抽取10%利差。

(圖7)Lido協議的模式(source:Lido,curated by FutureMoney Research)

當然,天下沒有免費的午餐,Lido 持有大量的鎖倉 ETH ,但是發行了流動的 stETH 并且承諾1:1剛兌,因此要準備大量的資金來應對 stETH 的提現風險。通常這類業務在信用擴張周期中的表現非常好,但是在信用收縮周期中的利潤會下滑,面臨極大風險。雖然Lido 有 16.6 million USD 的收入(180天內),但是其承擔的風險一旦爆發,這部分收入將會大打折扣。而協議首要的保衛目標,一定是stETH持有人,而非LDO token 持有人。

根據 Web3 Index 的定義,收入可以分成內部和外部的,我們將其延伸為如下:

外部收入(Explicit Revenue):用戶為使用服務進行的支付,實用屬性;

內部收入 (Implicit Revenue):用戶為了得到協議Token進行的支付,投機套利屬性。

這一部分 Implicit Revenue,常見于 x-2-earn 和 Web3 infra 中。它類似于 Defi 中的 Supply-side Revenue,但是更接近于Token Sale,參與者是為了獲取 Token 的投機收益而使用這個協議,貢獻了 ETH 或者 SOL 等形式的”收入“,得到了 Token 并且在未來賣出獲利。

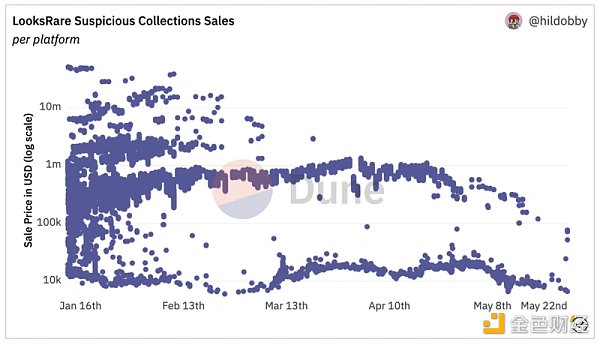

(圖8)LooksRare的可疑交易統計

(source: hildobby,created?by FutureMoney Research)

以 LooksRare 為例,刷量交易者(Washtraders)是平臺最大的內部收入創造者(Implicit Revenue Generator)。他們給平臺支付了大量的交易手續費(ETH)得到了LOOKS 并賣掉,用這種套利交易的方式持續獲利。這更像一種 Token Sale 驅動的融資收入,而不是業務驅動帶來的收入。

此外, LooksRare 雖然將Protocol Revenue分配給 LOOKS token的質押者,但是這部分 ETH 的收入全部自動賣成 LOOKS,并以 LOOKS 支付質押者。這也類似于一種默認的代幣銷售。

最終在這個經濟體內,LooksRare創造了驚人的利潤(180 天內 5.8 億美金),但是其他參與者——不論是 Washtrader 還是 Token Holders ——最終付出了 ETH 卻得到了一堆LOOKS token。究竟是誰捕獲了價值?是Treasury還是LOOKS 持有人?

在 Gamefi2.0 中,有很多雙幣模式:

Governance Token:獎勵給 VC/投資者,有上限、且帶有回購銷毀;

Utility Token:獎勵給游戲玩家,無上限、且不回購,目的是維護游戲經濟系統的穩定,不受投資者的影響。這個設計意圖是好的,但一旦操作不當,將有可能使項目掏空整個經濟體的價值。

(圖9)SLP的夸張下跌

(source: hildobby,curated by FutureMoney Research)

鏈上分析師容易犯一個錯誤,當我們在為游戲中不斷增長的“Inbound/outbound” 數據歡呼的時候,其實 Utility Tokens 一直在增發。項目方可能通過多個地址,反復交易這部分 Utility Token,從而進行巨額獲利,而不會向社區披露。因為根據白皮書,他們只需披露 Governance Token的釋放規則。

雖然 Governance Token 在通縮,并且積累價值,但是 Utility Tokens 的增發獲利,讓項目方在不斷抽走游戲經濟體的價值,類似于在rug pull 整個項目,對投資者造成不利情況。目前,我們沒有數據證明這一部分潛在收入,只是推測。

截止2022年,我們可以看到Web3 公司已經具備了商業模式,和創造巨額收入的能力。

如何為收入找到對社區,甚至是社會,更有價值的分配方式,是一個艱難的任務。有的協議將收入據為己有,有的協議將其保留在treasury選擇觀望,有的選擇將收入回饋社區。當然,也有項目選擇回避披露,用各種方式掩蓋自己獲取利益,而讓Token Holder 承擔巨大風險。

我們希望看到更多專注在Web3的審計、財務、以及監管功能的出現,完善整個行業。

原文作者: FMResearchTeam

原文來源:FutureMoney

Tags:TOKTOKENKENTOKEMovey TokenZenfuse TokenCCB TokenDeal Dough Token

Web3.0 霸屏,又一個概念火了。和當初元宇宙概念興起時的情景類似,這一概念 10 多年前就有人提出過,在移動互聯網時代陷入增長瓶頸時期被熱捧,知名機構投它,投資人關注它,社交媒體上在討論它.

1900/1/1 0:00:001.金色前哨|Terra投票通過銷毀13億UST計劃5月27日,根據Terra官網信息,Terra治理系統已投票批準了一項提議,即銷毀項目社區池中持有的所有UST代幣.

1900/1/1 0:00:001.美聯儲稱近一半美國加密投資者是高收入人群美聯儲發布的關于2021年“美國家庭的經濟福祉”的年度報告稱,美國人的加密貨幣擁有水平在高收入群體中明顯更高.

1900/1/1 0:00:00從 Footprint Analytics 融資數據來看,區塊鏈行業的 Web3 的崛起。指的是將實現未來網絡的核心技術,即區塊鏈基礎設施-- 2022 年獲得的投資 94.63 億美元比 Ga.

1900/1/1 0:00:00引言 大家好,今天我分享的題目是《Web3.0的“變”與“常”:一項未竟的事業》,這篇演講算是一個拋磚引玉,因為我也只是一個Web3.0的初學者.

1900/1/1 0:00:002022 年,各個 DAO 紛紛成立法律實體。先是 ENS DAO 在開曼群島成立了非營利組織:ENS 基金會.

1900/1/1 0:00:00