BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD-0.39%

ETH/HKD-0.39% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD-1.38%

ADA/HKD-1.38% SOL/HKD-0.35%

SOL/HKD-0.35% XRP/HKD-1.93%

XRP/HKD-1.93%在這篇定量研究文章中,我們將研究Compound Finance V2 DeFi 協議的穩定幣貸款收益率,并分享我們對收益率表現、波動性以及哪些因素推動 DeFi 協議抵押借貸收益率的看法。

雖然我們知道最近 Terra 的算法穩定幣 TerraUSD (UST) 的崩潰,但我們在這里的分析是關于中心化穩定幣的抵押貸款收益領域。

我們在這篇文章中得出結論,使用穩定幣進行低風險(在DeFi范圍內)抵押貸款,可以優于傳統金融市場的無風險投資。

已將資產放入流動性池的 Compound 用戶可以使用 exchangeRate 計算總借貸收益率,這表明貸方隨著時間的推移可以獲得的利息價值,從時間T1到T2可獲得:

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,這種類型的抵押貸款的年化收益率(假設連續復利)可以計算為:

Y(T1,T2)=log(exchangeRate(T2)) — log(exchangeRate(T1))/(T2-T1)

OpenSea CEO:NFT賽道相比整體加密領域更為健康,未來NFT也可以美元計價:12月29日消息,OpenSea首席執行官Devin Finzer在接受《金融時報》采訪時表示,雖然加密行業近期遇到了一些挫折(指 FTX 崩盤事件),但相信 NFT 仍會有光明的未來,NFT不一定會一直像今天這樣以加密貨幣計價進行買賣,雖然以加密貨幣計價在當前生態中有很多意義,但隨著 NFT 更容易獲得,用例更加廣泛,不能以美元來計價是一件沒有道理的事。

對于行業現狀,Devin Finzer表示預計加密市場將進入長期低迷,但OpenSea是在一條健康的賽道上。監管機構和官員了解 NFT 與更廣泛的加密行業之間的區別,例如加密領域非常關注金融用例,這一點非常重要。

提到NFT的價值,Devin Finzer表示 NFT 的價值應該取決于人們如何參與其中,無論是通過使用NFT參加獨家活動、玩游戲,還是在家中展示數字藝術品,未來每個人都會有越來越多的數字化財產。[2022/12/29 22:15:14]

雖然Compound流動性池支持USDT、USDC、DAI、FEI等多種穩定幣資產,但這里我們只分析前兩種穩定幣,即USDT和USDC,它們的市值分別為800億美元和530億美元。它們合計占據了穩定幣總市場的70%以上。

加密托管服務商HyperBC與支付工具SquidPay達成戰略合作:據官方消息,日前加密托管服務商HyperBC已與支付工具SquidPay達成戰略合作,HyperBC將為SquidPay提供加密支付和資產托管解決方案,在SquidPay的業務場景中實現高效的支付體驗,并致力于成為金融發展過程中的合作新范式。

HyperBC持有合規加密資產托管牌照,為企業提供資產托管和支付解決方案,旗下包括HyperPay錢包、HyperCard數字貨幣信用卡、Hpay支付、數字貨幣ATM機等核心產品。

SquidPay的愿景是建立一個基于免費支付平臺的無現金社會,通過儲值卡、二維碼和移動應用程序提供先進的端到端即時電子支付和收款。[2022/9/14 13:28:46]

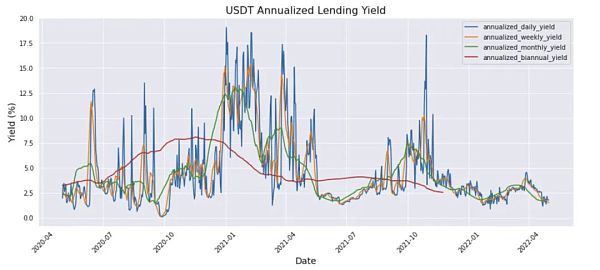

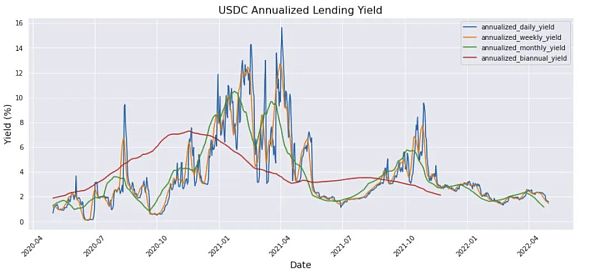

下面是根據上一節的公式計算出的年化日、周、月和半年收益率的圖。日收益率有些波動,而周收益率、月收益率和半年收益率分別是之前圖的平滑版本。USDT和USDC在圖中有相對類似的模式,因為它們在2021年初都經歷了高收益率和高波動性。這表明,有一些系統性的因素正在影響整個穩定的借貸市場。

中國香港被評為 2022 年最適合加密貨幣的地區:金色財經報道,最新的全球加密準備報告探討了每個地區區塊鏈初創公司的數量、數字資產立法和稅收規則、ATM 的數量以及對該行業的人均興趣。結果,它確定香港是目前最適合加密貨幣的地區。當地政府對該行業相當開放,不對通過交易數字貨幣產生利潤的投資者和企業征稅。由于面積小,加密貨幣 ATM 的密度是最高的,因為每 100,000 人就有兩臺機器。總體而言,該地區獲得了 8.6分的結果。美國獲得了 7.7 分。該國擁有超過 33,000 臺加密 ATM 機,這意味著每 100,000 人有 10 臺設備。

瑞士以 7.5 分緊隨其后。這個以歐洲金融中心之一而聞名的國家不對加密收益征稅,并且是眾多區塊鏈初創公司的所在地。還值得一提的是,今年早些時候,瑞士南部城市盧加諾當局表示有意引入BTC、USDT和 LVGA 積分代幣作為法定貨幣。[2022/7/31 2:48:50]

印度財長澄清加密禁令立場:并非關閉所有加密窗口:財政部長Nirmala Sitharaman在接受采訪時表示,所謂擬議加密貨幣禁令,并非關閉所有的加密貨幣窗口。她稱:“我和最高法院都已經發表相關評論,同時央行可能呼吁推出央行數字貨幣,但我們很清楚,不是要關閉所有的加密貨幣選項。”

她表示,官方將允許人們使用一定的窗口實驗區塊鏈,比特幣或者其他加密貨幣。與此同時,內閣會議已針對加密貨幣進行討論,相關方案將很快推出。(印度時報)[2021/3/15 18:44:48]

來源:the graph

可能影響貸款收益率的系統性因素是加密市場數據(如BTC/ETH的價格)及其相應的波動性。當BTC和ETH處于上升趨勢時,一些追牛的投資者可能會從穩定幣池中借款購買BTC/ETH,然后用購買的BTC/ETH作為抵押,再借入更多的穩定幣,重復這個循環,直到杠桿達到預期水平。此外,當市場進入高波動性機制時,會有更多的中心化和去中心化的加密交易,這也會增加對穩定幣的需求。

科羅拉多州或將允許使用加密貨幣為競選募集資金:本周,美國科羅拉多州政府秘書長Wayne Williams提出了一項允許該州候選人接受加密貨幣的競選募捐的法律草案。并表示該草案將接受民眾的意見,在民眾意見的基礎上發布正式規定。[2018/5/19]

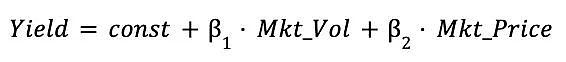

現在,為了檢驗穩定幣收益率與加密貨幣市場數據的關系,我們使用以下公式進行簡單的線性回歸分析,看看有多少收益率的變化可以歸因于價格和波動率因素:

為了衡量這些因素的影響程度,我們使用R-Squared評分,其范圍為[0,100%]。得分為100%意味著收益率完全由影響因素決定。

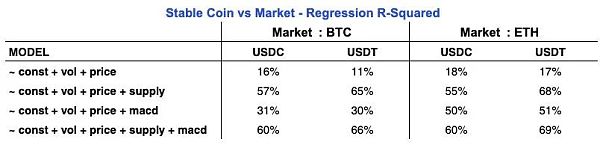

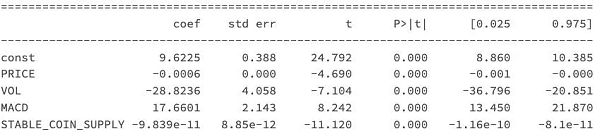

我們分別對BTC市場和ETH市場的USDC/USDT進行回歸,得到如下R-Squared表:

在決定USDC和USDT的收益率方面,ETH市場數據(18%和17%)比BTC市場數據(16%和11%)具有更好的解釋力。這并不奇怪,特別是由于自2021年初以來,ETH在DeFi市場的人氣和廣度不斷擴大。從這些結果可以看出,加密貨幣的價格和波動性因素并不能完全解釋穩定幣的收益率。我們可以得出結論,一定有其他因素有助于提高基本模型的分數。

我們通過引入穩定幣歷史供應數據和MACD技術指標價格數據對模型進行了進一步的探索性分析。穩定幣供應量(提供給Compound流動性池的穩定幣總數)應該直觀地影響穩定幣的可用性/稀缺性,并間接影響收益率。MACD是一個重要的動量交易信號,因為它可以幫助投資者決定何時杠桿化和何時去杠桿化。

我們看到R-Squared分數有了明顯的提高,USDC和USDT都達到了大約60%-70%的水平,如下圖所示。

從這些數據中我們可以得出結論,穩定幣的供應是一個重要的因素,因為它能夠使兩個市場中的任何一個穩定幣的得分都達到60%左右。這似乎表明供應是影響穩定幣借貸市場收益率的一個主要因素。這與傳統經濟世界非常相似。

MACD數據(關于BTC和ETH價格)的發布帶來了喜憂參半的改善。以BTC市場為例,其獨立貢獻遠遠小于供給因素,僅超出供給邊際效益幾個百分點。然而,我們注意到,與BTC市場相比,在ETH市場,MACD對R-Squared的獨立貢獻更大。這表明穩定幣借貸收益率與 ETH 中基于動量的交易活動的相關性高于 BTC。

下圖是ETH市場USDC貸款收益率回歸系數的一個例子。該表表明,較高的ETH價格、波動性和穩定幣供應通常與較低的USDC貸款收益率相關。同時,MACD信號越強,收益率越高。

雖然揭示穩定幣貸款低風險收益率的原因很有趣,但將這些收益率與TradFi市場的對應收益率進行比較也很重要。

因為穩定幣借貸收益率來源于Compound平臺抵押貸款的實現浮動利率,所以我們選擇了傳統貨幣市場使用的General Collateral(GC)利率作為可比無風險利率,因為它也是以國債作為貸款抵押品的浮動利率。

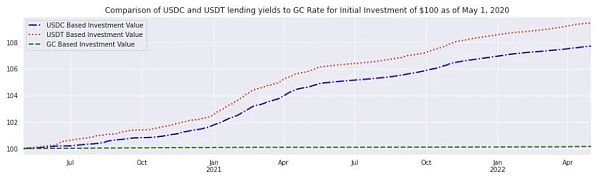

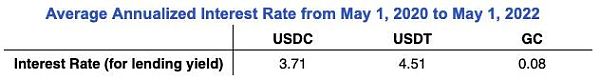

下圖是分別獲得USDC貸款收益率、USDT貸款收益率和GC利率收益率的投資組合價值的圖表。所有投資都以2020-05-01的初始價值100美元開始,并于2022-05-01結束。如下圖所示,USDT和USDC抵押貸款的收益率大大高于GC利率。另一方面,賺取GC利率的無風險投資在同一時期幾乎沒有增長。

下表的平均利率也證實了GC利率平均在0.08%左右,而USDC和USDT在這段時間的貸款收益率分別為3.71%和4.51%,如下圖所示。(我們還查看了2020 - 05年2年期國債收益率,僅為0.2%)。

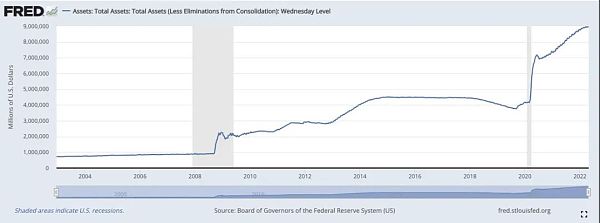

在可預見的未來,我們有理由得出這樣的結論:至少在加密貨幣市場內,低風險利率將繼續優于TradFi市場的無風險利率。其中一個原因是智能合約風險。然而,一個更大的原因是相對于整個加密經濟的增長,穩定幣供應的增長較慢。相比之下,自新冠以來,TradFi市場出現了大幅度的信貸增長,這有助于將無風險利率推至歷史低點。

該文對通過 DeFi 協議進行的穩定幣抵押貸款提供的低風險收益進行了廣泛的指示性分析。雖然這些收益率可能每天都在波動,但它們的總體趨勢可以通過BTC/ETH價格、波動、穩定幣供應和MACD(動量交易活動)進行較好地解釋。我們還將這些收益率與TradFi市場的無風險收益率進行了比較,我們看到加密貨幣市場的持續表現優于其他市場。

Source:https://medium.com/the-coinbase-blog/part-2-quantitative-crypto-insight-stablecoins-and-unstable-yield-40933992e9aa

Tags:穩定幣USD加密貨幣ETH比特幣是穩定幣嗎為什么imtoken里的usdt提現人民幣教程加密貨幣行情INVESTINGtogetherbnb游戲攻略

大家都知道,區塊鏈技術的一個特點就是:存放在鏈上的數據是安全可靠的,不可篡改的。那數據可用性是指的什么呢?難道區塊鏈的共識不能保證數據的安全了嗎?顯然不是,區塊鏈數據的安全性,是大家都認可的,也.

1900/1/1 0:00:00與發達國家相比,發展中國家有兩倍多的人認為元宇宙會影響他們的生活,并且每天都會使用元宇宙應用。根據世界經濟論壇(WEF)的一項調查,發展中國家對元宇宙和虛擬或增強現實(VR/AR)的興奮程度遠遠.

1900/1/1 0:00:00合并即將到來,這將是以太坊迄今為止最大的升級。不過,這種重大的技術轉變將如何影響以太坊的 NFT 生態系統呢?現在還很難得出結論,但有一些重要的觀點是需要被關注的.

1900/1/1 0:00:00開源軟件一直被大多數人誤解為「免費的公共物品」,而這是由那些善意的程序員慷慨地呈現給你的,他們要么沒有商業思維,要么對利他主義有著極端的偏好.

1900/1/1 0:00:00當試圖理解 Token (代幣) 時,我們很容易從我們已知的知識中得出結論。有時,Token 的功能類似于公司的股權,擁有 Token 類似于持有該項目潛在收益的股份.

1900/1/1 0:00:00Web3隱私保護協議 Manta Network 先行網 Calamari Network 宣布與 Acala 先行網 Karura 成功完成跨鏈資產轉賬.

1900/1/1 0:00:00