BTC/HKD+1.17%

BTC/HKD+1.17% ETH/HKD+1.46%

ETH/HKD+1.46% LTC/HKD+2.17%

LTC/HKD+2.17% ADA/HKD+2.46%

ADA/HKD+2.46% SOL/HKD+2.44%

SOL/HKD+2.44% XRP/HKD-0.03%

XRP/HKD-0.03%自從基于智能合約的借貸平臺開始向加密用戶提供服務以來,基于加密貨幣的貸款已成為去中心化金融 (DeFi) 領域的支柱。以太坊網絡是第一個擴展智能合約功能的區塊鏈,大部分總鎖定價值(TVL)在由加密貨幣借貸平臺主導的 DeFi 協議上。

根據 DeFi Pulse 的數據,10 個 DeFi 協議中排名前 4 位的借貸協議的 TVL 為 370.4 億美元,占以太坊區塊鏈上整個 DeFi 市場 TVL 的 49%。以太坊在成為 DeFi 市場和網絡上 TVL 使用最多的區塊鏈方面處于領先地位。 Maker 和 Aave 是最大的參與者,TVL 分別為 145.2 億美元和 111.9 億美元。

調查:37%的德克薩斯州居民想要加密支付:金色財經報道,根據9月20日的一份報告,一項對美國十個州的9,700多名合格選民進行的《新聞周刊》民意調查顯示,37%的德克薩斯州居民將投票支持一項使加密貨幣合法化的投票措施,而42%的人表示他們將支持加密貨幣-類似于懷俄明州的友好立法。截至2021年,德克薩斯州的人口約為2900萬,可能有超過1000萬居民支持采用加密貨幣。(cointelegraph)[2021/9/21 23:39:32]

即使在 Terra、Avalanche、Solana 和 BNB Chain 等其他區塊鏈網絡上,采用基于加密貨幣的貸款一直是 DeFi 世界中智能合約的主要用例之一。根據 DefiLlama 的數據,大約有 138 個協議向用戶提供基于加密貸款的服務,TVL總額為 506.6 億美元。除了 Aave 和 Maker 之外,該協議類別中跨區塊鏈網絡的其他主要參與者是 Compound、Anchor Protocol、Venus、JustLend、BENQI 和 Solend。

美最大招聘網站CEO:就業低迷因正通過交易加密獲得收入,而不再想要找全職工作:美國5月非農部門新增就業崗位55.9萬個,這讓經濟學家們感到困惑。他們此前預計,隨著經濟復蘇,5月份就業崗位將增加67.5萬個,并給出了缺乏兒童看護到持續的新冠肺炎安全擔憂的解釋。美國招聘網站CareerBuilder的CEO給出了另一個解釋:一些潛在的工人正呆在家里交易比特幣和其他加密貨幣。

CareerBuilder首席執行官諾沃瑟斯基(IrinaNovoselsky)周二在一次采訪中表示:“根據加密貨幣市場的情況,他們正在縮短工作時間。他們正在賺外快,不再想要找全職工作。”最近的一份報告發現,參與這一資產類別的人數正在增長,大約2120萬美國人(占成年人口的14%)擁有加密貨幣。當然,加密貨幣交易或者股票交易并不是讓員工呆在家里的唯一因素。[2021/6/9 23:23:44]

加密貨幣交易所 KuCoin 的首席執行官 Johnny Lyu 談到了選擇區塊鏈網絡進行加密借貸的問題。他說:“我想說,理想的貸款和 DeFi 區塊鏈并不存在,因為它們都有自己的優勢。同時,由于許多因素,以太坊的領導地位是不可否認的。”

聲音 | 美國國家貿易委員會主任:中國不僅想要主導5G 還要主導人工智能和區塊鏈技術:據路透社報道,美國國家貿易委員會主任納瓦羅周二表示,與中國的貿易磋商正朝著正確的方向發展,在一項規模更大的貿易協議的背景下,美國在華為問題上做出的任何讓步都是微不足道的。納瓦羅表示,華盛頓將繼續與盟友密切合作,確保他們不采用華為5G技術,但已同意允許出售一些低級芯片,以讓中國重返談判桌,并與北京方面達成一項協議,購買大量美國農產品。“我們不會為了一個廉價的把戲而做出任何犧牲,” 他表示,“中國的整個游戲計劃...是不僅要主導5G,還要主導人工智能和區塊鏈技術,我們不能讓這種情況發生。”[2019/7/3]

加密貨幣借貸平臺 Nexo 的 DeFi 策略師 Kiril Nikolov 贊同這一觀點。他表示:“大多數區塊鏈對加密借貸都是友好的。然而,需要關注的主要屬性之一是流動性和可靠性,而次要的決定因素可能是網絡費用。”

聲音 | BM:如果只想要一個不受監管的系統 那么它將不會成為主流:BM 昨晚在電報群中再次回復社區對于 KYC 的質疑,他表示: 1.這不是 EOS,這是 Voice。我們正在談論的是一個新應用,它將為 EOS 帶來許多新的可能性,但不需要任何東西; 2.現實情況是,如果你想要的只是一個不受監管影響的系統,那么它就無法擴張也不會成為主流,它需要個人托管自己的完整節點; 3.想要“簡單”和“在手機上(使用)”的大眾永遠不會使用去中心化平臺,他們將始終依賴于中間人,而這類中間人將會收到監管約束。voice.com 在很多方面都與現有平臺不同,包括透明度、身份系統和激勵模型; 4.如果你真的想破壞 KYC,每個人都應該立即上傳他們的護照、駕照和 SSN的副本。這些信息公開得越多,公司對它的依賴就越少,你就越安全。我們需要一個不依賴于“必須披露的秘密”的身份識別系統。 此外,BM 還提到 B1 并沒有購買 Voice 賬號,將會使用 voice.b1 作為應用的合約賬戶。[2019/6/11]

考慮到以太坊平臺的流動性和可靠性是目前最高的,因為它是 DeFi 中使用最多的區塊鏈,人們可以考慮利用它并使其成為首選區塊鏈。

金色財經獨家分析 想要代表區塊鏈3.0 EOS仍需努力:如今EOS價格處于領跑階段,關于EOS的議論也逐漸增加,EOS更被人們認為是區塊鏈3.0的代表,但實際上目前的EOS還遠遠達不到區塊鏈3.0的要求,EOS仍需努力。以EOS引以為傲的傳輸速率來說,在EOS2.0白皮書中,說EOS能夠達到每秒5萬TPS的傳輸速度,但實際上,每秒5萬TPS的傳輸速度可以說是區塊鏈最終的傳輸速度,這個速度應該是區塊鏈發展到“完全體”形態下的速率。在測試的過程中,用單機配合千兆網絡進行單進程測試,最高的傳輸速度也就達到每秒20萬TPS,這是在無干擾的情況的,而EOS的每秒5萬TPS的傳輸速率,是將網絡上參與的節點計算在其中,用A=B+C的算法算出EOS有每秒5萬TPS的傳輸速率,還無法滿足區塊鏈3.0的需求,想要代表區塊鏈3.0,EOS仍需努力[2018/4/12]

主要加密貸款平臺

首先,借款人需要在 Maker、Aave 和 Compound 等網絡上的主要借貸協議之間進行選擇。雖然有大量的加密借貸平臺,但在這篇文章中,為了便于解釋和相關性,只考慮最突出的平臺。

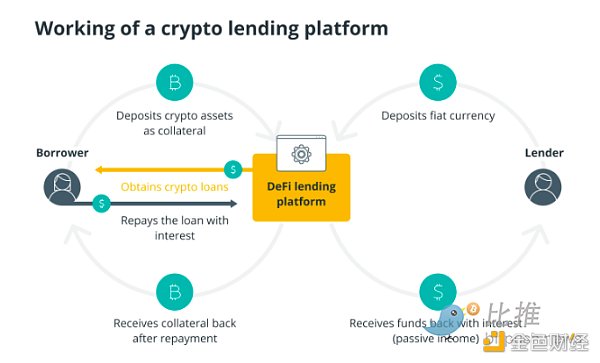

加密貨幣借貸本質上使用戶能夠借入和借出數字資產以換取費用或利息。借款人需要存入抵押品,以便他們立即獲得貸款并將其用于其投資組合。在 Aave 等平臺上,您可以在沒有任何抵押品的情況下獲得貸款,即閃電貸款。這些貸款需要在同一筆大宗交易中償還,由于執行這些貸款所需的技術專業知識,這些貸款主要是為開發人員提供的一項功能。

由于基于加密貨幣的貸款對于普通散戶投資者和市場參與者來說是完全自動化和簡單的,總的來說,它們提供了一種簡單的方式,可以從他們持有的數字資產中賺取年度百分比收益率,甚至獲得廉價的信貸額度。

抵押貸款的一個重要方面是貸款與價值 (LTV) 比率。 LTV比率是衡量貸款余額與抵押資產價值的關系。由于加密貨幣被認為是高度波動的資產,因此該比率通常處于較低端。考慮到 Aave 當前的 LTV for Maker (MKR) 為 50%,這實質上意味著您只能借入與所存抵押品相關的價值的 50% 作為貸款。

注意事項和風險

由于基于 DeFi 的貸款的采用不斷增加,尼日利亞等國家都在利用這項服務,而薩爾瓦多也在探索低息加密貸款,因此對于尋求投資的投資者來說,有幾個考慮因素和風險值得注意。

加密貸款涉及的主要風險是智能合約風險,因為每個 DeFi 協議中都有一個智能合約在管理資本和抵押品。減輕這種風險的一種方法是通過部署這些資產的 DeFi 協議實施的穩健測試流程。

您需要考慮的另一個風險是流動性/清算風險。流動性閾值是這里的一個關鍵因素,因為它被定義為貸款被認為抵押不足并因此導致追加保證金的百分比。

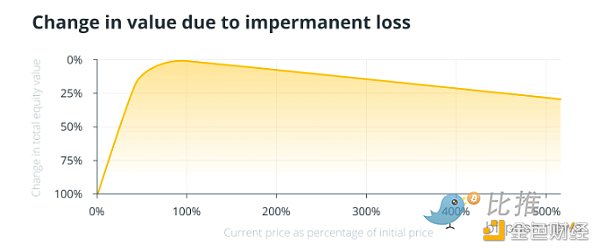

對于貸款人來說,還有另一個與非永久性損失相關的額外風險。這種風險是自動做市商 (AMM) 協議所固有的。這是當您向貸款池提供流動性,而所存資產的基礎價格低于它們被存入池中的價格時所產生的損失。但是,這只發生在從礦池中賺取的費用無法彌補價格下跌的情況下。

Nikolov 指出了 DeFi 借貸平臺的另一個風險。他說:“另一個是不良抵押品上市,可能導致整個平臺的混亂。因此,如果您不愿意承擔這些風險,我們建議您從像我們這樣的平臺借款,該平臺可以為您提供一定的保護,例如保險托管和超額抵押。”

自從 DeFi 越來越受歡迎以來,已經出現了幾個黑客事件,包括 Cream Finance、Badger DAO、Compound、EasyFi、Agave 和 Hundred Finance。

此外,加密貨幣借貸平臺和用戶都面臨監管風險。Lyu說,在這個問題上,任何主要司法管轄區的監管框架都還沒有完全形成,一切都在我們眼前發生變化。有必要將借款人分開——私人借款人和借款人公司。

從本質上講,強調的風險使您在將資金部署到基于加密的貸款中時必須格外謹慎,無論是作為借款人還是作為貸方。加密貨幣交易所 Bitfinex 的首席技術官 Paolo Ardonio 表示:“重要的是,那些在 DeFi 平臺上參與加密借貸的人要注意數字代幣經濟中仍存在新興領域的風險。我們已經看到了許多引人注目的安全漏洞,這些漏洞使借款人和貸方的資金都面臨風險。除非資金在冷庫中得到保障,否則不可避免地會有黑客利用的漏洞。”

DeFi 借貸的未來

盡管存在上述風險,但基于加密貨幣的借貸是 DeFi 市場中發展最迅速的領域之一,并且仍在見證技術的不斷創新和增長。顯然,在區塊鏈行業增長的眾多其他類別中,這一 DeFi 類別的采用率是最高的。可以將去中心化身份協議的使用集成到這些平臺中,以驗證用戶。

Ardonio 進一步談到了今年 DeFi 貸款的創新,他說:“我希望看到更多的加密貸款創新,特別是在使用數字代幣和資產作為貸款抵押品方面。我們甚至看到NFT被用作貸款的抵押品。這將是今年的一個新興趨勢。”

作者:Anirudh Tiwari

編譯及整理:比推 Amy Liu

Tags:DEFIDEFEFI區塊鏈Phoenix Defi FinancePlutusDeFiGenesisDefi區塊鏈的未來發展前景肖磊

李寧們,越來越會玩Web3了。2022年4月24日晚,中國李寧發了一條微博,宣布成立了“無聊猿俱樂部中國李寧分部”,并準備推出該系列服裝.

1900/1/1 0:00:001.4月區塊鏈生態被盜總金額約2億8000萬美元 較典型安全事件超21起2022年4月,各類安全事件數量較3月有所下降。4月發生較典型安全事件超『21』起.

1900/1/1 0:00:00在上篇里,我們著重敘述了當前基于資產的鏈間互操作性方案。在這篇里,我們會介紹即將到來的,基于消息與合約級別,真正的“鏈間互操作性”。多鏈/跨鏈時代,才剛剛掀起一角.

1900/1/1 0:00:00周三,美國紐約市市長 Eric Adams 在接受英國《金融時報》的采訪時表示:“加密貨幣和區塊鏈是未來的篇章,加密和區塊鏈將繼續存在,我們不能讓這個機會從我們身邊溜走.

1900/1/1 0:00:00“區塊鏈技術基于密碼學原理和共識機制,是一種去中心化的分布式賬本數據庫,具有鮮明的保密性。雄安新區自2017年上線區塊鏈資金管理平臺開始,大力建設全球第一座區塊鏈城市.

1900/1/1 0:00:001.DeFi代幣總市值:1048.46億美元 DeFi總市值 數據來源:coingecko2.DeFi交易額:127.46億美元 DeFi交易額 數據來源:coinmarketcap3.

1900/1/1 0:00:00