BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-1.28%

ETH/HKD-1.28% LTC/HKD-0.92%

LTC/HKD-0.92% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD-0.72%

SOL/HKD-0.72% XRP/HKD-1.42%

XRP/HKD-1.42%原文作者:Jeremy Ong;Duncan Reucassel

貢獻者:Demo

審核者:DAOctor, Yofu

原文:Delphi Digital: common arguments against vetoken and feasible ways to improve vetoken

veToken 經濟學鼓勵流動性提供者成為 DEX 協議的長期利益相關者。這是通過給予鎖定基本代幣的人更多的激勵和治理權來實現的。

Curve 和 Convex 創造了強大的飛輪(flywheel),使代幣價格和 TVL 在 2021 年下半年飆升。這炒作了 veToken 模式,也帶來了支持者和批評者。本文希望對這些批評進行詳細研究。

我們利用對Curve / Convex關系的知識進行了廣泛的研究,開發了另一種 veToken 模型方法。這個替代方案是通過一個名為“GOV”的程序來對一個假設的代幣進行說明,該假設的代幣將在本文中討論。

我們提案的目的是減少中心化,同時仍然最大化 veToken 的核心屬性:獎勵時間最長和最專注的參與者,并且不消除那些無法承受傳統 veToken 經濟中流動性風險的貢獻者。

加密貨幣和代幣化的興起,打開了協議經濟學的設計空間,讓項目能夠激發特定的行為。但是,很多 DeFi 協議對所有代幣持有者的獎勵是平等的,這與他們為項目增加的價值無關。更多的時候,這只需要很少的鎖定,以換取治理權和協議收益。我們認為,最好的設計是稀釋就業資本和投機者,同時獎勵長期導向的參與者。

我們認為鼓勵這種行為的一種模式是通過 Curve 引入的投票托管的實施。該模式允許 CRV 持有者將其代幣鎖定在投票托管 CRV(veCRV)中,最長期限為 4 年。用戶鎖定其 CRV 的時間越長,他們收到的 veCRV 就越多。作為承擔流動性風險和消除 CRV 供應交換的一種方式(表明他們對平臺的長期承諾),veCRV 持有者有權獲得 3 項主要好處:

按產生的Curve 費用按比例分攤。

流動性供應頭寸 CRV 獎勵提高(最高 2.5 倍)。

治理和衡量加權投票權。重要的是,衡量權重決定了未來版本的Curve分布。

上述一系列激勵措施產生了積極作用。越是面向長期的用戶(以他們的 veCRV 來衡量),越會獲得更多的獎勵。這個飛輪是 veToken 模型最重要的驅動力之一,我們將在下一節詳細討論。

Curve 我們的長期價值主張是以最深入的方式成為交易的穩定資產、和最具流動性的場所。目標不一定是成為日常兌換DEX的主要來源,而是授權穩定幣項目建立大量流動資金儲備。這意味著他們在供應方面的主要用戶是流動性提供者。

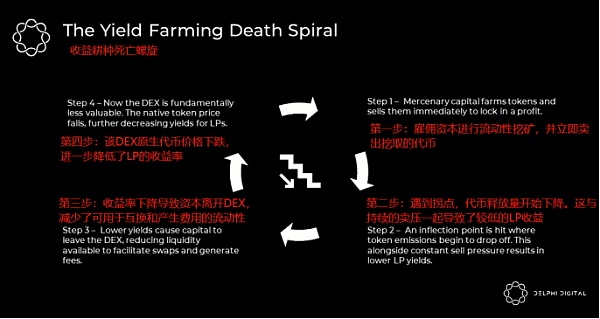

由于不可持續的代幣發行和就業資本的擴散,許多失敗的收入 farming 計劃被摧毀。以下是 veToken 經濟學旨在避免的一個例子:

最初的流動性挖礦計劃啟動,然后雇傭資本存入大量資金,其唯一目的是挖礦,然后出售獎勵。

起初,會有反射性上升。隨著 TVL 和圍繞項目“炒作”的增加,Token價格也會隨之上漲。這可以進一步提高存款的收益率,因為收益率是以原生代幣支付的,然后循環往復。

Algorand任命Visa和Fidelity的前通訊主管為CMO:金色財經報道,Algorand聘請了Fidelity Investments和Visa的前通信主管作為其首席營銷官,因為這家區塊鏈公司尋求建立自己的品牌并通過戰略增長計劃來擴大影響力。Michele Quintaglie的任務是幫助公司進行敘述發展和影響營銷,并將尋找贊助機會。(blockworks)[2022/9/21 7:11:50]

最終,達到拐點,代幣激勵開始減少,同時,雇傭資本繼續出售他們挖出的代幣。隨著代幣發行量的下降,這種拋售導致流動性提供者的收益率下降。

最后,反射性下行周期開始生效,因為流動性退出 DEX 使其從根本上一文不值。較低的流動性意味著 DEX 無法支持如此多的交易量,這將導致成本降低。這導致了基本面的進一步貶值和原生代幣價格的下跌,進一步降低了 LP 的收益率。

veToken模型通過使流動性提供者與協議的長期利益保持一致來避免這種情況。

為了讓 Curve Liquidity 的提供者獲得 2.5 倍的獎勵,他們必須持有一定數量的、對應其流動性的 veCRV。不賣代幣激勵了 LP We:

購買... 在公開市場 CRV 并鎖定。

鎖定他們獲得的全部或部分 CRV 流動性激勵。

它還鼓勵平臺上的 Curve 流動性提供者成為長期利益相關者和 Curve 成功的支持者——而不是采用挖礦和銷售策略。

此外,這不僅激發了LP We 2.5倍的增長獎勵來鎖定,也鼓勵他們盡可能多地積累 veCRV。這是因為 veCRV 設置了權重,允許持有者將代幣的釋放引導到他們有資金的池子中(添加了 veCRV = 對代幣釋放的影響更大)。

我們已經看到 CRV 的積累不僅在大型 LP 之間進行,而且在協議級別的 Convex 進行。協議是利用 Convex 持有大量 veCRV,積累 CVX,來刺激他們的資金池,保證長期流動性。

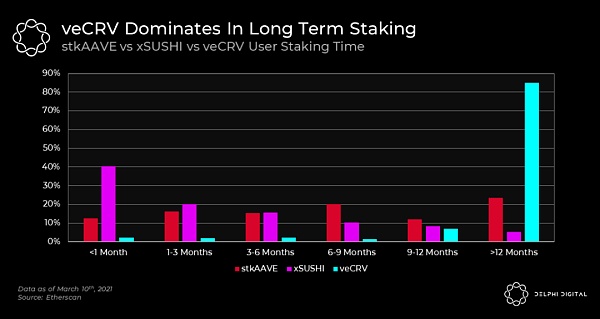

通過 CRV 一個細長的分配計劃(超過 300 年,釋放...每年 15%)和 veToken 經濟學的結合,已經能夠激勵一群非常粘稠的流動性提供者和代幣持有者。這可以通過 stkAAVE、xSUSHI 和 veCRV /Holdings 之間的鎖定時間來說明。

除了經濟學,veCRV 還為鎖定提供了時間加權的治理權,這也很好地調整了激勵機制(鎖定時間最長的人對治理的影響最大)。這部分將在后面詳細介紹。

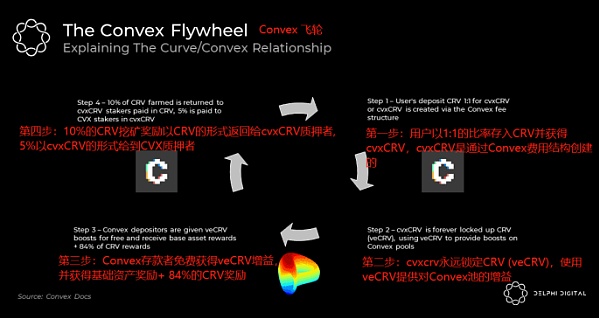

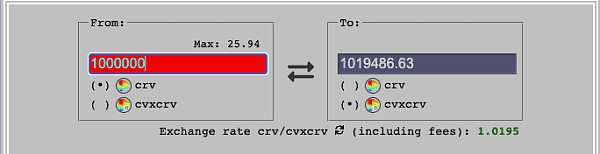

鑒于 veCRV 其巨大的效用及其缺乏流動性的明顯劣勢,市場已經通過了 Convex Respond。Convex 提供了一種不可贖回、流動性強的 veCRV 抵押衍生品,被稱為“cvxCRV”。如果持有者希望保持流動性,那么他們拿普通的 CRV 是沒有辦法的,因為所有的治理權和費用都屬于 veCRV。Convex 利用這一點,讓用戶可以將自己的 CRV 一直鎖定在 Convex 里面,以換取 cvxCRV .cvxCRV 是一種流動性強、收益高的代幣,其收益來源于基礎veCRV成本、Convex成本和CVX Release平臺的成本。

BTFS V2.2.0主網-Mendel已上線:據官方消息,BTFS V2.2.0主網-Mendel已上線,更新內容包括:BTFS節點默認以礦工模式啟動;BTFS節點內存優化;引入在線簽名服務和在線證明合約;發布BTFS儀表盤/BTFS瀏覽器v2.2.0版本。

據悉,BitTorrent文件系統(BTFS)既是一種協議,也是一種網絡應用,它提供了一種內容可尋址的點對點機制,用于在去中心化的文件系統中存儲和共享數字化內容,同時,它也為去中心化應用(Dapp)提供了一個基礎平臺。BTFS團隊一直在根據最新的網絡運行情況和BTT市場行情等,進行上傳價格、空投獎勵方案等一系列動態調整。[2022/8/1 2:51:38]

作為提供高收益流動性代幣的交換,Convex Base veCRV 所有提供的動力,治理和衡量權重用于平臺和CVX 持有人。

Convex 我們的基本產品允許Curve LPs將其在平臺的LP代幣,存款人可以獲得更高的收益(高度為2.5倍),作為回報,Convex收集CRV的采礦成本百分比(10%),然后支付給cvxCRV持有人。此外,采用Convex挖出的CRV之外的5%與cvxCRV以CVX Pledgor的形式。這就形成了下圖中的飛輪。

Convex也讓 CVX 持有者獲得底層 veCRV 治理和衡量權重。CVX 持有者可以對治理進行投票,并接受第三方系統提供的激勵,引導他們投票到特定的權重釋放(也稱為“買票” 、“投票獎勵”、“賄賂”等)。如果你想了解更多關于 Curve/Convex 之間的關系,請看我們之前寫的文章。

縱觀 2021 年,Convex Yes Curve TVL 和代幣價格的整體指標發揮了不可否認的積極作用。但 Convex 衍生品的流動性對 CRV 非常重要,造成了巨大的供應沖擊,因為用戶急于將自己的代幣交給 Convex 平臺,而 Convex 平臺將其永久鎖定。

veToken 經濟學的替代方法

本報告的其余部分將討論對veToken的影響:一個常見的經濟學批評,以及如何通過另一種實現來解決這些批評。為簡單起見,我們將使用一個名為 GOV 的假設性標記來說明。

這個假想的GOV代幣將有以下主要設計特點,每個特點都將從Curve發揮激勵調整作用的經驗中吸取,同時,它有望避免單一、主導、類似的Convex Proxy投票系統。

它將使用三種代幣結構,并結合Curve和類似Sushiswap的治理特點:

GOV 代表基本的治理代幣,不被質押,類似于CRV。它不提供投票權,沒有智能合約系統費用。

xGOV 通過質押GOV獲得可轉讓的治理代幣,類似于xSUSHI.xGOV提供移動GOV風險,并有權獲得一定比例的智能合約系統費用和治理權力。

vxGOV是指通過鎖定GOV獲得的不可轉讓的治理代幣,類似于veCRV.vxGOV 有權獲得更大比例的智能合約系統成本和治理權。

Delphi Digital推出鏈上基金Delphi InfiNFT,投資NFT項目:加密風險投資公司Delphi Digital已推出基于去中心化投資協議Syndicate的鏈上基金Delphi InfiNFT,以投資于NFT項目。(TheBlock)[2021/5/14 22:04:06]

它將避免需要代理投票系統(類似Convex實體的)由管理“白名單”。

它將允許長期質押頭寸(vxGOV)提前終止并受到懲罰。(即,它將允許從協議中的DAO中“退出”)。

它將在協議內提供一種投票激勵(也稱為“賄賂”)機制。

我們將討論這三個代幣 GOV 模型,通過我們對 Curve/Convex Criticism 的理解來展示它是如何工作的,包括 Monetsupply 和 Hasu Yes MakerDAO 對治理形式的評論。

1、 由于長期鎖定,投資者基礎減少

關于反對 veTokens, 我的一個論點是,長期鎖定使得指數基金和信托產品等實體難以將這些代幣納入其產品中,這降低了協議“治理基礎”的潛力。雖然可以說這可能會減少一些實體的參與,但我們認為這是一個質量大于數量的情況。信托和指數產品的主要用途是投機。在治理方面,這些實體將成為沒有增長價值的冷漠利益相關者。

在我們看來,對于一個社區來說,擁有少數高度活躍的利益相關者比擁有大量被動和不感興趣的利益相關者要好。veToken經濟學的全部含義是將治理的力量從短期思考者釋放到長期導向參與者。

另一種說法是,“在所有權過渡期間,當大持有者停止重新鎖定代幣準備出售時,治理的安全性將大大降低”。然而,這一論點是基于沒有其他治理參與者將填補空白的假設。此外,“治理收購”的框架似乎并不準確。那些進行“接管”的人,因為鎖定了 veCRV 的持有,是游戲中最大的利益相關者,因此自然會激勵他們對協議做出積極的改變。

我們的立場是,通過將治理權引導給在平臺上投資最多的各方,其激勵效果遠遠超過將投機實體排除在治理之外的弊端。此外,將治理權從想要停止遷移代幣的大型利益相關者手中轉移到填補空白的新利益相關者手中是一個健康的舉措。

此外,我們認為 GOV 模型通過在協議內提供流動性來保證等價,xGOV 大大緩解了這個問題。

vxGOV(veCRV版的模式)旨在對流動性提供者和長期導向的投資者最具吸引力,這是有道理的,因為vxGOV的持有者是生態系統中最重要的利益相關者。

另一方面,這并不意味著其他參與者不能帶來價值,應該被排除在參與之外。而這正是 xGOV 的作用。

xGOV 是質押的 GOV 頭寸,具有流動性。它可以分到智能合約系統產生的成本,同時獲得治理能力。這允許潛在的增值利益相關者繼續參與并為相關生態系統做出貢獻,長期和最專注的參與者持有 vxGOV 保留大部分權力和費用。兩者之間的確切成本分配以及由此產生的年利率將取決于許多因素。但是 vxGOV 會比 xGOV 享受更多的好處。

我們認為,xGOV 風格的代幣有助于彌合差距,并且吸引一群對項目有利的人,無需長期承諾 veCRV 未平倉頭寸(vxGOV)造成的流動性不足風險。

動態 | eToro收購加密資產組合追蹤應用程序Delta:投資平臺收購加密資產組合追蹤應用程序Delta,收購價格或為500萬美元。(Techcrunch)[2019/11/6]

2 、抵押衍生品

針對 veTokens 的另一個常見論點是,由此產生的流動性是抵押衍生品。這些質押的衍生品允許代幣持有者放棄治理,以換取與短期和中期軟相關的費用和流動性收益。這又會產生兩個潛在的負面影響:

“軟鉤”的脆弱。

有可能產生一個占主導地位的“代理選民”,持有很大比例的治理權,特別是如果有白名單的話。

之前研究過 Curve/Convex 之間的關系,圍繞 Convex 的可持續性,我們主要關注的是與基本治理代幣掛鉤的流動性抵押衍生品的脆弱性。

cvxCRV/CRV 之間“掛鉤”,瞄準 Curve 穩定幣兌換池的流動性通過挖礦激勵來維持。這個池子促進了兩種資產在嚴格區間內的低滑點交易。如果你想了解這些池子和傳統的X*Y=K AMMs 有什么區別,我們推薦閱讀 Curve 這個穩定幣池子紙。為了說明這一點,讓我們深入研究一些數據。

在撰寫本報告時,Curve 我們的資金池包括 1743 萬輛 CRV(占資金池的 29.76%)和 4113 萬輛 cvxCRV(占資金池的 70.24%)。盡管存在這種不平衡,cvxCRV 留在 100 萬 CRV 的交易中 CRV 只有 2% 的折扣。

值得注意的是,在流通的 18.8 億 cvxCRV 中,只有大約 41 億在這個穩定幣兌換池中,并且其中大部分(~76.87%)被質押用于協議獎勵。

如果沒有辦法讓大家用 cvxCRV 贖回基礎 CRV,我們相信這個軟鏈接會隨著時間的推移而不斷惡化。這將抑制新的 CRV 鎖定,因為用戶使用 Curve Pool 購買 cvxCRV 比在 Convex 平臺上 1:1 轉換更便宜。

雖然這是一個結構性問題,但是讓我們看看 Convex 可以做些什么來幫助加強鉤子。

目前,Convex 對所有 CRV 挖礦獎勵,有 10% 返還 cvxCRV 出質人手中。這個比例最高可以提高到15%。這將增加 CVX 這些挖礦獎勵所產生的收入。

Convex DAO Protocols 可以使用 veCRV 的部分持股,留在 cvxCRV/CRV 池尚是對可持續投票權重的衡量,以激勵 LP。

流入協議國庫的費用目前設置為 0%。這可以提高到硬編碼 2% 的限制,并且用來購買 cvxCRV,Help hook。

雖然鉤子是關鍵,但我們認為我們在審查 cvxCRV 時必須考慮它的賺錢能力。即使掛鉤可能會破,但如果 cvxCRV 能夠繼續提供有吸引力的收益,那么它仍然具有價值。

動態 | 印度加密交易所Coindelta解散電報群:印度加密交易所Coindelta在推特上稱,越來越多的詐騙者假裝成管理員,為了防止我們用戶受此類非法活動影響,我們決定解散電報群。所有公告將發布在推特和電報通知欄(https://t.me/CoindeltaAnouncements)。所有用戶每天只能提幣一次,采取該措施是為了防止用戶被詐騙者欺騙。有關提款、費用以及截止日期等所有疑問,請發送電子郵件至support@coindelta.com或 https:// support.coindelta.com 。據此前報道,印度加密交易所Coindelta于3月31日凌晨2點停止運營。[2019/4/4]

3、 治理中心化

關于治理的中心化,我們同意讓一個協議控制 50% 以上的治理權是不健康的。但是,我們認為它是 Curve/Convex 在特殊情況下,而不是整個 veToken 的經濟形勢。而 Convex 剛推出時的新穎性及其對 Curve 白名單的影響,Convex 可以占據 50% 以上的 veCRV。沒有先發優勢和通過白名單阻斷競爭的能力,Convex從一開始就會有激烈的競爭。一段時間后,我們敦促那些打算采用 veToken 經濟學的協議在沒有白名單的情況下啟動。這將促進幾個類似的 Convex 協議之間的競爭,并最大限度地去中心化。

除了通過擁有veCRV 來集中投票權外,目前的 Convex 架構還嚴重依賴管理員的多重身份來將 vlCVX 投票轉化為 Curve DAO 提案并衡量權重。這構成了中心化的另一個重要問題,因為 3/5 多重簽名能夠有效控制超過 50% 的 veCRV 投票權。

總而言之,我們想強調一些可以降低與治理中心化相關的風險的建議,因為它與Curve/Convex有關。

部分投票:

在部分投票之前,如果有 51% 的 vlCVX 投票贊成某個提案,那該 Convex的所有被控制的veCRV將在Curve DAO China 投贊成票。在這種情況下,實施部分投票后,只有 51% 受協議控制的 veCRV 會投贊成票,其他 49% 會投反對票。

激勵調整:

Convex 的成功很大程度上取決于 Curve。是 CVX 進行估值的一種方法是計算 CVX 從它對 CRV 的影響 釋放產生的所有未來賄賂的現值。鑒于 Convex 是 Curve 的依賴性和 CRV 代幣價格,Convex 的利益相關者似乎不太可能對 Curve 采取惡意行動。

到目前為止,Curve 和 Convex 之間的關系主要是共生的。這可以擴展到參與“Curve 之戰”的其他協議,如 Frax、Terra、Redacted、Olympus 等正在積極積累更多的 CVX 協議 .veToken 模型及其對未來 CRV 的影響 發布的能力已經結合頂全空間級協議,共同積累CRV/CVX,進一步調整激勵機制。

最小信任的代理投票:

說起來容易做起來難(尤其是與部分投票結合使用時),但是構建未來版本的 Convex 或等效版本,團隊應該考慮以最小化信任的方式構建系統。例如:veCRV 最好通過智能合約 vlCVX 等價物將底層治理權轉移到...無需信任。

4 、賄賂(Bribe)和短期激勵

賄賂作為一種管理變現的方式,一直在 DeFi 領域掀起波瀾——更準確地說,是為了引導未來的代幣發行。參考 MakerDAO 論壇的一個片段。“只要賄賂所得(Bribespaid /CRV Reward)高于 CRV 鎖定的百分比,veCRV 持有者仍然可以通過稀釋解鎖持有者獲得收益。”

我們對這個論點的反駁之一是,當涉及到接受賄賂以換取權重票時,無論你是否接受賄賂,都會發生 Token 稀釋。在我們看來,這里“賄賂”這個詞的命名有些蹩腳。

笑話就是笑話,人們似乎對賄賂有下意識的負面反應,而我們認為不應該如此。在現實世界中,賄賂被稱為“游說”,是一個價值數十億美元的行業。至少在 Web3 中,看起來“大廳”往往是透明的,因為大部分都發生在鏈上。此外,重要的是要注意,無論有沒有 veToken 經濟,這些“鼓勵投票的方式”都會出現。我們已經是 Bribe Protocol 和 Aave,我在 .我們預計這一趨勢將繼續下去。

5、 veToken Economics 提高了防御治理攻擊的成本

要通過治理 veToken 系統進行攻擊,攻擊者必須購買并鎖定其投票權。這大大增加了攻擊的成本,因為購買的代幣無法回收和出售。這就是veToken 經濟激勵背后的基礎。

不過,veToken 經濟學評論家認為這是一把雙刃劍,因為這也增加了防御攻擊的成本。例如,如果攻擊者決定購買并鎖定足夠多的 vxGOV 以獲得 51% 的投票權,那么防御者將不得不重新鎖定 vxGOV 或購買更多的 GOV 以增加其投票權,以對抗惡意提案。

我們發現這個論點相當薄弱,因為它是雙向的。考慮到攻擊,采用 veToken 的經濟協議需要購買和鎖定才能最大化影響,我們認為這是一個凈積極因素。

為鎖倉提供重要的治理權限,可以防止攻擊者借用協議的治理代幣和惡意投票。在這種情況下,攻擊者只能受到借款利息的影響,而不受錯誤決策的長期不利影響。這是一個古老的例子,一個攻擊者試圖影響......用閃電貸款 MakerDAO 的治理。雖然這是閃電貸促成的極端案例,但這仍然允許攻擊者借用代幣并投票支持惡意提案,而不會帶來重大的價格風險。

我們認為 veToken 經濟學是對此類攻擊的最佳防御之一——即使治理側重于 Convex 或類型的協議,由于 vlCVX 的持有者被鎖定 16 周,他們將承擔損害 Curve 的后果。

我們利用Curve/Convex關系廣泛研究的經驗制定了我們的假設 GOV 模型。

對現有模型的每一次更改都可能會破壞 Curve/Convex 停留 2021 這樣一個成功的飛輪。我們認為假設的 GOV 系統的以下措施可以維護 veToken 的飛輪,同時也大大緩解了上一節中的一些擔憂:

1、 沒有白名單

Convex在Curve 我有> 50% 缺乏治理能力的主要原因之一是缺乏競爭。而Convex我們的設計是同類中的第一個,它有機會積累很多......在任何競爭對手發現veCRV之前。此時,其他競爭對手已經來不及了,因為 Convex 可以使用 veCRV 來控制 Curve 白名單,基本可以阻止進一步的競爭。

現在市場已經實現了Convex的格局。因此,新項目應在相當長的提前期內公布 veToken 模式過渡。這讓許多市場參與者為它的推出做準備。由于從一開始就是競爭的結果,我們相信這會鼓勵兩件事:

讓治理分配比例曲線更公平,因為很多項目都有機會積累基礎 GOV Tokens,. 這使得單個實體累積 > 50% 治理的可能性非常小。

此外,可以鼓勵每個項目關注流動性質押代幣的聯動,能夠最好地保持聯系的項目將在未來的 GOV 中繼續積累。雖然 Convex 的 cvxCRV 到目前為止,它的鉤子保持得相當不錯,但我們堅信,競爭越大越好。

2 、憤怒退出(Rage Quit)

我們認為,cvxCRV 背后的吸引力不僅在于它的高年利率,更重要的是它的流動性。因此,我們想出了幾種不同的方式來保持 veToken Design 的好處,同時,它仍然在需要時為儲戶提供潛在的流動性。

第一種選擇是讓 vxGOV 你的倉位變成可轉讓的 NFT(比如 Solidly)。雖然這讓你放棄 GOV Token 而去一個類似的 Convex 協議的吸引力大打折扣,但是這些 NFT 倉位的定價會很難。我們也可以假設,賣家會愿意在二級市場上打折這些倉位,這可能會降低鎖定 GOV 代幣的吸引力。

如果 vxGOV 頭寸可以隨時購買,那么對于潛在的 GOV 買家來說,“如果我可以直接以折扣價購買 NFT,為什么要鎖定 GOV?”這將是一個公平的問題。考慮到這一點,我們認為另一個更好的選擇是引入憤怒退出 vxGOV 定位的能力,并對退出者施加重罰。該項目可以實現各種策略,這里有一些假設給我們 vxGOV 實現憤怒退出的潛在想法:

如果您盡可能多地鎖定 vxGOV 并想退出,您將獲得 50% 的 GOV 代幣,另外 50% 將分配回社區。憤怒退出的懲罰會隨著你的鎖定時間減少而減少。憤怒的退出者的好處可以通過幾種不同的方式來分配。

鉆石手:收集的GOV被最大程度的重新鎖定,并根據每個賬戶控制vxGOV按比例分配。這樣做的好處是激勵“鉆石手”和對協議的長期承諾,因為這些獎勵將有利于在協議中投入最多的利益相關者。

財政部:這個計劃需要一些積極的財務管理。例如,這些資金可以用來購買其他 Convex 或 Redacted Cartel A 類似的股份,或者建立一個不太相關的資產池。

該協議具有流動性:作為#2 的擴展,在Treasury GOV 中可以定期部署到GOV 代幣的流動性池中。這將有助于為 GOV 建立強大的流動性基礎,并且是“協議具有”的流動性,從長遠來看,將增加 GOV 的可持續性。

我們認為,諸如懲罰比例和 GOV 分配等參數最初將是動態的,取決于協議的優先級。但是,我們認為,懲罰的效果應該始終是顯著的,以確保治理權屬于協議中最既得利益方。

3、 內置賄賂

我們認為,內置的賄賂可能會增加單獨質押 vxGOV 的吸引力,而不是放棄 Convex 等,對于小投資者來說尤其如此。

以 Curve 為例,在 bribe.crv.finance 這樣的平臺出現之前,小 veCRV 的持有者很難直接衡量 Monetize 的釋放能力。

如果沒有市場,賄賂必須通過OTC私下進行。這很糟糕,有三個原因:

關于 DAO 來吧,聯系單個 veCRV 鯨魚比聯系 1000 更小的持有人更有意義。這對鯨魚有好處,而不是小用戶——因此,不是很好。

由于這些接觸通常不會發生在鏈上,因此會存在一定的交易對手風險。如果 DAO 提前行賄,veCRV 鯨魚可能不會信守承諾,投票支持約定的標準。另一方面,如果 veCRV Whales 在收到付款之前投票,DAO 可能無法兌現其承諾,支付報酬。

鏈下賄賂發生在幕后,價格不透明,導致定價市場低效。在鏈上擁有市場可以為所有參與者促進更健康的市場。

隨著更高的原生 vxGOV 收益率,我們認為流動性衍生品將變得沒有吸引力。這鼓勵了單獨的質押,增加了分散性,并為流動性衍生品創造了更多的競爭。

我們的結果表明,由 veToken 經濟學創建的 Curve(感謝 Michael Egorov 和團隊)仍然是迄今為止最好的激勵調整機制之一。希望我們的分析和建議能夠對 veToken 模式項目的實施起到啟迪作用。我們這里的核心目標是減少中心化,同時仍然最大化 veToken 的核心屬性:獎勵時間最長、最專注的參與者,同時,它不排除我們不能承擔傳統veToken的貢獻者經濟學帶來的非流動性風險。

伴隨區塊鏈、大數據、人工智能等技術的發展,以Web2.0為代表的“信息互聯網時代”也正朝著Web3.0 即“價值互聯網時代”演化,在這個過程中,“數據”逐漸成為經濟發展的核心.

1900/1/1 0:00:00隨著今年年初 DeFi 市場的下滑,加密用戶和投資者紛紛涌向 GameFi 市場以擴大他們的投資組合。隨后,游戲項目數量從 693 個增長到 1,406 個,同比增長 103%.

1900/1/1 0:00:00原標題:2022年NFT收藏者向市場發送370億美元 幾乎與2021全年持平今年(截至5月1日),非同質化代幣(NFT)的收藏者已經向NFT市場發送了超過370億美元的價值.

1900/1/1 0:00:002022 年,加密市場熱度下降,截止 4 月份,2022年 DeFi 總 TVL 從 2371 億美金下降到 2029 億美金,降幅 14.38%.

1900/1/1 0:00:00自2017年前后ICO市場的衰落,以及加密貨幣炒作約兩年的冷靜期以來,Crypto投資界迎來了回光返照時刻。開發人員和技術企業家創造了新的行業旨在引起投資者的興趣.

1900/1/1 0:00:00據慢霧區消息,Akutars(@AkuDreams) 項目拍賣合約由于多個代碼缺陷導致 11,539.5 枚 ETH 永久無法取出。慢霧安全團隊進行分析后以簡訊的形式分享給大家.

1900/1/1 0:00:00