BTC/HKD+1%

BTC/HKD+1% ETH/HKD+3.12%

ETH/HKD+3.12% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD+0.95%

ADA/HKD+0.95% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD-0.18%

XRP/HKD-0.18%在這篇文章中,我們將介紹DeFi 抵押借貸平臺,即Compound Finance,討論其穩定幣的用例,并將其與傳統金融(TradFi)的“無風險”利率概念進行比較。我們的目標是將這些概念結合在一起,以探討不同類型的低風險投資如何在TradFi和加密市場中工作。

本介紹檢查了穩定幣貸款收益率,并分享了對收益率表現、波動性和推動貸款收益率的因素的見解。

穩定幣是不斷增長的加密生態系統的一個利基部分,主要被加密貨幣投資者看作一種實用且具有成本效益的加密貨幣交易方式。在加密生態系統中,穩定幣的發明是很夯的,其擁有以下特性:

與模型經濟中使用的法定貨幣相似,穩定幣為在數字貨幣之間交易或法定貨幣與數字貨幣之間進行交易的人提供了價格的穩定性。

穩定幣是一種原生加密代幣,可以在鏈上以去中心化的方式進行交易。

隨著TradFi世界的投資者越來越多地采用加密貨幣,穩定幣已經成為傳統金融世界和加密金融世界之間的自然交換媒介。

Stratos Jet客戶可使用加密貨幣預訂和支付航班費用:金色財經報道,總部位于佛羅里達州奧蘭多的 Stratos Jet Charters Inc. 宣布該公司已與 FTX US 合作,此次合作將使 Stratos Jet 客戶可以通過 FTX Pay 使用加密支付來支付服務費用。Stratos Jet 的首席執行官表示,該公司一直在尋找加密合作伙伴,并指出 FTX 是“理想的選擇”。(news.bitcoin)[2021/12/23 7:57:54]

傳統金融領域和加密金融領域共有的兩個核心概念是風險和回報。意料之中的是,投資者可能會要求以更高的風險換取更高的回報。

風險和回報框架的核心是“無風險”利率的概念。在TradFi中,這個比率作為判斷所有投資機會的基準,因為它給出了一段時間內零風險投資的回報率。換句話說,投資者通常認為這個基準利率是他們對任何投資預期的最低回報率,因為理性的投資者不會為低于“無風險”利率的回報承擔額外的風險。

Lithium與Hashed合作實現加密初創公司股權定價:私有資產數據預言機協議Lithium Finance宣布,加密貨幣風險投資機構Hashed將加入成為該網絡的智慧節點(Wisdom Node),提供加密貨幣初創公司的價格信息。Lithium團隊表示,早期初創公司的價格信息一直相對不透明,而和Hashed合作可以改變這種情況,有望將這些公司的股權引入DeFi領域。智慧節點是Lithium的定價機制的重要部分之一,這些節點需要將LITH代幣抵押作為賭注,回答關于私有資產定價的一系列問題,而對于提供惡意和虛假信息的節點將受到懲罰。[2021/8/11 1:48:35]

“無風險”資產的一個例子是美國國債資產,它是由美國政府發行的一種金融工具。當你購買其中一種金融工具時,你就是在把錢借給美國政府,為它的債務提供資金,并支付持續的費用。這些投資被認為是“無風險”的,因為它們的支付由美國政府擔保,違約的幾率極低。

外媒:無公開信息證明知名英國廚師Gordon Ramsay涉足加密領域:網上有很多報道稱知名英國廚師和電視名人Gordon Ramsay通過Bitcoin Revolution投資了比特幣和交易員。但經CoinInsider查證,沒有任何證據表明Ramsay已經使用并正在使用Bitcoin Revolution作為交易平臺。任何可能暗示這一點的文章都很可能是假新聞。CoinInsider稱,沒有發現任何證據表明他投資了比特幣或加密貨幣市場。他沒有參與比特幣的購買、交易,也沒有參與任何加密貨幣項目。盡管他有可能投資了比特幣,并將其保密,但沒有任何公開的信息能夠予以佐證。[2020/9/8]

“無風險”利率總是與相應的期限/到期日相關聯。在上面的例子中,國債資產可以有不同的期限,相應的無風險利率(也稱為國債收益率)也不同。

期限可以短至一天,在這種情況下,我們稱之為隔夜無風險利率或一般擔保利率。該利率與貨幣市場上的隔夜貸款有關,其價值由該市場的供求關系決定。這些貸款通常由國債等評級較高的資產作抵押,因此也被認為是無風險的。

歌手Akon獲得60億美元贈款用于建設“加密城市”:美國流行歌手阿肯(Akon)本周二表示,已經從美國咨詢和工程公司KE International那里獲得了60億美元建筑贈款,用來建設其“加密城市”。此前消息,加密城市”AKON市坐落在塞內加爾總統贈送的2000英畝土地上,加密貨幣Akoin將成為交易生活的中心。(Hiphopdx)[2020/6/17]

隨著全球對加密資產和相應市場的接受度的提高,基于加密的投資已經成為傳統金融市場投資人的一個熱門話題。當進入這樣一個新的金融市場時,這些投資者通常首先觀察到的是無風險利率,因為它將被用作評估其他所有投資機會的錨點。

在加密世界中沒有國債的概念,因此,“低風險”(而不是無風險)利率是在Compound Finance等DeFi抵押借貸平臺上實現的。我們在這里使用“低風險”一詞,是因為Compound Finance和其他許多DeFi抵押借貸平臺一樣,并不是無風險的,而是存在一定的風險,如智能合約風險和清算風險。在流動性風險的情況下,賬戶流動性為負的用戶將由本協議的其他用戶進行清算,使其賬戶流動性恢復為正(即高于抵押要求)。當清算發生時,清算人可代表借款人償還部分或全部未償還貸款,作為回報,清算人可獲得借款人持有的折扣金額的抵押品;這個折扣被定義為清算激勵。總結DeFi中的風險,我們能得到的最接近無風險的是低風險。

市值前十加密貨幣普遍下跌 BTC領跌:金色財經數據顯示,截止當前,加密貨幣市值前十幣種1漲9跌,唯一上漲幣種為USDT,漲幅約0.53%。跌幅前三為:BTC(9522.7美元,-6.54%)暫居第一、EOS(2.6687美元,-5.21%)排名第二、LTC(45.9227美元,-4.89%)排名第三。[2020/6/3]

在Compound平臺上,用戶可以通過智能合約在平臺上借貸資產。如上圖所示:

借出方首先向Compound的流動性池提供穩定幣(或其他支持資產),如DAI。同種幣形成了一個巨大的流動資金池(“市場”),可供其他用戶借入。

在上圖中,借入方可以通過提供其他有價值的幣(如ETH)作為抵押,從池中借入穩定幣(貸款)。這些貸款被超額抵押以保護借出方,每1美元的ETH作為抵押,只有一部分(比如75美分)可以以穩定幣的形式借入。

借出方被發行ctoken來代表他們在流動性池中的相應貢獻。

借入方也為他們的抵押存款發行ctoken,因為這些存款將形成他們自己的流動性池,供其他用戶借款。

借款人需要為其貸款支付多少利息,以及貸款人可以獲得多少利息作為回報,這取決于協議公式(基于供求關系)。

Compound用戶通過向貸款池提供流動性來換取ctoken。雖然他持有的cToken的數量在整個過程中保持不變,但每單位cToken可以贖回以獲得資金的匯率在不斷上升。從貸款池中取出的貸款越多,借款人支付的利率就越多,匯率上升的速度也就越快。因此,從這個意義上說,匯率是貸款人在一段時間內投資的資產價值的指標,從時間T1到時間T2的收益可以簡單地表示為

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,該投資的年化收益率(假設連續復利)可計算為

Y(T1,T2)=log(exchangeRate(T2)) — log(exchangeRate(T1))/(T2-T1)

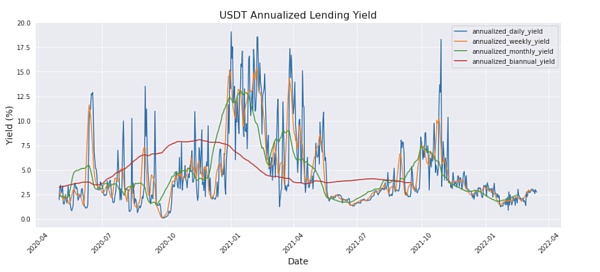

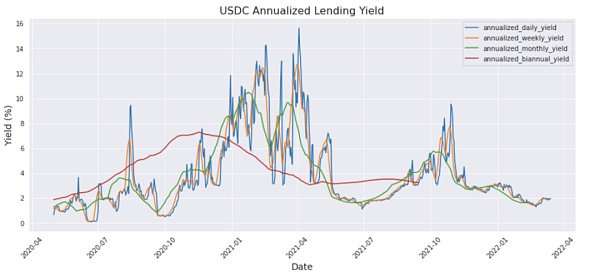

雖然Compound池支持許多穩定幣資產,如USDT、USDC、DAI、FEI等,但我們只分析市值排名前兩名的穩定幣的抵押貸款收益率,即USDT和USDC,市值分別為800億美元和530億美元。這兩種貨幣加起來占穩定幣總市場的70%以上。

下面是根據上一節的公式得到的日、周、月、年利率的圖表。可以看到,日產量波動很大,而周收益率、月收益率和半年收益率分別是先前粒度圖的平滑版本。USDT和USDC在圖表中有非常相似的模式,因為這兩種資產的借貸在2021年初都經歷了高收益率和高波動性。這表明,有一些系統性因素正在影響整個DeFi借貸市場。

可能影響貸款收益率的系統性因素的一種假設是涉及加密市場數據,例如 BTC/ETH 價格及其相應的波動率。舉個例子(本例風險較高),當BTC和ETH呈上升趨勢時,相信很多追逐多頭的投資者會從穩定幣池借款購買BTC/ETH,然后用購買的BTC/ETH作為抵押,借入更多的穩定幣,然后重復這個循環,直到杠桿達到一個令人滿意的高水平。這種杠桿效應幫助投資者在BTC/ETH持續上漲時放大他們的回報。

本文通過Compound Finance的視角對DeFi抵押貸款進行了廣泛適用的介紹,并將其與TradFi的“無風險”利率進行了比較。

作為數據科學定量研究團隊的一員,我們的目標是從定量的角度對這一領域有一個很好的整體理解。

Source:https://blog.coinbase.com/part-1-quantitative-crypto-insight-stablecoins-and-risk-free-rate-9c2e34d7fffc

加密貨幣在世界主要經濟體中的存在,為該行業的不同初創公司創造了一個大機會,導致對加密資產的大量需求。這個新誕生的市場幫助開發了更多的工作和教育機會.

1900/1/1 0:00:00頭條 ▌人民日報:阿聯酋央行籌備發行數字貨幣金色財經報道,據人民日報4月19日第17版消息,阿聯酋積極推動金融科技發展和銀行業的數字化轉型.

1900/1/1 0:00:00北京市天元律師事務所新經濟團隊聯合World Leading Scientists Institute(WLSI)、中國中小企業協會高新技術產業分會、PNG研究組的Kris、硅谷web3.

1900/1/1 0:00:00區塊鏈和物聯網經常被稱為重要的數字化轉型技術。但是兩者的結合呢?2019年底,Gartner將區塊鏈采用與物聯網采用相結合被稱為DX最佳點,尤其是在美國.

1900/1/1 0:00:00從加密技術誕生到進入人類視野的那一天起,加密行業監管問題就成了一個避免不了的話題。它對比特幣和以太坊似乎格外寬容,但對別的加密項目,仿佛已經納入了監管的范圍,這一矛盾的現狀恰恰證明了加密行業的監.

1900/1/1 0:00:00Scroll的目標是構建一個完全兼容EVM的zk-Rollup。4月22日,Scroll宣布經過一年的構建,已經完成了解決方案的搭建,上線了PoC測試網.

1900/1/1 0:00:00