BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD+0.8%

ETH/HKD+0.8% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+3.91%

SOL/HKD+3.91% XRP/HKD+0.96%

XRP/HKD+0.96%一、The Block研究報告

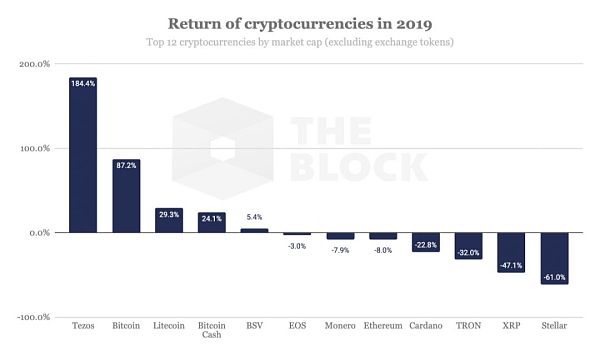

▲2019年加密貨幣年收益率

在2019年市值前12的加密貨幣當中(平臺幣除外),Tezos(XTZ)年漲幅184.4%,排名第一。BTC年漲幅87.2%,市值增加630億美元,雖然漲幅不是最大,但是表現最為穩健。

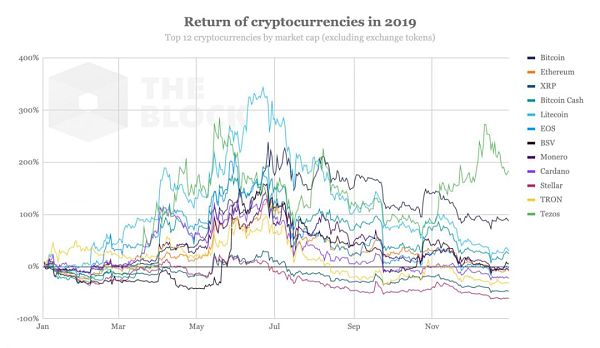

▲2019年加密貨幣年收益率對比圖

從各大加密貨幣年收益率走勢可以看出,各大加密貨幣之間仍然保持著高度相關性。

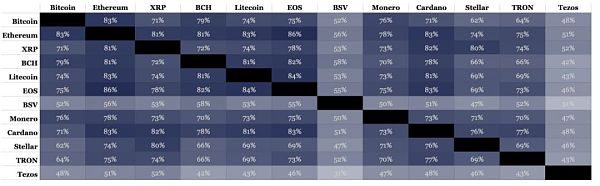

▲各大加密貨幣價格之間的相關性

ETH與其它主要加密貨幣的相關性最高,BSV和Tezos(XTZ)與其它加密貨幣相關性最低,是比較可能走獨立行情的幣種。

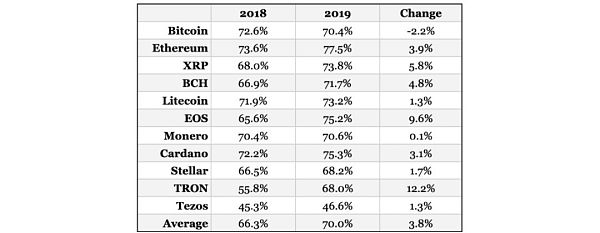

▲2018和2019年各大加密貨幣與其它幣種相關性對比變化

與2018年相比,2019年BTC與其它幣種的相關性下降了(BTC的龍頭地位增強)。除BTC之外,其它幣種之間的相關性都有所上升,其中EOS、TRON與其它幣種的相關性明顯增強(這兩個幣種相當于“加了杠桿的”整體行情,波動更大)。Tezos(XTZ)依舊保持著相對獨立的走勢,與其它幣種的相關性較低。

三箭資本通過Matcha將38900枚stETH兌換為36718.64枚ETH:6月14日消息,鏈上數據顯示,被Nansen標記為三箭資本的地址(0x3BA21b6477F48273f41d241AA3722FFb9E07E247)通過Matcha于69分鐘前將30000枚stETH兌換為28340.57枚ETH,兌換比例為0.9446:1,價值約3474萬美元;并于48分鐘前將8900枚stETH兌換為8378.07枚ETH,兌換比例為0.9413:1,價值約1036萬美元。[2022/6/14 4:26:16]

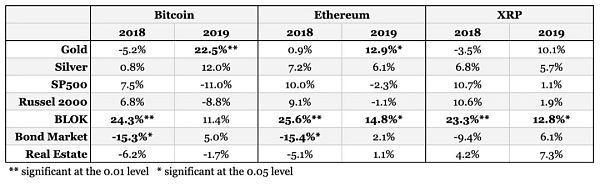

▲2018和2019年BTC、ETH、XRP與黃金、白銀、標普500指數等各大市場的相關性

2019年,BTC價格與黃金的相關性為22.5%,雖然不高,但是與2018年的-5.2%對比,已經開始顯示出一定的正相關性(與更多人認可BTC的避險資產屬性有關)。2019年,ETH與黃金也出現了低水平的正相關性(去中心化金融強化了ETH作為資產的可靠性)。

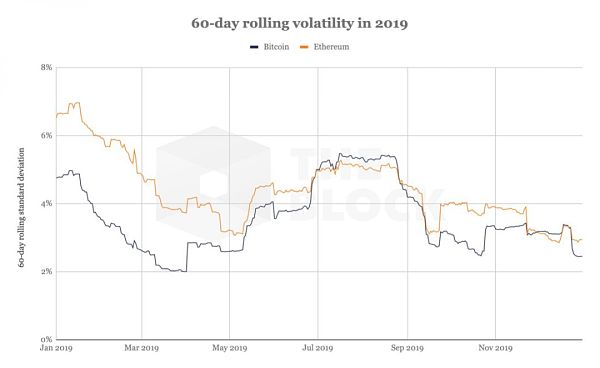

▲2019年BTC和ETH的60日波動率

2019年初,ETH價格波動率要高于BTC(小牛市ETH往往先行啟動)。2019年末,二者波動率趨于一致。

比特幣全網未確認交易數量為2184筆:2月27日消息,BTC.com數據顯示,目前比特幣全網未確認交易數量為2184筆,全網算力為194.51 EH/s,24小時交易速率為2.80交易/秒,目前全網難度為27.97 T,預測下次難度上調0.34%至28.06 T,距離調整還剩5天2小時。[2022/2/27 10:18:27]

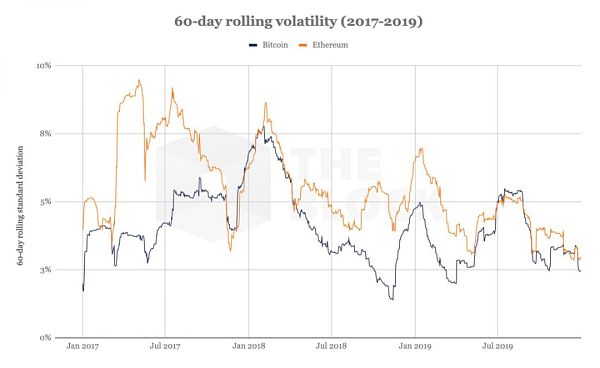

▲2017-2019年BTC和ETH的60日波動率

拉長時間來看,2019年BTC和ETH的波動率要遠低于2017年和2018年(加密貨幣市場經過市場周期的去泡沫階段,開始趨于穩定)。

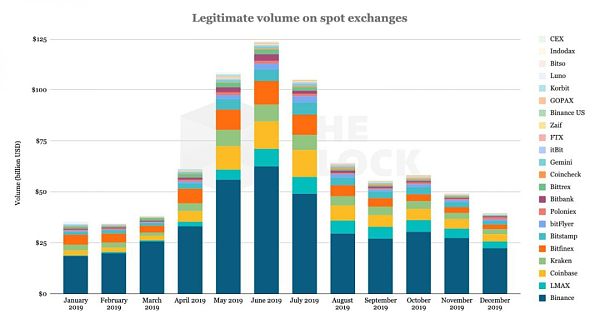

▲加密貨幣現貨合規市場交易額

2019年12月,加密貨幣現貨市場交易額創出9個月以來的新低(398億美元),比6月份的1242億美元下降了68%。

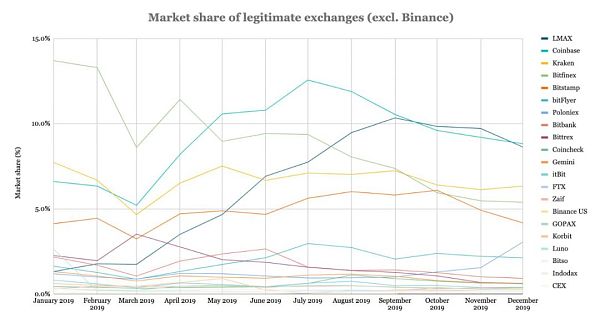

▲各合規交易所的市場份額(不包括Binance)

主要面向機構交易者的LMAX交易份額從2019年1月份的1%增長到9月份的10%,目前LMAX的市場份額已經與Coinbase旗鼓相當。

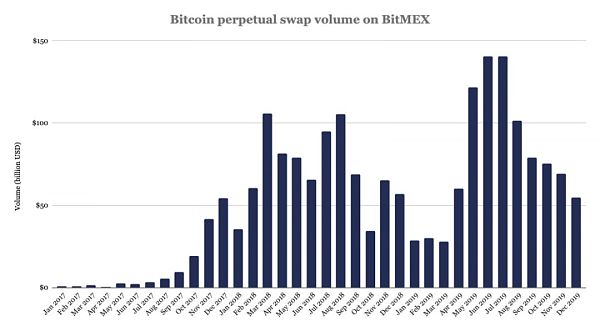

▲BitMEX BTC永續掉期合約交易額

中幣(ZB)將于3月18日上線LPT:根據官方公告,中幣(ZB)將于2021年3月18日18:00開始LPT/USDT和LPT/QC交易。同時,中幣將于3月18日12:00開始LPT充值及交易活動。活動一:充值LPT,免交易手續費; 活動二:API用戶交易LPT,送VIP優惠費率。更多詳情請查看中幣(ZB)官方公告。[2021/3/18 18:56:12]

2019年,BitMex的旗艦產品BTC永續掉期合約交易額創下新高。在6月份和7月份,交易額均超過1400億美元,比2018年3月的前高(1058億美元)上漲了33%。

▲Deribit期權交易額

2019年6月份,Deribit平臺上的BTC和ETH期權交易額合計達181美元,但12月份交易額降至77億美元,跌幅達57%。

▲Bakkt的BTC期貨日交易額和未平倉合約數

2019年9月底,Bakkt推出了實物交割的BTC期貨。上線初期,交易額和未平倉合約數都很低,但是在十月底開始增長,并于12月18日創下單日6000萬美元的成交量記錄。

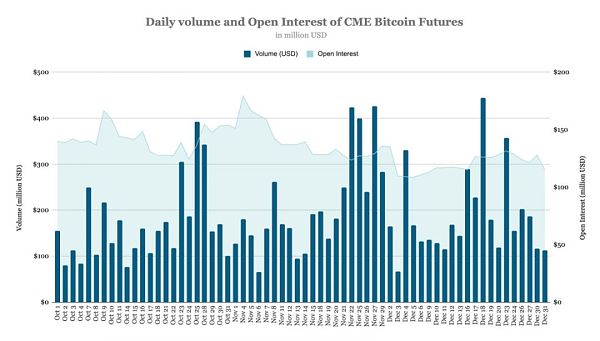

▲CME的BTC期貨日交易額和未平倉合約數

金色財經現場直播:2018 Global Token Galaxy 于硅谷正式開幕:2018 Global Token Galaxy 于美國時間5月26日在硅谷正式開幕。金色財經作為唯一中國協辦方,將會進行全程直播。[2018/5/27]

在日交易額和未平倉合約數上,CME比特幣期貨繼續碾壓Bakkt。2019年12月,Bakkt已經經歷了大幅增長,但日交易額仍然僅為CME的11.5%,未平倉合約僅為CME的4.3%。

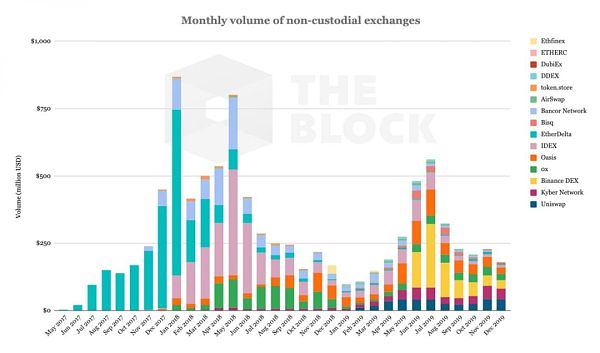

▲2017-2019年非托管交易所月成交額

盡管非托管交易所(去中心化交易所)消除了資金丟失或被盜的風險,與中心化交易所相比,仍然未能吸引到足夠多的用戶,成交額僅為中心化交易所的0.5%(去中心化交易所的發展任重道遠)。

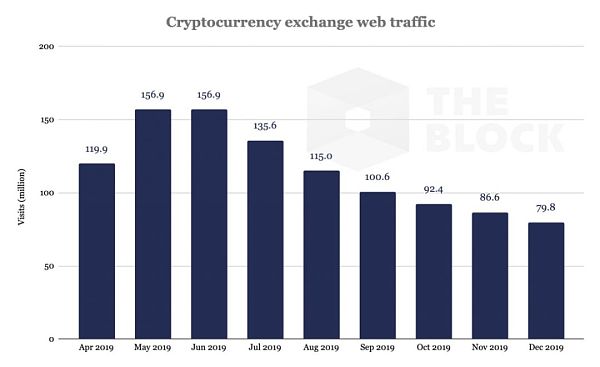

▲加密貨幣交易所網站流量

2019年6月份以來,加密貨幣交易所的網站流量持續下降(和交易額呈正相關),12月份網站流量數據較6月份下跌了49%。

▲各加密貨幣交易所網站流量市場占比

2019年12月,Coinbase,Binance,BitMEX三家交易所網站流量的合計市場占比超過50%。

2018一季度人才報告:區塊鏈技術薪酬增30%:移動招聘平臺BOSS直聘今日發布《2018一季度人才吸引力報告》。報告顯示,區塊鏈技術崗位平均招聘薪酬增長達到31%。Golang工程師在區塊鏈熱點的光環加持下,平均招聘薪酬增長達到31%,增幅居2018一季度所有崗位之首。[2018/4/17]

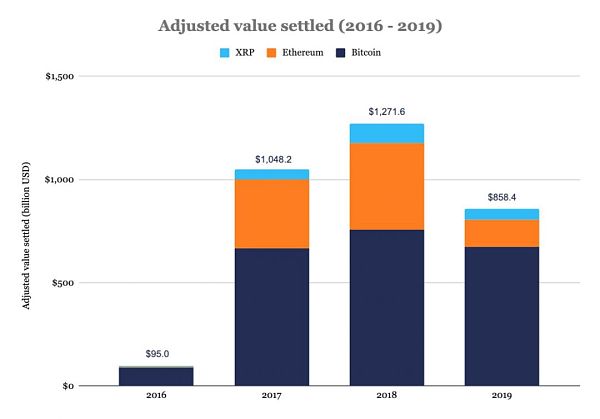

▲2016-2019年BTC、ETH、XRP處理的轉賬價值

2019年,BTC處理的轉賬價值達6730億美元,ETH為1330億美元,XRP為530億美元。

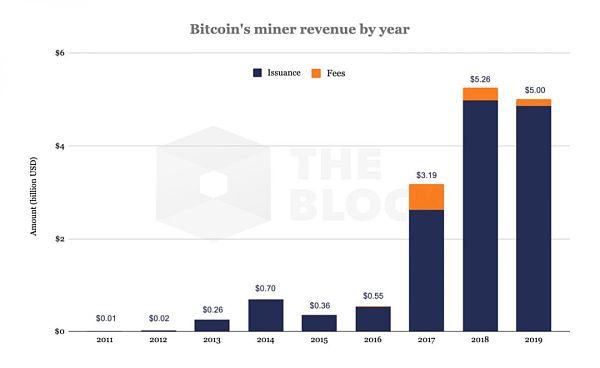

▲2011-2019年比特幣礦工收入

2019年,比特幣礦工收入達50億美元,其中48.9億美元來自于區塊獎勵,1.46億美元來自于交易手續費。2019年礦工整體收入比2018年的52.6億美元有所降低。

二. Bitwise問卷調查

看完了這些圖表,或許有人會問,2019年傳統領域的投資者對加密貨幣行業的關注度是否有所提升?Bitwise近期對415名傳統投資顧問(其中包括獨立顧問,財務規劃師,經紀人和證券銷售代表)的問卷調查,正好可以讓我們從傳統投資顧問的視角來了解傳統投資者如何看待加密貨幣投資。這份調查主要涉及的8個問題如下:

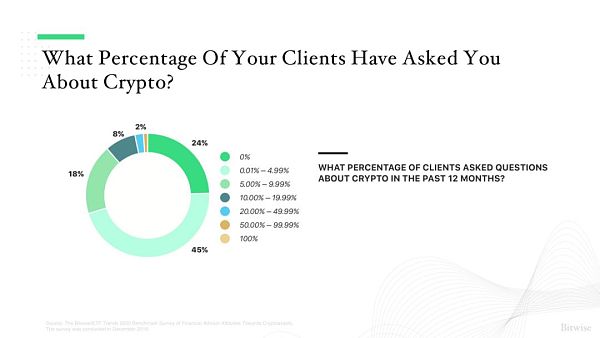

問題1:2019年,咨詢加密貨幣的投資者比例有多少?

有76%的受調查者(投資顧問)表示被客戶問過關于加密貨幣投資的問題,咨詢此類問題的客戶平均約有5-10名。由此可見,2017年的加密貨幣牛市雖然已經過去兩年,但傳統投資者仍然對加密貨幣行業有所關注。

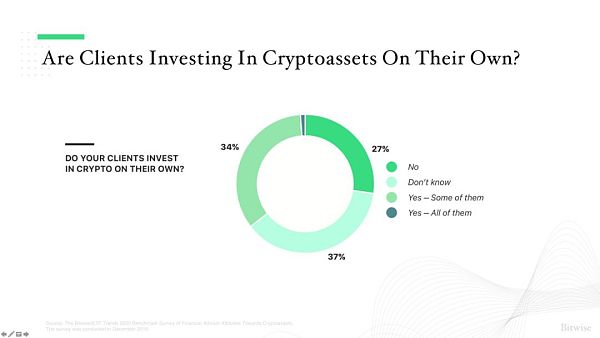

問題2:投資者自己是否已經購買了加密貨幣?

有72%的受調查者認為,其客戶可能正在進行加密貨幣方面的投資。這個比例還是比較高的,不過考慮到加密貨幣之前就是散戶推動的市場,這個調查結果并不讓人感到意外。

問題3:目前是否在客戶的投資組合里配備了加密貨幣?

有6%的受調查者表示目前已經在客戶的投資組合里配置了加密貨幣,這些受調查者有69%為獨立投資顧問。絕大部分傳統投資者還未真正進入加密貨幣市場,潛力巨大。

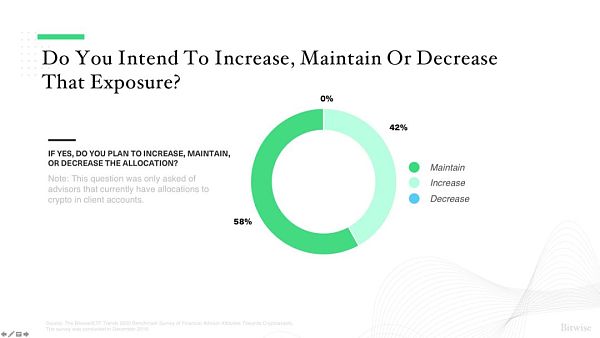

問題4:是否計劃增加、保持或減少加密貨幣在投資組合中的配比?

在已經將加密貨幣添加到客戶投資組合的投資顧問中,有42%表示將繼續提高加密貨幣的配置比例,剩余的表示將維持目前的比例。在未將加密貨幣添加到客戶投資組合的受調查者中,有7%表示2020年將配置加密貨幣(2018年該調查為3.5%,傳統投資顧問對加密貨幣的興趣和認可度還是有較大提升的)。

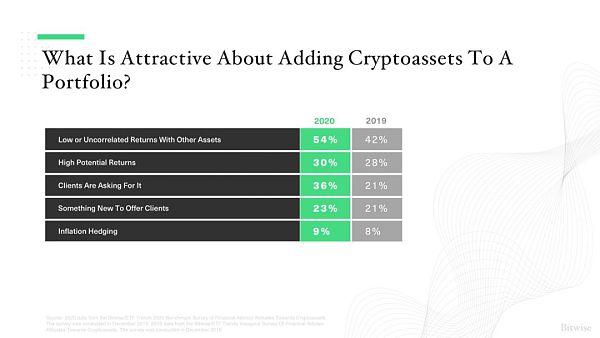

問題5:將加密貨幣添加到投資組合里的原因是什么?

該問題的4個答案選項分別是:與其它資產相關性低(或不相關);潛在的高收益;客戶自己要求添加;給客戶提供新的選擇;對沖通貨膨脹。有54%的受調查者選擇了與其它資產的相關性較低這個選項,2018年該選項的比例為42%,說明傳統金融的信任度正在下降,投資者正在尋找潛在的風險對沖手段。

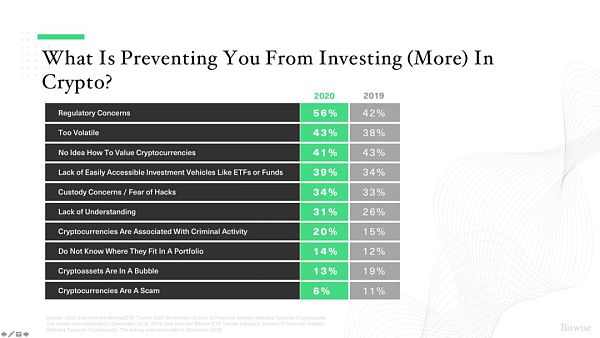

問題6:阻止你投資或讓你不敢加大力度投資加密貨幣的原因是什么?

該問題的10個選項分別為:監管擔憂;波動過大;加密貨幣無法估值;缺乏簡單的投資工具(如加密貨幣ETF或基金);托管問題的擔憂(黑客攻擊);對加密貨幣缺乏了解;加密貨幣與犯罪活動有關;不清楚加密貨幣是否適合作為投資組合;加密貨幣是泡沫;加密貨幣是騙局。有56%的受調查者選擇了“監管擔憂”,2018年該數據為42%。值得注意的是,認為加密貨幣是泡沫或騙局的比例較2018年出現了明顯下降。

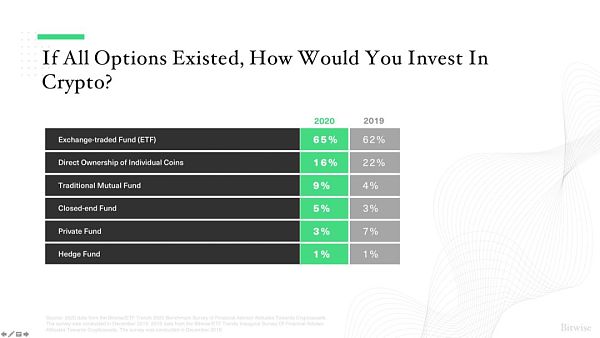

問題7:如果存在以下投資渠道,你會通過哪種方式投資加密貨幣?

該問題的6個選項分別為ETF;直接購買所有權;傳統共有基金;封閉式基金;私有基金;對沖基金。有65%的受調查者選擇了ETF,這也說明,如果比特幣ETF能夠推出,對傳統領域投資者的吸引力將會是現象級的。

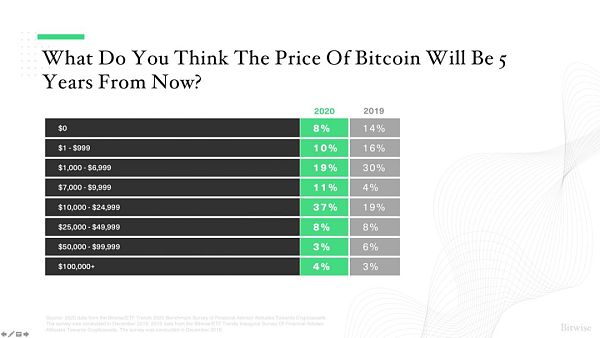

問題8:五年后,BTC的價格將會是多少?

關于這個問題,有64%的投資顧問認為BTC將會上漲。其中,有37%認為,5年后BTC價格將會在10000-24999美元之間。有8%認為,價格將會在25000-49999美元之間。有7%認為,BTC將會漲到50000美元以上。另外,有8%的受調查者認為,BTC將會歸零,該數據比2018年的14%有了明顯下降。

總體而言,傳統領域投資顧問還是很看好比特幣的前景,但是由于種種原因,傳統投資者與加密貨幣之間還存在隔閡。可以預見的是,隨著加密貨幣的網絡效應繼續增強,一旦這層紙被捅破,整個行業將會迎來爆炸式的增長。

文 | 去月球 編排 | 林蛋殼

出品 | 區塊鏈頭條(ID:qkl-hunt)

當前,大部分人都認為比特幣減半必將帶來大牛市。這部分人主要是從之前兩次減半走勢出發的經驗主義。從下圖可以看出,比特幣之前曾在2012年11月28日及2016年7月9日,發生過兩次減半.

1900/1/1 0:00:00狂人說 行情一漲,牛鬼蛇神又要出動了,還是那句話,別被眼前的事物蒙蔽了雙眼,快過年了,把自己口袋里的錢裝好了,小心別讓人搶走了.

1900/1/1 0:00:00加密貨幣交易所正在爭相采用傳統金融中已有的金融服務。由于客戶更換使用的交易所的成本較低,因此加密“銀行”業也是瞬息萬變,那些不與時俱進的交易所,瞬間就會被淘汰.

1900/1/1 0:00:00擁抱諸如分布式賬本技術(DLT)之類的新興工具,并使用API(應用程序接口)將不同業務按需放在銀行核心系統的頂部,這將使銀行能夠創建一個強大而敏捷的數字平臺,并革新自身的業務模型.

1900/1/1 0:00:002019年,區塊鏈上升為國家戰略,與幣圈漸行漸遠,一系列技術應用正向政務、貿易金融、倉儲物流等多個領域延伸。交易場所也不例外,積極布局區塊鏈技術,實現了交易模式的創新和突破.

1900/1/1 0:00:001月14日,商務部等8部門發布關于推動服務外包加快轉型升級的指導意見。到2035年,我國服務外包從業人員年均產值達到世界領先水平。支持信息技術外包發展.

1900/1/1 0:00:00