BTC/HKD-1.21%

BTC/HKD-1.21% ETH/HKD-0.93%

ETH/HKD-0.93% LTC/HKD-1.47%

LTC/HKD-1.47% ADA/HKD-2.04%

ADA/HKD-2.04% SOL/HKD-1.28%

SOL/HKD-1.28% XRP/HKD-1.28%

XRP/HKD-1.28%數字貨幣行業最令人期待的發展之一便是期權市場的增長。那些普通期權(又被稱為“香草期權”),已經在Deribit(2016),和LedgerX(2017)這樣的數字資產交易平臺上存在了數年之久。

近期,期貨市場流動性的發展(例如:永續期貨和具有固定滾動期限的期貨)使得建立更復雜的衍生產品變得更加容易,從而使得期權交易可以更大規模地進行。期權合約對數字貨幣市場很有利,因為它們為交易者提供了對沖價格變動風險的能力。

在不深入了解期權定價機制的情況下,我們要知道為了正確地對期權進行估值,需要對標的資產的遠期價格進行合理的估量是十分重要的,而該價格應從期貨合約中得出。具有到期日滾動的期貨市場的發展,使得引入具有多個執行價格和到期日的準確定價期權成為可能。

在本文章中,我們將嘗試抓住新興期權和期貨市場的現狀特點,探索它們面對的挑戰,偏見和未來的發展領域。本文將專門研究2019年在Deribit上進行的有關BTC金融產品(包括期貨和期權)的交易,解讀2019年加密衍生品的趨勢。

BTC 期權交易量一直穩定,每日名義價值平均為2500萬美元。

金色財經挖礦數據播報 | BTC今日全網算力下降4.50%:金色財經報道,據蜘蛛礦池數據顯示:

ETH全網算力179.092TH/s,挖礦難度2316.55T,目前區塊高度9653680,理論收益0.00745937/100MH/天。

BTC全網算力115.001EH/s,挖礦難度16.55T,目前區塊高度621264,理論收益0.00001519/T/天。

BSV全網算力2.888EH/s,挖礦難度0.38T,目前區塊高度625830,理論收益0.00062323/T/天。[2020/3/12]

盡管 BTC 期權的交易量僅占總交易量的1.4%,但卻占所有衍生品交易量的31.88%。這是因為與每份期貨合約(UDS 80)相比,期權(BTC 1)對應的每單中位數金額要大得多。

季度期貨數量與永續期貨數量的比重逐漸增加。這種趨勢是正確評估期權和對沖期權的重要先決條件。

BTC 短期“平價期權”往往有最高的交易量,這是市場成熟的標志。

2019年期間,看漲期權和看跌期權之間的期權交易量相當均衡,沒有在特定方面的市場偏見。

期權市場狀態

如今,數字貨幣期權市場正在迅速擴展,例如CME于2020年推出的 BTC 期貨期權,標志著該行業的一個重要里程碑。其1月份首日交易量就超過了200萬美元。除了CME,更多的數字資產交易所正在尋求并獲得美國商品期貨交易委員會(CFTC)的監管批準,以便推出更為復雜的衍生品合約。期權市場日益成熟也為機構參與者的涌入鋪平道路,而這最終會隨著時間的流逝,提高期權市場的流動性。

金色晨訊 | 華為發布區塊鏈白皮書:1.華爾街市場疑似退出騙局 或騙取了價值3000萬美元的加密貨幣

2.華為發布區塊鏈白皮書

3.BCH在半小時內下跌超1% 跌破300USDT關口

4.英屬維爾京群島和區塊鏈公司達成合作,提供基于區塊鏈的金融交易

5.發改委政研室主任:《產業結構調整指導目錄》中淘汰類修訂主要遵循三方面標準

6.新華網總編輯:用區塊鏈等新技術加強短視頻知識產權保護

7.Robert Wong:X-Block將邊緣計算稱為“霧計算” 拓展了云計算的概念

8.Red Pulse Phoenix 和Atomic Wallet將遷移至幣安鏈

9.?俄杜馬通過了網絡保護法案 或將影響加密業務[2019/4/21]

期權已經在美國以外未受監管的平臺上交易了一些年數,我們現在擁有足夠大的數據樣本,可以開始了解當前的市場狀態。

我們將利用Kaiko于2019年所收集的在交易所進行交易的所有金融工具的歷史交易數據集來分析Deribit市場數據。在此我們將僅專注于使用 BTC 作為基礎資產的衍生品合約。

數據集和假設

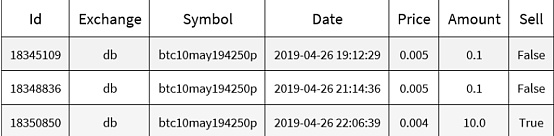

在開始分析之前,首先說明,我們使用逐筆交易數據來衡量一年中的實際交易量。Kaiko 2019年Deribit交易數據的數據庫報告了交易所所有交易的日期,數量,價格和類型。本報告中使用的所有貿易數據均適用于整個2019年的BTC工具。

金色晨訊 | 馬耳他批準了14個加密資產代理商并已發放金融牌照:1.雄岸科技控股股東出售股份。

2.巴基斯坦國家銀行正在考慮到2025年推出數字貨幣。

3.馬耳他批準了14個加密資產代理商并已發放金融牌照。

4.GateChain將在今年第三或第四季度發布測試網和主網。

5.易見股份提示風險:對區塊鏈的探索及應用仍處初期階段。

6.安永會計師事務所提議將QuadrigaCX重組程序轉為破產程序。

7.奧地利數字和經濟事務部長:不需要對區塊鏈進行監管。

8.百度牽手湖南省政府依托區塊鏈等技術推進百度大腦等落地。

9.信息發展:已提交區塊鏈備案申請并待工信部正式頒布。[2019/4/3]

總的來說,研究的數據集包括以下兩點:

1. 總交易數量(期貨和期權):26380184筆

2. 交易工具品種;1687種

與只有期貨的市場相比,具有多種執行價和到期日的期權的引入產生了大量數據。例如,Deribit通常列出超過10個BTC期權合約,每個合約具有其唯一的執行價,在同一日期到期。與只有期貨的市場相比,這意味著可使用的金融工具顯著增加。這樣,執行價的存在為交易所提供了另一個參數,以區分并最終增加其用戶可以交易的衍生合約的數量。

分析 | 金色盤面:BTC/USD 均線發散,短線弱勢反彈:金色盤面綜合分析:BTC/USD在一輪暴跌后,出現短暫的企穩,由于均線系統發散向下,短線反彈期望值不要太高,建議等待大級別底部信號出現。[2018/8/14]

僅在2019年,Deribit就在其平臺上促成了1,687種不同工具的交易。

Deribit列出了永續期貨合約以及季度期貨合約(3月,6月,9月,12月到期),并且始終有兩個近月合約可供交易。在交易量方面,期貨是目前平臺上流動性最高的工具,占2019年所有交易的98.60%。

期貨交易量:26011315筆

期權交易量:368869筆

期貨交易量占整個數據集的比重:98.60%

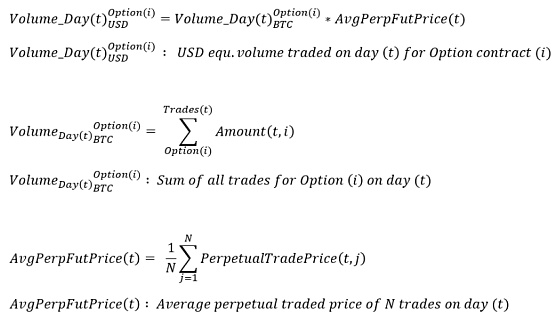

但是,由于每個合約的獨特規格,比較交易量只能部分地了解交易工具的流動性。例如,期貨的基本名義價格為每份合約1美元,而 BTC 期權的名義價格為每份合約1 BTC,這使交易量的比較具有欺騙性。為了更好地比較交易量,我們使用以下公式將每日 BTC 期權交易量轉換為等價的美元名義交易量:

將 BTC 期權交易量轉換為美元等值交易量后,我們能夠比較2019年的總期貨和期權交易量。

金色財經現場報道星瀚資本創始人楊歌:大數據的現存問題:金色財經現場報道,在2018中國區塊鏈高峰論壇峰會現場星瀚資本創始人楊歌表示,“大數據的現存問題有四個方面,數據收集競爭激烈,數據噪音大有效數據少,數據密集但孤立分布,總嘗試解決復雜問題。”[2018/5/20]

期貨:

2019年期貨總交易量:$28,735,764,434

2019年每日平均交易量:$78,728,122

期貨平均交易量:$1,105

期貨交易量中位數:$80

期權(基準):

2019年期權總交易量:1,119,289 BTC

2019年每日平均交易量:3,067 BTC

期權平均交易量:3.03 BTC

期權交易量中位數:1.00 BTC

期權(等值美元):

2019年期權總交易量:$9,161,101,404

2019年每日平均期權交易量:$25,098,908

美元數量比較:

2019年期權與期貨交易量的比率:31.88%

盡管期貨的交易量大大超過了期權的交易量(期貨占所有交易的98.60%),但期權仍占Deribit交易的美元等值名義總額(約90億美元)的31.88%。

值得一提的是,Deribit的2019年純期貨交易量(全年287億美元,平均每天交易7800萬美元),與兩個頂級交易平臺OKEx和BitMEX(二者同期每日平均交易量共計25億美元)相比,Deribit在該領域仍是一個相對較小的參與者。

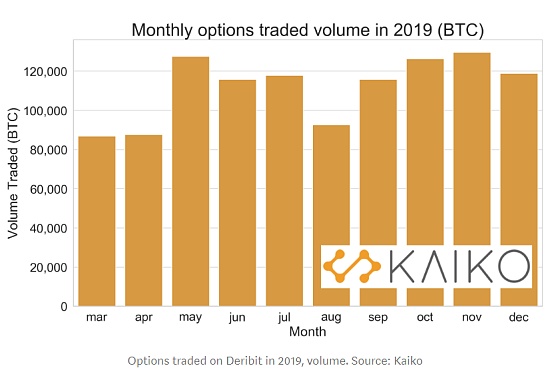

隨時間變化的期權交易量

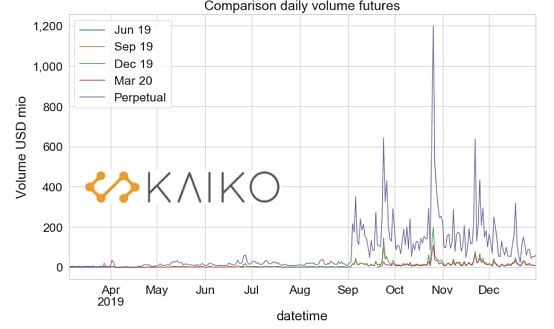

通過查看Deribit每月期權交易量的變化,我們注意到自2019年3月以來它一直相對穩定,每月交易量約為100,000 BTC 。

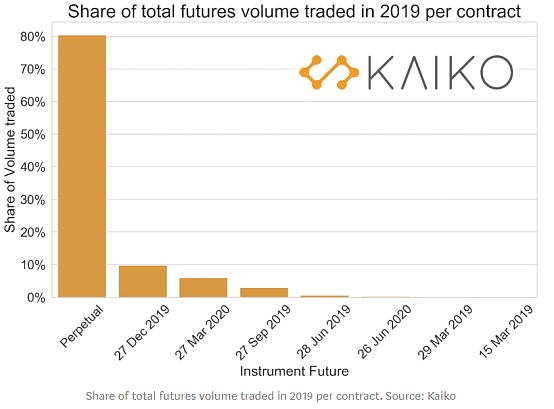

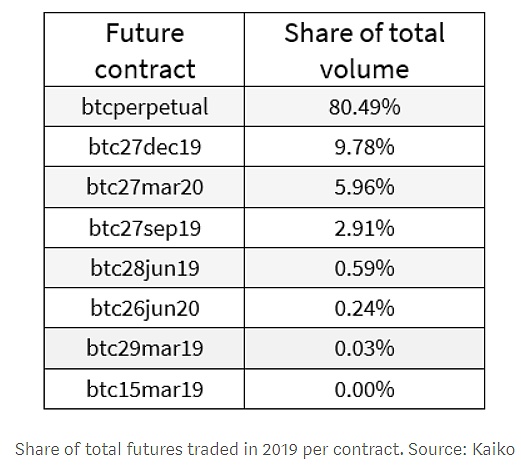

在查看Deribit期貨合約的具體市場特點時,我們注意到永續合約占整個2019年交易的大部分:

2019年永續期貨與季度期貨交易次數的比值:69.32%

2019年永續期貨與季度期貨交易金額的比值:80.49%

盡管如此,我們仍注意到隨著時間的推移,季度期貨的份額有所增加,其中2019年12月合約占據了整個市場交易量的近10%,而在12月31日時,2020年3月合約仍能占據5.96%的市場份額。如引言中所述,固定期限合約交易份額的增加對于發展具有流動性的期權市場而言至關重要。

當查看2019年整體 BTC 期權交易的統計數據時,我們發現看跌期權與看漲期權的比率處于較為穩定水平,看漲期權的交易量所占比重略高(52.7%對47.2%)。

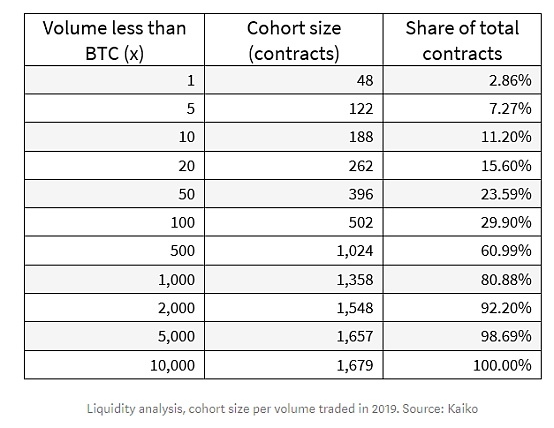

不同期權合約的數量:1679

不同看漲期權的數量:886

不同看跌期權的數量:793

上述比重與上兩類期權之間的比重相似:

看漲期權交易量:596783 BTC

看跌期權交易量:522506 BTC

看漲期權占總交易量的份額:53.32%

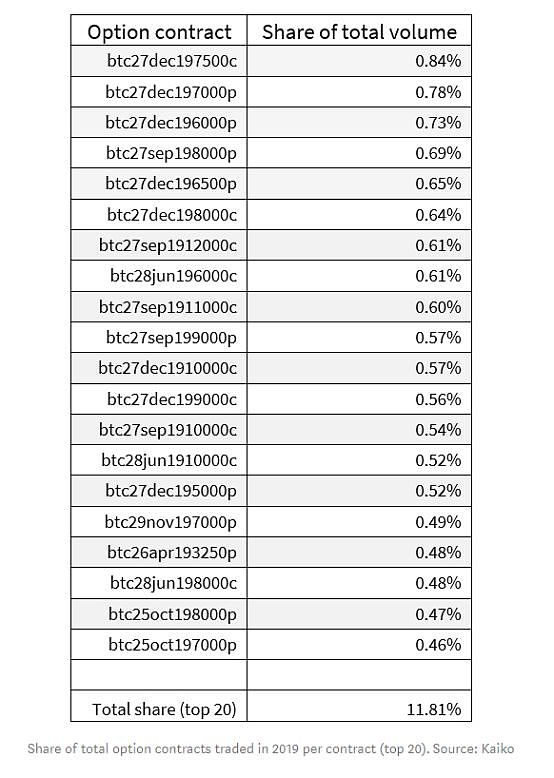

我們調查了該年度中交易量最大的二十種期權合約。它們在該平臺所有交易工具總金額中的份額接近12%,而數量僅占所有交易工具數量的1.2%。季度期權(到期日與期貨合約相對應的期權合約,而非其他月份)幾乎占據了前20種期權,其中12月和9月到期的合約則位于前5名。這其實與預想的相同,將有利于建立對沖頭寸。因為與合約結算相關的任何資金流動都可以基本上保證同時發生,從而限制了不必要的風險敞口。而且,正如預期的那樣,這些更具流動性的期權的執行價與代幣聯系緊密(12月7,500美元的看漲期權和12月7,000美元的看跌期權是今年交易量最大的期權)。

另一方面,在這一年所有合約中最低的61%的交易量不到500 BTC。

總結

本文,我們研究了2019年Deribit的期貨和期權的交易量。我們注意到,相比于永續合約,季度期貨的交易量明顯增加。雖然永續合約仍然占據了80%的交易量,但整體份額趨勢仍然沿著期權市場持續成熟的正確方向。最終,成熟的期貨合約的存在使評估和對沖期權變得更加容易。如果這種趨勢持續下去,我們期望看到更多的參與者愿意在期權市場上進行交易,而不是純粹從事投機活動。

就成交量而言,與期貨相比,期權仍然是一個新生市場。但是,考慮到平均每份合約對應美元名義金額大小,這兩種合約總規模的差異將大幅縮小,期權占全部交易量的30%以上。我們還發現,市場似乎并未顯示對看漲期權或看跌期權的偏好,兩種類型的交易規模處于較平均的水平。

Olivier Mammet 作者

子銘 翻譯

Roy Wang 編輯

Tags:BTCBITDERI區塊鏈btc錢包地址怎樣獲取密鑰bitstamp交易平臺盈利需要交稅么Liquid Staking Derivative區塊鏈存證平臺

2014年3月6日當天,大批記者帶著長槍短炮涌到洛杉磯郊區坦普爾市一座私人別墅前,將名為Dorian Satoshi Nakamoto的花甲老人堵在了門外,追問其是否比特幣的發明者中本聰本人.

1900/1/1 0:00:00區塊鏈是新事物,圈子不大,其中多以男性為主。隨著行業的深入,越來越多的女性贏得了更多的關注和掌聲.

1900/1/1 0:00:003月16日消息,豐田汽車公司與豐田金融服務公司于正式推出豐田區塊鏈實驗室。該實驗室早在2019年4月便開始一直默默探索汽車行業的未來.

1900/1/1 0:00:00在本周早些時候比特幣(BTC)經歷了橫向交易之后,現在看來基準加密貨幣再次進入另一個整合階段,因為它穩定在9,000美元以下的區域內.

1900/1/1 0:00:00阿根廷司法總檢察長在2月26日簽署的一項決議中,決定將簡化股份公司(SAS)的數字注冊暫停180天。該措施于2月26日星期三宣布,并將在《官方公報》上發布后生效.

1900/1/1 0:00:00(杜比尼公園,梵高)前言:在一個高度波動的加密資產市場,短期的暴漲暴跌會讓人懷疑人生。可以從兩個方面來解開心結:一是切換到宏觀視角,比特幣十多年的歷程可以給人更大的視野更長遠的思考模式;二是找到.

1900/1/1 0:00:00