BTC/HKD+1.78%

BTC/HKD+1.78% ETH/HKD+1.26%

ETH/HKD+1.26% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+0.96%

ADA/HKD+0.96% SOL/HKD+3.29%

SOL/HKD+3.29% XRP/HKD+0.63%

XRP/HKD+0.63%在數字資產的發展歷程中,穩定幣作為最為重要的資產之一,同時也是資金進入加密市場的通道,在加密市場中發揮著深刻的作用和影響。伴隨著穩定幣市值在不斷擴大,它也越來越引起投資市場以及全球金融和監管機構的廣泛關注。美聯儲也不例外,鮑威爾近日也在會議上表達了“私人穩定幣可以與數字美元共存”這樣的觀點。

USDC、USDT等穩定幣發行量屢刷新高,推動市值不斷攀升,USDT和USDC市值約占據比特幣和以太坊總市值的8%。同時,穩定幣競爭角逐也在不動聲色的展開,近日USDC已趕超USDT一躍成為以太坊上流通量最大的穩定幣。而在應用創新領域,不少科技巨頭公司、銀行機構在研究試水穩定幣,一些國家也在穩定幣方面深入研究推進改革,另一方面,穩定幣也一直是國際監管機構關注的課題,近期不少主要監管機構在試圖促進和加快穩定幣的監管。穩定幣當下的現狀如何?它的不停增發加密市場的漲跌有何關系?監管和創新又會帶來什么?

盡管近期加密資產市場陰跌,但穩定幣市值卻仍然飛速增長,這主要是由兩大穩定幣供應量激增所推動的。據Glassnode數據顯示,截至1月16日,穩定幣USDT流通供應量為783.99億枚,USDC的流通供應量為453.88億枚,USDC的市值已經超過USDT的一半,穩定幣市場最大的的兩個美元穩定幣的流通水平創下新高,也推動了穩定幣市場總市值續刷歷史新高。

去中心化穩定幣協議Angle Protocol部署至Arbitrum:7月27日消息,去中心化穩定幣協議Angle Protocol宣布部署其借貨模塊至Arbitrum。 Angle表示,通過其歐元穩定幣agEUR用戶可以獲得一些歐元敞口,不想借入資產的用戶可在Uniswap上購買agEUR或者使用LayerZero將橋接到Arbitrum。[2022/7/27 2:40:48]

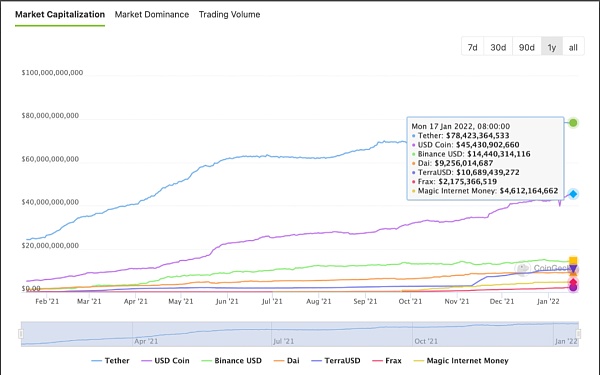

The Block在《2022 數字資產展望》報告中提到,美元穩定幣在過去的2021年迎來了高達 388% 的飛速增長。據Coingecko數據顯示,1月17日,穩定幣總市值已達到1723億美元,相較2021年初的290億美元擴張了約6倍,其中貢獻最大的當屬美元穩定幣USDT和USDC,前者是Tether公司2014年發行的美元穩定幣,后者Coinbase和Circle公司發行的美元穩定幣,兩者都是穩定幣市場的“佼佼者”,一直處于競爭態勢之中。

穩定幣市值走勢 ?數據來源:Coingecko

去中心化穩定幣協議Bluejay Finance完成290萬美元融資,Zee Prime Capital等參投:7月20日消息,去中心化穩定幣協議Bluejay Finance完成290萬美元融資, Zee Prime Capital、C2 Ventures、Stake Capital Group、RNR Capital、Daedalus Angels、Moonlanding Ventures、Oval Ventures等參投。(Crypto Daily)[2022/7/21 2:27:03]

伴隨著去年到今年USDC的多次大規模增發,1月14日,USDC首次超過了USDT成為以太坊上流通量最大的穩定幣。據歐科云鏈鏈上大師數據顯示,以太坊上穩定幣流動總量為1086億美元,其中ERC-20 USDC流通量為398.29億美元,ERC-20 USDT流通量為398.28億美元。雖然幅度微小,但也說明了兩大穩定幣的激烈競爭共同推動著穩定幣市場的增長。

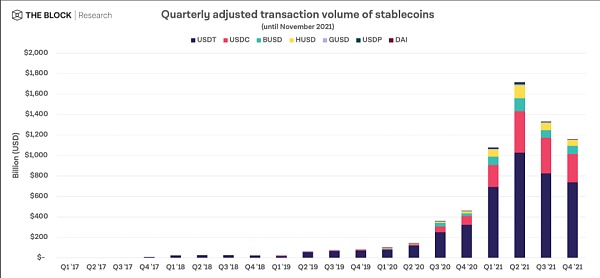

另一方面的表現則是穩定幣的使用情況也創下歷史新高。據美國總統工作組的報告稱,在2020年10月至2021年10月期間,穩定幣的利用率增加了500%,這種采用速度似乎沒有減少的趨勢。這一點可以用數據支撐,在剛過去的2021年,穩定幣調整后的年度交易量超過5萬億美元,相對于 2020年的交易量同比增長超過 370%。

YFI與Curve合作項目初始支持6種算法穩定幣:1月19日,根據yearn.finance官方公布的內容,yearn.finance和Curve的合作項目crv.finance主要針對算法穩定幣。該項目支持用戶在Curve.fi上使用任何穩定幣和3pool (DAI、USDC、SUDT)中的穩定幣創建無許可穩定幣池。該項目支持的初始算法穩定幣包括BAC、ESD、DSD、MIC、FRX和Dollar協議。與此同時,官方繼續強調,該項目是實驗性質的項目。此前消息,yearn.finance宣布計劃和Curve合作推出無許可池(Permissionless Pools)。[2021/1/19 16:29:09]

穩定幣季度調整交易量 來源:Coin Metric

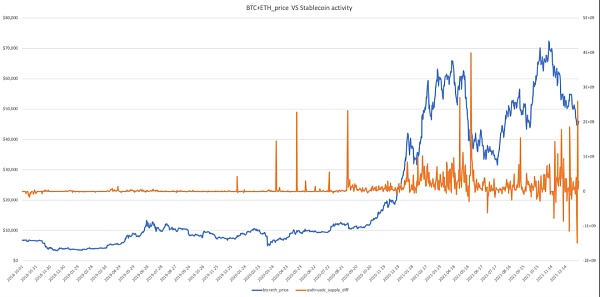

那么穩定幣的增長和加密市場價格有沒有什么互為影響的內在聯系呢?從歷史上看,加密資產市場巨大的價格波動往往會催生穩定幣的增發。這一點在鏈上數據上也有體現,在價格發生波動的時候,穩定幣的鏈上活動(鑄幣或銷毀)也比較活躍。

Mooniswap支持合規穩定幣HUSD流動性挖礦:據官方消息,自動做市商(AMM)Mooniswap已經正式支持合規穩定幣HUSD,并在平臺內的HUSD/USDC, HUSD/USDT池中開啟了早期流動性預挖礦。此前Mooniswap中HUSD交易對的總流動性已突破50萬美元。

Mooniswap是由鏈上交易聚合器1inch推出的自動做市商平臺(AMM),允許用戶以去中心化和非托管的方式進行加密資產的兌換。

HUSD是由Stable Universal發行的合規穩定幣,與美元1:1錨定。HUSD團隊旨在將HUSD打造成為安全、合規、便捷的穩定幣。[2020/10/30 11:15:11]

穩定幣活躍度 & BTC+ETH價格 數據來源:OKLink

據OKLink的最新分析文章稱,盡管在穩定幣 (USDT和USDC) 增發后加密市場價格整體上漲,但加密資產價格的上漲與美元穩定幣的增發沒有直接的因果關系。相反,行情波動導致對穩定幣的需求推高了USDT 的價格,給了穩定幣增發的壓力。

七國集團草案:反對Facebook推出Libra穩定幣:據七國集團(G7)的一份聲明草案顯示,全球七大經濟體的金融領導人將在周二表示,他們反對Facebook推出Libra穩定幣,直到其得到適當監管時為止。這份草案是為美國、加拿大、日本、德國、法國、意大利和英國的財政部長和央行行長會議準備的。草案稱,數字支付可以改善人們獲得金融服務的機會、提高效率和降低成本。但草案同時表示,此類支付服務必須得到適當的監管,以免破壞金融穩定、消費者保護、隱私、稅收或網絡安全。如果沒有適當的監管,此類穩定幣可能會被用于洗錢、資助恐怖分子和擴散融資,這可能會損害市場誠信和治理,并破壞法律確定性。[2020/10/13]

在迅猛的增長趨勢下,穩定幣目前已經成為少數被機構認可的數字資產之一。同時,由于穩定幣的特殊性質,也使得其成為全球金融創新的熱門領域。近幾年,越來越多的科技巨頭公司、金融銀行等機構開始試水穩定幣項目。最為典型和代表的就是Facebook的Diem(原名Libra)項目,雖然折戟,但對穩定幣創新有十分深刻的啟示意義和示范作用。

從目前來看,全球知名公司、銀行機構對穩定幣這一領域的創新嘗試步伐仍在加快。進入2022年以來不到1個月時間,Paypal、美國銀行等紛紛宣布計劃開發數字穩定幣。

1月7日,據彭博社報道,美國支付巨頭PayPal確認正在開發自己的加密穩定幣,以進一步邁入加密貨幣領域。這一消息源自一位程序開發人員在PayPal的應用中發現了隱藏在代碼中的相關證據,代碼和圖像展示了一種名為“PayPal Coin”的基于美元的新型穩定幣。隨后PayPal的高管證實了該消息真實性。PayPal是目前支付領域加密貨幣業務最多的巨頭之一,這家巨頭在全球擁有超過 4 億用戶,它在英國、美國等地區陸續上線加密貨幣的相關功能。除Facebook、Paypal之外,另一移動支付巨頭Visa也早在去年已經允許由美元支持的穩定幣(USDC)在其網絡上進行交易結算。

近幾年我們看到越來越多的金融公司、機構對加密資產的接受度有所上升,并為適應不斷變化的環境做出努力。除大公司之外,銀行等金融機構也不甘落后地嘗試發行穩定幣。1月12日,一份公告顯示數家美國銀行宣布將合作推出穩定幣USDF,并宣布成立USDF Consortium?(財團),由行業主要監管機構之一的美國聯邦存款保險公司(FDIC)承保支持,財團創始成員包括紐約社區銀行、FirstBank 和 Sterling National Bank。

據了解,USDF穩定幣將由這些美國銀行自己鑄造,并在Provenance區塊鏈上運行,該穩定幣支持從該集團的任何成員銀行以 1:1 的比例兌換現金。該財團表示USDF的目標是“解決非銀行發行的穩定幣的消費者保護和監管問題”。與USDT、USDC等私人穩定幣項目不同的是,USDF僅在Provenance系統內部運作。

對于穩定幣市場,摩根士丹利首席加密貨幣策略師施納·沙阿曾在一份報告中表示,銀行業很可能會在市場呈指數級增長的背景下嘗試利用市場對穩定幣存款的需求采取一些行動。由于穩定幣基于區塊鏈技術,提高效率的同時,能夠提供加密存款利率和對DeFi的訪問,“加密資產貸方為其中一些代幣提供超過5%的利息,但這反過來將導致監管機構和政府做出回應。”

隨著穩定幣市場的壯大,以及穩定幣領域的不斷創新,美國、日本等多國監管部門已經將目光瞄向了穩定幣。

2021年11月1日,在總統金融市場工作組(PWG)、聯邦存款保險公司(FDIC)和貨幣監理署(OCC)聯合發布的《穩定幣報告》中,對可能發生的“穩定幣擠兌”以及“支付系統風險”提出了質疑。美國總統團隊建議國會通過立法,將穩定幣的發行限制在“受保存款機構(IDI)”之間,像銀行那樣納入監管機構的體系中。隨后,美聯儲、貨幣監理署和聯邦存款保險公司(FDIC)在一份聯合聲明中指出,2022年計劃明確銀行在從事某些涉及加密貨幣的活動的相關規則和條例。12月,美國參議院就穩定幣引發的風險舉行了聽證會,聽證會上各方提出了系列問題,例如,“美國監管機構是否會在2022年對穩定幣進行監管?如果會,這種監管對非銀行穩定幣發行方和整個加密行業會產生什么影響?”

緊隨美國之后,日本的金融監管機構正計劃限制可以在該國穩定幣發行方的類型。消息人士透露,該機構計劃在2022年提出立法。此外,從事“穩定幣”交易的錢包提供商也將可能受到監管。他們要求這些平臺必須遵守一些安全協議 —— 包括驗證用戶身份、以及報告任何可疑的網絡活動。此前有消息稱,日本約70家公司組成的企業聯盟計劃在未來幾個月開始測試,并在2022財年推出一種基于日元的數字貨幣(或被稱作 DCJPY)。

從美國日本國家的監管機構聲明的要點來看,相同點在于是希望限制穩定幣的發行方,便于獲得更大的管轄權,并為官方或者受監管的穩定幣“讓路”。當然,除了美國日本以外,香港金管局也在今年1月12日發布了關于加密資產、穩定幣的討論文件。文件闡述了金管局就加密資產,尤其是用作支付用途的穩定幣的監管模式的構思,并表示將于今年7月前建立加密資產監管框架。

因此,可以預見,2022年的穩定幣市場的政策壓力可能主要來自美國等國家對USDT、USDC等美元穩定幣的監管。畢竟,USDT加USDC市值約占據比特幣和以太坊總市值的8%,這已經是相當大的規模,也是進入或退出加密市場的主要通道,監管問題應該會愈來愈引起相關機構的重視。Chainalysis政策研究負責人Salman Banaei認為,美國監管機構可能會在2023年對穩定幣實施監管,且主要有三個關鍵因素正在推動美國強化穩定幣監管力度:1、儲備金擔保問題;2、穩定幣正在助長一些投機行為;3、穩定幣有可能成為標準支付網絡的合法競爭者。

但另一方面,不可否認,穩定幣作為一種創新資產,在金融方面的應用也得到了驗證和認可。

前美國SEC主席杰伊·克萊頓表示,代幣化證券、穩定幣等其它新型數字資產可以成為全球金融基礎設施的一部分,改變現狀,比如提升效率,以及效率提升帶來的進入更多市場和創造新市場的機會。此外,美聯儲鮑威爾近日也在聽證會上表示,私人穩定幣可以與數字美元共存。因此,未來穩定幣的生存和發展依然“路漫漫其修遠兮”,值得我們繼續關注和探索。

對元宇宙的理解存在兩個極端。 一個極端是: 元宇宙是資本的產物,它從頭到腳血淋淋,每一個毛孔里都散發著蠱惑的腥味,引導人類走向阿鼻地獄,它沒有任何浪漫的想象力,也不會為人類創造正面價值.

1900/1/1 0:00:00自從中本聰十多年前創造出比特幣后,這一市場基本都由中國、日本和韓國等東亞國家的投資者主導。然而從 2020 年開始,北美力量崛起.

1900/1/1 0:00:002021年1月17日,全球著名體育運動品牌NIKE在虛擬沙盒社區Roblox推出自己的新社區-NIKELAND,即在元宇宙空間銷售NIKE品牌的虛擬商品.

1900/1/1 0:00:00最近以比特幣為代表的加密貨幣市場表現幾乎與美股市場相同。高盛在周四的一份報告中表示,自11月以來,加密貨幣總市值下降了約40%。最近加密貨幣市場的回落表明,主流采用可能是一把“雙刃劍”.

1900/1/1 0:00:00元宇宙定義 元宇宙(Metaverse)最早起源于科幻小說。1992年,科幻作家尼爾·斯蒂芬森在《雪崩》里 提及了“Metaverse(元宇宙)”和“Avatar(化身)”這兩個概念——人們在M.

1900/1/1 0:00:00背景 繼2020年波卡主網上線后,2021年對于波卡來說也是不平凡的一年。11月11日,波卡平行鏈首次Auction開啟;12月18日,波卡首批5個平行鏈全部接入波卡中繼鏈,以平行鏈的方式開始出.

1900/1/1 0:00:00