BTC/HKD-1.08%

BTC/HKD-1.08% ETH/HKD-2.06%

ETH/HKD-2.06% LTC/HKD-1.94%

LTC/HKD-1.94% ADA/HKD-2.75%

ADA/HKD-2.75% SOL/HKD-2.63%

SOL/HKD-2.63% XRP/HKD-1.92%

XRP/HKD-1.92%近日,據彭博分析師預測,基于機構需求以及美國可能的政策變化,到2028年,加密支持的交易所交易產品和ETF的管理資產可能超過1200億美元。此外,比特幣現貨ETF或將于2023年在美國獲得批準。

ETF是什么?

ETF即交易所交易基金,全稱為交易型開放式指數證券投資基金。ETF通常在交易所上市交易且基金份額可以變化。與一般基金產品不同,ETF的價格需要追蹤特定指數或資產價格,并與其保持錨定關系。

關于ETF的起源,最早要追溯到1975年美國先鋒基金發行的全球第一只指數投資信托。該產品追蹤的是標準普爾500指數。不過,這種相對被動的投資策略并沒有在當時得到市場的廣泛接受。在此后許多年,指數投資的發展都十分緩慢。

直到1993年,全球第一只追蹤標準普爾500指數的ETF——標準普爾存托憑證在美國證券交易所誕生。作為一種長期投資信托單位,該憑證每季度向投資者分紅一次。自此以后,指數基金的發展在美國進入了快車道。

分析師:比特幣的主導率已達到頂峰,山寨幣的表現可能會優于大盤:金色財經報道,TradingView 的數據顯示,BTC主導率從第一季度的 42% 上升至 48%,并且本月到目前為止一直難以超過這一水平。近兩年來,該指標一直在 38% 和 48% 之間波動,從 46%-48% 的下降與山寨幣的超額收益相吻合。

加密服務提供商 Matrixport 的研究和戰略主管 Markus Thielen 周四在給客戶的一份報告中表示,比特幣的主導地位可能會達到頂峰,這將表明山寨幣的表現將優于大盤。[2023/4/21 14:18:34]

2004年,國內迎來了首只ETF——上證50交易型開放式指數證券投資基金,簡稱華夏上證50ETF。這只由華夏基金發行的指數型基金,在填補國內ETF市場空白的同時,憑借費率低、效率高等優勢,在指數基金中占有較大的市場份額。此后,ETF產品也開始在國內流行起來。

ETF主要有哪些特點?

作為一種創新產品,ETF在傳統金融體系中扮演著非常重要的角色,具有成本低、效率高、操作透明等特點,而且能夠滿足市場資產配置和風險管理的需求。更重要的是,ETF往往代表著相關商品或資產已經得到市場的高度認可,是資本市場中不可或缺的投資工具。

Halo Network獲頂峰資本1000萬美元基石投資:據官方消息,Halo Labs近日完成頂峰資本董事長李晉榮先生1000萬美元基石投資。投資已于2021年5月14日完成,通過本次投資頂峰資本已獲得治理代幣HO787381枚。

Halo Network主網已于4月19日上線開啟全球聯動創世鑄幣,目前鑄幣還在進行中。

Halo Network采用雙模式流動創新交易管理、跨鏈swap以及全新HPOS共識機制及原生預言機。Halo HUB共包含三個方向,分別為:基礎層的改進使得光環系統具備了接入傳統金融工具的基礎條件并實現更高效和低成本的交易架構;光環系統在應用層面創造了一體化DeFi系列工具流;傳統金融工具可通過相關配套工具獲取基礎數據及交易能力。[2021/5/18 22:14:21]

從本質上講,ETF是一種追蹤標的指數變化的基金,投資者可以通過對ETF的買賣來獲取與對應指數基本一致的收益率。具體來說,ETF可以像開放式基金一樣進行申購和贖回。只不過,申購ETF時并不使用現金,而是需要投資者按照“申購贖回清單”準備一籃子指數成份股,以此向基金管理公司換取一定數量的ETF份額。而在贖回ETF時,相應的份額將被換回一籃子指數成份股。

MicroStrategy首席執行官:黃金在19世紀達到頂峰,現在是時候購買比特幣:MicroStrategy首席執行官Michael Saylor發推稱,21世紀的投資者因堅持20世紀的想法而損失了數萬億美元。黃金在19世紀達到頂峰,現在是時候購買比特幣了。[2020/10/6]

投資成本方面,傳統開放式基金每年的管理費一般為1.0%~1.5%,而ETF的固定費率明顯更低,為0.3%~0.5%。另外,傳統開放式基金在申購和贖回時需要支付1%和1.5%左右的手續費,而ETF交易時僅需支付0.2%左右的傭金,且不會產生印花稅。

同時,對ETF的管理傾向于“被動式”。因為指數成份股就是ETF的基金選股,所以ETF基金經理并不會涉及主動選股。這種透明化的運作模式,能夠讓ETF投資者打消基金經理在能力、風格、道德水平方面的顧慮。

交易效率方面,開放式基金的申購贖回通常都是按照未知價進行,不論在什么時段提交申請,一律按照交易日收市后的凈值計算。與此不同的是,ETF在二級市場的買賣,可以隨時按照實時交易價格成交。此外,ETF在交易所賣出后,資金當日即可用,當日買入的份額也可在次日賣出,而一些跨境、商品、債權ETF還能夠實現T+0日內回轉交易。

聲音 | CNBC主持人:2017年頂峰時期加密市場規模是現在2.5倍:CNBC主持人Ran Neuner今日發推稱:“難以置信的是,在2017年的頂峰時期,加密市場的規模是現在的2.5倍,加密貨幣數量僅為現在的1/3。離那里還有很長一段路...”[2020/2/13]

ETF市場規模創新高

對于投資者而言,交易ETF不僅能夠通過市場整體表現獲取平均收益,而且還可以利用互聯網、新能源、醫藥、光伏等行業或主題ETF在結構性行情中斬獲利好。也就是說,投資者可以在不同類別靈活運用ETF實施相應的投資計劃。

最近,深圳證券交易所發布《ETF行業發展年度報告》稱,2021年境內ETF產品規模達1.4萬億元,較上一年增長30.55%,產品數量和規模均創近十年來的新高。其中,非貨幣ETF占境內ETF產品總規模的79.03%。

此外,該報告還指出,2021年全球ETF市場資金持續流入,全球ETF產品數量和資產規模持續增長,規模超過10萬億美元。其中,歐美市場規模領先,美國ETF市場占比總規模的70.2%,歐洲占比15.6%。

而據上海證券交易所ETF官方公眾號統計,截至2022年4月11日,滬市ETF市場市值規模超過1萬億元。在滬市ETF市場中,ETF產品共計426只,占滬深兩市ETF總數的62.92%,其中包含15只科創板ETF,總市值472.11億元。從最近一個月的數據看,滬市ETF市場每日成交額均超過500億元。

巴克萊銀行的專家相信比特幣已經達到頂峰:專家們認為比特幣價格近期從20,000美元的歷史高位回落,表明這是一個仍在努力尋找其真正價值的資產。 其他策略師指出,比特幣的價格已經破滅,未來將降至零。[2018/4/13]

另外,據該所統計,截止2022年1月,追蹤滬深300指數的境外ETF共有16只,總規模超過30億美元。

隨著ETF市場規模的不斷發展,一方面證券交易所的產品結構能夠得到充實和完善,基金行業的規模也可得以擴張,另一方面,資本市場在國民經濟中的作用將持續加大,資本市場的對外開放程度也將進一步增強。

非傳統ETF的崛起

在ETF領域,除了追蹤基礎市場指數的傳統ETF,還有追蹤衍生指數、策略的非傳統ETF,如杠桿ETF、反向ETF等。作為成熟市場的重要投資工具,不論是何種ETF,最終目標都是獲取與標的指數或策略近似的收益。

當前,滬深300杠桿指數系列、中證500杠桿指數系列、上證50杠桿指數系列等非傳統ETF已經問世。而在各系列中,還包含正向兩倍、反向一倍、反向兩倍三種維度。

2020年7月,四只滬深300指數杠桿及反向ETF產品在香港交易所上市,分別為,華夏Direxion滬深300指數每日杠桿、華夏Direxion滬深300指數每日反向、南方東英滬深300指數每日杠桿和南方東英滬深300指數每日反向。

從產品特色看,滬深300指數每日杠桿產品追蹤的是滬深300指數每日表現兩倍的回報。也就是說,如果滬深300當日漲幅為1%,那么該產品的漲幅則為2%。此外,滬深300指數每日反向產品是追蹤滬深300指數每日表現反向一倍的回報,假設滬深300當日跌幅為1%時,其將表現1%的漲幅。

不難發現,這樣的非傳統ETF提供了滬深300指數單日回報兩倍或反向表現的可能性,便于投資者在市場短期走勢中收獲更大潛力的回報,同時作為低成本的A股市場下行風險對沖金融工具,誘發方向性投資的積極性。

不過,從基金管理的角度看,非傳統ETF要比傳統ETF更復雜,除了需要對基礎指數的成分股進行投資,通常還要借助指數期貨、互換合約等衍生金融工具來實現杠桿、反向的收益效果。

加密貨幣ETF的“入局”

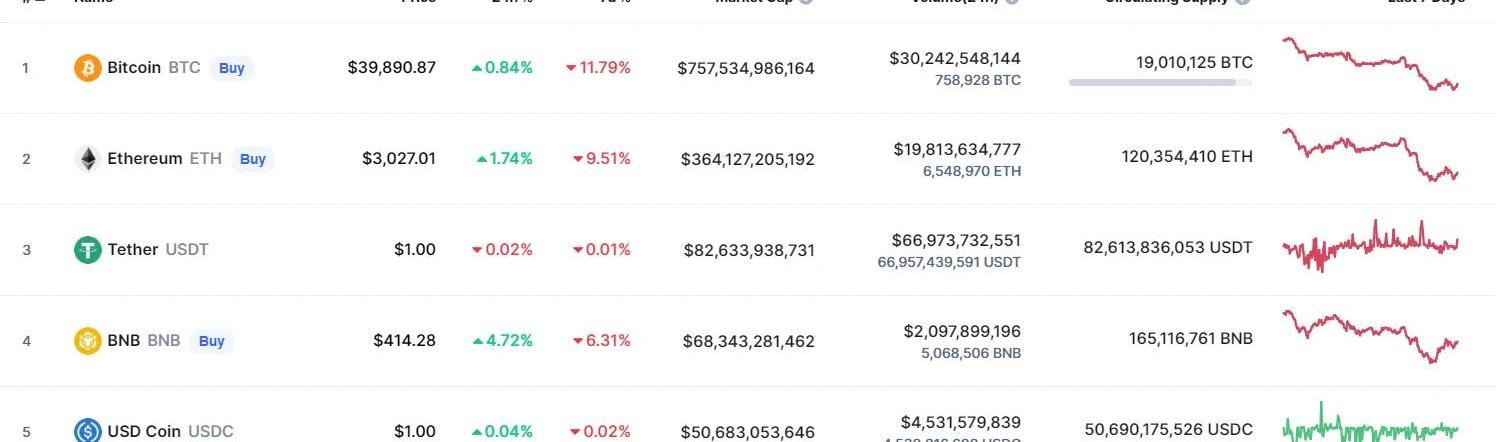

當前,加密貨幣市場不斷成熟,并日益靠近主流金融市場。據CoinMarketCap統計顯示,截至發稿時,即便是在7日跌幅超過10%的情況下,比特幣的總市值仍然高達約7575億美元,其24小時交易規模超過300億美元。

▲數據來源:CoinMarketCap–0413

如前文所述,ETF需追蹤特定的指數或資產價格,并存在錨定關系。而所謂比特幣ETF,正是一種追蹤比特幣價格的ETF。參與比特幣ETF交易,投資者無需注冊加密交易所賬戶和實際買賣比特幣,就可以獲得與現貨交易相同的收益。

從這個角度看,比特幣ETF能夠讓投資者避免相對復雜的加密貨幣交易過程及加密資產在傳送、儲存方面可能面臨的風險。因此,作為一種簡單、便利接觸比特幣的方式,比特幣ETF被普遍認為能夠激發更多的購買和交易需求。

2021年10月19日,首只比特幣ETF——ProShares比特幣策略ETF在美國紐約證券交易所上市。受此影響,當日比特幣價格暴漲,并突破6萬7千美元,創下了歷史新高。截止發稿,這一價位成為了比特幣史上的第二高位。頂峰AscendEX行情數據顯示,比特幣最高價格出現在2021年11月10日,報價69047.33美元。

上市第一天,ProShares比特幣策略ETF就創下了接近10億美元的成交記錄。雖然這只ETF追蹤的是芝加哥商業交易所的比特幣期貨價格,但這在加密貨幣被傳統金融監管機構接納,逐步靠近正規資管產品的發展進程中,無疑是里程碑式的一步。

繼BITO之后,Valkyrie比特幣策略ETF在納斯達克證券交易所上市,成為了第二只被SEC批準的比特幣期貨ETF。而第三只則是在芝加哥期權交易所掛牌交易的VanEck比特幣策略ETF。值得注意的是,而相對于前二者0.95%的管理費,XBTF的僅為0.65%。

此外,加拿大也有上市多只比特幣ETF,其中包括由資管巨頭富達投資推出,在多倫多證券交易所掛牌的比特幣現貨ETF——FidelityAdvantageBitcoinETF。其分別以加元和美元進行交易,代碼為FBTC和FBTC.U。

反觀美國,基于保護投資者免受欺詐和操縱行為侵害,SEC至今還沒有批準任何比特幣現貨ETF申請。不過,相信隨著SEC擬議規范的調整,在不久的將來或許就能迎來比特幣現貨ETF獲準上市的消息。

結語

憑靠深耕傳統金融多年的經驗,頂峰AscendEX在堅守“高效、透明、穩健”核心價值觀的基礎上,致力發揮自身的金融專業度優勢,為加密貨幣行業及市場持續奉獻具有開創性的加密金融新產品,以饗懷抱不同需求的市場用戶。

溫馨提示:以上內容均由公開信息整理,僅供參考且不構成任何投資建議,請注意投資風險。

2022.3.21第110期 本期關鍵字 亞馬遜推出類元宇宙游戲;Binance獲得運營執照;芒果TVAPP推出數字頭像;林俊杰展示無聊猿飾品;Layer2賽道的領跑者;時尚行業發力NFT.

1900/1/1 0:00:00美國司法部在2022年2月的一份聲明中宣布,在控制了被盜資金的錢包后,它已成功扣押了2016年對加密交易所Bitifinex的黑客攻擊中流失的大部分比特幣.

1900/1/1 0:00:00藝術NFT興起主要由一個數字藝術家的小型社區推動。隨著這個場景獲得更多的關注度和影響力,其他藝術家也慢慢加入進來.

1900/1/1 0:00:00北京時間2022年4月17日,CertiK審計團隊監測到Beanstalk協議被惡意利用,導致24,830ETH和36,398,226BEAN遭受損失.

1900/1/1 0:00:00全球保險行業市值高達數萬億美元。大到頂尖跨國企業,小到個人,都需要購買保險來防范重大風險。保險公司的業務范圍也非常廣,大到幾十億美元的供應鏈,小到個人數碼產品,都有對應的保險產品.

1900/1/1 0:00:00相關文章: Rust智能合約養成日記合約狀態數據定義與方法實現Rust智能合約養成日記編寫Rust智能合約單元測試Rust智能合約養成日記Rust智能合約部署.

1900/1/1 0:00:00