BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD-0.25%

ETH/HKD-0.25% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD-1.8%

ADA/HKD-1.8% SOL/HKD+1.57%

SOL/HKD+1.57% XRP/HKD-1.27%

XRP/HKD-1.27%我們每天都在說Terra崩盤的事情,這是因為我們對于他這種“左腳踩右腳”的經濟模式保持懷疑。但是,如果我們聚焦于它的兩大核心之間的關系,即LUNA和UST的關系以及效用廣度上,這種崩盤的可能性有多大?或者哪怕崩潰是否會有機制來修正?所以,我們今天就從這個角度來看下Terra會不會走向滅亡。

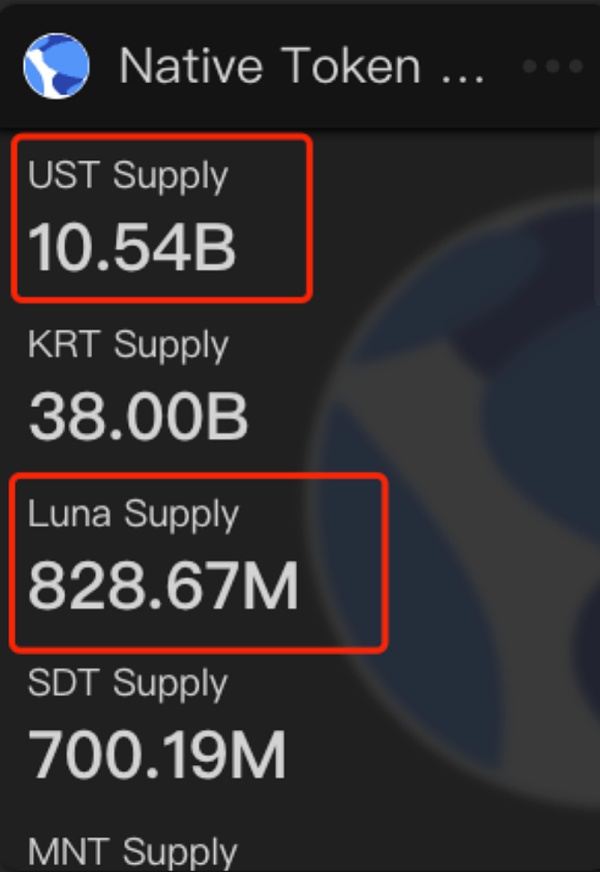

首先我們先來看看Terra本身是什么情況。如果把Terra當成美聯儲,那么UST就是美元,而LUNA就承擔了部分儲備黃金的作用(當然LUNA和黃金還是有區別的。這里只是說作為價值儲備的作用是相似的。不過別忘了,Luna本身的價值反過來也是由UST的效用所支撐)。所以,我們首先應該看下二者目前的供應量是怎么樣。根據Terra dashboard提供的信息,最新的數據如下:

而如果大家還記得之前講過Terra鏈本身的話,應該會記得ust的官方發行總量是10b,如果按照USD的價格來算,這個總的supply應該在10b才對。超發的理由暫且不知,但是我們可以暫時認為目前UST的需求已經超過了之前的設定。而之前我們也講過UST和Luna之間的PVC機制,也代表超發的UST會帶動Luna價格的提升,進而進入良性上升螺旋。一切似乎都很美好,不過,我們來看下目前UST的真實效用究竟如何?

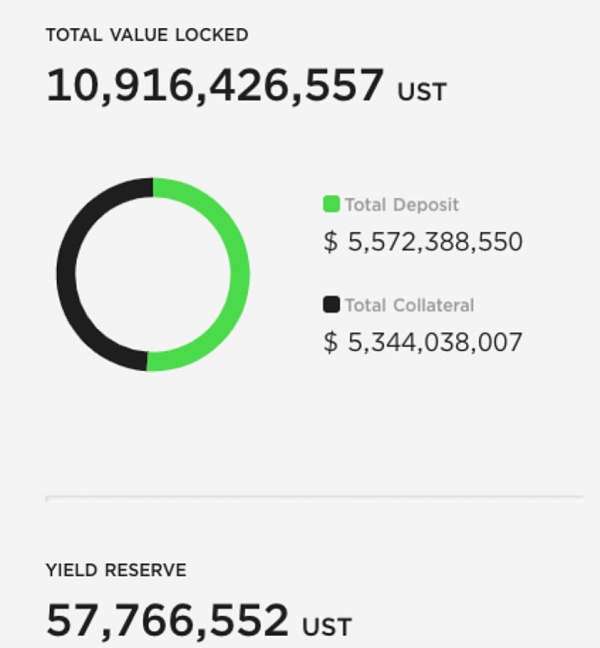

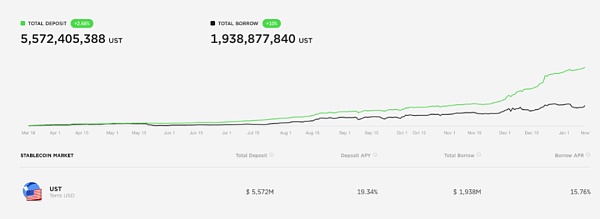

這時候我們就需要看下Terra安身立命之本的應用———Anchor。為什么要看它?因為,目前UST總量10.54B, 而Anchor上的TVL以UST計價的話為:

而其中質押用來借出的UST是5,572,388,550。也就是說,50%+的UST現貨都是直接存在Anchor中。如果把整個平臺的資產都由UST兜底,那么98%以上的UST都在Anchor中。好了,這里我們記住現在這個占比。再繼續看其他應用。這時候,我們就應該把目光轉到最近大火的Abracadabra上。

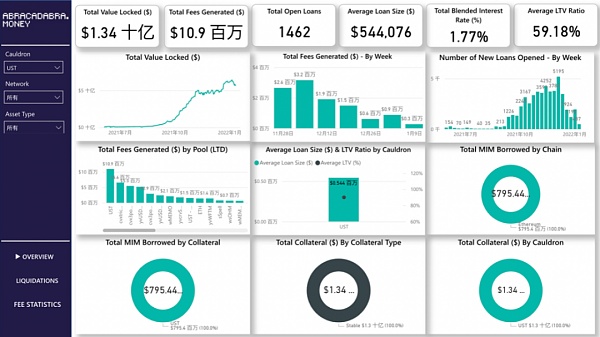

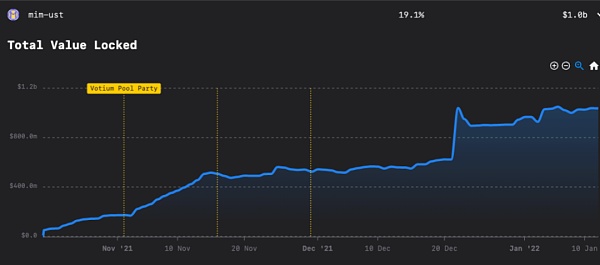

我們先來看下目前Abracadabraca上UST的鎖倉情況:

DigiFT推出美國國債代幣DUST,提供受監管的美國國債鏈上投資渠道:8月10日消息,去中心化數字資產交易所DigiFT宣布推出DigiFT美國國債代幣(簡稱DUST)。DUST發行在公鏈上且符合監管,由明確期限的單一美國國債支持,底層美國國債資產由新加坡持牌機構托管,為合資格投資者及機構投資者提供鏈上投資美國國債的渠道。

DUST投資明確到期日為2023年12月31日的美國國債,投資者可以選擇使用法定貨幣美元(USD)或美元穩定幣USD Coin(USDC)認購此次符合監管要求的證券型代幣發行,并以僅1美元/USDC的最低投資金額進行投資。[2023/8/10 16:18:21]

當然,如果之前對這個項目有億點點了解的話,就知道UST在Abracadabra上如火如荼和最近的Degenbox有關(2021年11月3日發布的)。本來計劃只想給大家講講Degenbox,但是,如果只講這個的話可能大家看不明白。所以,我們來快速過下這個項目本身。

魔法師的神奇魔杖:杠桿化收益

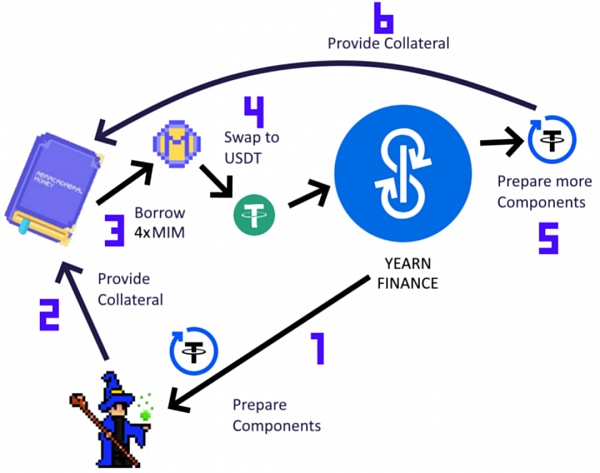

首先我們明白,Abracadabra和Alchemix很像。名義上是個借貸協議,本質上也是通過釋放token流動性來發行自己的MIM代幣。其他的東西都可以不講,但是有個有趣的功能叫“杠桿化收益頭寸”。整個流程可以用下圖來表示:

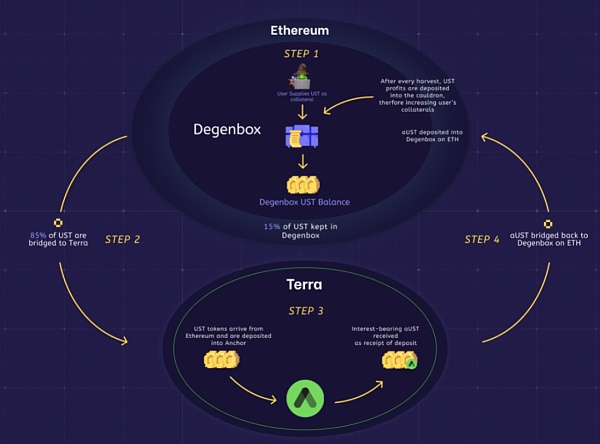

官方給的過程如下:

為了更清楚地解釋這一點,讓我們以一個想要利用其 yvUSDT 頭寸的用戶為例:

步驟1和2:用戶選擇想要的杠桿,拿到 yvUSDT,存入作為抵押。

步驟3:根據選擇的杠桿,協議將借入相應數量的 MIM。

步驟4:?這些 MIM 將被兌換成 USDT(當前價格掛鉤和滑點在這里有重要的作用)。

步驟5:這些USDT 將被存入Yearn Vault 以獲得 yvUSDT。

Justin Sun過去1小時向Binance地址轉移近1.5億枚USDT:3月12日消息,據 Whale Alert 數據顯示,被標記為 Justin Sun 的地址于過去 1 小時內從 Tether 處收到 1.98 億枚 USDT,隨后向 Binance 地址轉移 1.497 億枚 USDT,共分 3 次轉移,每次轉移 4990 萬枚 USDT。[2023/3/13 12:59:10]

步驟6:這些 yvUSDT 代幣將被存回 Abracadababra 以用來做為用戶的頭寸的抵押品。

其實看起來步驟多,總結起來就是一句話:你給他要的抵押物,他不會直接給你MIM,而是通過閃電貸的形式,給你自己設定的杠桿數(最高10倍)的farming收益,比如對應倍數的yearn收益。

好了,進入正題,degenbox。

這里一共也就幾步。總結來看,就是用戶可以質押UST獲得MIM。但是abracadabra的利潤是從Anchor獲得。稍微具體點來說,協議會把用戶質押的85%跨鏈到Terra上質押到Anchor(通過EthAnchor),然后將質押證明aUST跨鏈回degenbox進行質押,增加用戶抵押資產的價值。

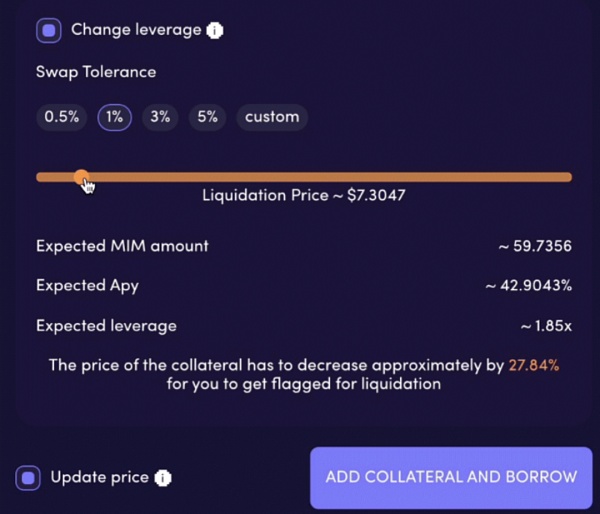

另外,杠桿化收益頭寸也適用于degenbox。這點很重要。同時需要注意的是,這個杠桿收益頭寸并不是說你有100塊能獲得1000塊的抵押物收益,而是要扣除滑點,借款費等其他損失費用,如下:

所以綜合來說,如果滑點設置是1%,選擇90%的TVL, 10倍杠桿能讓你獲得原來成本的6.7倍收益。

也就是說,這個功能支持我可以在yearn里面進行套娃獲利。100個ETH質押獲得100yvWETH,再把yvWETH質押到abracadabra開90%的TVL 10倍杠桿獲得6.7倍的yearn ETH收益。我們按照最新的yearn ETH利率(1.18%)和Abracadabra的yvWETH借款利率(0),來算下這樣做的收益會是怎么樣:

Hex Trust與企業級區塊鏈Hedera Hashgraph達成合作:10月12日消息,加密資產托管商Hex Trust宣布與企業級公共分類賬Hedera Hashgraph達成合作。Hex Trust已將Hedera網絡和Hedera Token Service(HTS)標準集成到其銀行級托管平臺Hex Safe中,從而支持Hedera網絡的原生加密貨幣HBAR以及該協議的所有HTS發行。

此外,Hex Trust已被任命為TOKO(Hedera管理委員會成員DLA Piper的全資子公司)的戰略托管人。TOKO已任命BCW集團領導TOKO計劃開發和戰略合作伙伴關系,以增強平臺的生態系統產品。(Cryptoninjas)[2021/10/12 20:22:42]

總利率=Ryearn ETH x 0.9 x 1.18% x 6.7 - 0 = 7.1154, 而沒有經過杠桿的收益為: 1.062,差了很多。

不過,高收益高風險。杠桿化收益頭寸由于并不會直接給你MIM,一旦發生清算,你不會擁有任何代幣。

Abracadabra機制講得差不多了,我們可以來看下它和UST融合起來是什么樣的。由于UST和MIM都是穩定幣,所以流動性場景毫無疑問的應該看curve上的MIM-UST的池子:

目前穩定在1b。假設拉開平均數據來看Anchor上的抵押物+借款總額占整個UST供應量的90%,那么剩下的這10%基本就都在abracadabra這個池子里。這也代表這兩個協議對于Terra的穩定至關重要。尤其是Anchor,絕大多數的UST都在其中,其承諾的20%的固定年劃利率如果一旦發生意外,導致UST和USD脫鉤,那么風暴是否會到來?這將是我今天重點要介紹的部分。

如果考慮到極端情況,Anchor出了問題(畢竟是個P2P,穩定幣APY還能這么高,出現崩盤也不是不可能),會影響UST和LUNA到什么程度?這需要從Anchor的TVL結構來說起。

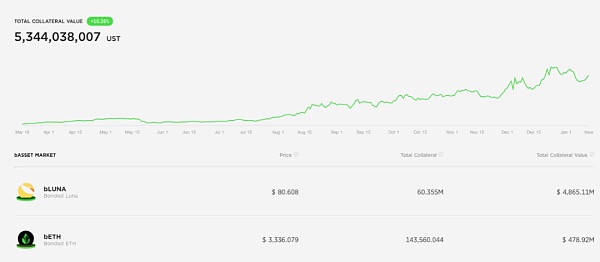

首先,如同上面說的,用戶可以把UST質押給Anchor,會獲得一個20%左右的APY(會有浮動,總的來說平均是20%),這部分錢就是上面說的,大概5個b;剩下的5個b是借款人的抵押物,大部分是由LUNA組成,剩余部分是ETH。分布如下:

TrustToken發起新提案建議延長合約升級鎖定時間至90天:1月14日,資產代幣化平臺TrustToken官方宣布,社區已針對TrueFi協議發起TIP-2提案,建議將TrustToken合約升級鎖定時間延長90天,以避免在合約所有權轉移到TRU治理合約之前被鎖定。[2021/1/14 16:07:49]

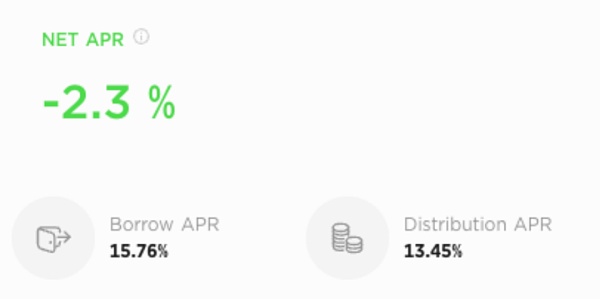

這時候我們就需要看下Anchor怎么做到能償付借款給它的用戶20%的APY。一般情況下,我們能想到P2P最簡單的盈利方式,就是讓從Anchor借款的人付出比20%更高的APY就可以。但是,如果真要這么高的利息,我想也沒多少人愿意在Anchor上借錢。這點可以從它的貸款利率中看出:

可以看到,最新的貸款利率只有2.3%(真正的貸款利率是Distribution APR- Borrow APR。D APR是貸款的ANC獎勵利率)。哪怕真的按照15.76的Borrow APR,也依舊無法覆蓋那需要償付的20%年化利率。所以說,這肯定還有其他方案去提高償付能力。這時候就可以把目光轉向貸款用戶的抵押物上面了,LUNA和ETH。

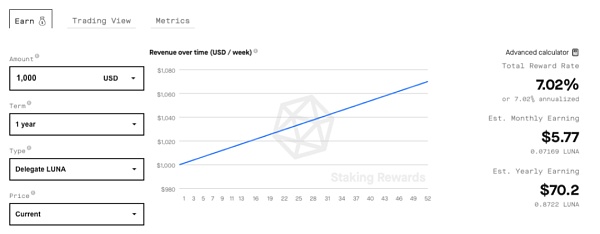

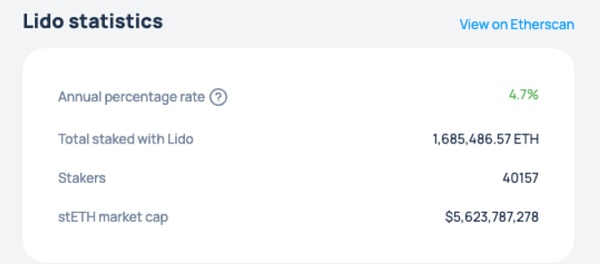

按照官方的說法,身為抵押物的LUNA會被質押到Terra主網來獲得一個年化利率,而ETH會被質押到Lido賺一個利率。這兩個利率目前來看如下:

假設我們按照現在Anchor質押量應該獲得APY償付量,和這些利潤產出量進行對比,我們不難發現,目前的利潤產出并不能覆蓋利息。當然,在此之前我們需要先看下Anchor上借貸金額對比如何:

輝瑞首席戰略官Najib Rehman加入區塊鏈藥品追蹤平臺FarmaTrust:近日,全球最大制藥公司輝瑞的首席戰略官Najib Rehman 加入了區塊鏈藥品流通追蹤平臺FarmaTrust,出任其技術顧問。此外,Farmatrust還與美國著名數字貨幣投資人、量化分析師Anders Larsson 以及著名投資機構Horman Capital(霍曼資本)達成了戰略合作。據悉,Farmatrust近日在CUBE Tech Fair(初創企業科技博覽會)上被評為“CUBE 2018十大初創企業”之一。[2018/5/18]

可以看到,借給協議的金額遠遠超于貸款金額,哪怕按照borrow rate的15%計算,也遠遠不夠償付deposit 利息。我們直接來算下。

我們按最新的質押UST的利率19.34%算,則Anchor每年需要償付的金額為:

5572m x 19.34% ≈ 1077.62m

而按照現在的利率,每年利潤產出為:

Luna: 4865.11m x 7.02% ≈ 341.53m

ETH:478.92m x 4.7% ≈ 22.51 m

Borrow: 1938.87m x 15.76% ≈ 305.56 m

總收入為: LUNA+ETH+BORROW = 669.6m

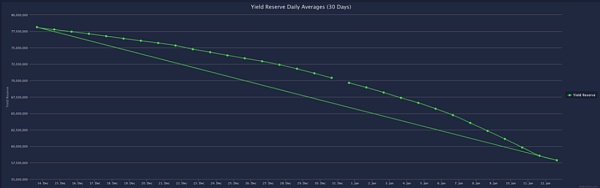

好了,果不其然,現在Anchor看起來在做虧本買賣。這點可以從協議每日收入變化來看:

不過如果我仔細觀察上面的deposit,會發現借款人遠大于貸款人就發生在最近。發生什么事暫且不表。現在來思考一個問題:Anchor也不傻,發生這種情況它應該怎么做?

最簡單的思路就是:降低這個20%的固定APY。

然而這就引發了另一個問題:全網超過一半現貨的UST都在Anchor中,看上的就是它這20%的穩定幣APY,一旦降低這個APY,是否會對UST的穩定性產生極大沖擊?加上UST-MIM現在也是一個很龐大的盤子,是否會進一步影響MIM的穩定性甚至Curve其他穩定幣池子?進一步總結,就是對我們開篇問題的一個升級:假設Anchor利率大幅降低,UST會發生什么?

Anchor利率一旦大幅降低,那么,我們就可以做出一些假設。就按照通常的思路,假設應該分為樂觀假設,通常假設,以及,悲觀假設。我們一個一個來看。

先看樂觀假設:假設發生了這種情況,但是市場依舊覺得UST是個風險很低的資產,即使利率降低,人們也愿意相信UST的穩定性。所以這種情況下不會對UST有什么實質影響。

再看通常情況:市場是較為穩定的,但是市場參與者都是逐利的。這代表每個人心中都有一個閾值。一旦Anchor利率低于這個閾值,就會刺激市場采取某種行為。我們假設這個閾值是10%。一旦deposit APY 低于10%,則人們會把自己質押的UST撤回,導致池子中質押的UST數量減少,進一步,導致borrow interest迅速上升,反過來,又會刺激deposit APY攀升,進而又吸引人們質押UST,反復輪回。這是我們經常見到的一個現象。也是在正常市場情況下發生可能性最大的一種。

最后,我們來看下今天最想知道的一種情況,即悲觀情況:發生這種情況的前提,是市場認為UST是種高風險資產:一旦Anchor的利率低于他們的心理閾值,就會引起恐慌,瞬間大量質押UST被抽離,而這部分抽離的UST就是最不穩定的因素。

這些不穩定的UST會去向哪里?好了,清算套利機器人要瘋狂了。我們來看下幾種情況

Hold UST:********你信?我就是覺得UST有風險,咋可能Hold。

賣了UST換成其他穩定幣:這毫無疑問地會讓UST脫鉤(不管時間長短):

會影響Curve以及Abracadabra的degenbox。但是影響會有多大我們后面詳細說。

會對Luna造成拋壓。市面上UST過多,協議需要用Luna回購UST,對LUNA價格產生影響。

我手動用ust贖回luna進行套利:對于Terra機制有了解的人很可能采取這種措施。用ust贖回LUNA,再把LUNA賣到公開市場。這里就又會分成兩種情況:

公開市場上Luna深度很好,中心化交易所可以吃掉這個波動(不會引起協議機制執行)。

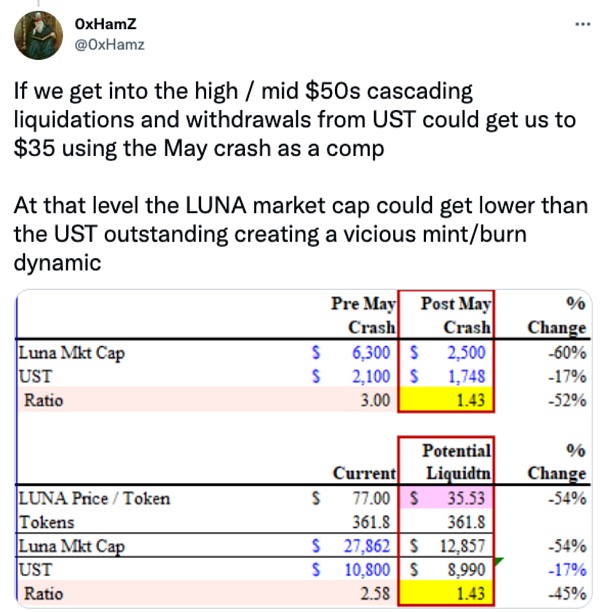

頂不住。由于公開市場上的LUNA變多,則協議會用UST回收LUNA,往復循環,進入死亡螺旋(UST嚴重脫鉤)。按照0xHamZ的建模測算(根據519)如下:

現在,我們來看下對Curve和MIM的影響。

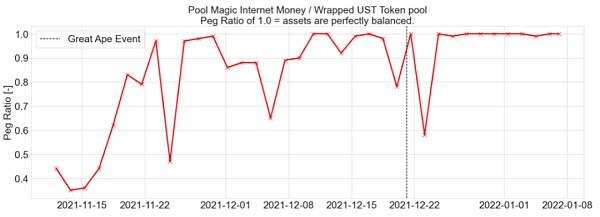

我們知道吸血鬼攻擊很出名,但是還有一種攻擊最近也很火,被稱為Viking Attack。說的就是Degenbox對Anchor的吸血。在我們假設的悲觀情況下,Anchor 利率降低,導致UST和美元脫鉤,也代表和MIM脫鉤,還會影響3CRV這個池子。但是,因為有Curve的存在,脫鉤之后會有大量套利機器人瘋狂套利,會逐漸把這個鉤子加回來。這點可以從curve的mim-ust或者ust-3crv的池子歷史記錄看出來。

但是,這里我們還需要深入看下具體情況:

一旦UST大量涌入市場,就代表ust會變便宜,大量UST會被變成mim或者3CRV。同時,Degenbox會啟動清算,將大量ust變成MIM,這樣又會導致Luna拋壓……最終會變成什么情況呢?套用另一個大佬Naga King的分析:

“目前MIM-UST的池子有1b的量,其中有950m的MIM是由UST保證的。如果這95%的UST被撤回并且在這個池子中被交易成MIM,會導致這個池子組成中有超過90%的UST,預測為93%”。

當然,Degenbox也考慮了這一點,所以提出了一個容錯手段:如果一旦發生大規模從Degenbox提取UST的情況,一旦提取的總額度超過了Degenbox池子中總量的10%,提現將會被限制。直到UST從Anchor提取回主網。這可能需要耗費幾個小時。而通常情況下,在這個過程中,市場套利者會發揮作用讓價格回到正常水平。當然,這都是沒有徹底喪失共識的情況下,不然套利者也不會套利一點價值都沒的東西。

為什么沒提3crv的池子?最重要的原因在于ust-3CRV本身體量還能接受,相對而言,Curve自己可以吃掉這個波動,所對Curve來說影響還好。

通過UST,我們可以看到,算穩的穩定性更多的還是依賴于本身設計的套利機制。但是一旦共識打破或出現超級極端行情,可能就一波沒了,畢竟極端到套利者都不想套利了,談啥也沒用。這也再次證明,像Terra這種無限套娃的東西在任何時代都能有效獲利。殊途同歸,Terra會是區塊鏈下一次金融危機的觸發器么?這座金融大廈的風阻尼器是否扛得住到時候排山倒海的清算風暴?大廈將傾與否,我們拭目以待。

參考文獻:

1.Abracadabra gitbook:https://docs.abracadabra.money/

2. Anchor dashoard:https://app.anchorprotocol.com/

3.Terra dashboard:https://terradashboard.com/

4. On Abracadabra Degenbox Strategies, dwindling Anchor Protocol Yield Reserves, and risk to Curve liquidity providers:https://cryptorisks.substack.com/p/on-abracadabra-degenbox-strategies

5. Lido:https://lido.fi/#networks

6. 0xHamz twitter:

https://twitter.com/0xHamz/status/1479261217298468865?s=20

Tags:USTANCHORANCHORustc幣價格Yfilabs FinanceBigShortBetsANCHOR價格

撰文:Vic Kalchev,本文編譯自BanklessDAO坦率地說,DAO是組織的未來。DAO(去中心化自治組織)的元素已經存在了很久,但這些元素終于到了結合在一起,并形成大于整體的東西的時.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載用比特幣發工資已經是許多人見慣不怪的了,但是如果用比特幣購買,你認為這個行為在社會上應該怎么認定?隨后我們再來想一下.

1900/1/1 0:00:00比特幣又又又……跌了。近日,比特幣迎來“瀑布式”暴跌,1月21日至1月24日間,由4.3萬美元左右一路下挫到3.3萬美元左右,4個交易日累計下跌超23%,創下自2012年以來的最差年度開局表現.

1900/1/1 0:00:00在 2005 年的一篇經典文章中,自由市場主義及諾貝爾經濟學獎得主James Buchanan認為,民族國家的掠奪性增長在很大程度上不僅是由機會主義的政客所推動的.

1900/1/1 0:00:00迎新年,納新福,金色財經“虎年開新禮”活動正在進行中,1月24日-1月30日與大家一同恭賀新春,喜迎虎年.

1900/1/1 0:00:001 月 24 日,據 Defi Llama 數據顯示,截至24日17時,Fantom 鏈上總鎖倉量達 122億美元,超越 BSC 在公鏈中排名第三.

1900/1/1 0:00:00