BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD+1.59%

ADA/HKD+1.59% SOL/HKD+0.82%

SOL/HKD+0.82% XRP/HKD+0.98%

XRP/HKD+0.98%1.結構化產品概述

結構化產品一般指表現與基礎資產、產品或指數掛鉤的金融工具,通常會通過基礎金融工具和金融衍生工具相結合以滿足資產配置需求,結構化產品掛鉤的標的一般為風險資產,需要承擔市場波動帶來的收益風險。

一般來說結構化產品條款相對靈活,可以針對投資者個性化需求,設計不同的掛鉤標的、期限、風險收益。另外,對于投資人來說,在合規、會計處理方面可能相對靈活。

結構化產品=基礎資產+衍生品

基礎金融資產:債券、指數、股票、外匯等

衍生品:期貨、期權、互換等

常見的結構化產品包括雪球、鯊魚鰭、安全氣囊等,大部分需要使用期權,甚至需要非標準化的奇異期權,如障礙期權、二元期權等。

2.期權基礎

分類

期權分為標準化、場內交易的香草期權和非標準化、場外交易的奇異期權。

香草期權

期權通常指的都是香草期權,即傳統期權,分為有固定行權日期的歐式,和無固定行權日期的美式。

期權是可在未來某個既定日期前或當天以特定價格買賣標的期貨合約的權利,因此有看漲Call、看跌Put兩個方向。

期權價值由內在價值+時間價值組成。

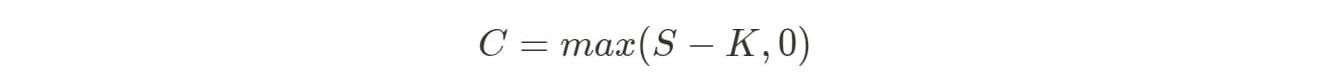

看漲期權CallOption

投資者支付權利金C,享有在到期日T,以行權價格K,買入標的物S的權利。內在價值表示為:

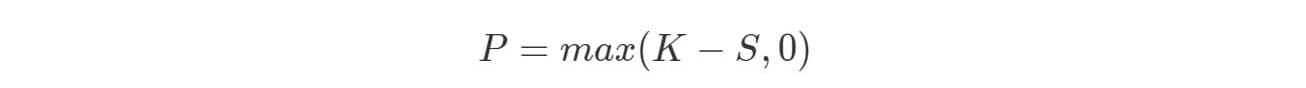

看跌期權PutOption

投資者支付權利金P,享有在到期日T,以行權價格K,賣出標的物S的權利。內在價值表示為:

根據期權的執行價格與標的物的現價,分為平值、虛值、實值。

Wemade被曝曾試圖通過發行結構化金融產品在場外推動WEMIX代幣銷售:7月28日消息,韓國游戲公司Wemade被發現曾試圖利用結構性金融技術將基金會擁有的代幣轉移給一個基金,鎖定一段時間后,二次出售給場內加密貨幣交易所等。由于 WEMIX 流通量爭議,交易所的出售未能如愿。

據BlockMedia獲得的結構性融資的交易條款備忘錄顯示,該備忘錄疑似于今年 3 月撰寫,最低投資 3 億韓元,鎖定期為一年,并根據金額調整鎖定期。當基金購買 Wemix 基金會持有的代幣時,折扣率為 20% 以上。該基金提供 10% 的基本回報率,投資者須向基金支付 1% 管理費。[2023/7/28 16:04:03]

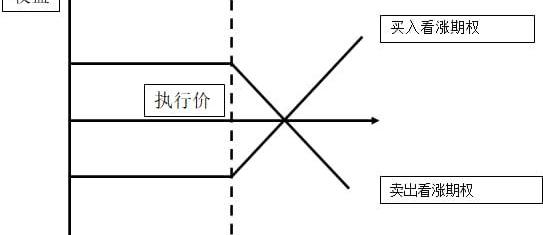

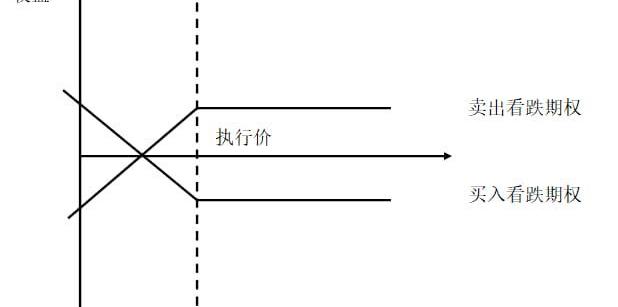

交易上有long和short兩個方向,有人買入就有人賣出,與買入期權的投資者對應,賣出方收取權利金,承擔作為期權持有者買賣標的物的對手方義務。

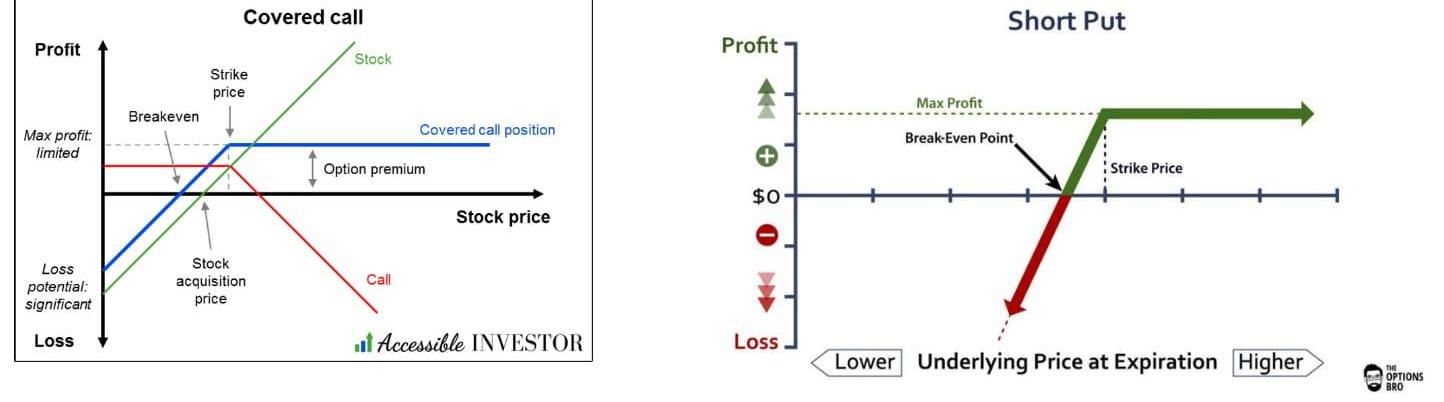

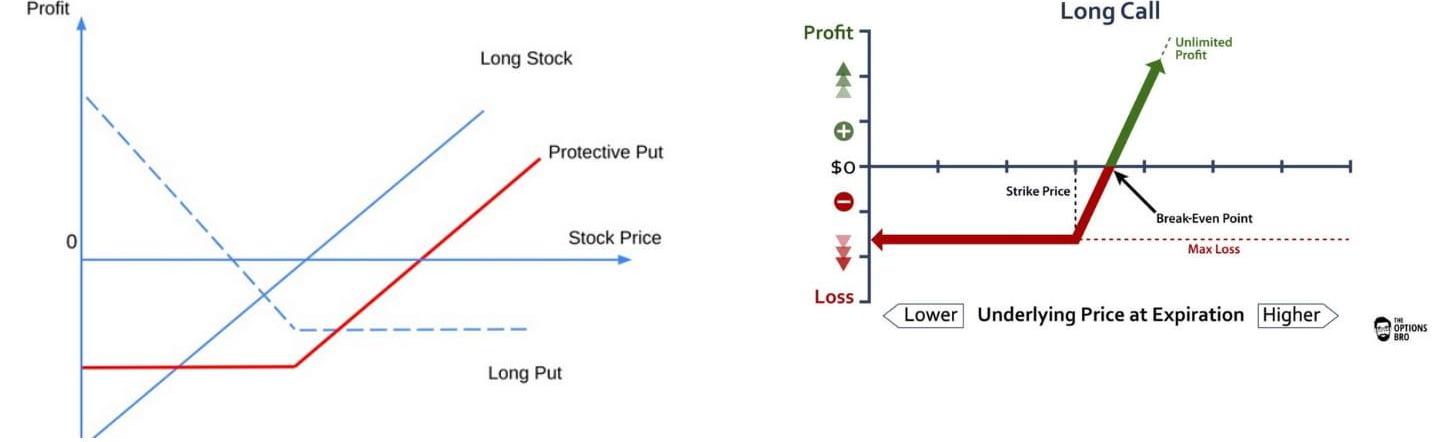

根據對未來標的物市場走勢的不同觀點,有以下基本策略:

看漲:longcall

看跌:longput

看不漲:shortcall

看不跌:shortput

看漲期權的損益為:

看跌期權的損益為:

拓展:

期權應用廣泛,除了是很多產品的基礎要素外,還提供了一種在不確定環境決策的思路和定價模型,以便于定價。例如:

1)保險本質是一種看跌期權,比如重疾險可以視為對自身健康的看跌期權

2)實物期權Realoption,企業戰略決策的一種方式,用期權模型為項目決策定價

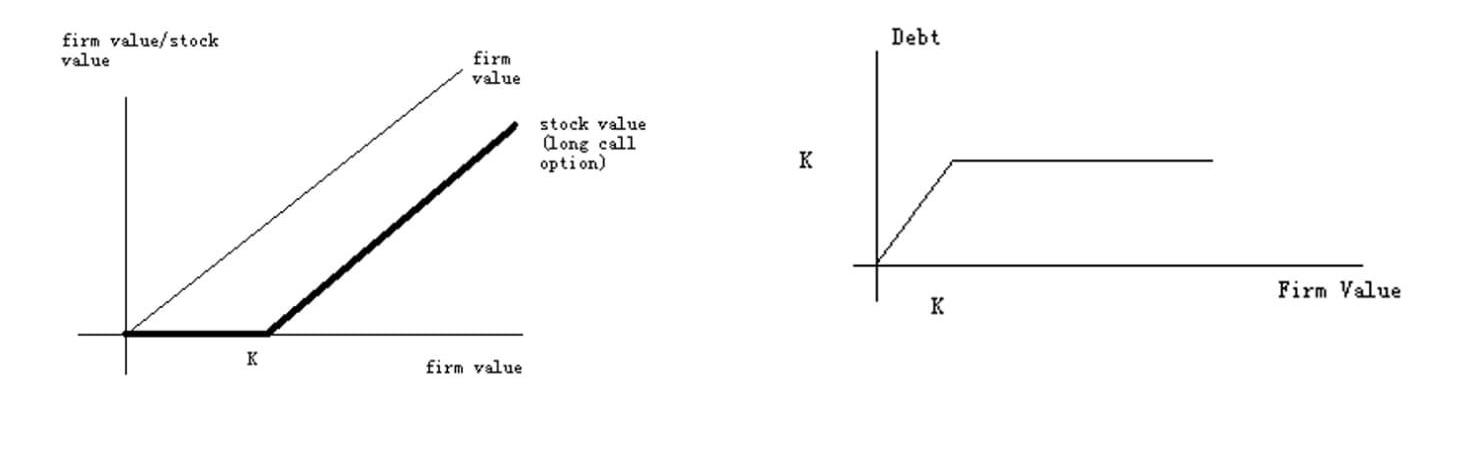

3)企業估值中,也會把公司的資產拆分為負債+股權。以債權人為例,有兩種思路:

預言機解決方案Pyth Network與鏈上結構化產品Ribbon Finance達成合作:3月4日,據官方消息,預言機解決方案Pyth Network與鏈上結構化產品Ribbon Finance達成合作。利用Zeta FLE程序,Ribbon將使用Pyth的價格數據自動結算solana上的保險庫。據悉,Zeta FLEX是一個無需許可、可定制的期權創建和拍賣協議。[2022/3/4 13:38:10]

以債權為對價向股東買入公司,同時賣出了看漲期權,收取固定收益,到期時,如果資產S>負債K,則債權人收取以債權本金為限的資金,向股東出售公司的全部資產S。因此,對于股東而言,相當于買入了看漲期權;對于債權人而言,其債權價值為公司價值S-看漲期權C。

同時,根據期權平價公式,債券價值=S-C=K-P,也可以理解成債權人,實質上是,賣出了看跌期權,收取期權費,同時以無風險利率買入債券。到期時,如果公司資不抵債破產清算,即股東持有的看跌期權行權,債權人實質上被迫以執行價買入公司剩余資產;如果公司存活,則股東不會行權,債權人取回無風險收益K,并賺到期權費。

策略組合

基于多、空、看漲、看跌,期權可組合出多種不同的損益情況,以貼合對未來市場的預測觀點,而無需預測具體的漲跌,可組合性強,比如預判市場波動、不波動、區間內波動、時間內波動等。

以下是一些期權組合的基本策略:

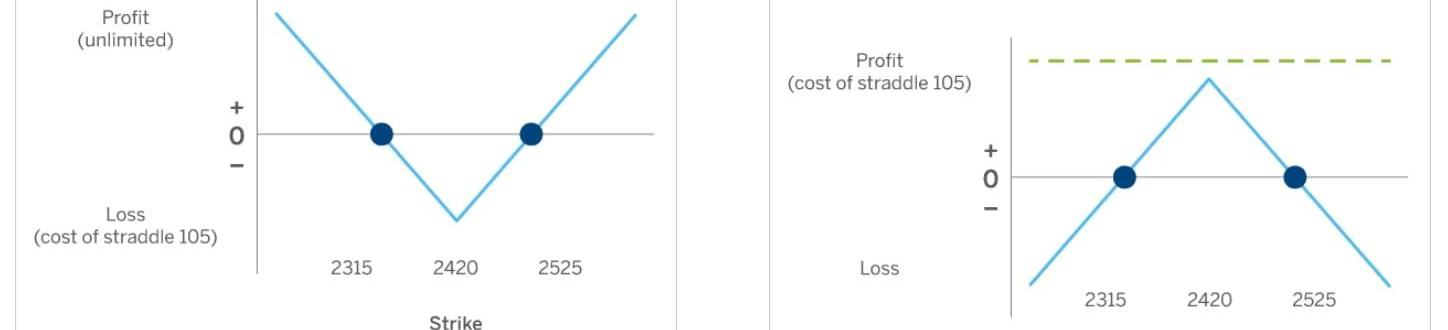

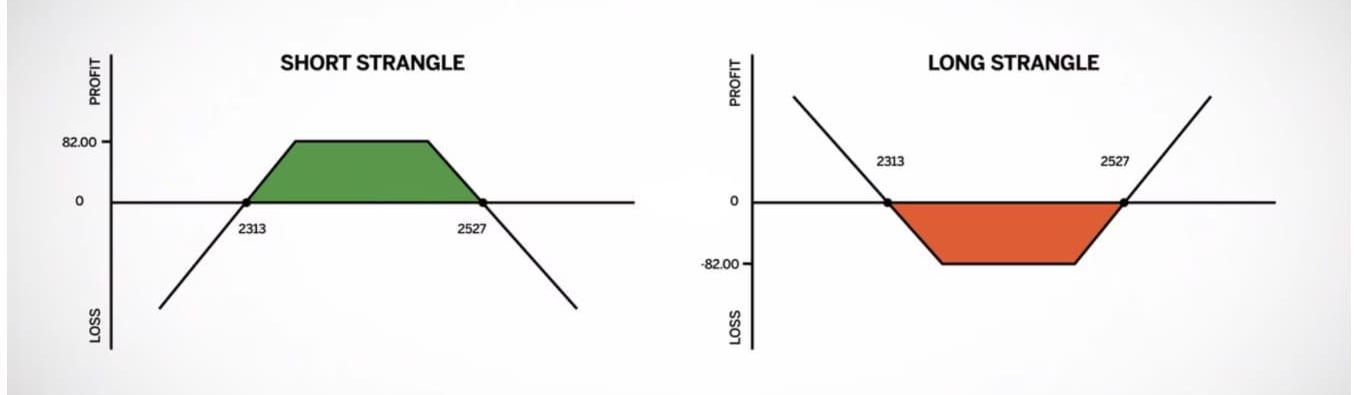

跨式Straddles:longcall+longput或者shortcall+shortput,本質是做多或做空波動率。

寬跨式Strangle:與跨式相同,僅使用的期權的行權價不同。

鏈上結構化產品Ribbon將推出基于看跌期權的資管產品PutsThetaVault:鏈上結構化產品RibbonFinance推出新產品PutsThetaVault,PutsThetaVault出售看跌期權,用戶只需將USDC存入智能合約,Ribbon每周自動完成該期權策略。Ribbon計劃之后將會提供以ETH或WBTC等非USDC資產抵押的PutsThetaVaults。[2021/5/11 21:50:12]

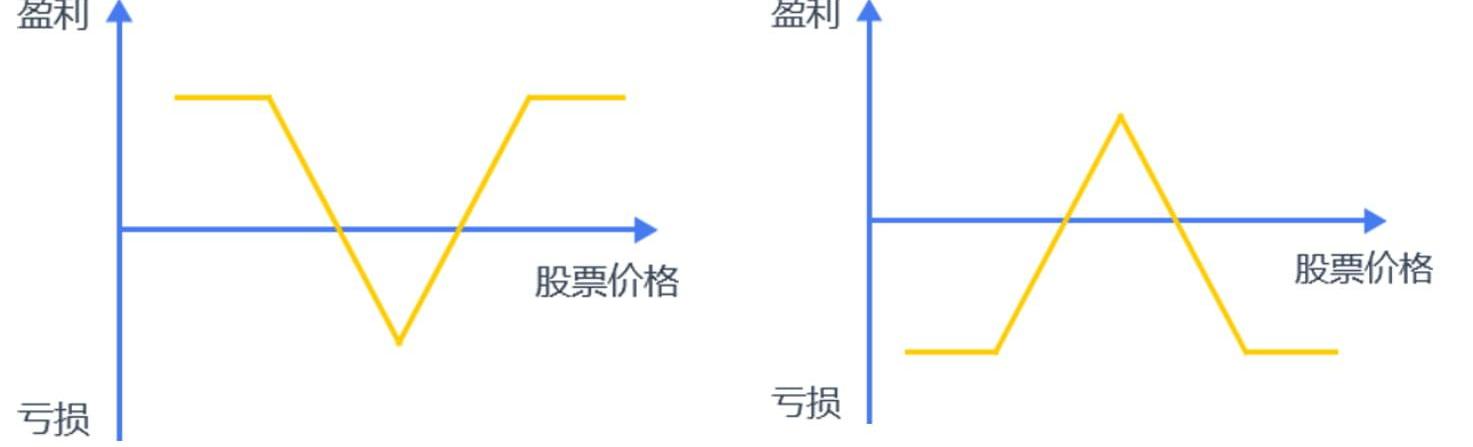

蝶式Butterfly:shortcall*2+longcall+longcall;相當于帶了保險的跨式,避免收益有限、風險無限的情況。

牛市價差BullSpread:longcall+shortcall,相當于看漲,但漲幅有限,最大漲幅不會超過較高行權價。熊市價差bearspread與之相反,即shortcall+longcall。

以上為部分期權基礎組合的策略,還可以和標的物結合組成策略,比如:

備兌看漲CoveredCall:longspot+shortcall,和putselling損益相同,但本質不同。

保護性看跌:longspot+longput,為持倉現貨提供保護,和longcall損益相同,但本質不同。

3.交易所、資管平臺在售結構化產品

Binance

鏈上結構化產品Ribbon將推出基于期權的Theta Vault資管產品:3月12日消息,鏈上結構化產品Ribbon Finance宣布將在3月底推出基于期權的資管產品Alpha版本,首個資管金庫被稱為Theta Vault,利用智能合約自動執行各種期權策略。用戶只需要將資產存入智能合約,就會自動開始運行特定的期權策略,減輕了Gas費用過高的問題。Theta Vault是一個專注于ETH和BTC的收益策略,將運行CoveredCall策略。[2021/3/12 18:38:43]

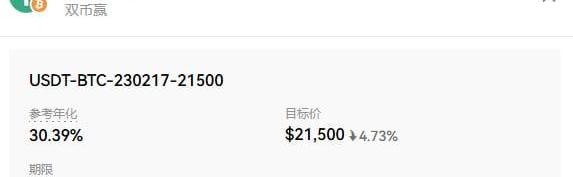

僅有雙幣

OKX

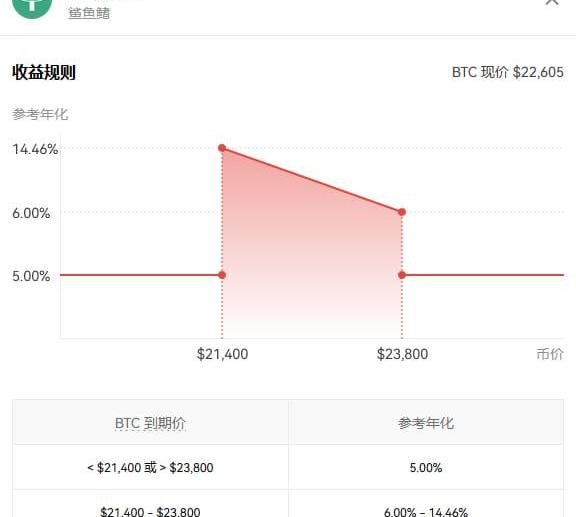

雙幣&鯊魚鰭

Bybit

目前僅有雙幣,鯊魚鰭已下線

Bitget

僅有雙幣

Kucoin

目前僅有雙幣,KucoinWealth提供結構化產品和期權

Matrixport

資管平臺的產品較交易所豐富很多,包括雙幣、趨勢智盈、鯊魚鰭、區間獵手等。

貝寶

產品類型豐富

MetAlpha

RibbonFinance

Paradigm領投,TVL達42.5m,產品為Coveredcall、Putselling、twinwinstrategy等

從以太坊上的期權協議Hegic和Opyn同時獲取流動性,其產品架構值得深入研究。

4.產品案例、拆解

雙幣

目前市場上最常見的產品,包括低買和高賣兩個方向,實質上是上文提到的CoveredCall和PutSelling策略,結構簡單。

BitMax曹晶:幣圈仍缺少結構化的金融產品:5月8日19:30,BitMax聯合創始人&首席執行官曹晶在對話中表示,期貨、杠桿、合約等加密資產衍生品的出現對幣圈而言是好事,不過仍缺少結構化的金融產品。此外,幣圈與其他金融圈的不同在于參與玩家不夠完備,對金融知識的了解也不足。

他同時指出,幣圈生態的發展要分兩步走,一是合規方面的推進,二是幣圈金融生態的完善,預計未來1~2年幣圈生態可以實現80%~90%的完備度,可以視為傳統金融市場的延伸。[2020/5/8]

核心問題在于,交易所如何撮合期權的買賣方成交,流動性是否充足;如果是交易所自己擔任用戶的交易對手方,需要考慮風險對沖。

交易所一般使用利息、年化收益率表示產品收益,有降低用戶風險警惕、促進銷售的意圖,年化收益率應該是用期權費倒算出來的。

交易所在產品中的收入不透明,不同交易所在時間、現貨價格、執行價、到期日均相同的情況下,收益有差距,可能存在克扣用戶期權費作為手續費,但包裝成無手續費。

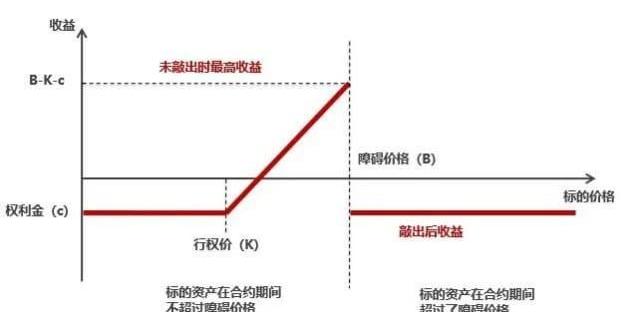

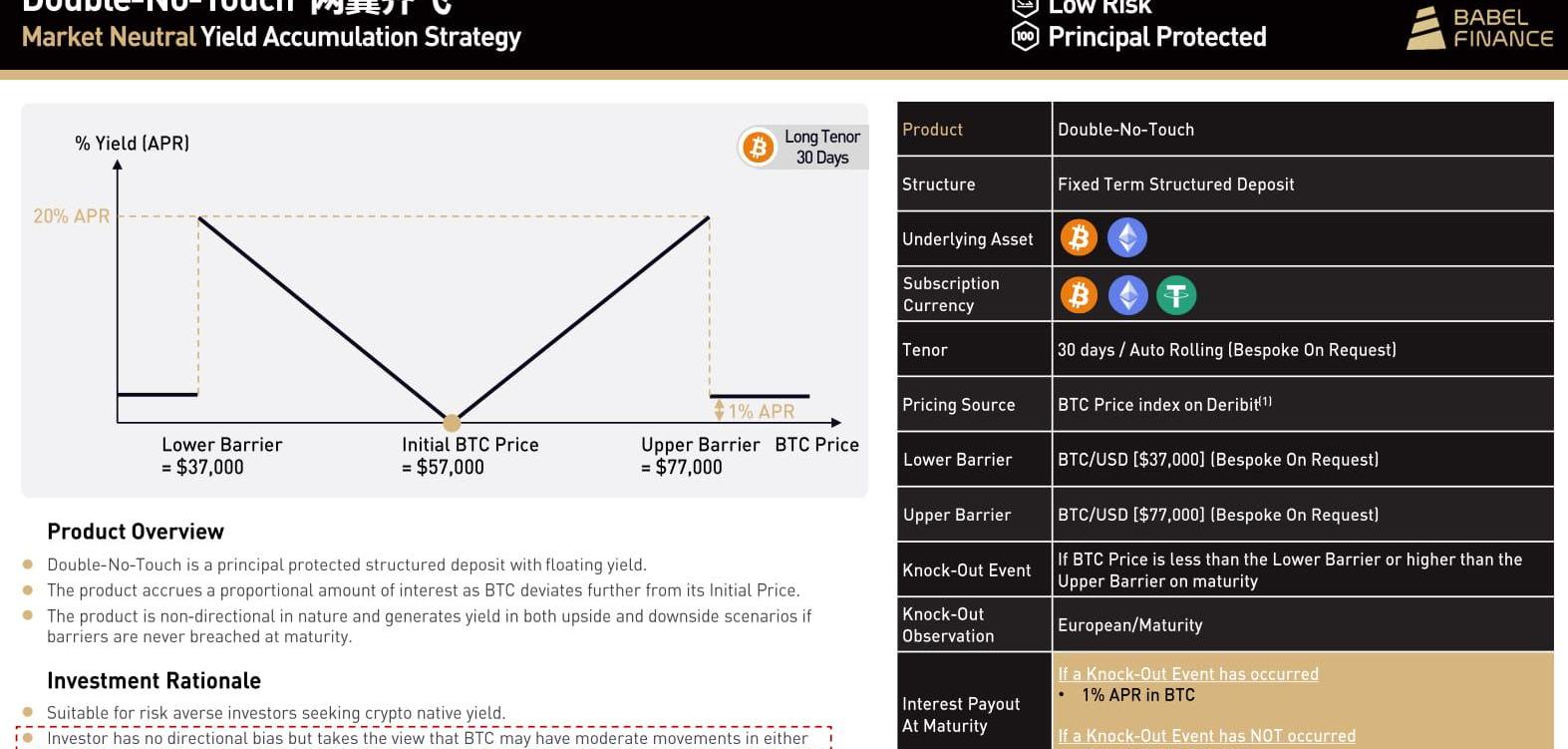

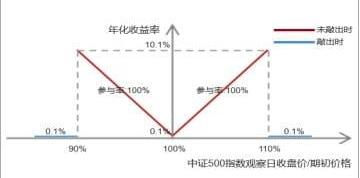

鯊魚鰭

交易所少見,資管平臺常見,有看漲看跌兩個方向,又分為單向和雙向。

以上圖為看漲鯊魚鰭,該產品可以理解為:買入一個固定收益產品+買入一份看漲障礙期權,longbond+longup-and-outcalloptions。

一般來說為了吸引投資者,鯊魚鰭產品會包含一定的敲出收益,使投資者不至于顆粒無收。

看跌鯊魚鰭同理,call替換為put即可。

對應的,雙向鯊魚鰭具備向上向下兩個敲出價格,相比單向鯊魚鰭多了一個方向的潛在收益:買入一個固定收益+買入一份看漲障礙期權+買入一份看跌障礙期權,longbond+longup-and-outcalloptions+longdown-and-outputoptions。

同等條件的障礙期權的期權費低于香草期權,所以在固定收益的基礎上,可以給予客戶保本收益。

障礙期權的對沖相對復雜,部分產品可能還會設置觀察期間,由于敲出價的存在,臨近時期權的delta會顯著波動,動態對沖難度相對高。

另一種對沖思路為靜態對沖,在期初即通過組合場內一系列香草期權,復制出具備同等現金流狀態的組合。以期權買入方舉例,執行價格100、敲出價格120的看漲障礙期權,在標的價格高于120時價值為0,在其余情況下等同于普通看漲期權,所以:

1)我們需要處理的情形僅為標的價格高于120的情況

2)買入一份執行價格100的普通看漲期權

3)分別short不同份數、不同到期日,但行權價在120的多個看漲期權

4)最終形成一個longcalloption+N*shortcalloption的投資組合,構造了等同于障礙期權的現金流

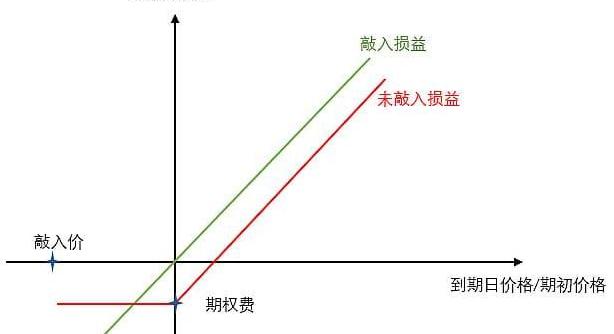

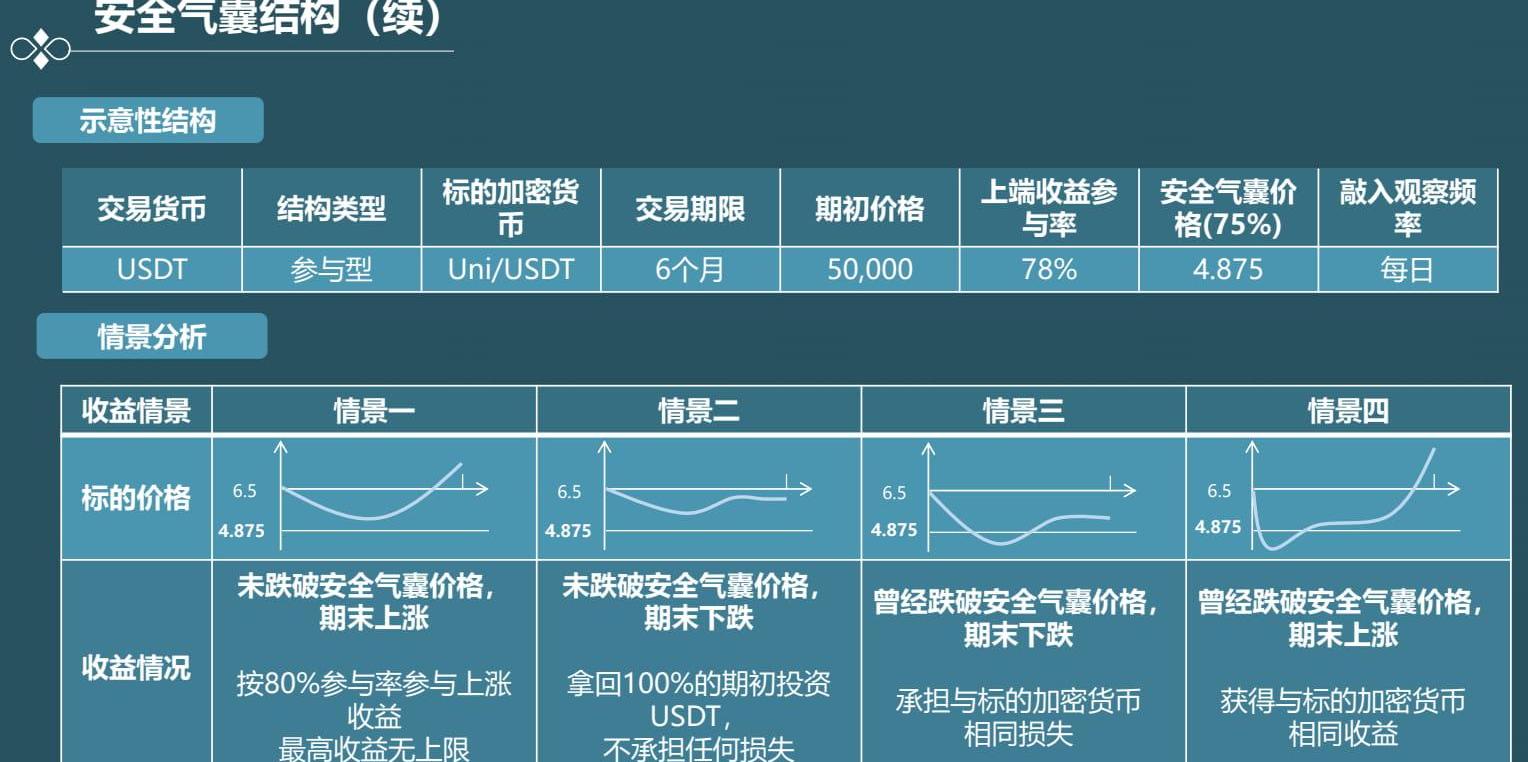

安全氣囊Airbag

交易所無此產品,僅部分資管平臺在售。通過放棄部分潛在上漲,換取標的資產價格下跌的保護,但該保護存在一個下跌敲入價,安全墊范圍內不承擔虧損,但刺破后依然會承擔虧損,虧損額度等同于期初買入現貨。

其本質結構為:買入平值看漲期權,同時賣出向下敲入看跌期權,即,敲入未發生時,看跌期權不生效,賣出的期權費收益沖減longcall的成本;敲入發生時,看跌期權生效,觸發行權,被迫以執行價格買入對應的標的物。

由于普通期權的價格高于障礙期權,如果需要保證期初凈期權費為0,longcall的期權費需要和shortput匹配,所以上漲時收益低于持有現貨;其收益曲線在未達到敲入價格時,和longcall基本一致。

這里需要注意,該產品的上漲端參與率不能過低,否則對于投資者顯著不利。此時投資者支付了過高的成本,換取中等程度的保護,而當真正需要保護的長尾風險發生時,保護無效,投資者承擔全部損失。通常產品說明的情景分析中,會遺漏這種情況。

5.風險因子與對沖

對沖的核心在于風險因子,對沖掉我們不想承擔的風險,保留我們想要承擔的風險。

期權的風險因子—希臘字母Greeks:

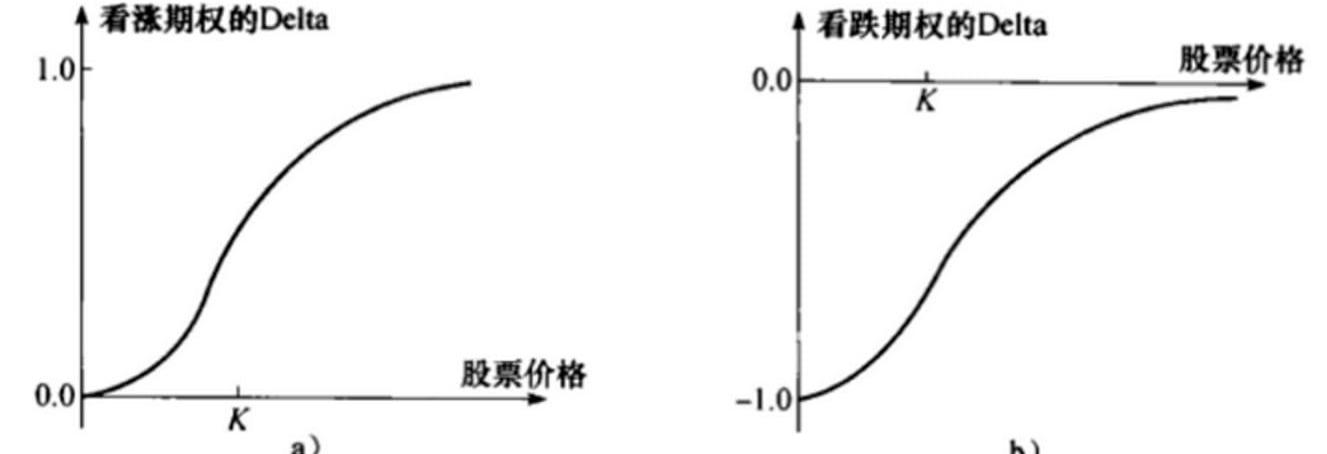

Delta

標的資產價格變動1單位,期權價格的變動程度

看漲期權為正,看跌期權為負

持有期權頭寸時,通過增加和減少對應份額的標的物,使Delta為0的操作稱為Delta中性策略。

Gamma

指delta的導數,即標的資產價格變動1單位,期權delta的變動程度,類似delta變化率、加速度的概念

無論看漲看跌期權,Gamma均為正;深度實值和深度虛值的期權在臨近到期日是Gamma接近歸零。

當Gamma較高時,單純對沖delta是不足的,需要使用其他期權來對沖Gamma,構造Delta—Gamma中性對沖。

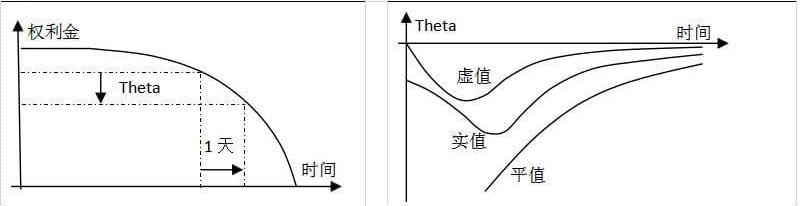

Theta

表示期權的隨著到期日的臨近,價值相對于時間的損耗速度。

無論看漲看跌,Theta為負。

期權賣方所賺取的收益之一。

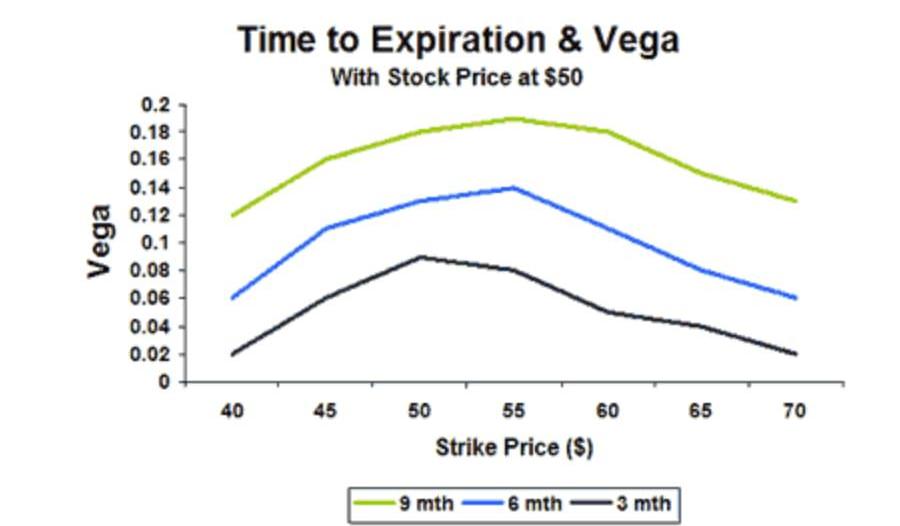

Vega

期權價格對于標的資產波動率的敏感程度。無論看漲看跌,Vega均為正。

平值期權的Vega最大,深度實值、深度虛值的接近于0。

Rho

期權價格對于無風險利率的敏感程度,短期影響小。

關于我們

JZLCapital是一家注冊于海外,專注區塊鏈生態研究與投資的專業機構。創始人從業經驗豐富,曾經擔任過多家海外上市公司CEO和執行董事,并主導參與過eToro的全球投資。團隊成員分別來自芝加哥大學、哥倫比亞大學、華盛頓大學、卡耐基梅隆大學、伊利諾伊大學香檳分校和南洋理工大學等頂尖院校,并曾服務于摩根士丹利、巴克萊銀行、安永、畢馬威、海航集團、美國銀行等國際知名企業。

Tags:CALALLLONGLONNovara Calcio Fan TokenAllmedi CoinElongate DeluxeElon Buys Twitter

原文來源:Blockdata 原文編譯:白澤研究院 從SBIHoldings,Inc.談論Web3在金融服務和資產管理方面的未來,到納斯達克推出加密貨幣托管解決方案.

1900/1/1 0:00:00瑞士盧加諾市推出比特幣主題的共享工作空間瑞士盧加諾市推出比特幣主題的共享辦公空間。據悉,盧加諾新的以比特幣和點對點為重點的聯合辦公空間位于市中心,交通便利,將把這座城市提升到一個新的水平,成為加.

1900/1/1 0:00:00BitfinexAlpha|美聯儲努力控制市場,加密散戶轉向DeFi進入新的一年,市場的熱情無法遏制.

1900/1/1 0:00:00據官方消息,iMe宣布集成波場TRON,iMe用戶將很快能夠在Telegram聊天中發送TRX、USDT、ETH、USDC、TUSD、HT及其他TRC20代幣.

1900/1/1 0:00:00突破“幫會”的3D打印 據coindesk報道,麻省理工學院數字貨幣計劃區塊鏈研究的高級顧問MichaelJ.Casey認為.

1900/1/1 0:00:00各位朋友,歡迎來到SignalPlus每日晨報。SignalPlus晨報每天為各位更新宏觀市場信息,并分享我們對宏觀趨勢的觀察和看法。歡迎追蹤訂閱,與我們一起關注最新的市場動態.

1900/1/1 0:00:00