BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+0.98%

SOL/HKD+0.98% XRP/HKD+0.5%

XRP/HKD+0.5%編者按:本文來自:得岸觀點,作者:JorgeS,Odaily星球日報經授權轉載。

按照鎖倉量規模計算DeFi項目的排名時,MakerDAO以3.8億美元的鎖倉總量毫無爭議地排在榜首,盡管隨著新項目的不斷涌現和發展,其壓倒性的統治地位正在慢慢變弱,但老大的位置目前看來還是十分穩固的。而對于排在老二位置上的Synthetix來說,局勢好像就沒那么輕松了。Synthetix的死亡螺旋開啟?

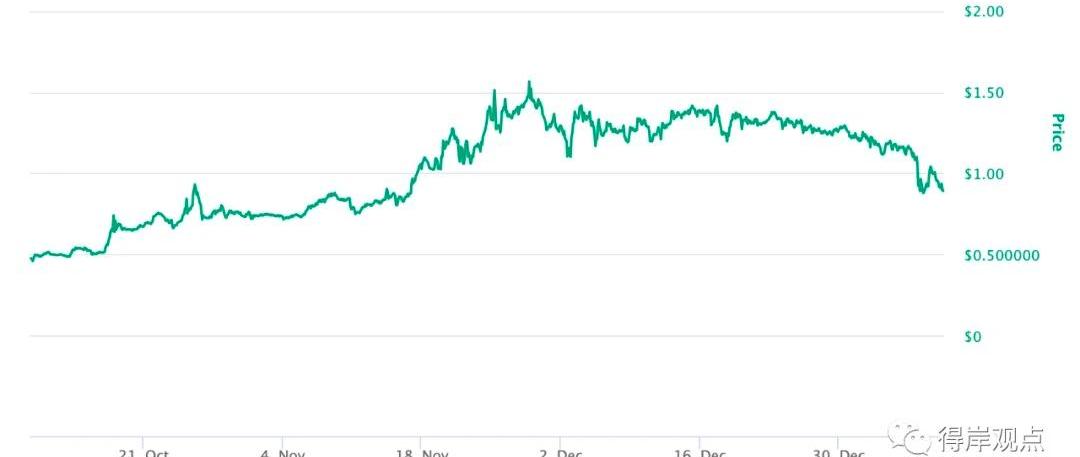

Synthetix毫無疑問是2019年DeFi生態里最耀眼的明星,幣價一路高漲,鎖倉規模也水漲船高,順利取代Compound坐上了老二的位置,風光一時無兩。但其抵押項目原生代幣生成衍生品交易的模式也一直面對著很多爭議。支持者認為它是代幣經濟模型的一次有益創新,成功將網絡價值有效地融入了原生代幣。反對者則認為其難逃崩盤的結局,其中數字文藝復興基金會董事總經理曹寅的表述最有代表性:這種靠抵押項目原生代幣而合成資產的項目其實是建在沙灘上的大廈,類似的模式在中國的A股早就給玩爛了。公司炒高自己股價,然后再質押給券商,套出錢來繼續炒股,這種模式的要義在于通過表演性拉盤吸引市場資金跟風,然后在通過鎖倉或者燃燒機制凍結流動性,進而形成資金持續凈流入烘托價格的效果。這種游戲很危險,因為當價格炒的過高時候,整個局面就會變成一座堰塞湖,只要有人開始拋售,就會立即引起災難性潰堤,進而造成死亡螺旋,SNX暴跌,抵押資產爆倉,SNX暴跌幅度加大,抵押資產繼續爆倉。進入12月以后,Synthetix終于結束了一直持續高速增長,幣價和鎖倉規模開始停滯不前,進入1月后,則雙雙掉頭向下,讓人不禁懷疑死亡螺旋是否已經開啟。

穆迪報告:針對Mango Markets攻擊者的監管行動利好DeFi領域:2月2日消息,據信用評級公司穆迪(Moody’s)稱,最近對Mango Markets攻擊者Avraham Eisenberg的指控將對DeFi領域產生積極影響。

穆迪投資者服務公司在1月31日的一份報告指出,美國兩大市場監管機構在1月份采取的執法行動意味著DeFi正朝著“更安全、更受歡迎的環境”邁進:“SEC和CFTC都對一名所謂的流氓交易員操縱市場采取了行動,這對整個行業來說是一個積極的信用信號。”

報告表示,這些行動可以“改善對DeFi行業的監管”。由于對開源協議的管轄權缺乏透明度,DeFi行業在很大程度上是一個難以監管的領域。

此前消息,Mango Labs LLC在曼哈頓起訴交易員Avraham Eisenberg,該交易員去年10月通過非法操縱Mango Markets治理代幣MNGO的價格,在20分鐘內獲利1.14億美元,之后CFTC和SEC均對其提起訴訟。(Cointelegraph)[2023/2/2 11:42:59]

幣贏CoinW平臺DeFi幣種 MEME領漲:據幣贏行情數據顯示,截止今日10:00(GMT+8),平臺內DeFi幣種今日MEME領漲,今日漲幅為33.27%,現價990.0198USDT;FLUX今日漲幅21.52%,現價1.6315USDT;NEWTON今日漲幅17.78%,現價0.1881USDT;BART今日漲幅為16.98%,現價0.0331USDT。風險提示:近期行情波動較大,請注意控制風險[2020/9/24]

Synthetix CEO:目前DeFi市場處于正向反饋循環:8月10日,Synthetix首席執行官連發13條推文談論其對近期火爆的DeFi現象的看法。他稱,為什么目前DeFi收益率非常高?最簡單粗暴的答案就是DeFi具有超高風險。風險存在,市場效率低下和信息不對稱也存在。收益率對比、資產流動性等方面也有細微差別。很多人認為隨著越來越多的人發現DeFi,收益率會壓縮。但實際與此同時市場所產生的信息量會爆發,市場效率很難提高。現在市場正處于一個正反饋循環中,更多的意識創造更多的需求,從而吸引更多的開發生推出更多的項目,從而進一步提高總收益和需求。[2020/8/10]

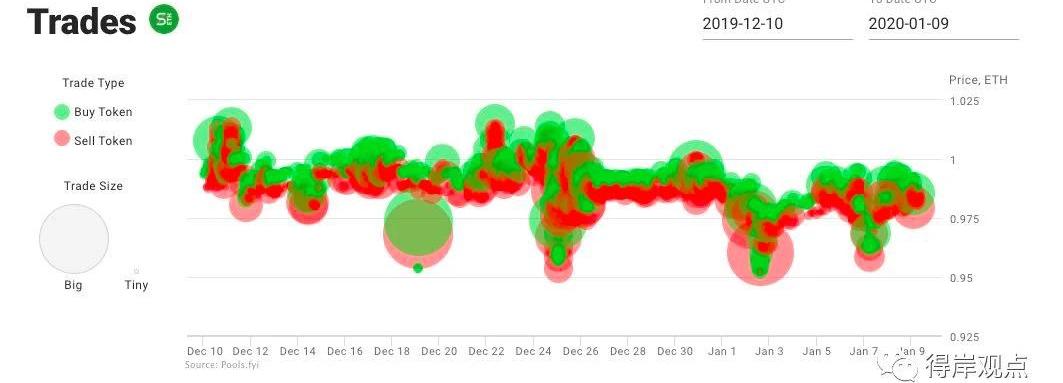

值得注意的是,Synthetix的退出方式除了直接拋售SNX,還可以通過Uniswap將sETH兌換成ETH,這一定程度上會平抑SNX的拋壓,而在Uniswap提供流動性的各位就要替Synthetix項目方承擔風險了。目前Uniswap上的sETH價格已經開始出現脫錨。種種跡象都表明,局勢沒有那么樂觀,關鍵還是要看項目方是否有能力繼續拉盤,穩定局面。

DeFi項目Paradigm Labs正在關閉:由Polychain Capital、Dragonfly Capital和Chapter One Ventures支持的去中心化金融(DeFi)項目Paradigm Labs正在關閉。首席執行官Liam Kovatch在周二宣布這一消息時表示,之所以做出這一決定,是因為未能確定產品與市場的契合度以及缺乏資金。該公司成立于2018年,在同一年籌集了一筆未披露金額的種子輪資金,以開發去中心化交易所(DEX)的流動性匯總協議。[2020/3/11]

如果Synthetix最終還是敗下陣來,那老二的位置又要回到Compound的手里嗎?Compound的困境

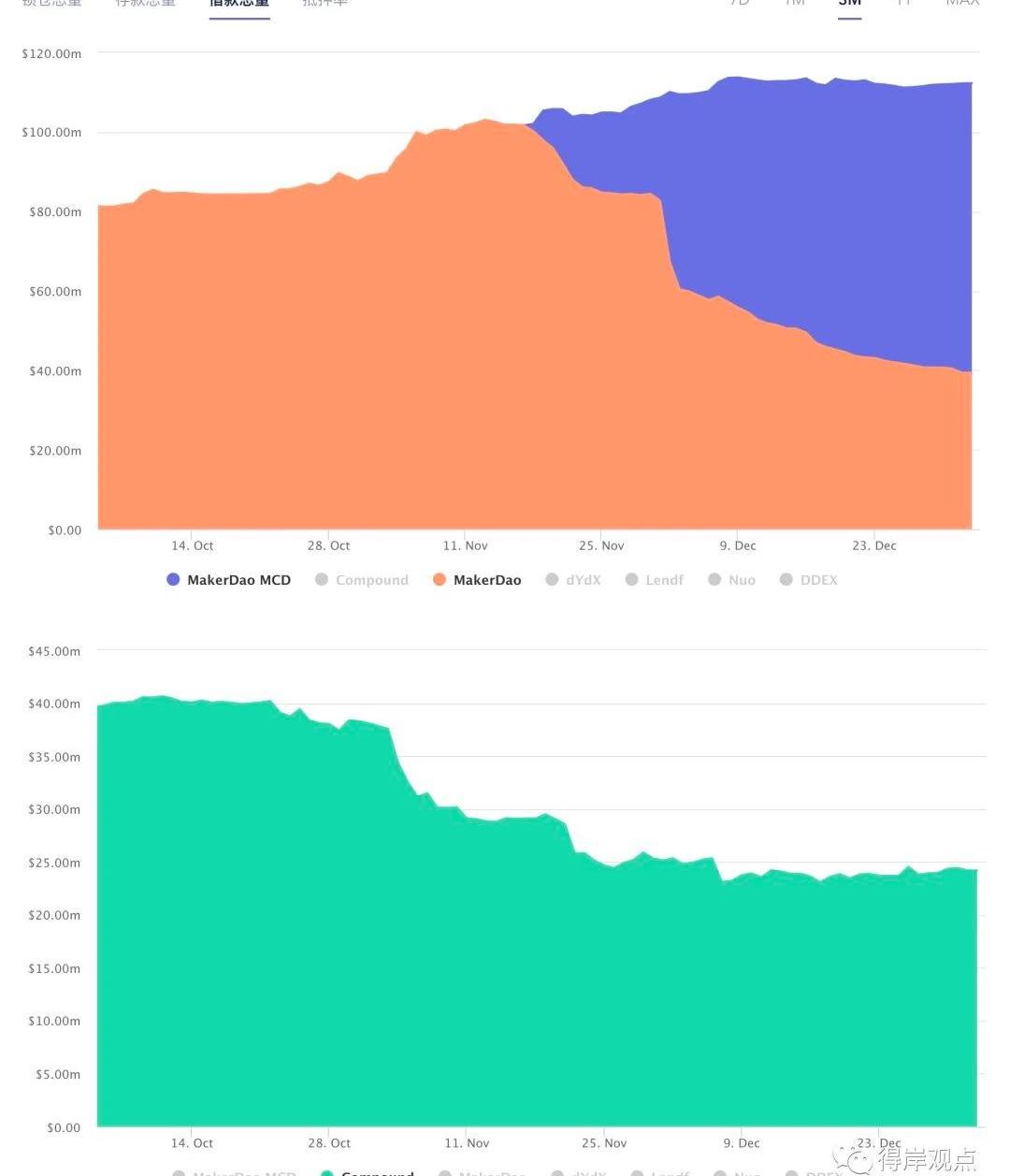

雖然被Synthetix搶了第二的位置,Compound也仍然是DeFi生態里不容忽視的明星項目。但自從MakerDAO上線了多抵押版本和DSR之后,Compound被迫擔上了巨大的競爭壓力。具體分析可以瀏覽我們之前的文章。正如我們之前推測的那樣,MakerDAO已經將存款利率上調至6%,與貸款利率持平!沒有息差仍能盈利,不得不說MakerDAO是一次了不起的創新。面對MakerDAO,Compound能做的著實有限,目前仍然具備的優勢就是支持更多的抵押資產類型,但支持非主流幣種也不可避免地讓自己面對了更大的風險敞口。

從上圖中可以看到,Compound正在承受MakerDAO越來越大的擠壓。如果Compound的局面也不樂觀,那么老二是誰的問題我們還得繼續往下看。鎖倉4500萬美元的InstaDApp目前排在第四的位置上,但其并不適合同前面的項目橫向比較,于是我們來到了鎖倉3000萬美元的Uniswap。也許不能算老二吧

Uniswap在2019年一路穩步前進,長勢喜人。作為DeFi樂高里面十分重要的一塊積木,Uniswap為眾多的項目提供流動性,讓很多嘗試成為可能。但其3000萬美元的鎖倉規模比起我們心目中對DeFi老二的預期還是顯得太小了。

如果我們前面所有不甚樂觀的推測全都不幸成真了,那就索性先讓老二的位置空缺吧,希望2020能讓所有項目快速增長,也讓新的項目不斷出現。

借區塊鏈名義進行炒作的項目每年都層出不斷,回數2019年幣圈所出現的騙局,“第一資金盤”PlusToken涉案資金超200億元;活躍最久、覆蓋國家最多的全球性龐氏騙局Onecoin網站最終于12.

1900/1/1 0:00:00編者按:本文來自:以太坊愛好者,作者:BogdanGheorghe、MomoAraki、EverettMuzzy,翻譯&校對:周瑾&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,作者:DavidMcNeal,翻譯:頭等倉,Odaily星球日報經授權轉載。從2016年到2019年,Facebook觀望著區塊鏈與加密貨幣,暗地里磨刀霍霍.

1900/1/1 0:00:00傳統的公司治理一直都在推崇“股東第一”,把追求股東利益的最大化放在公司治理的第一位。這樣一種治理模式實際上與公司的長期價值相背離的,而最近十年來比特幣的成功無疑給了傳統的組織治理一些新的思路.

1900/1/1 0:00:0002對稱加密說明 用通俗易懂的例子來說,就是我要給A寄一份需要保密的文件,為了防止別人看到這份文件的內容,我將文件放入帶密碼的盒子,然后把這個盒子連帶文件一并寄給A,為了讓A看到文件內容.

1900/1/1 0:00:001月7日發表了文章《幣圈現狀:黎明前的黑暗》后,很多讀者針對當時比特幣價格的迅速上漲就留言咨詢:比特幣還有沒有回調的可能?我記得當時的情形是:美國擊斃了伊朗高官后.

1900/1/1 0:00:00