BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+1.78%

ETH/HKD+1.78% LTC/HKD+1.58%

LTC/HKD+1.58% ADA/HKD+3.3%

ADA/HKD+3.3% SOL/HKD+2.38%

SOL/HKD+2.38% XRP/HKD+2.57%

XRP/HKD+2.57%編者按:本文來自橙皮書,,Odaily星球日報經授權轉載。本文僅作討論,不作為任何投資建議。比特幣有非常高的風險,投資需謹慎。

你已經知道了比特幣是什么,你對投資比特幣有一些心動,但你又不知道應該怎么做。這篇文章希望介紹一種最簡單的方法,這個方法從過去歷史數據看是有效的,同時它的操作非常簡單,適合沒有太多精力關注比特幣價格的普通人。本質上,它是一種長線投資,而非交易,是以耐心換取收益的投資方式。最有趣的是,這種最簡單的投資方法不僅適用于圈外的普通人,在比特幣圈子中,也同樣深受一些比特幣老玩家和硬核粉的喜愛。換句話說,有一部分被稱為比特幣死衷粉的所謂“信仰者”,即使他們在這個圈子呆了六七年、那么了解比特幣,最后也依然選擇了這種最簡單的投資方式。這個方法就叫做“放著”,即:買入比特幣之后長時間持有,直到價格變得非常之高后再賣出。國內的圈子喜歡把采用這種投資策略的人叫做holder,或者囤幣黨。因為他們總是像要過冬的松鼠一樣,買入比特幣囤起來,并且做好了很長一段時間都不賣的打算。為什么“放著”是最簡單的投資方式

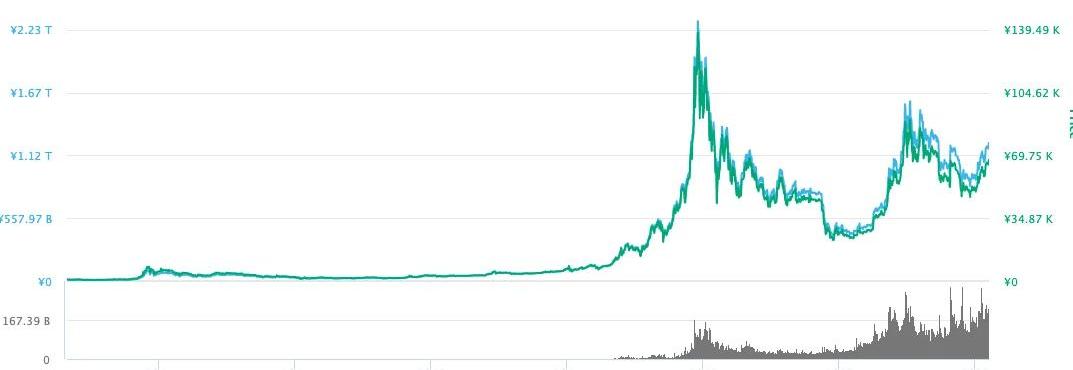

本質上,所有囤幣黨之所以采用這種投資策略,他們的邏輯都是:相信比特幣的長期價值。這里所謂的“長期價值”可以有很多種解釋,但對普通人來說,長期價值可以用一句話來表示:即認為比特幣在未來很長時間內將繼續猛漲。從2013年的100美元,到今天2020年1萬美元,比特幣在過去7年時間內已經漲了100倍了。持有比特幣的人相信在未來十年內,比特幣價格將繼續猛漲,因此選擇囤幣然后在很長一段時間后再賣掉就是有利可圖的。而且這種方法不需要像做短線交易那樣頻繁關注比特幣短期的價格,對于波動性非常大的比特幣市場來說,是更安心、也更省精力的做法。總體上,這種投資策略的理念就是這樣,非常簡單。但嚴格來說,目前為止它對想要投資比特幣的普通人來說并沒有太多的指導意義。所謂的“持有”,從什么時候開始持有?“持有一段很長的時間”具體是多長時間?這些問題很少人解答,但這些細節才是一個普通人實操時想要知道的答案。究竟要放多久?

tZERO ATS已支持交易區塊鏈公司XY Labs的A類普通股:9月14日消息,XYO協議背后的區塊鏈公司XY Labs宣布,其A類普通股開始在tZERO ATS上交易。

據悉,tZERO ATS是股票經紀商tZERO Group的另類交易系統子公司。tZERO ATS是在美國證券交易委員會(SEC)注冊的經紀商,也是美國金融業監管局和證券投資者保護公司的成員。(Cointelegraph)[2022/9/14 13:30:10]

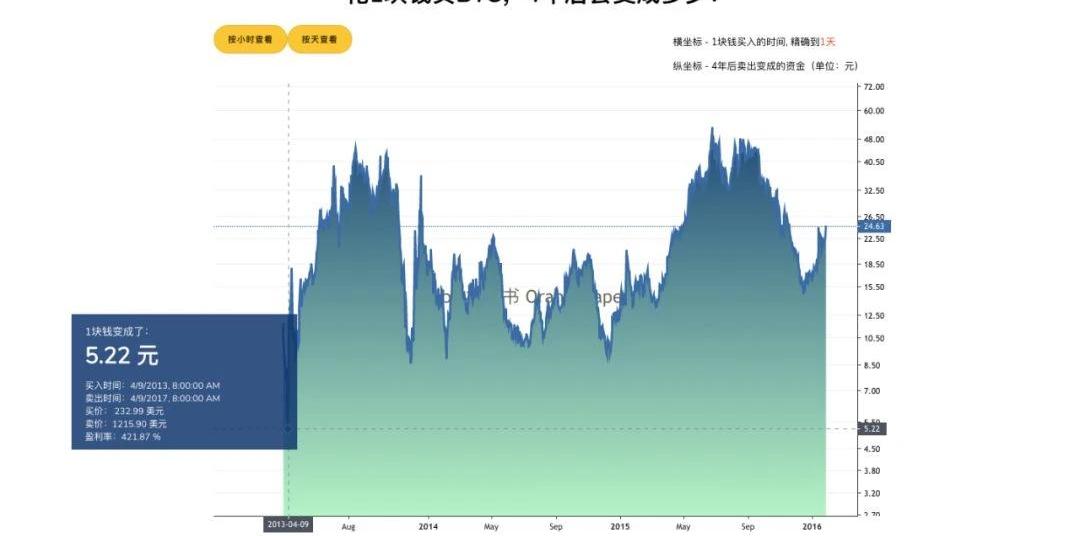

為了弄清楚所謂的“放著”投資效果究竟怎么樣,橙皮書做了一些計算模擬了這個策略的歷史效果。我們使用了Bitfinex的數據API,爬下了從2013年4月1號到2020年1月26號這期間的比特幣歷史價格數據,以這些數據作為基礎,模擬了持有4年然后立即賣出的收益情況。也就是說,我們想要探討的問題是,在2013年4月1號到2016年1月26號這期間內,任意一個小時買入比特幣,4年后馬上賣出,這種放著的策略是不是都能掙錢?(因為本文成文時間為2020年,所以2016年初之后買入的數據還沒法檢驗)4年后賣出

12 Ships CEO Qianjie Zhao:加密貨幣挖礦對于普通個人投資者有較高的參與門檻:據官方消息,2021年04月14日晚,由Gate.io主辦的直播專訪節目《酒局幣赴》邀請到12 Ships CEO Qianjie Zhao直播分享近期最新發展。直播期間Qianjie Zhao與Gate.io立春就12Ships如何讓普通用戶參與挖礦及其相關話題進行了探討與交流。

Qianjie Zhao表示,加密貨幣挖礦從采購/生產礦機,到礦場運營、礦機運維,前期投入和后期維護的成本都不低,對于普通的個人投資者而言有著較高的參與門檻。而作為韓國首個綜合性礦機公司12Ships,原團隊自主研發并生產ASIC芯片的比特幣礦機Panokseon II ,建立Hansando礦池,并計劃推出Hashchain公鏈,從而打造一個完整的區塊鏈挖礦產業生態。在技術層面,為投資者做好專業服務;在資金層面,幫助投資者降低參與門檻,分散投資風險,雙管齊下,讓更多的投資者能便捷地參與到區塊鏈挖礦領域的投資。[2021/4/14 20:19:59]

.........................

Ripple Labs完成出售400萬MoneyGram普通股:根據昨日提交給SEC并公布的文件,Ripple Labs完成出售400萬MoneyGram普通股。此前消息,在11月25日,Ripple Labs簽署了一項協議,有權出售最多400萬MoneyGram普通股。從11月27日到12月4日,Ripple Labs成功賣出了2264113股MoneyGram(MGI)。(Crypto News Flash)[2020/12/15 15:16:01]

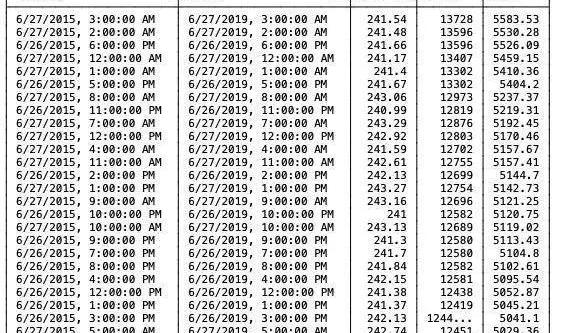

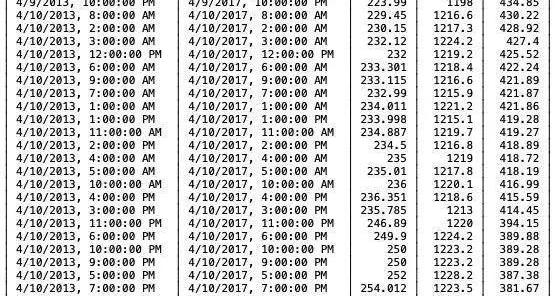

上面是任意一個小時內買入、然后4年后賣出的盈利情況,數據按照盈利率從高到低的順序排序。這里的盈利率=可以看到:歷史最高收益:5583.53%,2015年6月27日凌晨3點以241.54美元價格買入,4年后以13728美元價格賣出。歷史最低收益:366%,2013年4月10日晚上8點以262.1美元價格買入,4年后以1222.8美元價格賣出。如果不放4年呢?看看其他時間長度的表現:2年-最高:4244.85%,最低:-68.38%-下載3.5年-最高:7558.6%,最低:-36.99%-下載5年-最高:14405.63%,最低:241.84%-下載6年-最高:18035.48%,最低:533.59%-下載結論:放著小于4年有可能出現虧損,而持有4年后再賣出,則都是賺錢的。

動態 | 印度邦政府發起的區塊鏈組織KBA已成為R3普通合伙人:印度喀拉拉邦信息技術與管理研究所(IIITM-K)發起的邦政府組織Kerala Blockchain Academy(KBA)已被選為區塊鏈平臺R3的普通合伙人。KBA已經在R3的Corda區塊鏈上設計了一個開發者認證項目,并將于今年9月推出。該項目面向銀行和技術專業人士,包括Corda應用程序開發培訓。[2019/8/27]

為什么是4年?

任意時間買入并持有4年再賣掉都是掙錢的,哪怕最低收益也有366%。這是個很不錯的表現。而很有意思的是,4年剛好也是比特幣的一個完整周期。所以,持有4年的投資策略,可能意味著你必須相信比特幣經過一個完整周期后價格會創新高,站上新的臺階,因此任意時間的價格始終會比上一個周期來得高。而相信比特幣的周期,本質上是相信比特幣的減半故事。在中本聰最初的設計里,比特幣總量固定為2100萬,有硬頂的設計讓一部分人相信比特幣是類似數字黃金的保值品,它也給了進場投資的人一種升值的預期。而這2100萬個比特幣是隨著礦工挖礦而不斷產出的,每經過4年的時間,比特幣的產量還會減少一半。本來礦工挖到一個區塊會得到50個比特幣的獎勵,4年后一個區塊的獎勵減少為25個比特幣,以此類推。因為有減半的設計,不少人進一步相信,每次減半過后,比特幣的價格都將創新高。因為比特幣獎勵變少后,礦工消耗相同的電力挖礦,單個比特幣的價格必須上升才能彌補他們挖礦的成本。到目前為止,比特幣已經經過了2次減半,最近一次減半將在今年5月份發生。但需要指出的是,從數據上看,減半的時間點跟牛市上漲的時間并沒有特別明顯的規律。投資比特幣的風險

聲音 | 中央財經大學教授黃震:比特幣并不適合普通個人投資者參與:據證券日報消息,中央財經大學教授、金融法研究所所長黃震認為,目前比特幣價格貌似漲得很厲害,但下一波暴漲之后也可能會跌得很厲害。加密數字貨幣的風險提示值得普通投資者高度重視和認真對待。即使比特幣價格不斷上漲,眾多自媒體不斷鼓吹比特幣的投資價值,但還是建議媒體和專家不要過度渲染一夜暴富的神話,應該更多提示比特幣交易風險。 并且黃震強調,比特幣并不適合普通個人投資者參與。比特幣的價格波動巨大行情起伏劇烈,讓很多人踩不準節奏,造成經濟損失,作為投資產品比特幣風險特別大。雖然一些專業機構或人士可能在低點買入高點拋出會掙到錢,但不是普通的個人投資者都這么幸運。[2019/6/28]

相對于短線交易、量化、期貨,囤幣應該是投資比特幣風險相對較小的一種方式。但它仍然是有風險的,比如4年后比特幣的減半效應失效、周期性不成立、價格沒有破新高,等等。哪怕是過去的歷史數據驗證了任意時刻持有4年后賣出是掙錢的,仍然會有人懷疑未來這個策略能否繼續生效。換句話說,比特幣的減半效應能不能繼續復制下去,是囤幣最大的風險。在圈子內,也只有一部分經歷過前面2次成功減半的人會非常堅定的相信這一點,其他人心里是打問號的。

比特幣的價格波動非常大比特幣仍然是一個非常高風險的投資品。它的波動性非常大、非常不穩定,因此,很多囤幣的人會告訴你,如果你想投資比特幣,你需要做好這筆錢隨時歸零的準備。如果你能當作這筆錢丟了,那就可以入場。但囤幣最大的陷阱恰恰就在于,普通人很少能有一筆足夠大、同時又完全不用放在心上的資金。當你選擇了“放著”這種最簡單的策略,你需要把資金無條件鎖定4年甚至是更長的時間,在這段時間內不管你有多需要這筆錢都不能取出,決定這筆投資是否有收益的反饋周期也非常的長,對普通人來說,囤幣消耗的是大量資金的流動性和機會成本。這些都會對你的心理產生非常大的影響。這也導致了囤幣這種策略,雖然看起來簡單、卻很難做到。為什么你總是很難做到“放著”

在過去歷史上,真正能做到買入比特幣放4年以上的人也少之又少。歸根結底,長線持有比特幣和短線交易一樣都是反人性的,想要長期拿住比特幣,往往需要經受這有幾個考驗:當價格低到一定程度時:比特幣波動性太大,很多時候虧損一半,甚至80%、90%都是正常的事情,這種高波動性一般人很難承受,可能在某個低點實在受不了就賣掉了。當價格高到一定程度時:虧損有時候還能套牢裝死,更多人拿不住比特幣是因為價格漲了兩三倍之后就過早賣出,以至于沒有賺到更多的利潤。當出現某些重大事件或者新聞時:有些時候出現一些特別重大的新聞,導致你慌亂拋掉手中的比特幣。比如,94事件。再比如,假設未來有一天CSW拿出了創世私鑰證明自己真的是中本聰,這時候是拋還是繼續hold?當覺得自己比市場更聰明的時候:有時候你覺得自己能判斷市場的低谷和高峰,能做到低位抄底、高位賣出,所以忍不住下場操作。這種情況相對較少,因為很多人真的下場操作幾次就會立刻被市場無情打臉。總而言之,囤幣的難度正在于“什么都不做”。我應該囤比特幣嗎?

這篇文章是想為要投資比特幣的普通人提供一種參考,但不等于鼓勵大家都去囤比特幣。選擇長線持有比特幣這種投資策略,需要的一個大前提是:相信比特幣的長期價值。這件事別人無法幫你決定,只能靠自己思考。我們認識的許多holder,囤幣的策略也并不以“時間”來衡量,他們可能只是抱有一條非常簡單的信念:如果價格不到10萬美元,他們就不會賣掉手里的比特幣。如果你問為什么是10萬美元、不是12萬美元,很多時候他們也無法解釋。但如果你想盡可能了解囤幣這種策略的效果,還能怎么做?盡管歷史數據顯示,到目前為止,放4年的策略是有效的,都能盈利,但我們希望知道的是,能怎樣盡早在未來某一天里檢驗這個策略是不是仍然成立?以囤幣4年賣出為例:上文表格里的數據只是檢驗了從2013年到2016年之間買入比特幣的盈利情況,你可以檢驗未來一段時間內的情況,以此來判斷持有4年的策略是否仍然可行。舉個例子,2017年12月是歷史最高價2萬美元,如果按照盈利2倍為最低標準來算,比特幣在2021年12月如果沒有達到6萬美元,即策略失效。挑一些未來更近的例子看看:2016年6月價格約為600美元,如果2020年6月價格低于1800美元,則策略失效。2016年12月價格約為800美元,如果2020年12月價格低于2400美元,則策略失效。2017年3月價格約為1000美元,如果2021年3月價格低于3000美元,則策略失效。2017年6月價格約為2500美元,如果2021年6月價格低于7500美元,則策略失效。2017年9月價格約為3800美元,如果2021年9月價格低于11400美元,則策略失效。2017年12月價格約為15000美元,如果2021年12月價格低于45000美元,則策略失效。看起來在2021年6月之前都比較容易做到。真的還會再漲嗎?

其實對普通人來說,決定是否投資比特幣,通常思考到最后,都會回歸到一個最簡單的問題:比特幣已經漲了這么多,未來還能繼續這樣暴漲嗎?這個問題我們也沒法給你答案,但可以提供市場中兩種常見的心態作參考:1、不會再漲了比特幣之前的暴漲是因為太早期,當時的市場和現在今非昔比,今天比特幣市場的體量沒那么小,而且有了更成熟的金融衍生品和對沖工具,早期歷史數據的參考度相對不高。2、還會繼續漲以前的人們也是這樣想的,他們看到前面比特幣已經漲過了一個高峰,覺得肯定不會再漲了,然后比特幣用更大的漲幅告訴你,你以為的高峰,只是座小丘陵。我能把囤幣策略應用到其他幣上面嗎?

呃………祝你好運。。

Tags:比特幣區塊鏈LABSABS比特幣最高時市值多少億區塊鏈技術通俗講解中山大學STFU LabsMorpheus Labs

編者按:本文來自鏈聞,撰文:RonaldMannak,區塊鏈創業公司StarlingProtocol聯合創始人兼CEO,編譯:盧江飛,Odaily星球日報經授權轉載.

1900/1/1 0:00:00頭條 美國駐伊拉克大使館遭火箭彈襲擊據新華社巴格達1月26日消息,伊拉克內政部官員26日說,美國駐伊拉克大使館當晚遭火箭彈襲擊,未造成人員傷亡.

1900/1/1 0:00:00編者按:本文來自鏈聞,撰文:AshwinRamachandran與HaseebQureshi,前者系區塊鏈風險投資機構DragonflyCapital初級合伙人.

1900/1/1 0:00:00編者按:本文來自鏈聞,作者:LeftOfCenter,Odaily星球日報經授權轉載。「炒幣」依然是加密貨幣最主要的用例,加密貨幣還遠遠沒有走向大眾和主流。這些現實讓人沮喪.

1900/1/1 0:00:002020年2月19日至2月21日,由PoS公鏈Findora團隊成員DanBoneh和BenediktBünz聯席舉辦的學術會議——“2020斯坦福區塊鏈大會”在硅谷落下帷幕.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐無論你是否相信加密春天即將來臨,可以注意到,就業市場已經開始蓬勃發展。盡管加密市場時好時壞,起伏不定,但求職網站對區塊鏈精英的需求依然旺盛.

1900/1/1 0:00:00