BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+1.64%

LTC/HKD+1.64% ADA/HKD-1.09%

ADA/HKD-1.09% SOL/HKD+3.25%

SOL/HKD+3.25% XRP/HKD-0.94%

XRP/HKD-0.94%文|黃雪姣編輯|Mandy王夢蝶出品|Odaily星球日報

2月14日,火幣全球站宣布,將在以太坊上發行1:1錨定比特幣的HBTC。BTC錨定幣,Bitcoin-backedtoken,就像它的名字那樣好理解,但是為什么要基于其它公鏈發行BTC的錨定幣呢?DeFi是加密世界近2年最受關注的明星賽道,但它的發展深受以太坊市場的局限。而比特幣市值1600億美元,是以太坊的6倍,若以太坊的上千個生態應用撬動比特幣這一資產,無疑能為其“世界計算機”的故事畫上濃墨重彩的一筆。在以太坊之外,也有多條公鏈在漸次嘗試發行比特幣錨定幣。去年6月,幣安在幣安鏈上推出BTCB,ChainX基于Polkadot發行了xBTC,另有Cosmos上的借貸平臺Kava,也已支持BTC,可見將比特幣作為第一個“大眾資產”帶入自家公鏈,有著一定的用戶市場。反過來說,BTC用戶對公鏈生態應用亦有需求。以太坊的成功建立在智能合約和應用基礎上,使用基于它的BTC,用戶們能夠體驗到多樣的開放式金融產品,享受比中心化借貸、杠桿交易更加低廉的費率。就像美元錨定幣一樣,想來分割這塊蛋糕的玩家不止一個。迄今為止,ERC20BTC已有3個不同的發行方,累計兌換比特幣近2000枚。最近火幣的入場,被不少業內人士看好,最重要的原因在于,交易所既是區塊鏈世界的流量入口,也是大型資金池、生態鏈聚集地。由他們來給DeFi輸血,可能是最為理想的發展方式之一。對于交易所而言,發行美元錨定幣的先機已失,搶先發行BTC錨定幣,并推動其連接起比特幣和以太坊、DeFi,打造一個由自己作為核心參與者的網絡效應,似乎是頗具想象力的故事。ERC20BTC會被廣泛使用嗎?會有更多交易所入局嗎?也許我們很快就會知道答案。BTC錨定幣有什么用?

經過連續一月的上漲,2月7日,以太坊重新突破200美元大關并持續上漲。與此同時,以太坊上DeFi的鎖倉總值,達到了第一個10億美元。

數據:近90%質押以太坊完全提款發生在中心化交易所:4月30日消息,根據21Shares Research編制的數據,信標鏈上大約90%的質押以太坊完全提款發生在中心化交易所(Kraken、Binance和Coinbase)。

21Shares Research的研究分析師Tom Wan指出,用戶從這些交易所提取了超過877000枚ETH,占已完全移除ETH的87.5%。

在驗證者退出方面,Kraken以超過15000個退出驗證者位居榜首,比位居第二位的幣安高出三倍,后者只有5676名驗證者退出,Coinbase以2849名退出驗證者位居第三。

另外,Nansen的Shapella儀表板顯示,這些交易所僅占這些完全ETH提款的77.8%,即785742枚ETH。(BeInCrypto)[2023/5/1 14:36:21]

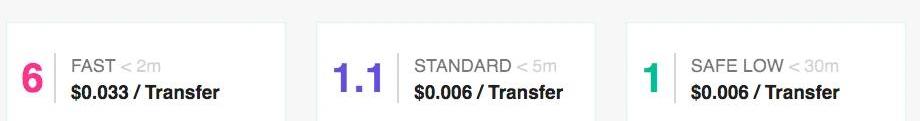

數據來自:DeFipulse對諸多開放式金融的踐行者而言,這不失為一個里程碑。誕生兩年,DeFi從鎖倉量不足10美元、鮮為人知,到如今吸金無數、備受追捧,讓不少從業者相信,DeFi的下一個10億會來得更快。但這個“更快”要從何處入手呢?哪里有增量呢?提高合約的安全性、以保資產安全和用戶信心;提高可用性是兩個必備功課。在此之外,一些創新者也開始尋找“走出去”的新路徑。在以太坊生態上發布的1:1錨定BTC的ERC20代幣,是他們捕獲的方向之一。ERC20BTC有什么用呢?第一個就是通過吸引BTC持有者及其資產,壯大DeFi的市場規模。這就引出一個問題,為什么以太坊上的DeFi需要BTC。在不少從業者看來,原因可能很簡單粗暴。“DeFi現在最大的問題是局限在以太坊生態。”數字貨幣從業者繆凱對星球日報直言。“這個圈子里唯一有價值的底層資產就是比特幣,所以,沒有比特幣的DeFi將難堪開放式金融的大任。因為它的底層資產都是存疑的。”我們的確看到,基于以太坊的DeFi面臨著“土壤貧瘠”的問題,它的天花板就是ETH本身。“在DeFi借貸中,缺乏抵押物是無法回避的問題。擁有其它主流加密貨幣的人尤其是比特幣用戶,是無法通過DeFi借到歐洲的錢的,首要一個問題是他們會配置以太坊嗎。即使會,以太坊市值287億美元,能借貸的數量的天花板很明顯,由此,DeFi借貸的市場規模很難橫向擴張。”那么對于BTC持有者來說呢,吸引他將自己真金白銀的比特幣換成一個ERC20代幣的理由又是什么?最直白的,我們能看到兩點,BTC錨定幣的交易成本更低、能在以太坊的DeFi生態中使用。首先,比特幣當前的平均交易費用是17.9satoshis/byte,比特幣錨定幣作為ERC20代幣,在以太坊上轉賬的平均成本為0.006/Transfer,僅為有比特幣的2%,轉賬交易時間也將從1小時降至5分鐘內,兩相比較,誰更經濟一目了然。

遭受重創的DeFi投資者寄望于以太坊改革:5月28日消息,去中心化金融(DeFi)投資者正押注以太坊改革,以期市場渡過長達兩個多月的寒冬。穩定幣TerraUSD的崩潰,以及美聯儲的貨幣緊縮,令DeFi領域資產已經急劇下滑。以太坊“合并”可能是給DeFi帶來急需提振的少數催化劑之一。以太坊聯合創始人Vitalik Buterin表示,升級將于8月進行。“合并”將把以太坊區塊鏈從“工作量證明”(PoW)共識機制轉移到“權益證明” (PoS)機制,新的機制將礦工替換為以太幣持有者來執行相同的任務。風投公司Framework Ventures聯合創始人Vance Spencer表示,此次合并將是今年迄今為止加密領域最重要的事件。該升級可能會使新發行的以太幣減少多達90%。(金十)[2022/5/29 3:47:50]

以太坊轉賬費率,數據來自:Ethgasstation.info其次,直到現在,比特幣的主流功能仍是交易和儲值。但毫無意為,BTC是共識最強的區塊鏈資產,仍有不少人仍希望比特幣完成“點對點電子轉賬系統”的使命,促進經濟自由。此前,比特幣的持幣者囿于沒有生態應用,但現在有了比特幣錨定幣,也許就像WBTC項目的口號那樣,人們可以“DomorewithBitcon”了。WBTC是基于以太坊發行的比特幣錨定幣。BTC用戶將自己的幣換成WBTC后,既可以到MakerDAO抵押貸款,到Compound上放貸,或是到Uniswap/Kyber等DEX上開比特幣交易對的杠桿……當然,如果僅有轉賬資金&時間成本低、用途廣泛這兩個好處,對于絕大多數BTC用戶來說,仍然缺乏到以太坊上嘗試復雜產品的動力。畢竟,將USDT作為作為通貨同樣便宜高效、資產本身還更穩定;至于用BTC借貸或開杠桿的需求,也有中心化交易所、借貸商深耕多年,在服務的收費以及便捷度上已達到不錯的水平。除非,BTC錨定幣能進一步降本提效。在一些場景中,我們已然看到這一潛力。DeFi項目dForce核心協議的社區負責人張先生告訴Odaily星球日報,他看到一個比較好的用例是,用戶可借助BTC錨定幣在CeFi和DeFi借貸之間套利。當前,在中心化借貸商抵押比特幣借USDT等穩定幣的費率通常在10%左右,而在大部分的去中心化借貸平臺上,這一利率可以下降25%甚至是50%,去中心化借貸平臺上的資金使用成本明顯更低。便宜的資金來源能讓借貸商通過降低借貸利率來獲取優勢。從整體上來說,不論該便宜資金是流向用戶,還是通過同業拆借流向同行,市場規模都有望進一步壯大。那么手上持有大量BTC的借貸商如何獲得DeFi上的USDT呢?通過BTC錨定幣在DeFi上質押和借貸,讓事情容易了不少。據張先生介紹,已有借貸商通過這一方式在去中心化借貸平臺Lendf.Me上開始套利。除此外,張先生表示,通過BTC錨定幣和DeFi,BTC用戶也能獲得比在中心化交易所更便宜杠桿交易費率。“當前,Lendf.Me上BTC的借款利率年化小于1%,已經比多數中心化借貸平臺的現貨杠桿要便宜許多。”BTC錨定幣如何運行?

數據:以太坊上穩定幣流通量突破500億美元:據歐科云鏈OKLink數據顯示,截至今日14時,以太坊上穩定幣流通總量為516.9億美元,近一周新增流通量58.67億美元,今年以來新增301.86億美元。

其中USDT流通量為244.16億,占比47.23%;USDC流通量為125.16億,占比24.21%;DAI的流通量為35.71億,占比6.91%。[2021/4/19 20:35:29]

理解了“法”的問題,我們來看看“術”是什么。理論上,BTC錨定幣可在任何圖靈完備的公鏈上發行,以目前情狀看,多數擁有發行量和用戶的BTC錨定幣選擇了以太坊。ERC20BTC的運行機制大致分為三種,中心化、半中心化和去中心化。

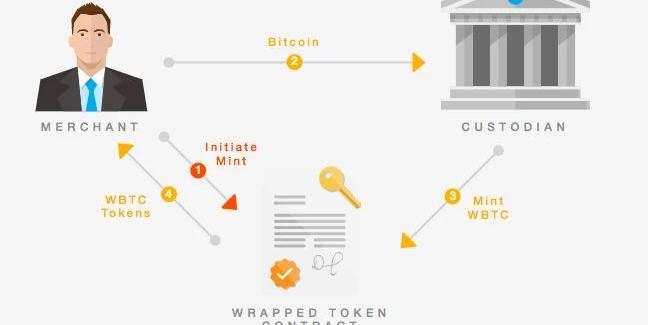

1.半中心化的WBTCWBTC是首個上線的BTC錨定幣,其諸多規則被后來者加以參照。2018年10月,WBTC由KyberNetwork、BitGo等DeFi項目共同發起,并于2019年1月正式上線。WBTC的運行圍繞一個機構和兩個角色如下圖所示,當用戶需要將BTC換成WBTC時,就向承兌商發出請求,再由承兌商向WBTC智能合約發出Mint鑄幣請求,同時向托管商發送用戶的比特幣。托管商接收到比特幣后也向智能合約發出鑄幣請求,經過這一類似多重簽名的過程后,合約通過請求,向承兌商發送一枚WBTC。

圖片來源:WBTC官網用戶從承兌商那兒獲取WBTC后,想還回去怎么辦?簡單,承兌商會負責收回WBTC并把它發給合約銷毀,而后從托管商那兒贖回比特幣。截至目前,WBTC共獲得了超過20家承兌商,但托管機構只有一家,即BitGo,這也是其最為中心化的地方。據承兌商之一DDEX運營負責人Bowen介紹,為提高借貸商的合規性和安全性,BitGo會對新加入的承兌商進行KYC/AML審核;為了防止合約漏洞超發代幣,BitGo還會人工審核每筆鑄幣請求。當然了,WBTC規定,BitGo可憑這些服務獲得鑄幣額的千分之二作為手續費。當然,BitGo公布了其比特幣托管地址,以確保WBTC是由100%準備金的。用戶要獲得WBTC不一定非得通過承兌商,也可通過上架了WBTC的DEX直接購買,此時支付手段也不再限于比特幣,只要交易所支持WBTC和XX幣的交易對即可。承兌商、托管商和交易所,構成了這一生態的治理組織——WBTCDAO。據WBTC官方介紹,DAO的初始成員有16家,其任務是共同管理WBTC的所有重要變更,包括增減承兌商和托管商,“這是一個由多重簽名合約控制的公開透明的決策流程”。WBTC官方數據顯示,發行一年來,WBTC已在34個dAPP中流通使用,當前WBTC鑄幣達887枚,分散在1700+個地址上,產生了10w+次轉帳。

聲音 | Joseph Lubin:目前唯一可行的信任層選擇就是以太坊:據Trustnodes消息,以太坊聯合創始人Joseph Lubin近期發表演講時表示,對集中式信任的依賴使某些中介機構能夠從交易中獲取太多價值,信任革命將改變這一切。區塊鏈的信任特征源于其去中心化程度。某些區塊鏈網絡不會被不當操縱、不會被欺騙,哪怕多達一半的節點是惡意的,這就需要選取一個可行的信任層。接著,Lubin對目前存在的Dfinity、Polkadot、Cosmos、Fabric、EOS、Corda等區塊鏈進行了利弊分析,最終得出結論:“我承認我的觀點或許有點偏見,但我認為目前只有一個可行的信任層選擇,那就是以太坊。”[2019/4/6]

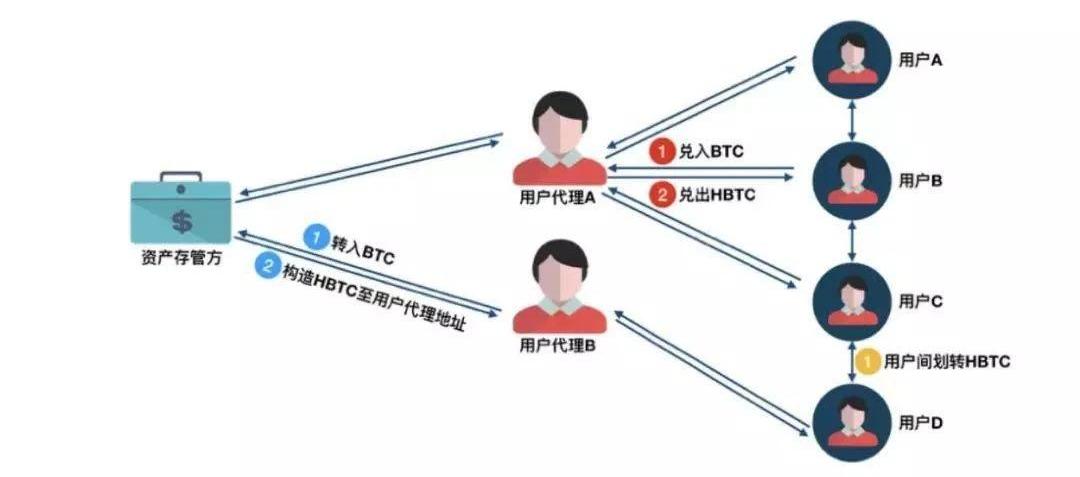

數據來自:WBTC官網2.中心化發行的HBTC和imBTC它和WBTC最大的區別就在于,自己作為“中央銀行”,負責鑄幣、銷毀和托管。當然,其比特幣托管地址也是公開的。

HBTC運行模式,圖片來自:HBTC白皮書HBTC支持多承兌商承兌,目前已接入HuobiGlobal、火幣韓國、火幣云,并計劃上架MakerDAO-Oasis、DDEX和dForce等。在HuobiGlobal上,用戶可以在BTC提幣時選擇BTC-ERC20來兌換HBTC。Etherscan.io數據顯示,當前HBTC合約地址內已發行500+HBTC,分布地址18個。相較而言,早于HBTC發行的imBTC鑄幣量也是500+,但分布地址達到了1000+,轉賬次數達8000+。有知情人士表示,這很可能是由于目前HBTC的用戶主要是承兌商和機構,他們多利用這些資金在DeFi上存款和放貸。同為中心化BTC錨定幣的imBTC,有自身的獨特之處。imBTC由去中心化交易所Tokenlon發行+托管+承兌。也即是說,imBTC的背書全靠Tokenlon。官方數據顯示,Tokenlon背靠著最大的以太坊錢包imToken,其最新的運營數據顯示,平臺月度交易量為2800萬美元。

分析 | 以太坊推遲升級因為合約漏洞并非新提案 目前沒有損失:據MyCrypto報道,有消息稱EIP1283提案是這次升級推遲的原因,但其實這個提案本身沒有問題,只是因為這個提案暴露了一些智能合約的漏洞。另外,在審查這個提案的時候,通過了EIP、Geth、Parity ,但是問題是發生在現有鏈上的智能合約,所以沒審查出來。最后該文章強調,現在沒有任何人因為該漏洞產生損失。[2019/1/16]

數據來自:Tokenlon.im作為發行方,Tokenlon會向用戶收取0.0005BTC的固定手續費,以比特幣9600美元計價值4.8美元。imBTC比較特別的地方在于會對手續費進行分成,“以彌補用戶質押BTC造成的流動性損失。據官方數據,以當前手續費計,imBTC用戶當前的年化收益為0.79%,并不算高。3.去中心化的TBTC最后,我們來介紹下這個領域中獨樹一幟的TBTC,就如它的標語那樣,“NoKYC,nomiddlemen,nobullshit……”

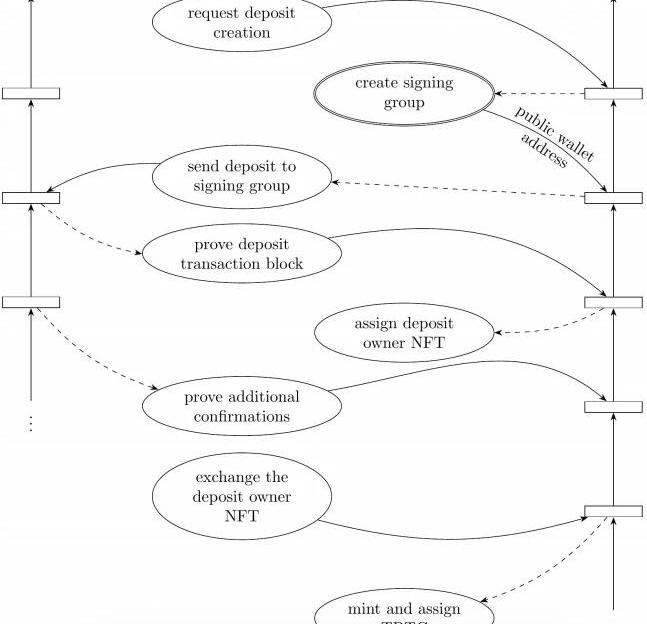

TBTC此前的標語,現在已改為Nogames,justmath.如上所述,TBTC最大的特點即是去中心化。為了實現這一構想,TBTC精心設計了一套“自發行”規則,實現起來,遠比基于中心許可+智能合約自動化操作的方案復雜。經過將近10個月的悶頭研發,TBTC于去年8月發布白皮書,又過了半年,也即本月21日,TBTC項目負責人MattLuongo宣布,項目代碼已完成,目前正在凍結代碼并接受審計,如順利將在下個月推出V1主網。從TBTC的白皮書來看,TBTC的運行機制有些類似于POS共識算法。首先,這個生態上會有一些想要獲取鑄幣手續費的用戶、通過質押保證金來獲取資格,我們姑且稱之為“節點”;當用戶想把BTC兌換成TBTC時,系統便在備選節點中選“人”組成簽名組,并為其在比特幣上創建一個多簽共管地址,用來存放用戶準備鎖定的比特幣;鎖定住用戶的比特幣后,簽名組將為該用戶生成TBTC。當然,為了保證代碼對鎖倉的控制,簽名組需向系統提交該地址的公/私鑰,而不守規矩的節點,就像POS一樣,面臨著保證金被罰沒的風險。

TBTC發行規則,圖片來自TBTC白皮書TBTC去中心化系統帶來的無需信任的體驗,是它最大的亮點。但同時,缺點也十分醒目。為了能讓這一絕對去中心化的系統良性運轉,TBTC設置了諸多規則,比如節點、兌換用戶需抵押驗證額/兌換額的1.5倍的以太坊;二來,單次只能兌換1枚比特幣,且兌換后有6個月的鎖定期,用戶在此期間無法換回比特幣。再者,這一設計復雜的系統能否成功實用,我們還無從得知。BTC錨定幣發展的利好及挑戰

讀完以上內容,相信大家對這一領域已經有了較為全面的了解。但從發行商屈指可數,且大部分還是剛上線甚至是未上線的狀態可知,這一領域還處于發展初期。但近日入場的火幣,無疑是這一行業的重要事件。正如張先生所言,頭部交易所的一舉一動都會對區塊鏈生態產生重大影響。在Staking經濟里,交易所憑借巨大的資金池,已然成為頭號玩家。在BTC錨定幣上,相信只要需求真實,就會有交易所陸續進場。“這類資源型玩家進場,將是ERC20BTC的強行催化劑。如果沒有交易所涉足的話,其他不管是中心化還是去中心化的ERC20BTC方案,短期內是很難發展起來的,有激勵不足的問題、也有信任問題,更重要的是缺少一個輻射大量用戶、生態完備的參與者,那在這種情況下,進來100個BTC激蕩不了水花,1000個也是。”張先生相信,交易所或許是扭轉局勢的一環。對于交易所而言,進軍BTC錨定幣也頗具吸引力。仔細看上文幾大BTC錨定幣的對比圖可知,目前只有火幣是免費提供這項兌幣服務。這也許是因為,早期鑄幣量少,不像USDT那般已經發行了數十億美元,這項收入目前不見得能掙大錢。另一面,火幣看中的,更多是HBTC能幫助自己接入DeFi,由此獲得該領域的資金流動效益,又為自家公鏈、DeFi應用鋪路,可謂一舉兩得。“如同USDT由Bitfinex發行一樣,第一手的USDT都從Bitfinex進出。同理,HBTC的鑄幣以及贖回最終都會在火幣過一道。在HBTC接入更多應用場景后,火幣將會因此享受到HBTC帶來的網絡效應。”張先生對此做了詳細闡述。“每一次在DeFi中使用HBTC,就是在增加HBTC的鑄幣需求,長期來說不管獲取模式是直接/間接,對火幣交易所的BTC都是凈流入。”基于此邏輯,張先生也認為,同樣發布BTC錨定幣的幣安,場景選擇得不夠好。“在幣安鏈上發行BTCB,他們應該是想加強自己的生態,這沒問題,但幣安沒有想明白的是,幣安鏈上還沒有完整的DeFi生態,這個循環也沒有轉起來。”被巨頭看中之外,不少人對BTC錨定幣能高速發展另一大信心在于,其資產價值已被行業公認、但在開放式金融市場上滲透率很低。據DappTotal數據統計,以太坊當前鎖倉量365萬,占總供應量的3.33%;反觀比特幣,已發行的三大BTC錨定幣的鎖倉總額僅有不到2000萬美元左右,可見,BTC在DeFi的參與度還近乎0。盡管現在說讓3%的比特幣鎖倉進入DeFi還為時尚早,但哪怕只有10萬個比特幣進來,DeFi市場就能翻倍。這一想象空間,足以讓BTC錨定幣發行方、DeFi生態成員感到興奮,并為此不斷努力。在此之前,正如上文所言,從業者們還需解決BTC錨定幣對早期采用者激勵不足,或是所選場景不夠剛需的問題,同時,目前的解決方案仍有很多中心化部分,可能帶來潛在信任問題。再者,雖然有費率低等優惠吸引,DeFi對于一般用戶仍有不可忽視的門檻,正如DEX仍不能撼動中心化交易所地位一樣,能夠轉化多少用戶尚未可知。不過,很樂觀地說,假若BTC錨定幣慢慢實現了總量1%的鎖倉,一些從業者反而要顧慮了。因為,這將極大利好以太坊的DeFi生態,但同時也將動搖以太坊在DeFi資產中的統治地位。

Tags:BTCEFI以太坊DEFIbtc比特幣官網DeFi Pulse Index以太坊交易平臺有哪些pinetworkdefi幣怎么退出熱門了

編者按:本文來自DappReview,作者:DR小伙伴,Odaily星球日報經授權轉載。根據過往經驗,Enjin每爆出一次重磅新聞,勢必會秀一波拉盤操作.

1900/1/1 0:00:00編者按:本文來自中本小蔥,Odaily星球日報經授權發布。2020年,央行數字貨幣的競爭正日漸白熱化。一方面,加入CBDC賽道的隊伍明顯壯大.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:按當前市值,以太坊是價值近250億美元的網絡.

1900/1/1 0:00:00上一篇文章我們講述了Polkadot波卡的創始人以及區塊鏈技術Polkadot。如果你關注了Polkadot的進展狀況,你可能會經常看到“Substrate”這個詞.

1900/1/1 0:00:00大家都知道,「中本聰到底是誰」是區塊鏈領域最大的迷案;那么問題來了,他又是如何在網絡發達的現如今成功隱身的呢?實際上,自這位比特幣靈魂人物失蹤之后.

1900/1/1 0:00:00出品|coinvoice文|辛巴歷史上總共有5個山寨季節,市場可能正在進入第六個山寨季節。最近一段時間,比特幣價格一直在10000美元以上的高位和9500美元的支撐位之間來回波動.

1900/1/1 0:00:00