BTC/HKD+0.57%

BTC/HKD+0.57% ETH/HKD+0.28%

ETH/HKD+0.28% LTC/HKD+1.02%

LTC/HKD+1.02% ADA/HKD-1.13%

ADA/HKD-1.13% SOL/HKD+2.18%

SOL/HKD+2.18% XRP/HKD-0.46%

XRP/HKD-0.46%編者按:本文來自區塊律動BlockBeats,作者:0x66,Odaily星球日報經授權轉載。這是區塊律動Blockbeats《你是不是》系列的第三篇,本篇內容將為你梳理,在加密市場發展過程中這幾個始終縈繞在投資者心頭的隱憂。加密市場的真相從不是單一的,熟悉加密規則的投資者知道,有時比特幣的猛漲急跌,根本無跡可尋,牛熊轉換,天堂地獄,可能就在一瞬之間。往期回顧:《你是不是在想著抄底比特幣?》、《你是不是也在罵孫宇晨和交易平臺?》美股期貨熔斷、中東股市熔斷、油價開盤暴跌30%,產油國貨幣狂貶,前段時間,社群中各種「水比油貴」的調侃,隱隱透露出投資者的無奈。在這樣的背景下,曾被認為絕佳避險資產的比特幣,沒能獨善其身。連續多日,比特幣價格每天浮動的幅度之大,讓人咋舌,更讓人猝不及防。從3月8日、9日,比特幣從8700美金下跌至8000美金,掀開序幕開始,隨后12日、13日,比特幣價格一路探底,最低一度觸及3800美金,目前已經回調至5300美金附近。加密市場的悲觀情緒還在蔓延,曾被寄予厚望的減半和避險資產的說法,早已動搖場上的投資者們,對他們來說,去,還是留?接下來,加密貨幣市場又將走向何方?上個月,區塊律動BlockBeats撰文,加密市場因持續下跌的代幣價格,花樣繁多的加密衍生產品,最終導致加密市場爆發死亡螺旋的可能。如今,下跌趨勢仍未止住,斷言比特幣將死還為時尚早,利益關系盤根錯節的礦機生產商、礦池、交易平臺等比特幣產業鏈上的主要主體,會無形中支撐比特幣;投資者們也還需要比特幣。不會死亡不意味著不會下跌,在極度恐慌的投資者情緒下,很多人對比特幣的心理價格也一路降低。除了信心渙散、割肉止損離場等因素,作為圈內人的你,是不是也擔心過加密市場可能存在的以下3個隱形「炸彈」?持幣大戶「砸盤」

高通孟樸:混合 AI 將助推 AI 規模化擴展:金色財經報道,高通公司中國區董事長孟樸近日在第七屆世界智能大會上表示,在 5G 加持下,隨著生成式 AI 的飛速普及和計算需求的日益增長,混合處理的重要性空前凸顯。他表示,與僅在云端進行處理不同,混合 AI 在云端和邊緣終端之間分配并協同處理 AI 工作負載,這樣才能實現 AI 的規模化擴展并使其發揮巨大的潛能。混合 AI 架構可以根據模型和查詢需要的復雜度等因素,選擇不同的方式在云端和終端側之間分配任務負載,也可以完全在終端側進行;如果是更復雜的任務,模型則可以跨云端和終端進行運行。混合 AI 將在全球范圍內提供成本、能源、性能、隱私、安全和個性化方面的優勢。[2023/5/22 15:17:26]

去年6月,打著區塊鏈旗號的資金盤項目PlusToken爆出跑路消息,這個或涉20億美元規模的資金盤項目,雖然部分成員雖然已經被抓獲,但大量加密資產仍無所蹤跡。這筆資金成了潛藏在加密市場中的不定時「炸彈」,它的轉移或拋售,也成了從業者歸咎加密市場多次暴跌的外顯原因。近20萬枚比特幣數量不少,目前公開可查在1萬枚以上的非交易平臺地址不足200個,除中本聰,美國FBI、雙子星兄弟等被公認持有大量比特幣的個體外,這筆巨量的比特幣,被掌握在只想套現離場的團隊手中,不得不讓人擔憂。PlusToken砸盤的說法最盛行的時候是去年12月。當時,比特幣下跌、以太坊創歷史新低,就有分析稱市場大跌的原因是Plustoken將價值超過1億美元的以太坊轉移、拆分,一度引發投資者恐慌出逃。最近兩個月,被監控的地址中共計2.5萬余枚比特幣又出現異動,時機趕上加密貨幣大跌,引人遐想。不過,據鏈安分析,此次造成幣價大跌的原因與PlusToken關系較弱,因為這筆資產「目前依處于拆分后的小額比特幣混淆階段」。而且,也沒有確鑿證據能證明:PlusToken的拋售對市場有直接影響。為掩人耳目,十幾萬的比特幣大多已經被頻繁混幣,團隊狡猾地化整為零,整個過程持續了大半年時間,在這期間,PlusToken也多次「被砸盤」。PlusToken砸盤還會持續多久?去年11月,加密分析師Ergo表示,彼時PlusToken相關地址中剩下約6萬枚未混合比特幣,在經過后續3個月的拆分后,目前PlusToken未進行轉移和混洗的幣似乎已經不多,只剩下約1/6。這場持續了大半年的資產轉移,是不是也快要落下帷幕了呢?懸而未決6年的MT.Gox

BTC市值占比升至44.3%:金色財經報道,據CoinGecko數據,當前加密總市值約為1.23萬億美元,過去24小時上漲0.4%。24小時交易量約為337億美元,當前BTC占比為44.3%,ETH占比18.2%。[2023/4/10 13:54:12]

如果說PlusToken是資金盤跑路遺留的后遺癥,那么2014年2月宣告破產的門頭溝交易平臺,后續找到的大部分比特幣,如今仍安靜地躺在冷錢包中。根據長期追蹤該事件的cryptoground網站,目前,所有有跡可循的門頭溝冷錢包地址中還有16余萬枚比特幣、以及分叉后等量的BCH,自去年3月日本東京法院發布事件調查報告、披露債權人和賠付計劃以來,這筆巨量資產該如何賠付,仍懸而未決。

截圖來源:cryptoground如果是償付現金,那信托基金必須賣掉比特幣,無論采取何種方式,都有可能會影響到市場和投資者。人們的擔心不是沒有理由,此前,因為信托控制人小林信明沒有事先告知,便在2017年12月到2018年2月期間,陸續拋售3.58萬枚比特幣,一度引發了投資者的恐慌和指責。雖然門頭溝已經逐漸泯滅在加密長河中,但只要投資者賠付計劃沒有明確和落實,這些掌握在信托基金手中的巨量資產,都是一個危險的信號。去年10月,門頭溝發布聲明稱,東京地方法院發布一項命令,允許受托人提交善后計劃延期至2020年3月31日。這意味著,如果順利,這只沉睡了多年的「巨鯨」將很快蘇醒并消失。DeFi的系統性風險

美股三大指數集體收漲,標普500指數漲1.36%:金色財經報道,美股三大指數集體收漲,道指漲1.26%,納指漲1.28%,標普500指數漲1.36%。[2022/11/5 12:19:17]

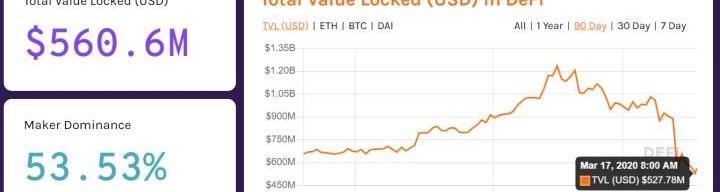

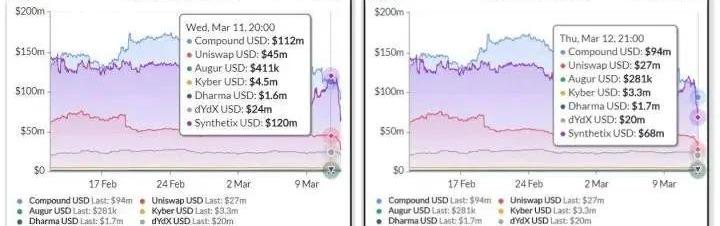

此前,我們在《比特幣的死亡螺旋踩踏會真實發生么?》一文中提及,中心化機構中推出的各類借貸、杠桿工具,在帶來投資繁榮的同時,隨之而來的還有被忽略的風險:一旦市場遭遇單邊下跌,還款方無法償清的情況下,抵押代幣只能清算,最終可能會引發系統性「踩踏」。在DEX等新興交易市場,各類金融玩法也不少見,風險也悄然滋生。根據DefiPulse的數據,今年2月,整個DeFi生態中鎖定的總資產價值一度超過10億美元,如今這個數據已經跌至5.6億美元。

今年2月,DeFi抵押資產突破歷史新高,截圖來源:DefiPulse在所有DeFi應用中,主打借貸和交易的應用又占據了多數,而中心化機構可能存在的系統性風險,DeFi同樣不可避免。前幾日,由于以太坊價格暴跌,Compound清算了價值超過250萬美元的抵押資產,這是自去年推出v2以來的最高紀錄,而同一時間,MakerDAO和dYdX也出現了清算高峰。所幸,這樣狀況對DeFi生態還算不上傷筋動骨。不過很快,更糟糕的情況發生了。3月12日、13日以太坊的接連暴跌,引發DeFi借貸平臺大量清算,兩日清算金額超過3000萬美元;MakerDAO于3月13日宣布拍賣MKR以償還超400萬美元的壞賬。而此前一天,由于以太坊網絡擁堵、過高的Gas手續費,MakerDAO的預言機喂價系統一度懸停了一段時間。在短時極速下跌的市場面前,DeFi問題暴露:喂價延遲、清算不及時、流動性枯竭……這讓不少用戶好不容易對DeFi協議累積起來的信心,幾近潰散。經過兩年多的發展,以MakerDAO、Synthetix、Compound為主的DeFi生態,已經日漸繁榮。不少或出于流動性,或基于開發考量的DeFi「樂高」,協議之間層層堆疊,多個應用資產緊密依賴。比如直接在Maker上開CDP,導入Compound的InstaDapp,成為越來越多項目因子的DAI等,這些看似巧妙的做法一方面降低后來者進入去中心化金融的門檻,但其中蘊含的風險,同樣不可小覷。極端行情下,例如12日傍晚行情的極速下跌,DeFi生態中受到影響最明顯的是Synthetix、Uniswap、Augur等類型的DEX,短短一天之內,這些項目中抵押的以太坊價值縮水了約40%,另一方面,整個DeFi系統也再次暴露了預言機延遲和以太坊性能限制等問題。

最新法庭文件稱Celsius自2019年開始就已資不抵債:9月8日消息,佛蒙特州助理總法律顧問Ethan McLaughlin已要求紐約南區美國破產法院法院獲得更廣泛的權力來調查Celsius,他已經向該法院提交了法庭文件,其中稱Celsius涉嫌人為抬高其CEL Token價格,將其在CEL的凈頭寸增加數億美元,從而夸大了該公司在資產負債表和財務報表上的CEL Token持有量。

McLaughlin表示,“至少自2019年2月28日以來,Celsius的負債已超過其資產,這些做法可能讓Celsius內部人士致富,但犧牲了散戶投資者的利益”。Celsius缺乏足夠的資產來償還其債務,尤其是在2022年5月2日至5月22日期間產生約4.54億美元的未實現虧損。根據法庭文件,包括佛蒙特州在內的40多個州監管機構已對Celsius展開調查。(Decrypt)[2022/9/8 13:15:56]

美財長耶倫將于當地時間周四與相關機構討論穩定幣的風險:6月30日消息,美國財長耶倫將于當地時間周四與相關機構討論穩定幣的風險。(金十)[2022/6/30 1:41:02]

截圖來源:skew最高峰的時候,抵押在DeFi中的抵押資產與PlusToken事件所涉比特幣資金量相當,在慶祝DeFi發展壯大的同時,如果出現類似預言機攻擊導致價格欺騙,或黑客借助治理漏洞惡意修改利率、抵押率等核心數據,乃至以太坊短時間暴跌和網絡遭遇的惡意DoS攻擊,又或者例如Rollup、Plasma等漏洞被利用的極端情況下,那么搭建在其上的DeFi,很可能會遭遇連環式影響。以前,當我們在尋找影響加密市場波動的原因時,總會有意無意地歸結于巨鯨的拋售,或意外事件作祟,隨著門頭溝事件逐漸明朗和PlusToken團隊螞蟻搬家式的資產轉移結束,加諸在兩者的懷疑,或許也會很快消失。至于整個加密市場或者DeFi生態的系統性崩潰,雖然這算是一把高懸在DeFi參與者頭上的利劍,但目前,暫時還沒有跡象會很快降臨,DeFi生態的韌性遠勝很多人的想象。而在這次巨大加密市場大波動后,相信很多創業者會對協議加以改進和完善。最后,也希望大家對區塊鏈和加密貨幣行業仍懷有信心。近期加密市場變化莫測,請注意風險,謹慎操作。

撰文:OKEx分析師巖松比特幣在周中顯露出與美股脫鉤的跡象200周均線再次承接比特幣價格短時數據面對低位空軍并不友好隨著更多國家政府啟動了包括旅游禁令和城市封鎖等前所未有的措施遏制冠狀病疫情擴.

1900/1/1 0:00:002月底以來,比特幣價格回落得明顯,韭菜們又經歷了一輪收割。根據幣Coin數據,2月24至28日,全網總計爆倉15.52億美元。除了資金上血虧,幣價的反復無常也讓韭菜們在心理上備受折磨.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。持有NFT資產現在有了新玩法:通過一個名為「RocketNFT」的新項目,可以把NFT資產通過抵押借回.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,譯者:Kyle,星球日報經授權發布。 Tether的首席技術官PaoloArdoino3月10日,穩定幣USDT的發行方Tether正式宣布整合DeFi借貸協議Aav.

1900/1/1 0:00:00編者按:本文來自昌用,作者:昌用,星球日報經授權發布。自由現金的目標是在全球范圍內實現密碼經濟。密碼經濟是基于非對稱密碼和分布式共識機制建立的更加安全、高效、自由的數字經濟.

1900/1/1 0:00:00本文作者:Samuel|DAOSquare成員簡單地來說,Moloch是一種DAO設計模式,1.0版本用于贈款基金會的管理.

1900/1/1 0:00:00