BTC/HKD-3.74%

BTC/HKD-3.74% ETH/HKD-4.18%

ETH/HKD-4.18% LTC/HKD-2.64%

LTC/HKD-2.64% ADA/HKD-5.96%

ADA/HKD-5.96% SOL/HKD-7.9%

SOL/HKD-7.9% XRP/HKD-5.39%

XRP/HKD-5.39%文|王也編輯|Mandy王夢蝶出品|Odaily星球日報

“炒USDT比炒BTC掙錢。”“沒想到今年收益最好的竟然是USDT。”加密貨幣市場經歷“黑色一星期”時,作為出入金的穩定幣成了話題焦點。3月12日,BTC日內跌超40%,3月13日,比特幣繼續探底一度跌至3800美元。比特幣暴跌導致市場恐慌情緒蔓延,一部分投資者急于將手中的加密貨幣拋售換成USDT避險,另一部分場外投資者則急于進場抄底,在這兩股資金力量的碰撞下,USDT溢價一度高達14.29%,創歷史新高。3月12日,火幣OTC交易區,USDT場外報價一度超過8元。一周過去,BTC多次震蕩后反彈至6000USDT上方,Tether7天累計增發了1.73億枚USDT,USDT依舊處于溢價狀態,截至發稿,火幣OTC買入USDT報價最低為7.25元。一方面,關于USDT暴雷的擔憂仍然蔓延在行業之中,另一方面,極端行情也為穩定幣市場帶來了短期的快速增長。據DAppTotal數據顯示,目前穩定幣市場總額高達67.5億美元,較過去7天增長11.46%。共有5個穩定幣躋身CoinMarketCap市值排名前50,USDT市值沖進前五;USDC市值排名從30名上升到18名,超過ETC市值;BUSD更是從243名躍升到36名,市值增幅超900%。此外,大跌也暴露了穩定幣市場流動性不足的問題。3月12日當天,幾乎所有的去中心化交易所的穩定幣流動性都幾近枯竭,DAI也一度出現6%的正溢價,為了緩解流動性問題,MakerDAO不得不臨時宣布擴展USDC作為新抵押資產。USDT維持高溢價或與大戶出貨相關

Telegram CEO:購買了Telegram新發行債券的四分之一并持有比特幣和Toncoin:金色財經報道,Telegram創始人Pavel Durov在一份聲明中表示,他個人購買了新發行的Telegram債券的四分之一,投資了數千萬美元以支持Telegram的增長。這是在過去10年里他已經投入數億美元以保持Telegram運營的基礎上的額外投資。盡管Telegram的大規模增長意味著更高的存儲和流量費用,但Telegram在支出方面非常高效,并且去年開始實施的盈利計劃開局良好。他表示,盡管Telegram目前尚未盈利,但Telegram在絕對數字上比其競爭對手Twitter和Snap更接近盈利。

此外,Durov還確認他擁有一些比特幣和Toncoin。Durov表示,更愿意專注于他的工作,而不去擁有任何東西(除了Telegram,一些比特幣和一些Toncoin)。他強調,數億人注冊Telegram是因為他們希望有一個將用戶放在首位的獨立消息平臺,而他的責任和生活工作就是繼續提供這個平臺。[2023/7/19 11:03:08]

盡管增發不斷,穩定幣仍在溢價。據WhaleAlert監測數據顯示,過去7天,Tether累計增發了1.73億枚USDT。據火幣OTC行情顯示,截止發稿前,火幣OTC買入USDT報價最低為7.25元,溢價近兩日依舊維持在2%到3%之間。對于USDT的溢價問題,許多人發表了自己的看法。ViaBTC礦池CEO楊海坡在微博表示是因為太多人拋售換USDT所致,“很多人有個誤解,以為USDT高溢價是因為很多人入場抄底,其實恰恰相反,是因為太多人拋售換USDT,減少了市場上流通的USDT數量導致的高溢價。”自媒體幣姥爺認為USDT至今維持高溢價的原因和此前大戶出貨相關聯:之所以出貨,當前主流聲音是大戶擔心金融危機爆發,故選擇變賣BTC獲得現金來抵御風險。BTC交易市場中USDT交易量最大,出貨后大戶手上囤積了大量的USDT,既然是為了防止流動性風險,這些大戶可以選擇先拿著USDT以備不時之需,也可以換成法幣。換取渠道主要有兩種,其一是返回Tether公司換取美元,這個適合大額訂單操作,需要時間;另一種是直接場外換成法幣,同樣有個過程。最后的結果就是市場上有大量的USDT被占用,導致市場供需失衡。OKResearch高級研究員李煉炫對Odaily星球日報分析道,USDT溢價之所以還沒被消除是因為市場恐慌情緒依然嚴重,市場流動性還是不足,人們都在尋求更安全、流動性最好的資產——「美元」。而大部分穩定幣與美元掛鉤,穩定幣在數字貨幣市場中的地位其實等同于美元。很多人都很簡單地把流動性不足歸結為貨幣性資產的量不足。實際上,流動性不足還與人們的風險偏好、預期收益有關。這也是為什么美聯儲在進行了長達近十年的量化寬松政策后,本輪危機一爆發,全球從流動性過剩迅速轉變為流動性不足的原因所在。雖然美股在本月已經出現四次熔斷,但是美元作為避險貨幣依舊堅挺,自3月10日以來,受市場恐慌情緒刺激,美元指數一直呈現飆升狀態,近幾日美元/在岸人民幣匯率也一直呈上升狀態。3月19日,美元兌在岸人民幣觸及7.07元關口,最新報7.07元。美元兌人民幣匯率的增長也使得以元計價的USDT呈現正“溢價”狀態。

數據:美國政府和Mt.Gox受托人分別持有205,514和137,890枚BTC:金色財經報道,Glassnode數據顯示,根據數據,美國政府和Mt.Gox受托人分別持有205,514和137,890枚BTC。

此前消息,DB NEWSWIRE發推特稱,收到區塊鏈情報公司Arkham Intelligence發布的警報,稱Mt.Gox和美國政府的比特幣錢包進行交易,隨后BTC短線下跌近8%。[2023/4/28 14:32:18]

有業內人士預測,如果美元指數在市場恐慌情緒的刺激下繼續上漲,美元兌人民幣的匯率在未來幾日繼續突破新高,那么USDT繼續溢價也是不無可能的。暴跌刺激穩定幣市場增長

加密貨幣在這場市場暴跌中損失了數百億美元,比特幣價格一天之內最多下跌3600美元,是自2013來最大的單日跌幅。暴跌也刺激了穩定幣的需求。在市場暴跌之際,穩定幣市場總額快速增長。在其它數字貨幣市值不斷縮水之際,穩定幣排名不斷上升。截止發稿時,在CoinMarketCap市值排名中,有5個穩定幣躋身前五十。包括USDT、USDC、PAX、BUSDTUSD。據DAppTotal數據顯示,目前穩定幣市場總額高達69.7億美元,較過去7天增長13.24%。其中,USDT以79.95%的市場份額穩居穩定幣市場的龍頭寶座,USDC以9.22%的市場份額排名第二,PAX和BUSD分別以3.32%和2.28%的市場份額排名第三和第四。穩定幣的市場份額也出現了些許變化,USDC和BUSD市場份額大幅增加。

報告:一季度元宇宙NFT交易量達3.11億美元:金色財經報道,根據周四發布的DappRadar報告,2023年第一季度元宇宙的NFT交易有所增加,今年迄今為止總計3.11億美元。根據該報告,由于 Yuga Labs的Otherside和MG Land等平臺在該領域占據主導地位,虛擬土地交易在過去一個季度達到了14.7萬筆交易的歷史新高。另一方面,與Otherside元宇宙中的土地相關的NFT在第一季度的交易量為2.22億美元,比上一季度增長了237%。

此外,DappRadar數據顯示,2023年第一季度,4.175億美元投資于鏈游和元宇宙項目。(Coindesk)[2023/3/24 13:23:50]

新興穩定幣市場總額也出現明顯增長,較過去7天增長24.48%,是整個穩定幣市場過去7天增幅的2倍左右,USDC占據新興穩定幣市場龍頭,占有率45.81%,PAX和BUSD分別以16.48%和11.35%的市場份額占據第二和第三位置。

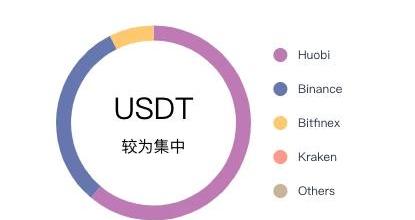

下面我們來看一下單個穩定幣的表現情況:USDT:“穩定幣之王”USDT一直穩居穩霸主地位,目前市值為46.56億美元。自2月15日以來,USDT的排名始終保持上升趨勢。Tether也一直在拓寬USDT的發行網絡。今日,據Bitcoin.com報道,Tether宣布通過簡單分類賬協議在BCH網絡上推出其代幣。截至目前,大多數代幣都運行在以太坊上,而Tether已經支持包括Algorand、EOS、LiquidNetwork、Omni和Tron在內的網絡上發行USDT。從籌碼分布來看,目前USDT主要分布在火幣、幣安和Bitfinex三大交易所中,占有率分別為61.07%、31.58%、7.35%,籌碼較為集中。目前USDT的主要籌碼集中在火幣上,所以USDT在火幣交易所中溢價最小,截止發稿時,USDT在火幣OTC報價為7.25元,在OK和幣安和OTC報價為7.26元。

Celer cBridge和IM已支持ConsenSys zkEVM測試網:金色財經報道,Celer Network發推稱,cBridge和Celer鏈間消息傳遞技術 ( Celer IM ) 現已支持ConsenSys zkEVM測試網,BNB、BUSD、MATIC和AVAX代幣的無縫跨鏈橋已上線。[2023/3/8 12:49:18]

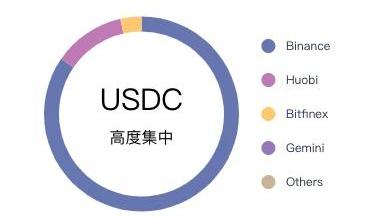

USDC:Circle發行的USDC在過去一周增發顯著,據據DAppTotal數據統計,自3月12日市場暴跌以來,累計增發了1.86億枚USDC,USDC市值排名從第30名上升到第17名,達到了6.29億美元。另外,還有一個利好使得USDC近期備受關注,就是最大的DeFi借貸平臺MakerDAO于3月17日宣布添加USDC為新抵押資產以減輕DAI流動性風險。用戶可以使用USDC打開MakerVault來生成DAI,這是MakerGovernance繼ETH和BAT后批準的第三種抵押品。這也是為近一周USDC增發的原因之一。有了MakerDAO的引流,USDC未來的增發規模可能會進一步擴大,進而帶動市值和市場份額的增長。不過,從其籌碼分布來看,USDC的分布高度集中在幣安,占有率高達到了84.59%,火幣和Bitfinex的占有率分別為11.91%和3.5%。籌碼高度集中在某一家交易所對于市場和投資者來說并不是一件好事,因為一旦籌碼過于集中,幣價就面臨被操縱的危險,穩定幣也不例外。

加密巨鯨“Martian Manhunter”購入超1800萬枚狗狗幣和近1200枚MATIC:金色財經報道,據鏈上數據顯示,加密巨鯨“Martian Manhunter”(火星獵人)已購入 18,800,433 DOGE(約合1,256,188 美元)和11,988,683 MATIC(約合5,605,116 美元),總價值超過 685 萬美元。數據顯示,該巨鯨持有超過 4000 萬枚 XRP 和 2500 萬枚 ADA、3000 萬枚 TRX 和 350,000 枚 LINK 和其他一些 Token,總價值接近 1.5 億美元。[2022/7/5 1:50:50]

對于USDC市場份額和市值排名的提高,CircleCEOJeremyAllaire3月14日激動地在Twitter上發表自己的感觸,“過去幾天,我們看到了USDC的市場需求激增,看到了穩定幣在加密世界中的‘避險’屬性,發現市場急需有著高流動性的穩定幣。雖然我們也不愿意看到市場暴跌,但是當我們看到穩定幣在市場暴跌下起到的避險作用,我們還是感到很欣慰的。”PAX:第三大穩定幣PaxosStandard的市值在近一個月內從2.08億美元增長至2.18億美元,漲幅近5%,這得益于最近從PAX儲備金中注入的760萬枚代幣。盡管市值增長相對較小,但PAX已從第42位上升到目前市值排名第32位的加密資產。從其籌碼分布來看,PAX在幣安的分布較為集中,占有率為64.97%,火幣和Bitfinex的占有率分別為34.91%、0.13%。

BUSD:半年前由幣安聯合Paxos推出的BinanceUSD在過去一個月中市場份額增長極為顯著。從2月16日到3月15日,BUSD的排名從第243位躍升至第36位,而總市值從1750萬美元增至如今的1.59億美元,增幅超過900%。TUSD:在過去的一個月中,TrueUSD也在其它加密貨幣市值縮水之際成功躋身排名前50—從第60位上升到目前排名第39位。從籌碼分布來看,TUSD分布較為集中,主要分布在幣安上面,占有率為63.68%,火幣和Bitfinex的占有率分別為35.69%、0.63%。

流動性問題成穩定幣壓力測試

雖然這次市場暴跌為穩定幣帶來了機會,但是市場暴跌下的穩定幣流動性枯竭的問題也值得我們深思。在極端行情下,有人出于避險需要拋售手中持有的數字資產,有人想要趁此機會進行抄底,有人炒合約急需穩定幣來補充保證金,有人需要用穩定幣及時償還DeFi平臺上的貸款,否則,大量DeFi協議上的違約貸款被執行清算……以上種種都導致人們對穩定幣的需求猛增。3月12日市場暴跌當天,由于投資者對于USDT需求猛增,曾一度導致交易所出現卡頓和宕機,部分用戶甚至無法買幣或提現。

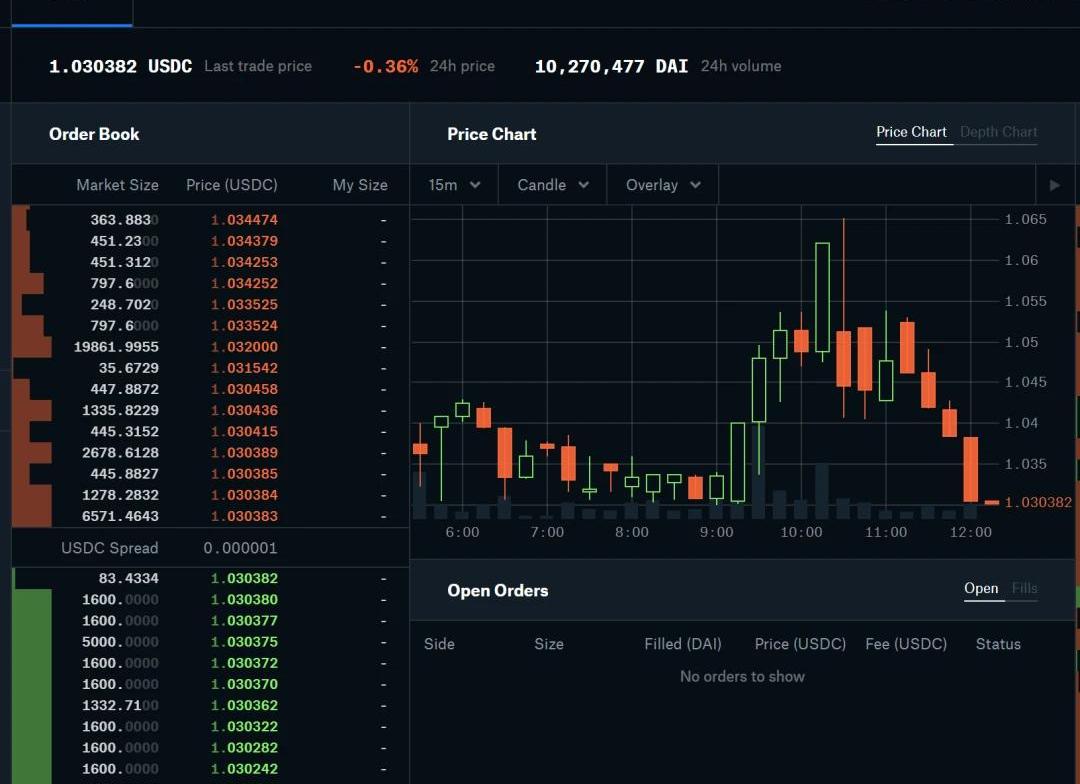

而且,3月12日當天幾乎所有的去中心化交易所的穩定幣流動性都遭遇枯竭,一度導致DAI/USDT溢價6%,現已回落至3%。不少人笑稱好久沒見穩定幣的K線這么不穩定了。

為了緩解DAI流動性枯竭的問題,MakerDAO官方實行了0利率和擴展USDC作為MakerDAO的抵押品這兩種解決方案,以期通過0利率推動存幣人釋放流動性,擴展抵押品來給借款方增加流動性。3月16日,針對“DAI存款利率降低至零”這一事件,MakerDAO中國社區負責人潘超表示,“DAI即將進入零利率時代,之前放貸的不影響,是分段計息的。特殊時期,存款利率降至0會向市場釋放流動性。今后會有類似QE的政策出臺,但不是放水,會有更多除了ETH之外新的抵押品,其中穩定幣USDC是首選。”3月17日,經過行政投票,MKR持有人接受添加穩定幣USDC作為新抵押資產,用戶現在可以使用USDC打開MakerVault來生成DAI,這是MakerGovernance繼ETH和BAT后批準的第三種抵押品。隨即,擴展USDC作為MakerDAO新抵押資產引起了MakerDAO社區的討論,有人覺得去中心化的DAI最后還需要中心化的USDC來盤活流動性,認為此舉意義不大,但也有人反駁道:“去中心化都沒流動性了,管他中心化還是去中心化,實用就行。”MKR社區成員Aeno認為擴展USDC做為新抵押資產聽起來像是針對DAI流動性問題提出的的臨時解決方案,但是USDC提案本身存在新的經濟風險,應該慎重考慮。社區可以采用這種解決方案,但是應該將USDC與去中心化系統混合使用。考慮到MakerDAO去中心化的性質,Aeno表示并不希望看到DAI與USDC相互混合。dForce&Blockpower創始人楊民道認為,“DAI第一步應該是調整抵押率,調整到120%。這個政策的效果比引入USDC要好,關鍵是這個是體系自洽的,而不是引入USDC這種會引發自身排斥的措施。”降低抵押率這一點也說出了很多DeFi用戶的心聲,一直以來,DeFi的超額抵押率確實限制了不少圈外用戶進來。降低抵押率比引入USDC更加好操作,而且也可能會吸引到新的用戶。傳統金融圈里常說“金融危機時現金為王”,在加密貨幣市場遭遇暴跌時,與美元錨定的穩定幣自然也就成了加密世界中的“現金”,避險效應顯著。如果以BTC為代表的主流數字貨幣價格繼續下挫,穩定幣的需求和將受到的考驗也會更多。

編者按:本文來自:Cointelegraph中文,作者:SamuelHaig,Odaily星球日報經授權轉載.

1900/1/1 0:00:00去中心化存儲的故事自Filecoin誕生就獲得了大量中國用戶的關注。即便其主網一再延期到了2020年下半年,IPFS礦機市場仍是花開遍野,其中不乏魚龍混雜的投機之輩.

1900/1/1 0:00:00分析師|Carol編輯|畢彤彤出品|PANews去年此時,Staking風靡一時,諸多玩家“跑步”入場。過去一年,隨著越來越多PoS公鏈上線,Staking市場正變得越來越廣闊.

1900/1/1 0:00:002020.3.16第12期本期關鍵字:全球資產暴跌、黑天鵝、比特幣、以太坊、DeFi、MakerDAO不良債務、Tether、Aave、區塊鏈標準發布、湖南鼓勵區塊鏈發展、Horizon、Arg.

1900/1/1 0:00:00大家好,我是柯南,最近區塊鏈行業出了一個大新聞芝加哥商品交易所(CME)宣布,備受期待的比特幣期權已經開放交易。CME比特幣期貨期權已于UTC時間周一下午16:00在CMEGlobex推出.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析師團隊,星球日報經授權轉發。金色財經合約行情分析 | 主流幣整理區間逐漸收窄:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報11.

1900/1/1 0:00:00