BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+0.89%

ADA/HKD+0.89% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD+0.48%

XRP/HKD+0.48%編者按:本文來自小凱夜談,作者:得瑟小繆,Odaily星球日報經授權轉載。盡管比特幣在2020年初因為全球泛濫的新型冠狀病疫情大幅度波動,但隨著傳統金融的面臨的巨大經濟危機,加密資產穩定幣在行業benchmark比特幣暴跌40%的背景下仍逆勢上漲,交易量QoQ增幅超過8%,接近千億美元大關。隨著Tether多次增發USDT,我覺得是時候來討論一下加密資產穩定幣的模型了。01第三種穩定幣

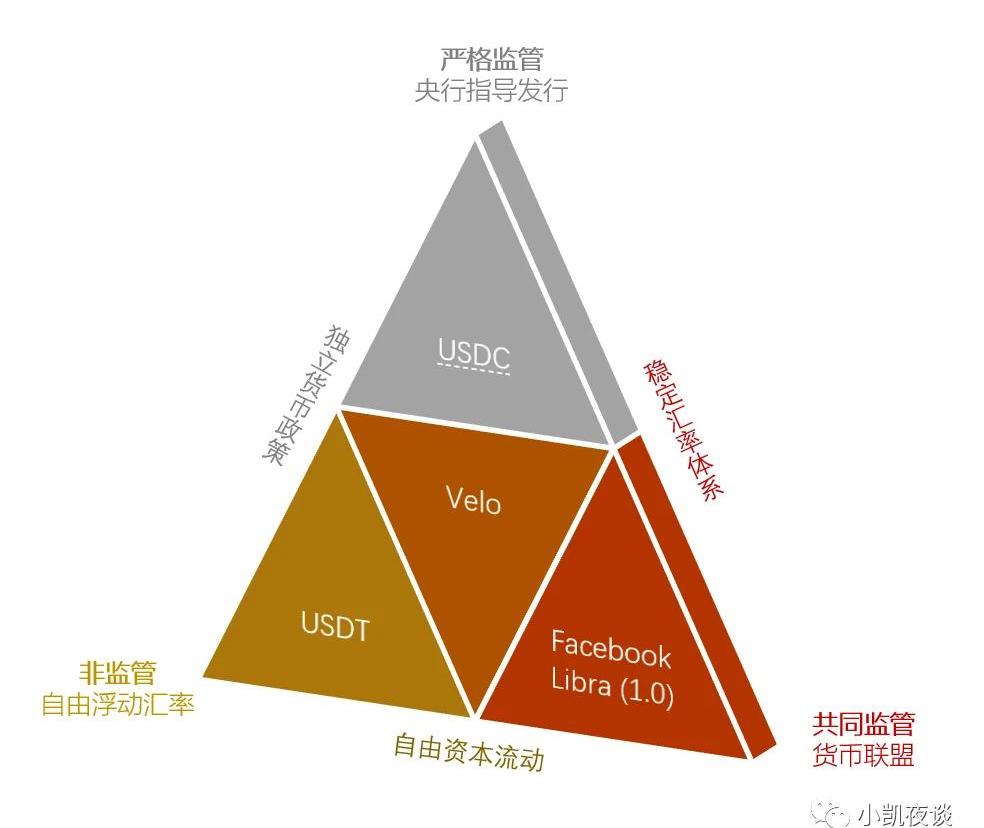

隨著加密貨幣市場價格的波動和新冠疫情的全球蔓延,過去一周左右時間內,Tether共計增發了4筆USDT,每筆1.2億美金,共計4.8億美金。近一個月時間,Tether更是增發了近7億美金,總市值增加22%。相對于公鏈領域的不可能三角理論,我們也可以總結一個穩定幣范疇的不可能三角。

現有的穩定幣模型,基本上可以分為法幣資產中心化抵押型和原生加密資產去中心化超額抵押型。隨著FacebookLibra的提出和發展,更多義傳統金融/商業實體支撐的聯盟型穩定幣或許會得到大力的發展。以Tether發行的USDT、Circle發行的USDC、TrustToken發行的TUSD等為代表的法幣資產抵押型穩定幣設計理念類似于布萊頓森林體系中美元與黃金的關系。用戶以法幣1:1的比例向穩定幣發行商兌換穩定幣,穩定幣發行商開通銀行賬戶,依靠企業信用或中心化托管機構托管用戶法幣池,結構可以看做數字銀行資產存證。這種中心化發行的穩定幣,發行機構的信用風險對實際underlyingasset的價值影響很大。在不同第區不同法規下發行的這種穩定幣,會因為監管嚴格程度不同,獲得不同的流動性能力,但同時也會承擔不同的波動性風險。相比于中心化的穩定幣,以MakerDao發行的Dai為代表的基于智能合約超額抵押的去中心化穩定幣,則可以解決部分上述問題。通過一系列預先約定的規則,將以下不同角色有效的整合到一起依靠自由市場套利行為實現去中心化穩定幣模式:治理機構治理機構決定清算閾值、擔保比率及手續費,負責調節參數,維持幣價穩定。預言機穩定幣發行商需要預言機提供抵押資產的實時價格信息,決定何時進行清算。穩定幣發行商也需要實時穩定幣市價,判斷幣價是否脫錨。價格穩定者穩定者受經濟激勵驅動,在清算抵押物時,參與債務及抵押物的拍賣。穩定者另一個功能是穩定幣價。在市場價格與錨定價格脫錨時,穩定者通過買入或出售穩定幣讓市場價與錨定價趨同。穩定幣用戶在兌換穩定幣的過程中,用戶需要建立一個抵押倉位,并將抵押物轉入倉位。接著,用戶根據抵押物的價值大小決定自己需要兌換穩定幣的數量,在倉位中的相應數量抵押物被凍結。最后,當用戶要贖回抵押資產時,須償還抵押倉位中的債務及支付手續費。對于去中心化穩定幣而言,雖然可以解決部分中心化穩定幣的缺陷,但是也有自身的問題。底層資產的流動性問題可能會使得整個經濟體系在瞬間崩潰。前一段時間的MakerDao出現的0報價成交單,就是一個非常好的例子。作為Bitfinex和Tether的首席技術官,PaoloArdoino之前也在接受Coindesk采訪中提到過類似觀點。「你不能讓算法穩定幣僅依賴于加密資產本身」,因為加密資產的波動性太大了,它隨時可能會化為烏有。基于MakerDao這次事件,其實為整個行業提供了諸多可以學習的東西。筆者也曾聯系MakerDao中國區負責人潘超詢問官方回復,通過基金會的處理我覺得我們可以學到以下心得:多樣化的抵押資產組合將減少黑天鵝事件對系統的影響。MakerDao基金會認為,優先考慮將真實世界資產和中心化加密資產作為抵押品,以為系統提供實質性的多元化收益至關重要。治理流程必須保持清晰和結構化,但必須具有足夠的通用性,以應對不斷變化的市場需求。以太坊價格暴跌的后果表明了Keeper生態系統的某些局限性。未來需要更好的Keeeper生態架構使得整個系統能更加良性。MakerDAO系統從Vault持有人那里提高了風險管理,從MakerGovernance中提高了參與度和決策能力,Keeper增加了參與度,并從Dai持有人那里創造了新的流動性來源。雖然黑天鵝事件影響了系統的運營,但是這些寶貴的經驗將推動整個生態的發展。因此,一些混合了現有法幣中心化抵押穩定幣和去中心化算法超額抵押加密資產穩定幣的模型,可能會是穩定幣發展的一個很有意思的方向。這個領域的項目,從2019年大火的FacebookLibra到從Libra聯盟分離出來的Celo項目,以及目前我在做的Lightnet項目,都是非常值得關注的。02新冠疫情過去后新增的USDT會怎樣?

數據:2020年在中國建立的新區塊鏈公司超過1萬家:LongHash于8月8日發推表示,盡管今年新冠肺炎大流行,但中國區塊鏈行業仍大幅增長。截至年7月,今年在中國建立的新區塊鏈公司已超過10000家。2020年新公司的數量有望超過2019年的18500家。[2020/8/10]

討論完加密資產穩定幣之后我們再回頭看一下傳統金融市場。其實隨著新冠疫情的爆發,我一直都有些擔心經濟下行,因為諸多因素利率下降到零,會造成1929年大蕭條時期那樣嚴重的經濟危機。零利率意味著幾乎所有資產都會走低,因為降息的積極效果不復存在。同時這意味著幾乎所有儲備國央行的利率刺激工具都將失效。由于油價等大宗商品價格同步走低,經濟疲軟,會導致通貨緊縮,這使得實際資產更難有效流通。為了挽救疫情對經濟的沖擊,需要大規模的財政刺激與貨幣政策的配合,然后至少在美國等幾個主要西方國家中,這些財政調控并未被執行。有時候最大的風險可能來自于政府內決策的官員處理不當,特別是這種決策不是完全基于專業判斷而是目的的情況下。特朗普團隊選擇了一種“不惜一切代價”的模式來嘗試不久經濟,具體措施如下:30億美元用于疫苗、檢測試劑盒和其他治療方法的研究與開發22億美元用于疾病控制和預防中心以控制疫情向國務院撥款12億美元,幫助遏制該病在海外的傳播10億美元用于醫療用品,醫療保健準備工作和社區中心授權向小企業管理局撥款10億美元,用于補貼中小企業貸款為聯邦醫療保險提供者撥款5億美元,以提供遠程醫療服務3億美元用于確保以很低或零成本向個人提供疫苗然而雖然有很多刺激政策,但是似乎都沒有放到需要的地方。事實上,對于受到疫情影響的實體經濟,可能需要對特定領域給予最大的幫助來避免債務/經濟問題蔓延。到目前為止,由于震蕩而可能破產的行業缺乏實質性的債務支持。可能最好的方法是讓財政政策制定者保證銀行新貸款的安全性,然而特朗普團隊并未這樣選擇。過渡對市場內投放的美元,將極大的影響美國本土的通脹水平。防疫物資價格會被推高,然后是人力成本,最終會波及到整體的信貸體系。這與目前大量增發USDT的Tether一樣。在今年3月13日加密資產大跌的背景下,因為USDT流動性短缺,Tether在隨后的一個月內瘋狂增發了價值約7億美金的USDT。如果疫情結束后,比特幣挖礦減半后交易量平穩,那么這個時間新增出來的USDT,就會對整個市場的穩定幣價格產生影響。有一種說法是Tether為了避免在當前環境下大量承兌USDT到美金,所以被迫大幅度增發。同時,他們又知道這次增發后會給以后帶來巨大的麻煩。這個說法與現在特朗普團隊決策流程極其相似。雖然知道目前的疫情政策可能會對經濟產生重大影響,但仍因為競選訴求,仍必須使用這樣不留后路破釜沉舟的方式。縱觀全球,最具針對性、規模適當的財政和貨幣對策來自中國。到目前為止,已經有一系列財政措施宣布,大約占GDP的1.2%。這些措施包括免除和減少社保費用,減少醫保險繳費,降低某些企業的增值稅,降低企業用電成本等。在宏觀指導下,地方政府出臺了一系列措施,用以支持特定支撐行業的發展。央行層面,貸款政策寬松。經濟上看,央媽仍有很大空間,降準減息,使得現有利率和信貸資金儲備都足以應付主要行業突發變化。從經濟上看,只有這些真正扶植到經濟生產端的政策和補助,才能從根本上解決因為新冠病隔離帶來的基礎產業崩潰。我覺得,關于對加密資產穩定幣領域的設計方案的考慮,可以更多的學習和參考這次中國政府對經濟宏觀調控的貨幣政策,也許在Tether或MakerDao設計方案之中取一個折中點,實當引入類似央行儲備金做為平準基金的模式,會是穩定幣領域一個值得一試的探討方向。后記

動態 | 澳大利亞公司 BeefLedger 將在中國啟動牛肉溯源平臺:ZB 創新智庫消息,澳大利亞公司BeefLedger正在開發商業集成化的區塊鏈牛肉溯源平臺,通過物聯網設備、照片和視頻設備的數據采集,實現牛肉從飼養場到消費者餐桌的全程溯源。據《亞洲食品導航》報道稱,中國是澳大利亞牛肉銷量最大的市場,去年從澳洲進口的牛肉銷量增長了73%,推動因素包括中國家庭收入增加、以及非洲豬疫對豬肉供應的影響,中國市場上大約有三分之一的現售澳洲牛肉是假的。[2020/1/7]

有人說,災難時一面鏡子。當面臨新型冠狀病疫情的時候,我們可以冷眼旁觀仿佛事不關己般的看著,Tether對USDT的增發,美國特朗普團隊初于競選目的對美國經濟的極端政策,到中國政府有效的宏觀調控。也許會有這么一天,每個人都會成為哲學家。比如,當諸如新型冠狀病這樣無法預知的災難突然降臨,生命一下子變得如此脆弱的時候……就像冥冥之中有一種力量猛擊我們的靈魂一下,從文化、經濟、情感層面,瑣碎人生的所有浮華與喧鬧似乎一下子安靜下來,開始傾聽來自另一個世界的聲音。

動態 | Kakao或在中國交易所上線其加密貨幣Klay:韓國通訊巨頭Kakao目前正考慮在兩個交易所上市其加密貨幣Klay,分別位于中國和韓國,但據報道韓國政府可能會阻止其選擇本國平臺。(News1)[2019/9/3]

世界上超過一半的區塊鏈專利都在中國:中國知識產權網發布文章稱,從初步的檢索來看,區塊鏈領域的主要專利申請人包括美國銀行、IBM、Mastercard、Coinplug、阿里巴巴(螞蟻金服)、北京布比、江蘇通付盾、英特爾、高通等,涉及到密碼學、數據處理、金融、計算機系統等多個領域。區塊鏈專利申請的主要國家包括中國、美國、韓國、日本,中國的增長最為迅速,世界上超過一半的區塊鏈專利都在中國。可見世界都很看好未來中國市場的區塊鏈落地應用。從目前的情況來看,世界各地的專利局都收到了使用區塊鏈技術的各種系統和方法專利申請。已經公開的 “區塊鏈”相關專利申請的申請人包括金融部門中最大的一些實體:銀行、信用卡公司和證券交易所。這些申請在一定程度上證明了這個新興領域的參與者想要盡早提升競爭優勢。中國絕大部分區塊鏈專利申請都是在2016年和2017年提交,獲得授權的較少。美國的相關專利申請提交的時間相對較早,獲得授權的也較多。不少關于密碼學和分布式計算機架構的專利主要在美國的IBM、英特爾、加拿大的Certicom公司手里,且在多個國家進行了專利布局,但目前中國公司的專利申請主要集中在國內。[2018/4/8]

RBC分析師:區塊鏈技術在中心化社交媒體上只能提高透明度:今日RBC分析師Mitch Steves在CNBC Fast Money節目上表示,針對Facebook的隱私泄露事件,區塊鏈技術可以追蹤數據,但無法阻止或預防數據走向。除非是去中心化社交媒體上,用戶可以自己掌控數據走向,否則區塊鏈技術只是提高透明度。上周五英國媒體爆出Facebook用戶數據被泄露并操縱選舉投票,引得Facebook股價創造五年來最大單日跌幅。[2018/3/22]

Tags:穩定幣區塊鏈USDtether穩定幣USDT行情區塊鏈專業考研方向USDGLO幣3X Long Tether Gold Token

2020.4.6第15期本期關鍵字:比特幣、以太坊2.0、央行數字貨幣、Telegram、互金協會提示風險、人民網、去中心化、姚前、劉昌用、穩定幣.

1900/1/1 0:00:00編者按:本文來自肖颯lawyer,作者:崔咪肖颯,Odaily星球日報經授權轉載。《案例|交易所"宕機",持幣人損失賠不賠?》一文發布后,讀者朋友表示觀點清晰,論證合理.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。昨日,兩張“維權”圖片流傳幣圈,涉及OKEx和火幣兩大數字資產交易平臺,“維權”原因指向3月12日比特幣極端行情下兩.

1900/1/1 0:00:004月2日晚,幣安正式宣布收購數字貨幣行情網站CoinMarketCap。從幣安的節奏看,它正在熊市中大規模布局各個領域,它越來越像一個巨無霸.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。3月12日,比特幣當日暴跌39.52%,最大振幅82.98%,這是有史以來少見的幾次單日跌幅大于30%.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,作者:ShivaSaiKumarB,Odaily星球日報經授權轉載。我們一直都說區塊鏈能夠保護數據的隱私安全,這是怎么辦到的呢?靠密碼學.

1900/1/1 0:00:00