BTC/HKD+1.43%

BTC/HKD+1.43% ETH/HKD+1.24%

ETH/HKD+1.24% LTC/HKD+0.49%

LTC/HKD+0.49% ADA/HKD+0.75%

ADA/HKD+0.75% SOL/HKD+2.13%

SOL/HKD+2.13% XRP/HKD+0.15%

XRP/HKD+0.15%文|秦曉峰編輯|郝方舟出品|Odaily星球日報

圖片來自CoinTelegraph新十年的開局,糟透了。2020年前3個月,不少人做過的最“了不起”的一件事,就是見證歷史。新冠肆虐與原油價格戰,為全球經濟蒙上陰影。美股三大股指全線走低,多次熔斷,季度跌幅均在10%以上。A股收沖擊略小,但上證指數的季度跌幅也達10.31%,深圳成指季度跌幅5.2%。黃金曾不負眾望,在逆境中最高漲了12.2%,不過3月起,其避險屬性也短暫失靈,最終季度微漲3.7%。背負著“避險”和“減半利好”的比特幣流年不利,遭遇價格減半,甚至險些歸零,讓本不富裕的散戶雪上加霜。不過作為一套獨立的貨幣體系,比特幣從“外傷”中康復迅速。屏蔽掉剛遭重創的合約用戶的哀嚎與迷失信仰者的恐慌情緒,客觀數據告訴我們,比特幣Q1不過跌了10%,在加密市場的占比始終維持在60%以上。望向其他板塊,穩定幣市值逆勢增長,頻繁增發;減半幣的代表、最“妖”的BSV季度漲逾73%;平臺幣中,OKB的Q1漲幅達到66.53%;DeFi同樣迎來繁榮。此外,加密資本在回避二級市場周期,抄底一級市場,更“精致”地分配資金給頭部項目。在本文中,Odaily星球日報將從數據面回顧2020年Q1的幣市、股市與黃金。我們從中發現,數字貨幣市場在“超速去杠桿”后呈現出韌性與彈性。Odaily星球日報也衷心希望,走進Q2,疫情結束,經濟復蘇,幣圈騰飛。加密市場總體表現

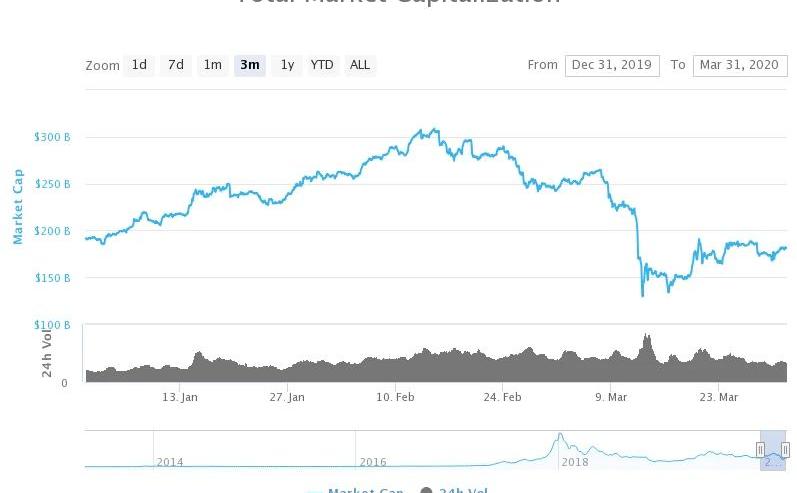

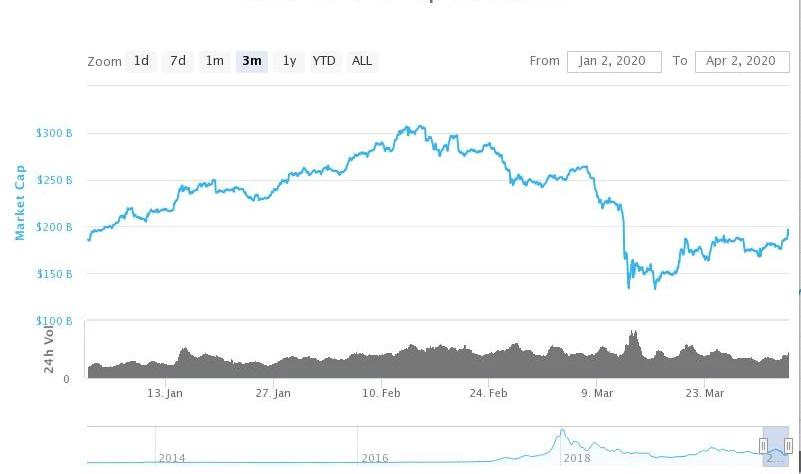

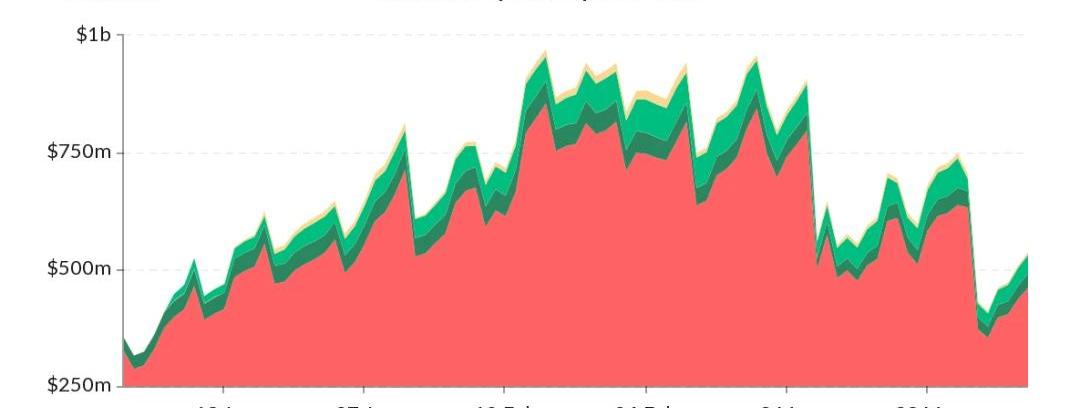

據CoinMarketCap,2020Q1加密貨幣總市值收報1779.2億美元,季度增幅為-7.07%,環比上漲5%;總市值最高突破3000億美元大關,達到3087億美元。

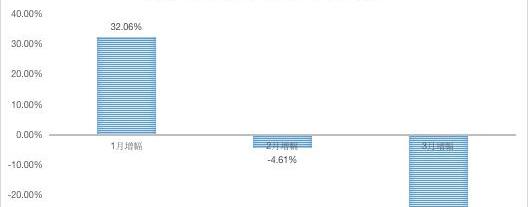

過去三個月,總市值增幅呈現逐漸遞減趨勢:1月增幅32%、2月增幅-4.61%、3月增幅-26%。

分析師:200周MA測試是整個加密市場的“關鍵時刻”:8月29日消息,據CoinMarketCap數據,截至8月29日,比特幣全球市值已達到9550億美元。鑒于市場動蕩加劇,加密交易分析師Micha?l van de Poppe在Twitter上表示,“整個加密市場的關鍵時刻即將到來。”Poppe強調,加密貨幣市場即將經歷200周移動平均線(MA)的測試,這可能會導致更高的低點和隨之而來的再次測試。

此外,他還強調,市場情緒低迷,“美元DXY需要逆轉或很快觸頂”,盡管比特幣和以太坊(ETH)跌破200周MA,但他強調,整個加密貨幣市場并沒有跌破200周MA。(Finbold)[2022/8/29 12:55:41]

另外,整個Q1日均交易量達到1457億美元,環比上漲32.1%;其中1月日均交易1121億美元,2月日平均交易1758億美元,3月日平均交易1492億美元。值得注意的是,單日交易量的峰值并未出現在2月,而是3月13日的2500億美元。市值前十中:BSV漲幅最高,波動也最大

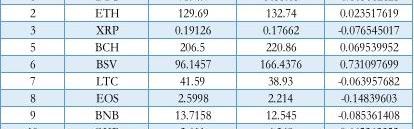

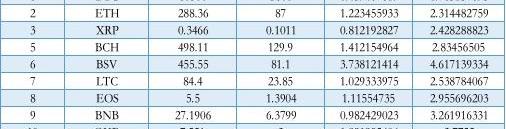

BitUniverse數據顯示,市值前十的幣種中,2020年Q1增幅只有四個幣種呈正向增長,分別是:BSV、OKB、BCH、ETH;跌幅前三的分別是:EOS、BTC、BNB。

整個Q1,BSV最高漲幅最大,達到373%;BTC最高漲幅最小,只有45.94%。但從振幅來看,除了BTC之外其他幾個加密貨幣振幅都超過200%,價格波動劇烈;其中BSV振幅最高,達到460%;BNB緊隨其后,振幅達到326%;BTC振幅最小,只有176%。

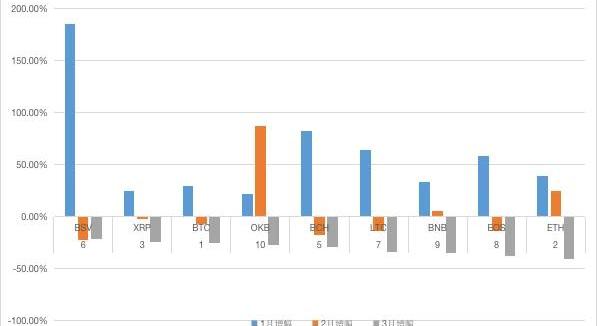

具體到單個月份,各幣種表現不同。一月份BSV表現強勁,增幅最高達到185%;二月份OKEx銷毀未流通的平臺幣,推動OKB上揚,2月漲幅達到87%;3月份的下跌行情中,ETH超跌,達到40%。比特幣的“基本面”變化不大

吳忌寒:加密市場將增長至數十萬億美元:12月24日消息,加密億萬富翁吳忌寒在接受福布斯專訪時表示,加密市場將增長至數十萬億美元,他認為加密貨幣生來就具有波動性,但從長遠來看,它們的增長將遠遠超過其價格波動,即使今天 95% 的代幣失去所有價值并消失,剩下的 5% 也會大幅增長。雖然批評者傾向于將加密視為投機游戲,但吳忌寒在采訪中表示,中本聰的比特幣白皮書開啟了“一個充滿機遇的新世界”,過去兩年經歷了驚人增長的DeFi行業令人嘆為觀止。這位加密億萬富翁預測,加密貨幣最終將被傳統金融和監管機構所接受,最終,傳統金融機構和監管機構將采用區塊鏈技術。(福布斯)[2021/12/24 8:00:50]

Q1,比特幣的價格表現并不算好。2月15日,比特幣創下年內新高10500USDT,最大增幅只有45.94%,遠遠落后于同期的ETH以及其他主流幣。僅僅過了一個月,比特幣價格腰斬,最低下探到3800USDT。據Skew,在過去7年中,BTC第一季度收益多為負數。今年Q1也是BTC連續第三個季度收益為負。短期數據顯示,Q2比特幣或許會迎來一波反彈。

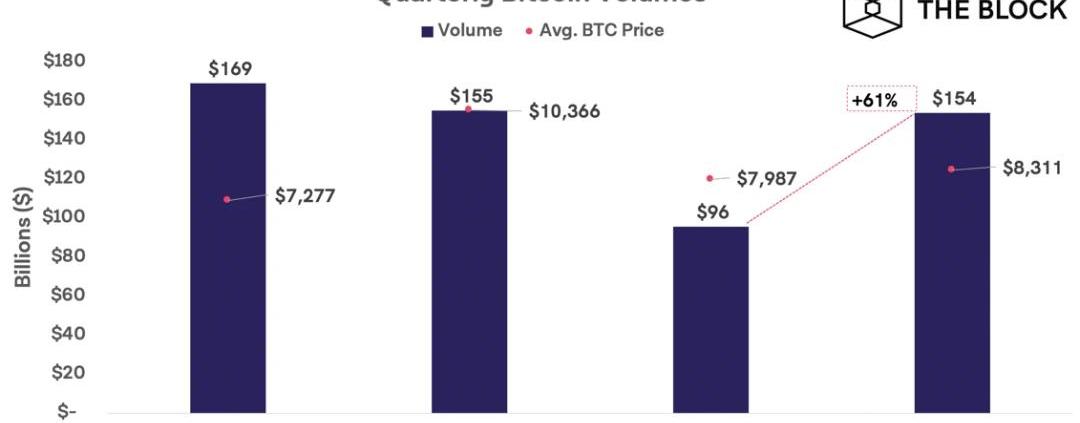

另據TheBlock統計,Q1比特幣交易量相比上一季度增長了61%,從960億美元增至1540多億美元。

不過,比特幣鏈上交易價值比上一季度僅上升11%,從1610億美元增長至1780億美元,日均19.8億美元。

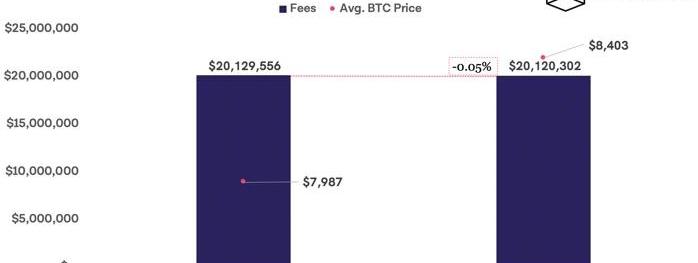

與2019年Q4相比,2020年Q1的比特幣手續費基本沒有大的變化,微降0.05%。

過去一個季度,比特幣在總市值中的占比沒有明顯變化,從年初的68.1%降至目前的65.4%,降幅不足4%。即便是2月份其他加密貨幣開始有所反彈,但比特幣的市值占比始終維持在60%以上,最低達到61.1%。比特幣在總市值占比穩定,意味著比特幣“吸血行情”可能一直持續,其他山寨幣仍缺乏上漲動力,“山寨季”遙遙無期。

高盛:交易所代幣及PoS資產表現優于更廣泛的加密市場:金色財經報道,高盛在一份新加密報告中寫道,自2019年底以來,交易所代幣及與權益證明(PoS)區塊鏈網絡相關的數字資產的表現優于更廣泛的加密貨幣市場,而以隱私為重點的代幣則表現不佳。報告指出,去年11月,XRP等匯款代幣的表現優于加密貨幣市場,而UNI等去中心化金融相關資產在1月和2月初獲得動力。報告指出,與其他資產類別相比,加密貨幣是一個“頭重腳輕的市場”。高盛稱,比特幣占加密貨幣市場的46%,以太坊占20%。報告顯示,相比之下,標準普爾500指數中最大的兩只股票約占總市值的12%。[2021/8/12 1:49:22]

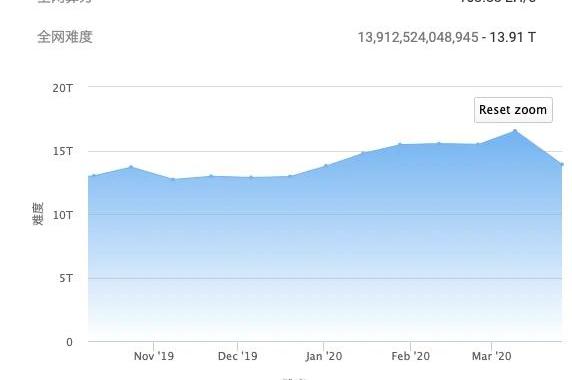

Q1,比特幣挖礦難度不斷攀升,從13.79T一度上漲至16.55T,漲幅高達20%,創下歷史新高;但在3月26日,挖礦難度下調了15.95%,這是史上第二大難度下調。目前挖礦難度暫報13.91T,Q1整體增幅為0.8%。

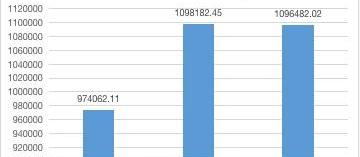

如下所示,Q1,比特幣每月塊平均大小呈現不斷增長的態勢,季度增幅12.5%。

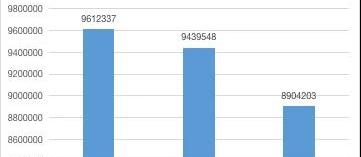

另外,比特幣每月總交易數量卻在不斷下降,從1月份的9612337筆跌至3月份的8904203筆,降幅為7.37%。

整個Q1季度交易數量之和為27956008,相比2019年第四季度下降2.1%。行情波動為平臺幣帶來機會了嗎?

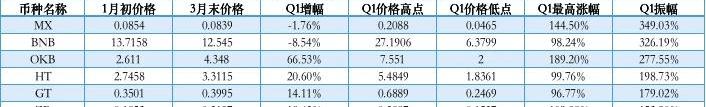

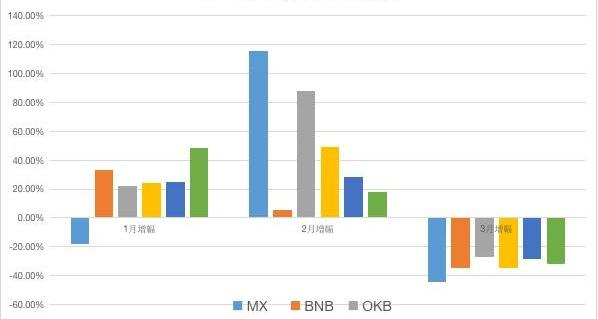

今年第一季度,OKEx宣布銷毀全部尚未發行的7億OKB,短時掀起平臺幣「銷毀潮」,多家交易所跟進。Odaily星球日報選擇了六家交易所,分別為OKEx、幣安、火幣、Gate、ZB、抹茶,比較各家平臺幣在第一季度的價格表現。總體而言,OKB在Q1整體漲幅最高,達到66.53%,遙遙領先HT以及ZB;Q1暫時落后的是BNB。

Ripple首席執行官:新開放支付聯盟將消除銀行,比特幣和加密市場障礙:Ripple公司首席執行官Brad Garlinghouse表示,新的開放支付聯盟正致力于讓法幣和加密貨幣的轉賬更加便捷。在接受采訪時Garlinghouse表示,他們的目標是讓發送資金的過程像發送電子郵件一樣簡單。此前報道,Ripple成立了一個開放支付聯盟,將共同推出PayID解決方案。該聯盟已經擁有40多個合作伙伴,其中包括BitGo,Brave,BitPay和Blockchain.com等。Ripple還將PayID集成到RippleNet中,以促進跨境支付。(The Daily Hodl)[2020/6/21]

從波動性來看,MX振幅最大,接近350%;ZB振幅最小,只有150%。

六家平臺幣在不同的月份表現各異,其中ZB和BNB在1月表現強勁,增幅分別是48.1%、33.1%;MX與OKB在2月表現亮眼,增幅分別是115%、87%;但到了3月,MX后勢不足,跌幅領先,OKB跌幅最小,只有27%。穩定幣不斷增發,逆勢增長

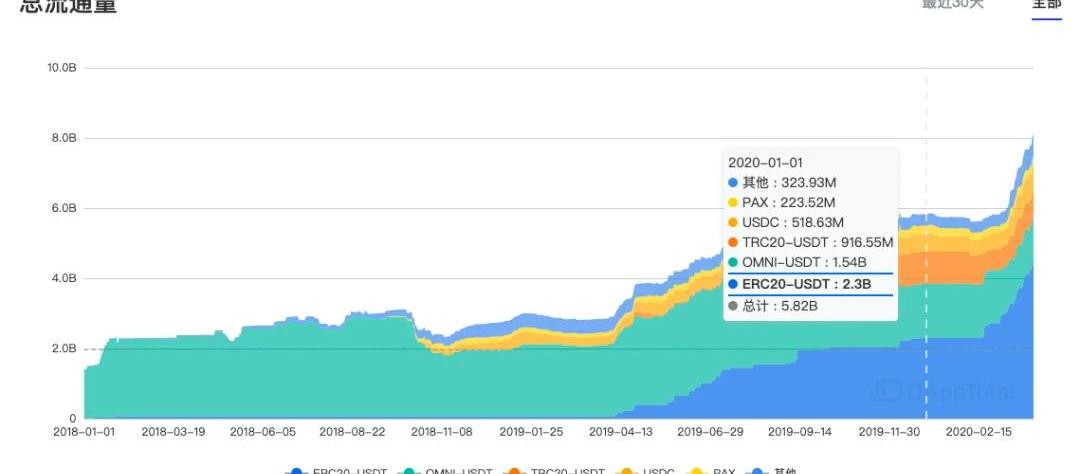

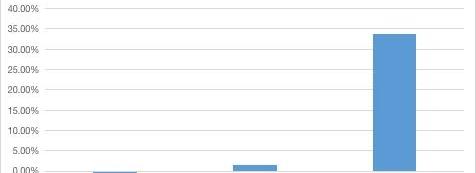

總體而言,Q1季度穩定幣總量在持續增長。Dapptotal.com數據顯示,總量從年初的58.2億美元增長至77.9億美元,漲幅達到33.8%;相比于2019年Q4穩定幣總量的增幅,2020年Q1增幅環比上漲22%。

實際上,穩定幣增發主要集中在3月,前兩個月總量保持平穩,如下所示:

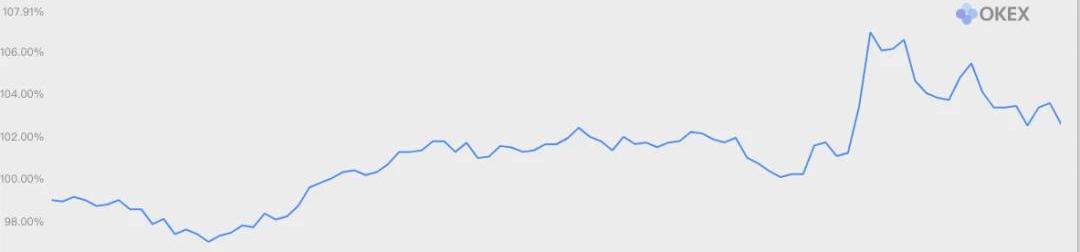

其中,USDT總量從1月初47.6億美元增長至62.6億美元,漲幅達到31.5%;USDT在穩定幣總市值中的占比,也從季度初的81.7%下降至季度末的80.3%,降幅1.4%,但始終維持在80%以上,霸主地位不可撼動。整個3月,Tether總計增發了14.2億美元,增幅達到29.3%,直接將USDT市值推向全榜第四。實際上,3月上旬,Tether增發量也只有1億多。頻繁的增發始于「312暴跌」,共計增發19次,增發量接近13億。OKEx交易大數據顯示,USDT場外溢價也從季度初的99.1%上漲至季度末的102.59%,漲幅3.4%;其中,3月14日,USDT場外溢價最高達到106.92%,創下歷史新高。

聲音 | eToro高級分析師:加密市場與股票市場短期相關性越來越弱:據CCN報道,美國股市在周五開盤前繼續上漲,道指上漲三位數,其姐妹指數同樣看漲。然而,隨著加密貨幣市場表現出缺乏信念,比特幣加入當天上漲隊伍的勢頭很小。eToro高級市場分析師Mati Greenspan表示,股市反彈并沒有延伸到比特幣或其他加密貨幣,他們對更廣泛的金融市場正在發生的事情越來越“冷漠”。比特幣和黃金,美元和股市之間的短期相關性都已接近零。[2019/1/18]

衍生品市場:期權崛起

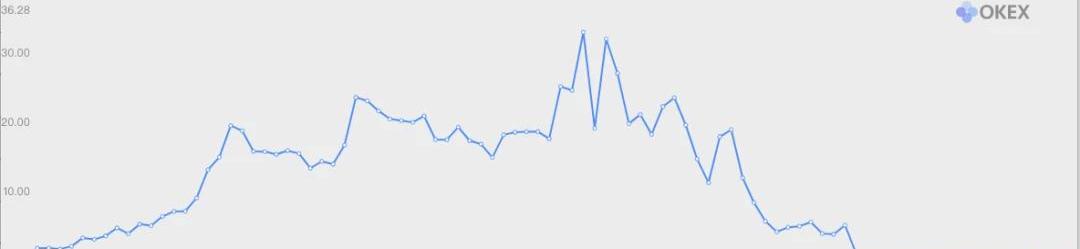

衍生品交易近兩年備受追捧,加杠桿被散戶用得愈發熟練,今年一季度的小牛市也被稱為「杠桿牛」。OKEx交易大數據顯示,BTC多空杠桿比從季度初的1.82,一度上漲至32.99,漲幅超過1700%,做多情緒劇烈;但在3月12日暴跌之后,多空杠桿比低于1,最終收于0.43,季度跌幅76%。

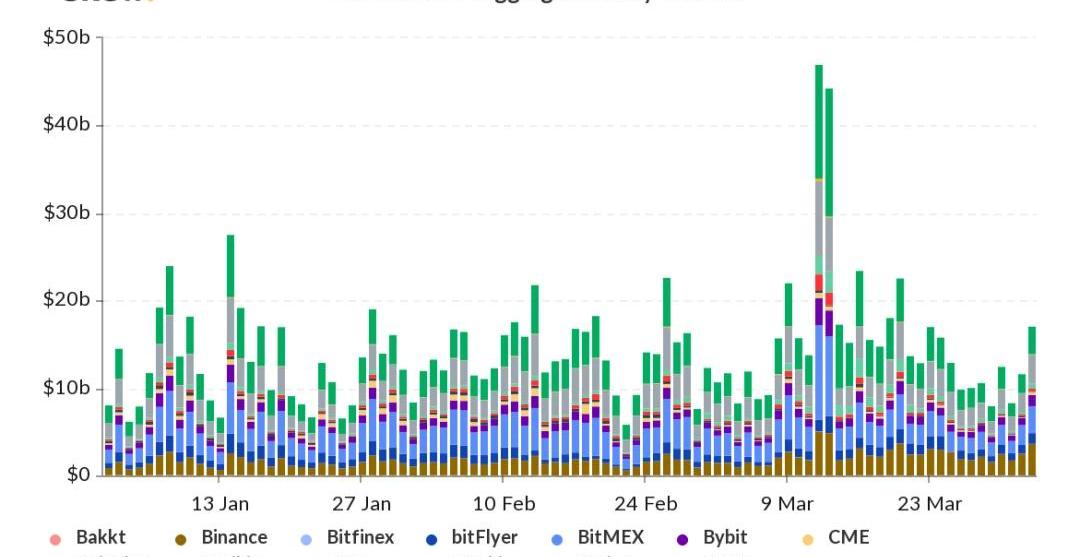

Skew數據顯示,BTC期貨日交易量從季度初的79.93億美元,增長至季度末的81.95億美元,漲幅2.5%;其中,3月12日期貨日交易量達到最高471.44億美元,3月13日達到425.1億美元。

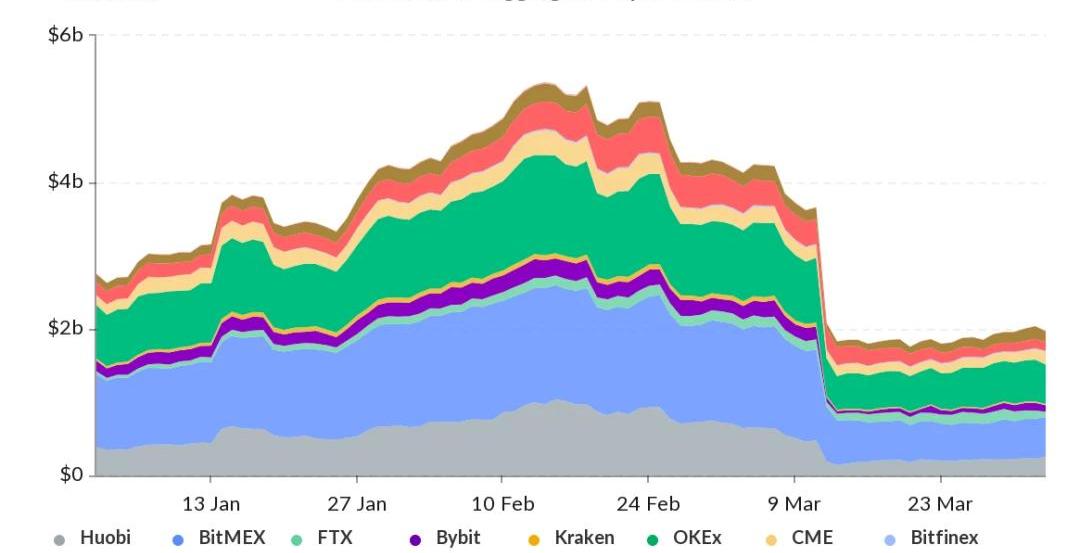

值得注意的是,Q1日交易量始終能保持在10億美元以上的交易所只有:BitMex、OKEx、火幣、幣安。從比特幣期貨持倉量來看,季度初持倉量為26.62億美元,一度上漲至54.18億美元,最大增幅103%;隨后持倉量緩慢下降,并在3月13日達到低谷;季度末持倉量收于20.08億美元,季度跌幅24.5%。

從單個交易所持倉量來看,只有BitMex以及OKEx日持倉量可以達到10億美元級別。第一季度最令人關注的,莫過于期權市場。今年第一季度,OKEx、CME相繼入局期權市場,推出比特幣期權交易。

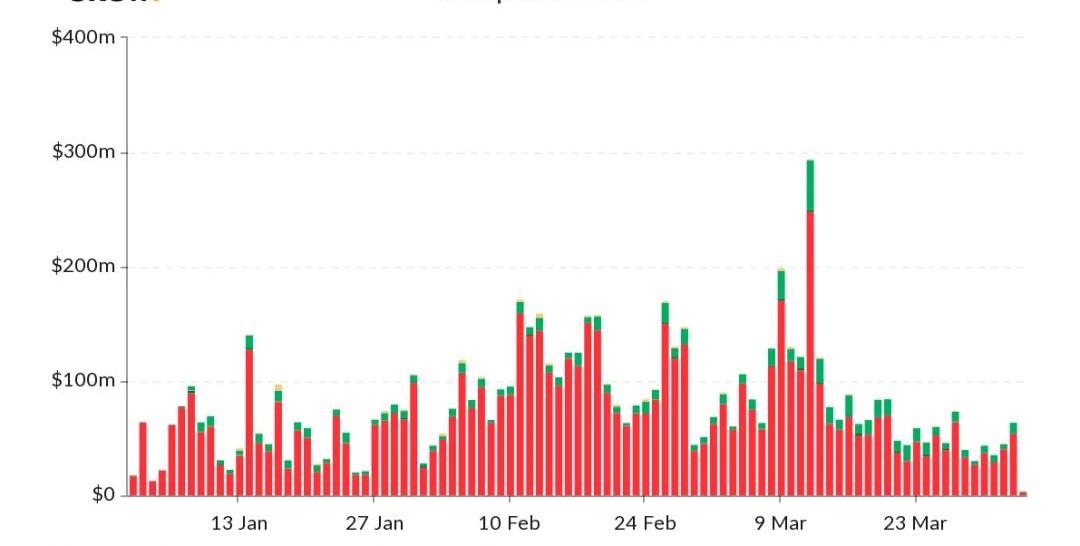

根據Skew數據,比特幣期權日交易量從季度初的706.6萬美元增長至季度末的3579.1萬美元,增幅高達406%;另外,期權日交易量也曾一度創下歷史新高,達到2.94億美元。此后,期權日交易量呈明顯的遞減趨勢。

期權持倉量從季度初的3.05億美元,增長至季度末的4.72億美元,漲幅超過50%;其中,2月14日,期權持倉量最高,達到9.7億美元;從2月12日到3月11日的一個月時間內,期權持倉量基本維持在7.5億美元以上。從交易所分布情況來看,Deribit始終占據期權交易80%以上的市場份額;Bakkt以及CME排名靠后,平均日交易量分別是2萬美元以及100萬美元。DeFi:BTC鎖倉量引人注目

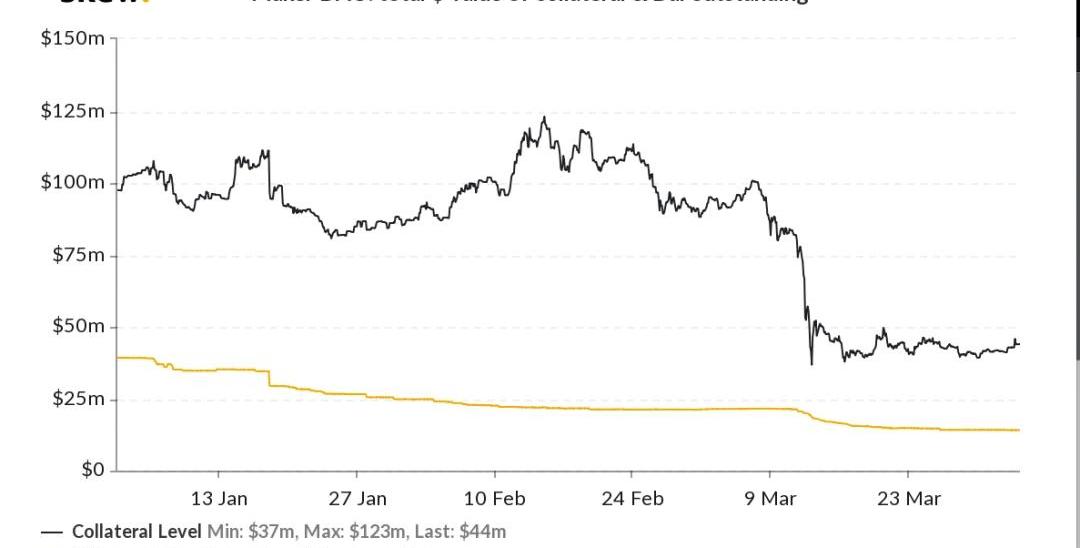

第一季度,去中心化金融也同樣迎來繁榮。DeFiPulse數據顯示,鏈上鎖定加密資產總價值從季度初的6.7億美元,一度上漲至12.35億,最大漲幅達到84.3%;隨后鎖定資產價值下降,一度跌至4.87億美元;季度收于5.38億美元,季度跌幅達到19.7%。

值得注意的是,DeFi上鎖定ETH數量變化與總趨勢變化保持一致,但BTC鎖定量卻呈現不斷增長的態勢,并創下歷史新高:從1452個上漲至1883個,季度增幅29.6%。

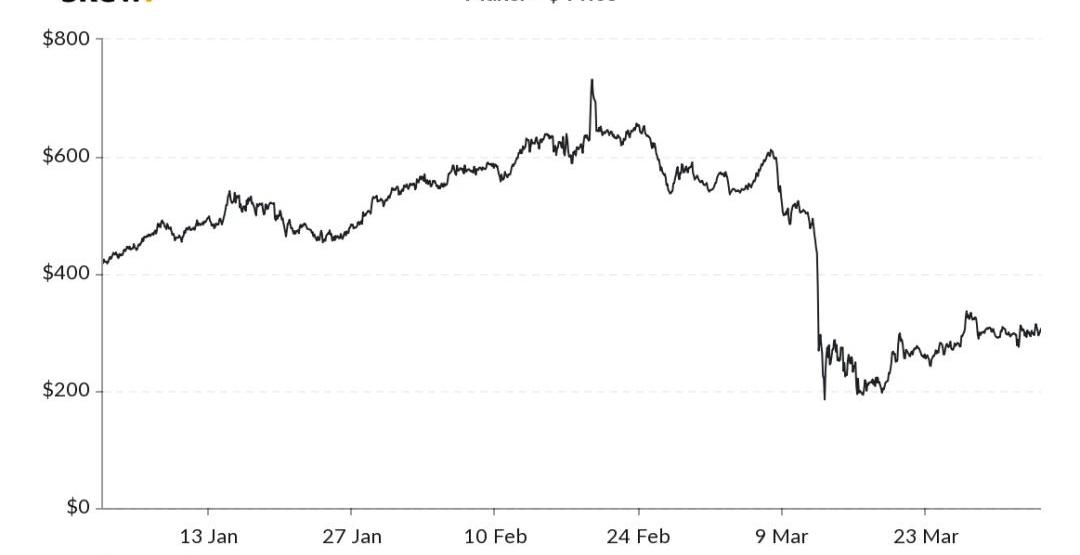

從單個項目來看,MakerDAO上抵押品總價值一直維持在7.5億美元以上,但在3月12日暴跌清算中中抵押品價值一度跌至3.7億美元,季度末收于4.2億美元,季度跌幅達到60.3%。

MakerDAO原生管理型代幣MKR價格也在Q1劇烈動蕩:從年初的433美元一度上漲至730美元,最高漲幅68.5%;但受到清算以及近期拍賣影響,MKR價格直線下跌,一度跌至170美元,季度收于293美元,季度跌幅32.3%。

除去MakerDAO之外,過去一季度,也有一些DeFi項目表現出彩。Skew數據顯示,Synthetix在2月10日之前鎖定的ETH價值最高;2月10日之后,Compound開始發力,其鎖定的ETH價值開始超過Synthetix;季度收官時,Synthetix以8400萬美元略微領先Compound。

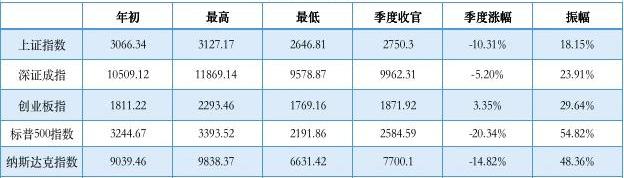

對比股票&黃金,或許能讓我們更了解比特幣的屬性

受疫情沖擊與石油價格戰雙重影響,傳統金融市場遭受重創。股市由于A股在農歷新年前便已休市,疫情對股市的影響直到2月3日才顯現。當日上證指數收跌7.72%,深證成指收跌8.45%,均創下年內新低,創業板指收跌6.85%;次日,A股開始反彈,并一直延續至2月25日,隨后跟隨全球股市再次下探;上證指數Q1收于3000點以下,季度跌幅10.31%;深證成指收于1萬點以下,季度跌幅5.2%;創業板指季度收漲3.35%。

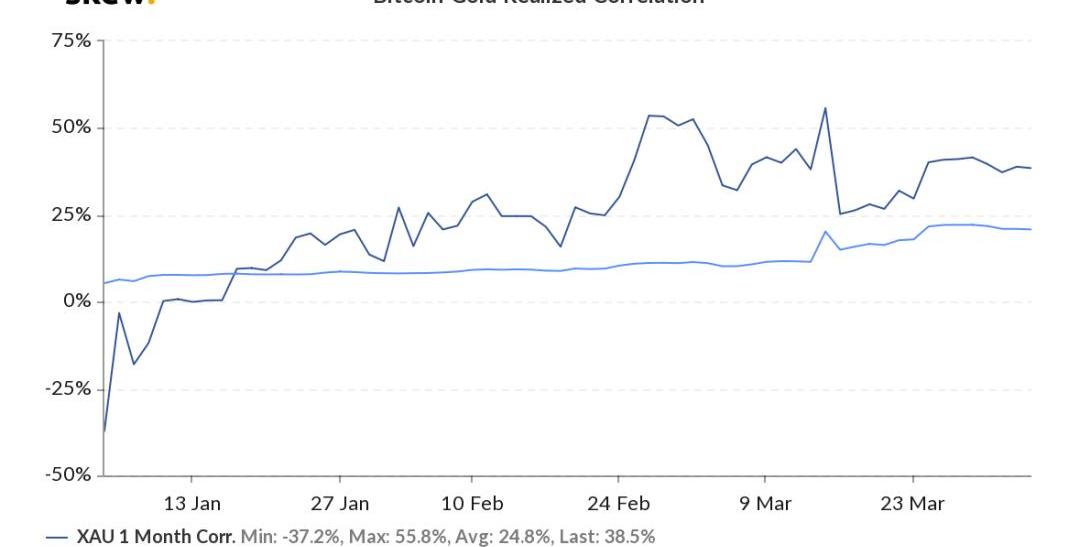

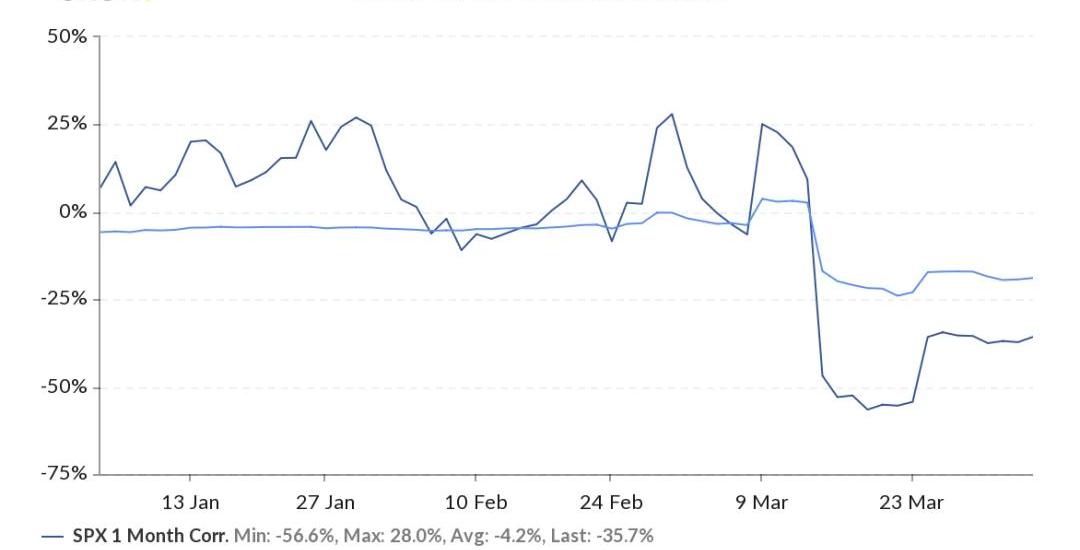

總體而言,疫情對A股的沖擊較小,但美股就沒那么好運了。整個3月,美股10天之內熔斷4次,而美股歷史總計才熔斷過5次。在Q1,道瓊斯指數單日下跌超過1000點的天數有6天,最大單日下跌2997點。數據顯示,美股三大股指季度跌幅均超過10%以上,標普500指數以及道瓊斯指數更是超過20%。相比之下,比特幣的跌幅只有11%,似乎更加「抗跌」。黃金黃金的避險屬性在今年前兩個月發揮得淋漓盡致。一次次的危機事件持續推升了黃金價格,從年初的1517.7美元,一度上漲突破1700美元關口,最高漲幅12.2%;但從3月10日開始,黃金也短線一度跌破1500美元關口;最終,黃金季度收于1574.77美元,季度微漲3.7%。比特幣與股票以及黃金的相關性當黑天鵝扎堆時,比特幣和黃金會呈現出相關性嗎?Skew數據顯示,1月9日之前,比特幣與黃金相關性為負數;1月10日之后,兩者呈正相關,但多數時候相關性低于40%,即低度線性正相關;目前,相關性呈遞增趨勢。

比特幣與股票的關系,則更加復雜。3月12日大跌之前,比特幣與標普500相關性為正數,但小于40%;3月13至3月23日,兩者為顯著性負相關;3月23日之后,兩者為低度線性負相關。

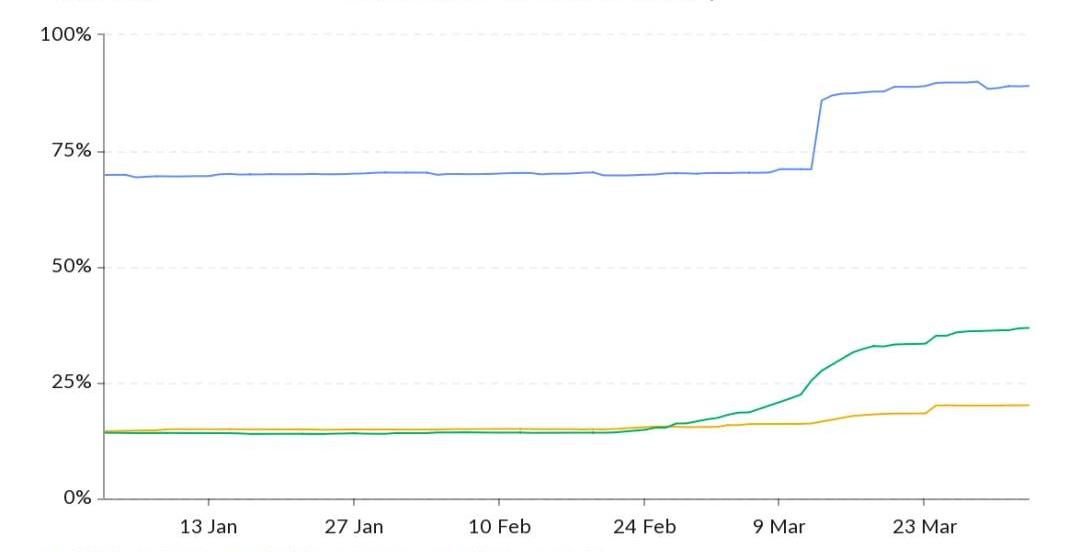

從收益的角度,比特幣今年暫時跑贏美股、A股。但從波動率來看,比特幣的不確定性依然很強,Q1季度比特幣波動率始終維持在75%左右;3月12日的大跌,推動比特幣的波動率再次上漲至88%左右。

另外,從2月25日開始,標普500的波動率開始上升,維持在35%左右;而黃金波動率雖也有所上漲,但始終不超過25%。由此可見,黃金最為避險,比特幣也還算抗跌。看到這里,“一度失去了夢想”的幣友們,對Q2的資產配置是否有了新的思考呢?歡迎在下方留言,與我們互動。

近來,有些讀者問我在當下對除比特幣和以太坊以外其它某些幣的看法。在分享我的看法之前,我們先看普通行業在當下的運營狀況.

1900/1/1 0:00:00編者按:本文來自中本小蔥,Odaily星球日報經授權發布。據cryptoslate分析文章稱,轉入交易所的ETH數量已超過其先前的高點,即2018年12月,當時ETH的價格曾跌至89美元.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:郝凱,就職于HashKeyCapitalResearch,審校:鄒傳偉,萬向區塊鏈、PlatON首席經濟學家,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:除了DeFi,以太坊還可以用來做什么?傳統金融機構只是利用以太坊進行資產證券化,就可以帶來巨大的變化.

1900/1/1 0:00:00作者:SethGoldfarb譯者:Emma,FrauYang,Shirley校對:YefanHuang協調:Samuel翻譯機構:DAOSquare “2006年.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:LongHashAmosSun,Odaily星球日報經授權轉載.

1900/1/1 0:00:00