BTC/HKD+2.4%

BTC/HKD+2.4% ETH/HKD+1.86%

ETH/HKD+1.86% LTC/HKD+3.89%

LTC/HKD+3.89% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD+4.18%

SOL/HKD+4.18% XRP/HKD-0.13%

XRP/HKD-0.13%編者按:本文來自巴比特資訊,作者:HenryHe,譯者:隔夜的粥,星球日報經授權發布。Compound無疑是Defi項目中的明星,而Defi則是目前加密貨幣行業最熱門的領域。最近,Compound通過引入治理系統和治理代幣COMP來開始它的去中心化過程。作為該過程的最后一步,Compound在近日發布了COMP代幣的分發計劃。盡管COMP的效用是為治理而設計的,但它絕對是一種激勵設計。有了COMP代幣,就連Compound借款人也可以實現盈利!這種激勵如此之強,無疑將推動巨大的增長。不幸的是,這樣的激勵設計將不可避免地導致像FCoin的“交易即挖礦”那樣的虛幻增長。而且它很可能導致中心化治理,這違背了Compound最初的去中心化協議愿景或理念。此外,DeFi生態系統交織在一起,而Compound正成為眾多其它DeFi產品的基礎,其發生的這一巨大變化,將打開潘多拉的魔盒,并極大地改變整個DeFi市場的格局。很難預測這個復雜的經濟博弈游戲將如何在市場上展開。但是,觀察COMP代幣的發行,將是很有意思的。

觀點:PayPal穩定幣對加密的去中心化原則造成威脅:金色財經報道,加密領域的一些建設者認為,PayPal的穩定幣可能會促進加密貨幣的采用,同時也會威脅到數字資產市場的“權力下放原則”。zkLend聯合創始人Jane Ma表示,PayPal確實會增強人們對加密貨幣的認知和接受度,她認為 PayPal 在透明度方面的聲譽和監管環境的經驗自然會為PYUSD 穩定幣帶來一定程度的可信度,但作為美國著名金融組織的一部分,PYUSD本質上將具有集中管理職能,監管機構和機構對考慮到監管的穩定幣的偏好可能會導致去中心化穩定幣的市場份額減少,從而威脅到支撐加密貨幣領域的去中心化原則。[2023/8/9 21:33:13]

借款人也能夠實現盈利,真的嗎?

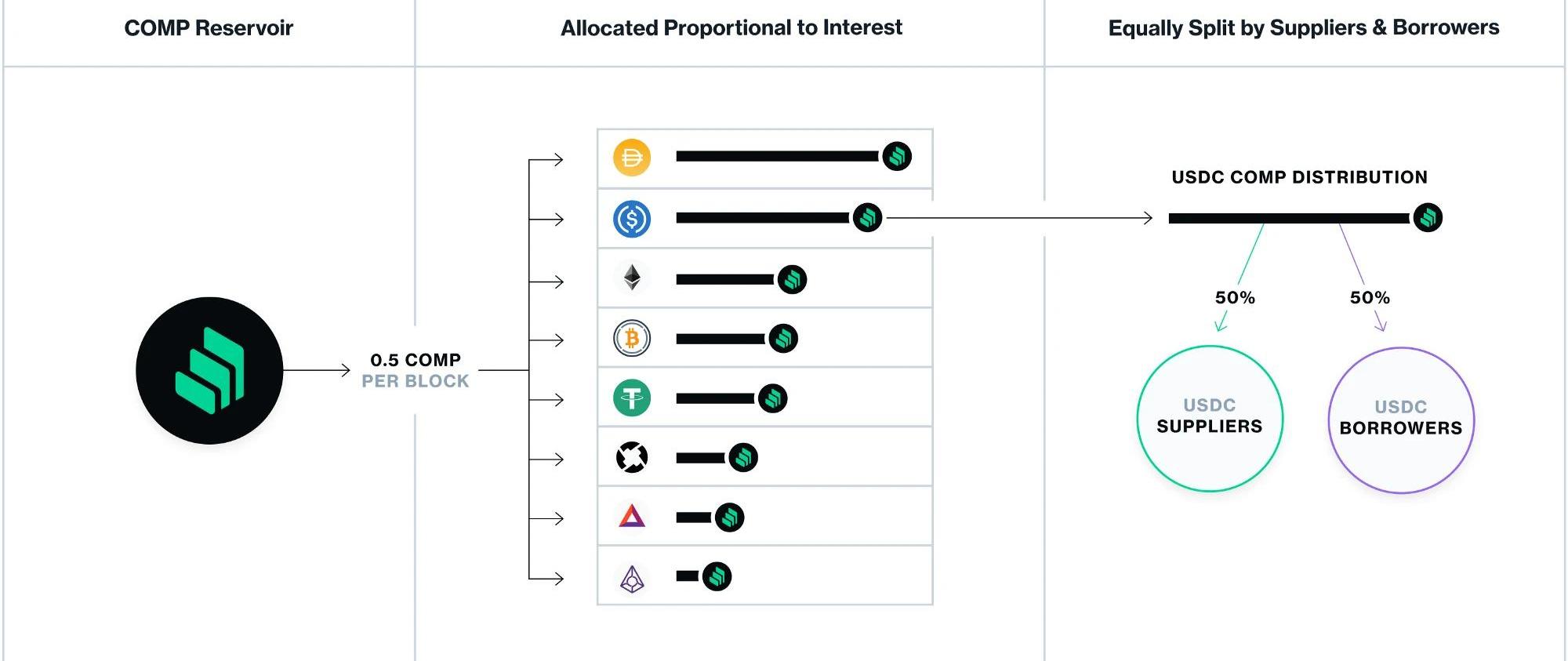

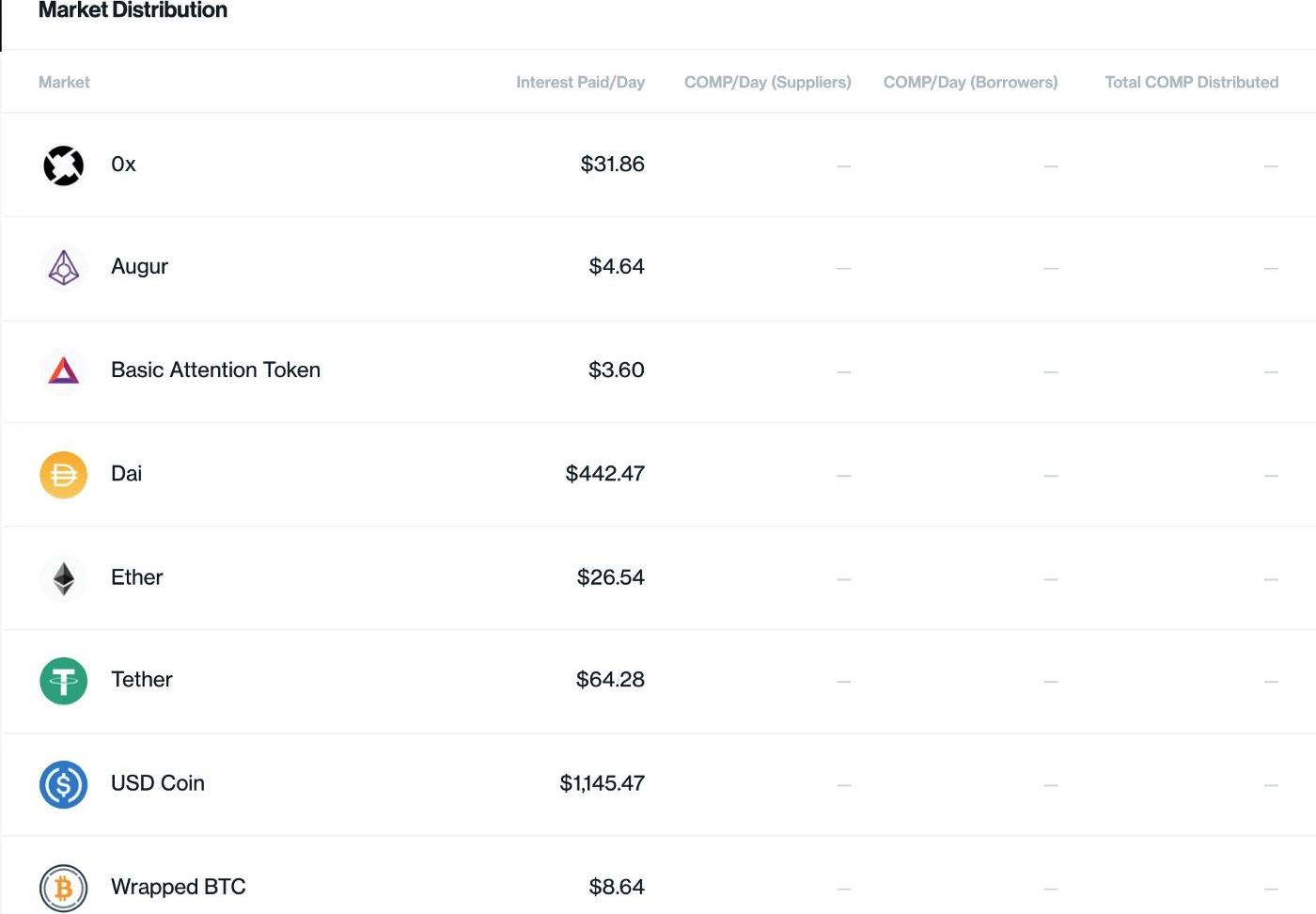

Compound的業務是加密貨幣借貸,而衡量牽引力的正確標準是平臺產生的總利息。因此,如上圖所示,按利息比例分配COMP代幣也就不足為奇了。該設計還正確地為貸款供應方和借款人提供了激勵。為了使任何基于代幣的激勵變得有效,代幣需要建立一個市場價值。而在如何評估COMP這樣的治理代幣方面,目前還沒有一個合理的方式。然而,Compound通過向其股權投資者分發代幣,為其COMP代幣創造了隱含價值。據悉,該公司通過兩輪融資共籌集了3320萬美元,并向投資者分發了2,396,307COMP代幣,而其代幣總量則設為了10,000,000COMP。如果按照投資機構的獲幣成本計算,那么COMP的市值=$33.2M/2,396,307*10,000,000=1.3933億美元。為了便于分析,我們就使用1.5億美元作為市值,那每個COMP代幣的價格就大約為15美元。請注意,盡管Compound官方明確表示“在去中心化過程完成之前,COMP將不向公眾開放”,但其無法阻止私人場外交易市場甚至公共交易所交易IOU。鑒于Compound的知名度很高,上述計算出的COMP代幣值是一個很好的參考值,當COMP代幣開始分配時,市場可能會依賴這個參考值。

觀點:虛擬貨幣亂象叢生 “韭菜收割機”亟待整治:5月15日消息,去年以來,比特幣暴漲帶動了整個幣圈的瘋狂。包括馬斯克在內的一些人更是成為許多虛擬幣的“帶貨者”。狗狗幣、柴犬幣在馬斯克的“喊單”中暴漲暴跌。隨著炒幣風潮興起,缺乏辨別能力的投資者正成為圍獵目標。一邊是“山寨幣”大行其道,一邊是莊家野蠻收割,行業亂象對居民財富的威脅日益增加。眾多業內人士呼吁,該領域亟待有關部門進行整頓與規范。(財聯社)[2021/5/15 22:05:41]

根據COMP的分配計劃,貸款供應方和借款人,每1個以太坊區塊會獲得0.5COMP。以每COMP代幣15美元的價格計算,分配給Compound用戶的價值是15*2880=43200美元。每天43200美元似乎不是個大數目。然而,根據COMPDashboard的數據顯示,Compound所有市場每天支付的利息總額僅為1727.5美元。這相當于是正常利息激勵的25倍!那這意味著什么?對借款人來說,這意味著他們每天支付1727.5美元的利息,但能夠每天賺取到21,600美元。而對于供應方來說,這意味著他們的貸款利率將增長12.5倍。例如,對于USDT,貸款利率可能高達25%,而當前的利率約為2%。有沒有其他的借貸平臺,能與這樣的回報率相媲美的?也就是說,通過COMP代幣的發行計劃,Compound將有效地增強其加密借貸平臺。虛幻的增長

觀點:比特幣將重新測試40000美元并在周期中達到30萬美元:加密分析師Michael van de Poppe近日給出了當前牛市期間比特幣和以太坊的價格預測。 他表示,由于受到不可預見的市場因素的影響,很難在短期內預測比特幣的價格。然而他預計,比特幣將在新的沖動行動之前繼續盤整。Michael van de Poppe預測比特幣價格將重新測試40000美元,并創下歷史新高,然后在周期中達到30萬美元或更高。 此外,Michael van de Poppe對當前市場周期中以太坊的前景持樂觀態度,其價格上漲幅度可能與比特幣不相上下。他預測在CME期貨上市后,以太坊價格將上漲。他還表示希望市場在比特幣或以太坊反彈至周期高點之前能經歷40%的修正。(Cryptoglobe)[2021/2/5 18:57:52]

有了這樣一個瘋狂、強大的激勵設計,Compound協議的使用無疑會經歷增長,并且是經歷快速增長,至少在最初階段會是如此。這是因為強大的激勵將改變用戶使用Compound協議的行為,這會吸引包括投機者、套利者在內的新型用戶。對于很多借款人來說,有了COMP代幣激勵機制,Compound正轉型成一個投資平臺,其最初提供12.5倍的高回報。參與者將借入他們實際上并不需要的資產,而只需支付利息來賺取COMP代幣。只要回報是正的,借貸者就會源源不斷地蜂擁而至。在目前美聯儲利率接近0,而USDT的利率將高達25%的宏觀環境下,套利者會將法幣兌換成USDT,然后通過Compound來賺取回報,這是不用動腦筋去思考的。那些大型的Compound資產持有者,現在有強烈的動機來供應他們未使用的資產,并將其用作抵押貸款,這樣他們就可以同時作為貸款供應方和借款人來賺取COMP代幣。激勵設計最初也會產生積極的放大作用。強有力的激勵將吸引更多的借款人和供應方使用Compound協議,這將產生更多的利息,從而推動COMP的價值,然后再創造更多的激勵。音樂會停止嗎?什么時候停止?很難預測什么時候,但有一點是肯定的,那就是COMP市值的增長將遠遠高于其內在價值,在某個時候,COMP的市場價值將開始下跌。然后,它會觸發負的放大力。更低的COMP價值將減少激勵,這將導致借款人和供應方離開,這將產生更少的利息,從而進一步壓低COMP代幣的價值。是不是有點似曾相識?這聽起來很像FCoin的"交易即挖礦"的設計。上述情景會在市場上上演嗎?又會怎樣上演?沒有人能真正準確地預測。但讓我們拭目以待,這將是另一個很好的研究案例。潘朵拉魔盒

觀點:3萬美元將為比特幣的紅色預警區域:加密貨幣分析師、Cane Island投資顧問Timothy Peterson表示,3萬美元將為比特幣的紅色預警區域,一旦比特幣突破3萬美元,就會增加其崩盤的可能,類似于2012年、2014年和2018年那樣。(EthereumWorldNews)[2020/12/27 16:39:13]

COMP代幣的分發計劃,其潛在影響將不限于Compound協議本身。隨著“金錢樂高”敘事的可視化,DEFI市場已交織在一起,而Compound正在成為很多DeFi產品的基石。COMP代幣的發行,將打開潘多拉的魔盒,而其對于整個DeFi生態系統的影響,會是一個非常復雜的經濟博弈游戲,這值得我們進行詳細研究。Compound的目標是使得其協議完全去中心化,但實際是Compound不太可能實現這個目標,因為COMP代幣的發行,有利于那些擁有大量資產的用戶。一些擁有大量資源的大玩家,會賺取到大多數的COMP代幣,這將導致中心化嗎?BAT、REP、ZRX和ETH項目,相關的持有者會將他們的儲備代幣轉移到Compound中,以賺取大多數代幣,并投票否決任何新市場,以便他們可以繼續賺取更多代幣?USDT和USDC是否會鑄造新幣,并將大量新代幣存入Compound中以賺取更多COMP,同時投票否決任何新市場,以便他們可以繼續賺取更多代幣?請注意,與許多其他治理代幣設計一樣,Compound團隊和投資者控制了大多數的代幣,因此他們在早期階段擁有投票權,這可能會改變市場動態。很多DeFi產品都是建立在Compound之上的,更重要的是,它們的商業模式依賴于從Compound中獲得的利息。例如,Dharmav2產品向消費者提供固定利率,將穩定幣資本存入Compound中以賺取利息,并捕獲利率之間的差異。COMP獎勵對于Dharma而言是很好的,因為它不需要將COMP代幣轉讓給它的用戶,而是可獲取COMP代幣的所有價值,并且只通過提高固定利率將一部分價值轉讓給它的用戶。但這對于Dharma而言,也意味著巨大的風險,因為大的玩家可以淹沒供應方的一方,這會降低Dharma的利率和COMP收益,這樣的話,Dharma對其顧客的固定利率變高了,但從Compound中獲得的利率和COMP收益卻變得更低了,那Dharma會因此崩潰嗎?這種設計是否有助于Compound殺死競爭對手?例如,用戶是否會繼續將ETH存入MakerDAO中以鑄造DAI并支付借款費用,還是轉而將ETH存入Compound以借入USDC并實際賺錢?為了與Compound競爭,其他項目方是否會發行自己的代幣以提供類似的獎勵?由于DAI是DeFi市場的基礎,減少DAI的供應量是否會使整個DeFi市場崩潰?結論

觀點:美國共和黨提議的加密數據法案將危及普通用戶的安全:據此前報道,美國共和黨議員提出《合法訪問加密數據》法案,要求科技公司協助訪問加密數據。

如果該法案在立法機關獲得通過,它將有效地終結WhatsApp、 Signal和Telegram等信息應用中的隱私功能。新美國開放技術研究所高級政策分析師Andi Wilson Thompson批評了該法案,稱此類“要求將損害普通人的安全”,而恐怖分子和其他罪犯分子只會轉移到新的服務領域。他補充說,在大流行期間提出該法案。這一時機尤其成問題。(Decrypt)[2020/6/25]

COMP代幣的發行是一種有效的激勵設計,其可以促進Compound協議的快速增長。實際上,通過COMP代幣,Compound通過超高的激勵推動其加密借貸平臺,這將不可避免地導致虛幻增長。Compound的計劃將打開潘多拉的魔盒,并影響到整個DeFi生態系統。經濟博弈如何在市場中發揮作用,這很難預測,但值得我們去觀察。作者注:文中提到的數字和計算并不準確。但是,它們足以說明這些要點。該分析中的關鍵假設是,COMP必須已確定了市場價值。致謝:分析是基于Compound聯合創始人RobertLeshner的鼓勵而開始的,他也對這篇文章進行了評論。也感謝JesseWalden、HaseebQureshi和NicCarter給出的評論和討論。

Tags:OMPCOMPCOMCompoundcomp幣有什么價值CompactXT.comYearn Compounding veCRV yVault

編者按:本文來自Cointelegraph中文,作者:JASONWU,Odaily星球日報經授權轉載。開放式金融,通常被稱為DeFi,已經吸引了主流金融和科技界的關注.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:Gambler'sManual,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JeffBenson,譯者:隔夜的粥,星球日報經授權發布。6月9日消息,以太坊企業ConsenSys正推出一項名為CodefiCompliance的合規服務,以.

1900/1/1 0:00:00文標題:從資產的角度來討論加密領域--為什么高盛完全錯了作者:TokenTerminal譯者:李意校對:Typto翻譯機構:DAOSquare字數:1319雖然本文并未列舉高盛的罪證清單.

1900/1/1 0:00:00值得關注的趨勢與數據:昨天Coinbase新聞很多,大交易所成為影響“幣價”的黑天鵝。在這方面,Coinbase其實比幣安、huobi、OK可能更有影響力.

1900/1/1 0:00:00成都又稱“天府之都”,這座城市擁有悠久的歷史文化。有句老話“少不入蜀,老不出川”,在人們印象中,成都是一個慢節奏的地方,望江路的大碗茶,春熙路上的大長腿,晚上坐在大排檔上喝著冰啤酒,吃著串串與朋.

1900/1/1 0:00:00