BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD-1.55%

ETH/HKD-1.55% LTC/HKD-1.68%

LTC/HKD-1.68% ADA/HKD+0.42%

ADA/HKD+0.42% SOL/HKD-0.77%

SOL/HKD-0.77% XRP/HKD-1.58%

XRP/HKD-1.58%這個春天是DeFi的高光時刻,好像一夜之間被人價值發現了一樣,各種DeFi項目的市值都開始猛漲。而在6月5日,DeFi鎖倉市值時隔三個月再度突破10億美金。這一波浪潮中,DEX領域的前浪們表現亮眼,Uniswap、Synthetix、Kyber、Bancor等占據了大部分頭條。DEX賽道發展火熱,未來也將是DeFi世界的核心,但DEX在投資選擇上真的是一個好的賽道嗎?本文嘗試在現貨交易賽道進行簡單的討論。一、DEX的分類

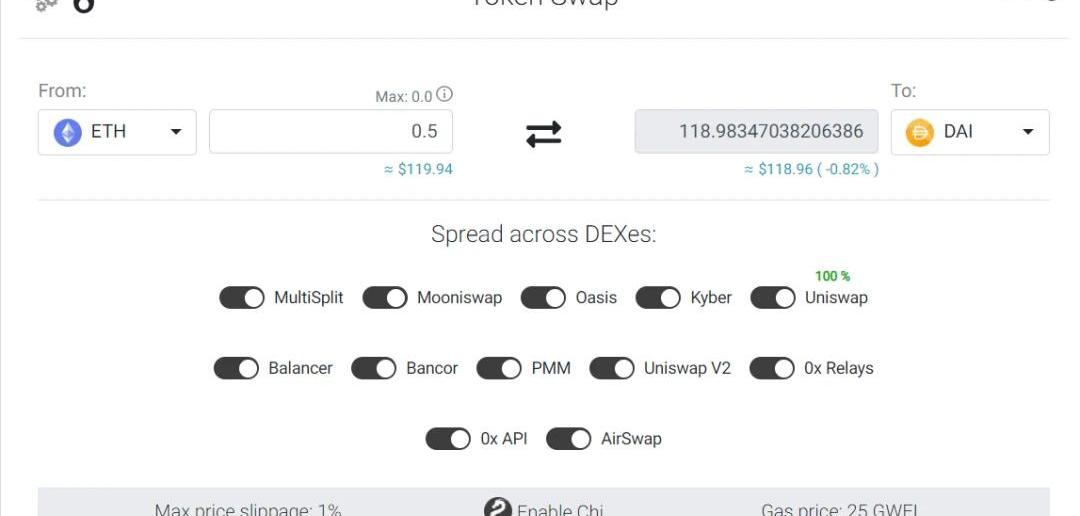

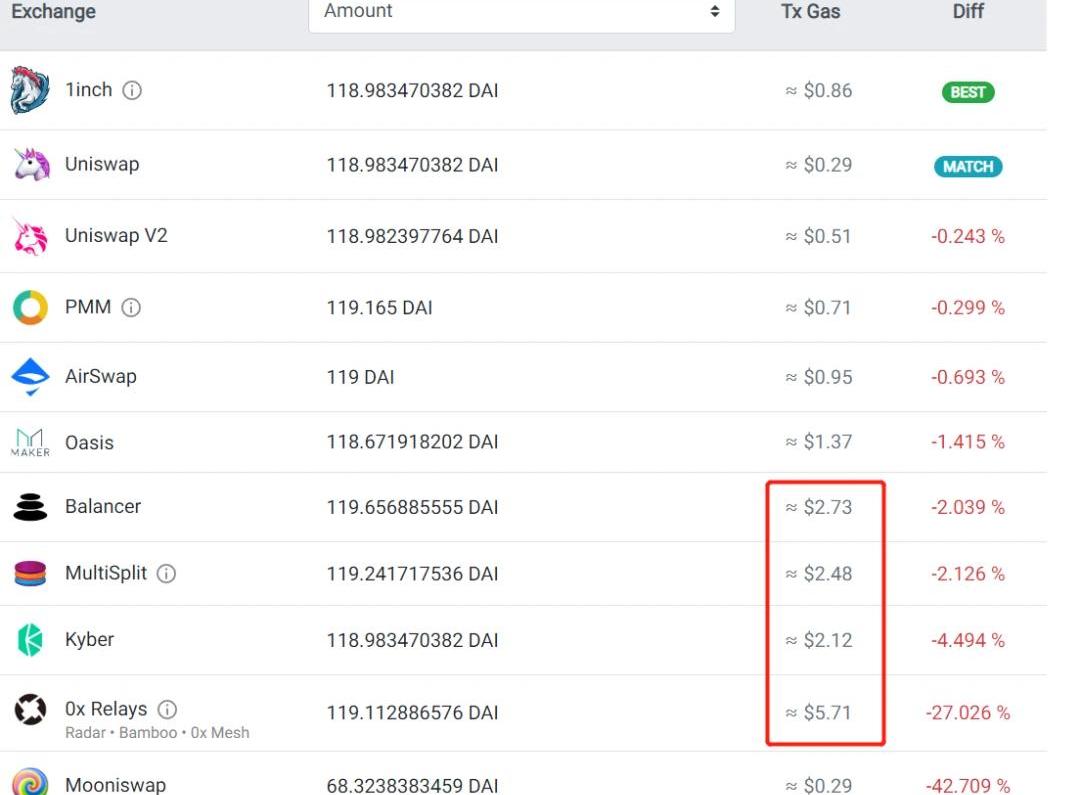

DeFi的一個顯著特點是可組合性,不同協議間相互調用可以產生“樂高積木”般的神奇效果,在bZx閃電貸事件中,很多人已經見識到了DeFi可組合性的神奇。DEX領域,不同DEX的組合趨勢已經越發明顯,可以根據是否具有可組合性對DEX進行簡單分類。可組合意味著流動性可以共享,Uniswap、0x、Oasis、Kyber、Bancor之間通過可組合性,實現流動性共享已經成為事實。而Loopring.io、IDEX等去中心化交易所不具有可組合性,暫時也沒有看到可以實現組合的方法。二、流動性沒有邊界隨著不同DEX協議組合程度的加深,一個很明顯的結果是,流動性不再有邊界,所有DEX能夠共享整個網絡的流動性。無論使用哪個應用發起交易,都能享受到最好的流動性。作為CEX護城河的流動性,對于可組合的DEX不再具有護城河屬性,但流動性對于價值捕獲依然重要。而Loopring.io、IDEX的邏輯和中心化交易所更為相似,良好的流動性依然會是他們的護城河,且他們必須具有良好的流動性才能更好發展。如果從護城河的角度考慮,IDEX、Loopring.io比0x、Kyber的護城河更深。三、用戶端的價格戰用戶對DEX的三大訴求是:最優的價格;快速的交易;最低的成本。最優的價格,可組合DEX共享流動性,大家都可以實現;快速的交易,可組合DEX依托的基礎設施都是以太坊公鏈,大家都不能實現。用戶使用DEX的成本包含手續費和Gas費。Gas費取決于以太坊底層,及DEX內部交易的復雜程度,交易流程復雜的DEXGas成本會更高,更不利于用戶使用。對于小額交易來說,這一點非常重要。用1inch做個測試,對于小額交易各家的兌換數量相差不大,但看一下0x、Balancer的Gas費,難免會讓人覺得真的太貴了。

IDEX宣布構建基于Polygon zkEVM的Layer-2命名為“Xchain”:金色財經報道,IDEX宣布計劃構建一條基于Polygon zkEVM的Layer-2,名為Xchain。目前處于測試網階段,該區塊鏈正在基于PolygonSupernets軟件堆棧的zkEVM進行開發,旨在提供一個去中心化的永續交易平臺。[2023/7/7 22:22:25]

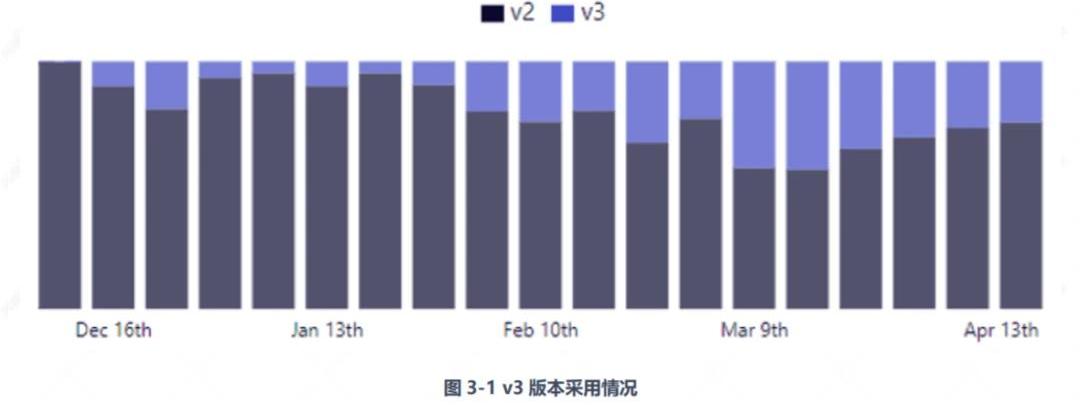

圖1:https://1inch.exchange對于大額交易來說,滑點比Gas費更重要;對于小額交易來說,Gas費比滑點更重要。除Gas費外另一個重要的競爭維度是手續費,這是DEX價值捕獲的關鍵一步。手續費的競爭,極為簡單粗暴,簡單說就是價格戰。到了這一步,價值捕獲就會變得非常困難,沒有誰能輕易捕獲價值。四、誰聚合更多誰更有優勢聚合屬性正在成為DEX標配,誰能聚合更多的流動性,誰將擁有短暫的競爭優勢,但最終大家聚合的流動性會達到相似水平。已經實現的部分聚合案例:Kyber聚合了Uniswap、Oasis和Bancor;0x橋接了Kyber、Uniswap、Oasis和Curve;1inch聚合了絕大多數可組合DEX,Uniswap、Oasis、Kyber、0x、MultiSplit、Mooniswap、Balancer、Curve等;DEX.AG也同樣聚合了大多數常見的可組合DEX,Uniswap、Oasis、0x、Kyber、Curve等。短期內聚合流動性最多的1inch使用最為方便,但最終這種優勢會隨著其他協議的跟進而消退。從流動性共享的角度看,DEX會像連鎖企業旗下的網點一樣,每個網點商品售價不同,網點之間具有相互調貨的權限。有些網點只能調一部分網點的貨,如0x、Kyber,有些網點能調絕大部分網點的貨,如1inch、DEX.AG。但每個網點內部調貨的成本并不相同,且成本需要用戶自己承擔。有的貨倉復雜,調貨需要轉好幾道手,調貨成本(Gas)就高,如0x;有的貨倉簡單,直接就能找到,調貨成本(Gas)就低,如Uniswap。在1inch調貨,能夠一眼看清每個網點的調貨成本,用戶可以選擇成本最低的網點購買;如果購買數額較大,還能給你在不同網點組合出價格最優的組合。且目前調貨行為本身沒有費用。如果1inch收取一定的調貨費,也是可以接受的,但很明顯不能太高,且會面臨免費競爭對手的競爭。五、典型模式對比DEX領域能稱得上構建了生態的也就只有Kyber和0x了,Uniswap異軍突起,也可以探討下。0x0x是一個點對點交易協議,被一些協議所采用。0x在V3版本之前都是免費的,使用了0x協議的錢包、DAPP可以單獨收費,對于錢包、DAPP來說,使用0x協議有更大的自主權,最知名的就是imToken旗下的Tokenlon。但是對于0x協議本身,是無法捕獲價值的。所以0x在V3版本上決定對每筆交易收取0.3%的手續費,手續費會分配到0x的代幣質押系統,由登記的做市商們分享,同時團隊還會給予做市商補貼。而據數據顯示V3版本上線以來采用率一直不高,只在接近20%左右。

Cosmos生態首個DEX平臺Osmosis總鎖倉量為12.4億美元:金色財經消息,據Token Terminal數據顯示,Cosmos生態首個DEX Osmosis最近一個月總交易量達56億美元。同時,Osmosis總鎖倉量為12.4億美元。據悉,Osmosis計劃在未來拓展至包括以太坊在內的多個區塊鏈網絡。[2022/4/19 14:34:10]

圖2:頭等倉0x研報0x協議的應用端可以單獨收費,0x協議本身又要再收一次協議費,且0x協議本身的交易結構并不簡單,Gas費也屬于較高水平。很明顯升級之后用戶交易成本會更高,用戶體驗會變得更差,應用們不升級協議才是應該的。dYdX于2019年末宣布停止從0x訂單簿獲取流動性,脫離0x生態,也正是因為0xV3版本要收取的協議費用。應用也可以不進行升級一直使用V2版本,但也失去了升級獲取新特性的可能性,會損害應用競爭力,且老版本協議是否會被持續維護,是否持續可用,也是存疑的。0x的V3版本造成了應用價值捕獲和協議價值捕獲之間的矛盾。應用升級V3版本,協議能夠獲得手續費收入,但用戶在應用端的體驗就會很差,用戶就會流失。或者應用降低自己的費率標準,損害自己的利益留住用戶,但0xV3版本0.3%的費率標準,已經讓應用再難有下降空間了,比如Tokenlon設定的最高費率就是0.3%。應用不升級V3版本,協議就不能獲得手續費收入。應用與協議價值捕獲問題,在V3版本下是難以調和的矛盾。所以可以有一個合理的推測,0x可能想要放棄生態的構建,而專心擴展做市商市場,擴大自身的流動性,坐等別的協議調用自身的流動性,獲得手續費收入。0x在吸引做市商方面具有優勢,把做市商當作核心用戶去運營。KyberKyber是一個鏈上流動性聚合協議,提供閃兌服務。Kyber對用戶端免費,對做市商收費,手續費一部分分配給帶來了交易量的錢包、DAPP,一部分回購銷毀代幣KNC。Kyber的模式對用戶非常友好,對比0x的多重收費模式,更讓人心生好感。Kyber部分Token是項目方自己在做市,向他們收費就像中心化交易所收的上幣費一樣,是合乎邏輯的。因為集成Kyber的應用是比較多的,能在很多前端上實現曝光,對項目方來說是劃算的。但向做市商收費從直觀感受上覺得無法長期實現,資本是逐利的,哪里收益合適去哪里是不難想象的,Kyber在吸引做市商方面長期看不具有優勢。UniswapUniswap是基于兌換池的交易協議,是自動化做市商的代表。Uniswap在做市方面也實現了去中心化,指普通用戶也可以參與做市,只要把Token注入到流動性池內,就可以參與做市,獲得手續費分紅。Uniswap的做市商模式和Kyber有些相似,Uniswap的流動性并不是靠普通用戶做起來的,更多的還是項目方填充的,或者是項目方提供獎勵,激勵用戶去提供流動性。對做市商的爭取,就是對市場份額、價值捕獲的爭取,但競爭對手很容易通過更多手續費分成及補貼,獲得流動性優勢。結合上面說的用戶端手續費的價格戰,可以發現無論是用戶端還是流動性端,DEX們面臨的都將是異常激烈的,都很難實現價值捕獲。雖然DEX們在交易之外也在想辦法提高流動性提供者的收益,如Bancor打算整合借貸協議,用戶存DAI,但是池子實際上可以變成cDAI或者yDAI,來提高流動性提供者的收益。但Bancor可以做,0x、聚合器同樣可以做,這一方法并不能提供長期的競爭力,事實上0x已經在做了。六、總結聚合交易成為標配之后,擁有流動性的協議坐等調用獲取收益,前端應用各出手段獲取流量,這將極其考驗前端應用的產品設計及運營能力。擁有流量可以為自身業務或外部產品導流進而實現價值捕獲,1inch已經在做嘗試了。稍微總結一下:DEX在DeFi世界非常重要;可組合DEX沒有護城河,DEX間競爭將極為慘烈,捕獲價值會很困難;用戶將能夠享受到更好的流動性深度及更優惠的費率;前端DEX通過交易捕獲價值的可能性很低,產品體驗好、運營能力強的應用能夠通過流量實現價值捕獲;可組合DEX應該橫向發展,利用流量優勢實現更好價值捕獲。致謝:文中部分細節確認上,受到了hongbo@DeBank、徐勇@DeBank、索老頭@真本聰、Rebecca@頭等倉的幫助,文章只代表作者個人觀點,不構成任何投資意見或建議。-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

Indexed Finance遭到攻擊 損失達1600萬美元:10月15日消息,被動收益協議Indexed Finance遭到攻擊,受影響的資金池包括 DEFI5 and CC10。漏洞被發現后觸發了包括 DEGEN、NFTP、FFF(包含DEFI5 and CC10)資金池的保護措施,并被凍結。約半個小時之前 Indexed Finance官方表示已經確定了攻擊根源,DEGEN、NFTP兩個指數代幣資金池已經恢復正常運行,而FFF池目前仍處于凍結狀態。官方在Discord中表示,本次攻擊造成的損失約1600萬美元。[2021/10/15 20:30:42]

數據:當前DEX24小時總交易量為53.6億美元:9月8日消息,據DeBank數據顯示,目前DEX 24小時總交易量53.6億美元。其中總交易量排名前五的DEX分別為Uniswap V3(10.03億美元)、PancakeSwap(8.8億美元)、SushiSwap(6.88億美元)、Uniswap V2(5.02億美元)、1inch(3.16億美元)。[2021/9/8 23:10:00]

Mask Network支持在推特使用DODO DEX、Augur等產品:去中心化交易平臺DODO發推稱,在推特可以直接使用DODO DEX交易任何代幣,這一功能由Mask Network實現。此外,預測市場Augur、以太坊無損彩票項目PoolTogether、DeFi儲蓄獎勵池GoodGhosting、Layer 2 DEX QuickSwap也表示即將/已經支持在推特使用其服務或者購買其代幣/產品。[2021/8/14 1:55:09]

Tags:DEXSWAPBERUniswapAscendEX (BitMax)HISWAPSHIBERUS價格uniswap幣為什么漲不起來

編者按:本文來自鏈聞ChainNews,撰文:AndrewKang,區塊鏈投資人,編譯:詹涓,星球日報經授權發布.

1900/1/1 0:00:00撰文:OKEx投研美國5月非農就業數據大幅超預期現“烏龍”OPEC確定原油減產期限延長至7月底交易所比特幣余額降至1年來低點以太坊獨立地址數超1億熱點新聞上周末金融市場最勁爆的消息當屬美國5月非.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。數字資產管理平臺ClipperCoinCapital已經2個月無法提幣,6月,創始人劉震失聯了.

1900/1/1 0:00:00BTC行情分析 參看昨日分析圖,現在BTC已經回到了4H中樞的內部;凌晨一點的9326的二次確認是再次買入的點位。我們沒有買,睡覺了.

1900/1/1 0:00:00編者按:本文來自橙皮書,Odaily星球日報經授權轉載。上周SpaceX龍飛船成功發射的時候,底下剛被病席卷過一遍的世界,看起來異常混亂.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:Donnager,星球日報經授權發布。Compound將于明天凌晨正式啟動治理代幣COMP的「借貸即挖礦」分發活動,將持續4年的時間.

1900/1/1 0:00:00