BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD-0.63%

ADA/HKD-0.63% SOL/HKD-1.17%

SOL/HKD-1.17% XRP/HKD-0.41%

XRP/HKD-0.41%文|黃雪姣編輯|Mandy王夢蝶出品|Odaily星球日報

6月26日晚9點半,億邦國際在杭州“云敲鐘”,正式登陸納斯達克,成為繼嘉楠耘智后的“礦機第二股”。其股票代碼為EBON,出售1926萬普通股,每股價格5.23美元,總募資規模約1.0075億美元,總市值6.85億美元。億邦開盤后價格一路走低,最低觸及3.81美元,最終收盤價格為5美元,跌幅4.4%。與同日赴美上市,最高大漲超過150%的另一中概股聲網對比慘烈。與去年年底行業內風頭勁出的“礦機第一股”嘉楠上市時不同,億邦的上市并未激起多少輿論水花,對于這一市盈率為-14.6的礦機股,不少觀點都已明確表達了看衰。在頭部礦商中,億邦國際的短板明顯:礦機性能墊底,大客戶銷售模式風險較大、銷售網絡有待拓展。相比于嘉楠耘智,億邦國際賣存貨、收尾款的營運能力也有明顯差距。而深陷輿論漩渦和集體訴訟泥沼、市值較上市時跌去78%的嘉楠也讓“礦機股”這一賽道本身備受質疑。在毛利凈利PE均為負、比特幣產量減半而幣價毫無起色、“礦機已是夕陽產業的論調“下,如何讓投資者為“超算故事”買單才是頭等難題。但是,Odaily星球日報發現,目前媒體上傳播的億邦上市相關內容還是存在不少分析偏頗、誤讀數據、對礦機行業缺乏了解的情況。例如,億邦國際存在一定比例的舉債經營,但仍屬正常范圍內,而部分投資者擔心的客戶訴訟也不會影響億邦國際的基本面。因此,本文我們將從數據信息、業務發展、行業前景作出“礦機第二股”的全面解讀。兩只礦機股,哪個值得買?

比特幣完成減半之后 超50%礦機已關機或瀕臨關機狀態:幣印礦池數據顯示,比特幣減半后,按當前幣價計算,在非豐水期電價(0.37元)情況下,螞蟻礦機S19 Pro、神馬M30S+、芯動礦機T4+等新一代高算力礦機電費占比幾乎均已達到或超過50%,凈收益較比特幣減半前的90元/天下降約66%,當前收益不足30元/天。而同樣也是剛推出不久的新礦機S17系列,神馬M31s系列等每日凈收益已不足10元。螞蟻礦機T17、神馬M21s、芯動T3、阿瓦隆A1045等多個礦機已達到關機幣價。若按照豐水期電價(約0.22元)計算,其中螞蟻S19 Pro日凈收益近為41元,神馬M30s日凈收益為41元左右。如果考慮礦場其他運維成本,收益或還會減少。不過豐水期對老礦機來說還是最后一個機會,豐水期電價下,螞蟻礦機T17系列、神馬M21s、芯動T3等礦機仍可保持每日16元左右的凈收益。[2020/5/12]

作為“礦機第二股”,人們難免將其和“礦機第一股“嘉楠耘智作比。億邦國際成立于2010年,早期以研發生產通信網絡接入設備為業。至2016年終,比特幣牛市初顯時發布首款比特幣礦機殺進市場,比嘉楠耘智大約晚了4年。在上市這件事上,兩家公司幾乎步調一致。從謀求港股上市到而今雙雙登陸納斯達克,并且作為礦商中披露最新業績的公司,在兩者的橫向對比中我們能看到一些有意思的現象。市值業界近來常以“億邦=半個嘉楠耘智”來描述兩者的關系。嘉楠科技9美元,價格數度跳水,縮水嚴重,至今現價較發行價已跌去超過78%。從總資產來看,億邦國際的負債及股東權益合計0.82億美元,約為嘉楠耘智總資產的59%;嘉楠耘智IPO后市值曾達14億美元,是億邦IPO后市值的2倍。億邦首日收盤后市值為6.55億美元,因為嘉楠市值的不斷縮水,目前億邦市值為嘉楠的2.2倍。

2020年Q1比特幣算力波動明顯 舊礦機被逐步淘汰:TokenInsight近期發布了2020年第一季度加密礦業報告。該報告強調了比特幣算力的波動和舊ASIC礦機的逐步淘汰。然而,市場波動對中國礦工的影響更大——今年3月,Antminer S9曾一度達到關機幣價。該報告稱,在2020年的頭幾個月,BTC的算力“極其不穩定”——波動區間從70 EH/s到100 EH/s。報告稱,較老的ASIC礦機的利潤率正“被新一代的礦機搶占”。報告發現,比特大陸旗下的Antminer S9在2020年前幾個月的盈利能力約為35%,之后在今年3月的加密市場崩潰中陷入負值區域。不過,報告指出,S9的盈利能力在4月份反彈至約20%。(Cointelegraph)[2020/5/3]

如果真的要押注礦機賽道,相比于買億邦國際,嘉楠耘智目前3億美元的市值可謂“價值洼地”。業務構成兩家礦商,礦機銷售及相關收入占比都相當之高。招股書顯示,2年來,礦機銷售收占嘉楠耘智總營收均超99%,而億邦國際的礦機及配件銷售收入占比則大幅下降,從2018年的96.3%降至2019年的82.4%。與此同時,礦機運營維修收入占比大幅提升,從2.6%升至14.5%,非挖礦業務收入占比也略有提升,從1.2%升至3.1%。億邦國際因礦機銷售占比較低,一些觀點稱其“對比特幣挖礦業”的依賴較低,實際上并不成立。招股書顯示,2019年,億邦國際銷售礦機收入1.09億美元,礦機托管和運維業務收入1570萬美元,兩者合占億邦國際總收入的96.9%。盡管其身處挖礦產業鏈的不同環節,但都深受礦業興衰的影響。尤其是從去年到今年,正逢新舊礦機換代時刻,大算力礦機一臺能頂4臺小算力礦機,用來托管礦機的礦場出現明顯過剩。因此,億邦國際拓展礦機運維服務線不見得有很大成長空間,也無法構建業務的護城河。因此,億邦國際的業務比嘉楠耘智更多元不過是一種表面說法。經營業績從下圖中可以看出,億邦國際在2019年銷售收入大幅下滑,從2018年緊追嘉楠耘智的業績降至僅為嘉楠耘智的一半。

動態 | 比特源獲鏈正資本3000萬戰略投資?將建20萬臺礦機的無塵礦池:近日,比特源獲得區塊鏈投資基金鏈正資本3000萬戰略投資。比特源將建立容量超過20萬臺礦機的無塵礦池。據悉,比特源在分時切割算力挖礦領域已經實現用戶0成本挖礦。目前比特源依托實體礦池發行了2.1億枚挖礦通證BBT,用戶在參與BTC挖礦的同時挖出BBT,BBT的算力和價值直接錨定BTC。[2019/8/16]

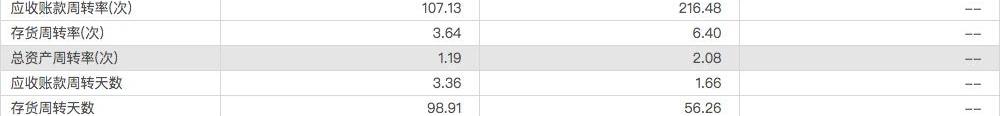

兩家公司最為醒目的業績莫過于毛利、凈利及同比等數據,無一不為負數,也即這兩家公司每賣出一臺礦機即宣告虧本。但也不盡相同,億邦國際在2018年時凈利就已為負,且毛利很低,對比同期的嘉楠耘智,可知億邦國際的銷售成本和營業成本較高。到了今年,情況開始反轉。在收入下滑的情況下,億邦國際的銷售成本、營業費用也相應下降。而嘉楠耘智在收入下降47%的情況下營業成本僅下降11.77%、營業費用反而增加了43.57%,相應地凈利率也達到了驚人的-72.7%,因此嘉楠耘智可能存在的成本控制不當、經營不善等問題也遭到詬病。億邦國際在招股書中表示,公司今年凈虧損擴大了3.5倍,原因在于地方政府退稅大幅減少。查看其招股書,2019年,億邦國際所得增值稅退稅不到1萬美元,而在2018年退稅達2736萬美元,接近虧損的數額。但企業納稅是正常行為,稅收優惠是短時紅利,無法長久,億邦國際應早做對策。營運能力考驗公司運營能力的指標還包括:存貨周轉率、應收賬款周轉率和總資產周轉率。對比嘉楠耘智和億邦國際的幾項數據,可知嘉楠耘智存貨賣的快、尾款回收快,資金利用率高,由此反映其產業鏈地位更高、運營更有效率。

IPFS硬盤礦機“瑪雅科技”獲極豆資本5000萬元人民幣A輪融資:近日,IPFS硬盤礦機廠商“瑪雅科技”對外宣布獲得極豆資本領投、字節資本跟投的5000萬元A輪融資。“瑪雅科技”旗下業務包括瑪雅礦機、基礎托管、云算力挖礦。其中,瑪雅礦機銷售的機器主要包括兩部分:一塊是成熟的GPU礦機,另一塊則是IPFS、brust、storj等硬盤挖礦類礦機。[2018/5/21]

億邦國際財報,來源:東方財富網

嘉楠耘智財報,來源:東方財富網潛在風險分析,誰真誰假?

上市后,嘉楠耘智首季度業績“變臉”,加逢“財務欺詐”的訴訟風波,嘉楠股價已跌至發行價的21%。老大哥“嘉楠耘智”的糟糕表現,讓投資者擔心起億邦國際會否更差。的確,礦機股的未來表現從各方面看都不容樂觀。最沒競爭力的礦機

螞蟻礦機迎來大幅調價:據公眾號“螞蟻礦機銷售”顯示,螞蟻礦機迎來大幅調價,同時進行優惠券發放。以螞蟻礦機S9為例,一度達到19000元一臺的礦機現價只需9000-10500元,同時還對在12000元-19000元區間購買的用戶進行每臺礦機2800元優惠券的發放。[2018/3/27]

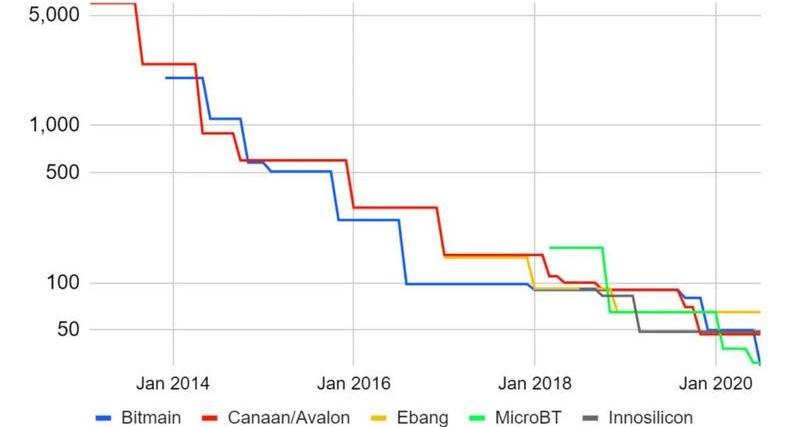

如上圖所示,億邦國際旗下翼比特礦機算力值最小、礦機能耗比最高,在頭部礦商中處于明顯劣勢;市場占有率也僅有嘉楠耘智的一半。從歷史上看,翼比特礦機的性能在絕大部分時間里也落后于頭部礦商。

五大礦機品牌挖礦功耗變遷來源:礦商官網,制作:BitMEXResearch,數據截至:2020年6月ToB銷售模式一直以來,億邦國際的銷售模式都是面向企業級客戶。其招股書顯示,億邦國際的礦機全部采用直銷模式,沒有任何分銷商、代理商和渠道商。非常有意思的是,2018年和2019年兩年間,前三大客戶為億邦國際貢獻了34%的收入,前十大客戶貢獻了57%。面向大客戶的模式,好處在于銷售成本低,但利潤低、依賴度高,一旦客戶流失損失慘重。舉債經營億邦國際在6月17日更新的招股書中將最高募資金額從1億美元提高到超過1.44億美元,被解讀為“億邦國際迫切需要短期融資”,另有媒體引用其較大規模的借款來佐證。但事實未必如此。我們先來看億邦國際舉債經營的比例。招股書顯示,截至2019年12月31日,億邦國際總負債達5704萬,相較2018年下降了30%;同時,資產負債率達69.05%,較2018年有所上升,相較于嘉楠耘智30.12%可謂相當之高。但毫無疑問,礦機生產是門重投入、長周期的生意,舉債經營在所難免。招股書顯示,截至2019年12月31日,億邦國際有存貨和應收賬款達6245萬美元,已超負債總額,且應收賬款和存貨的變現周期在50-130天,也即這6000萬美元大概率已經變成現金流。再橫向看看上市之前的嘉楠耘智,2018年新增貸款2.76億美元,資產負債率高達82.8%,上市后,2019年末,舉債現象有所緩解,資產負債率下降了3/4。訴訟纏身并不是嚴重問題上市之際,億邦國際還有多起懸而未決的訴訟案件。不少分析師認為,這些訴訟案件的裁決將給其股價帶來不確定性。但糾紛并不意味著億邦國際處于劣勢。這些糾紛中有不少是億邦國際的客戶對其產品質量、交付等糾紛提起的訴訟。我們來看一起已經結案的訴訟。2018年9月3日,一名客戶向杭州中級人民法院提起民事訴訟,指控億邦國際在2017年12月一筆價值190萬美元的訂單中,存在部分產品延遲交付;產品未能達到所宣傳的性能等問題,并向億邦索賠770萬美元的損失。2019年11月5日,杭州市中級人民法院駁回了大部分原告的請求,僅命令浙江鄂邦支付原告的違約金和后勤費共計2.6萬美元。原告二訴同樣被駁回。這恰恰說明,礦機廠商因為集中、壟斷,在行業中有較大話語權,又因礦機產品沒有行業標準、無法可依,因此用戶維權困難,Odaily星球日報曾報道過數千萬元比特大陸“問題礦機”,礦工到目前為止也未得到明確的法律支持。因此,大部分的訂單糾紛不足以影響億邦的基本面。礦機已是夕陽產業?在區塊減產、幣價長期橫盤但參與者不斷加注的當下,比特幣挖礦也逐漸觸及天花板。根據弗若斯特沙利文報告,全球比特幣礦機的市場規模從2014年的11億元增長至2018年的214億元,復合年增長率達110%。未來五年,比特幣采礦機市場的市場規模預計將達317億元,復合年增長率為8.2%。

從增長100%,到毛利不足5%、凈利潤開始為負,身為“礦霸”的廠商也不再如此前那般傳奇,行業能夠崛起還需察“幣”觀“價”,但只怕蠻長的橫盤和熊市會讓股民們失去耐心。億邦發展路線圖和概念股

2010年1月,浙江億邦通信技術有限公司成立,主要從事通信網絡接入設備生產開發,2014年開始研發BPU,2015年以“浙江億邦”登陸新三板,至2016年終,發布首款比特幣礦機翼比特E9+殺進市場,順利登上幣圈牛市快車的億邦在2018年初從新三板除牌,重組后轉戰港股市場,但兩度提交上市申請但均以失敗告終。2020年4月24日,億邦國際赴美上市招股說明書披露,并于6月19日更新。Odaily星球日報曾對A股市場上的礦商概念股做了全面統計。其中,和億邦國際強相關的有銀江股份、華鐵股份和眾應互聯。

銀江股份、華鐵股份自6月以來漲勢喜人,最高漲幅分別達20%、25%,但主要是受主營業務利好影響。億邦國際能否交出不同于“礦機第一股”的答卷,市場和時間會給出最終的結果。而留給同樣數度謀求上市的另一礦機巨頭比特大陸的時間窗口,也不太長了。

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。在所有的加密項目中,代幣的分散化對于網絡都有重要意義。一是社區人數的增長對于長遠的采用有好處,二是分散化的代幣分布也利于網絡的安全.

1900/1/1 0:00:00頭條 紐約數字投資集團完成1.9億美元的機構比特幣基金募資紐約數字投資集團披露其已完成一個1.9億美元的比特幣基金募資.

1900/1/1 0:00:00DeFi屁股還沒坐熱,Filecoin這邊主網將在7月20日-8月20日之間啟動,盡管這是Filecoin的第N次跳票,但并不妨礙大家對它的追捧,因為錯過機會的代價要遠比錯誤的代價高得多.

1900/1/1 0:00:00翻譯:PolkaWorld社區參考鏈接sessionkeys:https://wiki.polkadot.network/凍結:https://wiki.polkadot.

1900/1/1 0:00:00業內對DeFi平臺“Compound”的反應大致有兩種:興奮和擔憂。這兩種完全相反的狀態同時存在。Compound代幣COMP在Uniswap上線,成了這場爭議的導火索.

1900/1/1 0:00:00本系列文章將默認你是一個EOS社區成熟用戶,理解EOS基本邏輯和使用同時默認你是一個DeFi小白,完全不懂DeFi概念.

1900/1/1 0:00:00