BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+0.78%

ETH/HKD+0.78% LTC/HKD+1.12%

LTC/HKD+1.12% ADA/HKD+4.06%

ADA/HKD+4.06% SOL/HKD+1.63%

SOL/HKD+1.63% XRP/HKD+4.74%

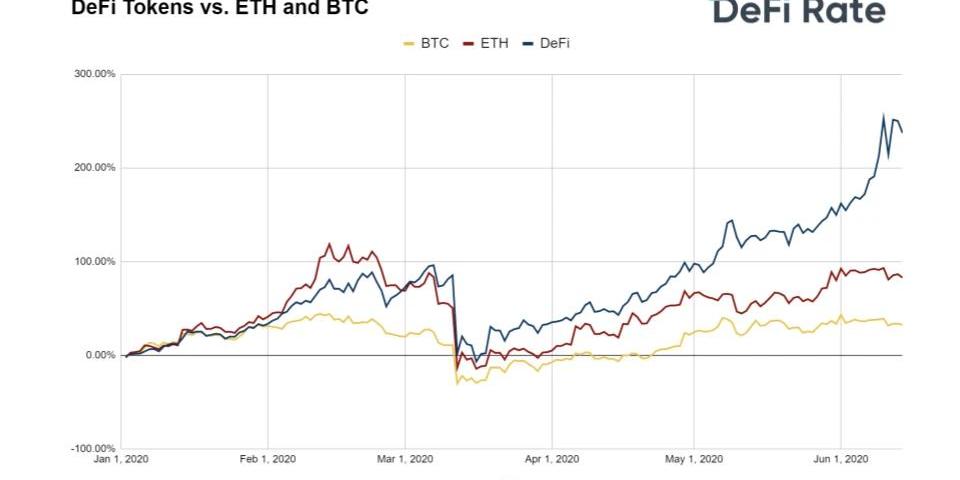

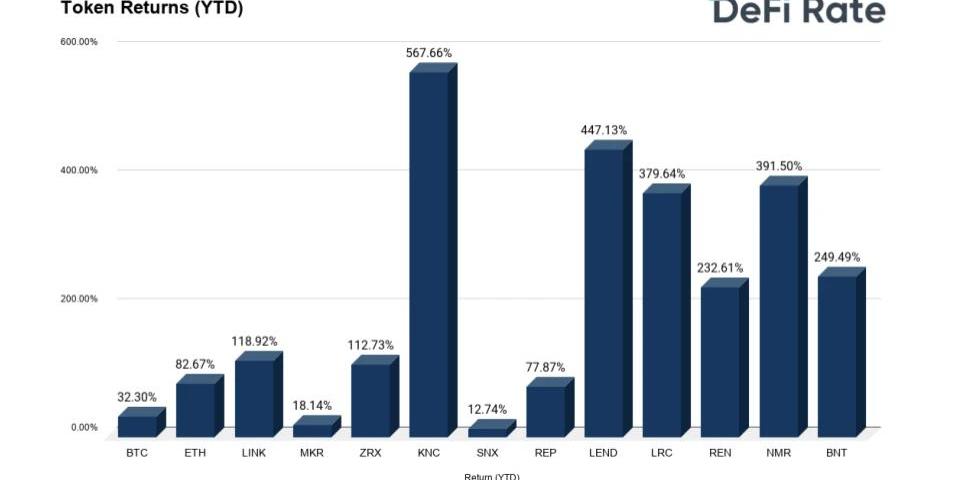

XRP/HKD+4.74%編者按:本文來自加密谷Live,作者:LucasCampbell,翻譯:Liam,Odaily星球日報經授權轉載。DeFi正在飆升,這一點從該領域頭部代幣的表現就可以看出。一些顯著的加密貨幣資產在今年表現不錯,其中比特幣上漲了32%,以太坊上漲了82%,但排名在前100位的以太坊DeFi代幣有著一個+237%的當年累計平均回報率。我們上一次討論DeFi代幣是在一月中旬的時候,我們比較了ETH和DeFi對比BTC在2019年中的表現。我們發現,采用同等權量的6個主要DeFi代幣-ETH,MKR,SNX,LINK,KNC,ZRX大幅地超過了BTC的表現。現在,2020年已經過半,我們決定再次探討該主題。這次,我們將特別研究Messari前100名中所有表現杰出的DeFi代幣的表現,并將其與BTC和ETH進行比較。這些資產包括:LINKMKRZRXKNCSNXREPLENDLRCRENNMRBNT

觀點:美國銀行業危機可能會在長期內加強加密生態系統:金色財經報道,市場觀察人士表示,從長遠來看,專注于加密貨幣的銀行的持續崩潰可能對加密生態系統有利,從而消除過去幾天加密圈中出現的看跌情緒。[2023/3/16 13:08:44]

如上所述,自年初以來,DeFi代幣平均暴漲了237%。這一上漲主要是因為KyberNetwork的KNC和Aave的LEND代幣,它們分別飆升了567%和447%。隨著即將到來并且備受期待的Katalyst代幣升級,Kyber將繼續充當DeFi生態系統中流動性的關鍵組成部分。以鏈上流動性協議為例,最近該協議的累積交易量達到了10億美元,這對Kyber和DeFi整體而言是一個重要的里程碑。另一方面,Aave的復興始于2020年1月對EthLend品牌的重塑。從那時起,新興貨幣市場協議在短短6個月內的總市場規模就攀升至了1億美元。其他有著突出表現的還包括DeFi生態系統中的新代幣-LRC,REN,NMR和BNT。Loopring的LRC激增是在幾周前這個以隱私為中心的流動性協議展示了其新的zk-rollup交易和支付協議之后出現的。LoopringPay建立在Loopringv3基礎之上利用zk-Rollups的Layer2擴展解決方案,允許用戶即時和免費的發送ETH和ERC20代幣,而無需擔心網絡擁塞的問題。Ren的增長是在DeFi推出去中心化跨鏈托管方RenVM之后發生的。雖然還處于早期,但RenVM有潛力充當以太坊和DeFi與其他主要加密資產之間的關鍵流動性橋梁。在兩周內,該協議已經處理了近200萬美元的累計交易量,并進行了許多集成,包括CurveFinance和WBTC.Cafe的主網發布,一種通過RenVM將比特幣帶入以太坊的無許可機制。最后,Bancor顯著表現是在BancorV2及其新的AMM發布之后展現的。根據TokenTerminal的數據,這個流動性協議以2017年1.53億美元的ICO聞名,并且鼓吹有著行業間最低的市盈率。然而就2020年的累計交易量而言,這個流動性協議還是落后于同類對手。與Uniswap的7.55億美元和Kyber的5.62億美元相比,Bancor一年的交易量僅為3300萬美元。

觀點:英國加密貨幣衍生品禁令對市場影響有限:加密貨幣某行業高管表示,英國金融市場行為監管局禁止個人投資者投機比特幣和其他加密貨幣的決定所產生的影響并不大,部分原因是市場規模太小。一些向散戶交易員提供加密衍生品的英國經紀商可能會看到收入下降,但包括Kraken在內的大型加密貨幣交易所表示,影響微乎其微。據悉,這項禁令將于明年1月生效。FCA本月的一份報告稱,專業投資者沒有被禁止交易加密貨幣衍生品,部分原因是他們“更了解風險,承受潛在投資損失的能力更強”。(Coindesk)[2020/10/12]

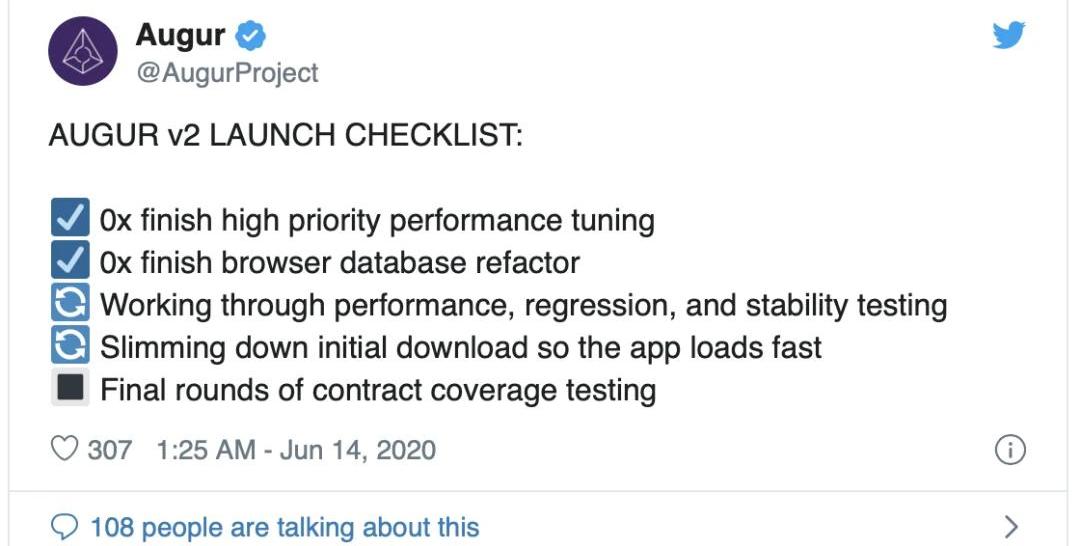

值得注意的是,幾乎這一組中所包含的所有DeFi代幣都勝過BTC和ETH的表現。唯一沒有上榜的三個是MKR,SNX和REP。Maker之所以表現不佳,很大程度上是由于公司為了應對在黑色星期四開始的動蕩,試圖對系統進行資本重組,導致3月份MKR受到了稀釋。Synthetix的原生代幣在今年也遇到了困難,因為該協議解決了它前期一個會造成不成比例扭曲協議收益的問題,并且相對于2019年的暴漲逐步降溫(SNX以3117%的漲幅引領了DeFi生態系統)。最后,Augur的不良表現可能歸因于微乎其微甚至沒有的實際使用情況,這是由于DeFi社區都在耐心地等待V2這個針對去中心化預言機和市場預測協議的主要升級,這個升級會極大地提高可用性和可訪問性。好消息是AugurV2似乎即將推出并且已經進入了最后的階段。

觀點:美聯儲講話短期內不會對比特幣價格產生影響:加密貨幣分析師Joseph Young今日發推稱,我傾向于認為美聯儲的講話在短期內可能不會對比特幣價格產生太大影響。一些策略師認為,除非美聯儲采取行動,否則市場不會相信主要貨幣政策會改變。當然,從長遠來看,它是比特幣的催化劑。[2020/8/27]

大趨勢

DeFi出現了一種新興趨勢,許多資產有效的遵循了MKR代幣模型:代幣被賦予了對協議的經濟和管理權力。這正被稱為新的加密資本資產(newcryptocapitalasset)。同時協議團隊也變得越來越聰明,他們中的許多人都采用流動性挖礦/供應作為一個將代幣合法分發給用戶的機制。Balancer的BAL和Compound的COMP分發模型正在成為教科書般的范例,它們闡明了該如何推出DeFi協議并成功地將控制權去中心化。這些代幣并沒有被賦予任何經濟權利,僅代表對未來治理改變的投票權。盡管該代幣缺乏最重要的價值累積機制之一,但Compound新推出的代幣仍然在二級交易市場上短時間內快速增長。如果你沒留意,COMP代幣昨天在Uniswap上的價格超過了$100,使該協議的價值超過了10億美元。這大大高于價值約為5.5億美元的領先協議Maker。流動性挖礦和管理代幣也只是大趨勢的開始。根據我們的了解,UMA將為其合成資產協議推出類似的產品。很少人知道的是Uniswap也可能會有類似舉動,Uniswap團隊在它們V2公告中暗示了一個原生管理代幣。但是只有時間會證明這個的真實性。關鍵要點

觀點:加密需求的主要阻力仍是疫情帶來的經濟不確定性:卡耐基梅隆大學泰珀商學院(Carnegie Mellon University’s Tepper School of Business)的經濟學副教授Ariel Zetlin-Jones接受采訪時表示,對加密貨幣需求的主要阻力仍然是COVID-19的大流行,特別是當越來越多的人開始面對經濟不確定性時。他進一步補充說,在不確定時期,沒有多少普通投資者愿意將畢生積蓄投資于比特幣等高度波動的資產類別,這是很自然的。(Cointelegraph)[2020/8/22]

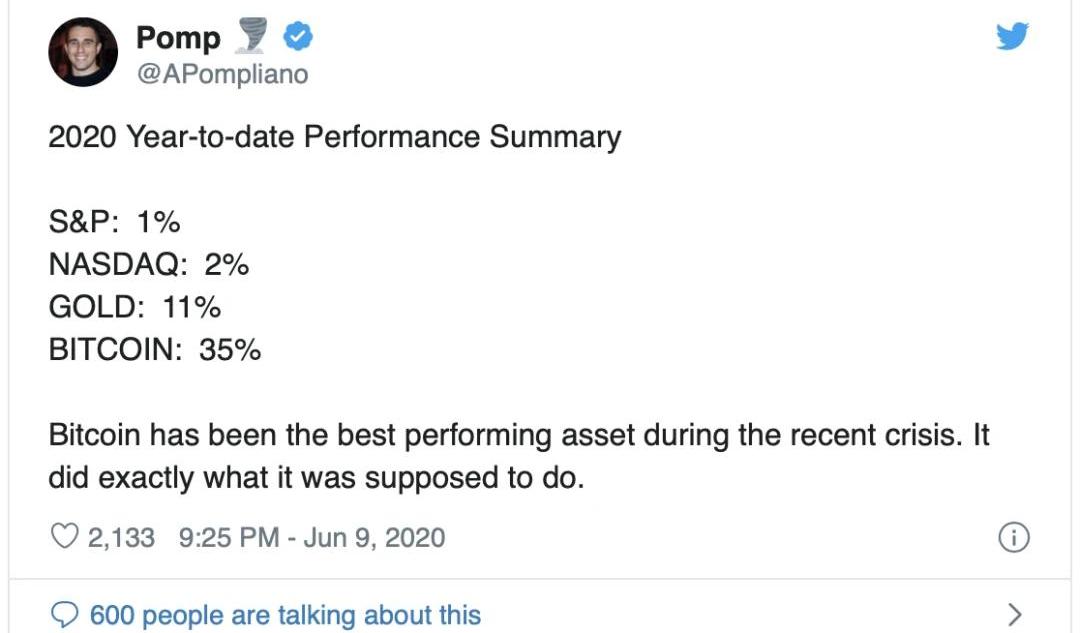

前幾周,AnthonyPompliano概述了比特幣的表現顯然優于傳統金融市場。但是,這條推文并沒有提及BTC它被丟棄的表親ETH和數十種依靠這個網絡的代幣化貨幣協議。

觀點:韓國不明確的加密法規導致加密產業產生混亂:韓國ICON基金會Min Kim表示,韓國加密交易還沒有得到金融當局的明確指示,這導致了該領域產生了許多混亂。他稱,和其他國家一樣,韓國從一開始就對加密貨幣有很多困惑。然而,隨著加密貨幣的合法化,很多規則將圍繞著交易所,尤其是KYC和消費者保護進行。同時他認為韓國政府將出臺明確的法規,這些法規將會證明對該行業有利。有了這些明確的路徑,新項目就不必在韓國以外的地方設立實體。(AMBCrypto)[2020/5/2]

為了擴展Pomp的推文,以下是傳統金融資產與新興加密貨幣資產表現的對比:標準普爾:1%納斯達克:2%黃金:11%比特幣:35%以太坊:82%DEFI:237%毫無疑問今年加密貨幣資產表現很出色,但最顯著的領導者是以太坊和DeFi。希望這只是代表未來的一個小信號。

DeFi無疑是當前幣圈最熱門的版塊,而作為DeFi最大動力來源的以太坊,發展略顯平淡。不少以太坊投資者都開始著急:ETH何時才能在DeFi這波猛烈勢頭中受益?DeFi市場已接近歷史高點,總鎖定價.

1900/1/1 0:00:00經常有人問我比特幣和以太坊會不會有一天不存在了?因為這不僅決定大家對數字貨幣的信仰能否堅持到底,也決定了區塊鏈技術未來在社會占據什么地位以及將扮演什么角色.

1900/1/1 0:00:00撰文:OKEx投研億邦國際將于6月26日在美國納斯達克上市DeFi項目總市值及鎖倉市值均創新高,Compound超越MakerCME比特幣期權快速增長.

1900/1/1 0:00:00ETH天價轉賬費后的真相:被攻擊的項目原來是資金盤6月16日,Peckshield發文稱已經找到了上周ETH連續發生3起天價手續費轉賬事件的真相:PeckShield從0xcdd6a2b地址關聯.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:WILLIAMSUBERG,Odaily星球日報經授權轉載.

1900/1/1 0:00:002020年6月30日下午5:46,Beosin-OSINT威脅情報系統發現VETH智能合約遭受攻擊,被盜919299個VETH。成都鏈安-安全研究團隊第一時間對本次事件進行跟蹤分析.

1900/1/1 0:00:00