BTC/HKD+3.83%

BTC/HKD+3.83% ETH/HKD+4.82%

ETH/HKD+4.82% LTC/HKD+4.08%

LTC/HKD+4.08% ADA/HKD+5.32%

ADA/HKD+5.32% SOL/HKD+3.68%

SOL/HKD+3.68% XRP/HKD+3.95%

XRP/HKD+3.95%第二季度

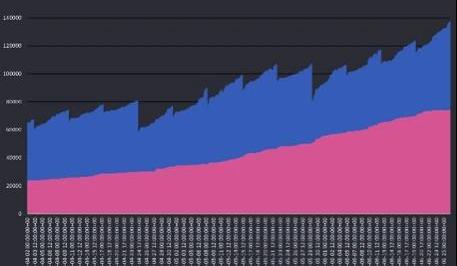

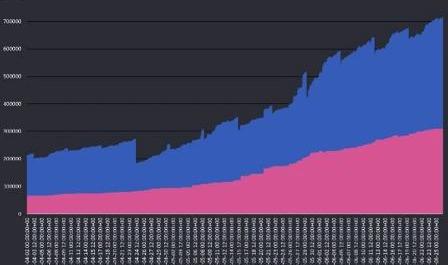

隨著加密貨幣期權領域的持倉量持續增長,上周五到期的持倉規模為史上最大。Deribit毫無疑問是數字貨幣期權交易的頭部交易所,其產品的名義持倉總額已達14億美元,其中約50%的倉位于UTC2020年6月26日上午8:00到期。

BTC持倉總量vs.6月26日到期的持倉量

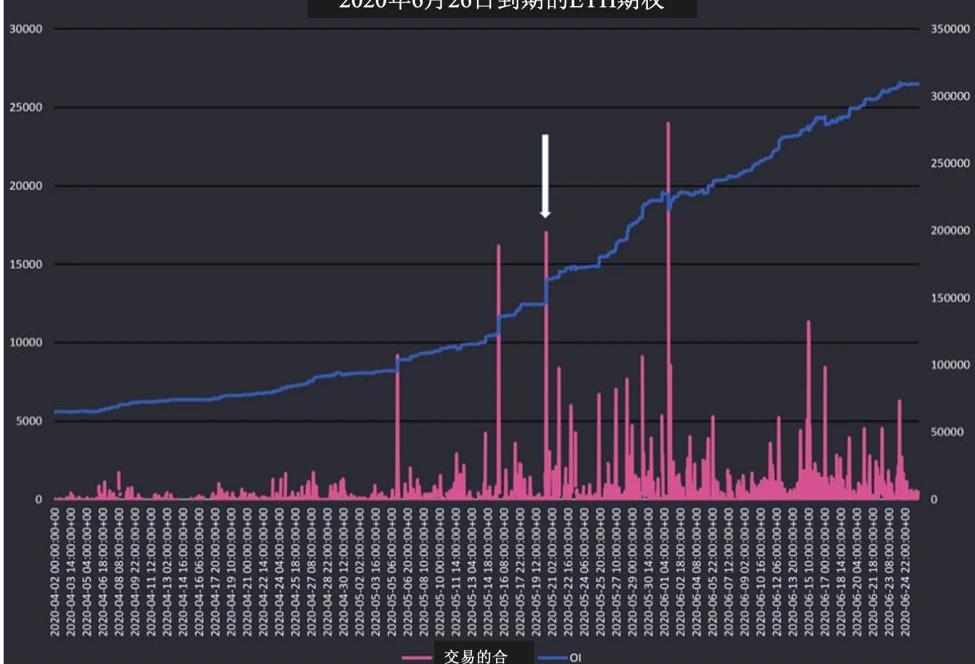

ETH持倉總量vs.6月26日到期的持倉量這意味著什么?大規模持倉到期對市場有何影響?持倉到期究竟會不會影響波動率?期權交易員和市場參與者經常會提這些問題。GenesisVolatility喜歡使用Deribit的數據,并利用數據來回答此類問題。下文將進行深入分析。Q1持倉到期會影響波動率嗎?以及這種波動率是實現波動率還是隱含波動率?

數字資產平臺Bakkt第二季度凈虧損2760萬美元:金色財經報道,數字資產平臺 Bakkt (BKKT) 第二季度將其季度凈虧損減少至 2760 萬美元,與去年同期記錄的 3190 萬美元虧損相比,改善了近 13%。該公司的凈收入從去年第二季度的 850 萬美元增長 60% 至 1360 萬美元。

該數字資產平臺現在預計 2022 年的凈收入將增長到 5700 萬美元至 6200 萬美元,而此前的指引為 6000 萬美元至 8000 萬美元。它還預計今年將使用 1.35 億至 1.4 億美元的現金,低于之前預測的 1.5 億至 1.7 億美元。[2022/8/12 12:19:40]

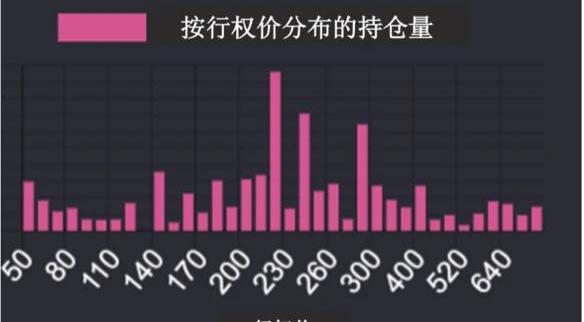

如你們大多數人所知,平值期權的期權gamma值在臨近到期時最高。這不足為奇,因為此時ATM期權的底層資產若出現任何價格變動,都可能使一個delta值接近0的期權迅速翻轉為delta值接近1的期權。這種gamma值翻轉在極大規模持倉到期事件中變得更為重要。在如此大規模持倉到期時,大量持倉徘徊在ATM行權價附近,IV往往會出現波動,ETH的表現就是如此。

東吳證券:美聯儲或在第二季度開啟加息:1月9日消息,東吳證券表示,美聯儲或在第二季度開啟加息美聯儲可能在第二季度開啟加息,并且給出對于縮表的指引。紀要已經顯示“部分與會者認為當前勞動市場的情況已經很大程度與就業最大化相符”,就業的變化對2022年美聯儲貨幣政策的影響權重下降,但在3月結束Taper的同時開啟縮表可能過于激進,可能的節奏是5月或6月開始加息,并且給出縮表的指引,下半年選擇某個不加息的月份開啟縮表。(金十)[2022/1/9 8:35:39]

按行權價分布的僅2020年6月26日到期的ETH期權持倉量做空期權Gamma的交易者越來越厭倦持有這種高風險的頭寸,轉而開始愿意通過市價成交來擺脫這種風險。這就造成了IV的波動。

韓國商業銀行第二季度向加密貨幣交易所收取169.7億韓元手續費:8月10日消息,據韓國國會金融監督服務處的數據顯示,K-Bank、NH農協銀行和新韓銀行向加密貨幣交易所Upbit、Bithumb、Coinone和Korbit簽署了實名驗證的賬戶收取了169.7億韓元的手續費。雖然第二季度加密貨幣市場疲軟,比特幣價格大幅下跌,但加密貨幣投資者交易依然活躍。這是第一季度75.5億韓元的兩倍多。就銀行而言,K-Bank第一季度收到了52.48億韓元,第二季度從Upbit收到了12070億韓元。農協銀行第一季度和第二季度分別從Bithumb獲得了13億韓元和31.3億韓元,從Coinone獲得了第一季度和第二季度的3.33億韓元和14.5億韓元。新韓銀行從Korbit獲得的傭金第一季度為1.75億韓元,第二季度為3.43億韓元。(韓聯社)[2021/8/10 1:45:41]

比特幣價格第二季度上漲42% 創歷史第三好成績:Skew數據顯示,比特幣價格從第一季度末的6420美元飆升至第二季度末的9140美元,飆升42%。根據Skew的說法,這一增長意味著BTC擁有“歷史上第三好的季度收盤價”,僅落后于2019年第二季度和2017年第四季度。(CryptoPotato)[2020/7/1]

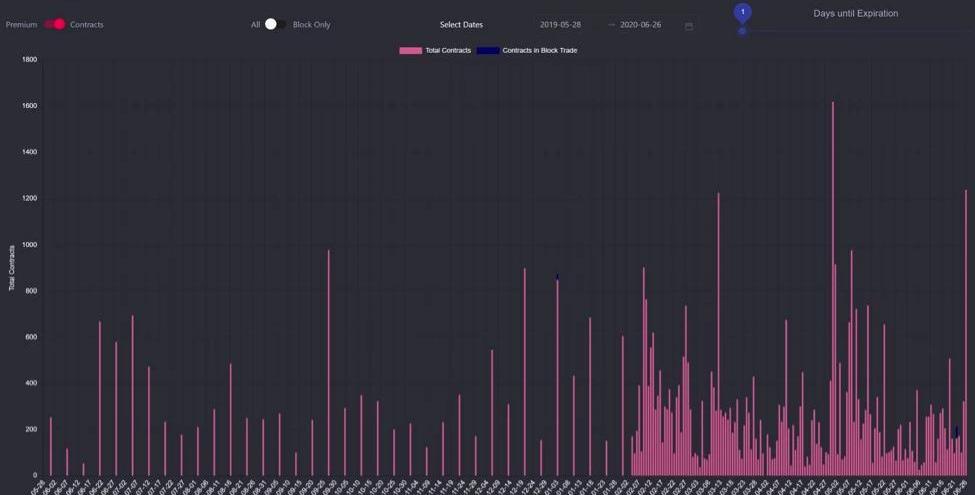

2020年6月26日當天ETH期權的期限結構雖然IV所受的影響可以理解,但對RV的影響則未必清晰。可以預期,Gamma凈多頭或凈空頭的持有者不同,對底層資產市場的影響也截然不同。通常情況下,可以假設Deribit以及其他交易平臺的做市商對在底層證券上進行方向性押注不感興趣,因此他們往往是delta套期保值者。終端用戶通常不會通過收集買賣價差來獲利,他們通常不會像做市商那樣頻繁地進行delta對沖。考慮上述因素后,我們現在可以梳理此類事件對RV可能造成的影響。如果做市商持有凈空頭gamma,由于做市商被迫在價格變動時通過持續的高買低賣來進行對沖,市場將面臨趨勢性和出現較大日內價格區間的風險。另一方面,如果做市商持有凈多頭gamma,那么他們的delta對沖影響就會產生相反的效果。在這種情況下,當市場價接近他們的行權價時,由于有“gammascalping”的影響,做市商可以反復地高賣低買,從根本上導致底層資產價格與大量持倉的給定行權價十分接近。即使RV仍然很低,但大規模持倉到期事件通常會導致成交量增加。從來自genesisvolatility.io的下圖來看,我們可以將即將到期的期權的成交量分離出來。在3月27日的季度到期日期間,BTC的成交量大幅增加,而ETH的成交量明顯飆升。

僅0-1天后到期的BTC期權的成交量

僅0-1天后到期的ETH期權的成交量Q2如何判斷做市商持有的是凈空頭gamma還是凈多頭gamma?

雖然我們無法100%確定地知道任何事情,但我們可以使用強大的原始數據來量化做市商的可能定位。首先,通過疊加成交量和持倉量,我們可以看到買賣行為對凈持倉量的影響。其次,我們可以看到推動此成交量的主動交易者。這個信息很重要,因為主動交易者將支付價差,因此主動交易者的對手方通常是做市商。下面我們以6月26日到期的ETH期權合約的交易數據子集為例進行說明。

協調世界時2020年5月20日下午1-2點之間,持倉出現極大幅度的增長,相關的成交量也出現飆升。通過深入挖掘數據,我們發現,該成交量和持倉量的躍升是由ETH-240看漲期權和ETH-220看漲期權的一個大賣家推動的。

現在可以肯定地說,一個做市商在做多這些240和220的看漲期權。利用這些精細數據,我們可以將整個時間段內任何工具的所有交易活動的主動交易者進行加總,從而很好地了解做市商是如何定位庫存的。Q3上述分析對我們有何啟示?

在大規模持倉到期事件的交易日臨近時,如果交易者知道OI集中于何處,凈空頭gamma的持有者是誰,以及預期會出現多少成交量,他就擁有了許多優勢。交易者知道當天更可能出現趨勢性行情還是均值回歸,什么價格點上容易出現gamma大翻轉,以及行權價是否有可能出現“大頭針風險”等,從而對自己做出恰當的定位。綜上所述,6月26日的到期事件順利結束,幾乎沒有產生RV。做市商可能是在未持有gamma空頭的情況下參與該到期事件的。雖然BTC到期合約的成交量巨大,但ETH到期合約的成交量則相對平靜。盡管如此,BTC和ETH的交易IV都出現了相關的波動。

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。要想推動牛市,DEX會扮演越來越重要的角色.

1900/1/1 0:00:00昨天,我寫了文章《波卡上線,現階段是否值得投資?》,粗略和大家分享了一下我對波卡的看法,寫完后覺得意猶未盡,于是今天想再深入談一談波卡。我還是從投資的角度入手.

1900/1/1 0:00:00自5、6月份以來,主流貨幣相對沉寂,各個領域的項目代幣輪流出來唱大戲,但我們也知道有些項目只是幣圈在“自娛自樂”,因為大部分普通投資者對這些項目的印象是“這個技術好像很牛逼”“別說了.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。區塊鏈是一種革命性的技術,它迅速顛覆了許多行業,它可以解決當今企業最緊迫要解決的效率問題.

1900/1/1 0:00:00本播報由Deribit和Greeks.live聯合推出。BTC歷史波動率7d26.99%14d28.94%30d36.13%60d56.63%1Y85.03%ETH歷史波動率7d50.82%14.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,Odaily星球日報經授權轉載。很多涉及隱私保護的項目在介紹自己的時候,都會提到自己使用了TEE技術.

1900/1/1 0:00:00