BTC/HKD-0.71%

BTC/HKD-0.71% ETH/HKD-2.38%

ETH/HKD-2.38% LTC/HKD-2.5%

LTC/HKD-2.5% ADA/HKD-1.45%

ADA/HKD-1.45% SOL/HKD-2.22%

SOL/HKD-2.22% XRP/HKD-3%

XRP/HKD-3%在 Web 3.0 革命愈演愈烈的同時,風險投資也正在經歷代際性的變化—— a16z 代表了 VC 平臺化經營的想象力,而個人 VC 則開始成為全球風險投資的下一波趨勢。

平臺化和個人化可以分別被定義為 VC 2.0 和 3.0。那么 VC 1.0 呢?第一波風險投資機構始于 1960 年代的沙丘路,通常由投行或咨詢出身的白人男性管理,多數隨著 00 年的互聯網泡沫破裂或是 08 年金融危機而隨風消散。

所以我們認為 Bessemer Venture Partners 是個非常值得研究的案例。它是? VC 1.0 的代表機構,但在云和 SaaS 的時代展現出獨一無二的行業影響力,業績上也靠 Twilio 和 Shopify 等案子獨占鰲頭。

1974 年正式獨立的 BVP 甚至早于紅杉和 KPCB 成立,至今仍相當大程度保持了 VC 1.0 機構的風范。記者 Eric Newcomer 這樣描述:

通常硅谷的 VC 更關注創始人和事的匹配程度,而 BVP 卻為其看好的行業制定詳細的投資路線圖;a16z 從成立就開始吹噓其所有合伙人都是前行業從業者,而 BVP 的合伙人幾乎都是專業投資人;a16z 愿意抬高估值,而 BVP 則熱衷于讓大家保持理智……

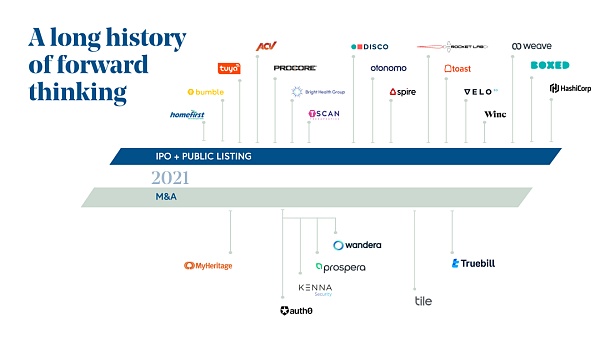

它的業績仍然足以傲視后來者。BVP 的第 7 和 第 8 期基金都有 4 倍以上回報,在 2021 年開年就完成了兩只基金 33 億美元的募集,全年收獲了 12 個 IPO 和 7 個并購,其中不乏 toast 和 HashiCorp 等明星:

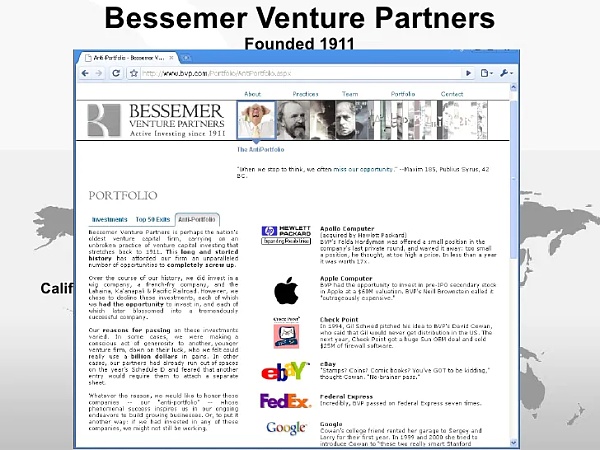

BVP 如何做到這一點?我們翻譯的這份 anti-portfolio 名單一定程度上講出了答案 —— BVP 謙遜、幽默而且敢于創新。

在 BVP 官網發布的這份 Anti-Portfolio 列舉了那些 BVP 本有機會投資卻拒掉了的公司,其中光萬億級的公司就有 Apple、Google 和 Tesla。將投資 Memo 公開已經在某種程度上成為潮流,但全球仍極少有頂級機構愿意大張旗鼓地展示自己錯過了哪些公司,而且 BVP 行動得遠比這股潮流更早。

這份名單由 BVP 的合伙人 Cowan 于 2009 年提議創建,他以一己之力就 pass 了 eBay、Google、PayPal 三家公司。

作為 BVP 最資深的合伙人之一,Felda Hardymon 力排眾議支持了 Cowan 這個“可怕的想法”。Hardymon 1981 年就加入了 BVP,年資沒有束縛住他的思想,反而幫助 BVP 在競爭激烈的投資圈中保持完全的坦誠清晰 —— 就像在 anti-portfolio 的文字中所表現出來的那樣。

以太坊客戶端Besu發布v21.7.0,添加支持倫敦升級:官方消息,以太坊客戶端Besu發布v21.7.0,添加支持倫敦升級。其它功能包括新的共識協議QBFT,使用Tessera的GoQuorum兼容隱私。[2021/7/20 1:05:12]

本文將由以下幾部分構成:

1. BVP 向錯過的公司致敬

2. BVP 的 anti portfolio(我們幫讀者在下圖歸了類)

3. 在 Twilio 和 Shopify 上完成本壘打

01.

向錯過的公司致敬

Bessemer Venture Partners 可能是美國最古老的風險投資公司。我們的歷史可以追溯到卡內基鋼鐵帝國(注 1)。漫長且傳奇的歷史給了我們前所未有的機會來將事情完全搞砸。

縱觀我們的歷史,我們投過一家假發公司、一家薯條公司和 Lahaina, Ka’anapali & Pacific 鐵路公司(注 2)。然而我們拒絕了這些本有機會投資的公司,它們每一個都收獲了巨大的成功。

我們放棄這些投資的原因各不相同。有時我們將機會慷慨讓給更年輕的風投機構。它們時運不濟,而我們認為 10 億美元的回報可以真的幫它們一把。其他時候,我們的合伙人在當年的附表 D (注 3)已經被填滿,要多投一家公司就得做一份獨立表單,他們因此被勸退。

不論原因如何,我們想向這份 anti-portfolio 中的公司致敬,它們非凡的成功激勵著我們不斷努力,持續打造成長型企業。也可以換個角度來看:如果投資了這些公司中的任何一家,我們可能也就不用工作了。

注 1:卡內基鋼鐵公司的聯合創始人 Henry Phipps 于 1911 年創立了家族辦公室 Bessemer Securities。這家家辦在 1974 年將風險投資業務剝離為 Bessemer Venture Partners。

注 2:一條在夏威夷連接甘蔗種植園和磨坊的鐵路。

注 3:附表 D 是美國納稅申報表中報告投資盈虧的部分。

02.

Anti Portfolio

Airbnb(目前市值超 1000 億美元)

Jeremy Levine (注 5)在 2010 年 1 月見了 Brian Chesky,那時 Airbnb月收入剛到 10 萬美元。Brian 要求的 4000 萬美元估值很“瘋狂”,但 Jeremy 被打動了,并且打算在 5 月再聯系對方。

ETC Cooperative:Hyperledger Besu v20.10.0-RC2已準備就緒:ETC Cooperative發推稱,隨著11.7M區塊的激活設置,Thanos ETC網絡升級正在快速臨近。Thanos實施ECIP-1099“Epoch校準”,這允許在ETC上進行GPU挖礦的長期可行性。Hyperledger Besu v20.10.0-RC2已準備就緒。[2020/11/2 11:26:43]

Jeremy 無法預料到 10 萬美元 在 2 月變成了 20 萬,到 3 月又變成了 30 萬。4 月時,Airbnb 以那個“瘋狂”估值的 1.5 倍做了一輪。2020 年 12 月,Airbnb 以 470 億美元估值上市。

注 5:Jeremy Levine 目前仍擔任 Bessemer 的合伙人。他于 2001 年加入公司,在早期投資了 LinkedIn、MindBody、Pinterest、Shopify 和 Yelp 等價值數十億美元的上市公司。

?注 6:Brian Chesky 是 Airbnb 的創始人兼 CEO。

Apple(目前市值接近 2.9 萬億美元)

在 Apple pre-IPO 時,Bessemer 有機會以 6000 萬美元估值購買它的老股。Neil Brownstein (注 7)認為這個價格“貴得離譜”。

注 7:Neil Brownstein 于 1973 年至 1995 年在 Bessemer 擔任創始人合伙人,他隨后于 2005 年創建了 Footprint Ventures。

Atlassian (目前市值超 980 億美元)

2006 年,Byron Deeter(注 8)在注意到 Atlassian 這個澳大利亞(從世界這么多地方里)的開發者工具后直接飛了過去。那次會議的記錄里包括:“完全使用自有資金,靠一張信用卡起步”,以及“業務很偉大,但 Scott Mike(注 9)從沒想讓公司上市”。

在經年累月的無數次會議之后,Bessemer 在 2010 年迎來了第一次投資機會,但是 4 億美元的估值被認為是有些“貴”了。2015 年,Atlassian 成為澳洲歷史上最大的科技 IPO,而我們錯過的股票在今天價值超 10 億美元。

注 8:Byron Deeter 目前擔任 Bessemer 的合伙人,專精云和互聯網領域的投資,是大名鼎鼎的 Bessemer Forbes Cloud 100 和 BVP Nasdaq Emerging Cloud Index 的創建者。

注 9:Scott Mike 是 Atlassian 的聯合創始人與 CEO,他創建 Atlassian 的很大動機是拿到澳洲畢業生的平均起薪的同時無須為他人打工。

以太坊EIP 1559提案進展:Besu和Geth兩客戶端已執行提案實現:9月23日,以太坊開發者Tim Beiko發推更新以太坊EIP 1559提案發展進程。具體內容包括:

1.Besu和Geth兩個客戶端都有針對EIP-1559的實現。多實現可幫助發現Bug,隨著逐步測試更復雜的場景,將添加更多客戶端實現。

2.以太坊基金會魯棒性激勵小組一直在進行基于代理的模擬。模擬主要是為分析EIP 1559在一系列不同的使用模式下如何響應。

3.機制設計研究人員Tim Roughgarden已簽約對EIP 1559提出的收費市場機制進行評估,并將對其他方案(如自動扶梯收費方案)進行比較。

4.Ethereum Cat社區成員已開始接觸各種項目,以向社區外尋求對EIP 1559提案的意見。

最后針對該提案下一步計劃,Tim Beiko提到,社區將于10月8日舉行下個實施者會議,根據與不同利益者會話,將為提案制定主網準備清單,以及更多潛在的客戶端進行提案實現。[2020/9/23]

Coinbase(目前市值超 570 億美元)

在 2012 年夏天的一個晚上,Ethan Kurzwil (注 10)的收件箱出現了一封標題為“Demo day, follow up, Coinbase”的郵件。常規客套過后,Coinbase 的創始人兼 CEO Brian Armstrong 直入主題:“有哪些問題能讓我在接下來兩周回答以促成你們對 Coinbase 的投資?”

那一輪我們能在常規的簡單未來股權協議下以 1000 萬美元估值投資 50 萬美元,而投資對象是個幾乎沒人聽說過的東西。Ethan 精辟的回答能讓 Brain 和 Coinbase 終生待在這份 anti-portfolio 上:“沒什么你能回答的問題可以讓我投資。”

在將近 9 年后,Coinbase 以直接上市的方式成為了一家 858 億美元的加密貨幣交易所 —— 只不過是 Brain 急切提出的估值的 8580 倍而已!

注 10:Ethan Kurzwil 目前擔任 Bessemer 的合伙人,重點關注開發者平臺和數字消費技術,Twitch 是他參與投資的公司。

Ebay(目前市值超 400 億美元)

“郵票?硬幣?漫畫書?你一定是在逗我。” David Cowan(注11)因此給了一個 Ebay 一個“無腦 pass”。

注 11:David Cowan 目前擔任 Bessemer 的合伙人。他是 Twitch 的第一位風險投資人,還投資了 Rocket Lab、LinkedIn、LifeLock 和 Zapier 等一系列明星公司。

Facebook(目前市值超 9300 億美元)

新加坡區塊鏈行業組織SBA及BEST合并,新組織名為BAS:新加坡區塊鏈協會(Singapore Blockchain Association,SBA)及新加坡區塊鏈、企業及可擴展技術組織(BEST)已合并成為一家新的行業組織,新組織名為Blockchain Association Singapore(BAS)。(BusinessTimes)[2020/4/15]

在 2004 年夏天的一個企業務虛會上,Jeremy Levine 整個周末都在躲避哈佛大學本科生 Eduardo Saverin(注 12)的推銷。最終,Jeremy 在午餐餐線上提出了個明智建議:孩子,你聽說過 Friendster 嗎?繼續前進吧,已經結束了。”

注 12:Eduardo Saverin 與 Mark Zukerberg 共同創辦了 Facebook。截止今年 3 月,他仍擁有 Facebook 1.88% 的股份。

注 13:Friendster 是 2003 年上線的社交網站鼻祖,硅谷一度每三個人就有一個在使用 Friendster。Friendster 隨后被 MySpace 趕超,2005 年初扎克伯格還試圖以 7500 萬美元估值將 Facebook 賣給 MySpace。

FedEx(目前市值超 670 億美元)

令人難以置信!Bessemer 曾經 7 次 pass FedEx。

Google(目前市值超 1.95 萬億)

David Cowan 大學時的朋友將自家車庫租給了 Google 的兩位創始人 Sergey 和 Larry。在 1999 年和 2000 年,她試圖將“兩個正在寫搜索引擎的斯坦福聰明學生”引薦給 Cowan。

學生?新的搜索引擎?在 Bessemer anti-portfolio 最重要的時刻,Cowan 問她:“我怎么樣才能躲著車庫走?”

Intel(目前市值超 2000 億美元)

Pete Bancroft (注 14)沒能在條款上跟 Bob Noyce (注 15)談攏。后者轉而拿了 Arthur Rock (注 16)的風險投資。

注 14:Pete Bancroft 于 1967 年加入BVP 的前身 Bessemer Securities,在 9 年后晉升為總裁和 CEO。

注 15:Bob Noyce 是仙童半導體和英特爾的共同創始人之一,有“硅谷之父”的稱號。

注 16:Arthur Rock 是“風險投資”詞匯的發明者和代言人,投資并參與建設了仙童半導體、Intel 和 Apple。

Intuit(目前市值超 1800 億美元)

非洲金融保險 Alexander Forbes CEO:公司運營中部署區塊鏈技術有好處:據CCN報道,非洲金融和保險公司Alexander Forbes的首席執行官Andrew Darfoor稱 ,在公司運營中部署區塊鏈技術有好處,該公司正在對區塊鏈進行調查和評估。[2018/6/15]

和沙丘路上的每一位風險投資人一樣,Neil Brownstein 拒絕了 Intuit 的創始人 Scott Cook。Scott 設法從朋友那兒搜刮了 22.5 萬美元。他在哈佛商學院的同學以及 Sierra Ventures 的創始人 Peter Wendell 是其中一位朋友,他個人投資了 2.5 萬美元來支持 Scott。

Kayak

在廣泛的調查之后,Jeremy Levine 發現了 Kayak 商業模式的一個致命缺陷:航司不會為在該平臺的排名付高價。幸運的是,酒店愿意付這個錢。同樣愿意掏錢的是 Priceline,它用 18 億美元收購了 Kayak。

Okta(目前市值超 350 億美元)

2009 年,Salesforce 的校友 Freddy Kerrest 和他的聯合創始人 Todd Mckinnon 和 Byron Deeter 共進午餐。他們介紹了自己剛剛成立的 SaaSure.com。盡管 Byron 相信他們的產品愿景,但那時還是 SaaS 的早期,將 web 應用遷移到智能和集成的云局域網顯得太復雜了。今天 Okta 已經成為了用戶訪問管理領域的領導者,并擁有超過 140 億美元的市值。

PayPal(目前市值超 2200 億美元)

David Cowan 在 A 輪 pass。菜鳥團隊,監管噩夢,以及在 4 年后 eBay 斥資 15 億美元的收購。

注 17:2002年2月,PayPal上市,隨后被 eBay 以15億美元的價格收購。2015 年,PayPal 再次脫離出 eBay 獨立上市。

Snapchat(目前市值超 780 億美元)

2011 年,Jeremy Levine 晚點 3 小時降落洛杉磯國際機場。他當天日歷上的兩場會議不得不取消一場。Jeremy 真的拋了個硬幣,然后打電話給 Snapchat 的創始人 Evan Spiegel 表達歉意。SNAP 成為了 2017 年最大的 IPO。

Tesla(目前市值超 1 萬億美元)

2006 年,Byron Deeter 見了團隊并且試駕了他們推出的敞篷跑車。他給車付了押金,但是 pass 了這家負毛利的公司并告訴合伙人們:“這是雙贏。我得到了輛好車,而一些其他 VC 為公司買單!”這家公司在 2014 年第一次超過 300 億美元市值。Byron 為他的 Model X 付了全款。

Zoom(目前市值超 570 億美元)

在嘗試了一系列下一代視頻會議產品后,Alex Ferrara 清楚地知道 Zoom 是贏家。更重要的是,Eric Yuan 作為工程師出身的創始人令他印象深刻。但是視頻會議市場上擠滿了根深蒂固的老牌企業和多家初創公司,因此 Alex 在 2014 年放棄了 Zoom 的 B 輪融資。遲到總比沒有好,我們以 90 億美元的估值參與了 Zoom 的 IPO。

03.

在 Twilio 和 Shopify 上完成本壘打

盡管在萬億級別公司上全軍覆沒,BVP 早期、重倉投資到了兩家最具代表性的云公司 —— 超 460 億美元市值的通信 PaaS Twilio 和 1750 億美元的電商 SaaS Shopify —— 并且長期持有,在它們上市兩年內沒賣出過一股。

Eric Newcomer 作為記者對 BVP 的合伙人們進行了深入采訪,我們從他的 Newsletter 中了解到這些故事:

2009 年在舊金山的一家餐館里,時任 BVP 高級合伙人的 Ethan Kurzweil 從他的夾克中掏出一張 25 萬美元的支票,然后把它滑過桌子送到 Twilio 的 CEO Jeff Lawson 的手里。Lawson 一直在推 Bessemer 領投其 A 輪融資,但機構決定最好先給 Lawson 一個更小額的投資以觀察 Twilio 的客戶是否接受其新出的通話產品。

這張種子輪級別的支票不是 Lawson 所希望的,他最終也沒有兌現支票。但他的確將自己的 A 輪融資延期,做了一輪 Pre-A,BVP 在其中參投 12.5 萬美元。

在那個年代,投資人相信他們對創始人的影響力。像 Bessemer 這樣的精英風險投資機構仍認為他們可以讓企業家等著自己的錢。

事實證明 Bessemer 對 Twilio 過于謹慎。在 Pre-A 幾個月后,Union Square Ventures 的 Albert Wenger 突然介入并以 1240 萬美元估值領投了 Twilio 370 萬美元的 A 輪融資。2016 年 Twilio IPO 時,USV 以極低的成本持有其 14% 的股份。

Bessemer 不會在 B 輪犯同樣的錯誤。他們通過 Twilio 的功能完成了與 Lawson 的交易:Lawson 撥通一個號碼然后聽到“請按 1 獲得 1000 萬美元投資,按 2 獲得 1500 萬美元,……”。

合伙人 Byron Deeter 說服 Lawson 拿了自己家的錢。最終,Bessemer 以 5200 萬美元的投后估值投了 1200 萬美元的投資,Deeter 拿到董事席位。

Deeter 現年 47 歲,是 Bessemer 的業績最出色的人和云領域的專家。他還代表著公司的公眾形象。在平行時空,他可能正在擔任大公司的 CEO。一位前 Bessemer 員工形容他是“一個真正關心人的人”。Deeter 在 2007 年組織了 Bessemer 的第一次討論云的會議,并在 2011 年創建了如今大名鼎鼎的 BVP Cloud Index。

2012 年,Deeter 希望領投 Twilio 的 C 輪,向 Lawson 表示“我對公司非常有信心,而市場上這幫笨蛋是看不懂你們的。” 最終他們按 1.87 億美元估值領投。下一年,當 Deeter 試圖用同樣的策略時,Lawson 堅持認為公司需要其他外部投資者,讓 Redpoint Ventures 和 Bessemer 共同領投。

在 Twilio 2016 年上市時,Bessemer 擁有它 28.5% 的股份。其 IPO 定價為 12 億美元的市值,在第一個交易日結束,公司市值達到 24 億美元。那是 Bessemer 史上的閃耀時刻。

Twilio 的市值一度達到 670 億美元。即使是長期和 Twilio 打交道、在 SaaS ?賽道深耕的 Bessemer 也沒有預料到這一點。Deeter 仍然是 Twilio 的董事會成員,但 Bessemer 在 IPO 兩年后將 Twilio 股票分配給了其基金 LP。如果這些 LP 選擇特別早的時間點出售,他們就錯失了數十億的潛在回報。

不過如果投資者賣掉了 Shopify,他們可能會錯過上百億美元—— Bessemer 早期投資了 Shopify 500 萬美元;在 Shopify IPO 時,Bessemer 持有其 26% 的股份,價值 5 億美元;在后疫情時代,隨著 Shopify 股價飆升,Bessemer 的股份價值 250 億美元以上。

在 2018 年底,Bessemer 已經將所有股份分配給 LP。當時 Shopify 市值為 150 億美元,是今天的 1/10。

為 BVP 找到 Shopify 的是一位分析師。Daniela Bechet 于 2008 年加入 Bessemer。到 2010 年離職之前,BVP 還沒有投過她聊過的 900 家公司中的任何一家。與她同期的另一位分析師 Tavel 則推過了人才發展軟件公司 Cornerstone OnDemand 和銀行大數據公司 Yodle 等案子,并且在晉升后投到了 Pinterest。

Bechet 對自己投資理念失望透頂,并決定離職。

就在她離職交接期間,Shopify 的 CEO Tobias Lütke 終于回復了她執著的郵件。他在郵件里告訴她:Shopify 準備融資,他想和她談談。

交易談判繼續進行,Bechet 于 2010 年 8 月離職,而 BVP 那篇經典的 Shopify Memo 的日期是 2010 年 10 月12 日。當時 Shopify 只有 24 名員工,拿了 100 萬美元融資。BVP 設想的退出預期估值是 0、800 萬、2500 萬、5000 萬、1 億、2.5 億美元和本壘打的 4 億美元。

Daniela Bechet 這樣回憶 Shopify:

“Shopify 沒成為 Bessemer 的 anti-portfolio。但是也許對我的生活來說,它類似一個 anti-portfolio。”

Bechet 沒有從 BVP 在 Shopify 的股份中獲得獎金。如果她一直在 Bessemer 待到 Shopify A 輪融資結束,那么 Bechet 將被允許小額的跟投。

我們從中看到了 VC 1.0 的 BVP 為何成功,也看到了 VC 3.0 的個人化趨勢為何興起。

來源:BVP官網

編譯:程天一

Reference

https://www.bvp.com/anti-portfolio

https://www.newcomer.co/p/the-anti-portfolio

按市值計算,排名前兩位的加密資產比特幣和以太坊在2021年都創下了歷史新高,分別上漲了67%和450%。然而,它們并不是今年最大的加密市場贏家.

1900/1/1 0:00:001.DeFi代幣總市值:1454億美元DeFi總市值 數據來源:Coingecko2.過去24小時去中心化交易所的交易量:61.

1900/1/1 0:00:00科幻作家能夠非常迅速地接受新想法和新研究。很少有人撰寫影響人類生存的問題,更少有人因為寫科幻小說而獲得多個文學獎,同時也幾乎沒有人會以首席未來學家的身份加入一家估值百億美元的大公司,但這三件看似.

1900/1/1 0:00:00整個加密市場在2021年朝著大規模采用的方向邁出了一大步,現在這一年已經接近尾聲,分析師們正在設定2022年的價格目標.

1900/1/1 0:00:00DAO 的生態 I (這是一些粗略想法,我們將在以后的帖子中進行擴展)通過整合 DeFi 和 NFT 的原語,DAO 已打入 Web3 的主流.

1900/1/1 0:00:00過去一年,區塊鏈行業融資井噴,在科技領域中獨樹一幟,A16z、紅杉、老虎基金等等這些頂級機構在 2021 年的區塊鏈行業肆意馳騁.

1900/1/1 0:00:00