BTC/HKD+1.27%

BTC/HKD+1.27% ETH/HKD+0.95%

ETH/HKD+0.95% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+3.72%

ADA/HKD+3.72% SOL/HKD+2.43%

SOL/HKD+2.43% XRP/HKD+4.99%

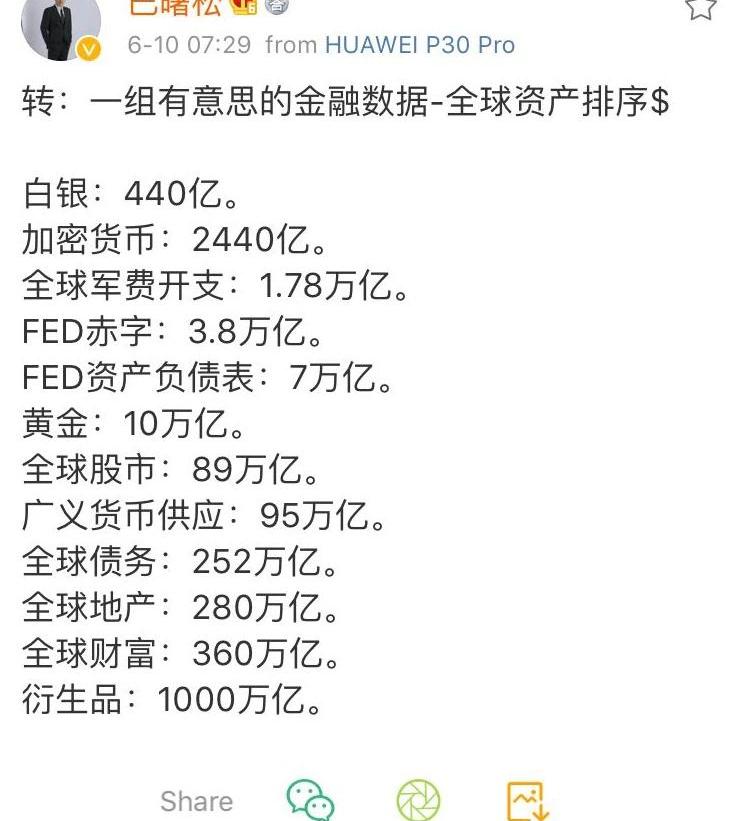

XRP/HKD+4.99%Overview概述使用更先進的技術,提高金融行業的生產效率是去中心化金融的核心。金融領域一直是區塊鏈從業者想要進入的領域,無論使用哪種方法進入。除各種隱匿在不同角落的各種盤項目,區塊鏈在金融領域發揮的作用還有哪些?本文以區塊鏈技術,探討一些可能的應用。Report報告在描述金融領域的相關解決方案之前,先看看全球整體金融資產概況。

從這個統計可以看出:數字資產的總量已經遠超曾經是世界重要流通貨幣的白銀,僅次于全球的軍費開支;即便數字資產已經超過白銀但和總量第一的衍生品規模仍差4098倍;債,這一類金融資產規模僅次于衍生品,但考慮到流動性的因素,它是最重要的金融資產;大眾經常聽到的并做無謂擔心的貨幣超發,在這個統計面前也不值一提。廣義貨幣供應僅是全球債務的38%,并且只是全球地產的34%。看到這個統計數據你還在擔心貨幣超發嗎?或者說還只是擔心貨幣超發嗎?很明顯從統計數據和上面做的初步講解來看,我們將要以「債」為主要討論對象。當然衍生品這個體量最大的這類金融資產也是我們關注的,但這部分內容我們陸續在其它報告中進行展開。金融資產「債」

去中心化信貸市場ARCx推出Defi信用評分封閉測試版:8月24日消息,ARCx宣布其推出了ARCxCredit和Defi信用評分封閉測試版,為確保系統按預期運行,其創建了一個候補名單,可隨時申請加入。在未來幾個月,其將逐步把地址列入白名單,再進行更廣泛發布。

ARCxCredit是一個在Polygon網絡上推出的去中心化信貸市場,它根據借款人的DeFi信用評分在ETH抵押品上提供動態的最大LTV貸款。DeFi信用評分根據歷史上的鏈上借貸活動為個人錢包地址提供信用風險評估。通過這些系統,使用ARCxCredit的借款人將建立他們的DeFi信用評分,并逐步提高其加密抵押貸款的資本效率。[2022/8/24 12:45:14]

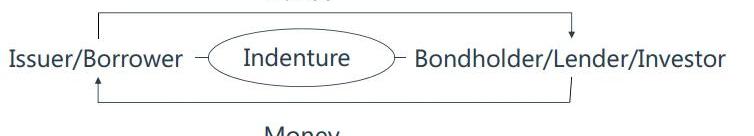

百科對債的解釋是這樣:「債是按照合同的約定或者依照法律的規定,在當事人之間產生的特定的權利和義務關系。通說認為,債是特定當事人之間請求為一定給付的民事法律關系」。很明顯這個解釋,框架方面是正確的,但對于主語和賓語的范圍限制,表明這個解釋只適用于國內法律范圍內的事件。這個解釋表明,「債」是有約定了利息和償還義務并且是經常發生在我們生活中。我們用金融領域對于債券的定義,將本文所提到「債」抽象為如下表示:

S&P Global 2022年展望報告:DeFi不會取代傳統金融體系:12月29日消息,金融信息和分析提供商S&P Global的一份報告稱,到2022年,DeFi將繼續補充傳統金融體系,而不是取代它。根據該公司的《2022年全球信貸展望》,傳統金融行業將需要創新和投資,才能在未來12個月保持相關性。報告指出,雖然目前大多數DeFi應用并沒有與傳統金融競爭,但這種情況在未來可能會改變:“DeFi在高成本業務方面的潛力更大,這些業務通常能為傳統金融提供更高的利潤率。如果DeFi抓住了現有流動性的很大一部分,它還可能修正現有機構的資金狀況。忽視這一趨勢可能會在未來敲響警鐘,盡管我們認為這還需要幾年時間,因為DeFi仍處于起步階段。”

該報告還表示,2022年的監管進展(如果即將到來)可能會讓更多傳統金融體系的參與者加入DeFi。(The Daily Hodl)[2021/12/29 8:11:06]

Bluehelix VP:BHEX Chain 跨鏈橋定位DeFi生態工具 可促進各公鏈間跨鏈資產流通:8月13日消息,Bluehelix全球商務VP Elsa Qiu在社群AMA解答用戶相關問題中提到,BHEX Chain BBS跨鏈橋不是簡單的雙鏈跨鏈橋,而是可以兼容多條異構鏈和同構鏈的多鏈跨鏈橋,目前可支持市面上所有公鏈的跨鏈橋。

BHEX Chain目前已經支持BTC、ETH、HECO、BSC、DOGE、TRON等多條公鏈,且即將接入Polygon、xDai、Fantom、Cosmos、FIL、NEAR、Solana等公鏈。任意的項目方、公鏈、錢包都可基于BHEX Chain的多鏈映射功能進行資產跨鏈,實現不同生態間的去中心化流通。BBS跨鏈橋基于已在歐美獲得專利的Bluehelix私鑰分片技術搭建,用戶生成的充值地址都是獨立的,且充值地址的私鑰完全以分片的形式存在不同的節點上,用戶的任意一筆資產跨鏈流程完全透明、清晰可見。[2021/8/13 1:53:55]

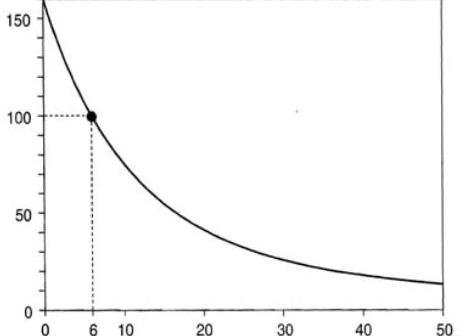

關于「債」最核心的部分,價格、利息、期限之間的關系簡單表示為下圖:

DeFi借貸解決方案Moma Protocol獲得MXC Labs等機構投資:據外媒消息,DeFi 借貸解決方案 Moma Protocol獲得MXC Labs 等機構投資。在此之前,Moma Protocol已獲得由 Fundamental Labs 和 SevenX Ventures 領投,AU21 Capital、Blocksync Ventures等12家機構跟投的225萬美元融資。

資料顯示,Moma Protocol是借貸市場創新型解決方案,通過獨創的智能合約工廠,對借貸市場進行生產、管理,加速和聚合,形成了一個可以對借貸流動性與市場多樣性進行無限擴展的生態系統。[2021/5/11 21:48:13]

DeFi 概念板塊今日平均跌幅為0.38%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.38%。47個幣種中14個上漲,33個下跌,其中領漲幣種為:PEARL(+25.38%)、BZRX(+16.09%)、SUSHI(+15.80%)。領跌幣種為:AMPL(-8.29%)、AKRO(-7.69%)、HOT(-7.38%)。[2020/11/15 20:50:52]

上面兩張示意圖比較抽象,這里做個這兩張示意圖的小結,讓讀者理解我們想表達的意思。小結:債是發行方或借款人和投資人或債務持有人之間的合同。合同約定的內容是發行方承諾未來某時刻給債務持有人或投資人本金和利息。債具備流動性,可以在不同持有者之間進行交易,并且因為外部市場利率的變化導致債的交易價格變化。價格和市場利率的變化成反比。我們將金融資產基本概況和「債」的基本定義作為背景講述完成后,將開始討論區塊鏈技術在「債」這個金融資產上可能會產生積極影響。基于「債」的區塊鏈思路

對于大眾,區塊鏈等同于比特幣,聽說過以太坊的就可以說是幣圈韭菜了。確實目前能人大眾感知到的應用也只有比特幣。以太坊以具備快速發幣的功能而被幣圈人士熟知。幣圈的混亂和無序恐怕是大眾對區塊鏈初步認識。在這樣的混亂和無序的現象下卻掩蓋了真正的價值。我們從最被詬病的ICO說起。無論這個工具是否是個騙局,它都隱含著一個非常明顯但又非常容易被忽視的真相:它的籌資效率極其高。以太坊2014年中期開始,到現在經歷了6年左右,目前市值是$43,723,781,770。這個公鏈項目擁有的最大功能就是為各類人群提供了一個便捷發幣的平臺。在這里我們認為是其本質就是為各類人群提供了一個高效的融資平臺。當然負面的人也可以認為是高效的韭菜收割機。為了說明它的高效率融資,我們對比傳統融資工具的成本:民間借貸,利率高,并且額度有限。銀行借貸,借貸利率低并且籌資規模較大,但考慮到其它籌資成本其籌資成本高于民間借貸。債券發行,以BB級債券為樣本利率普遍在15-20%并且對發行規模和資質要求頗為嚴格,再加上路演承銷等發行費用,然后就不用再講這個籌資方式了。上市IPO,這個就不用繼續分析了吧,最近打新有打到的不?而以太坊的融資門檻是什么?撰寫一份智能合約。能融到什么規模,那就是八仙過海各顯神通。也正是這樣的特性,才引得各類黑暗人群都在以太坊進行各類融資行為。這樣的混亂和無序的現象,完全證明了它的融資高效的特性!到這里可以給出我們的結論:融資效率是最核心的。在融資效率這個核心原則下展開區塊鏈的金融解決思路。以供應鏈金融為例:一般行業中的最有影響力的企業信用評級高于同行業其它企業。也就是說,該企業向銀行等金融機構借錢將支付比其它企業更少的利息。行業中這樣有影響力的企業為了保證經營穩定通常與它的供應商和客戶保持長期合作關系。比如供給中石油、中石化加油機、收銀機等等通常只是固定的幾家企業,而大眾通常也只到中石油和中石化加油。顯而易見,如果中石化這樣的企業向銀行借款,它的借款利率就明顯低于賣給它加油機的那個公司。羊毛出在羊身上,賣給中石化加油機的公司融資成本變高了,賣給中石化加油機的價格勢必要變高。也就是說,最終上浮的融資成本都會轉嫁到中石化身上。再推進一步,汽油價格也將上升,最終所有消費者買單。到這里有必要梳理一下成本關系:加油機生產企業借款成本升高->加油機價格升高->中石化運營成本升高->汽油價格升高->大眾/消費者買單解決上述的困境,需要解決如下問題:銀行如何信任加油機生產企業,給它的借款利率等于中石化的借款利率;銀行如果確信借出的錢被正確使用;銀行是最低的融資方嗎,其它更低的融資方如何參與區塊鏈技術可以解決一些問題,通過智能合約可以有效管理合同,并且由于是鏈上數據各參與方都可以查看并監督合同以及相關的賬戶流轉。但這里就牽扯到一個關鍵問題,賬戶流轉。目前賬戶流轉都是由代幣生成和劃轉控制,而法律限制尚未突破。假設法律已經有了有效解決方法的情況,我們認為該方案的框架是這樣:任何消費者或投資人都可以通過錢包等終端獲取真實的合同和相應身份信息;投資人用持有的數字代幣按照合同約定打入到相應的賬戶管理智能合約;智能合約根據合同約定放款給借款人并監控和管理每個數字代幣的使用;智能合約根據合同約定進行利息計算并根據約定條件分發利息到投資人錢包;投資可以自由交易數字代幣,也就是我們說的「債」Conclusion結語當前各種解決方案都能看到,良莠不齊。我們認為最關鍵的是,也就是本文我們的結論:融資效率是最核心的。

編者按:本文來自加密谷Live,作者:AntoineLeCalvez&theCoinMetricsTeam,翻譯:Liam,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。DeFi牛市的發動機。可是在比特幣和ETH大漲之時,DeFi系列代幣血流成河,一片狼藉.

1900/1/1 0:00:00原地址:https://medium.com/作者:MelonCouncil譯者:La校對:李意翻譯機構:DAOSquare 2019年2月,MelonProtocol上線主網.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。最近的天氣預報中,西南地區尤其是四川,21日至23日還有強降雨,局部地區還將出現暴雨.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:AlexanderBehrens,編譯:CaptainHiro,星球日報經授權發布.

1900/1/1 0:00:00Overview概述本文以smartbeta為基礎,通過機器學習方式來計算出最優策略。Report報告根據資本資產定價模型(CAPM),股票收益應該是貝塔的線性函數.

1900/1/1 0:00:00