BTC/HKD-0.44%

BTC/HKD-0.44% ETH/HKD-2.21%

ETH/HKD-2.21% LTC/HKD-2.66%

LTC/HKD-2.66% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD-1.88%

SOL/HKD-1.88% XRP/HKD-2.84%

XRP/HKD-2.84%

出品:HT愛好者社區、星球日報研究院概要加密貨幣世界已經完成了第一個十年,期間涌現了眾多的投資機會。但是十年過去,投資邏輯已經完成了發生明顯轉變——從投資底層到投資應用,從關注激勵到關注通縮。我們發現以HT為代表的一系列幣種,已經良好地具備在加密貨幣世界新十年成為“核心資產”的條件。HT的生態具有高規格的價值注入,使其能夠在每年高速通縮的情況下,兼具生息的特點。經過測算,在未來5年,HT很可能在目前基礎上實現每年4%~12%的通縮,則5年后HT保守預測可能僅剩約1.2億枚,是目前的61%。同時,HT持有者能夠獲取一個很有競爭力的生息增長,保守估計每年高達18.5%左右。因此,它將成為加密貨幣世界新十年最值得下注的新的核心資產。1.加密貨幣的新范式轉移

2008年經濟危機席卷全球,全球金融產業遭到重大打擊,進入了岌岌可危的境地。到了2009年1月3日,英國泰晤士報刊登了頭條新聞:財政大臣正處于第二輪救助的邊緣。而也正在這個時候,比特幣的創世區塊也正式被中本聰挖掘出來,這條透露著無奈的新聞也被中本聰記錄到了比特幣的創世區塊中。在這樣一個頗具黑色幽默感的畫面中:我們知道,加密貨幣時代,正式到來了。今年是比特幣發展的第11個年頭,許多加密世界的回報率神話我們都耳熟能詳。就以比特幣來說,比特幣從最初的0.0007美金,一路飆升到2017年的20000美金,具有整整2300萬倍的增幅,跑贏人類歷史上幾乎所有資產。巧合的是,我們今天的要聊的主角HT,正好是誕生在2018年,這也是比特幣白皮書問世的第10個年頭。而HT的內在特點決定了,它具備成為加密貨幣新十年的核心資產。在聊新十年的核心資產之前,或許我們該看看舊十年的投資邏輯。在舊的十年中,人們對于加密貨幣的態度是持續變化的:最初是不理解,慢慢理解到接受,再到如今更是各國爭相發行屬于自己國家的加密貨幣。比特幣也從極客玩具,逐漸變成了一類令人癡迷的另類資產。2020年注定又是一個以“MoneyPrinting”為主題的年份,比特幣又因其潛在的避險物理特性而吸引了投資界的目光,成為了硅谷傳奇投資人PaulTudorJones口中“最快的馬”。但是這個“理解”的過程,是相當漫長的且昂貴的。人們為什么投資區塊鏈?這個問題的答案很簡單,人們希望能夠乘上這趟科技新貴的列車。最直觀的表現就是,人們愿意為之巨大的溢價幫助各類技術理念去試錯。這個現象在加密貨幣的最初十年非常明顯。你會記得每日募資200萬美金,一口氣連募350天的EOS,你會記得豪融17億美元的Telegram的TON,你會記得一度100000+%回報率的以太坊,以及各種令人心跳加速的千倍幣神話。不要驚訝,這正是加密世界第一個十年最古樸的投資邏輯。坦然說,在第一個十年中,人們在投資時區塊鏈應用普遍不在意現金流的問題,更在意激勵模型和分配模型。區塊鏈底層更是不存在任何收入,反倒是允許礦工從中獲得高昂的通脹獎勵。那么這個舊范式結束于何時呢?2018-2019年,恰好十年。2018年-2019年大量的公鏈主網上線,大家都發現了問題例如,一些技術理念似乎沒有那么優秀,抑或是性能的提高并不能讓不溫不火的應用變得聲名大噪。在這樣的情況下,有些投資者如果繼續堅持按照舊范式進行投資,那么極低的回報率是可以想象的。通脹問題是舊范式中第二個問題。激勵不是無根之水,當你在利用Token激勵區塊鏈網絡中的任何一方時,無論是礦工、用戶還是開發者,都意味著這個區塊鏈系統在向外輸出價值。注意,是價值而非價格,價格可以被操縱,但是價值不會。價值這個東西來自于人類的無差別勞動。區塊鏈系統能夠對外輸出價值的前提,就是有實體向其中注入了價值。我們能夠觀察到,很多區塊鏈應用,注入的價值很有限。一個很簡單的例子就是,過去曾經一款鼓勵人們運動的應用,號稱“走路即挖礦”。雖然每個人付出了勞動,但是這個人只能收獲健康,他不應該拿走額外的Token。因為他的走路行為,沒有給這個區塊鏈網絡注入價值。沒有價值注入,他如何能夠取走價值?這樣的應用還有很多,相信大家已經耳熟能詳。這個也是區塊鏈愛好者在第一個十年走過的彎路。他們錯誤地認為,只要通脹/Staking,就能從空中增發出價值,鼓勵他人建立這個網絡。殊不知,這是南轅北轍的。過度的Staking和通脹,讓市場中本來少的可憐的價值,加速稀釋,最終先帶來價格的衰敗,后帶來項目的死亡。在新的加密十年中,我們需要關注新的投資范式。而HT,正好符合了新投資范式的特征。

BlockFi:對FTX和Alameda索賠訴訟的成功與否將對客戶產生超過10億美元的差異:金色財經報道,在提交給美國新澤西地區破產法院的清算計劃中,BlockFi表示,對FTX和Alameda索賠訴訟的成功與否,對等待取回資金的客戶來說將產生超過10億美元的差異。該計劃還列出了一份預計回收的清單,包括清算約10.6億美元的BlockFi Inc. 利息賬戶索賠約10.6億美元,BlockFi Lending LLC私人客戶賬戶索賠2.16億美元,BlockFi International Ltd.私人客戶和利息賬戶索賠3.71億美元。[2023/5/15 15:04:21]

圖1-1HuobiToken標識2.什么樣的資產才是加密貨幣“新十年”的核心資產

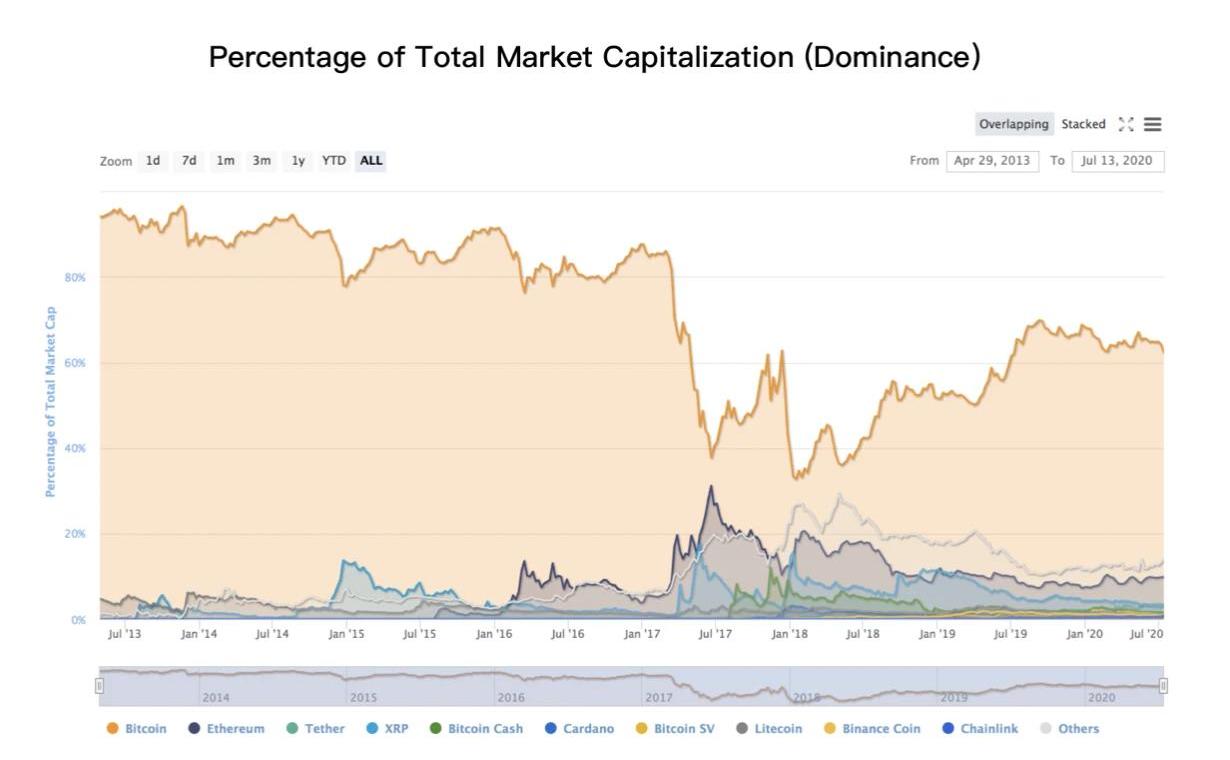

在加密資產投資范式由底層協議轉向頂層應用,我們不禁思考加密貨幣市場經歷10年發展,以比特幣為代表的底層已經呈現明顯的頭部效應,比特幣市值占比再度回到60%以上,進一步鞏固了其在加密貨幣市場的龍頭地位。那么未來10年投資加密資產的“圣杯”在哪,為什么又是HT有機會摘得未來投資回報率天梯上的核心資產呢?這個問題答案還得從過去10年加密貨幣投資的“王者”——比特幣身上尋找。

圖2-12013-2020年比特幣市值占比變化來源:Coinmarketcap比特幣是所有加密資產的典范,投資比特幣10年回報率遠超股票、債券、黃金、房地產等傳統投資品種,如圖2-2以美元計算,從2013年到2020年后比特幣不論從價格還是市值回報率都是驚人數字,雖然實際上少有人投資比特幣真實獲得如此高的回報率。比特幣的價格歷史上經歷多次低谷期但卻能一直保持“螺旋式”上漲,這是比特幣投資最大的魅力所在,每一次比特幣價格被各種利空擊落開啟滑鐵盧式暴跌之后,又能隨著周期的變化迎來新的上升期。很多跟隨比特幣發展起來的一批早的加密貨幣項目卻沒有比特幣這么“幸運”,除了如LTC等少數幾個和比特幣屬性類似的加密貨幣如今尚活躍在市場,大多數早期項目早已折戟沉沙,這些項目的成長相比比特幣就黯淡了許多。

數據:菲律賓比特幣P2P交易量在過去一年中增長40%:金色財經報道,Paxful的數據顯示,從2021年第三季度到2022年第三季度,該資產的P2P交易量增長了大約40%。目前,Paxful比特幣兌菲律賓比索的每周交易量約為8000萬比索。交易量在2022年7月達到頂峰,達到近1.1億比索的歷史新高。(beincrypto)[2022/10/9 12:49:55]

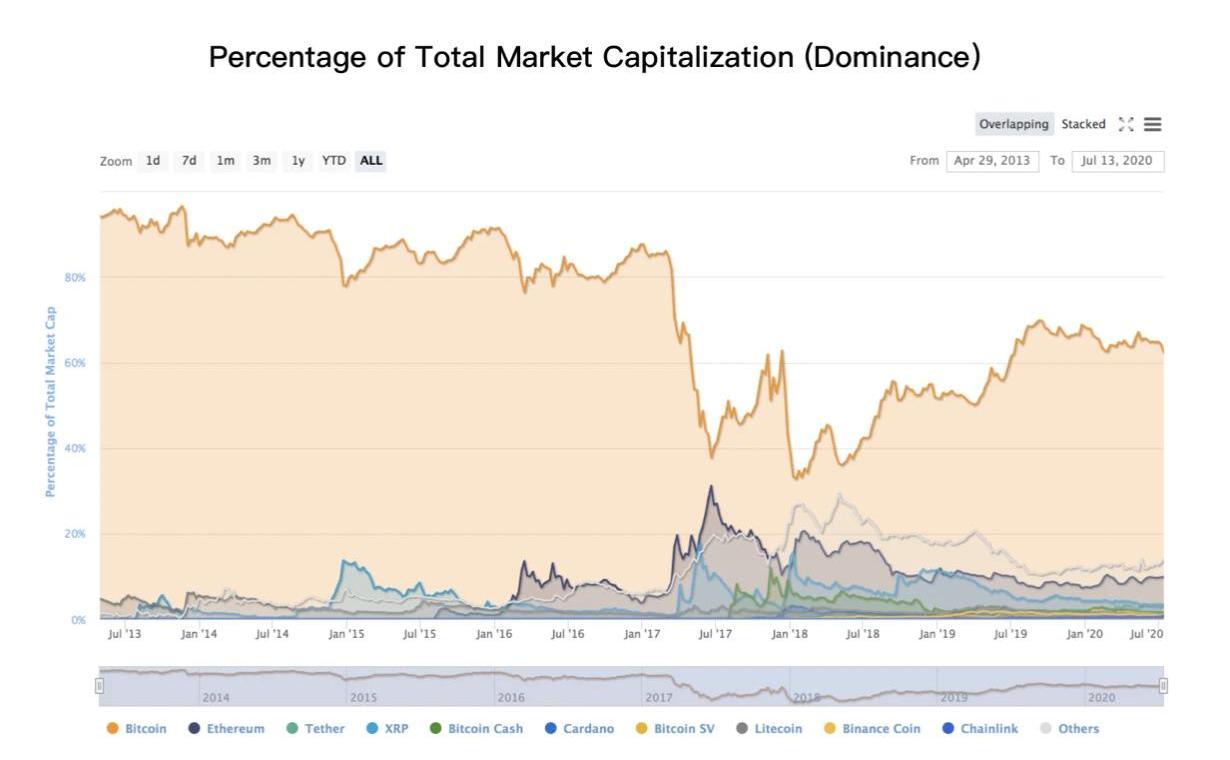

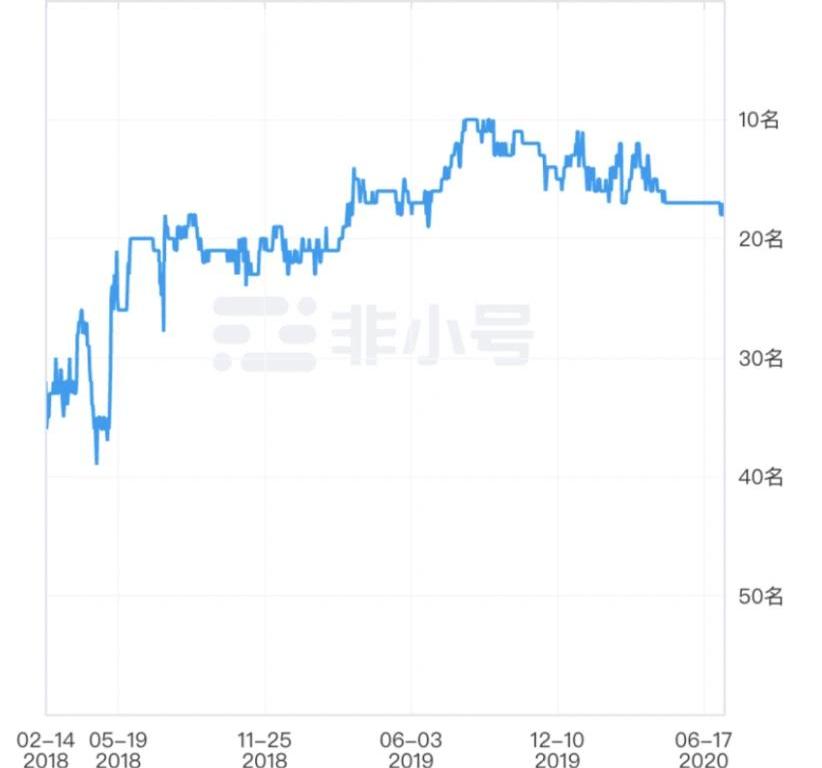

圖2-22013-2020年比特幣市值變化來源:Coinmarketcap那么什么才是推動比特幣真正價格上漲的驅動因素?從短期來講,比特幣的價格波動劇烈,容易受各種消息面影響,比如全球、軍事和貨幣政策變化等因素很容易影響到市場交易比特幣的活躍程度。但是,我們把時間周期拉長至5年甚至是10年,比特幣市值能成長至今天離不開其底層經濟模型的貢獻。固定總量2100萬枚,通過生成“區塊”的方式即“挖礦”獎勵的方式進行釋放,每4年獎勵減半,按照10分鐘1個區塊的速度,最開始獎勵為50枚BTC,經歷4次減半后降至6.25枚,比特幣是基于算法“制造”出來的。有人根據這些數字畫出了比特幣的供給曲線如圖2-3,比特幣從2009年誕生第一個區塊至今,通脹率已經降至2%以下,不到法幣體系設置的3%合理通脹水平,而且比特幣的通脹率大約每21000個區塊出現一次較為明顯的下降。

圖2-3比特幣的供給曲線從比特幣的供給曲線可以看出,比特幣雖然總量固定,但是在2140年全部2100萬個比特幣被挖出之前,比特幣供給實際是保持一定通脹的,但是通脹率在不斷下降,實際上以年為單位,當比特幣總體供給數量接近2100萬,邊際增量會越來越接近零,每年市場實際流通的比特幣數量接近一個恒定常數,加上目前還有數百萬個比特幣處于“永久丟失”狀態,再次降低比特幣的總體供給數量。隨著區塊鏈由底層走向應用,加密資產投資也和應用本身價值緊密聯系起來,這就對于通證經濟模型的設計要求更高,單一的通縮模型已經無法滿足發展的需求,尤其是無法解決后期用戶和早期用戶的利益平衡問題,很多項目采用不同于比特幣的PoS(權益證明)的Staking模型,持有通證可以生息。正如我們第一小節所說,這里存在一個問題,就是如何設置合理的通脹系數。事實證明很多項目通脹系數設置不合理,通證持有者確實可以獲得利息收入,但是與此同時流通市場的新的通證數量也在不斷增加,市場每天都是新的拋壓盤,這類項目雖然也固定總量,然而它的供給曲線早期呈拋物線上升,所謂“生息賺幣”最終成為“本金貶值”的尷尬結局。那么問題還是回到新十年的加密資產投資,如何發掘新的十年中,像比特幣的一樣的區塊鏈項目?我們找到了一個相對合理的答案,這個市場還存在一類特殊的通證項目,以HT為代表的一些平臺幣。這類通證項目,它將經典價值投資理論與加密投資哲學結合,選擇類似比特幣的通縮模型,同時又比較符合對于價值資產的通俗定義,即未來能帶來現金流。像HT這樣的平臺幣主要場景,幾乎都和交易平臺內部業務應用息息相關比如核心業務——加密資產交易,然而平臺幣具體運行在什么底層區塊鏈自由度很大,這是平臺幣和加密貨幣本質區別。平臺幣和加密貨幣兩者的經濟模型目標也非常不一樣,平臺幣目的是為了使其能在平臺業務場景中流通使用,場景可以根據業務需要進行豐富,主要目標是為了激活平臺各大業務線用戶活躍度,吸引更多用戶加入平臺。交易所通過以收入或利潤形式對平臺幣進行回購銷毀,將平臺幣投資和平臺價值增長形成綁定關系,可以吸引大批用戶持有投資它,很多用戶持有平臺幣就是看重平臺本身的信譽和實力,我們今天探討的主題就以Huobi發行的平臺通證HT為例,因為HT的價值定義就包含了貨幣和權益雙重屬性,而且在通縮方面做的非常好。3.HT的通縮性

東京大學開設元宇宙工程系:金色財經報道,東京大學將從今年下半年開始開發“元宇宙工程系”,這是一個在互聯網虛擬空間“元宇宙”中提供各種工程相關教育課程的項目。從“DX(數字化轉型)人力資源在整個社會中層出不窮的先進技術層出不窮”的問題的意識中,各種人都有機會了解工程和信息,以及有關工程職業的信息。向公眾提供它是一項政策。

工學研究科和工學部21日公布。元宇宙工程學院不是正式的學院,而是面向初、高中學生、家長、校內外學生、在職成人的各種項目的總稱。[2022/7/23 2:32:38]

HT大家都不陌生,它是火幣發行的平臺幣,這里就不多介紹,我們直接切入主題。從功能角度,HT可以抵扣平臺交易手續費、作為合約交易保證金以及抵押HT參與火幣公鏈節點競選等;權益方面,持有HT可享受平臺月度收入20%進行回購銷毀,同時HT持有用戶還能在HuobiPrime待定運營活動、C2C借貸、火幣礦池HPT和公鏈PoS挖礦等Huobi生態內場景中獲得利息收入。從供給角度,HT通證遵循了通縮機制,交易所以平臺業務收入20%進行回購銷毀使得HT實際流通供給數量不斷減少,需求上除了生息機制使得HT所有投資用戶持有一份有現金流回報的資產,同時HT在交易手續費、保證金折扣等方面的價值也增加了更多來平臺參與交易的用戶有購買HT的需求。因此,兩方面來看,HT確實一個非常值得觀察和分析的一個獨特的加密貨幣投資品類。我們提到的HT雙重屬性,如下圖3-2所示。

圖3-1HT具備貨幣和權益雙重屬性HT的供給不斷收縮,而需求隨著用戶的增長不斷增長,用戶的增長既有來自很多真實貨幣使用場景的需求,也有來自現金流回購的投資預期,加上HT背后頭部交易平臺的品牌背書價值,最后HT的價格一定水漲船高。因為整個加密貨幣行業與比特幣自身價格高度正相關,因此有時我們觀察一個代幣是否具有成長性,我們直接觀察絕對幣價的高低會帶來失真,有時會從相對價格來看。例如HT對BTC的價格。如圖3-2所示,HT/BTC交易對價格自上市以來,雖有波動,但是整體勢頭是波動向上的。HT對BTC的價格,距離最初發行已達400%+的漲幅。

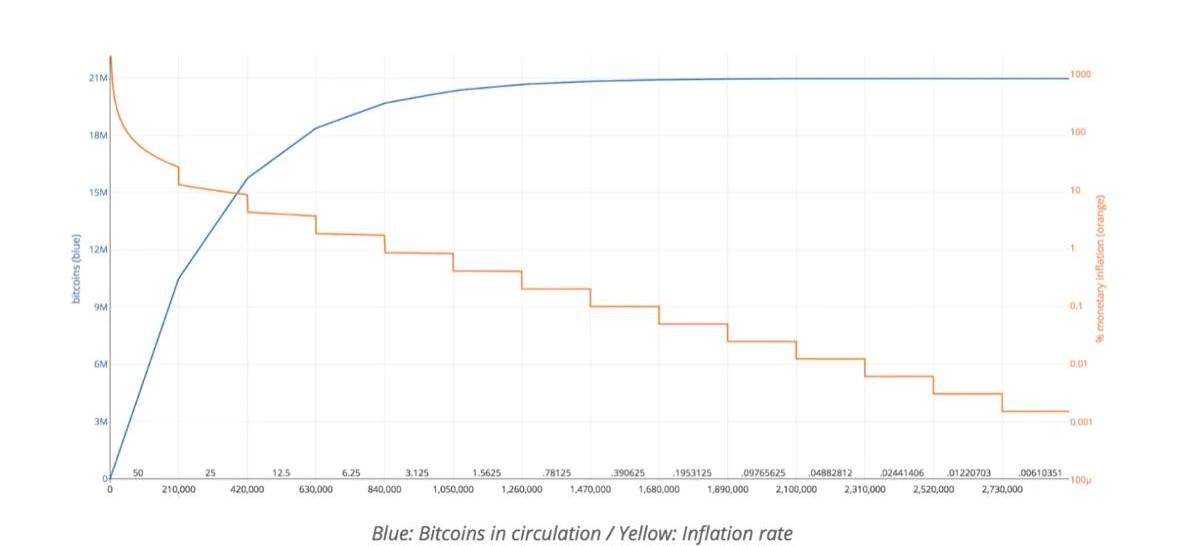

圖3-2HT/BTC交易對開放以來價格走勢從它的市值排名上,也能看到HT在全球加密貨幣中排名的持續攀升。

BitMEX 創始人:比特幣價格2.5-2.7萬美元是這個周期的底部:6月2日消息,BitMEX 創始人 Arthur Hayes 在最新文章中表示,在 LFG 出售 8 萬個實物比特幣后,更加確信比特幣價格 25,000 美元至 27,000 美元區域是這個周期的底部。同時,針對此前稱 ETH 在年底前會達到 10,000 美元的言論,Arthur Hayes 表示仍然相信該目標數字,但對于時間不太有信心。[2022/6/2 3:57:27]

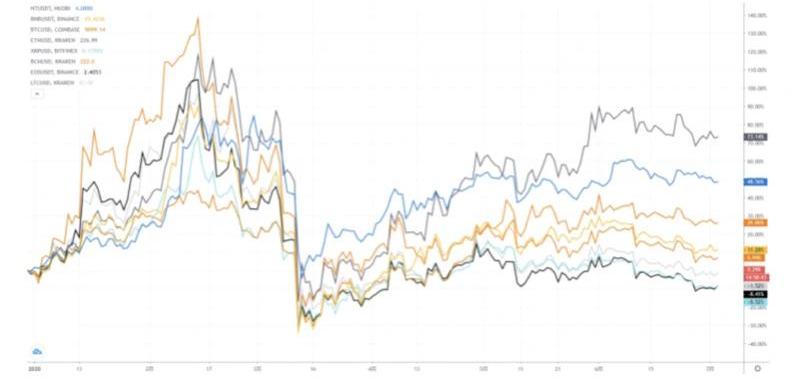

圖3-3HT歷史市值排名變化根據非小號數據,在HT的誕生期間,其市值排名只排在整個加密貨幣板塊的30~40位,而經過2年多的運營之后,整體的市值排名一再攀升。目前位列全行業15位,甚至現在一直有沖擊前10的勢頭。而且,在2020年開年后,如圖3-4所示,在幾個主要主流幣中,HT僅次于ETH,是表現第二好的主流加密資產。

圖3-42020年以來主流加密貨幣價格變化僅憑回購機制恐怕HT的市值難以實現這么快的成長速度,我們詳細分析HT通縮機制的設計發現HT采取了一些“獨家策略”,是貨真價實的通縮。HT采取的是通縮組合來降低供給,除了上面所說的20%收入回購銷毀外,火幣還將團隊激勵中的6000萬枚HT處于永久流動性鎖定,最終會被官方進行回購而不流向二級市場,效果等同于直接銷毀,不會沖擊HT價格。HT結合了這兩種方式,流通市場的供給數量將呈現逐年下降趨勢,另外火幣還不定期通過各類活動進行HT的銷毀,比如2019年火幣通過HuobiPrime、FastTrack等活動銷毀HT接近1900萬枚,占總量3.7%。我們暫且不考慮比較隨機性的HT活動銷毀數據,僅考慮回購這部分,來預測下HT未來3-5年流通市場供給情況。根據2020年前五個月HT的回購數據,火幣共銷毀1981.27萬枚HT,如圖3-5,若以2020年前5個月銷毀平均數為全年平均水平,預計2020年全年HT的銷毀量可達4755萬個,只考慮流通盤的情況下,全年回購通縮率可達14.7%。

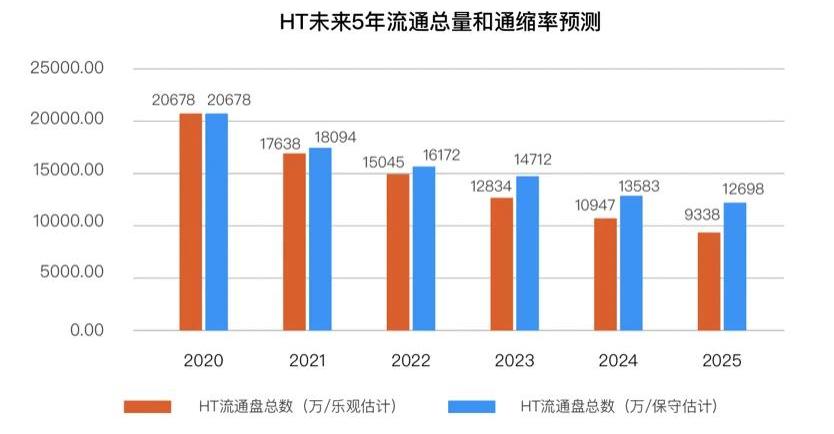

圖3-52020年1-5月HT回購數量及通縮率變化圖3-6所示,若按目前的年化14.7%通縮率來估計,則5年后HT樂觀預測可能僅剩約9300萬枚,是目前的45%。而實際上,隨著HT總量的降低,HT價格可能會有所增長,則通縮率會可能每年有所降低,如果我們相對保守一些進行估算,則5年后HT保守預測可能僅剩約1.2億枚,是目前的61%。

Solana鎖倉量跌至42.5億美元,在公鏈中排名第五:金色財經報道,據DefiLlama數據顯示,Solana鎖倉量跌至42.5億美元,24小時跌幅2.85%,在公鏈中排名第五。目前,鎖倉量排名前三位分別是Solend

(8.2億美元)、Tulip Protocol(3.6億美元)、Atrix(3.3億美元)。[2022/5/29 3:47:51]

圖3-6HT未來5年流通總量和通縮率變化預測4.HT的生息面

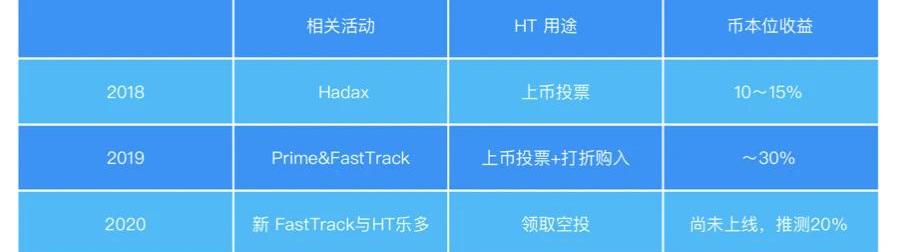

讓我們再來分析一下HT的生息面。整體而言,HT的生息面主要來自于火幣對它的賦能。無論是最近的活動來看,還是從HT的一貫屬性而言,這樣的賦能還將長期存在。就目前來說,HT的生息主要來自于四個層面:1.火幣推出的各類活動,例如2019年的Prime、2020年的新FastTrack2.火幣礦池的HT鎖倉挖礦3.未來HT的C2C借貸生息4.未來火幣公鏈的PoS生息首先,先看火幣推出的各類年度運營活動。事實上,我們能發現火幣每年都會圍繞HT舉行大規模的活動,我們將它稱之為年度活動。如表4-1所示,2018年是Hadex,2019年是Prime和FastTrack,2020年則是全新FastTrack。

表4-1火幣的年度運營活動18年的活動相對來說比較難量化。Hadex的規則是圍繞上幣投票進行的。眾多項目方參與競選,HT持有者是直接使用HT進行投票,一些項目方會主動和HT持有者達成空投協議。因為項目方相當多,因此具體數據很難量化,但是整體而言會有10-15%的HT幣本位回報。而19年的數據會更加直觀。因為HT持有者可以直接參加Prime項目投票,并且獲得折扣空投。如果投資者只采用最簡單的交易策略,即將領取到的項目Token第一時間市價出售就會獲得不錯的獎勵。根據此前《關于HT類PoS獎勵的有趣結論》一文,它統計了HuobiPrime、FastTrack、PrimeLite、轉板等活動的數據。可以看到,如果HT持有者在2019年3月開始持有1000HT,并參加所有Prime、FastTrack活動,那么截至19年8月,他將可以積累到1274枚HT,增幅27.4%。2020年FastTrack推出的市場環境相對更加樂觀,一是比特幣的點位較高,二是特定區塊鏈應用賽道仍然是熱度空前,例如DeFi。火幣的上幣通道沉寂已久,市場上應該醞釀著一些上幣熱情。雖然新FastTrack活動剛剛開始,但是從過往活動的力度而言,如果完整參加本次FastTrack活動,幣本位收益可能約有20%。接下來讓我們再看看火幣礦池的持幣生息通道。截至20年6月22日12:00GMT+8,90天鎖倉1000HT每日可挖30.5枚HPT,折合約0.042枚HT,年化約為15.3HT,大概等同于1.5%幣本位年化收益。

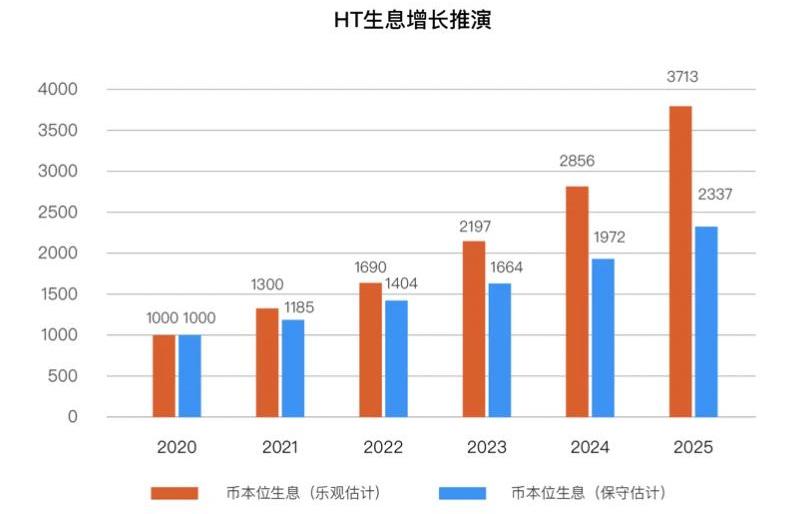

圖4-2火幣礦池實時HT挖礦收益同時,根據過往的場景,火幣礦池的HT挖礦是不影響HT持幣者參加火幣其他活動的,亦沒有其他條件需求或者需要搶購,因此這部分約1.5%的收益獲取非常容易。第三項生息是火幣推出的C2C借貸平臺內測。C2C借貸的原理并不復雜,借貸雙方借助火幣直接完成借貸過程,因為每一筆借貸背后都有超額的加密資產抵押,因此它和過去的P2P無抵押借貸完全是兩個不同的產品。因為每個借貸者都具有超額的抵押資產,可以隨時確保能夠貸方100%歸還資產,因此它的風險很低。目前來說,現在火幣只上線了針對測試用戶的BTC與USDT借貸品類,其日息在0.01-0.098%區間,按照最低0.01結算,年化也在3.65%左右,低于市場上其他同類渠道,比較有競爭力。如果C2C借貸確定全面推出,那么HT必然會成為其中的資產之一,其年化幣本位收益很可能在3~4%左右,這也將是一個重要的HT幣本位生息渠道。最后一項是火幣公鏈的推出。火幣公鏈和眾多的交易所公鏈類似,不過賽道上更傾向于金融應用,這也是目前最受行業認可和關注的方向。時間方面,火幣公鏈測試網已經于2020年Q2上線,主網整體在2020年Q3季度有望上線。火幣公鏈不會再發行新的Token,根據目前已披露的相關信息來看,它可能會搭載一套PoS系統。目前縱觀各類PoS公鏈,年化Staking收益普遍在5%-20%之間,最低不會低于1%,能夠維持礦工節點的服務器成本。HT無法通過增發來完成Staking激勵,只能由火幣公鏈團隊自行出資提供。因此,這一項收益可能會貼著低邊1%進行。總結來說,我們推斷HT在2020年的幣本位生息可能會來自四個方面,分別是年度運營活動,HT鎖倉挖礦,C2C板塊HT借貸和火幣公鏈PoS獎勵。我們做一個簡單的加法,樂觀估計HT的年化幣本位生息可能會在30%左右。同時,如果我們適當降低運營活動的收益預期,只有按照獲得收益的一半計算,則保守估計HT的年化幣本位生息可能會在18.5%左右。

圖4-3HT生息增長推演根據圖4-2,那么如果我們按照5年進行推演,假設投資者最初持有1000枚HT,按照幣本位年化30%的收益計算,樂觀估計投資者5年后會擁有3700枚HT,整體幣本位增長270%。如果按照幣本位年化18.5%的收益計算,保守估計投資者5年后會擁有2300枚HT,整體幣本位增長130%。5.總結

經過前文的討論,HT作為平臺幣,除了抵扣手續費、作為保證金等傳統屬性之外,其權益屬性尚未得到社區的高度重視。實際上,在HT總量不斷通縮的前提下,HT仍然還有較高的幣本位年化生息。這與大多數項目形成明顯對比,其他項目通常在較高的幣本位年化收益之后擁有更高的系統通脹增發比例。從現有數據推斷,我們認為HT每年的通縮比例樂觀估計能夠保持15%左右,5年后可能銷毀至9300萬枚,是目前的約45%。如果保守估計可能每年通縮比例在4%~12%區間,那么5年后HT保守預測可能僅剩約1.2億枚,是目前的61%。HT的生息增長,樂觀估計每年會有30%左右,而保守估計則有18.5%左右。假如目前投資者持有1000枚HT,則5年后僅通過生息,投資者可能以較低的風險,通過各類活動獎勵擁有2300~3700枚HT。總結來說,像HT這樣的高通縮+高幣本位獎勵的平臺幣,整體理念上已經形成了對當前理念的超前,很有可能會成為新時代加密貨幣新十年投資中的重要核心資產。流通盤通縮率=本期銷毀HT數量4755萬*15%/20%/上期流通總量24222萬

原地址:https://hackmd.io/@gavwood/HJrgddTxD作者:GavinWood翻譯:PhalaTeam閱讀時間:6分鐘前情提要:7月28日.

1900/1/1 0:00:00頭條 以太坊2.0多客戶端測試網Medalla正式啟動星球日報訊北京時間8月4日21時,以太坊2.0多客戶端測試網Medalla正式啟動.

1900/1/1 0:00:00說到瀏覽器,大家腦海里蹦出來的一定是“百度一下,你就知道”、“上網從搜狗開始”...... 這些家喻戶曉甚至大爺都說的上來的瀏覽器,是互聯網的代言人,更是互聯網的入口.

1900/1/1 0:00:00整理|秦曉峰編輯|郝方舟出品|Odaily星球日報 今年區塊鏈行業的焦點,非IPFS莫屬了。曾經多次跳票、飽受爭議的Filecoin,即將上線主網,再次引發關注:礦機廠商爭相入局,交易所上線FI.

1900/1/1 0:00:00最近,美國監管開始允許美國銀行托管加密數字貨幣。這樣的一個決策對加密數字貨幣和加密數字資產行業的影響是非常深遠的。對于加密數字貨幣行業中的這個進展,我認為可以從以下幾個方面理解.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00