BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.92%

ETH/HKD-0.92% LTC/HKD-1.12%

LTC/HKD-1.12% ADA/HKD-0.48%

ADA/HKD-0.48% SOL/HKD-1.42%

SOL/HKD-1.42% XRP/HKD-1.08%

XRP/HKD-1.08%這篇文章,一起聊聊以太坊上DeFi項目中的一個特別的存在Synthetix。Synthetix是一個合成資產協議平臺,可以說如果你理解了Synthetix,那么理解99%的DeFi項目都不在話下。因為Synthetix無論從項目復雜度還是代幣模式設計上,都屬于以太坊智能合約中難度最高的那一級別。為資產創建的鏡像世界

Synthetix是一個合成資產(Synths)構建、交易、銷毀管理的平臺,但是合成資產,又是什么鬼東西?也許第一次聽到這個概念,你會有這樣的疑問。一句話來說,合成資產是模擬了其他資產的價格,讓人們可以直接在區塊鏈上進行交易。在傳統的資產交易市場,我們可以買賣股票,可以買賣房地產,也可以買賣貴金屬或者大宗商品。然而在DeFi的世界發展的現有階段,我們并沒有直接的方式去交易股票、貴金屬、大宗商品等資產,怎么辦?這時候,就有項目方提出了合成資產的概念:如同傳統金融市場上的衍生品,是否可以錨定這些交易對象,創建一類虛擬資產,可以直接在區塊鏈上表示這些傳統的交易市場,去復制他們的價格,從而實現鏈上交易?這就是合成資產的由來。合成資產(Synths),就是對目標資產的鏡像模擬。例如,用sUSD去表示美元的價格,用sGold表示黃金價格,用sSP500來表征標普500股票指數等。甚至,加密資產本身,也可以成為錨定物,用sBTC來表示BTC,用sETH來表示ETH。這些合成資產能一比一兌換為對應的錨定物么?這里,錨定物指的是像股票、黃金、大宗商品這類資產。至少目前階段,合成資產所做到的只是復制了錨定物的價格,讓人們可以直接在鏈上進行這些虛擬資產的交易,并不能夠將黃金的合成資產(如sGold)一比一兌換為黃金實物。不過,也有項目方在嘗試這樣去做,例如dForce。讓萬物可鏈上交易

Cardano TVL超2億美元,為一年高點:金色財經報道,隨著DeFi活動的不斷增加,Cardano TVL于7月14日飆升至超過2億美元的一年高點。ADA市值同期也增加20億美元,代幣飆升15%。Cardano的創始人Charles Hoskinson稱贊Ripple的勝利是加密貨幣行業的巨大飛躍。[2023/7/16 10:57:45]

故事從2017年開始說起。許多項目方圍繞穩定幣的概念進行耕耘,通過抵押代幣鑄造穩定幣的方式構造。Havven這個項目也不例外,KainWarwick于2017年成立了Havven,他們創建了穩定幣nUSD。但是如果將穩定幣看做是錨定了USD的虛擬貨幣,那么錨定的對象,是不是可以進行擴展?比如,錨定股票,錨定貴金屬,或者將加密貨幣如BTC、ETH也作為錨定的對象?畢竟,既然鑄造穩定幣需要抵押代幣,同樣的思路,也可以用來鑄造其他的資產,畢竟這些資產的核心功能之一,是交易。為何要局限在穩定幣本身呢?

沿著這一思路,Havven項目方在2018年年末宣布,轉型升級為Synthetix,從一個穩定幣項目升級為合成資產的協議平臺。上線之初,僅有六類合成資產,到如今已經出現了數十種合成資產的存在,包括股票指數、黃金、BTC\\ETH\\EOS\\LINK等,都有了自己對應的合成資產類。對這段故事感興趣的同學,可以看看這篇文章:https://blog.synthetix.io/用戶可以做什么?

過去一年拉丁美洲和亞洲之間加密交易額超過10億美元:區塊鏈分析公司Chainalysis發布了新研究報告,強調過去一年拉丁美洲和亞洲之間有多達20萬筆加密交易,交易額超過10億美元。研究人員表示,在拉丁美洲不同的國家,刺激加密交易增長的因素不同。可以說的是,在委內瑞拉p2p交易至關重要,巴西有大型、專業的市場,阿根廷、巴拉圭、巴西有大量商業交易促進加密交易(因為從中國進口大量產品)。除此之外,拉丁美洲許多人沒有銀行賬戶,也促進了加密交易的使用。(cointelegraph)[2020/9/4]

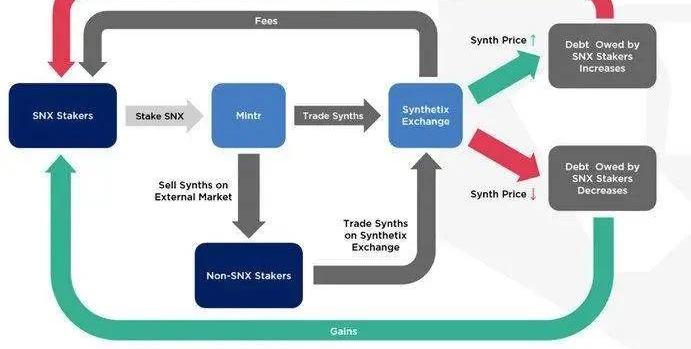

按照官方定義Synthetix是一個建立在以太坊上的去中心化合成資產發行協議。這些合成的資產來自于抵押SynthetixNetworkToken,且可以直接用Synthetix.Exchange交易所上的Synthetix智能合約在彼此間直接交易。讀者可能最關注的問題之一是:持有SNX,可以做什么?不著急,我們先快速了解下Synthetix的兩個主要功能:合成資產的創建、管理和銷毀,通過Mintr這一dApp實現。合成資產的交易,通過交易市場Synthetix.exchange來完成。在Crypto.com的分析報告中,將鑄造、債務計算、合成資產交易的整個過程匯總如下:

合成資產的創建實際上,Synthetix并不能讓用戶直接創建全部的合成資產類型,而是分為兩步:通過Mintr平臺(https://mintr.synthetix.io/),用戶超額抵押Synthetix平臺代幣---SNX(SynthetixNetworkToken)作為擔保物,能夠鑄造出sUSD穩定幣。目前的標準抵押率是700%,也就是說抵押7美元價值的SNX,才能創建1美元的sUSD。這么設計是因為,畢竟SNX沒有那么強的價值共識,設置高額抵押率,降低抵押物價值不足的風險。使用鑄造出來的sUSD穩定幣,在Synthetix的交易平臺(Synthetix.exchange)上,交易合成資產。事實上sUSD購買合成資產的過程,也是這類合成資產鑄造的過程。此時銷毀了sUSD,創建了對應的合成資產。

江陰男子體育場館養13臺加密“挖礦機” 一年偷電4萬余度:疫情期間,江蘇省江陰市體育中心多個場館停止使用,但維護人員卻發現用電量不降反升。經過仔細查找,工作人員發現中心地下室弱電間的地板下,多臺非場館使用的顯卡機器正在運轉,立馬撥打110報警。民警調查后發現,這些設備是用于“挖掘”網絡虛擬幣的“礦機”,每臺設備每日耗電20多度,“礦主”通過偷電來降低成本牟利。迫于壓力,近日,焦某主動到機關投案自首。自2018年年底以來,焦某在游泳館、體育中心、老體育場陸續配置13臺“以太幣礦機”,盜取公共用電用于“挖礦”。據調查,一年多來焦某共盜用國家電力4萬余度,價值2萬余元,構成盜竊罪。目前焦某已被取保候審,案件還在進一步審查之中。(荔枝新聞)[2020/4/17]

債務計算

Synthetix最讓人費解的地方在于,采用了動態的債務計算方式,而通常我們所見到的穩定幣項目中,采用的是靜態債務計算。簡單解釋一下。在MakerDAO之類的穩定幣項目中,如果你抵押了ETH作為擔保物,創建了10美元價值的穩定幣Dai,那么只要不爆倉的情況下,你隨時還回去10美元的穩定幣,即可取回擔保物。然而在Synthetix之中,隨著用戶持有的合成資產的價值增長時,債務水平也會隨之上漲!這是最讓人困惑的地方了。怎么理解呢?例如用戶小白抵押SNX,創建了100sUSD,這100個sUSD,是小白從系統中借出來的資產,也就是他目前欠了Synthetix系統100sUSD的債務。這個系統之中,可并非小白這一個用戶。此時小白的債務比例,假設是1%。然而債務并非固定的,債務的總值,會隨著系統中合成資產的價值增長而上升。假設,sBTC/sETH/sEOS等全部的合成資產的總價值上漲了100%,根據平臺設定,債務總值也會上漲100%。小白原先的債務是100sUSD,此時債務卻也隨之翻了一倍,變成了200sSUD!也就是說,如果小白想要拿回來原先抵押的SNX,他需要還回去200sUSD才行。為什么會出現這種情況?因為Synthetix并沒有爆倉一說,對于所有的債務持有人而言,這是一個零和博弈的市場。前面例子中,小白選擇鑄幣之后,持有100sSUD的資產;另外一位用戶老九,卻會因為將鑄造之后的sUSD兌換為合成資產sBTC,隨著BTC價格上漲,他的資產增值,跑贏了市場。如果市場中只存在老九和小白這兩位用戶的話,那么小白的虧損,就構成了老九的盈利。這或許是Synthetix在合成資產持倉上的風險之一:如果你的債務持倉沒有跑贏市場,那么你就要為自己的落后表現買單了。銷毀sUSD,解鎖抵押物SNX

動態 | 過去一年加密行業最有影響力的100人:趙長鵬、Coinbase CEO、V神排名前三:今年僅ICO就籌集了140多億美元的資金,2018年是區塊鏈和加密產業的又一個創紀錄的一年,這100個人正在引領世界各地人們購買、出售和投資加密貨幣的方式。今年對整個行業來說也是過山車一樣的一年,但是盡管市場波動,我們仍然對這項技術的長期前景保持樂觀——特別是考慮到今年推出的令人興奮的創新和項目的數量。CryptoWeekly調查了世界各地參與加密的數百人,并將其列入了過去一年在社區中引起轟動的前100名個人。發現,趙長鵬排名首位,Coinbase CEO排名第二位,V神排名第三位。(cryptoweekly)[2019/10/15]

取回抵押物的SNX,就需要銷毀sUSD,這一步操作比較直觀,按照系統提示操作即可。問題來了:為什么人們會去抵押SNX?

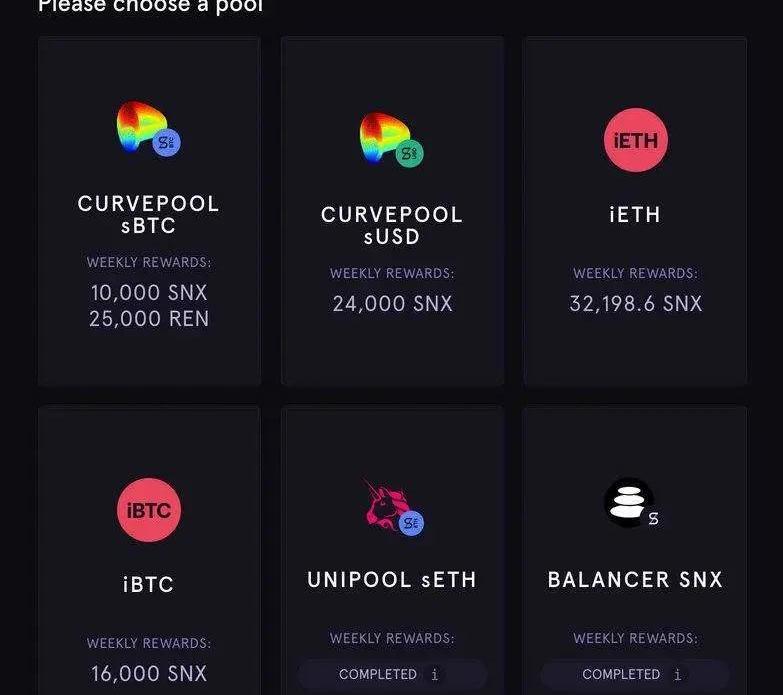

Synthetix官方介紹是,抵押SNX可以幫用戶得到兩種獎勵:SNX代幣增發獎勵。SNX用增發的代幣獎勵參與抵押的用戶,每周可以領取一次。合成資產的交易獎勵。Synthetix交易平臺上,會收取0.3%的交易手續費,這部分交易手續費,會按比例分給SNX的抵押者。不過除了這兩種獎勵之外,還有另一種獎勵:LP流動性獎勵。例如在抵押SNX生成sUSD之后,用戶可以通過Synthetix平臺購買sETH。這部分sETH,可以加入到Uniswap等流通池中的sETH/ETH的交易池,享受到流動性獎勵。通過這種方式,Synthetix借助于外在的流動池,為自己提供了流動渠道,讓sETH/ETH的價格保持錨定。

金色財經現場報道 ALEX YE:19年將是應用爆發的一年:在GBLS全球無眠區塊鏈領袖峰會上,孔明屋首席執行官ALEX YE表示:18年下半年將是服務載體的爆發的一年,在服務載體逐漸成熟之后,那么19年將會是應用爆發的一年,將會有無數黑馬在角逐中脫穎而出。[2018/6/6]

無滑點、無需對手方的交易平臺

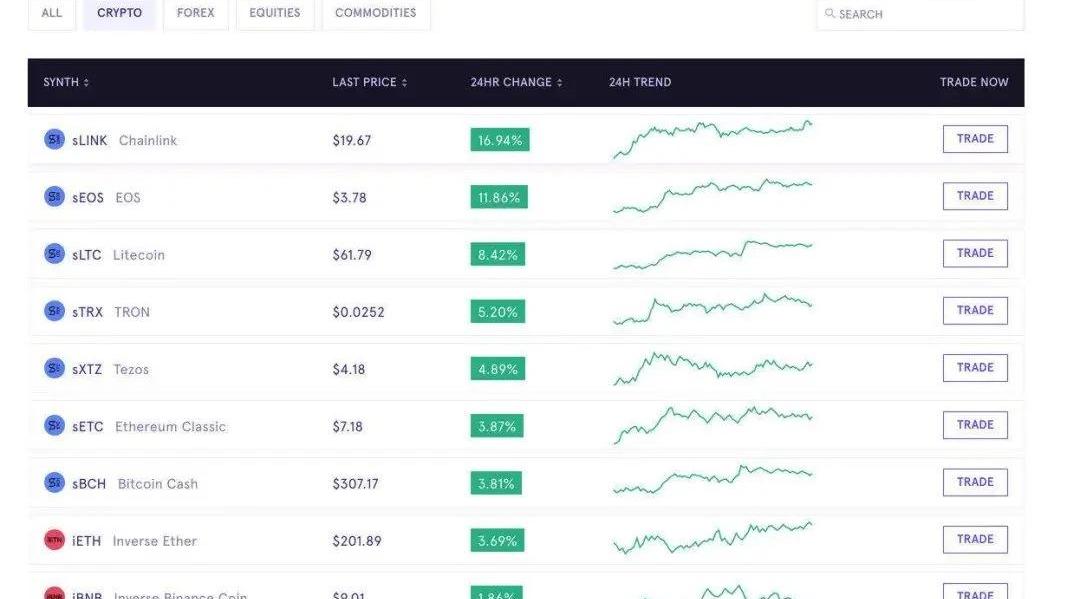

Synthetix文檔中,列出了在Synthetix平臺上的交易品種,可以參見:https://docs.synthetix.io/tokens/list/交易品類Synthetix的交易品類,是由平臺限定的,就目前所知,還沒有提供自由創建合成資產類別的功能。畢竟不是所有的資產都適合創建合成資產類別的,比如房地產這類無法進行標準化定價的資產,想要用合成資產方式進行定價,就會遇到重重困難。除此之外,合成資產交易會依賴于預言機服務提供鏈外價格數據,如果有些資產類別無法有合適的預言機,則價格容易被操縱,也并不適合產生合成資產。筆者猜測,鑒于SNX作為平臺幣的性質,未來有可能會通過SNX用戶治理的方式,來發布和執行提案,決定可以在交易所上架什么類型的合成資產。當前的合成資產按照性質劃分,可以分為兩類代幣:常規合成資產,例如sBTC、sETH、sAUD、sUSD、sBNB等等。這類資產錨定了對應的資產價格。反向跟蹤合成資產,例如iBTC、iETH、iLINK、iEOS等。可以理解為持有這類資產的良好理由,是看空對應錨定資產。對反向資產而言,會有凍結價格。例如,在Synthetix文檔中提到了一個例子,入門價格為9659美元(創作時的大致市場價格),當其上限為14488.5美元(即反向比特幣iBTC的價值達到4829.5美元)或下限為4829.5美元(即反向比特幣iBTC的價值達到14488.5美元)時,該Synth凍結。凍結之后,不再能夠在Synthetix上購買。在凍結之后的某個時刻,可以被具有其他上下限定值的iBTC所替代,從而恢復交易。目前,只有加密貨幣類的合成資產,存在反向合成資產,如iBTC,iETH等。

如果按照類別劃分,則可以分為這樣幾種:加密貨幣合成資產。這也是目前Synthetix交易所上交易種類最多的一類;法幣合成資產,如sUSD、sJPY、sEUR等;股權合成資產,如sNIKKEI和sFTSE;商品類合成資產,如sXAU、sXAG分別表示錨定黃金和白銀的合成資產。交易市場

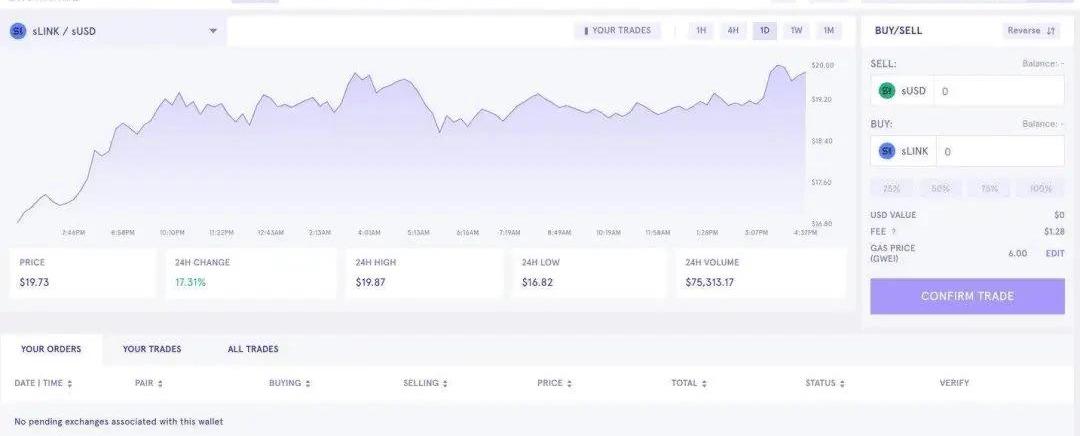

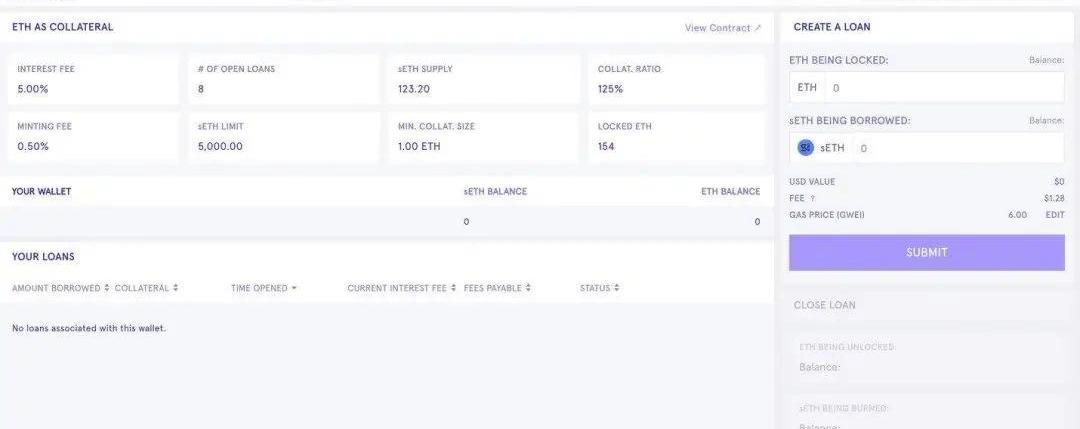

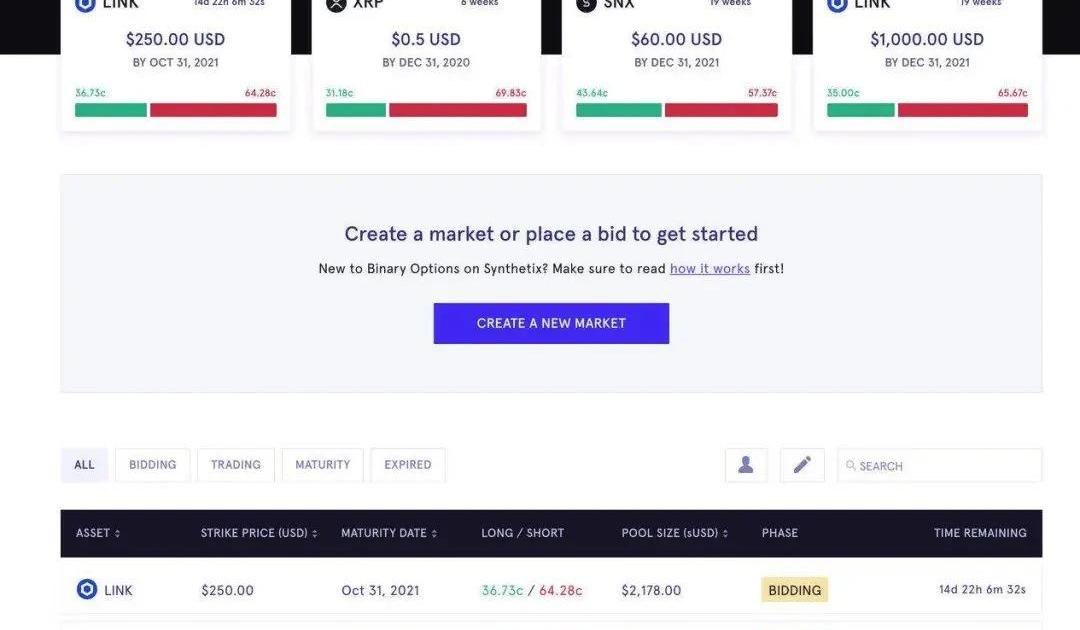

Synthetix提供了友好的交易界面,包括K線圖、交易歷史記錄、成交數據等,一應俱全。和使用常規的DEX一樣,使用錢包登錄即可使用。不過根據Synthetix文檔所述,Synthetix交易所有幾個特點與眾不同:首先,合成資產交易無需對手方。當一個交易者用sUSD去兌換sBTC時,sBTC本質上是憑空產生的。并沒有人賣出。在交易達成之后,會銷毀掉sUSD,創建sBTC給交易者,sBTC的總量也會增加。其次,Synthetix交易所提供了理論上無限的流動性,不存在交易滑點。不過,在實際交易中,交易規模會受到sUSD總量的限制,而sUSD的規模,又是由SNX的市值所決定的。對于普通交易者而言,并不需要關心這些交易背后的細節,他們只需要根據市場價格,提交所需要交易的合成資產數量即可。其他功能和市場Synthetix交易所中,還新提供了兩類操作:抵押ETH,借出sETH的借貸(loan)功能期權交易

借助于Synthetix進行二元期權交易,會是一個有意思的操作,只是限于篇幅,本文就不多展開了。小結

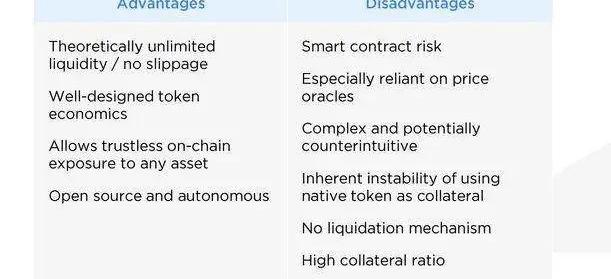

Synthetix為DeFi世界帶來了合成資產的新玩法,并提供了鑄造、交易、頭寸管理的完整產品。最容易引起用戶誤解的是Synthetix的債務計算方式,一不留神,就容易中招。關鍵是將Synthetix的抵押品作為零和博弈市場來看待,理解動態債務計算跟靜態債務計算兩種不同的方式,會幫你避開一些坑。在諸多分析報告中,對于Synthetix的潛在風險也有所提及,例如Crypto.com今年上半年的一份報告中,對比了Synthetix的優劣勢。

流暢的交易體驗、設計精妙的代幣經濟機制,以及開創的合成資產的鏈上交易玩法皆可圈可點,SNX代幣的價格趨勢,也反映了社區對這一項目的熱忱。不過Synthetix和許多DeFi項目一樣,仍然需要應對預言機失效、智能合約故障、黑客攻擊等風險。同時,使用自身平臺代幣SNX作為抵押品、設置了高抵押率、復雜的項目設計尤其是債務計算的設計方式,以及缺少清算機制,也會為Synthetix帶來影響。無論參與Synthetix還是其他的DeFi項目,仍然要明白風險存在的必然性,做好必要的風險防范再去參與。如果你需要系統的學習,或許最近區塊鏈研習社開設的DeFi訓練營,能夠讓你少走許多彎路。-END-作者:荊凱聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

Tags:SYNSynthetixTIXETIDSYNCiBTC (Synthetix)TranslatixMETIS價格

編者按:本文來自Cointelegraph中文,作者:ANDREYSHEVCHENKO,Odaily星球日報經授權轉載。美國證券交易委員會公布了針對2017年一起首次代幣發行采取法律行動.

1900/1/1 0:00:00圖片為柯杰對戰AlphaGo第二局棋譜本文故事結構:引子:電話中的焦慮與資金融入的現實今天的局勢殺手的現身EOSDFNCOSMOS、PolkadotHarmony、Near、Elrond競爭策略.

1900/1/1 0:00:00最近機構方面陸續傳來了好消息。繼七月下旬宣布旗下比特幣現金信托和萊特幣信托已經獲得美國金融業監管局批準在場外交易市場上公開報價后,灰度投資再次宣布旗下以太坊信托向美國證券交易委員會公開提交了Fo.

1900/1/1 0:00:008月10日,DEX類項目Curve宣布其治理代幣的預挖礦已結束。此次活動吸引了9000余個地址參與,其中包括20個巨鯨地址.

1900/1/1 0:00:00從過去一周數據來看,比特幣價格在11500美元與12000美元間震蕩,12000美元似乎成為了近期比特幣價格新的阻力,在此情況下,鏈上數據也整體也未體現出太大變化.

1900/1/1 0:00:00文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00