BTC/HKD+0.28%

BTC/HKD+0.28% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD+0.12%

XRP/HKD+0.12%要點總結7月29日Balancer屏蔽YFII的事件引起市場對Balancer的不滿。TokenInsightResearch通過分析Balancer平臺7月30日流動性池數據,發現Balancer存在空池現象。但Balancer作為YFI平臺內嵌的收益聚合渠道之一,與YFI完美呈現DeFi的樂高特性,推動DeFi良好發展。1.Balancer是YFI連環流動性挖礦的重要一環

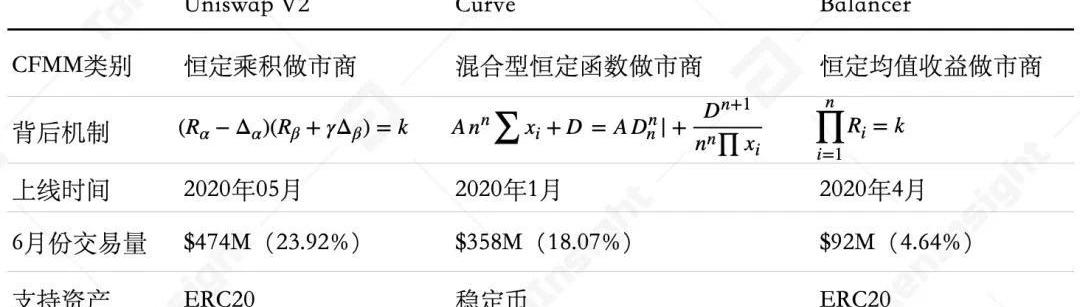

2020年7月29日Balancer前端對YFII進行屏蔽引發市場對Balancer的不滿。YFI是yearn.finance項目的治理型資產,在7月份以極高收益引起DeFi市場熱議。而YFII借助YFI近期發展勢頭橫空出世,成為新的話題。TokenInsightResearch認為Balancer事件只是YFI熱潮當中的一個插曲,后續DeFi發展將出現更多層出不窮的項目、事件;以及鑒于在流動性挖礦期間DeFi行業的泡沫已經有初步積累,此次YFI大熱讓DeFi的泡沫在該基礎上進一步積累。Balancer屬于DeFi生態中的去中心化交易所,采用恒定均值收益函數為定價模式。它與其他采用不同恒定函數的DEX構成DEX中特殊的一類,即恒定函數做市商。如下表格為恒定做市商典型代表,其中Balancer與Uniswap最大的不同在于:Uniswap的每個流動性池只能由兩種資產組成,Balancer可以僅由1種或者超過2種資產組成。目前Balancer的流動性池可由多達8種資產構成。今年6月份自動做市商借助流動性挖礦這一東風表現強勁,其中Balancer的6月份表現稍遜于其他AMM。關于DEX以及AMM的歷史表現在TokenInsightResearch近期的《2020上半年DeFi行業研究報告-Part1DEXs》中另有詳細介紹。

數據:當前DeFi協議總鎖倉量為1973.6億美元:3月5日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量1973.6億美元,24小時減少2.85%。鎖倉資產排名前五分別為Curve(178.8億美元)、MakerDAO(151.5億美元)、Lido(128.3億美元)、Convex Finance(125.1億美元)、AAVE(115.9億美元)。[2022/3/6 13:40:02]

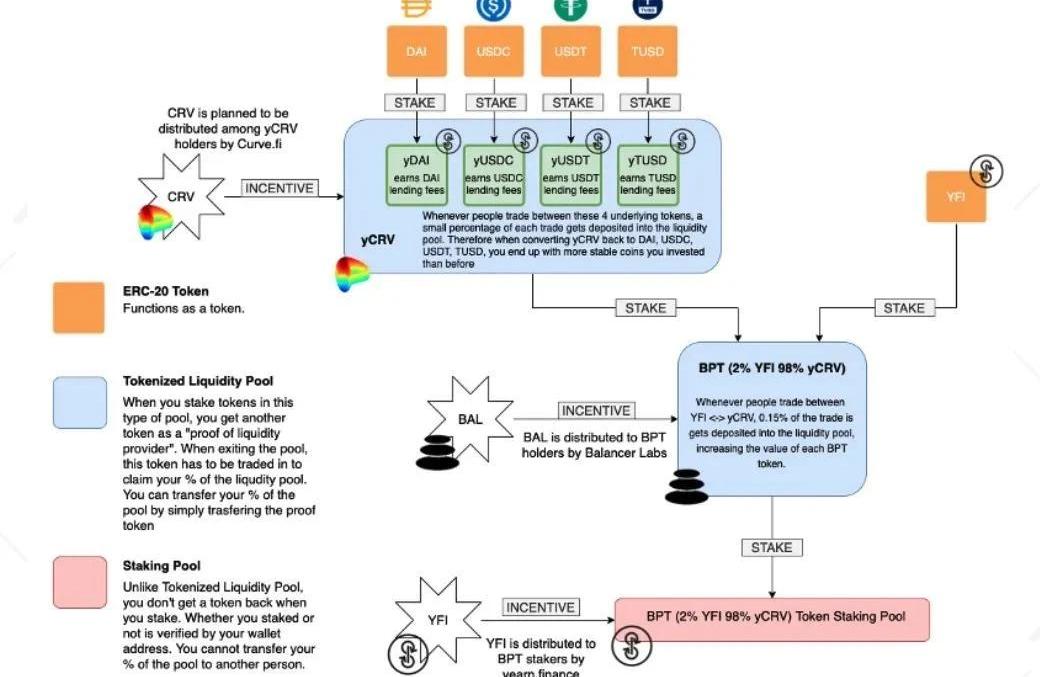

恒定做市商典型代表,來源:TokenInsightYFI的大熱在于用戶可通過yearn.finance完成不同的流動性挖礦策略,包括可通過Curve、Balancer、與yearn.finance完成流動性挖礦。首先在Curve的ypools中通過提供資產以獲取yCRV;第二步則是在Balancer上存入98%yCRV和2%YFI換取BPT,獲得BAL獎勵;最后再將BPT放于yearn管理頁面賺取YFI。

DeFi平臺Earnity完成1500萬美元A輪投資,BitNile領投:12月6日消息,DeFi平臺Earnity完成1500萬美元A輪投資,多元化控股公司Ault Global Holdings, Inc.的子公司BitNile領投,Thorney、NGC Ventures參投。

作為投資的一部分,Ault Global Holdings, Inc.另類投資執行副總裁Christopher K. Wu將加入Earnity董事會。此外,Earnity和BitNile已同意成立合資企業,開發和共同推廣NFT和其他DeFi產品和協議的投資組合。

據悉,Earnity由法幣-加密貨幣支付處理器Banxa Holdings Inc.創始人兼董事長Domenic Carosa創立。Earnity在2021年融資超過2000萬美元,預計將在2022年第一季度初正式推出其Beta版平臺。(Businesswire.)[2021/12/6 12:55:07]

YFI連環流動性挖礦策略,來源:ChainLinkGod上述挖礦策略依靠DEX和yearn.finance實現,yearn.finance在其中的主要作用為收益聚合器,DEX是重要環節。Balancer被納入收益挖礦的重要一環的原因在于其背后所采用的恒定函數。恒定函數作為Balancer流動性池內的資產價格機制,決定了Balancer的基本特質。所有CFMMs主要以采用的定價機制不同而區分,Uniswap流動性池均以2類資產構成,且比例固定為50%:50%。Balancer較Uniswap更有彈性空間,流動性池可以由多種不同資產構成;在由兩類資產構成的流動性池中,甚至不局限于50%:50%。yearn.finance平臺的治理型資產YFI在Balancer中可創建出無常損失最小的流動性池,因而Balancer被選為yearn.finance平臺中重要參與者。2.7月30日Balancer流動性池空池現象嚴重

NFT社交平臺DeFine獲500萬美元戰略投資:官方消息,NFT社交平臺DeFine獲500萬美元戰略投資,HuobiVentures、韓國電競&娛樂公司Abyss、韓國上市公司Pearlabyss領投,參投方包括DraperDragon,NGCVentures、SevenXVentures以及擁有拳皇、餓狼傳說等品牌IP的日本游戲開發公司SNK旗下的NFT基金ONBUFF,個人投資者包括美國DJ兼制作人3LAU等。本輪融資將用于擴大投資公司在NFT領域的影響力,并將NFT帶入游戲和娛樂界的主流市場。[2021/7/20 1:04:03]

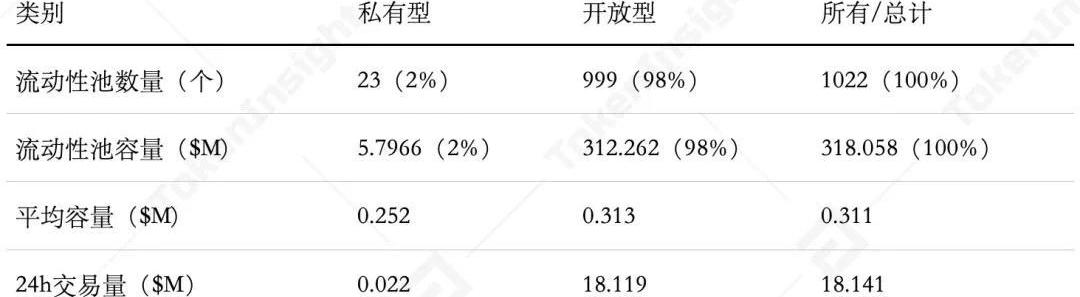

TokenInsightResearch取Balancer2020年7月30日當天的平臺官網數據,進一步分析其當日流動性池全貌。如下圖所示Balancer當前總流動性池數量超過1千,流動性總量超過3億美元。該平臺流動性池由私有型和開放型兩類構成,開放型流動性池允許任意用戶提供流動性,以及交易相應資產;封閉型流動性池則對流動性提供者受限,但允許交易者交易。開放型在數量、流動性容量和交易量上遠遠超過私有型。

DeFi項目array finance疑似遭到閃電貸攻擊:PeckShield發推稱,DeFi項目array finance疑似遭到閃電貸攻擊。目前,項目方尚未回應。[2021/7/18 1:00:54]

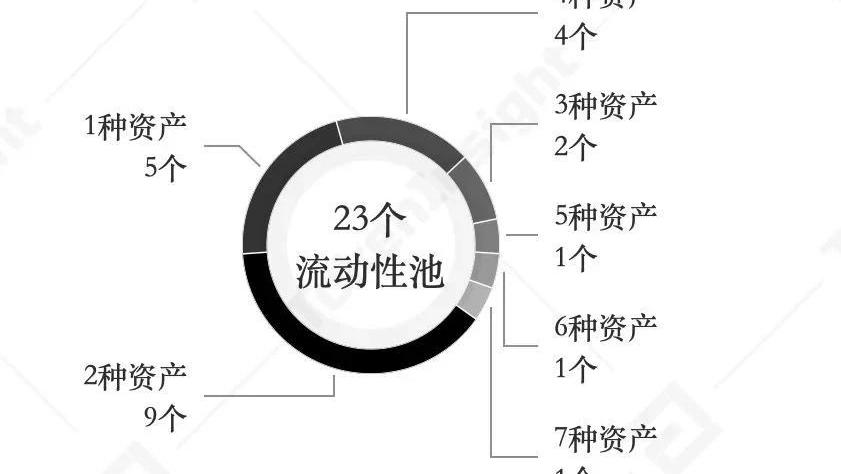

Balancer流動性池基本概覽,來源:Balancer,TokenInsight2.1私有型流動性池私有型流動性池在7月30日僅有23個,每個流動性池包含的資產類型及數量不一。下圖所示23個私有型流動性池中有5個僅由1種資產構成,有1個流動性池其資產高達7種。由2類資產構成的流動性池個數最多,顯然用戶更偏好由2種資產構成的流動性池。這一結論在開放型流動性池中同樣得到驗證,TokenInsightResearch認為此現象發生的原因在于其風險更低。

Balancer私有型流動性池資產種類數量分布,來源:Balancer,TokenInsight此外私有型流動性池24h總交易量很少,且僅由3個流動性池貢獻。流動性容量數據同樣表明私有型流動性池分布極端不平衡,其中有17個流動性池低于500美元,2個在45萬-65萬美元,4個高于1百萬美元。TokenInsightResearch發現這17個低流動性的流動性池不在Balancer的白名單內,出于風險考量,極少用戶會選擇為這些池提供流動性或者交易流動性池內部資產因而這些流動性池往往處于枯竭狀態。由于私有型流動性池對參與人設限,且Balancer仍處于成立早期,私有型流動性池數據并未展現Balancer發展全貌以及其他特性。2.2開放型流動性池

DeFi項目HakkaFinance發布流動性挖礦方案 將采用線性下降模型:DeFi項目HakkaFinance(HAKKA)發布流動性挖礦模型。未來四年,HakkaFinance將通過流動性挖礦和激勵計劃向用戶分發40%的HAKKA(約858,993,458枚)。為激勵早期支持者參與,HakkaFinance計劃初始階段向用戶提供更多的代幣,即采用了一個線性下降模型,獎勵的HAKKA代幣逐周遞減,第一年會分發總流動性挖礦計劃獎勵代幣數量的40%,此后每年遞減10%。第一周將分發7,362,801枚代幣。在該模型中,將在210周后開采出858,993,458枚HAKKA。不過,具體的挖礦周期等信息后續可能會通過治理進行調整。注,HakkaFinance的創始人為以太坊開發者陳品,是以太坊智能合約及去中心化應用開發商Pelith創始人。[2020/8/25]

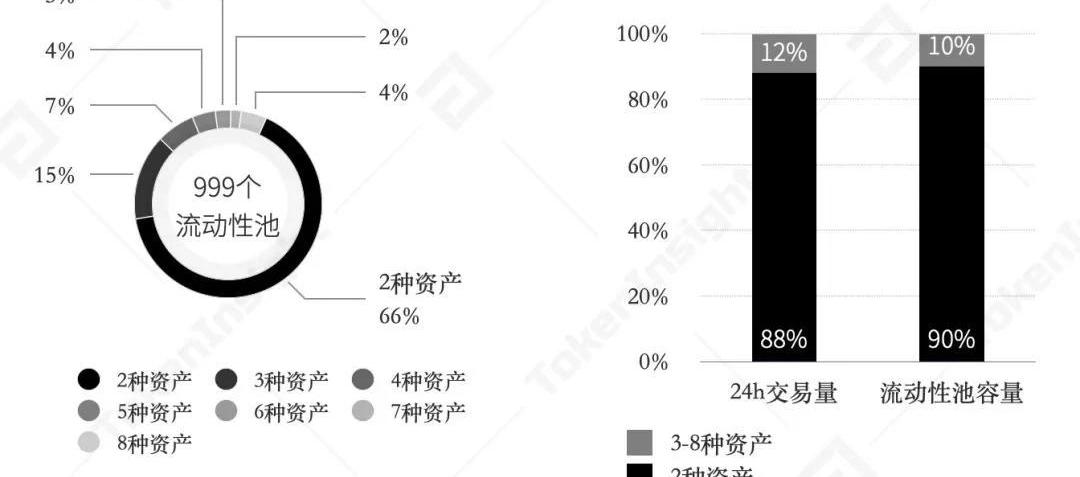

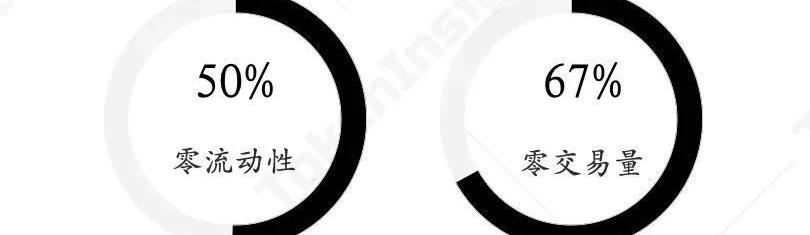

Balancer開放型流動性池資產種類數量分布、24h交易量與流動性池容量,來源:Balancer,TokenInsightBalancer開放型流動性池數量較多,總量達到999個。單個開放型流動性池支持的資產種類目前為2種至8種不等,其中近70%的流動性池由2種資產構成。與私有型流動性池不同,開放型流動性池沒有由單種資產構成的流動性池。從24h交易量和流動性池容量上看,由2類資產構成的流動性池數量占66%,但卻貢獻了88%的24h交易量和90%流動性池容量。TokenInsightResearch進一步以流動性容量和24h交易量兩個維度分析發現Balancer開放型流動性池空池現象明顯。Balancer開放型流動性池的流動性以及24h交易量數據如下圖所示,研究當日50%的流動性池出現流動性枯竭,17%的流動性池盡管未枯竭但其24h交易量為0。此枯竭現象為長期還是短期仍需要進一步探討。

7月30日Balancer開放型流動性池空池現象,來源:Balancer,TokenInsight3.YFI促進Balancer流動性池良好發展

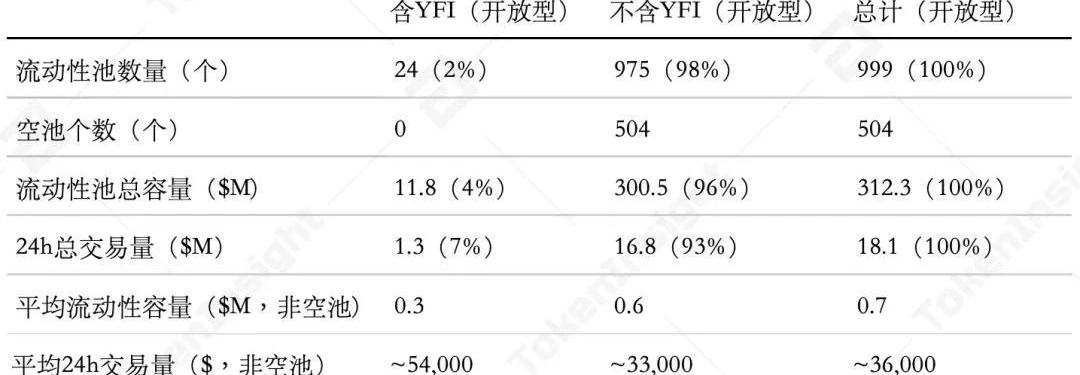

2020年7月30日截取的數據表明Balancer當中含有YFI的流動性池數量有24個,且均為開放型流動性池。這24個流動性池流動性總量達到近1200萬美元,24h交易量超過120萬美元。含YFI與不含YFI的流動性池數據對比如下所示。

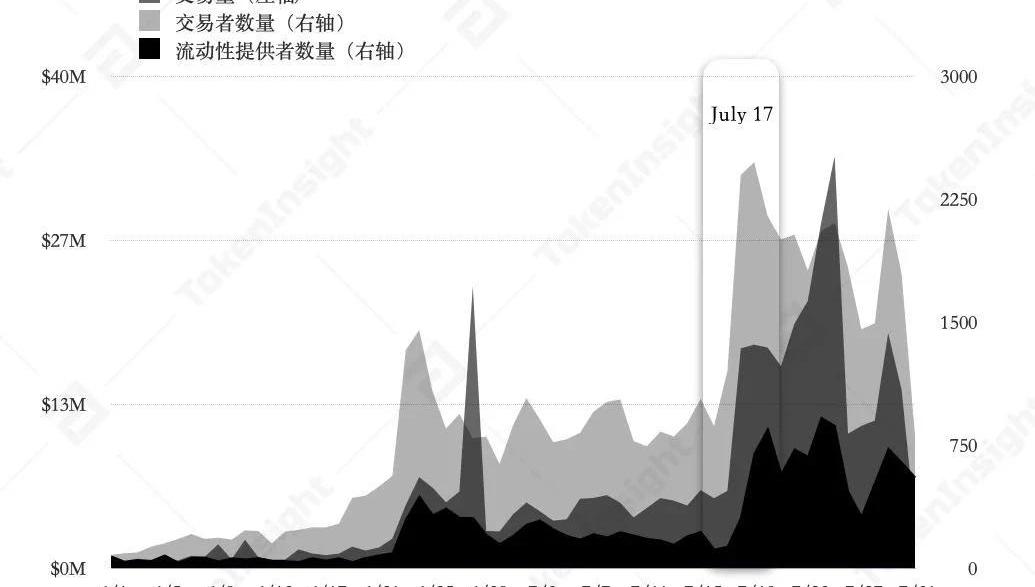

Balancer開放型流動性池含YFI與不含YFI對比,來源:Balancer,TokenInsight含YFI的流動性池數量占開放型總數量4%,且空池數量為0。其7月30日交易量達到7%,當日含YFI的流動性池平均每個池其日交易量為不含YFI的流動性池平均日交易量的1.6倍。因而含有YFI的流動性池在交易上更活躍。如下圖為Balancer自6月份以來的日交易量、交易者數量與流動性提供者數量趨勢圖,圖中顯示在7月17日yearn.finance宣布啟動治理型資產YFI后Balancer三項數據均迎來歷史大漲幅。這一現象表明YFI對Balancer的良性沖擊。

Balancer歷史日交易量、交易者數量和流動性提供者數量趨勢圖,來源:DuneAnalytics,TokenInsight截至目前yearn.finance仍然是DeFi領域最為成功的項目之一,它與Balancer、Curve體現并驗證了DeFi樂高性質的可行性。YFI的連環挖礦策略涉及多個平臺參與,平臺參與者互相支持對方資產質押達到功能上的連接進而實現DeFi的樂高性質。盡管不可否認Balancer、Curve與yearn.finance三個平臺之間的良性互動推動了DeFi發展,但其超高收益吸引大批逐利者涌入,進一步推高DeFi的泡沫。同時YFI的成功導致DeFi領域出現了更多復制品,市場對這類復制品需謹慎對待。風險提示防范各類金融平臺打著“區塊鏈”和“虛擬貨幣”等旗號的非法集資活動,TokenInsight將嚴格遵守國家法律和監管規定,堅決抵制利用區塊鏈進行非法集資、網絡傳銷、1C0及各種變種、傳播不良信息等各類違法行為。如發現內容含敏感信息,請后臺聯系我們,我們會及時處理。

Tags:ANCNCEBALBALADivert FinanceNUTS FinanceBalto TokenDollarBalance Share

“roughtime”事件分析報告作者:Terence、Raul、Preston狀態:等待決議。根本原因已找到,問題已緩解.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。最近大火的DeFi項目yearn.finance的創始人安德魯·克羅寧在接受采訪的時候稱自己已經疲憊不堪,瀕臨破產,

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JOSEPHYOUNG,譯者:Kyle,星球日報經授權發布。隨著繼續飆升,并達到13.8799美元,Chainlink價格繼續創下新紀錄.

1900/1/1 0:00:00本文結構:DeFi的分類去中心化借貸資產上鏈與資產下鏈ERC20與空氣與激勵,資產上鏈與跨鏈去中心化借貸與擔保公司跨鏈的通俗化理解從容是一種態度我有一個大哥,生意做得不小,人很智慧,好久不見.

1900/1/1 0:00:00自從上月牛市開啟以來,各期限skew均處于右偏狀態,即使是2日的暴跌也沒有糾正太多。歸其原因,是因為市場看漲情緒濃厚,暴漲的可能要大于暴跌。方向是主要矛盾,看漲期權更貴也就說得通了.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日報經授權轉載.

1900/1/1 0:00:00