BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.91%

ETH/HKD-0.91% LTC/HKD-0.34%

LTC/HKD-0.34% ADA/HKD-1.87%

ADA/HKD-1.87% SOL/HKD-0.89%

SOL/HKD-0.89% XRP/HKD-2.98%

XRP/HKD-2.98%知名投資機構QCP Captital在本文中著重分析了加密領域的趨勢、創新和發展。在深入研究了這些趨勢的同時與傳統市場進行了對比,毫無疑問,加密貨幣領域技術創新和發展將影響整個市場的增長。

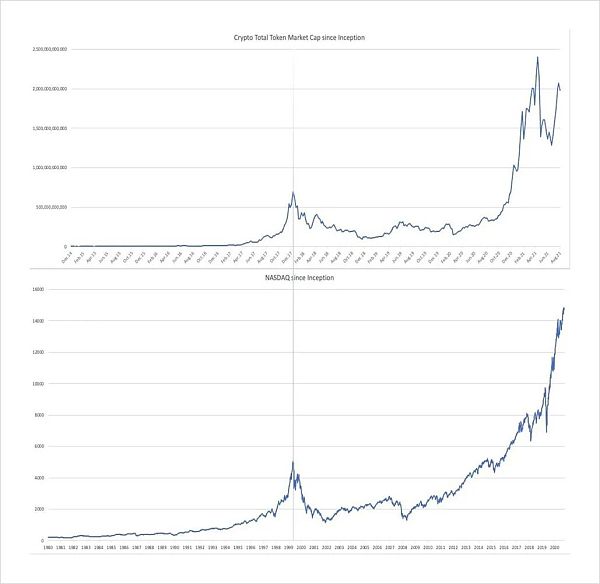

我們可以將加密貨幣的市值走勢與納斯達克市值走勢放在一起進行對比,從形態上我們可以看到我們正處于超級周期。

圖1:走勢對比

這兩個市場都遵循著超級周期中常見的資產發展階段規律。

第 1 階段:萌芽階段(緩慢上升)新技術的顛覆性潛力開始吸引市場的注意力,對應產品的估值在牛市熱潮中迅速膨脹。對于加密貨幣而言,這是 2017年的牛市,而對于納斯達克,則是 2000 年的互聯網泡沫。

第 2 階段:泡沫破裂(快速拋售)牛市猛烈開始也猛烈結束,資產價格暴跌至炒作前的水平。對于納斯達克而言,這是互聯網泡沫破滅,而對于加密貨幣而言,則是 2018 年的崩盤。

第 3 階段:發展(橫盤或者熊市)熊市或調整期一般會持續一段時間,導致許多人在持續熊市的情況下忽視新出現的細分市場。

第 4 階段:狂熱(價格快速上漲)技術的發展突破臨界點,量變產生質變會后迅速拉升估值。市場追逐熱點會導致價格上漲,超過先前高點數倍以上也是很正常的。

這兩個市場d 超級周期之間,主要區別在于時間的長短;納斯達克已經發展了超過 40 年,而迄今為止的加密貨幣進入主流視野才不過幾年。

加速原因可能是全球性的貨幣放水、前所未有的交易工具或者數字資產帶來的杠桿作用。如果是這樣,我們應該為加密貨幣的市場繁榮——蕭條周期做好準備,這種變化在未來可能在未來出現的越來越頻繁。

作為今年最耀眼的明星,Defi 和 NFT 市場似乎才剛剛開始他們萌芽階段,進入主流視野僅僅一年多,許多人仍然不知道這個生態系統中蘊藏著未來的機會。

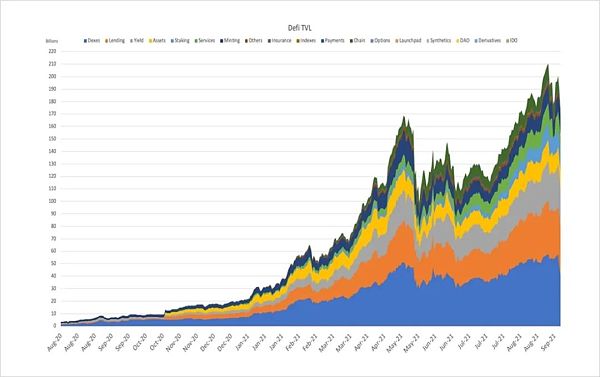

目前在市面上,有500 多個去中心化金融 (Defi) 項目,擁有 2000 億美元的總鎖定價值(TVL)。大約一半的 TVL 流入了借貸和去中心化交易,即總價值為 1000 億美元的 TVL(圖 2)。

去中心化交易所是加密貨幣市場獨有的,使用自動做市商框架而不是訂單簿框架,實現了一種點對點的去中心化交易。

法幣聚合器 Transak 完成 2000 萬美元 A 輪融資:金色財經報道,Web3 支付和法幣聚合器 Transak 完成 2000 萬美元 A 輪融資,CE Innovation Capital 領投,參投方包括 SBI Ven Capital、Sygnum、Azimut、Third Kind Venture Capital、UOB Venture Management、Signum Capital、Animoca Brands、Genting Ventures、Istari Ventures、No Limit Holdings、Woodstock Fund、IOSG Ventures、KX、Axelar、Tokentus 和 The Lao。[2023/5/30 11:48:38]

圖2:TVL

去中心化交易所(Dex)和借貸協議目前是Defi 的主力,但越來越具創新性和越來越實用的協議為去中心化生態系統的發展做出了越來越大的貢獻。這些創新性的協議包括保險、支付、衍生品交易和其他很多類型的服務,全世界的精英研發團隊每天都會推出新的去中心化協議。

越來越多的新項目直接導致更多的 TVL 被吸引到 Defi 生態系統中。

因此我們可以預見Defi將成為未來加密領域的主要增長支柱,目前已經有多家傳統巨頭入局Defi!

相比Defi而言,對于大部分人來說NFT則更為新奇,因為它融合了藝術和技術。NFT也稱為非同質化代幣,可證明某數字資產是獨一無二的,任何數字資產在鏈上擁有唯一鏈碼,以保證其作為收藏作品的唯一性。

例如,蒙娜麗莎等名作可以被任何有能力的藝術家復制,但復制品永遠不會是真跡。這個問題在數字藝術作品上更為突出,數字藝術可以輕松復制,但作為 NFT,我們可以通過檢查區塊鏈數據輕松證明復制品不是原創的。

這使NFT從藝術領域脫穎而出,在一般的藝術作品鑒賞中,買家可能必須尋找專家來鑒定作品,一件作品就需要花費大量的時間。但是在加密世界中,NFT化的藝術作品可以在幾秒鐘內通過檢查區塊鏈數據辨別真偽。

而且,與一塊簡單的畫布或大理石塊不同,NFT 可以進行編程,這使得它可以用作各種功能的密鑰或權限代碼。例如,Bored Apes Yacht Club NFT 也是Bored Apes 獨家活動的會員卡。

中美洲銀行執行總裁:關注薩爾瓦多將比特幣作為法幣,降低匯款成本的效果:8月25日消息,中美洲經濟一體化銀行(CABEI)執行總裁Dante Mossi在接受路透社采訪時表示:“每個人都在關注薩爾瓦多的情況是否順利,例如,如果匯款成本大幅下降,其他國家可能會看到這種優勢并采用這種方法。”

CABEI 正在為薩爾瓦多實施加密貨幣提供技術援助,這是一項重要的支持,因為世界銀行以環境和透明度缺陷為由拒絕提供幫助。Mossi 表示,收到最多匯款的中美洲國家最有可能支持使用比特幣,并強調 CABEI 有“信托義務”支持薩爾瓦多的幫助請求。[2021/8/25 22:36:36]

NFT還有一個緊貼加密領域的應用,即做為加密活動的憑證。部分defi平臺將NFT贈送給早期流動性提供者,這些NFT密鑰后續不再發行,對持有人來說,這是他們早期投資一個項目的憑證。

這使得二級市場可以圍繞NFT生態系統發展,在該生態系統中,不僅可以交易代幣,還可以交易NFT 密鑰。

毫無疑問,隨著 NFT 生態系統的不斷發展,越來越多的創新用例將發展起來,就像隨著 Defi的飛速增長帶動了大量技術創新和產品創新。

NFT 的快速走紅引來了很多想要通過炒作短期獲利的投資者,這使得部分NFT的估值迅速膨脹。以下部分是我們對這種狂熱現象,對 NFT 估值的看法。

要關注的第一個問題是 NFT 是否會造成稀缺性。

市場領先的 NFT數據服務商Nansen?顯示,目前在 Opensea 上,有 1288 個獨立的 ETH 集合,其中 700 個是在過去一個月中創建的,僅在過去一周就有 200 個!

這還不包括 Solana、polygon 等其他鏈上的 NFT。

在每個集合中,流通的 NFT 數量可以從通常的幾千個到高達 200 萬(Cryptokitties)甚至 700 萬(Gods Unchained Cards)不等!供應完全取決于項目方,眾所周知,人為制造稀缺是許多NFT 項目的特征。

過去 3 個月,NFT項目數量的指數增長確實表明,在加密世界中創建無限的“可投資資產”是非常吸引人的。

在過去,任何收藏品,例如棒球收藏卡,在進入二級市場之前,都會有一個完整的非常不透明的生產——分銷周期。而現在,對于NFT收藏品來說,拍賣結束后幾秒鐘內,就可以開啟二級市場交易——所有這些數據,包括每筆交易和實時訂單在區塊鏈上都是完全透明的。

加密貨幣和法幣兌換網關XanPool與DAO Maker達成合作:官方消息,加密貨幣和法幣兌換網關XanPool與DAO Maker達成合作,提供法幣通道。XanPool將在投資平臺添加多個法幣存款作為支付選項,通過8種以上法幣支持更多市場。[2021/3/13 18:41:54]

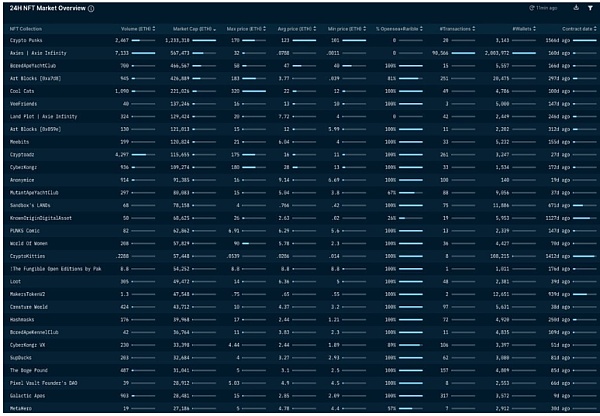

雖然大部分藏品毫無價值,但Opensea上所有在ETH鏈上的 NFT ,總市值已經達到了580 萬 ETH——即198 億美元。其中僅前30 名的收藏品就價值460 萬個 ETH——即157 億美元。

這些cryptoArt NFT 之所以可以無限增發,是因為它非常簡單——基本算法通過隨機化幾個基本屬性的組合來產生任意數量的外觀特征。

Cryptopunks 是 NFT 的先行者,類似于 BTC,現在一個頭像的平均價值是123 ETH(撰文時約420,000 美元)——事實上也如此,迄今為止,Cryptopunks是所有加密藝術收藏品中最成功的。BoredApe 系列也同樣引人注目,也獲得了藝術界的認可,在蘇富比一件BoredApe作品以 2440 萬美元的價格售出。

當然值得一提的還有成功的區塊鏈游戲 Axie Infinity。(圖 3:10 月 5 日市值排名前十的 Opensea ETH 收藏 ——Nansen.ai)

圖 3:Opensea市值排名

許多加密分析師試圖通過統計數據來估算作品的價值,例如發布日期或藝術家名氣,但這些數據都沒有顯示出明顯的相關性,很多人認為估值可能只是隨機的。

不可否認,人氣和社區力量是藏品價格上漲的主要驅動因素,而這一切都歸結為藝術品在文化和地位上的吸引力。許多曾經匿名的收藏家公開展示自己的在線收藏,進而表明自己的與眾不同。

社區在藏品的價格增長中扮演著極其重要的角色。BoredApe NFT 收藏品在其持有者中引發了一種囚徒困境,因為許多BoredApe持有者串通競標彼此的 NFT,但是對方收藏家實際上不會出售,這樣可以提高底價。這樣做是為了提高 Opensea 上顯示的底價,并且非常有利于所有持有者。

強大的社區力量很重要,在項目的 hodler 社區內培養足夠熱情的粉絲群體是項目成功的關鍵。這些持有者開始在 Twitter 等網站上將頭像改為自己的NFT,這吸引了那些不在NFT社區的路人關注。

Ziglu獲EMI許可證,并推出法幣與加密貨幣的P2P支付服務:英國加密貨幣友好型銀行Ziglu宣布,該行已獲得了英國金融市場行為監管局頒發的電子貨幣機構(EMI)的許可證。與此同時,Ziglu還表示,已推出了針對法幣和加密貨幣的P2P支付服務。(The Block)[2020/9/7]

隨著市場熱情的倍增,許多新人會想要購買該項目以加入社區。再加上現有用戶強烈的拒絕出售心態,期貨市場常見的Fomo行情也會發生在NFT市場,這可以使地板價格上升數倍。

畢竟現在是 meme-flex-game的一代——虛擬世界最終往往比現實世界本身更真實。NFT以及幾乎所有藝術品的價值都取決于人們愿意為它付出的代價——按照這個邏輯,任何藝術品的價格都沒有邏輯上限。

然而,不得不說,當前的 NFT藝術趨勢和鏈游 (P2E) 趨勢與當年的郁金香泡沫現象非常相似。與所有此類泡沫一樣,這個故事最終將呈現一種指數分布,只有少數幾個項目幸存下來,就像 2018 年 ICO 崩盤時 99% 的 ICO都會消失一樣。

我們的以上說法并不是懷疑NFT的未來,NFT 領域的泡沫破滅將清除垃圾項目,并使投資者變得更加理智,類似于 2018 年的 ICO的爆發與破滅最終還是強化了去中心化生態系統。

CryptoArt 和 P2E 的狂熱階段將與范式轉變相結合,人們的日常生活將與元宇宙更加緊密的交織在一起,這將大大有利于這兩個市場的發展。

對于整個 NFT市場而言,當NFT嵌入到每個人的日常生活中時,它就會出現在從資產所有權證明到數字服務認證的各種現實世界用途中,這將會催生下一個的狂熱階段。

8 月底,一項圍繞 Doge meme NFT 的新項目讓人們得以一窺當前 NFT 趨勢,NFT為加密世界乃至現實世界提供了巨大的長期潛力和廣泛影響,而不僅僅是令人眼花繚亂的估值。

PleasrDAO 以 1696 ETH(550 萬美元)的價格購買了原始的 Doge NFT 模因圖片,并立即將其分成近 170 億份NFT,空投給Doge的 ERC-20 代幣持有者——每個擁有 $DOGE 代幣的人都將擁有一小部分原始的 NFT。在某種程度上,這就是一種“資產支持”證券。

$DOGE的市值,在其NFT發布后幾天內就超過了 2.25 億美元!撇開令人難以置信的估值不談,在資產證券化領域,這一成功實驗有很多用例。歷史上任何時候都無法想象這樣的事情——即時證券化和分發。

聲音 | ShapeShift首席執行官:Libra不是純加密貨幣 若對標法幣其價值將長期趨于零:6月19日,ShapeShift的CEO Erik Voorhees發推表示:1.可喜的是世界上最大的互聯網公司之一宣布發布加密貨幣,整個市場沸騰了!2.我知道,有些杠精會反駁道:“它不是加密貨幣!”但在我看來,它亦是亦不是,和PayPal或美元相比,Libra更貼近加密貨幣;但和比特幣或DAI相比,它又不完全是加密貨幣。3.我們需要細致分析Libra,它既不“創世紀”也不可怕。在加密市場往往缺失一個重要的論點:加密貨幣和區塊鏈都具有很多屬性,此弱彼強,這些都是可以理解的。4.將來市場上會有更多的區塊鏈項目來重塑整個金融系統。不同的加密貨幣適用于不同的市場。5. Libra將服務于不同的市場,或將成為去中心化金融構建的最大橋梁,在此之前是Coinbase擔當這一角色,Coinbase為加密貨幣的崛起發揮了不可或缺的作用。6.優點:Libra在區塊鏈上發行(基于HotStuff BFT),大部分重要的組成部分為開源的,可通過無許可的方式構建。不僅僅由美元支撐。Libra的去中心化可能是個循序漸進的過程,起初弱中心化,之后趨于去中心化,這是個好計劃,后期就看他們是否按照此路線發展。7.缺點:明顯地,Libra不是純加密貨幣,不要妄想Libra具有隱私性和無國界性,Libra在有些地方是不可交易的;監管部門或能對交易進行阻礙,用戶不要妄想無法防止的金融,在這一點上其他加密貨幣更有優勢,但臉書并不能創建一個監管無法阻礙的加密貨幣(至少在第一階段);Libra的穩定性由一籃子資產支撐,包括法幣、國債等,從長期來看,任何由法定貨幣支撐的加密貨幣,相較于其他資產,比特幣或黃金等支撐的加密貨幣較弱,如果Libra對標法幣,那么它的價值將長期趨于零,對標BTC等“真正的”加密貨幣處于劣勢。 ???在短期或中期內,這種由法定或債券支撐所帶來的相對穩定性將使Libra能夠捕獲市場份額,即數上千萬用戶。他們將加入去中心化的世界中來。由于Libra只是“部分”加密貨幣,因此在合規問題上的挑戰較其他加密貨幣發行商業較小,臉書積累的資源對其可能有助。我們需要用辯證的方式來期待Libra的誕生。[2019/6/19]

最終,該領域的發展趨勢并不能為最引人關注的問題——價格是否會崩盤提供一個簡單的答案。我們的看法是P2E 中的 NFT短期具有很強的發展潛力,我們正在積極投資比較優質的游戲和公會。

關于 NFT 估值的問題可以廣泛應用于一般的加密資產。如何準確確定代幣的公允價值?

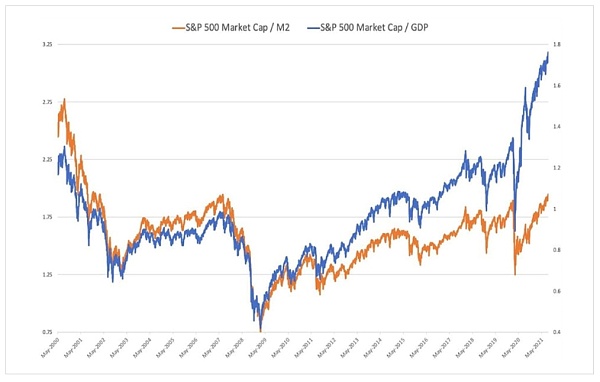

在與實體經濟相關的傳統市場中,我們可以使用與實體經濟本身相關的各種指標來衡量資產價格。

例如,在股票方面,比較標準普爾 500 指數相對于美國 GDP 和 M2 的估值,我們可以看到股市的市值被高估。圖中我們可以明顯看到,最新的 Covid疫情推動的新一輪QE使股票估值相對于實體經濟出現了泡沫(圖 4)。

圖 4:標普與實體經濟對比

相比之下,除了一些簡單的鏈上指標,沒有什么能真正錨定加密資產的價值。這既是牛市的福音(資產價格上行沒有上限),也是熊市的災難(資產價格下行沒有下限)。

加密資產定價和估值與實體經濟幾乎沒有聯系,公允價值沒有參考點。任何價值都可以以某種方式證明是合理的,否則我們在加密領域不就是純粹的炒作嗎?

在沒有估值錨的情況下,只要能保持敏銳,加密貨幣可能會提供目前所有資產類別中最多的 alpha 機會。

但是為了長期駕馭這樣的市場,我們傾向于采用一些通用框架。

最終,我們預計隨著在加密領域的不斷發展,加密資產的價格將出現一些分化。

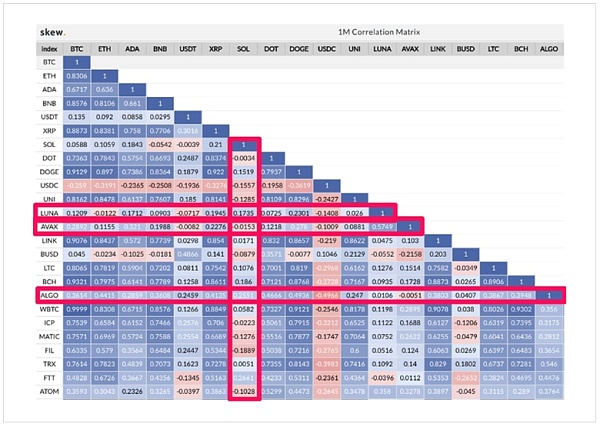

直到今天,BTC一直是加密領域整體宏觀潮流的引領者。即使是已經多元化的現在,許多代幣仍與 BTC 的價格走勢具有極高的相關性。BTC指向哪里,加密市場就跟著走向哪里。

然而不同的是,隨著市場開始逐漸多元化,我們開始看到整體相關性急劇下降,這是像我們這樣的長期加密貨幣投資者一直希望的(圖 5)。

即使 BTC 下跌或橫盤整理,許多代幣也可以有很好的表現,這表明市場開始成熟,并與盲目追隨 BTC的趨勢脫鉤。

圖 5:相關性

全球 M2(貨幣供應量)持續增加,是宏觀資產價格普遍的上升的主要誘因(牛市周期)。

自 2017 年以來,BTC 出現橫盤的兩個階段正好是全球 M2 停滯的時期(圖 6 - 紅框中的 M2 停滯)。最終推動總體趨勢的只是 M2 擴張/收縮。

圖 6:M2

自 2017 年以來,BTC 與標準普爾500 指數的比較(圖 7)。

圖 7:周期對比

BTC?具有較高 beta和政策敏感性,周期比標普指數提前,但兩者總是同時觸底(綠線)。這種不同的宏觀資產表現反映了 M2的擴張與收縮,其中更高Beta的資產對全球流動性狀況更為敏感。

全球流動性注入和提取的速度、幅度,以及提前與滯后時間都取決于此。不同貝塔系數的原因各不相同——與資產流動性、風險狀況和資產的超級周期階段有關。

最終是需求和供應驅動資產價格,就像任何資產一樣。

雖然不斷擴大的 M2 可以提供持續的需求,但要在長期內產生較高的實際回報,資產還需要考慮供給側,或者與法定貨幣相比更好的是通貨緊縮。這告訴了我們投資的圣杯——稀缺性。

比特幣的減半機制被廣泛接受,這會不斷減少其供應速度,直到它最終達到最大供應量。考慮到丟失的幣和休眠的錢包,比特幣的供應量可以被視為溫和的通貨緊縮,因為許多幣無法在市場流動。

隨著 8 月 EIP-1559 的實施和明年即將生效的ETH 2.0,ETH 的主要代幣經濟學發生了變化,這意味著 ETH 將很快由于銷毀機制而出現徹底的通貨緊縮供應。

假設平均 Gas 價格為 50 Gwei,預計在第一季度末 ETH 2.0 的實施時,ETH 的供應量將在 ETH 2.0 發布時達到約 1.194 億 ETH 的峰值,之后總供應量將開始收縮(圖 8)。

這與舊的工作量證明結構中的無限供應形成鮮明對比,后者在供應動態方面與法幣相當。當然,ETH 2.0 實施日期的變化將是可能徹底改變這一時間表。

圖 8:ETH供應

這也是為什么盡管最近Doge大張旗鼓的進行了一系列宣傳,但目前無限供應形式的 Doge 不太可能成為良好的長期價值存儲 (SOV)。

Vitalik 加入擔任顧問確實帶來了希望,也許改變代幣經濟學已提上日程。或者,也許部分參與者的意圖是創建一種偽法定數字貨幣,在這種貨幣中可以不斷擴大供應量,但它不是作為 SOV,而是被開發為一種被廣泛接受的交換媒介。

相反,由于比特幣的設計理念,不太可能以目前的形式成為一種廣泛的交換媒介,盡管南美洲正在有部分實踐者希望如此。如果Doge的交易速度能夠加快到 SOL 或 ALGO 等新代幣的水平,那么在足夠強大的團隊支持下,Doge 可能會在未來實現這一目標。

總體而言,我們在結構上看多 BTC、ETH 和大多數第 1 層技術方案,例如 ALGO 和 SOL。我們的短期交易側重于這些代幣的期權和期貨。隨著加密交易變得越來越制度化,衍生品是我們看到可擴展的alpha的地方,這很類似于幾十年前的股票、債券和外匯市場。

在去中心化生態系統中,layer 1的定義是指基礎區塊鏈層——如比特幣、以太坊、Polkadot、Solana、Algorand 等。?而layer 2是指建立在該底層之上的網絡和協議,極大地提高了可擴展性和效率。

層的概念可以簡單地分解為layer 1是服務基礎,layer 2是建立在底層layer 1之上的免費服務。在其他行業,互聯網可以說是layer 1(協議層)和谷歌是一種建立在互聯網之上的layer 2服務,可以幫助用戶更輕松地瀏覽互聯網。

在我們生活的宏觀經濟世界中,加密的層結構存在相似之處。我們經濟中當前基于法幣的貨幣體系代表了基本的layer 1,而未來的加密貨幣將成為第一個在法幣的layer 1之上構建和擴展的layer 2資產類別。

意思是說加密所依賴的基礎是傳統的貨幣系統,而加密作為layer 2將有助于提高效率和功能性。這是因為加密系統消除了傳統金融中的許多中間機構。

薩爾瓦多使比特幣成為法定貨幣的原因之一是因為它有助于消除像西聯匯款這樣的中間人,從而消除了薩爾瓦多人日常的金融成本。

我們將當前基于法定貨幣的貨幣匯率制度視為layer 1,因為全球經濟中的每一種商品、服務和資產都只是其上的衍生品。layer 1擴張 (M2) 的數量會影響一切的價格——尤其是資產價格。

由于以下原因,加密將作為layer 2發揮作用:

1.通過經過驗證的代幣通脹乘數理論,其自身具有大規模創造價值的能力。

2.加密系統的使用最終將擴展到實體經濟的所有部門——每個人都可以訪問加密生態系統。毫無疑問,Covid 一直是促成這一轉變的催化劑。

最終,我們認為實體經濟中的一切最終都會和這個layer 2產生聯系。

layer 1是基于法幣的基礎層。大多數創新隨后發展到layer 2——去中心化/加密生態系統。

加密生態有很多價值主張——不僅僅是作為主流的替代價值存儲 (SOV),或者作為一種公認的交換媒介;同樣也涉及金融、藝術、文化、體育和日常功能相關的應用。

幸運的是,我們仍處于加密貨幣發展成為經濟layer 2的初始階段,現在可以明確的是BTC已經成為主流 SOV。

如果我們將加密生態發展成經濟框架layer 2的愿景成真,那么毫無疑問,整體加密市值將進一步呈指數級增長。

未來全球 M2 總量中有多少實際上會流經layer 2?我們仍在爭論這個問題。但是對于layer 2的資產,供應量固定或減少的資產,其價格升值將是不可避免的。

我們經常被問到是否認為現在投資或進入加密貨幣領域為時已晚。是否價格上漲太多了,我還沒上車,車就已經開走了。

隨著加密生態系統繼續發展,終將成為基于法定貨幣系統之上的應用程序和交互層,,對此,我們認為加密生態的大發展才剛剛開始。

Tags:NFT加密貨幣LAYERETHPARADOX NFT BSC加密貨幣騙局騙女人套路layer幣最新消息ethicalstandards

金色財經 區塊鏈12月2日訊 加密領域分析網站 DappRadar 稱,目前元宇宙土地、虛擬房地產成為了加密領域最熱門的話題.

1900/1/1 0:00:002021年12月2日區塊鏈投資機構1kxnetwork發文解讀跨鏈互操作性協議Connext,金色財經編譯如下:多鏈市場已經到來.

1900/1/1 0:00:00作者 | 梁文輝 11月20日,三箭資本聯合創始人Zhu Su因不滿以太坊高昂的GAS費用,發推宣布棄用以太坊,他們認為以太坊高昂的手續費,已經不再適合新用戶加入了.

1900/1/1 0:00:00中國雄安官網12月14日電 12月9日,全國首筆數字人民幣繳納執行案款在雄安新區雄縣人民法院成功落地.

1900/1/1 0:00:00“在一個充斥著無關信息的世界里,清晰就是力量。”——尤瓦爾·諾亞·哈拉利記得曾經一部老電影中的一個場景。我忘記電影叫什么名字了,但那個場景一直刻在我的記憶中.

1900/1/1 0:00:00zkSync是一種無需信任的協議,用于在以太坊上進行可擴展的低成本支付,由 zkRollup 技術提供支持。它使用零知識證明和鏈上數據可用性來確保用戶的資金安全,就像這些資產從未離開過主網一樣.

1900/1/1 0:00:00