BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD-0.02%

ADA/HKD-0.02% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD-0.43%

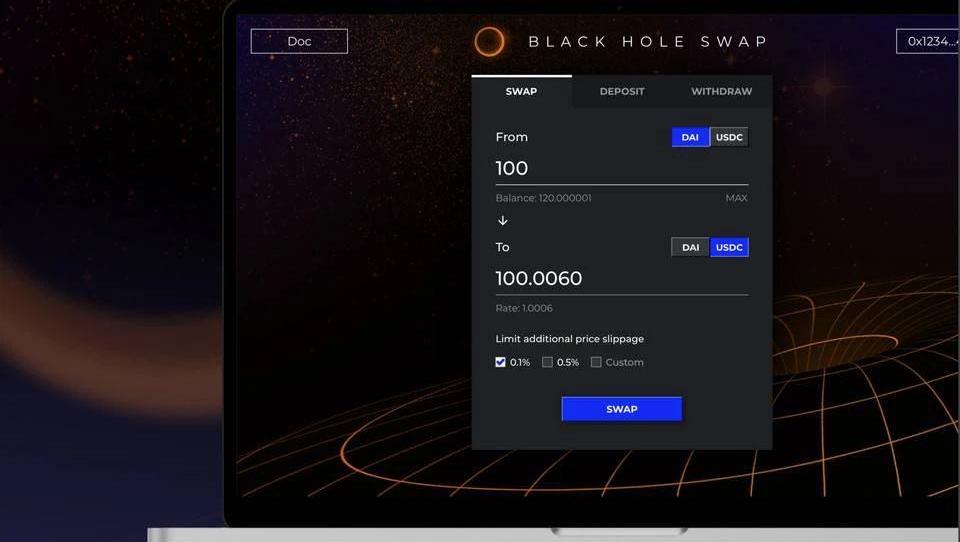

XRP/HKD-0.43%編者按:本文來自鏈聞ChainNews,撰文:小毛哥,星球日報經授權發布。DeFi生態發展迅猛,除了進入DeFi領域的資金不斷擴大,DeFi生態內的基礎設施也都朝向性能更優、用戶更易于使用的方向迭代。目前DeFiDEX領域的三駕馬車——Uniswap、Curve、Balancer已成為DeFi領域使用最廣泛的基礎設施,但用戶在使用期間遇到的高滑點、高損耗等障礙,也顯示目前該類產品未達到最終版本。BlackHoleSwap便是近期推出的嘗試在DEX領域作出改進的項目之一,通過組合并交互「DeFi樂高」中的借貸與DEX模塊,從而實現近乎「無限流動性」的穩定幣交易體驗。定位于「去中心化穩定幣閃兌工具」的BlackHoleSwap由HakkaFinance團隊推出,該項目已于8月6日推出產品Alpha測試版。根據BlackHoleSwap網站顯示,該平臺已支持DAI以及USDC兩種穩定幣的互換功能,未來還將推出流動性挖礦機制。

那么,BlackHoleSwap的實現原理是什么?是否有機會成為新一代穩定幣DEX?這支在近期DeFi領域火熱且鮮有的東方面孔的團隊是誰,還開發了哪些DeFi「酷東西」?BlackHoleSwap是什么?

BlackHoleSwap是針對穩定幣設計的、基于自動化做市商的去中?化穩定幣閃兌工具。BlackHoleSwap最?的特?是允許系統擁有負數的存貨,借由整合去中心化借貸協議的?式,抵押量多的幣,借出不?的幣,可以處理遠超過??儲備的成交量。相比起其它AMM機制的DEX,BlackHoleSwap表示該平臺擁有超低的滑點,可提供近乎無限的流動性,并極?化資?利?率的特點。具體流程為,BlackHoleSwap將儲備貨幣存入借貸平臺,當交易對中其中?種貨幣的存貨耗盡,?市場仍有需求時,BlackHoleSwap會以另?種貨幣做為抵押,從借貸平臺中借出需求貨幣以完成交易。

Camelot:測試版v3 AMM發現問題將重新部署,用戶資金尚無風險:6月5日消息,Arbitrum 生態 DEX Camelot 官方表示,在過去兩個月中一直處于測試階段的 Camelot v3 AMM 發現一個潛在問題,已經得到緩解,用戶資金目前沒有風險,但作為額外的安全措施,我們要求我們的社區用戶移除在 v3 的頭寸。我們決定棄用當前 v3 AMM 合約,并將很快將新版本與 v3 farms 一起重新部署。其他合約與 v2 AMM 未受影響。[2023/6/5 21:16:20]

BlackHoleSwap同時表示,目前僅能?援有限的穩定幣種,當CompoundFinance或其它借貸協議?援更多穩定幣種作為抵押擔保品時,BlackHoleSwap將會上架更多的穩定幣交易對。BlackHoleSwap的設計邏輯是什么?

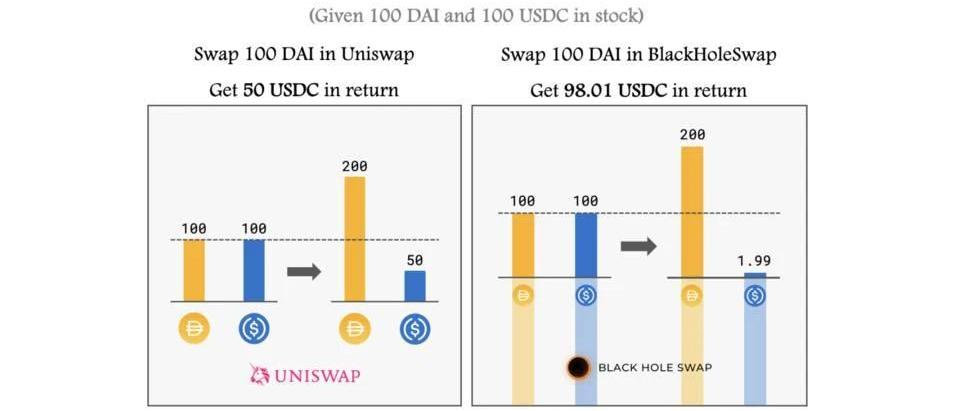

目前經典的自動化做市商機制的DEX,如Uniswap是以「乘積固定」的?式提供兩種資產互換的報價,其價格對存貨變化敏感,雖然能廣泛使?在各種不同資產間的?動做市,但對于穩定幣間的交易??,由于可合理預期的價差,使得Uniswap的固定乘積演算法顯得不夠有效率。針對穩定幣的互換,Curve使?的是?種介于恒定總量和恒定乘積之間的特殊公式。在同樣的資?量、同樣的差價下,Curve能提供數?倍于Uniswap的流動性,同時兼具Uniswap永遠可以成交的特性,相當于一個「帶杠桿的Uniswap」。雖然Curve提出的模型能在?部分情況下提供很好的穩定幣交易深度,但是,Curve本質上不脫Uniswap「儲備-報價-成交」的模式,受制于有限的存貨,總有流動性不?的時候。比如出現以下情況:當單邊的穩定幣儲備接近耗盡時,Curve仍會出現巨?的滑價;當?種穩定幣價格相對偏離時,流動性將迅速萎縮,Curve表現甚?次于Uniswap;BlackHoleSwap表示該平臺旨在突破AMM只受限于??資金儲備量下交易,通過整合包括Compound、dYdX等去中?化借貸協議,BlackHoleSwap將儲備貨幣存入借貸平臺,當交易對中其中?種貨幣的存貨耗盡、?市場仍有需求時的情況發生時,BlackHoleSwap會以另?種貨幣做為抵押,從借貸平臺中借出需求貨幣以完成交易。因此,BlackHoleSwap表示該平臺旨在實現不會受限于??的存貨量,也就不會有像Curve那樣在存貨接近零時曲線「?轉彎」的問題,并提供「超過??儲備量、超低滑價、接近無限」的流動性。BlackHoleSwap的實現原理是什么?

NFT AMM協議Caviar推出公開測試版:金色財經報道,NFT AMM協議Caviar在社交媒體宣布公開測試版已正式向公眾開放,據Caviar官推稱用戶現在可以在其平臺交易NFT并將NFT <> ETH 流動性添加到現有的公共池中或啟動自己的流動性池。Caviar表示,目前正在向 Caviar Beta 添加新功能和更改,后續也將進行一些升級,但需要注意的是平臺仍處于測試階段,所以因注意風險。[2023/2/18 12:14:44]

BlackHoleSwapAMM的實現原理可以通過復雜的數學算法推導出來,但是如果一句話總結實現該項目的AMM模型原理,則是:允許兌換資金池擁有負數的存款,整合DeFi借貸協議以添加虛擬的流動性。在Uniswap的模型中,單筆交易對價格的影響程度取決于資?池的規模。同樣?筆買賣,資?池越?則滑價越?。BlackHoleSwap于是在Uniswap既有的模型上加入「虛擬」的流動性。該項目使用沉在??下的冰?舉例,所以在同樣的「真實」資?量下,BlackHoleSwap會有明顯較?的滑價,并且真實的資??位可以降到低于零,也就是負存貨,或者說存貨的負債。以簡單的穩定幣100DAI與100USDC存貨進行兌換舉例,如果用戶試圖?100DAI即?倍的存貨量兌換100USDC,在Uniswap中受限于「乘積固定」的AMM機制,只能兌回50USDC;?如果考慮在BlackHoleSwap可獲得的「虛擬的存貨」,理論上將能兌回98.01USDC。

FTX創始人SBF:Raydium是一個很酷的AMM DEX:7月24日,FTX創始人Sam Bankman-Fried(SBF)在杭州區塊鏈大會發表了主題演講,剖析區塊鏈以及DeFi的未來發展方向。SBF重點舉例Raydium項目,他表示Raydium是一個很酷的AMM DEX,Raydium和Serum能夠訪問彼此的流動性,充分展示了區塊鏈可組合性的力量,這也是DeFi的核心原則之一。在同一區塊鏈之中將去中心化項目進行組合,能夠真正擴大DeFi的生態系統,承載更多的資金和用戶。[2021/7/29 1:22:49]

根據BlackHoleSwap的白皮書顯示,從數學模型的角度,BlackHoleSwap可以看做對Uniswap的算法做了一次線性變化,把原曲線投影至一個新的坐標系中。雖然BlackHoleSwap表示該平臺將比現有的DEX擁有更好的流動性。但是根據數學理論,畢竟實際上包括BlackHoleSwap在內的任何DEX總是不會有真正的「無限流動性」。比如BlackHoleSwap最終仍會受限于被DeFi借貸平臺的總存貨,當Compound的DAI被借光,交易還是會失敗。針對于借貸機制,團隊表示評估過后決定采?設置負債率的?式,?前將負債上限參數設為62%。BlackHoleSwap以及AMM的風險

SBF:保險、期權等無法修復AMM的無常損失:SBF質疑自動做市商(AMMs)存在問題,其在推特表示,首先AMMs為什么存在?因為大多數區塊鏈沒有足夠的吞吐量來支持訂單,所以他們不得不使用AMMs。但在今年夏天之前,AMMs很少被使用。盡管現在大量被使用,但并不是自然的。DeFi領域的交易量和鎖倉量(TVL)來自farm收益:項目將代幣空投給用戶。用戶因為被“付款”而使用AMMs。但這并不是AMMs獨有的,可以在訂單簿、質押等領域空投收益。目前還不清楚,如果收益下降,會剩余多少交易量和鎖倉量。大多數人認為AMMs最大的問題是“無常損失(IL)”:提供流動性并且價格發生波動,將損失價值。這是非永久性的,如果用戶持續提供流動性,價格回升,價值將找回。很多項目嘗試通過改變曲線、保險、期權等修復IL。這些幫助有限且不能修復IL。因為IL并不是參數錯配,而是“糟糕交易”的委婉說法:假設在AMMs放入1 ETH和400 USDC,目前ETH價格為400美元,交易費用為30個基點。這代表需要有人用401.20 USC買入或者398.8 USDC賣出USDC。當ETH下跌60個基點,會有套利者以398.8 USDC賣給流動性提供者。這是無損失。[2020/10/15]

BlackHoleSwap也表示,任何的做市商都會承受?定的風險,?且通常滑點和?續費越低的做市商,因為價格波動虧損的機率以及程度會越高。BlackHoleSwap坦言,Curve的資金利用率高于Uniswap的同時承受的風險也更高,BlackHoleSwap也會承受價格風險,而因為組合借貸機制,同時會承受倉位清算的風險。

ProEx首席分析師Sammo:BTC突破上方9450壓力位或將海闊天空:據ProEX網站數據,自4月底比特幣沖破7800重要關卡后,一路飆升至9480強壓力位附近后迅速回落至8500水平;之后5日左右均于8500-9200價位做箱體震蕩整理行情,并于5月6日20:00及5月7日7:00再次試探9450附近壓力位但未能突破。比特幣減產話題搭配著單邊多頭行情持續延燒著。根據ProEX研究團隊數據,近期ProEX及各大交易所持倉量均持續上升,市場看多情緒強烈,行情也以多方主導。再者,自4月底大幅拉升后,ProEX交易所多空人數比持續高于1.05,最高值接近1.3,以多頭操作居多。ProEX首席分析師Sammo表示:9450附近高點壓力上方為主要籌碼及博弈區,若能突破4月30日14:00(UTC+8)高點壓力并收線高于此價位,則可樂觀地推測將有一波幅度強大的單邊多頭行情。但若未能突破,則形同大級別趨勢多次筑頂,必須注意回撤風險。建議投資人謹慎操作,分散風險。[2020/5/7]

如何避免或減少風險?BlackHoleSwap表示,系統清算風險可以靠設置負債上限檢查進行避免,并避免潛在的Flashloan攻擊。同時,系統性風險也可以預算保險減緩損失。然?,價格變化是最無法規避的風險,也是作為流動性提供者想會承受的風險。BlackHoleSwap未來的規劃

將支持更多類型的穩定幣互換目前BlackHoleSwap已支持DAI以及USDC兩種穩定幣的互換功能,該產品表示由于DeFi借貸協議的限制,BlackHoleSwap?前僅支持有限的穩定幣種。當CompoundFinance或其它借貸協議支持更多穩定幣種作為抵押擔保品時,BlackHoleSwap將會上架更多的穩定幣交易對。將「?洞」的機制應??其它AMM模型BlackHoleSwap表示,該項目本質上來說是將Uniswap的模型進??次線性轉換?成。因此,經過審慎地分析后,相似的線性轉換機制應也能應??其它?動造市模型,?成BlackHoleCurve、BlackHoleBalancer等去中?化協議。BlackHoleSwap背后的Hakka.finance團隊

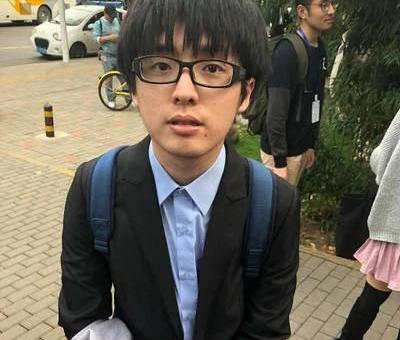

在目前DeFi領域主流項目都為西方項目的大環境下,出現具有極客氣質的東方面孔DeFi團隊顯得尤其值得關注。HakkaFinance中文名為「客家財經」,是一個多產品的去中心化金融生態平臺,創始人為以太坊開發者陳品,陳品是以太坊智能合約及去中心化應用開發商Pelith創始人,也常年活躍于臺北以太坊組織以及區塊鏈普及教育領域。陳品向鏈聞表示,Hakka意思為「客家」,象征著DeFi領域目前所需要的「減少一切非必要費用的客家精神」。

HakkaFinance創始人陳品值得一提的是,從陳品的推特可以看出,他在英文的區塊鏈技術社區也有很高知名度,不僅被VitalikButerin關注,Yearn.finance創始人、著名開發者AndreCronje也毫不吝嗇他的贊賞。AndreCronje曾在推特轉發陳品關于DeFi的見解并表示,「是陳品的超級粉絲,他總有令人驚奇的觀點,他們在我們任何人都沒有意識到DeFi的概念前就已經開始開發DeFi領域的產品。」

HakkaFinance的代幣HAKKA

HakkaFinance的代幣HAKKA為該生態的治理代幣,持有的Hakka的用戶可以進行鏈上社區治理,對于協議的所有更改進行投票,同時HAKKA也不僅是治理代幣,也是少有的對協議及平臺本身擁有所有權,采用「一種代幣捕獲多個生態產品價值」的「生態代幣」。本文所介紹的BlackHoleSwap將是首個正式應用HAKKA代幣的生態DeFi項目。另外,HakkaFinance目前開發出來以及未來即將推出的產品都賦予HAKKA代幣的治理及其他權利。根據Hakka.Finance官方網站,目前HakkaFinance已推出的DeFi產品包括:DeFi保險產品3FMutual:針對MakerDAO系統性風險的DeFi保險產品,以「雨天基金」的方式對沖emergencyshutdown的黑天鵝事件。HakkaFinance表示,相比之下,現有的DeFi保險協議只對沖價格波動與穩定幣脫錨,而NexusMutual則是屬性較為廣泛的行業互助會,所有人共用一個保險池。FulcrumEmergencyEjection:該產品可在bZx被攻擊后的流動性危機里,提供存戶單鍵贖回iToken(以iETH為主)的服務。TokenizingCDP:低流動性版的投資協議,投資標的為低流動性的數位資產,給愿意接受較長贖回期的投資人提供更高的利率,并增加DeFi生態系的穩定性。DeFiHandbook:旨在成為DeFi界的維基百科、操作手冊、教科書,提供DeFi開發者快速查詢所有常用的DeFiprotocol、interface和usage。HAKKA代幣分配以及流動性挖礦機制

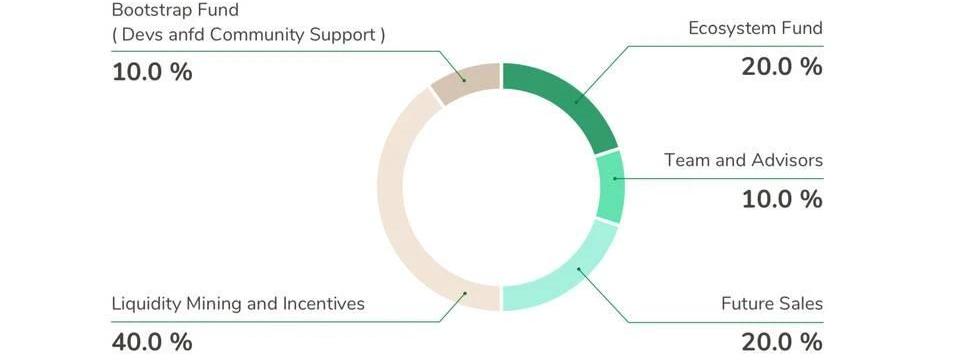

HAKKA的代幣發行總量為2,147,483,647枚,其中40%的代幣將會使用「流動性挖礦」的形式進行分配,而20%的代幣將在未來進行出售。同時,10%的代幣向早期社區支持項目的開發者以及顧問進行募資,20%的代幣作為生態基金。

另外,由于HakkaFinance組合借貸協議的特性,流動性提供者將會收到「額外收益」。目前BlackHoleSwap選擇整合的借貸協議CompoundFinance有「借貸挖礦」機制,發放協議代幣Comp給存款?和借款?。BlackHoleSwap在收到Comp之后會?動透過去中?化交易所換成穩定幣DAI或USDC,直接滾入資?池,成為流動性提供者的收益。HakkaFinance團隊表示,將在未來一段時間內公布具體的流動性挖礦以及代幣發售機制。

編者按:本文來自區塊律動BlockBeats,作者:JakeBrukhman,翻譯/整理:0x96,Odaily星球日報經授權轉載.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC在12000美元下方窄幅盤整:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。為了讓yearn社區重新凝聚起來,安德魯·克羅寧太忙了,他不僅忙著辟謠自己不會離開DeFi,還要忙著為新產品「yin.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:AriPaul,加密貨幣投資基金BlockTowerCapital聯合創始人兼CIO翻譯:盧江飛去中心化金融代幣引領了最近這波加.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JACKMARTIN,Odaily星球日報經授權轉載.

1900/1/1 0:00:00今天DeFi的小崩盤帶蹦了比特幣,在YAM爆出升級失敗后,先是自身極速暴跌。 然后再是順帶著大部分DeFi項目開始下跌,當然,這里面跌的最多的還是與YAM有所關聯的項目.

1900/1/1 0:00:00