BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD+0.41%

LTC/HKD+0.41% ADA/HKD-1.11%

ADA/HKD-1.11% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD-0.5%

XRP/HKD-0.5%編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:MohamedFouda,加密貨幣投資機構VoltCapital合伙人,TokenDaily研究團隊成員DeFi爆炸式增長的核心在于DeFi的治理代幣。COMP、LEND等都是治理代幣。向DeFi流動性提供者分發這些代幣的過程被稱為收益耕種,而近期提供收益耕種的各種協議吸引了前所未有的流動性。其中最典型的范例是YFI價值的現象級飆升。YFI是DeFi協議yearn.finance于7月17日發布的治理代幣,其項目方宣稱該代幣「不具備價值」,但該治理代幣72小時價格就飆升至1000美元以上,發布不到兩周漲到4400美元以上。

現場 | Jimmy Nguyen:我們需要建立少數的大型公共賬本和數據庫:在今日舉行的巴黎區塊鏈周峰會上,前nCHain CEO Jimmy Nguyen在主題為“區塊鏈和分布式賬本技術現狀”的圓桌上表示,當前有太多區塊鏈和分布式賬本技術項目,我們需要建立少數的大型公共賬本和數據庫。現在的大部分Dapp基本不能被稱為去中心化應用,本質上來說還處于數據賬本的層面。[2019/4/16]

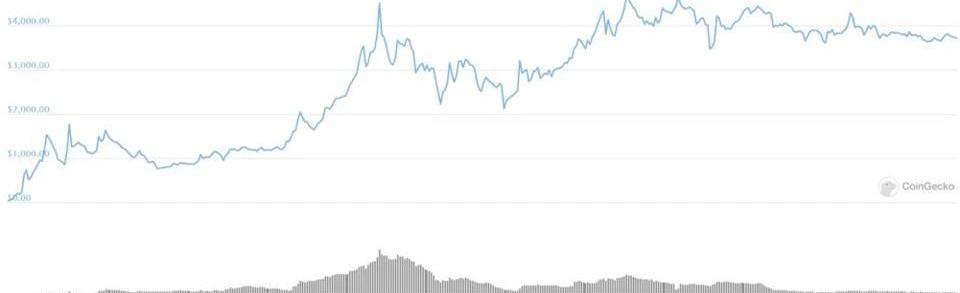

YFI代幣自發布以來的價格走勢圖投票的巨大力量

有人可能輕易給治理代幣的價值上升打上「投機炒幣」和「流動性挖礦刺激結果」的標簽。不過在這表面之下發生了一些非常值得關注的事情。例如,重量級風投基金a16z持有大量MakerDAO和Compound治理代幣,他們不太可能通過拋售代幣來賺快錢。DeFi治理代幣提供了一個獨特的機會來影響開放協議的走向,否則協議幾乎不可能受控制。這些代幣授權持幣者投票更改底層協議的參數。如果擁有足夠的表決權,治理代幣持幣者基本上可以更改智能合約或推出較新版本的協議。分配給這些治理代幣持有者的權力非常類似分配給股東的權力。與傳統的股票/股份相比,治理代幣有幾個優勢。在傳統的初創公司/企業中,股票允許所有者投票選出對自己有利的CEO或其他C級高管,而治理代幣消除了通過代理投票的必要。具體來說,基金和大型投資者在有足夠的票數時,可以公開和迅速地提出改變,將變革方案付諸表決,通過對他們有利的規模化擴容方案,并強行推行其意愿。換句話說,利用治理代幣的系統實際上創建的是傳統/中心化金融版本,而只是偽裝成DeFi。我們VoltCapital內部稱之為ReFi,或再中心化金融。由于DeFi協議的發展仍處于初期階段,我們預期暫時不會看到這種情況出現。但是,這些協議一旦增長至大通銀行Chase、美國銀行BoA或富國銀行WellsFargo一樣大的規模時,其激勵機制就會改變。對治理代幣的支持和反對意見

動態 | BCH硬分叉將使少數人受益 但會擾亂市場:據 ethereumworldnews消息,11月15日標志著 BCH的分支點,這將導致創造兩種不同的代幣。雖然 BCH本身就是原始比特幣的一個分支,它在去年8月首次在市場上發布,但這種代幣正在引發對持續存在爭議的硬分叉的長期可行性的擔憂。在即將到來的比特幣現金支付的情況下, BCH的抽水價幾乎完全與貪婪的投資者聯系在一起,他們希望利用分叉創造新的貨幣。這也像比特幣耶穌這樣的數字貨幣在社區中產生了一系列的分歧。 Ver和 Craig Wright進行公開和激烈的辯論,宣傳他們的特殊分支。硬分叉將繼續構成加密貨幣的一個組成部分,這將使少數人受益,同時擾亂為了追求短期收益的人。[2018/11/12]

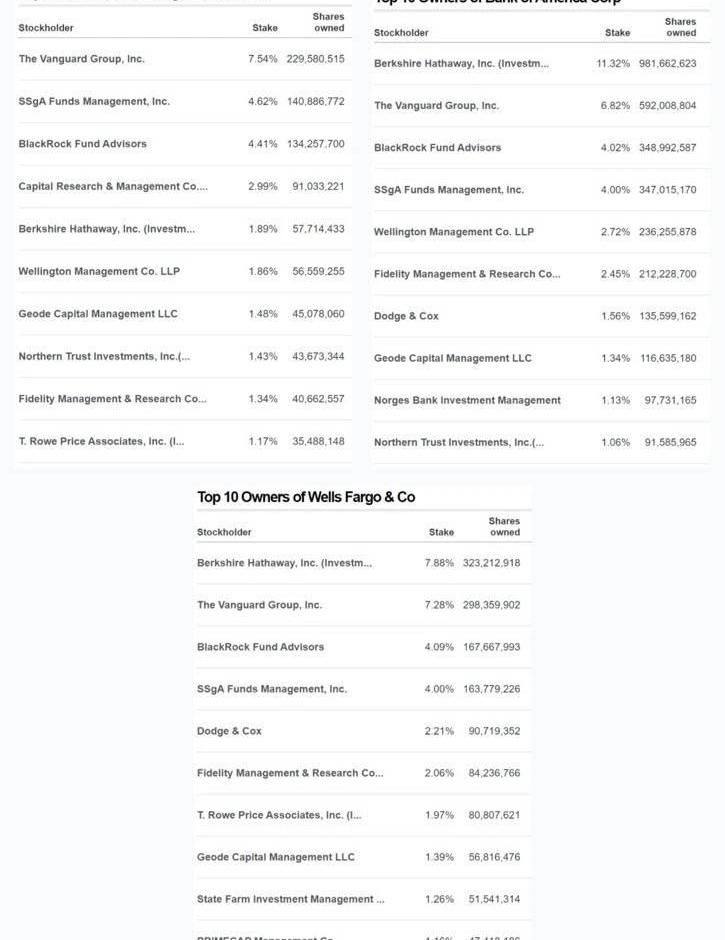

治理代幣是否會成為股票2.0?支持和反對意見都有哪些?我們看看最具代表性的說法:治理代幣分配比股權分配更公平這些去中心化的協議無法被監管如果存在大量爭議,協議可能進行分叉上述論點很大程度上高估了協議的糾錯能力。我們逐一推敲一下:代幣分發DeFi協議創始人和開發者試圖廣泛分發代幣,向流通性提供者分配代幣是試圖達到這一目的方法,但實際情況常常達不到預期。以收益耕種現象為例,基金和富裕的投資者利用遞歸流動性撥備,將其從治理代幣中獲取的收益/份額實現最大化。最終導致這些代幣集中在少數投資機構/耕種老農手中。此外這些DeFi項目的投資者目前控制著不成比例的大量選票。例如,Compound超過13%的投票權由前10位地址控制。當然這種所有權結構要比今天的摩根大通銀行或美國銀行更好,但能好多少呢?下圖顯示其實差異很小:

吳忌寒:Cobra是少數很狂熱的人,我不幸或者榮幸地成為其反對對象之一:吳忌寒在接受王峰十問時表示:“Cobra是Bitcoin.org域名的聯合控制人,他(或她)個人與Bitcoin Core的分歧很大,今年還曾經采取單邊行動,把Bitcoin.org推薦的客戶端從Bitcoin Core改成了一個不知名的Bitcoin Knot。Cobra算是少數很狂熱的人了,同時反對幾乎所有重要的比特幣企業,我不幸或者榮幸地成為其反對對象之一。”[2018/6/16]

傳統金融機構的股權分布,來源:CNNMoney抗監管性加密貨幣領域一個普遍的誤解是DeFi可以在不受監管的范圍內規模化運行。如果你創建一份智能合約,焚毀控制鍵,保障沒有任何切實可行的方法來編輯或更改合約,可能會實現這一構想。但是,治理代幣的存在使這一任務變得不可能。迄今為止某些項目取得了小范圍的成功,但在大規模運營基礎上,擁有治理代幣可能會導致產品使用具有相應的責任,從而導致監管增加。主要的治理代幣持幣者最終可能會因非法使用其財務控制的協議而被司法追責,例如洗錢。如果這些代幣的多數所有者被司法追責,則小份額的持幣者不可避免地將追隨對協議的更改,將「DeFi」協議的使用范圍限制為「原本不想要的」用戶之中。分叉人們普遍認為,如果用戶認為協議變味了,可以很容易對其分叉。但在實踐中分叉非常困難。協議非常依賴發展勢頭,而遠離現有治理結構進行分叉,意味著違背其領導層的意愿協議扭轉發展勢頭。一定程度的品牌粘性會削減分叉的影響,以太經典EthereumClassic或比特幣現金BitcoinCash就是典型的例子。絕大多數用戶通常認為分叉出來的協議不那么值得信賴。還有另兩個因素使分叉幾乎變得不可能。首先,當前成功的DeFi協議通過投資和支持其他DeFi協議,對其進行集成和作為其社區來建立護城河。這創建了一個可編組的堡壘,無法輕易地將其復制到分叉協議中。其次,流行的DeFi協議的主要投資者和支持者基本上是同一批投資機構。將其與前面所述的摩根大通和美國銀行的前十大股東名單進行比較,會很快發現游戲規則并沒有太大不同。治理代幣可以打開再中心化之門,而許多人原本以為這道大門已經關閉。諷刺的是,旨在分散控制權的計劃往往會導致更嚴重的中心化。感謝MagdalenaGronowska、DavidVorick和LeighCuen對本文提供大有幫助的反饋意見。

管清友:基于區塊鏈技術的數字貨幣只是極少數:如是金融研究院院長、首席經濟學家管清友撰文稱,比特幣的暴漲讓人們對數字貨幣充滿幻想,但實際上,真正有應用價值的、基于區塊鏈技術的數字貨幣只是極少數,大多數數字貨幣是毫無實際應用價值的龐氏騙局。這些虛假的數字貨幣往往具有這樣幾個共同特點:注冊免費得礦機,給推廣人適當的收益;上漲過程中瘋狂鼓勵人買幣,在下跌過程中,不斷的宣傳正是大家進場的好機會;代幣的發行量未知,發行商是否真的遵守鎖倉未知等;以數字貨幣為幌子來進行傳銷。[2018/4/28]

Tags:EFIDEFIDEF數字貨幣Earn DeFi Coindefi去中心化交易所下載Defend Animals Foundation數字貨幣是什么東西

截至上半年,加密金融服務機構AmberGroup交易執行超過2000億美金,資管規模達1.5億美金。量化交易作為AmberGroup多年深耕的領域為這份成績提供了重要基礎.

1900/1/1 0:00:00數據分析師|Carol編輯|畢彤彤出品|PANewsDeFi已經進入了“農耕時代”。此時,“農民”們“種瓜”得到的已經不止是“瓜”,還有更值錢的“寶石”.

1900/1/1 0:00:008月25日,Filecoin官方宣布啟動測試網獎勵計劃。截止8月26日14時,新測試網已開采到區塊3845個,全網有效算力10.9PiB,24h平均挖礦收益7.51FIL/TiB,平均出快時間3.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:EricOlszewski,翻譯:Olivia,Odaily星球日報經授權轉載。Ethereum社區一直堅持在前沿和冒險的道路上發展.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:Makoto_Inoue,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00