BTC/HKD+0.77%

BTC/HKD+0.77% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.49%

ADA/HKD+0.49% SOL/HKD+1.74%

SOL/HKD+1.74% XRP/HKD-0.79%

XRP/HKD-0.79%編者按:本文來自加密谷Live,作者:Rubikav,翻譯:李翰博,Odaily星球日報經授權轉載。讓我們準確的評價一下DeFi領域的主要項目和平臺,我們介紹了市面上最重要、最相關的主要DeFi平臺。2020年真的是被去中心化金融占據的一年。據DeFiPulse網站報道,去中心化金融的生態系統在這個2020年有了顯著的增長,其市值增加到110億美元,其智能合約中鎖定的資金也是如此,鎖定的以太坊超過了61億美金。

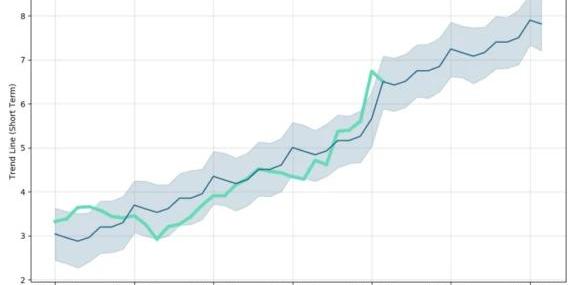

如果回顧2019年,我們會發現,在DeFi中,每57個ETH中就有1個參與鎖倉;截至今年5月,每42個ETH中就有1個參與鎖倉,在寫稿時,每25個ETH中就有1個鎖倉。對DeFi生態的巨大興趣

從上圖中可以看到生態系統中對創建去中心化產品的興趣非常濃厚。這與每周出現的令人印象深刻的項目數量一致,并向我們展示了一個典型的增長。盡管有所發展,但在生態系統內部,似乎對DeFi生態系統、其平臺和產品的操作仍然是復雜的。因此,在本文中,筆者將根據CoinMaketCap報告,結合其所處的地位,對主要的去中心化平臺做一個回顧和基本描述。協議網絡審計

該公司表示,ChainLink是一個去中心化的網絡,提供智能合約的安全性。理論上,該網絡提供的工具可以分析智能合約中可能存在的缺陷,并消除這些缺陷。該公司表示,區塊鏈中的交易數據和外部應用之間存在問題,因此,突出的一個主要價值是,它允許智能合約與其他資源的連接,例如,應用程序編程的接口。總的來說,這是一個專注于開發者的解決方案,當他們想要用其他應用來實現他們的智能合約時,他們會遇到問題。該公司擁有自己的代幣LINK,在撰寫本文時,該代幣在CoinMakertCap中以約33億美元的流動市值位居榜單第一。雖然該公司表示其系統是高度安全和可靠的,但他們收到了一些批評,特別是來自另類投資基金的批評,他們在一份廣泛的報告中申明,創始人他們保持了他們的代幣的重要儲備,目的是在二級市場上交易,顯然招致了操縱行為,并且,使用了3種估值方法:絕對估值、相對估值和盈虧平衡點。不是所有的閃光點都是金子

imToken CEO 何斌:Defi走向主流化仍面臨非常大的挑戰:金色財經報道,10月26日,《萬物生長,代碼奔騰》大會在上海召開。imToken CEO何斌現場發言指出:Defi走向主流化仍面臨非常大的挑戰。

挑戰一是私鑰,讓用戶消化理解私鑰的原理和作用是非常難的一件事,客戶不能理解私鑰的原理和作用就很難保管好私鑰;

挑戰二是礦工費,礦工費的持續上漲,對于用戶來說是很大的負擔,這個問題也是因為網絡吞吐量導致的;

挑戰三是整體Defi帶來的復雜性問題,Defi主要是通過智能合約在鏈上實現金融工程,智能合約有強大的優勢,但整體協議也容易帶來系統性的風險,因為往往最弱的協議可能決定了整體的安全等級。[2020/10/26]

第一種模型MV=PQ,對項目增加的累計經濟價值和代幣持有人的資本成本進行評估,發現根據模型的假設,LINK的公允價值為0.155美元/LINK,這意味著只有市場價格的98%。

在第二種方法,即相對估值法中,他們采用了目前市場上的股權證明項目的價格,并與ChainLink需要證明其目前估值的價格進行比較;也就是說,要產生一個LINK,相當于每筆交易約10.1美元,考慮到一筆交易相當于0.5美元,那么LINK的公允價值將被規定為0.07美元/LINK,這再次表明它與市場價格不一致,在撰寫本說明時,市場價格約為13.24美元(計算的發展可以在引用文件中找到,第53頁)。他們還表明,ChainLink需要額外的219個客戶才能滿足其目前的估值。最后,對于第三個模型,盈虧平衡點,取一個節點的運營成本,即每天0.158美元,估計一個節點的運營商每天的收入為0.554美元,并發現如果一個節點每天給出150次數據檢索,而LINK的成本為每次請求0.1667美元,那么默認價格將設定為0.044美元/LINK。秘密即將揭曉

幣團交易所主流幣行情數據:BTC24小時跌0.35%:Bituan交易所官方行情數據,截至6月24日15:00,BTC24小時跌0.35%,現報9657.77USDT;ETH24小時漲1.54%,報248.10USDT;EOS24小時漲0.51%,報2.5956USDT;BCH24小時漲1.38%,報245.29USDT;BSV24小時漲0.30%,報180.3396USDT;LTC24小時漲0.61%,報44.61USDT;XRP24小時漲0.42%,報0.18993USDT;ETC24小時漲1.13%,報6.4953USDT。幣團交易所免費交易區支持多個幣種免交易手續費。[2020/6/24]

根據上述研究中使用的估值模型,以及他們所賦予的高估值的假設,他們得出的結論是,LINK被高估了,在短期或中期內,它將成為一個較大的風險項目。另一方面,他們也指責他們的解決方案會造成智能合約的中心化,甚至將其歸為"生態系統的唯一守護者",這將違背網絡的去中心化和獨立性。

綜上所述,他們表示,他們的加密貨幣的特點、去中心化生態系統的缺失以及美國證券委員會的政策可能會導致公司和投資者面臨巨大的風險,并且,他們毫不猶豫地肯定,公司和投資者在短期內可能會被指控與證券談判,甚至收到法院命令和可能的利潤回報爭議。難怪俄羅斯輪盤賭都能對投資者不利。直到這篇文章被研究的日期,Chainlink的價格約為19.26美元。從我們的角度來看,這是新的泡沫,任何時刻都可能破裂。去中心化的穩定幣發行方式

TokenBetter主流幣行情數據:BTC24小時漲0.44%:TokenBetter官方行情數據,截至5月22日9:35,BTC24小時漲0.44%,現報9093USDT;ETH24小時漲0.52%,報199.63USDT;EOS24小時漲0.44%,報2.4724USDT;BCH24小時漲0.75%,報227.95USDT;BSV24小時漲1.5%,報193.13USDT;LTC24小時漲0.09%,報42.93USDT;XRP24小時漲1.41%,報0.19539USDT;ETC24小時漲0.52%,報6.111USDT。

本周五,美股三大指數收漲。DJIA24小時跌0.41%,報24474.12點;NDX24小時跌0.97%,報9284.88點;SPX24小時跌0.78%,報2948.51點。[2020/5/22]

Synthetix是一個去中心化平臺,它的前身是Havven,在2018年通過ERC-20代幣發起了ICO。最初的目標是創建一個去中心化的平臺,使用他們的代幣作為抵押品發行穩定幣。隨著時間的推移,他們發現在DeFi生態系統中,他們可以創建其他產品,所以他們將Havven的概念更新為今天的Synthetix。目前,它在其平臺上提供了被稱為合成資產或"Synths"的代幣,這些代幣為黃金、比特幣、美元等其他資產提供了風險敞口,并在其網站上公布,在以太坊區塊鏈中構建了TESLA和AAPL的Synth。市場內的新資產

分析 | BTC跌破$10000點位 主流交易所相關交易量暴增:據TokenGazer數據分析顯示:截止至8月29日17:00,BTC跌破$10000,目前價格為$9,454.96,市值為$169,273.37M;主流交易所24H BTC交易量大概率受市場下跌影響,交易量大幅提升,約為$1,363.57M,環比昨日增量143.19%;BTC活躍地址數保持穩定,鏈上交易量保持上行趨勢;市值占比平穩波動,目前約為68.99%;BTC出塊時間約為9.6min;BTC 30天ROI持續下滑;期貨方面,BTC空單持倉量有一定縮水;交易所方面,日內BTC/USD Coinbase對BTC/USD Bitfinex處完全負溢價狀態,投資人需警惕近期市場波動風險。

?

近期,較弱的宏觀環境已經使比特幣在10000美元附近支撐了一段時間。昨晚,加密貨幣市場整體表現不佳,在ETH/BTC創新低、比特幣市值占比重新回到69%以上的情況下,也帶動比特幣跌破10000美元。主流幣的跌幅大于比特幣,下跌時間也比比特幣早。IEO賺錢效應的減弱,使前期表現強勢的平臺幣也大幅下跌。[2019/8/29]

舉個例子,他們有一個名為比特幣合成幣的加密資產,它于2019年推出,被認為是第一個合成比特幣,也就是說,它是以美元的BTC價格為抵押,并提供比特幣的價值獲取,而無需擁有比特幣錢包。事實上,它是在以太坊上的,這使得它可以與其他基于該網絡的產品進行交互。此外,他們有他們的交換平臺,可以與他們上市的合成器進行操作,合成器可以在沒有對應的情況下進行交換;他們有一個去中心化的應用程序,為那些擁有原生代幣的人提供服務。

Qtum量子鏈帥初:自治虛擬組織將在未來10至20年成為主流:Qtum量子鏈創始人帥初今日在全球第一區塊鏈社群 “三點鐘區塊鏈”中說,區塊鏈的發展可以使人類快速的建立其一種新型的 “組織架構”,這種自治的組織架構存在于區塊鏈的網絡中,協議中,人類的腦海中。

其實現在的公司也存在于大家的腦海中,我個人感覺這是一種 (protocol based commonwealth),我個人把其定義為:協議共同體(PBC 組織架構),互聯網技術的發展和區塊鏈技術的發展,使這種“協議共同體”的自治虛擬組織在未來10到20年成為主流,Qtum 量子鏈就是其中一個。

但是這個理念是很難為大眾所理解的,其實很多普通老百姓連已經存在了300年的“公司”的內涵都很難理解,更不要期望其理解由技術的驅動的“協議共同體”(PCB)的概念了。這也說明,如果區塊鏈是一件引領時代變革的事情,也就不要期望人人可以理解了。[2018/2/19]

該公司表示,獲得SNX的人將獲得兩種類型的回報:第一種是通過市場上的供求關系獲得,第二種是通過Synthetix交易所的合成器之間的操作獲得。關于Synthetix的風險,在投資者支付解鎖所投資的SNX的債務時存在波動性;也就是說,SNX投資者建立的債務是以sUSD定價的,會根據其他Synths持有者的盈利或虧損而變化。除了波動性,還有網絡攻擊,別忘了,2019年6月,平臺遭受攻擊,約3700萬sETH損失。Uniswap

Uniswap是一個基于以太坊的以代幣為中心的平臺,可以實現ERC-20或以太幣的交換。Uniswap在社區內脫穎而出,因為它是一個提供流動性和自動創建市場的去中心化平臺。

值得回顧一些觀點以及為什么這樣思考的原因。每個代幣都有一個智能合約,最終,它可以有它的交易對,并提供流動性。任何代幣都可以納入Uniswap,它不需要平臺許可它的納入。一個社區交易代幣的工具,沒有平臺費用和中間商。它使用智能合約、代幣和ETH來設定價格和執行交易,不同于使用訂單簿的中心化交易所。通過Uniswap,你可以添加一個ERC-20代幣,它的資金來源是以太坊。任何擁有ERC20的人都可以這樣做,在Uniswap,他們會發行一個智能合約來創建一個流動性池。例如,如果我們要在平臺上輸入10個單位的XYZ代幣,就會有一個對應的10個ETH。總的來說,Uniswap是最突出的DeFi產品之一,因為它為在以太坊中開發的代幣提供的解決方案。這對于被中心化交易所拒絕的項目來說是有利的;然而,它也適合于那些試圖進行欺詐和詐騙的人。例如,在今年4月,黑客攻擊平臺上的組之一,竊取超過30萬美元的ETH。最后,有關Uniswap值得注意的是,該公司承諾繼續擴大以來,從6月到7月,其流動性從3750萬美元增加到8660萬美元,鎖定量從620萬美元到4370萬美元,也許最重要的消息是,他們收到了1100萬美元的投資,該輪投資由A16z領投。低成本借款申請

dYdX是一個基于以太坊的去中心化平臺,它允許用戶申請貸款,也可以執行最流行的加密資產未來價格的頭寸。

要開始使用該平臺,需要擁有一定量的以太幣。它是一個任何用戶都可以使用的平臺。數字資產以智能合約的形式進行管理。該平臺的吸引力之一是它允許去中心化交易合約交易,風險低,例如,某種資產的交易可以達到5倍,與BitMex等其他平臺相比,可以認為是低的,因為BitMex允許杠桿率高達100倍。與其他平臺一樣,dXdY也表現出了顯著的增長,在2019年,交易量在3000萬美元左右,到4月份,通過投放10億美元的信用額度,已經交易了超過5億美元的ETH。盡管如此,他們并沒有免于周圍的欺詐行為,例如,去年7月有報道稱,有人創建了假的dYdX代幣,目的是在Uniswap上銷售。Aave

Aave是一個提供信貸的平臺,也是長期以來第三大信貸平臺。它于2017年在瑞士創建,并發起了ICO,從中獲得1800萬美元。

最初,人們知道Aave項目和服務是為投資者提供信用和托管。它特別專注于一種類型的產品。它集成Uniswap和Setmarket。閃電貸無需擔保。委托信用是一種簡單的交易,Aave協議的存款人將信用額度委托給信任的人。通過信用額度,用戶可以通過合法債權授予擔保權益。閃電貸的傭金為總信用額度的0.09%。資金由智能合約支持,沒有托管,是在以太坊區塊鏈上。關于授信,需要說明的是,任何用戶在賬單上有代幣的,都可以通過在同一平臺內實現bvv進行授信。為用戶提供獨特的功能

關于安全問題,似乎是Aave的重點工作之一,我建議以常態性的方式,審計和改進他們的協議和更新。從前面的回顧中,有必要強調的是,所有這些平臺都已經算得上是指數級的增長,他們的錢包,已經得到了投資者的極大興趣。需要強調的是,雖然DeFi生態系統在今年獲得了普及,但始終要保持"清醒",正如前文的研究報告中所回顧的那樣,可能存在估值過高的情況。結論:BeSmart

不管在這最后的日子里出現了哪些項目,我們最大的建議是,永遠要把風險管理放在第一位,千萬不要只盯著一個項目。經過三年對市場的研究,我們意識到,最好的策略就是永遠不要停留在同一個項目上投資,希望有一天能成為百萬富翁。當然,也有例外,但那是非常罕見的。

從之前的項目來看,我們并不真正了解ChainLink項目的成功案例,我們忠實地相信,當牛市結束后,那家投資券商所做的報告很快就會在人們心中有一個公允的位置。我們為Uniswap點贊,因為它是最完整、最完善的去中心化金融項目之一,我們也會繼續研究這里被點名的其他項目。無論我們如何選擇,我們都必須時刻注意自己的資金,不要再有那種永遠持有者的理論。相信我們,對于一個極度動蕩的市場來說,分散投資是非常重要的。

編者按:本文來自以太坊愛好者,作者:PatrickMcCorry,翻譯:阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。藍狐筆記有不少讀者一直在問DeFi保險的事情,尤其是怎么看NXM價值捕獲的問題。今天的主題是,如何看待NXM和它的價值捕獲.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:LarryCermak,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00云存儲經濟巨大,而去中心化數據存儲網絡直接針對這個大目標。Filecoin并沒有回避解決分布式存儲難難題,而是將重點放在構建強大的、長期的解決方案,然后再發起任何競爭.

1900/1/1 0:00:00這兩天板塊的輪動效應出現了,波卡及其生態內的代幣和同為跨鏈題材的ATOM等出現了暴漲。于是網上很多朋友問波卡及ATOM等代幣是否值得投資?關于一個項目的代幣是否值得投資,我在8月15日的文章《面.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。AMPL在1美元以下,已經持續22天,AMPL通縮了22天,如果從8月3日持有到現在,意味著手里的AMPL已經少了46%.

1900/1/1 0:00:00