BTC/HKD+2.47%

BTC/HKD+2.47% ETH/HKD+2.34%

ETH/HKD+2.34% LTC/HKD+4.09%

LTC/HKD+4.09% ADA/HKD+0.09%

ADA/HKD+0.09% SOL/HKD+3.21%

SOL/HKD+3.21% XRP/HKD+0.07%

XRP/HKD+0.07%編者按:本文來自巴比特資訊,作者:ChrisPowers,編譯:隔夜的粥,星球日報經授權發布。可組合性經常被認為是DeFi的秘密武器,“金錢樂高”使得產品和服務能夠無許可地相互關聯,從而將創新載體擴展到孤立的公司之外。比方說,Pooltogether是一種無損的DeFi彩票,它創造了一種有趣的儲蓄產品,可以將存款集中起來,然后每周將累積的利息交給幸運的中獎者。Pooltogether不需要建造太多,它主要依賴于Compound和Dai,并且不需要得到它們的許可。可組合性無疑是DeFi的圣經,企業家不需要建造已經存在的東西,而只需要利用現有的產品來制造新的東西。截至目前,代幣和智能合約調用是DeFi可組合性的最佳示例,而最近幾個月,也顯示出了DeFi用戶的可組合性。正如新企業家可以在Aave,Synthetix或Uniswap之上構建,他們也可以為Aave,Synthetix或Uniswap用戶而進行構建。社區Piggyback

NFT游戲My DeFi Pet與MakerDAO達成合作:10月16日消息,NFT游戲My DeFi Pet與MakerDAO達成合作,其即將推出的NFT市場將支持穩定幣DAI。玩家將能夠通過完成游戲中的任務來獲得DAI作為獎勵。具有特殊要求的PVE和PVP戰斗模式即將推出,將使玩家有機會獲得DPET和DAI。此外,由于其穩定的價值,DAI是市場上受歡迎的加密貨幣,并且可以在全球范圍內輕松轉移。因此,MakerDao的集成將為My DeFi Pet在BEP20和KRC20游戲服務器中的生態系統帶來穩定性。[2021/10/16 20:34:35]

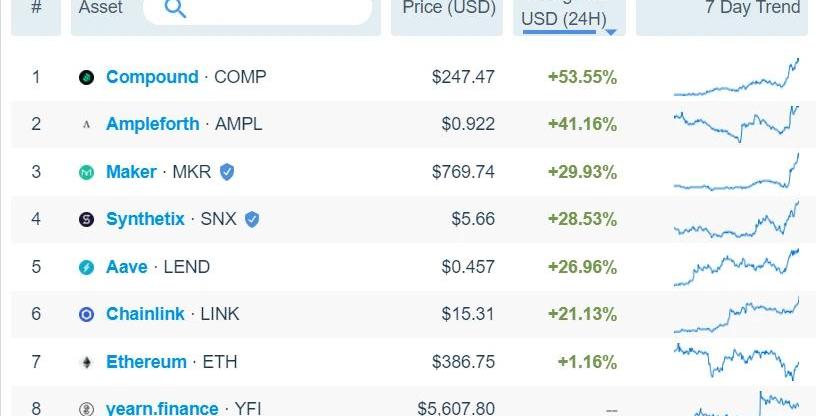

稍后我們將討論Sushi“壽司”,但繼承現有項目社區新項目的最好例子就是YAM。YAM是在沒有預挖的情況下推出的,新的YAM代幣會分發給質押者,但并非所有代幣都可以獲得,其選擇了8個符合YAM存款游戲條件的代幣。有人可能會認為,接受任何資產來增長協議的鎖定值不是更好嗎?實際上,在初始階段,針對特定代幣發行獎勵,這對于這些社區及代幣持有者而言是非常有吸引力的。對于沒有YAM或者需要質押8種代幣之一的新人來說,獲取這些代幣已成為游戲本身的一部分。在啟動YAM之后不久,任何可以用來賺取YAM的代幣都經歷了暴漲,正如你在Messari篩選程序中看到的那樣:

歐易OKEx DeFi播報:DeFi總市值524.60億美元 歐易OKEx平臺COVER領漲:據歐易OKEx統計,DeFi項目當前總市值為524.60億美元,總鎖倉量為819.90億美元;

行情方面,今日DeFi代幣普漲;歐易OKEx平臺DeFi幣種漲幅最高前三位分別是COVER、WGRT、MEME;

截至17:30,OKEx平臺熱門DeFi幣種如下[2021/6/15 23:38:10]

實際上,YAM并不是為了追求這些質押的代幣,而是在追求這些代幣背后的社區。YAM本質上是組合了Compound的治理、Synthetix的Staking以及Ampleforth的重置調整,因此針對這些代幣的持有者是有意義的。當然,這是一種共生關系,新進入者需要購買代幣才能參與這種游戲,這使得目標代幣資產的持有者感到愉悅。正如Maker所經歷的那樣,當Dai需求飆升,并且成為這種農耕活動的首選時,代幣設計就需要防御潛在的指數級需求,目前,Dai的交易價格仍然高于其錨定目標值1美元。針對流動性提供者,而不是代幣持有者

慢霧:BSC項目Value DeFi vSwap 模塊被黑簡析:據慢霧區情報,幣安智能鏈項目 Value DeFi 的 vSwap 模塊被黑,慢霧安全團隊第一時間介入分析,并將結果以簡訊的形式分享,供大家參考:

1. 攻擊者首先使用 0.05 枚 WBNB 通過 vSwap 合約兌換出 vBSWAP 代幣;

2. 攻擊者在兌換的同時也進行閃電貸操作,因此 vSwap 合約會將兌換的 vBSWAP 代幣與閃電貸借出的 WBNB 轉給攻擊者;

3. 而在完成整個兌換流程并更新池子中代幣數量前,會根據池子的 tokenWeight0 參數是否為 50 來選擇不同的算法來檢查池子中的代幣數量是否符合預期;

4. 由于 vSwap 合約的 tokenWeight0 參數設置為 70,因此將會采用第二種算法對池子中的代幣數量進行檢查;

5. 而漏洞的關鍵點就在于采用第二種算法進行檢查時,可以通過特殊構造的數據來使檢查通過;

6. 第二種算法是通過調用 formula 合約的 ensureConstantValue 函數并傳入池子中緩存的代幣數量與實時的代幣數量進行檢查的;

7. 在通過對此算法進行具體分析調試后我們可以發現,在使用 WBNB 兌換最小單位(即 0.000000000000000001) vBSWAP 時,池子中緩存的 WBNB 值與實時的值之間允許有一個巨大的波動范圍,在此范圍內此算法檢查都將通過;

8. 因此攻擊者可以轉入 WBNB 進行最小單位的 vBSWAP 代幣兌換的同時,將池子中的大量 WBNB 代幣通過閃電貸的方式借出,由于算法問題,在不歸還閃電貸的情況下仍可以通過 vSwap 的檢查;

9. 攻擊者只需要在所有的 vSwap 池子中,不斷的重復此過程,即可將池子中的流動性盜走完成獲利。詳情見原文鏈接。[2021/5/8 21:37:37]

在YAM追求代幣持有者時,越來越多的項目將流動性提供者作為目標,以進行代幣發行游戲。在我看來,BASED是第一個將現有流動性提供者作為新代幣分發目標的項目。參與者可以投入Curve$sUSDv2LP代幣進行初始$BASED分配,顯然,BASED的設計者知道他們的目標受眾。sUSD池中基本就是SNX持有者,有些人可能會把他們稱為degen-est代幣社區,但80%的SNX已質押在Synthetix中,因此BASED瞄準了社區中流行的LP代幣來引導用戶群。在BASED獎勵啟動之后,Dai和sUSD的代幣交易價格甚至上漲到了1.1美元。“壽司”時刻

DeFi基準利率今日上漲至8.79%:金色財經報道,據同伴客數據顯示,05月07日DeFi去中心化金融基準利率為8.79%,較前一日上升1.32%。同期美國國債抵押回購率(Repo Rate)為0.03%,二者利率差為8.76%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/5/7 21:33:47]

好的,現在終于輪到SushiSwap了,這是一個尚未正式啟動的Uniswap分叉項目,上周開始,該項目開啟了代幣分發活動,它使用了類似于YAM的Staking接口,但針對的是UniswapLP代幣,而不是底層代幣。而SushiSwap針對的是兩個重疊的群體:代幣社區:SNX,LINK,UMA,COMP,YFI等;Uniswap流動資金提供者;在“壽司”代幣開始分發之后,目標代幣的價格開始上漲,其中某些代幣經歷了暴漲,但它們的價格走勢可能會減弱,因為目標代幣仍在Uniswap池中,而不是鎖定在合約中。正如YAM增加了參與其挖礦游戲所需代幣的需求,“壽司”也增加了相關UniswapLP代幣的需求,參與者需要將資金存入到特定的Uniswap池中,這導致Uniswap的流動性激增。

合成資產DeFi協議Mirror集成Band預言機服務:12月8日,預言機項目Band宣布和合成資產DeFi協議Mirror達成合作,Mirror已經集成Band喂價,保護超過5400萬美元藍籌股、商品和ETF的鎖倉資產。在使用Band預言機之后,訂單可以被快速執行,Band將為一系列Mirror資產提供實時價格信息。雙方將以安全性和可用性為重中之重,雙方將繼續改進Mirror Protocol。[2020/12/8 14:36:10]

盡管目前流動性都在Uniswap中,但超過80%的LP代幣托管在SushiSwapStaking合約中。SushiSwap是希望在啟動后將流動資金遷移到自己的DEX,但根據推測,一旦回報減少,部分質押的LP代幣就會離開,此外,遷移過程的未知數是非常大的,因此,在臨近遷移前,可能會有更多質押的LP代幣會選擇離開。流動性提供者≠交易者

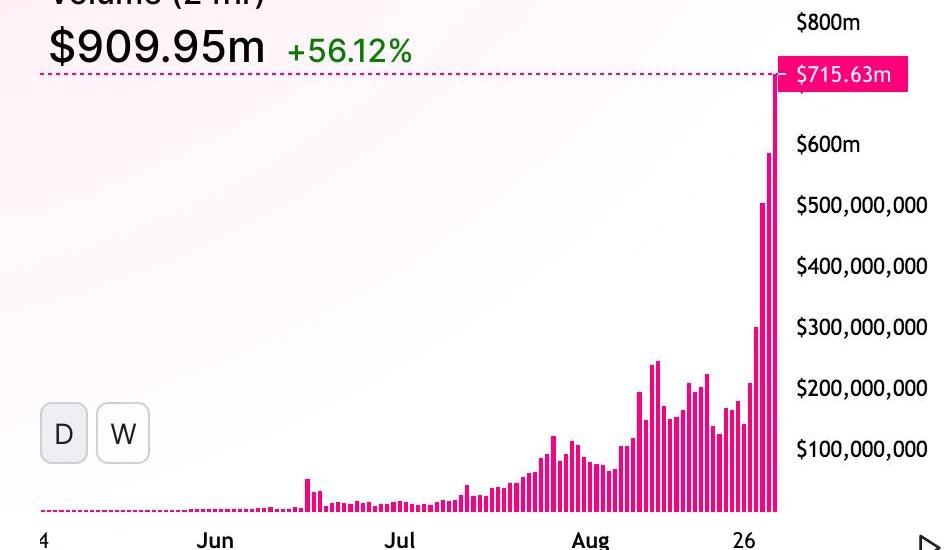

“壽司”無疑成為了當下最熱的defi話題之一,而SushiSwap的TVL指標變化,顯示出流動性是多么反復無常,但流動性實際是一個落后的指標。流動性提供者追求的是費用,而費用是和交易量掛鉤的,在這方面,Uniswap依舊是王者:

與一個月前相比,這是一個令人難以置信的交易量成績,尤其是在gas費用如此之高的情況下。你可以嘗試通過代幣獎勵來吸引流動性提供者,但確保成功的唯一方法是,一個項目能否吸引交易量及隨之而來的費用。分叉Uniswap協議可能會吸引不可知的流動資金,但尚不清楚分叉Uniswap.exchange是否會有所幫助。目前Uniswap已成為DeFi交易領域的中心,就像2017年的幣安一樣,它通常是最熱門新代幣的首發交易地。總的來說,其它項目可以和Uniswap奪取市場份額,但更多的重點應該放在吸引交易者上,而不僅僅是吸引流動性提供者。本周值得關注的現象:Balancer的增長

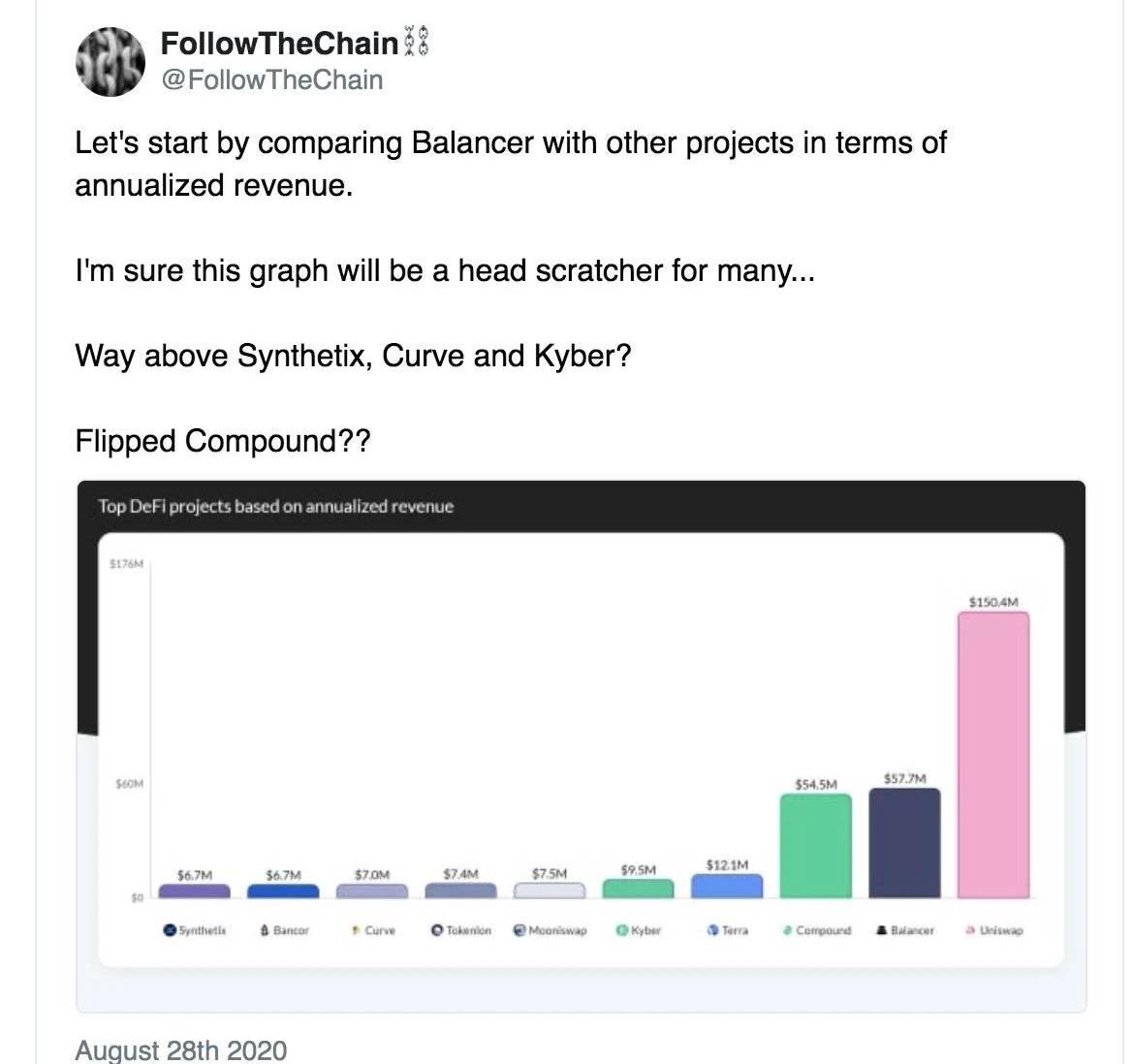

上面是關于Balancer的一篇重要推文,在很多人都在嘗試分叉Uniswap的時候,Balancer取得了相當大的增長。Balancer已進行了較為成功的流動性挖礦活動,雖然可調整的投資組合權重通常被視為它的殺手锏,但設置定制費用的能力對流動性提供者來說同樣具有吸引力。比方說,一些波動性較大的資產池會收取高額費用以彌補無常損失,而UMA則為其yUSDOct20代幣推出了一個激勵池,而這個池子的收費僅為0.01%。本周圖表:Aave和compound

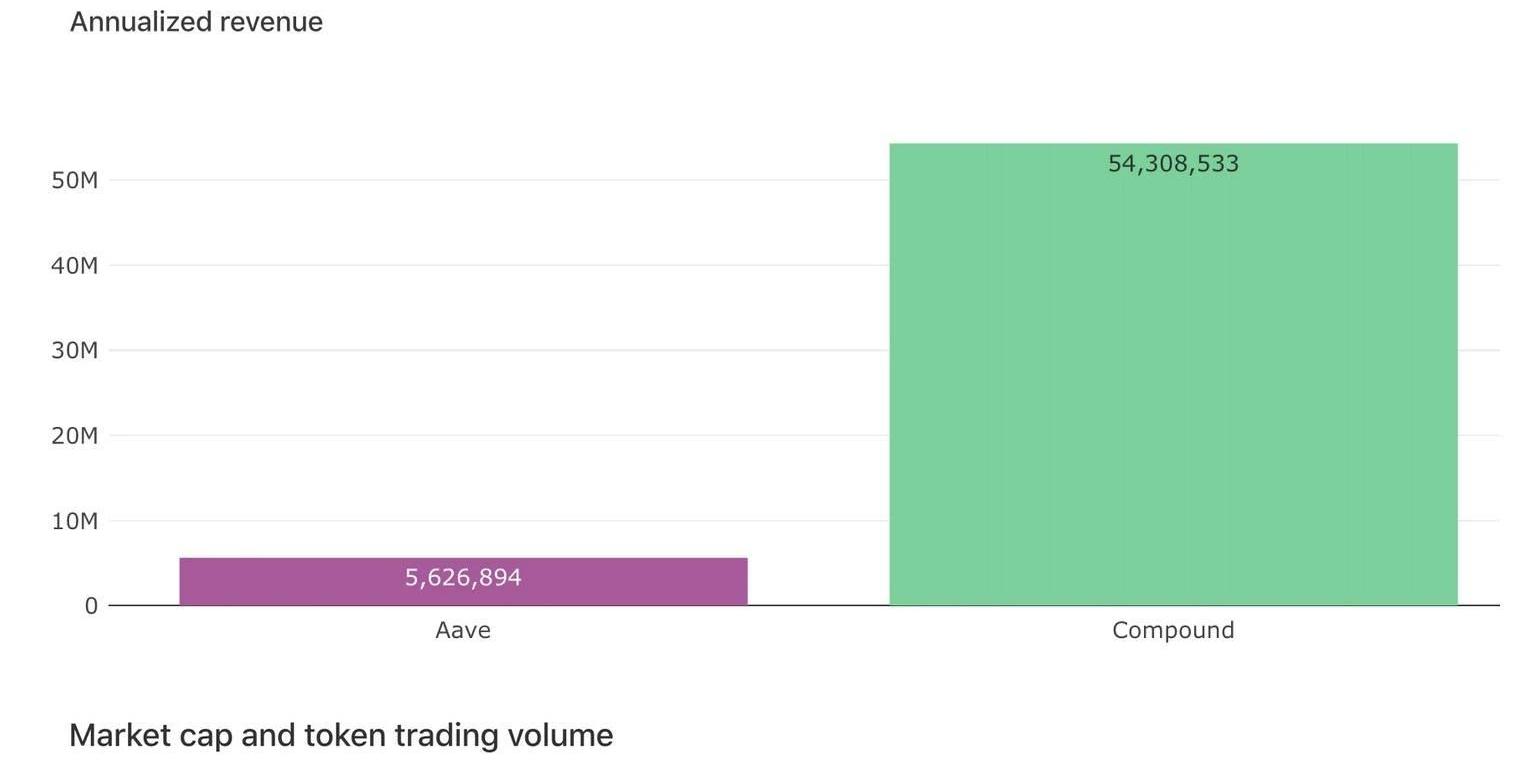

目前來看,DeFi項目的收入依舊很難進行比較,第二張圖強調了LEND和COMP動態的差異,這是由兩種不同的分配策略所致,即2017年的ICO和2020年的收益農耕預期。

如果說前天的下跌是開胃菜,那昨天的瀑布才是正餐,比特幣單日跌幅超過10%。瀑布還比較講究的分兩次進行,一次從昨天下午開始11500附近跌至10700,第二次今天早上進行,10700最低時跌破10.

1900/1/1 0:00:00原文如下: M網交易所不停機升級超級礦池系統:據官方公布,M網交易所將于今日5月8日18:00進行不停機升級PoM超級礦池,M網交易所可能出現USDT充提幣緩慢的情況,其他業務不受影響.

1900/1/1 0:00:00就在上周的8月26日,美國證監會SEC出臺新規。其中最重要的,就是新的《證券法》修改了對于「合格投資人」的定義.

1900/1/1 0:00:00比特幣又破萬 昨日黃金破位,美股跌A股跟跌,受大環境影響,比特幣大跌12%又破萬。十倍以上杠桿全爆。最近24小時爆倉達到11億美金。比特幣人均爆20萬元.

1900/1/1 0:00:00“今天你在做什么?”“挖土豆、玉米、泡菜、珍珠、三文魚、壽司、鉆石……”“所以,你剛開始是個農民,做大后涉及水產養殖業,然后開了餐廳,最后延伸到珠寶行業”“對.

1900/1/1 0:00:00文|王也編輯|郝方舟出品|Odaily星球日報 在被瘋狂炒作的同時,火爆的DeFi也引起了美國證券交易委員會的注意.

1900/1/1 0:00:00