BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD-0.28%

ADA/HKD-0.28% SOL/HKD-1.23%

SOL/HKD-1.23% XRP/HKD-0.23%

XRP/HKD-0.23%撰文:JubiLabsFANFAN其實這個問題可以換個問法,DeFi的火是偶然中帶著必然,還是必然中帶著偶然?先不著急回答,我們今天用三個問題來解釋:1、DeFi怎么火起來的2、DeFi還能火多久3、DeFi還能帶火哪些概念DeFi怎么火起來的?

火,當然首先是有需求。DecentralizedFinance,本質還是Finance。金融,百度百科有個定義,金融是市場主體利用將資金的經濟活動。DeFi的創新只有一點,我們以前用中心化的工具,現在用去中心化的工具。今天我們不討論工具,因為DeFi火的根本不在于De,而在于Fi。那么問題來了,資金如何從盈余方流向稀缺方呢?一是發行,二是出借,投資某種意義也可以理解為一種出借行為,出讓資金,獲得回報。發行問題我們今天也不作討論,這是另一篇故事了,我們只講出借。手上資金盈余的人,要把資金出借給稀缺方,獲得利息回報。這似乎很合理,這也是DeFi得以持續的根基,所以Lending類的項目,是最簡單最原始的DeFi類型。Lender不斷希望獲得更高的回報,Borrower不斷希望支付更低的成本。這個缺口有多大呢?

Terra鏈上DeFi鎖倉量為163.1億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為163.1億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1124.7億美元)、Terra(163.1億美元)、BSC(115.6億美元)、Fantom(119.4億美元)、Avalanche(83.4億美元)。[2022/1/26 9:13:15]

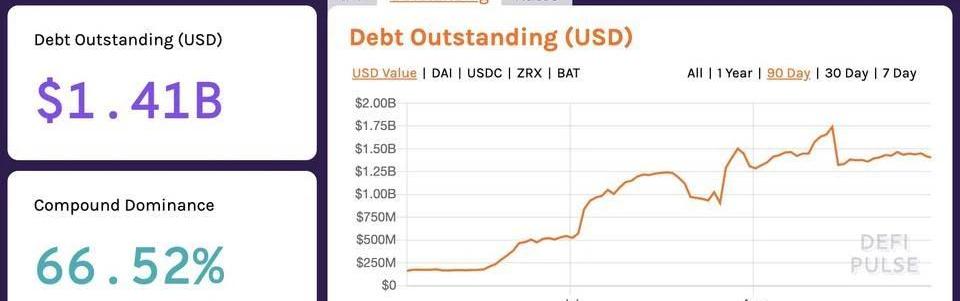

根據DeFiPulse的數據,幾種主流幣未償還債務為14.06億美金。

DeFi借貸協議Aave V2總借款量觸及75億美元,創歷史新高:據最新數據顯示,DeFi借貸協議Aave V2總借款量觸及75億美元創下歷史新高,本文撰寫時Aave V2協議鎖倉量達到105億美元,24小時清算量達到745,562美元,總用戶數為55,551。去中心化借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤,目前借款量排名前三的分別是Compound(75億美元)、Aave V2(75億美元)、以及Maker(56億美元)。[2021/8/4 1:33:07]

而IPY為4453.7萬美金,年化利率約為3.167%,算是一個比較正常的區間。然而真實的借貸利率如下圖所示,在正常情況下,借款利率還算在一個比較正常的區間。但是隨著資金融通的需求變得強烈,而信息仍然不對稱的情況下,這個利率開始變得很不穩定,甚至很高。但是又不能不借,比如礦工需要質押BTC繳納電費。

DeFi協議Convergence Finance公布IDO白名單抽簽結果:DeFi協議Convergence Finance公布IDO白名單抽簽結果,已通過KYC@conv.finance向1000多名社區成員發送郵件,中簽者需要在收到電子郵件后48小時內完成KYC。Convergence將于3月25日在Polkastarter進行IDO。[2021/3/21 19:05:19]

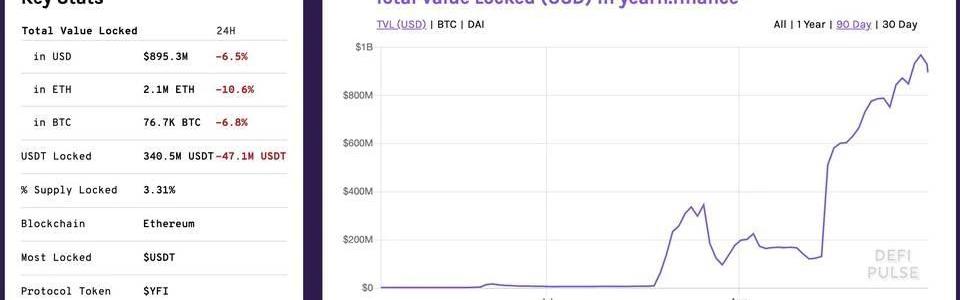

這一切,都歸功于Lender不斷希望提高借款回報,Borrower不斷希望降低借款成本導致。如何彌補這個缺口?部分DeFi項目的做法就很有意思了——它發行了一種新的通證,并無限放大這個新的通證價值,使通證價值=缺口價值。新的通證價值支撐到底是什么?目前大多DeFi將它定義為一種權益幣,或者叫治理幣。比如YFI的作用:1.添加新的貸方;2.廢除當前的貸方;3.增加存款和取款費用;4.更改貸方百分比的鏈上權重;5.分配協議收益率的百分比來為獎勵池提供資金;6.如果啟用了分配獎勵,YFI還將允許持有人從獎勵池中申領其份額。Yearn當前的TVL達到8.95億美金,按照前面說的正常利息計算回報為2834萬美金。但是我們不能狹隘地認為YFI的價值僅僅在于此,因為Yearn生態內能夠賺取的收益非常多,包括yearn.finance利息;從Compound中獲取COMP;從curve.fi中獲取CRV;從curve.fi/y交易費用分成;從ytrade.finance杠桿交易費和清算津貼;從yswap.exchange基本系統費用;從iliquidate.finance獲得清算津貼;未分配的利息或費用等。參考宏觀經濟學中的乘數效應,2834萬美金被放大為10億美金,也不是完全不可能,當然這些權益的價值計算也是非常復雜的。

跨鏈DeFi協議Unifi支持MX/TRX交易及流動性挖礦:據官方消息,跨鏈DeFi協議Unifi支持 MX/TRX 交易及流動性挖礦。MXC抹茶平臺幣MX將映射在波場公鏈上(TRC20),既可以用于流動性挖礦產出代幣UP,也可以1:1兌換成MX(ERC20)。11月13日,Unifi資產UNFI上線幣安新幣挖礦。9月15日,MXC抹茶考核區上線UP(Unifi Protocol),開放USDT交易。據了解,UNFI是Unifi的治理代幣,UP是Unifi的協議代幣,通過Unifi流動性挖礦產出的UP可以兌換成UNFI。[2020/11/19 21:20:44]

DeFi還能火多久?

那要取決于這份權益究竟價值幾何,需要玩家獨立思考。每當這份權益的價值被放大,Lender會陷于一種行為:當權益的價值足夠高,便愿意把盈余資金拿出來。Lender到底有多熱情呢?這個增長量是非常非常恐怖的。單拿TVL這一個數據來說,目前主流幣的TVL總量為77.8億美金,三個多月前,僅僅為10億美金。總的來說在流動性不足的情況下,為了提高資金使用效率,就需要使權益通證價值=借貸雙方預期缺口價值。這個缺口巨大,那么權益價值就需要被隨之放大。因此,DeFi的火是必然的,這個時間點爆發有它的偶然因素,但放大一定是必然的。至于還能火多久,大概是要思考權益價值如何維持。而去中心化只是一種貫穿始終的工具,當然工具也很重要。DeFi還能帶火哪些概念?

我覺得一切有利于Lender→Borrower的事情,一切有利于實現資金的經濟活動,都具備火的基因,并且都長期存在超大的、剛性的市場需求——這也解答了今天的問題,DeFi會是區塊鏈世界中最大規模、最剛性、最永恒的需求場景。圍繞金融行為本身的,比如發行、借貸、交易撮合、交易聚合;圍繞金融衍生品的,比如期權、期貨、保險、理財、債券;圍繞提高金融效率及市場容量的區塊鏈技術,比如預言機、Layer2、分片、跨鏈、存儲、金融定向智能合約;以及圍繞可持續發展的探索,比如治理。這些都使我們打開想象空間,認為DeFi充滿無限可能。但你要理解這些概念在提高資金流動效率中,所解決的問題,也就很容易發現哪個方向會火了。當然別忘了,資金安全是第一要素。

Tags:DEFEFIDEFINCEGlobal DeFiCEFI幣DeFinitionAltitude Finance

編者按:本文來自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:RossBulat,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:008月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦。本屆峰會由火幣集團、36kr、Odaily星球日報共同主辦,幣核科技&霍比特HBTC金牌贊助,鏈上ChainUP戰略贊助,貝.

1900/1/1 0:00:00這兩天大盤開始了一波比較有力度的調整。從昨晚開始到今天早上,無論是主流幣還是DeFi類代幣,都進行了一次較深的調整.

1900/1/1 0:00:00原地址:https://medium.com/daohaus-club/daohaus-v2-86591e6f0595作者:CooperTurley譯者:李意翻譯機構:DAOSquare當您將一.

1900/1/1 0:00:00整理|秦曉峰出品|Odaily星球日報 8月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦.

1900/1/1 0:00:00