BTC/HKD-0.23%

BTC/HKD-0.23% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD-0.02%

ADA/HKD-0.02% SOL/HKD-0.97%

SOL/HKD-0.97% XRP/HKD-0.67%

XRP/HKD-0.67%編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:AndrewKang、BenjaminSimon、DarylLau,分別為MechanismCapital合伙人、研究員、合伙人編譯:PerryWangYFI自7月推出以來,毫不夸張的說,席卷了整個加密貨幣世界。盡管其創建者發出了一些措辭強烈的警告:「YFI的價值為0」和「我在生產中進行測試」,但YFI的價格卻呈現爆炸式增長,一度達到每個代幣近44,000美元的峰值,總市值約為13億美元。YFI的迅速崛起在很大程度上歸功于其神秘感。YFI的「公平啟動」和閃電般的代幣分發時間表——所有3萬枚代幣在第一周內分發完畢,給這一剛起步的代幣帶來極大的網紅爆款氣質。此外,YFI的早期成功激發了一個特征鮮明、且強大而活躍的社區。但網紅爆款和社區治理只是表層氣質。它的底層實質是DeFi協議yearn.finance的治理代幣。yearn.finance是AndreCronje幾個月來一直推動發展的名副其實龐然大物,該協議繼續以驚人的速度升級。Andre不僅執行了最初的愿景,即構建了一個自動化的穩定幣收益優化器,而且他還制定了宏偉的計劃,在這些堅固的基礎之上構建一個令人引人入勝的金融大廈。很明顯,YFI代幣將在Yearn生態系統的未來中發揮重要作用。本文的旨在提出和探討一些用于該代幣估值的關鍵框架。總鎖倉量TotalValueLocked

DeFi中進行基本估值的一種常用方法是,查看協議的TVL與其市值的關系。但是我們不認為TVL是一個可靠的指標,因為協議可以從其「鎖倉價值」中產生的收益方面差異很大。可代替的做法是,我們對YFI的最主要關注點不在于TVL,而是將YFI視為持幣人的創收資產。就目前而言,Yearn的機槍池yVault向用戶收取5%的業績表現費*,并向從yVault中提款收取0.5%的費用。這些費用分配給在治理合同中進行質押的YFI持幣者。TVL雖然通常用于估值,但對我們而言不具參考價值,因為TVL僅占到該協議收益方程式的一部分。通過TVL對YFI進行估值,類似于通過勞動力規模而非營收來對公司進行估值。像梅西百貨公司這樣的公司可能雇用了許多工人,甚至可能產生大量營收,但與Netflix這樣利潤率更高的公司相比,梅西百貨的利潤率相形見絀,盡管Netflix生產過程中的「價值鎖定」要少得多。市盈率P/E

eToro平臺服務中斷 官方仍在嘗試解決問題:今日凌晨,eToro平臺官方發推表示,eToro平臺當前服務中斷,技術團隊正在努力解決此問題。截至目前,服務中斷問題仍未解決,團隊仍在與微軟工程師合作解決該問題。用戶可以使用離線交易工具查看所有未平倉頭寸并平倉。官方向客戶保證,平臺沒有受到任何損害。[2021/2/24 17:46:35]

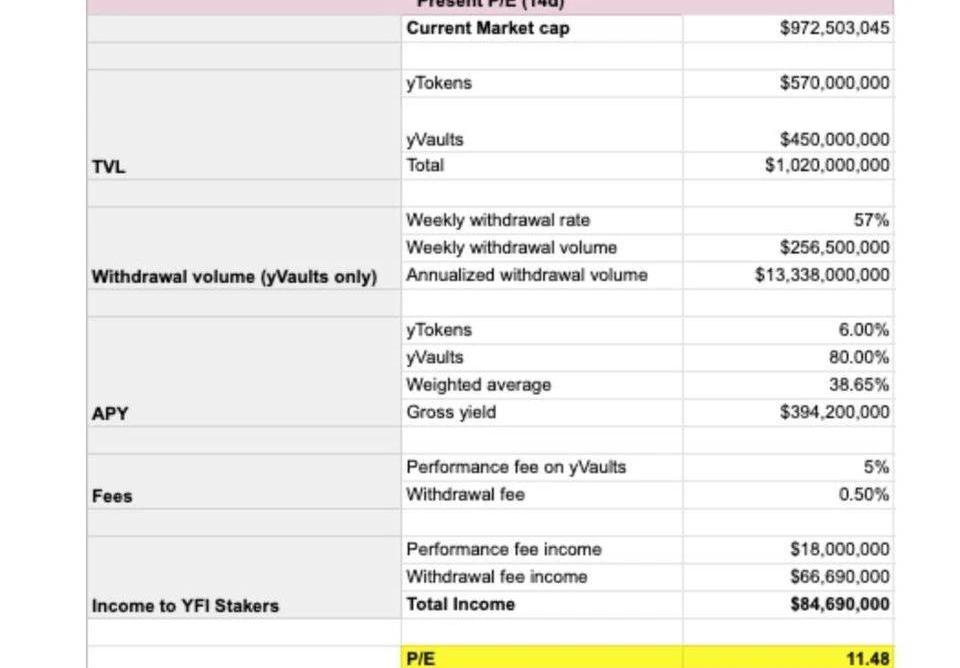

當前證券市場常用的市盈率模式作為估值方法,相比TVL則要好得多,因為該模式將YFI視為生產資產,而YFI確實如此。現有的市盈率估值法可以讓我們簡單了解一下YFI當前產生的收入與其市值間的關系。以下是我們當前的市盈率計算,假設YFI質押率為100%。

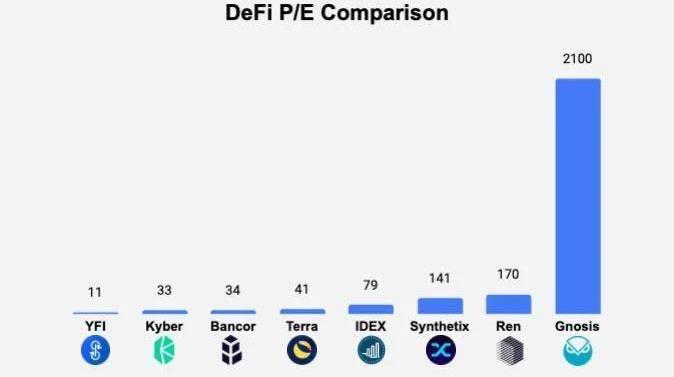

為了比較YFI與其他DeFi協議的市盈率,我們必須首先區分價格/盈利和價格/營收P/R。兩者常常被混淆。YFI的P/R約為2.5倍:10億美元的市值除以Yearn用戶的4億美元年化收益。YFI的P/E約為11.5倍,這是將其市值除以YFI持幣者的年化收入得出的。為了保持一致性,我們希望比較DeFi的市盈率P/E。為此我們首先需要確定哪些協議可以為代幣持有者帶來收益。然后,我們考慮了每個協議獨特的代幣經濟學模型,逐一計算了這些協議的當前市盈率。為了讓我們的比較實現標準化,我們采用了過去30天完全稀釋的市值和年化收益,并且還像上面在當前YFI的當前市盈率中所做的那樣,假設每種方案的質押率為100%。

從這張圖表可以清楚地看出,即使YFI經歷了最近的價格飆升和隨后的下跌之后,仍然是這些協議中市盈率最低的。但是值得注意的一個令人驚訝的發現是,其中相當部分收入來自于最近幾周yVaults機槍池額度很高的提款。通過計算每個yVault的日提款率加權平均值,我們得出,過去14天每周約有57%收入來自于這一項。即使提款費僅適用于yVault機槍池,費率僅為0.5%,僅提款費一項就產生了超過6600萬美元的年化收入。我們認為,高提款額是收益耕種格局的不斷變化,導致用戶頻繁移動其資產的結果。相比之下,yVault收益收取的5%業績表現費,僅貢獻了YFI質押者年化總收益的不到四分之一。yVaults機槍池提款額已經開始放緩,我們預計這種趨勢將繼續下去。我們預計,最終提款費收入在Yearn協議中為YFI持幣者產生的收入的份額將減少,類似于交易所收取的提款費與交易費的比例。性能:更具持續性的收入來源

薩爾瓦多村莊嘗試以比特幣替代傳統金融:由于疫情沉重打擊了旅游業,薩爾瓦多的El Zonte村采取了以比特幣為動力的替代方案,以代替傳統金融解決方案。一位匿名捐助者“向El Zonte分配了一份多年期的六位數捐贈”。目前參與者可以使用比特幣和閃電網絡購買商品,甚至可以支付水電費,有前途的學生還可以獲得比特幣資助。(cryptonews)[2020/7/16]

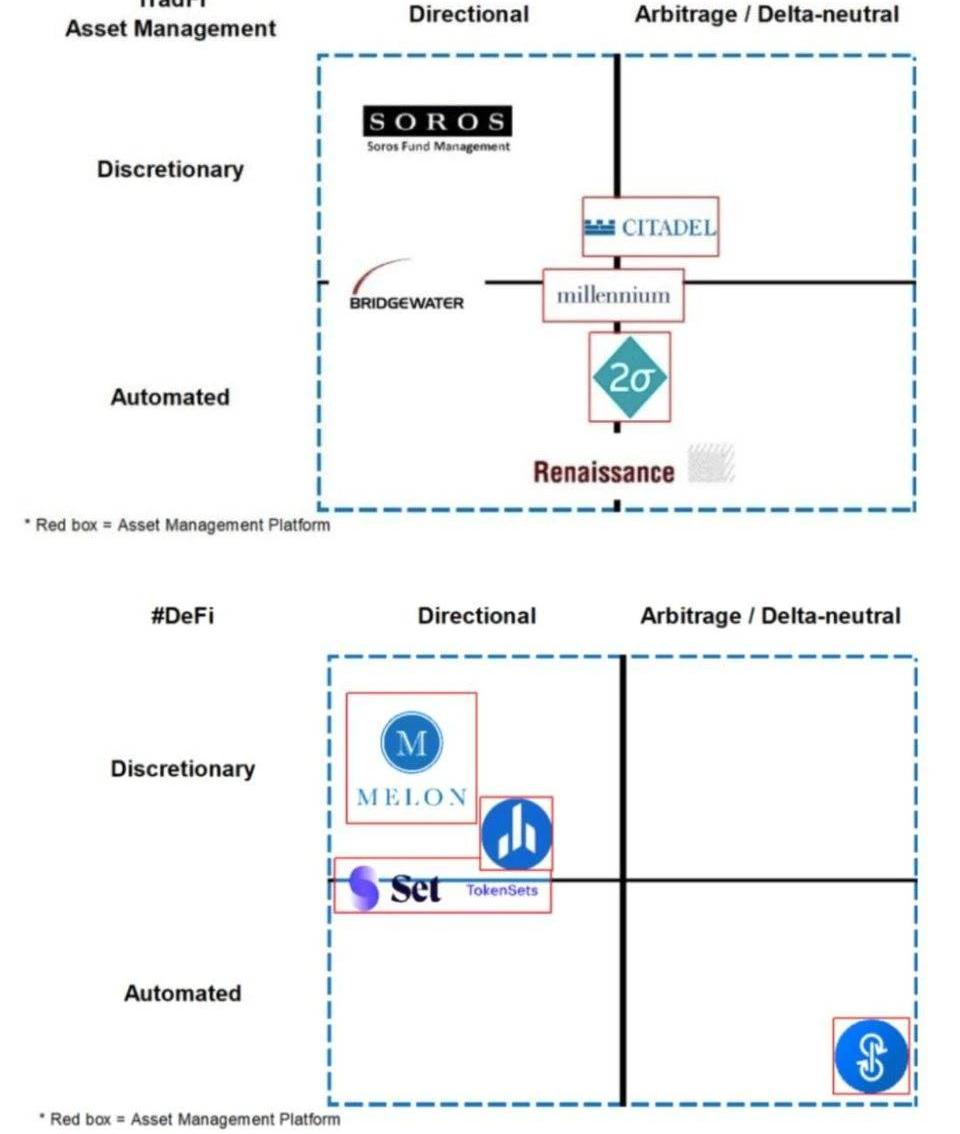

如果提款費不太可能成為YFI持幣者的主要收入來源,哪種收入將取而代之?我們認為YearnFinance可以從機構投資者的招數中學到幾手,尤其是像Yearn這樣是非定向和自動化交易的機構。

比較加密和非加密資產管理平臺,來源:MapleLeafCapital對沖基金通常使用「2/20」收費模式:每年2%的管理費和20%的利潤分配。前者按資產管理總金額計算;后者僅按該基金的利潤計算。Yearn可以采用類似的結構,也許可以免除年度管理費,而可以將份額固定的業績表現費劃撥給給發展基金。實際上,Yearn已經實施了向策略制定者付費的方法,直接向yVault策略獲得YFI持幣者批準的開發者支付。截止目前,依據yVault機槍池收入收取5%的業績表現費,但是這一模式可以擴展為依據yToken收入收取業績表現費。我們認為,5%至10%的業績表現費將為代幣帶來可觀的價值,并有助于為持續的協議開發提供資金。我們還認為,這一業績表現費區間足夠低,以至于如果有分叉協議收取更低的費用,都不會帶來明顯的競爭優勢。穩健的業績表現費具有適當調整激勵措施的優勢。隨著Yearn的發展和用戶群的增長,提款額相對于TVL自然會呈下降走勢。這種下降走勢對于YearnFinance來說也是利好,因為這意味著該協議的留存率不斷提高。但是,提款額的下降當然也會導致YFI持幣者的提款費收入減少。相比之下,業績表現費可以讓Yearn和YFI累積價值,從協議不斷增長的收益中拿出一部分,補償參與該協議治理的YFI質押者。遠期市盈率和現金流量折現法

現場 | 螞蟻金服副總裁蔣國飛:libra出現前,我們已經在嘗試跨境匯款了:金色財經現場報道,在螞蟻區塊鏈應用與供應鏈金融的媒體溝通會中,螞蟻金服副總裁兼阿里巴巴達摩院金融科技實驗室主任蔣國飛對Facebook發行的Libra做了簡要評價,去年6月份在香港推出從香港到菲律賓的跨境匯款,今天針對于臉書非常感興趣,因為推出宏偉計劃,其實跨境匯款我們很早之前就嘗試,其實夢想是資金在服從監管的前提下,在各國之間自由流動,而且秒級完成。像你今天發一個電子郵件、發一個圖片一樣,所以在香港和菲律賓之間,通過手機APP,三秒鐘之內退款在菲律賓可以收到菲律賓的二維碼,可以到店里面買啤酒、餐館支付可以支付,所有幾秒鐘就可以完成,不論跨國界。[2019/7/30]

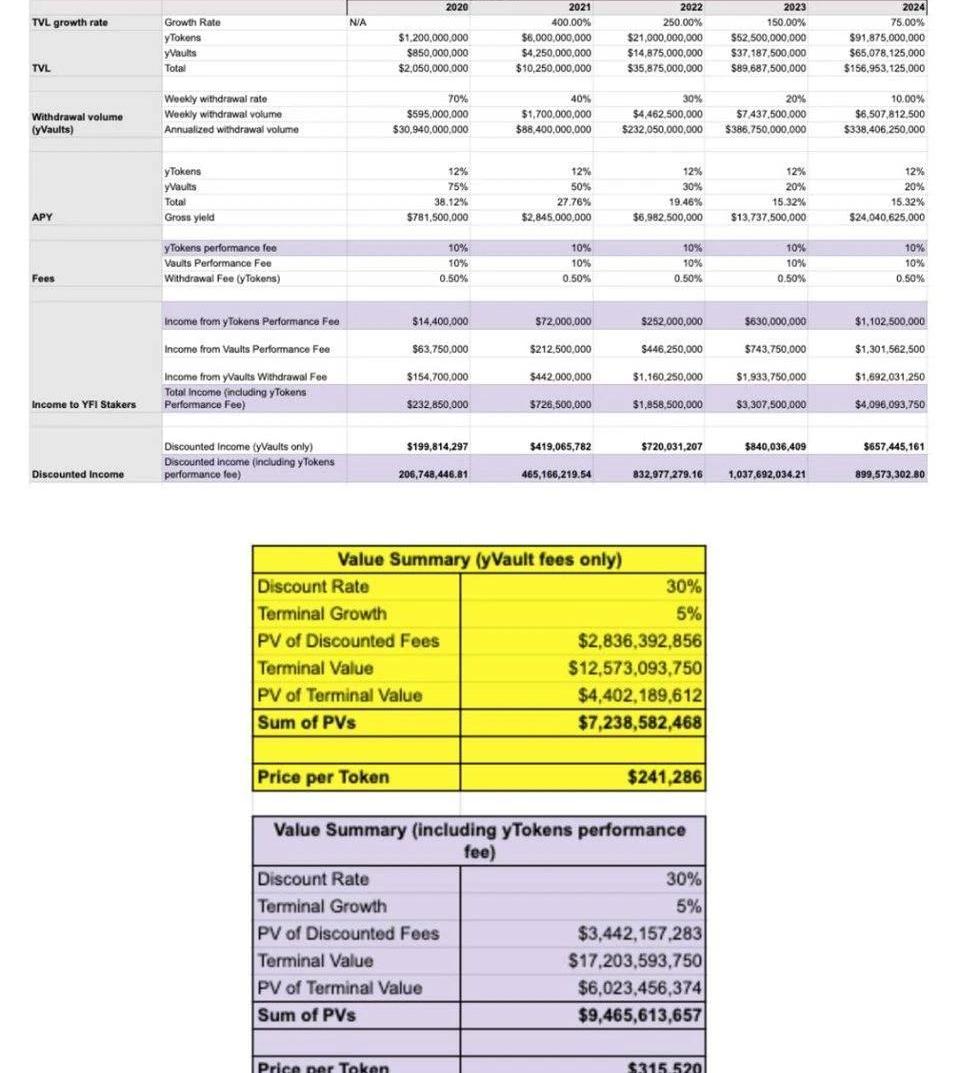

無論業績表現費是否擴大、是否同時依據yVault和yToken額收入收取,很明顯YearnFinance仍處于早期發展階段。不僅提款費率會發生變化,而且協議的TVL和年化收益APY也在不斷變化。因此,像當前市盈率這樣的評估模型自然受到限制,因為它們沒有考慮到協議未來的增長和變化。為了填補這一空缺,我們探索了兩種面向未來的模型:遠期市盈率和現金流量折現法DCF。對于每種模型,我們提出了三種「情況」:一個基本情況假設,一個保守情況假設和一個激進情況價值。這些假設不僅在TVL、APY和提款額上有所不同,而且其業績表現費和提款費率上也有所不同。我們應該強調,這些情況并不意味著可以覆蓋未來所有的可能性。當然,不同情況的排列組合,例如TVL增長高而協議費低,都是完全合理的。這三種情況假設僅是為如何根據YFI的未來潛力對YFI估值提供一個方向。遠期市盈率

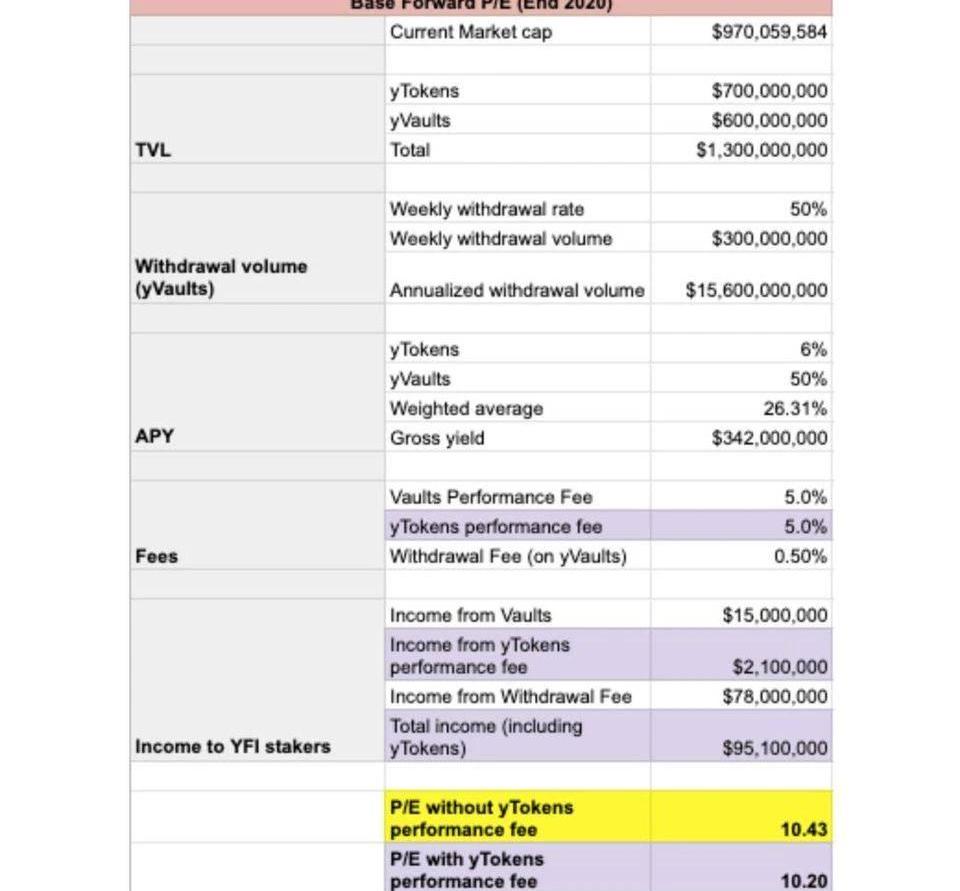

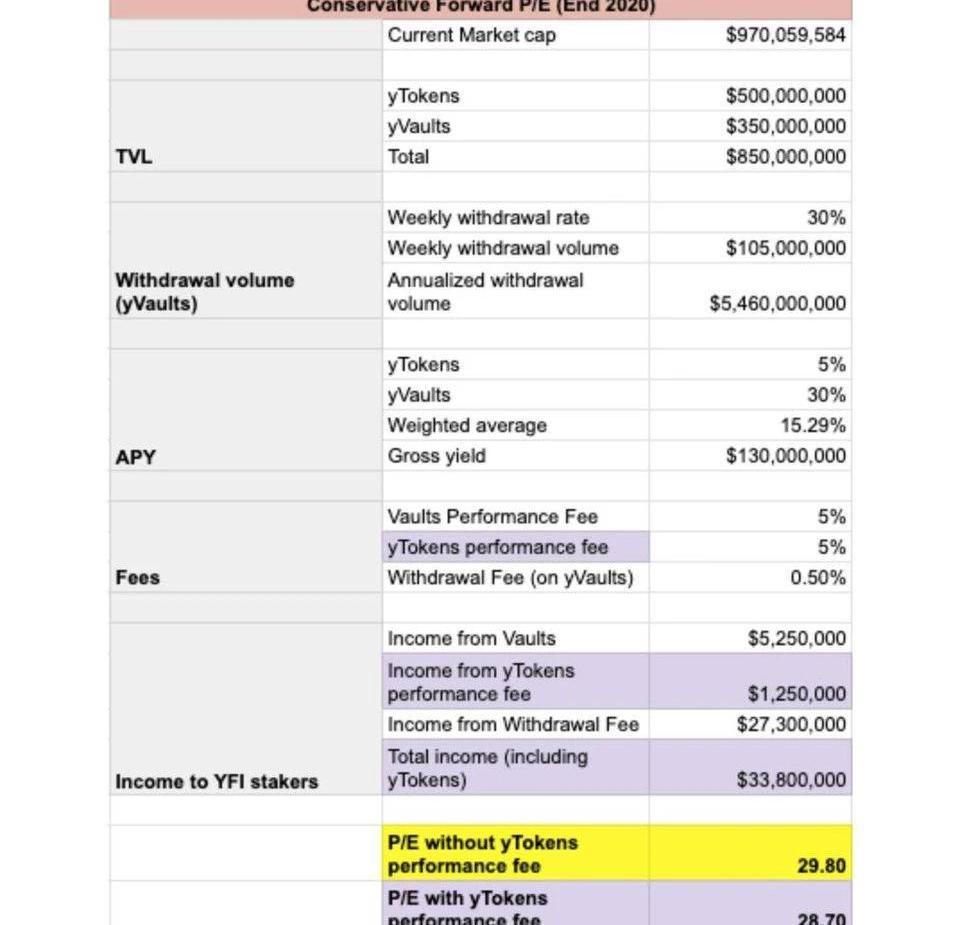

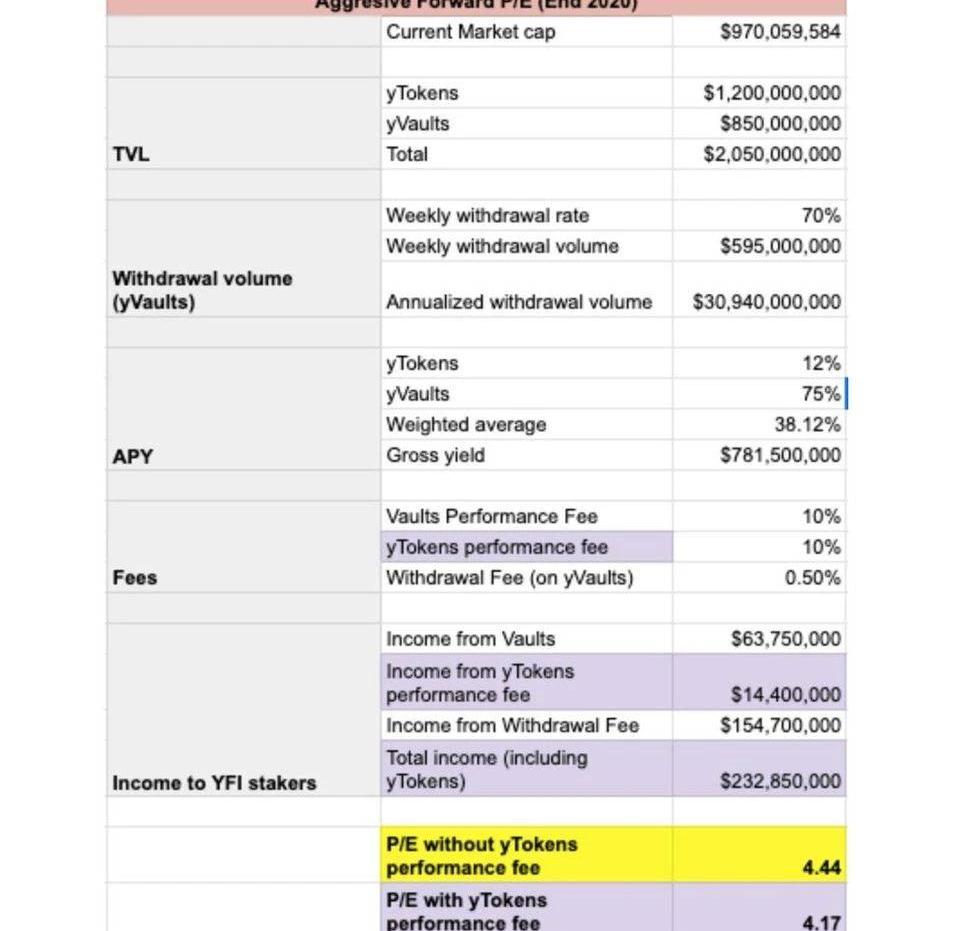

以下是我們對今年底市盈率模型給出的三種情況假設。先提醒一個注意事項:由于業績表現費當前僅適用于yVault,因此我們針對每種情況都包括兩種不同的市盈率計算:一種僅對yVault計算業績表現費,而另一種對yVault和yToken收入均計算業績表現費。包含yToken收入的業績表現費單元格用淺紫色陰影表示。**基本情況假設**

聲音 | 中國政法大學朱巍:可嘗試用區塊鏈的方式,職能部門統一連接到系統中獲取個人身份信息:據中國新聞網報道,中國政法大學傳播法研究中心副主任朱巍認為,個人身份證信息之所以沒能在政府各部門之間打通,是由于各職能部門間、職能部門內部間都有信息“孤島”的存在。國家市場監管總局網站上,總局登記注冊局回復一位網友投訴時表示,國家正在建設身份認證系統,以杜絕此類身份信息被冒用情況。在朱巍看來,這種身份認證系統如果是工商部門主導建立,會不會又變成一個信息孤島?與其這樣,不如嘗試用區塊鏈的方式,職能部門統一連接到系統中獲取個人身份信息。[2019/2/1]

我們為年底設想的基本情況為:假設yToken和yVault的TVL有所增長,但假設yVault的提款率略有下降。我們預計在未來幾個月內,收益耕種市場的狂熱將繼續,但是yVaults和yTokens的APY略有下降。這一基本設想將yVault的業績表現費保持在5%不變,并包括對yToken收入收取5%業績表現費。**保守情況**

在這種假設下,yToken和yVault的TVL保持不變,其各自的APY停滯不前。此外,這種看跌假設還包括了低于當前費率的業績表現費和提款費,以及30%的每周提款率,這不到yVaults提款率的14天歷史平均值的一半。實際上,該預測中較低的提款率包含了Yearn成立至今的歷史提款額,這意味著提款率要大幅降低,才能使平均值從當前水平下降。盡管這種假設是看跌,但值得指出的是,其所產生的市盈率仍使得YFI處于各類DeFi協議中市盈率最低的梯隊。**激進情況假設**

動態 | 50%的美國人愿意嘗試比特幣:據bitcoinist消息,由分析公司Harris Insights和cryptocurrency startup Gem進行的一項新調查顯示,50%的美國受訪者傾向于嘗試加密貨幣資產類別。調查還顯示,收入較低的人更有可能購買比特幣。[2018/8/11]

這種情況下我們假設yToken和yVault的TVL和APY到今年年底都將出現顯著增長。這一假設還假定交易額很高,并且在其中合并了業績表現費率更高的假設。而這種看漲預測的某些因素比起其他假設更具合理性。例如,最近引入的wETHyVault機槍池展示了Yearn協議仍能吸引資金流入:48小時內,wETH機槍池中涌入了超過125,000枚ETH,此后該機槍池的鎖定資產值達到了峰值,超過250,000枚ETH。相比之下,每周提款率80%的預測則是極為激進的,特別是考慮到最近幾周提款額一直在放緩的現實。現金流量折現法DCF

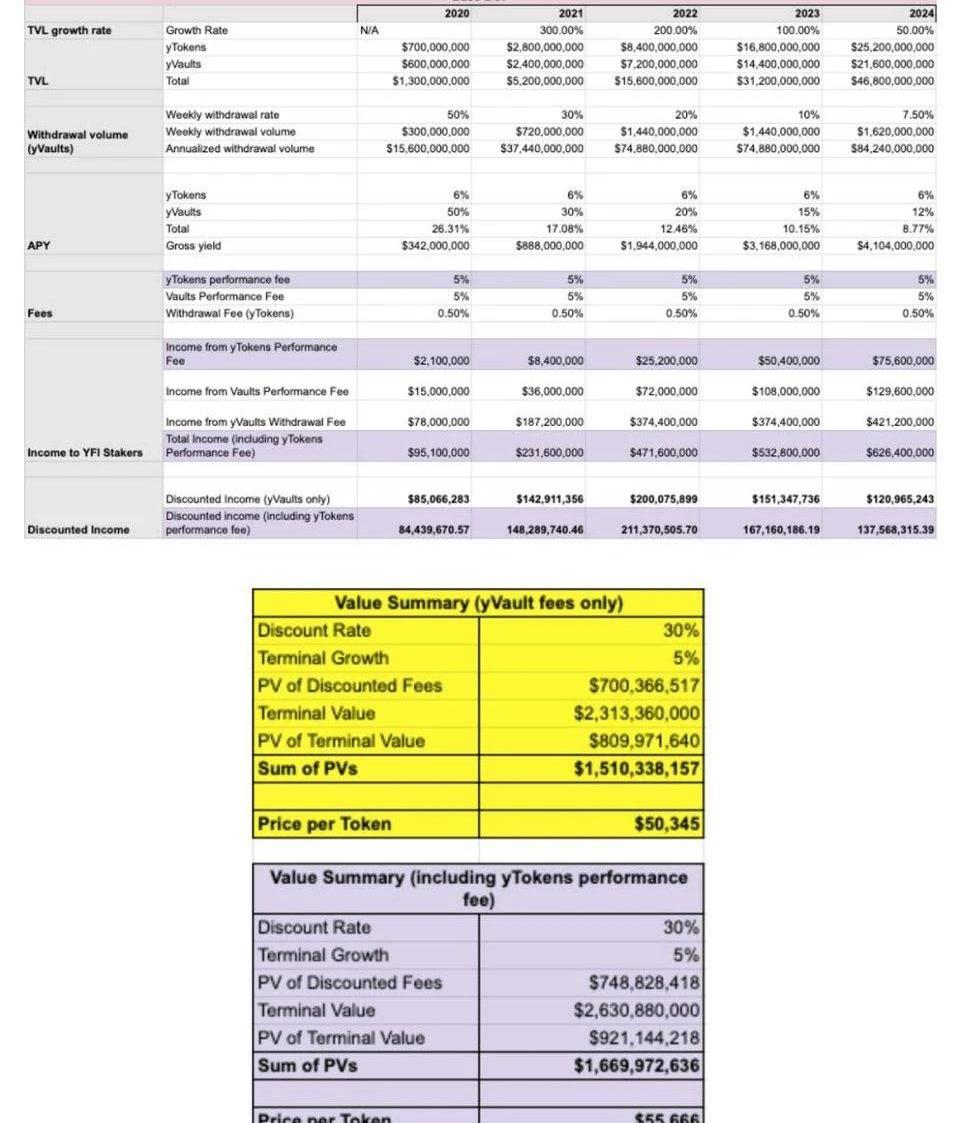

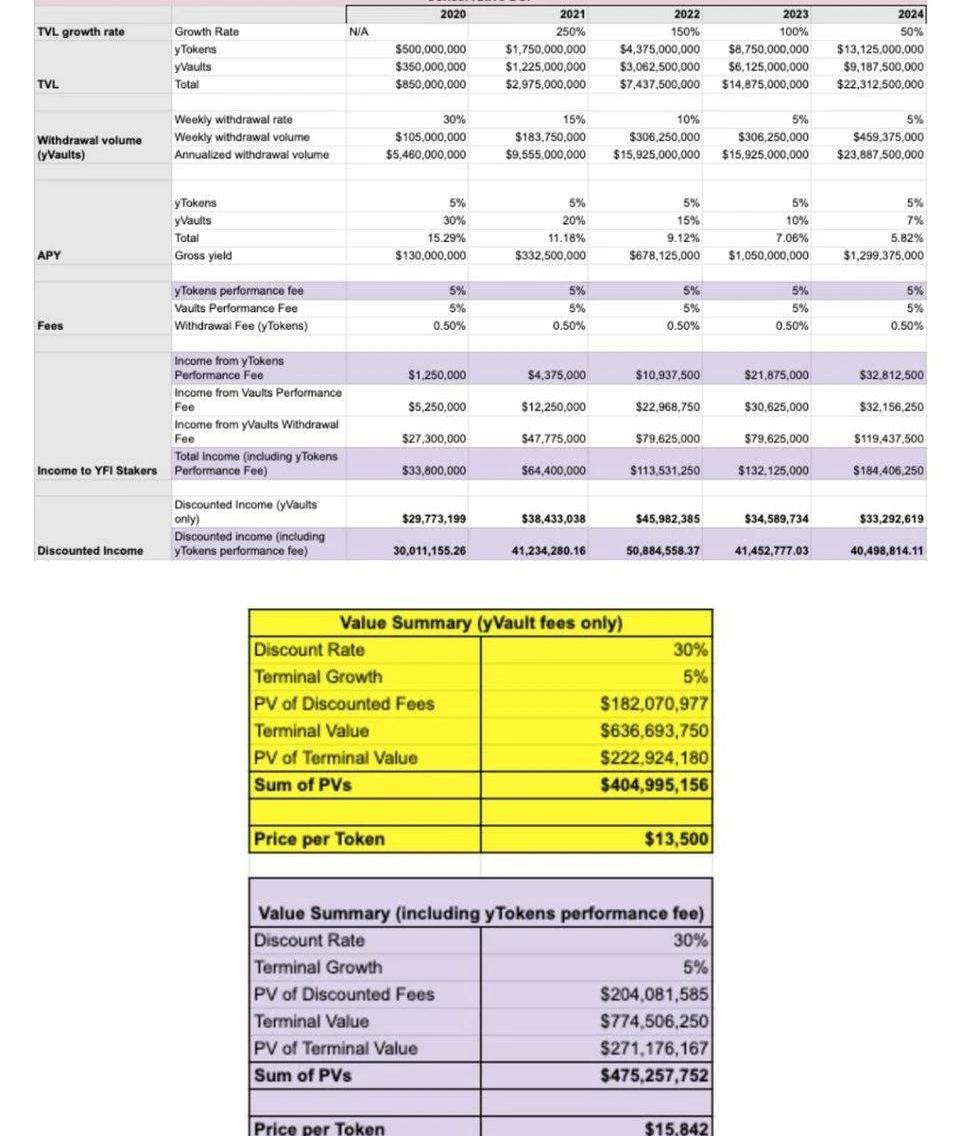

上面的遠期市盈率模型給出了YFI的2020年底收入估算。但是,從更長期的角度來估值是必要的,這樣我們就可以將其盈利轉化為潛在的代幣價格區間。現金流量折現法估值在這一方面很有啟發性。這些預測是為了估計折現現金流的一般規模,而不是提供準確的估值。我們假設的三種DCF情況,起始值與遠期市盈率假設中的起始值相同。但是我們的DCF預測結合了TVL和APY隨時間變化的增長/衰減。更值得注意的是,所有這三種DCF案例都假設在接下來的幾年中,提款額顯著下降。通過這種方式,DCF模型具有鮮明的特點:可以快速了解一旦提款熱潮冷卻下來、業績表現費填補YFI持幣者主要的收入份額情況下下YFI的未來估值。在深入研究預測前的最后兩個因素。首先,我們假設折現率為30%,終端增長率為5%。其次,與遠期市盈率模型一樣,我們為每種情況提供了兩種不同的價值累積模式:一種包含yToken業績表現費,另一種不包含。**基本情況假設**

從我們設想的DCF基礎情況得出的YFI價格比其歷史最高價略高,并且,對yToken收入收取業績表現費,意味著當前估值切實具有上漲空間。這一假設情況預計到明年年底TVL將達到52億美元,2023年將達到156億美元,到2024年底將超過480億美元。考慮到DeFi當前吸收加密和非加密資產的速度,我們相信這種TVL增長假設是合理的,特別是對于像Yearn這樣已經找準市場切合點的協議而言。**保守情況假設**

我們的保守DCF模型假設整體增長率要低得多,其得出的價格預測則反映了這種悲觀情況下對幣價的猜想。這種假設中與其他兩種情況一樣,隨著時間的流逝提款額減少,業績表現費的預計收入最終將遠遠超過提款費的預計收入。哪些因素會導致像這樣的停滯?我們認為,對于Yearn未來的擴張而言,除黑天鵝事件外,最嚴重的阻礙在于DeFi收益率是否會急劇下降。一旦發生這種情況,如果Yearn的其他產品部分未能獲得長足發展,該協議可能仍會實現TVL和收入的增長,但可能不會達到我們迄今為止所目睹的爆炸式增長。**激進情況假設**

我們看漲的DCF假設情境中,對YFI代幣的估值區間為24.1萬美元和31.5萬美元,具體取決于是否對yToken收入收取業績表現費。假設到2024年底,TVL超過1500億美元——這肯定是非常激進的假設,這一數值幾乎是ETH當前市值的三倍!但是,鑒于我們已經目睹的穩定幣和機槍池的增長,以及Yearn僅實施了計劃中的潛在戰略中的一部分而已,我們并不認為這種情況是不可能的。我們也不想忘記,代幣化的現實世界資產開始進入DeFi。Yearn的潛在市場總規模比其TVL大幾個數量級,并且其尚未發布的金融基層產品可能進一步推動增長和網絡效應。總結

對YFI估值并非易事。Yearn生態系統非常復雜,YFI在其中的作用仍未確定。我們在本文中概述的各種模型產生了很大的估值范圍,以反映可能出現的截然不同的結果。這些假設并未完全捕捉到每一個潛在的收入或成本來源,例如為生態系統構建的不斷增長的產品組合,例如ytrade、yliquidate、yinsure等。本文的主要目的是充實客觀的評估框架,并確定各種情況下YFI潛在估值的數量級。我們認為,YearnFinance已經具有獨特的價值主張:它使散戶能夠被動地從市場的收益動能中獲利,就好像他們在積極地、專業地「耕種」。如果Andre不斷創新,社區保持強大活躍,Yearn就有潛力通過功能強大且可組合的產品套件,構建強大的DeFi生態系統。特別感謝MarcWeinstein、WeebMcGee、AndreCronje、MilkyKlim、SimonTan、ArmandCao、AlexWearn及其他提供有價值幫助和反饋的人們。免責聲明:本文中的任何內容不構成任何投資建議。備注該平臺目前收取5%業績表現費補貼Gas費用,只有發生交易才收費金庫中5%業績表現費累積的金額一旦達到50萬美元,立即向YFI質押者分發目前,治理合約中僅質押了21%的YFI:https://stats.finance/ygov這一表格中可以看到提款金額:https://docs.google.com/yToken是產生收益的、獨立包裝的穩定幣,是yCRV的底層資產由于我們無法將所有可能的情況都包含在這一研究報告中,因此我們發布了一個包含遠期市盈率和DCF各種假設的表格,方便讀者閱讀:https://docs.google.com/

Tags:YFIEARNYEAULTYFIXLearning StarNon-Fungible YearnBinance Multi-Chain Capital

昨晚美股開始搞事情了,科技股又崩了一波。由于本周一美股休市,所以昨天晚上實際上是美股本周第一次開盤,延續了上周的跌勢納指下挫超過4%,個股表現更是慘淡,蘋果股價大跌6.7%,微軟跌5.4%,Fa.

1900/1/1 0:00:006月初寫過一篇穩定幣的文章,對Maker、Kava和Acala三個項目的穩定幣模式進行了對比。詳情點擊《以太坊、波卡、Cosmos三大生態穩定幣大起底!》.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:AndrewHayward,編譯:Kyle,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自深潮TechFlow,作者:邦尼,Odaily星球日報經授權轉載。2020年中,DeFi走入風暴眼。這是一個解構了傳統規則的游戲,人和代碼直接交互.

1900/1/1 0:00:00編者按:本文來自 風火輪社區 ,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,盡管以太gas費用成本仍維持在高位,導致很多散戶把關注度遷移到其他鏈上的投機挖礦中,但以太坊生態中的.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 最近,DeFi流動性挖礦火熱,各類項目層出不窮,蔬菜、水果、動植物等各種名字都不夠用了。“古典老韭菜”也陸續入場.

1900/1/1 0:00:00