BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-2.69%

ETH/HKD-2.69% LTC/HKD-1.74%

LTC/HKD-1.74% ADA/HKD-1.88%

ADA/HKD-1.88% SOL/HKD+0.55%

SOL/HKD+0.55% XRP/HKD-2.04%

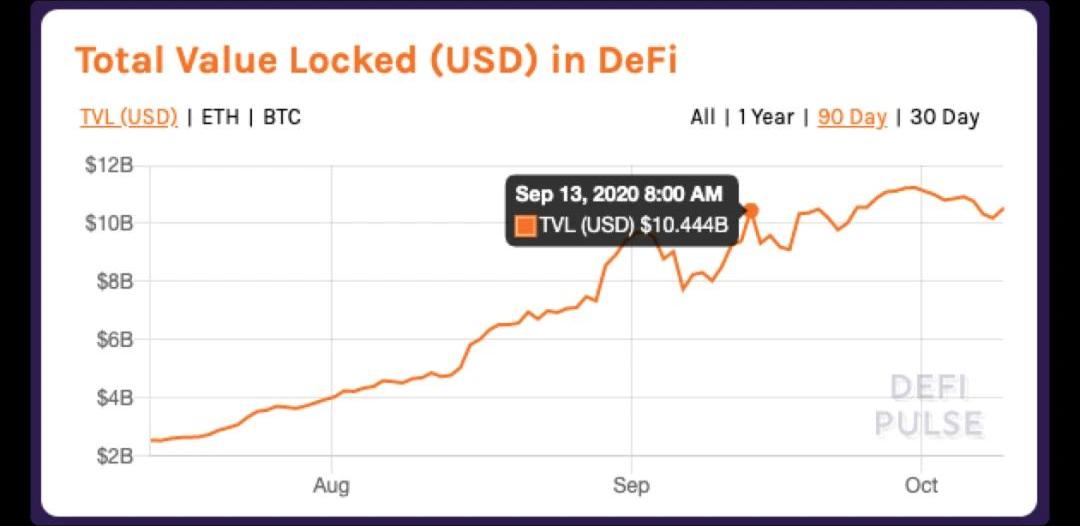

XRP/HKD-2.04%編者按:本文來自以太坊愛好者,作者:曾汨,EthFans研究員,Odaily星球日報經授權轉載。寫在前面的話:本文動筆于2020年9月初,彼時正值流動性挖礦大火,農夫們忙得不亦樂乎,超高的收益率吸引了大量熱錢涌入,DeFi鎖倉資金量也順勢突破百億美元。如今,流動性挖礦的熱潮暫時停歇,但對于DeFi樂高來說,其背后的組合進化從未止步。本文試圖將當前琳瑯滿目的DeFi樂高解構成五塊基礎積木,并沿以下三個問題依次介紹這五塊積木的演化發展:該積木緣何而來,旨在解決什么問題?解決方式是什么?還面臨什么問題?路在何方?1.超額擔保——DeFi免信任的基石

免信任是DeFi的金字招牌。智能合約免去了我們對平臺方的信任。區塊鏈無需準入的性質使得DeFi面向所有人開放,但卻引入了對手方風險。如何免除對手方信任?Maker給出了一個簡單而行之有效的答案——超額擔保。Maker的愿景是發行原生的鏈上穩定幣DAI。不同于USDC使用1:1的美元做擔保,鏈上并沒有美元資產,美元擔保也就無從談起。因此,Maker因地制宜地選擇使用鏈上原生資產作為擔保品。然而鏈上資產價格波動極大,為了讓DAI1:1錨定美元,Maker要求DAI的鑄造者鎖定至少價值1.5倍的資產作為超額擔保。一旦擔保品價格下跌導致擔保率低于清算線,系統就會拍賣擔保品以避免壞賬,從未保證DAI與美元的錨定。超額擔保這一設計由Maker引入,然后不斷被應用在諸多DeFi產品的設計中。作為借貸平臺,Compound可以讓用戶無門檻借貸,貸方永遠不用擔心借出去的錢收不回來,這是因為借方鎖定了至少價值1.5倍的擔保品。dYdX更進一步,將超額擔保延續進了保證金交易的設計中,只需維護115%的抵押率,你就可以開啟全倉保證金交易。超額擔保的應用遠不止于此,它仿佛是所有免信任協議的第一性原理,貫穿在以太坊內外諸多產品的設計中。然而,引入超額擔保的同時,新的問題隨之而來。擺在首位的是所謂的“經濟帶寬”問題:即可作為擔保品的資產存在市值上限,而該上限會成為DeFi協議增長的天花板。例如,Maker最初的單抵押DAI只能使用ETH作為擔保品,然而ETH的市值存在上限,這就制約了DAI的發行規模。解決思路自然是擴充擔保品的類別。從單幣種抵押到多幣種抵押,再到引入跨鏈資產作為擔保品,更有協議嘗試引入NFT和真實世界資產,都是在試圖不斷擴展“經濟帶寬”。另一個關鍵問題是資本效率低下。超額擔保意味著大量的資產作為擔保品鎖定在協議中,而其中很多閑置的借款能力沒有被充分利用。解決方案不少,但卻魚龍混雜。cToken/ytoken的解決思路很棒,Aave近期上線的信用貸款也讓人眼前一亮,它讓那些有閑置借貸能力的存款用戶可以將自己的信用額度授權給他們所信任的人,從而賺取額外收益。更有甚者提出了無抵押借貸,嘗試引入中心化數據提供商和信用機構來評估貸款者的信用風險,這與DeFi的初衷背道而馳,協議的免信任屬性不再,無疑是走彎路!總而言之,超額擔保作為免信任的核心,始終是DeFi樂高中不可或缺的一塊積木。2.AMM——代幣自動販賣機

觀點:一旦發達市場監管確定,傳統銀行將主導穩定幣市場:金色財經報道,專注于金融監管的高級政府關系主管Chris Hayes與SODA的首席執行官兼創始人Chris Ostrowski針對穩定幣表示,隨著對法定支持的穩定幣的監管壓力越來越大,美國和歐洲批發 CBDC 的潛在發展,以及消費者對加密貨幣市場安全的逃避,傳統銀行主導穩定幣市場的市場時機已經成熟。一旦實現監管確定性,傳統銀行機構將做好進入穩定幣領域的準備。

考慮到它們現有的合規和法律職能,傳統金融機構有優勢,甚至可能在開展穩定幣業務方面得到銀行監管機構的支持。此外,憑借其零售客戶賬戶,銀行擁有穩定幣的內置用戶類別。

由于監管護城河和現有基礎設施,與 USDC 發行人 Circle 等新參與者相比,銀行在穩定幣方面的努力將具有更低的資金和客戶獲取成本。他們完全有動力通過在區塊鏈上進行支付來為自己增加收入,而不是通過 Visa 和萬事達卡等成熟的支付網絡。

在美國,鑒于穩定幣對傳統金融體系的直接影響,拜登政府和現任眾議院金融服務委員會主席的眾議員麥克亨利的一項政策重點是尋找穩定幣監管的前進道路。[2023/1/28 11:33:09]

9月份,Uniswap月交易量達到驚人的154億美元,超過Coinbase,比4月份增長了100倍。上線兩年,Uniswap從一個小小的邊緣化DEX,到有今天這樣亮眼的成績,AMM作為背后的主角功不可沒。什么是自動化做市商?在金融市場中,做市商扮演著非常重要的角色,它負責為市場提供充分的流動性,撮合買家和賣家以促成交易。2017年涌現出的眾多DEX都采用傳統的訂單簿形式做市商,即由做市商在交易所中上不斷創建和調整訂單,等待對手吃單,因此也叫被動做市商。AMM則是根據一個預先設定的定價函數,自動計算出目標交易對的代幣價格。對于用戶而言,沒有掛單、撤單、等待吃單的操作,交易代幣就像使用自動販賣機一樣,選擇目標商品、輸入數量、打錢成交一氣呵成。你可以將AMM想象成一個運行在以太坊上完全自動化的做市機器人,只需要將資金注入目標交易對的流動性池,剩下的全部交給算法搞定,顯著降低了做市商的難度。2018年末上線的Uniswap是當前以太坊上最知名,也是最早一批采用AMM的交易所之一。它使用恒定乘積做市商的方案,根據x*y=k對資產進行報價,x,y分別是交易對兩邊資產的數量。無論什么時候,當用戶要從一個資金池中換出資產時,協議本身都根據“交易前和交易后池內兩種資產的具體數量的乘積相等”來決定你能用一種資產換出的另一種資產的具體數量。更詳細的工作原理可以看這篇文章。Uniswap之后陸續出現了一些新的AMM交易所。年初上線的Curve修改了Uniswap的定價曲線,提供了更低的滑點,專注于穩定幣之間的互換。上線不久交易量便超越了Uniswap。再之后便是Balancer,這個后起之秀擁有更為復雜的定價模型,并支持多種類資產資金池,致力于提供更低的滑點和更好的交易體驗。滑點是影響用戶交易體驗的重要因素,也是DEX相互競爭的圣杯。調整定價曲線雖然可以在一定程度上解決問題,但滑點的高低,歸根到底取決于流動性池內資金的多少。而流動性挖礦的出現,給出了一個不錯的答案。完全自動化的做市商帶來了無敵的上幣速度與做市效率,這是助力DEX彎道超車的絕招。CEX憑借著更好的訂單深度和更低的交易成本一直是用戶首選,但繁瑣的上幣流程導致大量長尾資產被忽視。而在Uniswap上創建交易對無比簡單,沒有任何人工干預,幾筆交易即可上幣,絲般順滑。更無需依賴專業的做市商,無論訂單規模多大,或流動性資金池多小,AMM交易所都能隨時提供流動性。這在近期新幣頻出、投資情緒熱烈的大環境下優勢巨大,Uniswap逐漸成為許多用戶的交易首選,也是大量代幣價格發現的源頭。大眾怎樣判斷DeFi在什么時候獲勝了呢?答案是:在價格發現從中心化交易所轉移到去中心化場所的時候。——KyleSamani,Multicoin3.cToken/yToken——收益自動化

觀點:數字人民幣將加速融入生活:4月3日消息,中國人民銀行公布已于3月31日召開的數字人民幣研發試點工作座談會上,宣布有序擴大數字人民幣試點范圍:增加天津市、重慶市、廣東省廣州市、福建省福州市和廈門市、浙江省承辦亞運會的6個城市作為試點地區,北京市和河北省張家口市在2022年北京冬奧會、冬殘奧會場景試點結束后轉為試點地區。

專家認為,數字人民幣擴大試點的時機已經成熟,有序增加試點地區正當其時。目前,數字人民幣已在批發零售、餐飲文旅、政務繳費等領域形成一批涵蓋線上線下、可復制可推廣的應用模式,隨著試點范圍的擴大,數字人民幣將加速融入百姓生活。(經濟日報)[2022/4/3 14:01:45]

借貸協議和AMM中的流動性提供者要想利用被鎖定的資金,必須先撤出流動性,而這勢必有損協議的流動性。收益自動化代幣的出現,使這一問題迎刃而解。2019年4月,Compound在V2發布之際首次提出了cToken的概念。cToken問世之前,Compound上的貸方想要動用存款必須先從平臺取出,而這會帶來平臺放貸能力的下降。cToken的出現,解放了被平臺鎖定的資金。它是用戶在Compound上的存款憑證,且以代幣的形式在公開市場上自由流通。用戶可以直接買賣cToken,或將其作為擔保品參與新協議,且絲毫無損Compound的流動性。此外,cToken本身的價值會隨著區塊不斷增長,因為Compound上的存款會產生源源不斷的利息。類似的還有iToken,更詳細的介紹可以看這篇文章。yToken是cToken的進階版本,它是yearn的存款憑證。yearn本身既不是借貸平臺,也不是交易所,而是一個自動化的DeFi收益聚合器,它會自動尋找收益率最優的DeFi協議,比如Compound、Aave等,然后將用戶存在yearn中的資產投進去賺取收益。對用戶而言,將錢存入yearn即可坐擁多個平臺的最高收益。現在我們有了自動賺取借貸平臺利息的代幣,那如果可以直接利用這些代幣為AMM提供流動性,賺取交易手續費,不就可以做到同一份錢,打兩份工了么?是時候組合一下DeFi樂高了。本輪流動性挖礦中的當紅炸子雞Curve登場。當你用穩定幣往Curve的yPool中提供流動性時,你所做的其實是將穩定幣存入yearn得到yToken,然后將yToken注入Curve的流動性池賺取交易手續費。當用戶在Curve的yPool中交易穩定幣時,實際上是在交易ytoken,比如yDAI、yUSDT等,而yPool本身會存入/取出底層的token資產完成交換。

觀點:尼日利亞加密禁令將推動用戶轉向P2P交易所:Decrypt發文稱,尼日利亞加密禁令將推動用戶轉向P2P交易所。文章指出,尼日利亞的點對點加密貨幣交易所Paxful和LocalBitcoins的交易量位居非洲之首。據Arcane Research報告,在去年第二季度,尼日利亞P2P比特幣每周交易量從800萬美元增加一倍,達到1600萬美元。此外,區塊鏈投資公司Dan Holdings首席執行官Danny Oyekan認為,尼日利亞央行的指令將“減慢創新速度”。此前消息,尼日利亞央行已全面禁止比特幣及其他數字資產交易。[2021/2/7 19:06:07]

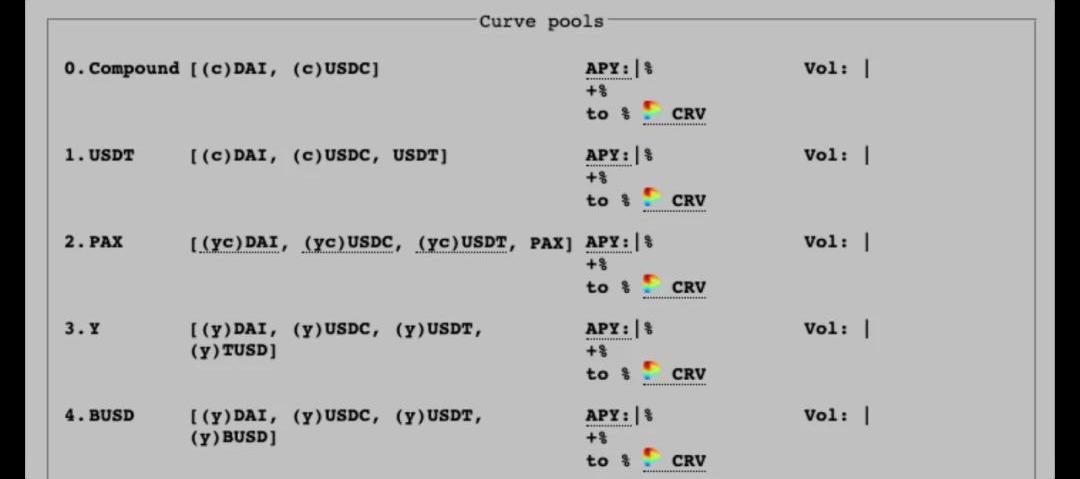

-Curve的部分流動性池,接受收益自動化代幣提供流動性-收益自動化token加AMM,榨干資金的最后一滴價值。4.Worktoken——協議代幣的終極形態

設計代幣的經濟模型可是門技術活,既不能讓代幣毫無用武之地,又不能徒增加交易摩擦。此前,代幣作為密碼學協議中的重要組成,其功能主要是充當融資工具或交易媒介。單純的融資工具會導致產品和代幣的嚴重脫節。而交易媒介既無法激勵網絡參與者持幣,也不能讓代幣捕獲網絡增長的價值,將媒介屬性強加于代幣還會極大地增加交易摩擦,已有諸多的案例證明此路不通。Worktoken的出現,給代幣的設計者指引了新方向。Worktoken是一套設計精巧的金融工具,在它的模型中,網絡參與者必須持有或抵押一定數量的代幣才能換取在網絡中提供服務以賺取收益的權利。通過適當的激勵,worktoken鼓勵代幣持有者積極地為網絡作出貢獻,工作類型多種多樣。例如在Livepeer網絡中,質押LPT代幣的節點可以通過提供視頻轉碼服務來賺取服務費和通脹獎勵。Synthetix是第一個引入worktoken的DeFi協議。其代幣持幣者可以使用SNX作為擔保品來鑄造合成資產或提供流動性,同時獲得網絡增發的代幣獎勵。它既要求網絡參與者投入資金,又激勵其付出工作。這本質上是在獎勵網絡價值的長期看多者,同時讓代幣更好的捕獲網絡增長的價值,可謂一石二鳥。Worktoken是當下最為合理的代幣形態,沒有之一,秒殺一堆無事可治的治理代幣。5.流動性挖礦——從DeFi到“帶飛”的臨門一腳

觀點:灰度今年第四季度已增持115236枚BTC,比特幣流動性危機將至:CoinCorner首席執行官Danny Scott發推表示,灰度今年第四季度已經增持了115236枚BTC,相當于22億美元。他再次重申:BTC流動性危機即將到來。

此前12月2日,Danny Scott曾發推表示,加密交易所中存儲的比特幣數量正在以前所未有的速度減少。用戶正在積極構建比特幣長期頭寸。比特幣流動性危機即將到來。(U.Today)[2020/12/16 15:24:30]

Synthetix算得上是代幣經濟學領域的頭部玩家,它的貢獻遠不止將worktoken的新模式引入DeFi協議。通過分發代幣鼓勵用戶在Unisawp上為sETH/ETH交易對提供流動性,Synthetix更是拉開了流動性挖礦的序幕。顧名思義,流動性挖礦就是指通過為DeFi協議提供流動性而獲取協議代幣獎勵的行為。今年6月,Compound開啟借貸挖礦,通過COMP代幣獎勵用戶借貸,短短一周便讓鎖倉資金攀升400%,正式將流動性挖礦帶入大眾視野。玩家們紛紛認識到,流動性挖礦不僅是一種新穎的代幣分發方式,更是盤活網絡的一記絕招。隨后,一系列Defi協議陸續開啟流動性挖礦。7月份,治理代幣YFI幣價一騎絕塵,開啟了本輪流動性挖礦的熱潮。為Curve的yPool提供流動性的人將得到的yCRV質押到YFIstaking的合約中,即可收獲治理代幣YFI。YFI幣價的一路飛漲吸引更多資金投入其中,Curve的流動性迅速提高,這也就帶來了更低的交易滑點。有了YFI的財富效應,各種新穎的流動性挖礦項目層出不窮,形式之多樣,玩法之豐富,收益之驚人,不可謂不精彩。

觀點:正在靠近三角形上沿 注意主力成交情況:過去6天,比特幣在8400~9400美元間做三角型震蕩,當前價格非常接近三角形上沿線,請密切留意上碰該線時主力成交情況。

AICoin PRO版K線主力成交數據顯示:過去48小時,BitMEX XBT永續合約主力買成交2.12億張,買均價8910.6美元;賣成交1.82億張,賣均價8906美元。成交差2996.26萬張。[2020/5/6]

-在流動性挖礦的熱潮中,DeFi鎖倉資金量于9月突破百億美金-憑借超高的收益率,流動性挖礦吸引了大量“農夫”為DeFi協議注入流動性。對于DEX而言,更高的流動性意味著更低的滑點,更好的用戶體驗。對于借貸協議來說,更高的流動性意味著更高的資金利用效率,借貸雙方皆從中獲益。與此同時,流動性挖礦儼然已成為新的主流代幣分發形式,相較ICO,前者分發代幣的方式更為公平,且有助于DeFi協議的冷啟動,可以使其迅速累積網絡效應。然而,在引爆行業增長的同時,流動性挖礦也暴露出許多問題。首當其沖的就是協議代幣的價值問題。流動性挖礦項目分發的代幣大多為治理代幣,并在上線之初憑借超高的收益率吸引資金涌入。絕大多數的治理代幣毫無價值,最終只是一場博傻游戲。而短時間內依靠復制和分叉涌現出的大量未經審計的智能合約,背后隱含著極大的安全隱患。預留后門、黑客攻擊,一系列暴雷和跑路輪番上演。“Theseviolentdelightshaveviolentends.”狂暴的歡愉必將帶來狂暴的結局。——WilliamShakespeare,RomeoandJuliet如何維系代幣的價值,依靠這套機制為協議提供可持續的流動性,才是真正值得協議設計者思考的問題。結語

值此農閑時節,回望行業一年多走過的路,實在太過精彩。DeFi的概念自2019年初走進大眾視野,到如今發展得如火如荼。超額擔保、AMM、收益自動化、worktoken和流動性挖礦,五塊積木在DeFi的組合進化中扮演著重要的角色。它們中有的積木已經貫穿在絕大多數協議的設計中,成為不可或缺的一部分;有的積木尚未被重視;還有的積木剛剛興起,正被越來越多地采用。雖然農夫們耕種的熱情已有所消散,但DeFi的車輪正滾滾向前,勢不可擋。這個行業最迷人的地方在于,你永遠不知道下一塊積木會出現在何時何地,以何種形式帶給你更大的驚喜。感謝阿劍老師在本文寫作過程中提供的指導,感謝喵叔和snow解答了我許多關于流動性挖礦的問題。作者:曾汨,EthFans研究員

Tags:TOKEKENTOKTOKENPhilosafe TokenS.C.Corinthians Fan Tokenmoktokenimtoken官網APP下載

編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。過去幾個月,除了像波卡,Uni這種“明星項目”上線引起一大波關注之外,你可能發現,絕大多數吸引到眼球的,都是一些Un.

1900/1/1 0:00:00隨著10月15日的臨近,比特幣交易所“門頭溝”將執行賠付方案,這也是幣圈發展史上一件標志性事件.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC 圍繞9500美元窄幅盤整:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00原地址:https://medium.com/ChainHillCapital獲原作者授權翻譯轉載。以下為譯文:這是本系列文章的第二篇。該系列一共有五篇.

1900/1/1 0:00:00作者|Azuma編輯|Mandy王夢蝶出品|Odaily星球日報 北京時間10月8日,yearn.finance核心開發者banteg發推確認,YFI創始人AndreCronje已離開推特平臺.

1900/1/1 0:00:00