BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-0.75%

ADA/HKD-0.75% SOL/HKD+1.16%

SOL/HKD+1.16% XRP/HKD-0.38%

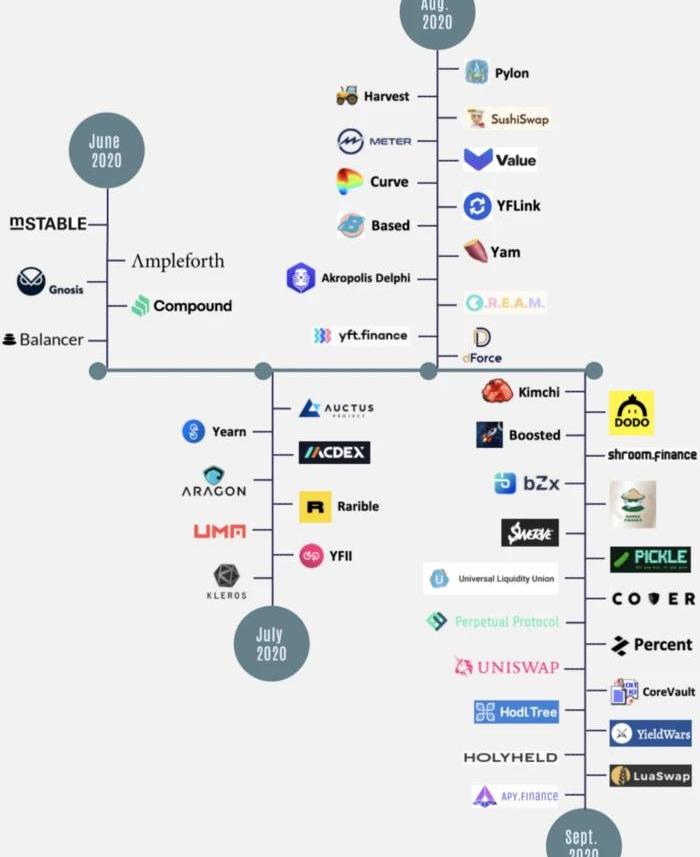

XRP/HKD-0.38%編者按:本文來自以太坊愛好者,作者:DmitriyBerenzon,翻譯&校對:shooter@Rebase社區&阿劍,Odaily星球日報經授權轉載。流動性挖礦在2017年10月由IDEX率先推出,在2019年7月由Synthetix完善,并于2020年6月由Compound大規模實施。流動性挖礦吸引了數十種協議的想象力,被認為是分配token的更好方法。

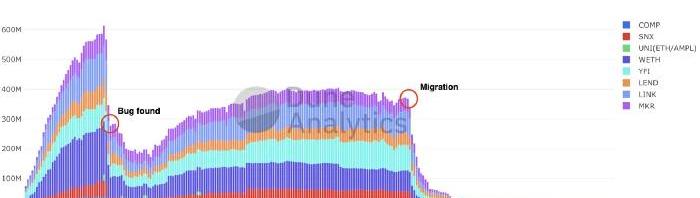

這對DeFi的影響是驚人的——截至本文撰寫時,因為DeFi應用而鎖定的總價值已超過100億美元,而在2020年6月16日,這個數字僅略高于10億美元。這也給以太坊網絡帶來了壓力,由于用戶急獲取利潤,Gas價格和交易費用也達到了歷史最高水平。盡管這種狂熱讓人想起2017年的ICO泡沫,但基本面更為牢固。在這篇文章中,我會解釋什么是流動性挖礦,哪些設計取得了良好效果,還有什么可以改進。這個領域正在迅速發展,我希望能捕捉到大部分有趣的進展,并把這些進展分享給希望實現這類程序的協議和希望參與其中的用戶。流動性挖礦101

流動性挖礦是一種網絡參與策略,用戶向協議提供資金,以換取該協議的原生token。幾年前,CoinFund的杰克?布魯克曼提到了這個詞,他在討論供給端網絡的參與度時談到了“廣義挖礦”。流動性挖礦的細微差別在于,網絡有特定的要求,即流動性供應,用戶不需要購買token,而會獲得token獎勵,token通常是一種治理token,可以讓持有者對協議的各項參數投票。許多人經常將其稱為“yieldfarming”,雖然這些術語經常互換使用,但yieldfarming并不需要一個token。但也不是所有的流動性挖礦項目都是一樣的設計和目的。從過去幾個月的情況來看,出現了三類:

SushiSwap CTO:停止開發Kashi和MISO,Q1重點關注DEX流動性:1月2日消息,SushiSwap CTO Matthew Lilley近日發推回顧2022年成就,并公布2023年Q1路線圖。Lilley表示團隊決定將借貸平臺Kashi和代幣Launchpad MISO兩個項目擱置一邊。

Lilley表示,Kashi被棄用的原因有很多,包括許多設計缺陷、缺乏盈利能力和缺乏資源。就MISO而言,僅僅是缺乏資源導致SushiSwap停止開發。根據其說法,“一旦我們有資源將產品團隊投入其中,我們有計劃在未來推出這些產品的替代版本”,不過目前DEX是首要任務。

Lilley表示,SushiSwap將致力于提供集中流動性,允許流動性提供者設置特定的價格區間來提供流動性,“計劃在2023年第一季度堅定地釋放流動性”。Lilley還透露,“我們在DEX層面有一個有趣的驚喜和一些有趣的激勵調整,我相信這依賴于我們的優勢,能夠加強我們的地位。”(The Daily Hodl)

據此前報道,Sushi公布新代幣經濟學提案,將激勵流動性并促進去中心化。該提案概述了協議代幣經濟學的四個關鍵變化。其中最大變化是關于xSushi將不再獲得交易費用收益獎勵,而是獲得以Sushi支付的基于排放的獎勵。產生最多交易量的交易池的流動性提供者將獲得大部分Swap費用。此外,玩家還可以選擇新的時間鎖定機制來提高獎勵。浮動比例的交易費用還將用于從公開市場回購和銷毀Sushi,并鎖定流動性,以提供更多的價格支撐。最后的變化則是將把Sushi的釋放改為1-3% APY,以降低通脹,并在整體釋放與回購、銷毀和鎖定流動性之間取得平衡,這些流動性用于交易費用的價格支持。[2023/1/2 22:20:51]

PuddingSwap新增BNB-HOO、BNB- PUD流動性礦池:據官方消息,HSC虎符智能鏈上項目PuddingSwap將于11月4日21:00(GMT+8)新增BNB-HOO、BNB- PUD流動性礦池。

Binance Coin是由幣安發行的代幣,簡稱BNB,是基于以太坊Ethereum的去中心化的區塊鏈數字資產。

PuddingSwap是虎符智能鏈HSC上的去中心化交易所,也是鏈上一款集交易、挖礦于一身的去中心化項目。[2021/11/4 6:31:39]

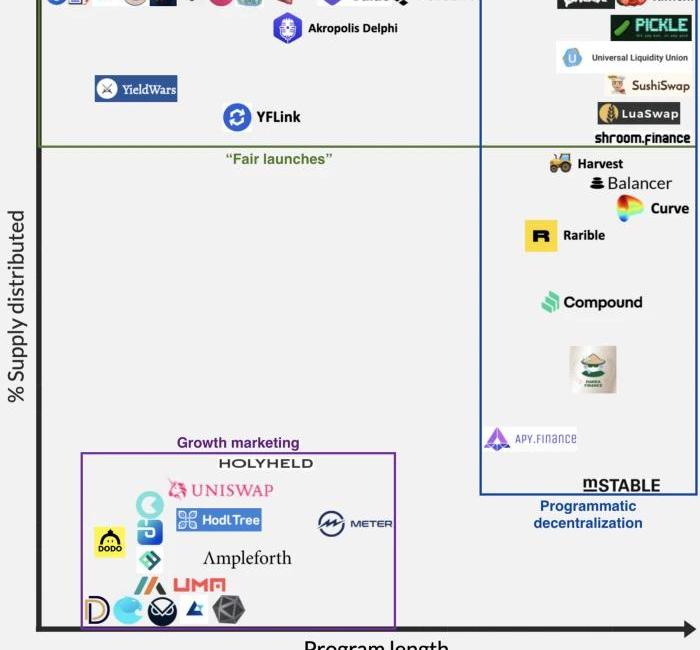

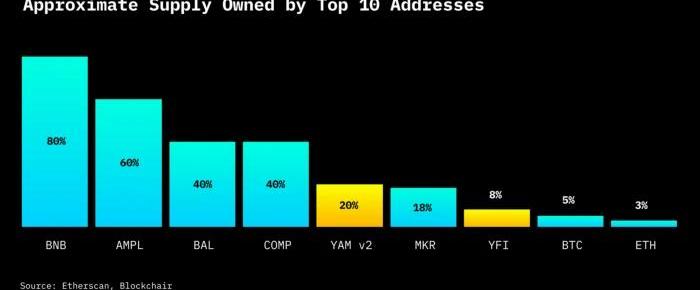

公平啟動。主要目標是通過一些客觀的標準來分配大部分的token,而不是直接銷售,并確保每個人都有平等的機會來獲得token。你可以想象成Uber從一開始就由司機和乘客擁有。編程式去中心化:主要目標是逐步實現社區所有權并盡量減少資金管理。可以把這看作是Uber簽署了一項具有法律約束力的協議,在未來幾年將其大部分股票分配給司機和乘客。增長型營銷:主要目標是在一段時間內激勵特定的用戶行為。可以把這看作是Uber用Uber股票來返還一部分乘客的車費。每一個類別都有優點和缺點,某些協議的挖礦方案可能綜合了多個類別,方案之間沒有絕對的高下,只有契不契合協議的目標。流動性挖礦很重要,原因有以下幾點:發行范圍更廣:2017年的ICO讓很多散戶很生氣。私募回合中,大比例的token供應量被賣給了投資者,給散戶帶來了很大的痛苦,因為這些投資者賣出了他們的份額。流動性挖礦試圖使競爭環境更加公平,讓機構投資者和散戶投資者都有平等的機會擁有一個協議的原生token。

Balancer社區新提案將流動性挖礦從3層變為4層,引入試驗池:去中心化交易所Balancerv2版本流動性挖礦新增第四梯度(Tier4)獎勵,以解決由于第三梯度分配風險過大的問題。第四梯度將有10個slot,每個slot每周額外獲得1000BAL的獎勵,原第三梯度由14個slot減為12個slot。[2021/6/13 23:33:52]

-YAM和YFI都被宣傳成“公平啟動”的項目。來源-更緊密的對接:流動性挖礦程序的好處是,token持有人更有可能是協議用戶。0x在2019年底分析了他們的token持有者基礎后,有了下面的見解。流動性挖礦本質上就是在做大這個韋恩圖的交集:

更具包容性的治理:在協議中擁有所有權的用戶被激勵幫助協議取得成功。通過盡早分享潛在的收益,LM加強了社區參與,并幫助協議啟動或過渡到DAOs。更快速的試錯:在DeFi中,流動性=可用性。流動性挖礦項目的反身性導致更多的資本隨著token升值而流入,形成了一個飛輪,降低了團隊啟動新項目并在市場上獲得吸引力的門檻。但它同樣會導致相反方向的螺旋式下降——就像比特幣礦工在BTC價格跌破一定閾值時關閉礦機一樣,如果經濟效益不再合理,流動性礦工也會從AMM或借貸池中撤出資金。這種循環增加了創新的速度,最終有利于行業的發展。哪些設計取得理想效果

在過去的四個月里,市場上已經上演了數十場試驗,雖然很容易注意到失敗的地方,但很多設計選擇是成功的,應該納入未來的迭代中。獎勵長期流動資金

目前LM項目中的流動性大多來自于“雇傭資本”,他們對協議沒有忠誠度,而是追求當時最有利可圖的機會。就像你的朋友為了免費的外賣注冊了每一家外賣公司一樣。這里的問題是,短期流動性不如長期流動性有價值,LM項目應該調整以反映這一點。Ampleforth在他們的Geyser中的程序“時間乘數”機制很好地解決了這個問題,該機制根據存款時間長短給予獎勵。獎勵從第1天的1倍,到第30天的2倍,再到第60天后的3倍,不斷增加。因此,很多人愿意等兩個月后再提現。留存數據喜憂參半,但前景樂觀。根據團隊在8月4日的更新,大約有6,036名獨立用戶試用過Geyser,其中4,242名用戶在該日仍然活躍。根據未經證實的內部消息來源,在9月8日,Geyser有7,318名獨立用戶和3,193名活躍用戶。考慮到許多其他LM項目的啟動,用戶的下降是意料之中的,但流動性的下降更為劇烈——截至9月8日,在8300萬美元的總存款中,AMPL-WETH池有大約950萬美元的流動性。調節參數

JustSwap總流動性再次突破新高達到15.16億美金:據最新數據,JustSwap總流動性再次突破新高,達到15.16億美金,24小時成交額達到4.09億美金,同比增長285.34%。目前JustSwap中最受歡迎的資產交易對前三名為:USDT-TRX、WBTT-TRX、WIN-TRX,其中第一名USDT-TRX 7日成交額已達到4.37億美金。更多詳情請訪問JustSwap官網。[2021/4/1 19:36:03]

不該指望流動性挖礦程序能“一勞永逸”地執行,盡管協議團隊會盡力預測這些程序在現實中的表現,但他們需要隨時進行調整。在最初的幾周里,Balancer對其LM項目進行了出色的微調,通過增加了五個額外參數,旨在獎勵特定類型的流動性,比如:ratioFactor:懲罰那些因為不平衡而只能為交易者提供更少流動性的池子feeFactor:懲罰高額交易費,因為它們使交易池對交易的吸引力降低wrapFactor:懲罰高度相關的token交易對,因為它們吸引來了無用的流動性事實證明,Balancer快速、持續的調整得到了流動性提供者的響應。在6月1日項目開始之前,流動性提供者的數量在1-15的范圍內。這個數字在6月1日躍升至71,并且沒有回頭。9月份,單一的LP在861-1517之間。

跨協議社區參與

流動性挖礦項目并不是在真空中運作的——流動性提供者積極評估他們參與項目的機會成本,讓他們參與的有效方法是與他們目前所在的社區激勵相容。YAM在這方面做得很好,針對DeFi中最大和最活躍的token,它社區推出了8個流動性池。YAM的增長令人印象深刻——在發現合約漏洞之前,它在24小時內鎖定的總價值超過5億美元:

Bitfinex首席技術官:一旦COMP達成高流動性就考慮開啟其保證金交易:8月28日,Tether和Bitfinex首席技術官Paolo Ardoino發推稱,一旦COMP達到良好的流動性,Bitfinex就會開啟其保證金交易。此前消息,Bitfinex已于今日17時開放COMP交易。[2020/8/28]

-來源:YAM數據表盤-持續的產品創新

給一個差勁的項目添加流動性挖礦程序并不能讓它變得更好。Compound、Curve和Uniswap在這里都做得很好,他們在推出LM項目之前就有了一個有效且有用的協議,這使得人們一開始就更容易想要參與流動性挖礦項目。此外,協議分叉的重點不應該僅僅是去除創始人和投資者的分配,而是以差異化競爭的方式有意義地增加協議的效用。到目前為止,PickleFinanc做得很好,它的產品路線圖包括幾種新穎的產生收益的投資策略,以及最終的穩定幣套利策略,旨在將穩定幣帶回固定匯率。Based也在積極開發他們的路線圖,其中包括DEX和fair-launch平臺。縮短挖礦方案的持續時間

太長的流動性挖礦程序在應對市場動態和協議策略的變化時將失去靈活性。雖然有人會說,長時間持續的方案對token發行更好,但這種發行也可以根據買賣雙方的信念和時間偏好在公開市場上進行。另一個好處是,你在市場上引入了足夠多的浮動,使價格發現更加有效。如果有一個備受期待的項目,要開啟一個長達多年的流動性挖礦計劃,低流動性可能會摧毀整個社區,因為開盤市值可能太高、早期持有者的投資會虧損。Yearn的YFItoken發行就是一個極端的例子,9天內發放總供應量的100%。從市場結構的角度來看,由于沒有先期持有者,賣出壓力不大,這就形成了一個良性循環,較早進場的持有者從金融市場的上漲中獲益最多。目前,該token由13507個地址持有,擁有業內最熱情、參與度最高的社區之一。對于選擇長時間持續方案的團隊來說,一種平衡方法是提前釋放,因為早期的流動性比后期的流動性更有價值。與比特幣區塊獎勵減半類似,你可以有一個衰減函數,在前幾天/周的獎勵更大,并逐步減少。SushiSwap在這里做得很好,在最初的兩周內,按10倍速率發行token,在峰值時,他們吸引了15億美元的資產,約占Uniswap當時流動資金的73%。更長的釋放期

對于持續時間較長的LM項目,存在一種經濟攻擊,其他產生收益的協議可以參與該項目,而不去長期持有token。這會減少那些更符合協議長期愿景的參與者的獎勵。既定的獎勵鎖倉時間表可能會減少這種攻擊的可能性,因為雇傭資本在參與計劃之前會三思而后行。解鎖方案也讓信息有更多的時間在市場上傳播,讓token持有者決定這是否是一個可行的長期項目,從而幫助價格發現。DODO在他們的LM項目中做出了一個勇敢的決定,將token鎖定,直到他們在AMM上提供初始流動性后一周,并讓它們在此后的6個月內線性釋放。即使有這些限制,DODO仍然能夠從3105個地址吸引了超過9000萬美元的流動資金。更多的性能指標

許多協議在啟動流動性挖礦項目時,可能都沒有明確的目標,不知道他們想要激勵哪些具體結果,也不知道怎么評估這些項目有用與否。講到好,團隊應該理解“在Y周內分發X%的token供應會導致協議增加Z美元的流動性”。而且,再講到好,團隊應該圍繞每單位流動性的美元成本和流動性的持續時間設計性能指標,其實也就是現實世界中CAC和LTV在密碼學貨幣世界的對應版本。UMA在這里做得很好,他們的LM項目,在固定的時間內針對一個特定的池子,并提出這樣的問題:有多少%的農民立即賣出獎勵?有多少%的農民用獎勵投票?分布有多廣泛?該項目相當成功,一度吸引了約價值2000萬美元的ETH,并為團隊提供了一些重要的數據點,比如“每日流動資金成本”在1000~4500美元/百萬美元之間。更公平的參與

今天,大多數LM項目使那些擁有大量資本的人獲得了不成比例的收益,這損害了社區參與和token分配。Based試圖通過對每個地址在其初始流動性池中可以押注的金額設置1.2萬美元的上限來解決這個問題。Pickle也試圖通過實施權重遞減型投票來解決這個問題,以防止“鯨魚”獲得對治理決策的不對稱影響。雖然我們不知道“鯨魚”是否創建了多個地址來規避押注和投票限制,但這是朝著正確方向邁出的一步。總量供應限制

我認為,面向長期的項目不應該有供應上限。這些協議更像公司而不是貨幣,沒有公司會限制他們發行股票的能力。此外,不具備創建新的流動性挖礦項目的能力,會使協議更容易受到吸血鬼攻擊。但另一方面,持續的高通脹率可能會破壞所有token持有人的價值。此外,高通脹率可能會加劇與治理相關的攻擊媒介,這可能會對更廣泛的DeFi生態系統產生影響。例如,如果在Compound中接受供應量無上限且通貨膨脹率可調的tokenX作為抵押品,惡意參與者可以投票鑄造無限量的tokenX,并竊取Compound中的所有抵押品。一種解決方案是硬編碼出一段低通脹率的長尾時期,并讓這些增發的token進入社區治理的倉庫;或者硬編碼一個包含終端通脹率的選擇,并把它初始化設置成0%,設計通脹上限。普遍存在的問題

除上述建議外,流動性挖礦計劃仍有幾個問題需要解決。漏洞:雖然有意避免,但挖礦機制可能仍會留下漏洞,讓用戶能夠騙過機制。例如,在Compound上,遞歸借貸很可能導致“虛假”交易量,并擠出真正的用戶。根據一些未經證實的估計,Compound所報告的供應價值中超過30%都是這種虛假交易量。這種用戶行為并不能為Compound提供多少價值,因為協議中的大部分流動性并不能被其他用戶訪問。技術風險:安全審計的成本很高,而想要公平啟動的團隊,往往沒有資源在事前完成審計。已經有主網合約被發現bug、用戶損失資金的案例。這也給那些有技術專長或資源檢查合同的真實性/安全性的人帶來了優勢。FairLaunchCapital正在努力解決這一問題,提供不附帶任何條件的贈款,幫助支付審計和啟動的費用。反轉劇情:即使沒有意外的bug,但如今大多數流動性挖礦項目都是由匿名創始人發起的,這使得它們成為騙子的完美溫床。這些惡意行為者可以利用這些合約,比如像Hotdog一樣調用mint()函數,或者干脆像Yuno一樣出售token,根本不會有什么后果。技術專家可以通過使用Diffchecker等工具來了解這些攻擊載體,但對于散戶參與者來說,LM仍然是一個危險的游戲。信息不對稱:雖然目的是為了公平分配,但內部人員很可能在LM計劃開始的前幾分鐘/幾小時內占得先機,這就導致了相對于散戶而言的不公平優勢。解決這一問題的方法之一是充分通知LM計劃即將開始。Gas成本:以太坊高昂的Gas費用往往會讓小參與者“出局”,把LM項目留給那些付得起Gas費用的人。這傷害了token發行和價值較低的項目,比如那些專注于NFTs和游戲的項目。結論

雖然我們已經進行了大量的實驗,而且很可能還沒有得出最佳的分配模式,但毫無疑問——流動性挖礦會一直繼續下去。此外,雖然在寫這篇文章的時候,許多流動性挖礦計劃是成功的,但讀者應該知道,我們還不知道長期來看會如何。我期待著6~12個月后的另一次回顧。與此同時,如果你正在為你的項目制定流動性挖礦計劃,那么請隨時聯系我們!

Tags:TOKEKENTOKENTOKMatrix TokenRDCTokenVBT TokenLido DAO Token

作者:ChrisHarland-Dunaway如果硅谷的經營理念是公司應該迅速行動并打破困境,那么BitTorrent就是一個例外.

1900/1/1 0:00:00前言流動性挖礦引爆DeFi市場的同時,行業內對DAO的思考也源源不斷。然而早在業內項目紛紛發行治理通證前,DAO因其本身去中心化治理的理念是區塊鏈去中心化屬性中的重要一環,已引發不同項目展開對其.

1900/1/1 0:00:00屢次爽約之后,Filecoin主網終于要上線了。據官方此前公告,Filecoin主網將在epoch148888正式開啟.

1900/1/1 0:00:00據《中國基金報》消息,全球最大的主權基金挪威政府養老基金近期開始增持比特幣。該主權基金間接投資持有了577.6枚比特幣,挪威政府養老基金通過納斯達克上市公司MicroStrategy投資比特幣.

1900/1/1 0:00:0010月9日,A股三大股指大幅高開,滬指漲1.38%報3262.61點;深成指漲1.97%報13161.36點;創業板指漲2.25%報2632.59點。同時,深證區塊鏈50指數整體也呈上漲趨勢.

1900/1/1 0:00:00Odaily星球日報譯者|Moni編者按:系列加密藝術品《PortraitsofaMind》系列的第21幅作品在佳士得創下131,250美元的NFT拍賣最高成交記錄.

1900/1/1 0:00:00