BTC/HKD-3.48%

BTC/HKD-3.48% ETH/HKD-4.39%

ETH/HKD-4.39% LTC/HKD-1.79%

LTC/HKD-1.79% ADA/HKD-5.67%

ADA/HKD-5.67% SOL/HKD-9.04%

SOL/HKD-9.04% XRP/HKD-5.66%

XRP/HKD-5.66%作者:miaohash編輯:吳說區塊鏈火幣剛剛上線了基于以太坊的Filcoin代幣HFIL。這已經不是火幣第一次將公鏈代幣轉換為ERC-20標準的代幣了。早在今年2月,火幣就推出了HBTC。在8月份以前,HBTC鑄幣量僅為700余個,然而,自8月開始,DeFi市場爆發,火幣接連鑄造了大量的H-Tokens系列幣,包括:HBTC、HBCH、HDOT和HFIL。其中,僅HBTC就鎖倉超過6000個BTC,價值5600萬美元。

Filecoin創始人JuanBenet也在twitter上盛贊HFIL,認為使用HFIL和DeFi,任何人都可以將FIL遷移到以太坊,并利用智能合約處理各種事情,礦工可以依靠DeFi的基礎設施和貸款市場,非常感謝火幣。不過目前來看HFIL使用者不會太多,因為FIL本身處于嚴重緊缺中,后續沉淀下來才會有轉入DeFi生態的需求。據悉,火幣內部對“H-Tokens”計劃極為重視,而這些幣流向以太坊,對市場意味著什么?以太坊生態杠桿變大,系統性風險增加

CoinDesk Indices和CoinFund聯合推出以太坊質押基準利率:金色財經報道,CoinDesk Indices 和加密貨幣投資公司 CoinFund 聯合推出了一個基準,該基準跟蹤以太坊抵押率并將機構投資者期望的裝備帶入數字資產。根據周四的一份聲明,綜合以太抵押率 (CESR) 將每周計算和發布 7 天。它考慮了區塊獎勵、新排放量、交易費用、最大可提取價值 (MEV)、協議削減和取款。

CoinDesk Indices 總裁 Alan Campbell 在新聞稿中表示,我們與 CoinFund 的合作伙伴關系為加密資產市場創造了這樣一個基礎設施,憑借我們管理全球運行時間最長和最大的基準加密指數的經驗,我們很高興推出 CESR,這是基于加密的金融的基石。CESR 的推出有助于創建市場基礎設施,以允許遠期利率曲線和貼現率,這是用于對資產進行估值的傳統金融 (TradFi) 的支柱,并允許根據 CESR 對數字資產進行定價。[2023/4/28 14:32:09]

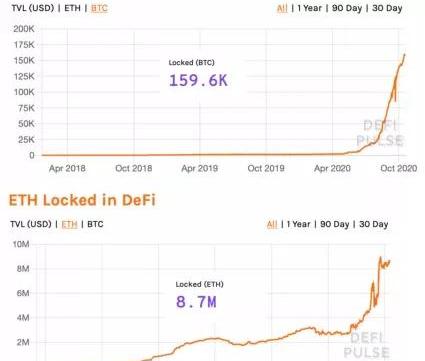

大部分投資者將比特幣和Filecoin等跨鏈資產轉移到以太坊,主要是將其作為抵押品,這使得鑄幣方扮演了央行的角色,相當于在以太坊上發鈔擴表,讓抵押這些代幣的投資者能換出更多USDT、USDC和DAI等,買入其它加密資產,變相實現拉盤。DeFiPulse的數據顯示,目前,鎖定在DeFi中的以太幣價值32億美元,占以太坊總市值的7.6%,BTC鎖定的金額為18億美元,占比特幣總市值的0.85%。自6月以來,鎖定在DeFi協議中的ETH增加了222%,從270萬ETH增長到870萬ETH,而BTC的鎖倉量則從5000BTC增長到目前約159700BTC,暴增3000%以上。DeFi吸收的這些BTC,占到了以太坊DeFi生態鎖定總價值的16.25%以上。

sudoswap將推出新流動性池,專注于完整的鏈上版稅執行、Gas優化和可定制性:據官方公告,sudoswap將推出新流動性池,專注于完整的鏈上版稅執行、Gas優化和可定制性。這些功能將適用于所有NFT系列,不需要任何允許/阻止列表請求。

此外,除了標準路由合約之外,一個由社區部署、在與流動性池交互時會支付版稅的路由合約也已生效,并被Reservoir等NFT聚合協議使用。[2022/11/8 12:31:21]

如果繼續將比特幣等跨鏈資產,向以太坊體系遷移,可能會導致哪些現象?1.以太系資產繼續擴張。假設將5%的比特幣遷移到以太坊鏈上,就能使DeFi生態市值增長近百億美元。如果再考慮到其它體系的代幣,如XRP、BCH和DOT等,那么這種轉移為以太坊帶來的價值不可估量。目前,WBTC作為第一大鑄幣資產,已經擁有12億美元流通市值,相當于通過加大杠桿,將比特幣的市值虛增了12億。整個加密貨幣市場,市值“膨脹”了,但是其實什么也沒有變。2.除以太坊外的公鏈代幣流通量減小,價格波動幅度將增大,部分項目更容易引來資本拉盤,暴漲暴跌現象更加顯著。3.盤活一些僵尸幣,驅使風險資本流向新興項目,提升資金利用率。同時,通過抵押,將老幣的風險轉嫁給其它投資者。然而,跨鏈抵押的最危險之處在于,整個DeFi體系的杠桿越來越大,可能會在某一時點,由于系統性風險引發全網的“金融危機”,造成幣價閃崩和一連串的擠兌。持幣者喪失治理權,鑄幣是否有被操縱的可能?

Nansen:從Curve Finance、Convex提取4500萬美元的地址實際來自Matrixport:金色財經報道,鏈上分析公司Nansen稱,此前從Curve Finance和Convex中提取了4500萬美元的地址并非來自三箭資本,而是吳忌寒旗下加密金融公司Matrixport的地址。Nansen發言人稱,這個錢包被標記為三箭資本(3AC),因為它從另一個已知的 3AC 錢包接收大量加密貨幣。經過進一步調查,我們確認是 3AC 交易對手Matrixport管理這個錢包。我們已經更新了標簽以反映這一點。

此前報道,三箭資本從Curve Finance和Convex中提取了4500萬美元。[2022/9/7 13:14:37]

類似火幣之類的發行方,通過利用智能合約鑄幣,可以將這部分資金鎖定在自己的生態體系內,以達到增強用戶粘性的目的。因為HBTC和HFIL等資產如果要換回相應的BTC或Filecoin,需要在發行人或代理人平臺上兌現。但是,就像很少有炒幣者,會拿USDT去向Tether兌換美元一樣,這些因抵押而虛增的資金最終會在幣圈沉淀下來。這樣,鑄幣方在行業內的話語權將會加大,并可以通過收取鑄幣費、承兌費等方式盈利。然而,將公鏈代幣轉換為ERC-20后,代幣是否會存在被操縱的可能?這種行為對治理幣的影響最大。我們首先想到的是潛在治理權益的喪失。ERC-20幣只能依靠以太坊的規則運行,而原本的幣,則被鎖在了鑄幣方的地址上,這樣一來,一些治理幣就喪失了原本的功能,可參與治理方案投票的地址和持幣數減少,被市場操縱可能性也就增大。這種做法,似于股票中的“同股不同權”,削弱了小型投資者的聲音,使得資本更加集中化,變相將原本的去中心化項目割裂,轉換成了由中心化資本進行決策的項目。最終我們將看到,公鏈原生代幣流通量的減小,疊加潛在治理權的喪失,可能會非常不利于生態的穩定。小到幣價操縱,大到網絡操縱,均會為跨鏈資產帶來難以估量的風險。設想一下這種情景:一名投資者將自己持有的1BTC進行鑄幣后,轉到Compound抵押,以60%的抵押率借出6000USDT,再在公開市場按30USDT的價格買入200Filecoin,并再次進行鑄幣后,將其轉入借貸平臺,同樣按60%的抵押率借出3600USDT,買入BCH。問:如果所有幣都突然下跌40%或是上漲40%以上,整個加密貨幣市場,會看到怎樣的劇本?

預計到12月歐洲央行加息幅度將超過125個基點:6月3日消息,歐元區貨幣市場目前預計,到12月歐洲央行加息幅度將超過125個基點。(金十)[2022/6/3 4:00:49]

Tags:以太坊BTCFILDEFada幣和以太坊幣誰有價值點BTC 價格fil幣值得長期持有嗎defi community

我的項目不是為投機者打造的。我想先說一句簡明扼要的話,以上就是。我在這個領域已經有一段時間了,我錯的次數比對的次數多,我失敗的次數比成功的次數多。我有過概念性的想法,但在實踐中卻失敗了.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:HUSAYNHASHIM,Odaily星球日報經授權轉載.

1900/1/1 0:00:0010月19日至10月25日,比特幣和以太坊鏈上數據周報。活躍地址數 上周比特幣全網活躍地址數量為679.98萬,環比上升4.99%;而以太坊全網活躍地址數量則為389.66萬,環比下降7.65%.

1900/1/1 0:00:00編者按:本文來自 資金盤排行 ,作者:熊大。 10月27日,江蘇省鹽城市中級人民法院通過中國裁判文書網公布了“WoToken”特大虛擬貨幣傳銷案二審刑事裁定書.

1900/1/1 0:00:00礦機數據是否真實?幣價是否穩定?前置抵押幣種如何購買?額外多的成本由誰支付?交易所是否會出現「數據砸盤」?臨近上線,Filecoin相關社群集中爆發出一些問題.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,作者:0x26,Odaily星球日報經授權轉載。眾所周知,在以太坊上,所有的信息都是公開的。但用戶很難找到其中需要的有價值信息.

1900/1/1 0:00:00