BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+3%

ETH/HKD+3% LTC/HKD+2.71%

LTC/HKD+2.71% ADA/HKD+3.07%

ADA/HKD+3.07% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD+0.32%

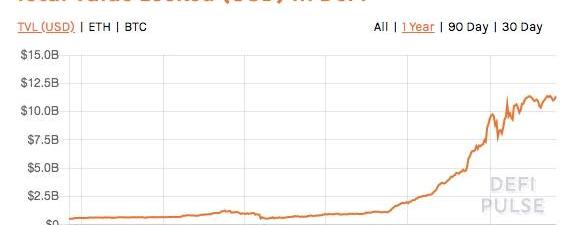

XRP/HKD+0.32%編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。DeFi行情持續火熱的數月以來,加密用戶對DEFIPULSE的一張圖一定不陌生。截止到2020年10月20日,DeFi領域的總鎖倉資金。然而,市場尚未注意到或者鮮有討論的是,比特幣也許正在挑戰這一現象。過去6個月,BTC在以太坊上的數量從3000個不到增長至今14萬個,年復合增長率達276498%。目前鎖倉價值達16億美元,占比DeFi15%。本文,筆者將詳細描述這一現象,探究其原因和意義。

圖1:DeFi鎖定資金增長來源:DEFIPULSE數據一覽:DeFi中的比特幣

公鏈Canto TVL升至1.72億美元,創歷史新高:2月3日消息,據DefiLlama數據顯示,Cosmos生態兼容EVM的Layer1公鏈Canto TVL增長至1.72億美元,創歷史新高。

據CoinGecko數據顯示,CANTO Token24小時跌幅7%,現報0.518美元。[2023/2/3 11:45:17]

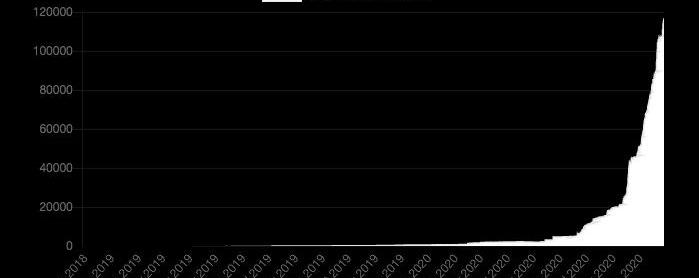

比特幣擁抱DeFi,現階段主要通過代幣化和閃電網絡兩種方式。后者是比特幣在支付領域的重要嘗試,由一個基于比特幣的鏈下傳輸網絡組成。在交易過程中,雙方將創建一個支付通道,并應用到哈希時間鎖合約。目前,閃電網絡中鎖定了約1200萬美元的BTC,整體呈現穩步上升的態勢。相比之下,在以太坊上抵押發行錨定幣,即代幣化是比特幣進入DeFi生態更主要的方式。圖1描繪了2018年以來以太坊上的比特幣錨定幣數量變化。比特幣錨定幣單筆大額涌入以太坊網絡,基本是從今年5月開始。半年時間未到,以太坊的比特幣錨定幣數量上升了57倍,目前達到14.2萬個,價值16.2億美元。14.2萬個是何概念?約占BTC現流通量的0.77%。這一占比盡管還未十分顯著,但已足夠說明比特幣在DeFi領域的互動不容忽視。

Deribit ETH永續期貨合約24小時交易量創22個月以來新低:金色財經報道,據Glassnode數據顯示,ETH永續期貨合約24小時交易量在Deribit剛達到38,864,595美元,為22個月以來低點。[2022/10/24 16:36:24]

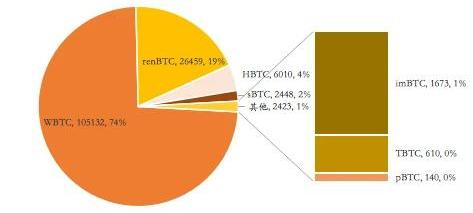

圖2:以太坊上的比特幣數量來源:https://btconethereum.com/更細致地來看,目前以太坊上的比特幣錨定幣主要有七種,圖2描繪了具體的組成比例。可以看到,WBTC是目前占比最高的比特幣錨定幣,數量已超過10萬個,其次為renBTC和HBTC,占比微乎其微的則是TBTC和pBTC。

Trait Sniper創始人:項目財務狀況確實存在困難,正通過裁員來縮減成本:10月3日消息,針對社交媒體上熱議的rug傳言,Trait Sniper創始人Kiraa今日下午發布了多條推文進行回應,稱相關員工之所在Discord內發布關于rug的言論,系因該員工的賬號被黑客盜用。

針對項目的財務健康狀況,Kiraa表示,Trait Sniper在四月推進其NFT鑄造時運營非常順利,但之后就開始逐漸走了下坡路。在熊市期間,Trait Sniper度過了一段艱難的時光,NFT鑄造所籌集的代幣賣在了底部,這筆資金已在創始人、投資者和團隊間完成了分配,其個人因資金管理不善,已耗盡了大部分資金。自那時起,Trait Sniper嘗試了許多策略來維持運營。

Kiraa透露,今日下午已向團隊宣布將裁減部分職位,目的是為了縮減運營成本。隨著成本的下降,Trait Sniper希望能夠繼續運營下去,向著“成為所有NFT相關活動的中心樞紐”這一愿景繼續邁進,其個人將盡其所能來實現這個目標。

Kiraa還表示,對于用戶來說,Trait Sniper的可用性和功能不會受到影響,對于其它有合作需求的項目,希望能夠積極與Trait Sniper進行聯系。[2022/10/3 18:38:22]

A股收盤:深證區塊鏈50指數上漲0.8%:金色財經消息,A股收盤,上證指數報3123.11點,收盤上漲0.5%,深證成指報11206.82點,收盤上漲0.57%,深證區塊鏈50指數報2777.85點,收盤上漲0.8%。區塊鏈板塊收盤上漲0.66%,數字貨幣板塊收盤上漲0.24%。[2022/5/26 3:43:23]

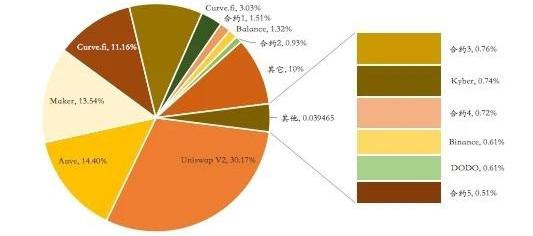

圖3:以太坊上的比特幣制圖:Cointelegraph中文那么,以太坊上數量如此可觀的比特幣都去了哪些地方?以數量最多的WBTC為例,在其目前105132的總供應量中,前15個地址持有超過90%,并且主要都是頭部的DeFi平臺,前5地址分別是:UniswapV2、Aave、Maker、Curve和Compound。這點說明比特幣在DeFi領域已經有大量的借貸,交易或轉賬需求。

圖4:WBTC數量分布制圖:Cointelegraph中文比特幣代幣化原理

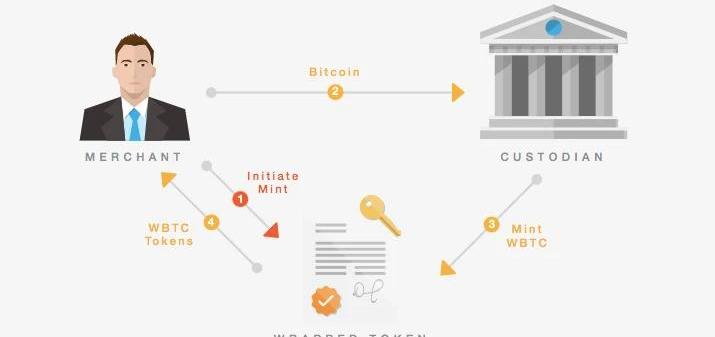

比特幣代幣化的方式有許多,平臺也不限于只在以太坊網絡上。按照是否需要托管的標準來分類,現存的比特幣錨定幣可分為中心化的和去中心化的兩類,前者需要中心化的托管方來進行抵押發行,因此需要可信的,有強背書的知名機構來完成,后者則通過自動化的鏈上過程實現去信任,但同時也增加了合約安全/技術風險。具體而言,中心化的比特幣錨定幣,以WBTC為例,其發行過程中涉及到客戶、商家、托管方和合約四種角色。流程實際上十分簡單易懂,用戶首先需要遵守KYC/AML條款,將比特幣抵押至例如Coinlist等合作商家。商家接收到比特幣后,將其發送給托管方,托管方通常將比特幣存儲在多簽的冷錢包內,并通過合約發行對應的WBTC。這一過程稱之為挖礦,反之則為銷毀。

圖5:WBTC的產生過程一些主要的加密交易所也在比特幣的代幣化上進行著嘗試。幣安的BTCB便是其中一個例子,其代幣類型為BEP2,目前在BinanceDEX上可供交易。去中心化的解決方案則完全在鏈上運行,無需任何中間人參與。多數的生成原理和WBTC類似,但執行過程由智能合約或虛擬機來完成。這一類中最受歡迎的例子是renBTC,它通過Ren虛擬機來實現,后者使用分布式的節點網絡來存儲它們。然后根據發送的比特幣數量鑄造ERC-20令牌。除此之外,sBTC和iBTC也是十分有趣的例子,它們均是由SNX代替比特幣抵押產生的合成代幣。后者iBTC更為特別的是,它反向跟蹤比特幣的價格,可以視為一種做空比特幣的手段。比特幣擁抱DeFi的意義

從筆者的觀點來看,比特幣加入DeFi生態是一個尤其值得關注和探討的現象,無論是對比特幣自身或是DeFi生態,都將產生有利的影響,構成雙贏局面。對于比特幣來說,閃電網絡和代幣化將提升其應用程度,加快交易速度,降低交易成本,以及增強互換性、隱私性方面的功能。尤其是隨著ETH2.0的預期到來,比特幣網絡的擁堵現狀可能得到緩解。而對DeFi生態來說,比特幣的流入意味著其它底層平臺捕獲了部分比特幣的價值,后者作為加密市場的龍頭資產,重要性和價值不言而喻。隨著比特幣在DeFi領域中的互動越來越多,DeFi生態的豐富度、穩健性、活躍度都將得到大幅提升。當然,客觀地來看,與此同時,我們也須注意比特幣進入其它平臺是否可能削弱其自身網絡的作用。

加密貨幣距離成為制度完善的資產還有多久?投資者從加密貨幣看到了無限商機,但作為金融市場的新型資產,加密貨幣也具備“新手”的特質.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。10月21日,比特幣(BTC)價格突破1.3萬美元大關,達到13217美元.

1900/1/1 0:00:00自互聯網時代出現以來,個人在網上分享的信息數量成倍增長。像Facebook這樣的社交網絡已經記錄了我們的個人歷史,像Venmo這樣的支付平臺已經鏈接到我們的銀行賬戶和日常開支,像AppleHea.

1900/1/1 0:00:00本文來自Cryptopotato,作者:FelixMollenOdaily星球日報譯者|余順遂10月17日,加密交易所Coinbase發布首份透明度報告,對于隱私倡導者和加密貨幣信徒來說.

1900/1/1 0:00:00經過漫長的三年,Filecoin想要挑戰谷歌云的雄心壯志遇到了第一個難題。Filecoin希望跟谷歌、亞馬遜這樣的科技巨頭競爭,讓云存儲變得大眾化,當年通過IC0籌集了2.5億美元資金,在國內市.

1900/1/1 0:00:00編者按:本文來自Polkadot生態研究院,Odaily星球日報經授權轉載。報告概述Polkadot作為今年來最熱門的跨鏈項目以及Web3.0的基礎設施,從2016年開始設計和研發,到今年202.

1900/1/1 0:00:00