BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+0.81%

LTC/HKD+0.81% ADA/HKD-2.01%

ADA/HKD-2.01% SOL/HKD+1.42%

SOL/HKD+1.42% XRP/HKD-1.15%

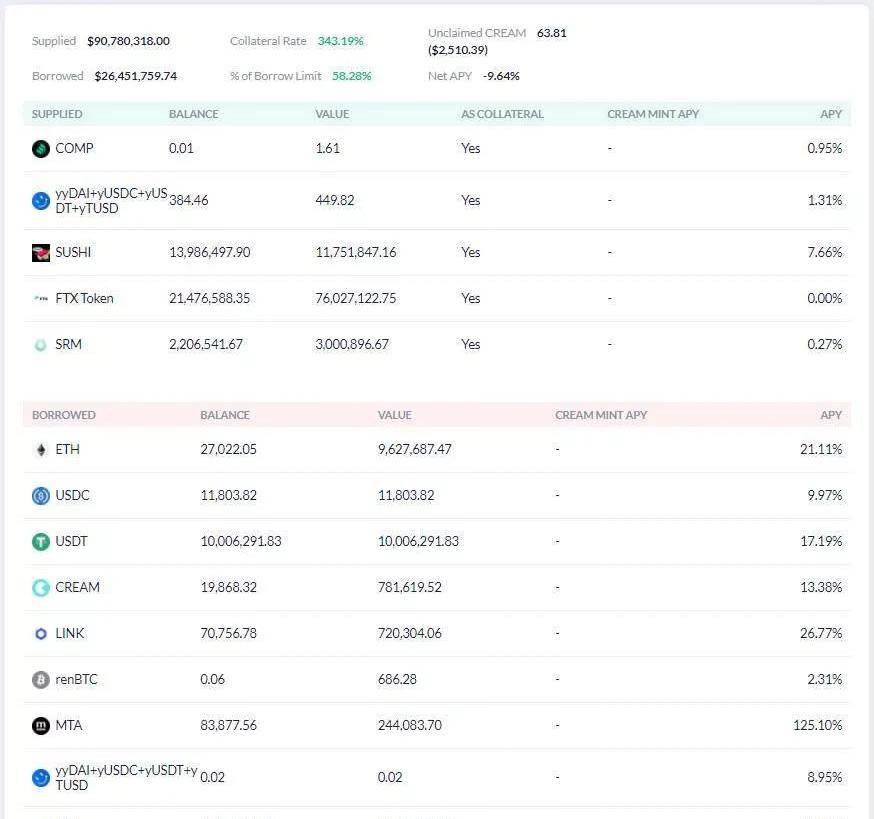

XRP/HKD-1.15%FTX即將發布錨定美股知名股票的代幣,吸引了一大波流量。而就在不久前,DeFi領域巨頭YFI從43966美元的最高點下跌到16000美元左右,回撤達到了驚人的64%。社區將這一切歸咎于傳奇交易員SamBankman-Fried,認為由于他的大力做空,才導致了YFI的暴跌。SBF同時也是FTX及AlamedaResearch的CEO,他曾主導平臺幣FTT和SRM的發行,并擁有去中心化交易所SushiSwap的控制權。據鏈聞報道,SBF通過在去中心化借貸平臺CreamFinance大量抵押FTT、SUSHI和SRM,同時借出價值不菲的ETH和USDT,以及UNI、MTA、CREAM、LINK等多種DeFi幣,并在交易平臺賣空獲利。因而被質疑,他在利用自己發行的中心化代幣,來操縱去中心化資產。

Solana官方數據回顧:截至到21日,Solana總共鑄造了100萬個NFT:12月22日消息,Solana官方發文回顧2021年,截至到21日,Solana總共鑄造了100萬個NFT;5,985次公開回購;114 億美元的TVL;16億美元的TVL鎖定在Stake Pools;1,135個RPC節點;1,328個全球驗證節點;生態系統中共有5,145個項目;45,500,750,478筆交易計數。[2021/12/22 7:55:12]

Cream社區認為FTT可能為整個平臺帶來系統性風險,因而發起了投票下架FTT的提議。SBF的回應見《FTX創始人SBF回應CREAM社區提議投票下架FTT:利弊探討》。他的觀點總結起來有3點:其一,認為CREAM的市值主要由FTT支撐,移除FTT將導致投資者蒙受損失;其二,FTT的價格波動率遠小于其他一攬子DeFi代幣,并非風險的主要來源;其三,降低FTT的抵押率或者為單一資產設定20%的鎖倉量上限是一個折中的辦法。然而,我們認為SBF的說辭有詭辯之嫌,并沒有正面回應其操作的真正風險點。利用Cream變相套現FTT,且無交易滑點

路透社發文回顧比特幣被主流采用歷程:近日,路透社發文《比特幣走向主流的旅程》稱,比特幣是世界上第一個也是最著名的加密貨幣,由于獲得了資產的合法性而創下了新高。美國大型機構對其的興趣大大推動了比特幣價格上漲。文章回顧了2020年以來比特幣被一些主流機構采用的歷程。例如:1.基金經理Paul Tudor Jones認為比特幣是價值儲存。2.MicroStrategy首次宣布以2.5億美元的價格購買21,454枚比特幣。3.特斯拉對BTC投資15億美元并預計在不久的將來開始接受比特幣支付等內容。[2021/2/15 19:49:13]

根據CreamFinance的數據顯示,截至10月13日,該平臺的總鎖倉量達1.7億美元,其中FTT的資產價值達7830萬美元,占到了全部鎖倉量的46.19%。可以說,幾乎半個Cream都在為FTT服務。FTT在CREAM上的APY為0,這意味著用戶對FTT幾乎沒有借款需求,也意味著除了持有成本為0的FTT代幣發行人SBF,不會其他人將FTT抵押到CREAM平臺。

動態 | EOS Nation發文回顧EOS主網更新進展:EOS Nation今日發文回顧過去幾周EOSIO 2.0升級過程及在此期間Block.one和EOS主網的出塊節點之間的協作。

1.Block.one發布EOSIO 1.8.11和2.0.2版本更新,解決微分叉和丟塊問題;

2.BP 基礎架構:在過去的兩周中,許多節點設置發生很大改變,包括:CPU或其他內存升級,改善網絡拓撲結構,升級EOSIO軟件版本,配置調整;

3.EOSIO 2.0升級。[2020/2/9]

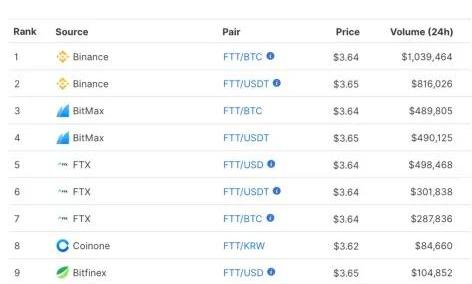

作為平臺幣,FTT流動性較差。Coinmarketcap的交易數據顯示,大部分FTT交易對單日交易額不足100萬美元,過去24小時內,FTT全網交易總額不足500萬美元。FTT在Cream上的抵押率為20%,即抵押價值7830萬美元的FTT到平臺,可以套現價值1566萬美元的其它加密貨幣,這個數量,是FTT在中心化交易所日交易總額的3倍有余!想象一下,如果SBF在市場上拋售1566萬美元的FTT,幾乎可以將幣價砸穿到歸零,但是利用Cream,他可以借入估值較高且交易深度較差的DeFi幣,同時換取大量低成本的ETH和USDT,通過出售借來的DeFi幣,并在市場恐慌下跌時用USDT或ETH抄底獲利。這種手法,相當于變相套現FTT,以一招空手套白狼來榨干市場。

金色財經歷史回顧 2011年4月12日 首份比特幣看跌期權合同賣出:在歷史上的2011年4月12日,首份比特幣看跌期權合同,在bitcoin-otc(場外交易)上賣出。在當時比特幣的價格為0.819美元一枚,2011年4月12日對于比特幣而言,是瘋狂幣價上漲的開端,比特幣價格在經過不到兩個月的暴漲,直到在2011年6月9日從0.8美元作用達到29.415美元的最頂峰,隨后在2011年6月12日出現腰斬,跌至16美元左右。[2018/4/12]

那么問題來了,在這場游戲中,誰是最大的損失方呢?顯而易見,是Cream平臺的其他出借人。這些出借人一旦被平臺的高APY所吸引,很容易就使得自己借出的代幣成為空頭的獵物,蒙受較大的持倉損失。這是一場中心化加密貨幣對去中心化加密貨幣的圍剿。不僅是FTT,任何借貸平臺同時上線公司幣和社區幣,都會導致類似的風險。這可能對還在成長中的加密貨幣社區,造成毀滅式的打擊。可以看到,Cream于9月2日上線了SUSHI和FTT,而正是從這天開始,DeFi幣開啟了一場大逃殺般的斷崖式下跌。是巧合,還是另有玄機?

趙長鵬發文回顧幣安系統維護事件:趙長鵬發布長文回顧了前兩日幣安維護過程中的細節:2月8日上午在進行數據庫遷移時,由于硬件故障導致數據被破壞,而在重新同步時面對了巨大的數據量導致同步變慢;團隊連續工作34個小時;官網同時受到嚴重的DDoS攻擊。此前幣安從2月8日8時許開始維護,直至2月9日18時才重新開放交易。[2018/2/11]

在去中心化借貸平臺上幣,由誰決定?

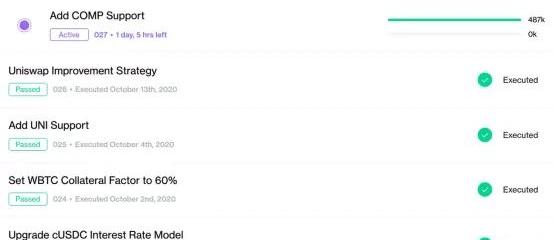

為什么FTT可以作為抵押品?在去中心化借貸平臺上線的代幣和抵押率,到底由誰決定?官方答案似乎應該是社區自治,但是從Cream的公告上來看,該平臺并沒有明確的上幣規則,開發團隊或許會聽取某些社區意見,但網站上所列借貸幣種最終仍主要由Cream項目方決定。此外,盡管FTT在Cream社區中遭受不少非議,但是參與“是否下架FTT”話題的投票地址也僅為37個,這些地址所持CREAM總市值不足50萬美元。作為Cream的分叉源,Compound平臺或許是一個更好的榜樣。針對每一次上幣、抵押率以及利率的調整,社區均需投票決定。

然而,流程的規范并不能避免社區被資本操縱的可能。以UNI為例,Compound社區一共有57個地址參與了“上線UNI幣”的投票,總票數為537376個COMP,其中前10大地址的投票數占到了總票數的96.7%。不過,由于COMP本身價值較高,流通市值接近3億美元,因此大額持倉者缺乏作惡動機,而CREAM幣流通市值不足600萬美元,社區聲音較弱,與COMP相比,抗風險能力更差,也更容易被有心人利用,成為狙擊市場的武器。一切只是交易游戲

SBF曾公開表達他對yieldfarming的負面看法,同時,他也不看好基于ETH1.0的DeFi,因為平臺的不可擴展性對項目來說是致命的。SBF認為,自己做空某些幣,并不是心存惡意,只是單純覺得價值被高估了,而當市場崩潰時,他又會從恐慌賣家手中購買自己認為低估的品種。曾在傳統金融業的自營交易公司JaneStreet工作三年,SBF看起來就是一個典型的華爾街出身交易員:冷靜理性,堅守交易策略,不受市場干擾。

SBF似乎也是特朗普的支持者。民調聚合機構FiveThirtyEight的選舉模型顯示,特朗普的勝選概率為16%左右,他認為在這個點位買漲特朗普是正確的決定。SBF又一次把這當做一場低買高賣的交易游戲。“鑒于2020年太古怪,這個獲勝概率看起來被低估了”,他說。

OKEX終于有了新進展,今天中午十一點左右,OKEX發公告,稱今晚8點將恢復法幣交易,雖然暫時還是不能提幣,但這是個好信號,既然開發了法幣交易,就代表OKEX想證明.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:YaronVelner,編譯:隔夜的粥,星球日報經授權發布。昨天,一款名為B.Protocol的DeFi協議上線了以太坊主網,其創建者YaronVelner曾是.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:JoeWang,Odaily星球日報經授權轉載.

1900/1/1 0:00:00昨天比特幣一舉突破了14000美元,創下了今年以來的新高。這一價位盡管沒有維持很久便又跌回到14000美元以下,但這個新高卻給圈內注入了一股強心針.

1900/1/1 0:00:00前天Paypal宣布近期支持加密貨幣買賣以及2021年可以用加密貨幣買賣商品后,昨日Paypal繼續采取了后續動作,有消息稱,PayPal有意收購比特幣錢包Bitgo.

1900/1/1 0:00:00幾個月以來,比特幣的價格一直在狹窄的范圍內盤整。BitazuCapital的創始合伙人MohitSorout表示,如果這種頂級加密貨幣成功爆發,將創下歷史新高.

1900/1/1 0:00:00