BTC/HKD+2.4%

BTC/HKD+2.4% ETH/HKD+1.86%

ETH/HKD+1.86% LTC/HKD+3.89%

LTC/HKD+3.89% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD+4.18%

SOL/HKD+4.18% XRP/HKD-0.13%

XRP/HKD-0.13%編者按:本文來自01區塊鏈,Odaily星球日報經授權轉載。與2019年底香港證監會通過監管沙盒實施的自愿性參與的監管實驗計劃不同,此次的發牌制度屬于強制性,將全面監管證券型及非證券型代幣的交易服務,所有在香港經營的虛擬資產交易平臺都必須取得SFC發出的牌照。文|澤玲、照生審|于百程11月3日,香港特區政府財經事務及庫務局發布《有關香港加強打擊洗錢及恐怖分子資金籌集規管的立法建議公眾咨詢》,對加強打擊洗錢及恐怖分子資金籌集規管的立法建議進行公眾咨詢。咨詢文件建議建立虛擬資產服務提供商發牌制度,引發市場高度關注。咨詢文件中關于“建立虛擬資產服務提供者發牌制度”的建議是:任何人士如有意在香港從事虛擬資產交易平臺的受規管業務,①需向證券及期貨事務監察委員會申請牌照,并②符合適當人選準則,而③持牌人需遵守《打擊洗錢條例》附表2所規定的打擊洗錢及恐怖分子資金籌集規定和④其他旨在保障投資者的規管要求。與2019年底SFC通過監管沙盒實施的自愿性參與的監管實驗計劃不同,此次建議的發牌制度屬于強制性,會全面監管證券型及非證券型代幣的交易服務。而且,此次發牌制度主要針對虛擬資產交易平臺,所有在香港經營的虛擬資產交易平臺都必須取得SFC發出的牌照,并執行《打擊洗錢及恐怖分子資金籌集條例》下的相關措施,以及其他保障投資者和防止市場操控的要求。此次咨詢文件的發布,是香港監管當局經過數年實踐之后對虛擬資產監管提出監管方案。當前,虛擬資產在全球金融市場里所受的關注都越來越大,世界各個主要經濟體都在推動虛擬資產相關的監管進程。作為國際金融中心,香港在虛擬資產監管方面的思路與實踐經驗或許在未來可以給中國內地及世界其他地區監管部門提供一個很好的借鑒范例。從“自愿發牌”到“全面監管”

普華永道香港:數字資產行業價值達1.2萬億美元,但機構級托管解決方案仍有挑戰:金色財經報道,“四大”會計事務所普華永道香港與數碼資產財富科技平臺Aspen Digital發布最新報告顯示,數字資產行業已發展為價值1.2萬億美元的市場,但需要制定機構級數字資產托管解決方案。該報告還指出,機構在數字資產保護和交易面對不同挑戰,包括自我托管解決方案,在支持數字資產投資組合的交易和營運需求方面存在局限性,而數字資產管理公司可能沒有能力和資源來管理所有營運復雜性和安全風險,機構投資者需要采取系統化和正規化的方法來選擇和實施適當的托管解決方案。(東網)[2023/7/13 10:52:23]

作為國際金融中心,香港在虛擬資產監管方面的態度向來積極,監管成效也處于亞洲前列。早在2017年,SFC就在監管虛擬資產交易方面有所行動。2018年和2019年,SFC連續兩年發布相關文件,推動對虛擬資產交易平臺的監管。2018年11月1日,SFC發布《有關針對虛擬資產投資組合的管理公司、基金分銷商及交易平臺營運者的監管框架的聲明》及《致分銷虛擬資產基金中介人的通函》。《聲明》闡述了針對虛擬資產交易平臺監管的概念性框架,將虛擬資產投資組合管理公司、虛擬資產基金分銷商納入證監會監管沙盒,同時考慮在適宜時機發出牌照,對虛擬資產交易平臺進行密切監察。但如果證監會認為由于無法充分處理所涉及的風險,以及不能確保投資者會得到保障,則不會發出牌照。2019年11月,SFC發布《立場書:監管虛擬資產交易平臺》詳細闡述了對①虛擬資產交易平臺的監管框架和②發牌條件等方面內容。同時提出了③“自愿發牌制度”,宣布將持牌的虛擬資產交易平臺納入其監管沙盒,并④列明與持牌證券經濟商和自動化交易場所的標準相若的監管標準。值得注意的是,此前《立場書》提出的發牌制度屬自愿性質,將非證券型虛擬資產或代幣排除在這個監管體系之外,也給了虛擬資產營運者選擇的時間與空間。SFC當時認為,他們無權向僅買賣非證券型虛擬資產或代幣的平臺發牌照或對其作出監管,因為此類資產并不屬于《證券及期貨條例》下的“證券”或“期貨合約”。換言之,只有向客戶提供證券型虛擬資產或代幣交易服務的平臺,才屬于證監會的監管范圍,而一個虛擬資產交易平臺即使只有一種代幣屬于證券,也在證監會監管之列。也因此,在《立場書》所設定的監管框架下,比特幣和其他不屬于證券的加密資產,都將不受SFC的監管。但隨著虛擬貨幣與虛擬資產交易的大幅增加,逐漸對金融系統構成重大的洗錢與恐怖融資等風險,還經常涉及投機、詐騙、市場操縱等違法行為,嚴重威脅金融市場及投資者財產安全。為了應對虛擬資產交易日益增加的洗錢及恐怖融資等風險,香港財庫局此次建議設立強制發牌制度,對虛擬資產服務提供商進行全面監管,并在原先《立場書》的基礎上對反洗錢、發牌細則、監管定責、違法定罪量刑等方面做進一步補充。作為香港十二個政策局之一,財庫局主要負責制定和執行政府財政和財務政策;SFC才是監管香港證券期貨市場運作的法定組織,負責制定、審批發放各類牌照并監察。因此咨詢文件中,財庫局建議賦權SFC對持牌虛擬資產服務提供者施加發牌條件。新規如何監管虛擬資產?

香港將成立虛擬資產發展專責小組:金色財經報道,香港將成立虛擬資產發展專責小組,推動Web3生態圈的發展。[2023/2/22 12:21:34]

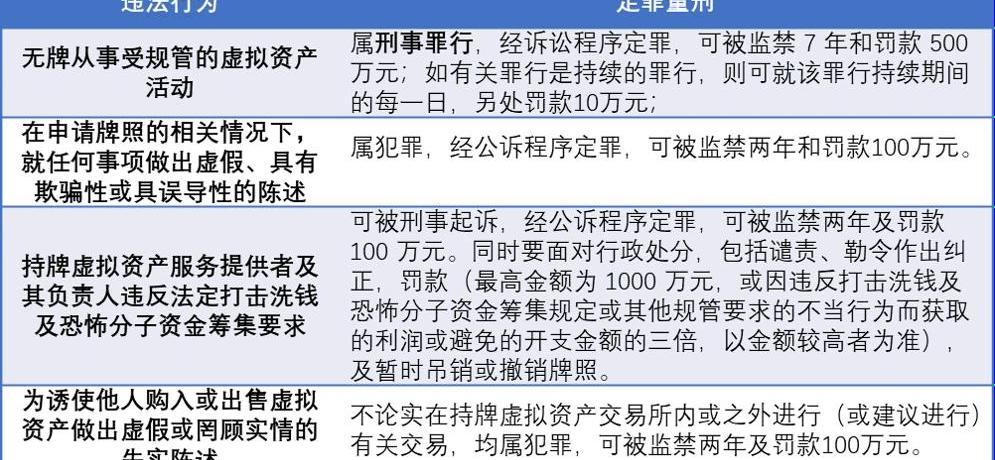

咨詢文件所提出的監管框架,對“虛擬資產”、“虛擬資產服務提供者”、“虛擬資產交易平臺”做了明確界定,要求牌照申請者必須符合相關的資格規定和適當人選準則。同時,對持牌虛擬資產服務提供者施加牌照發放條件,提出了諸多規管要求。1、監管對象:穩定幣亦在監管范圍根據咨詢文件,香港財庫局建議建立虛擬資產服務提供者發牌制度,規定持牌人須符合與其他金融業相若的適當人選準則,并遵守《打擊洗錢條例》所載的打擊洗錢及恐怖分子資金籌集規定,以及其他旨在確保市場穩健和保障投資者利益的規管要求。虛擬資產服務提供者發牌制度將重點監管虛擬資產交易所。原因在于,虛擬資產交易所是當前香港規模較大、發展較成熟的業務,而其他虛擬資產活動,如以獨立業務模式在香港運作的虛擬資產付款或托管服務,數量有限。根據咨詢文件,虛擬資產服務提供者是指“以業務形式運作與虛擬資產有關的特定活動”。包括:①進行虛擬資產與法定貨幣的交易;②進行一種或多種虛擬資產互相交易;③轉移虛擬資產;④為虛擬資產提供托管或管理服務,或提供控制虛擬資產的工具;以及⑤為發行虛擬資產提供相關的金融服務。咨詢文件在參考特別組織的標準及經評估香港虛擬資產活動的風險后,建議將經營虛擬資產交易所的業務指定為《打擊洗錢條例》下的“受規管虛擬資產活動”,并規定任何有意從事受規管活動的人,要向證監會領取虛擬資產服務提供者牌照,并符合適當人選準則和其他規管要求。該咨詢文件將虛擬資產交易所定義為:“允許或邀請客戶落盤,以貨幣或虛擬資產買入或賣出任何虛擬資產,并在業務過程中曾保管,實施,控制或管有任何貨幣或虛擬資產的交易平臺”。而私人交易平臺不在此次界定的虛擬資產服務商范疇內,因此不受規管。此外,關于虛擬資產,咨詢文件定義為以數字形式表達、計算或存儲資產價值的單位,并以數字形式進行轉移、存儲或買賣,用于貨物或服務付款、清償債項或投資。其不包括:①法定數字貨幣;②受《證券及期貨條例》監管的金融資產;③不可轉移、交易或互換的封閉式、有限用途產品均不屬于虛擬資產。咨詢文件指出,該定義適用于所有虛擬資產,無論價值是否穩定。因此,聲稱有資產作擔保,借以穩定其價值的虛擬資產,即所謂的“穩定幣”亦屬受規管的虛擬資產。為確保一致性,在擬定《打擊洗錢條例》下的虛擬資產服務提供者發牌制度時,政府會參考SFC此前就虛擬資產交易平臺制定的自愿發牌制度,以此解決前后兩種發牌制度的兼容問題,SFC主席歐陽禮此前也表示,新發牌制度與現有監管沙盒計劃會采用相同的監管標準。2、牌照發放條件咨詢文件建議,任何人士有意經營受規管的虛擬資產交易所,須向證監會申請牌照,方可成為《打擊洗錢條例》下的持牌虛擬資產服務提供者。牌照申請者必須符合相關的資格規定和適當人選準則。資格規定,主要有兩點:①企業必須在香港成立并有固定營業地點,方可申請虛擬資產服務提供者牌照;②不具備法人地位的自然人或商業模式,均不符合資格申請虛擬資產服務提供者牌照。此外,牌照申請人也必須符合《打擊洗錢條例》中規定的適當人選準則才可領取虛擬資產服務提供者牌照。該準則不僅適用于提出申請的公司,也適用于該公司的所有負責人員和最終擁有人。具體來看,在考慮個別人士是否適當人選時,證監會要考慮包括是否有過洗錢或恐怖分子資金籌集罪行,是否有過欺詐、舞弊或不誠實行為有關的罪行,是否信譽良好和財政文件等方面。此次咨詢文件對牌照發行的條件約束,不僅對虛擬資產交易所的注冊地、注冊類型還對交易所的負責人或實際控制人提出了明確要求,這在此前SFC監管文件中未曾出現過,也會將當前很多香港市場上存在虛擬資產交易業務的交易所排除在外。同時值得注意的是,此次建議發放的牌照屬于開放式牌照,即只要持牌虛擬資產服務提供者持續運營,亦未被證監會暫時吊銷或撤銷牌照,其牌照即繼續有效。如此設置,是為了給持牌機構提供具確定性的營商環境,以利于其長期投資。3、十個規管要求和四項法律懲處除了對牌照申領主體的資質要求,在業務方面,咨詢文件也提出了十方面的規管要求,包括:①初期只限給專業投資者提供服務;②財政能力,包括已繳款股本及流動資產要求;③知識和經驗;④業務穩健程度;⑤風險管理;⑥分隔和管理客戶資產;⑦虛擬資產的掛牌和交易政策;⑧財務匯報及披露;⑨預防市場操控及違規活動;⑩預防利益沖突。同時,此次咨詢文件列出了四項與虛擬資產相關的犯罪行為及相應的法律懲處。這也是此前香港相關監管文件中未曾出現過的。其中,無牌從事虛擬資產活動將被視為刑事犯罪,并處于監禁與罰款等處罰,由此可見未來在港提供虛擬資產服務,獲取牌照是必需項。從這些懲處措施,不難看出香港監管當局對打擊虛擬資產活動犯罪、維護金融市場秩序的決心。表:四項與虛擬資產相關的犯罪行為及相應的法律懲處

圣窖酒業集團與天喻信息擬在香港組建數字人民幣酒類數字資產交易平臺:12月25日消息,圣窖酒業集團今日官微消息,日前,貴州圣窖酒業集團與武漢天喻信息產業股份有限公司簽訂戰略合作協議,就數字科技和金融服務及數字人民幣供應鏈等方面進行深入合作。基于上述目的,雙方將共同參與在中國香港組建酒類數字資產交易所和醬酒數字生態產業基地,并開展相關業務的經營活動。天喻信息為貴州圣窖酒業集團搭建基于非同質化通證(NFT)及隱私計算技術相結合的數字人民幣酒類數字資產交易平臺,并將貴州圣窖酒業集團的“三大平臺”(數字人民幣與業務區塊鏈融合的金融服務平臺、數字人民幣智能合約公共服務平臺、智能財稅云平臺)與圣窖“億富安”通證電商平臺對接,升級改造為數字人民幣供應鏈電子商務綜合服務平臺,并共同為其上下游客戶提供智能財稅服務、供應鏈服務及金融服務。[2022/12/25 22:06:23]

資料來源:公開資料,01區塊鏈該咨詢文件的建議征集結束時間為2021年1月31日。根據具體工作進度,期望在2021年內向立法會提交條例草案。文件也提到,特別組織將在2023年2月對香港進行技術合規評估,以及在2024年6月進行成效評估,特別組織預期屆時香港應對虛擬資產服務提供者和貴重金屬及寶石交易商等行業做出打擊洗錢及恐怖分子資金籌集方面的監管。香港與全球虛擬資產監管進展及趨勢

目前全球多個國家和地區都在積極推動虛擬資產相關的監管工作,其中利用牌照制度施加約束是當前最主要的方式。據01區塊鏈此前不完全統計,全球范圍內至少有14個國家或地區推出了與加密數字貨幣相關的監管牌照,各國的數字貨幣牌照,大多都是頒發給所在國注冊企業,監管主體主要是提供數字貨幣交易、數字錢包服務的公司,主要監管目的是反洗錢與反恐怖融資。以美國為例。美國各州對虛擬資產的態度各有不同,但對虛擬資產交易施加監管已經成為共識:紐約州對數字貨幣交易所實行嚴格管控,目前只有少數交易所獲得了授權許可;華盛頓州于2017年4月頒布5031法案,該法案規定華盛頓州所有貨幣交易所,包括虛擬貨幣運營商,都必須申請牌照才可運營。其他州也都在美國證監會的規定下,積極采取措施,對數字貨幣交易實施牌照化管理。日本金融廳也通過頒布《支付服務法案》,對數字貨幣交易所實施全方位監管:所有在日本境內運營的交易所必須獲得財政部與FSA的牌照授權。除此之外,新加坡、泰國、澳大利亞等國也將虛擬資產交易納入監管框架,利用牌照制度進行規范。從這點看,香港此次提出的開放牌照模式,符合當前全球虛擬資產監管的主流趨勢。中倫文德律師事務所高級合伙人陳云峰律師認為,咨詢文件符合香港證監會對于虛擬貨幣的一貫的監管態度,只是更細化的監管標準。所有虛擬資產,包括比特幣、以太幣等加密貨幣的交易、或者衍生品交易,都會落入規管范圍。與此前SFC的監管態度相比,此次提出的監管制度覆蓋范圍更廣、監管框架更全、發牌條件更嚴,同時監管重點更明確、懲處力度也更大。香港監管當局希望日后所有虛擬資產交易平臺都需符合監管框架或牌照制度的要求,才能進行交易,并將接受監管,確保公平競爭環境,減低投資者風險。可以預期的是,如果發牌制度確立,為取得在香港的合規經營資質,以適應新的監管要求,已在香港設有經營主體的虛擬資產交易所將會盡快申請牌照;而對于其他很多在港有實際業務,但所在地此前并不設在香港的交易所,可以選擇在港注冊新的實體,或有選擇地退出香港市場。而這可能取決于在香港虛擬資產交易的市場規模與申領牌照可能付出的成本。從過往看,從SFC手中拿到虛擬資產牌照的難度并不小。公開資料顯示,自2019年SFC頒布虛擬資產監管框架之日起,已有數家機構向SFC提出了發牌申請,但實際拿到牌照少之又少。到2020年8月,僅BC科技集團(863.HK)宣布旗下OSL平臺于香港虛擬資產監管架下營運第1類及第7類受規管活動的牌照申請,獲得SFC發出原則上批準通知書。如果牌照難拿,明修棧道,暗度陳倉短期內也將難以杜絕。九四之后,幣安一度遠走海外,布局海外市場,但國內用戶今天仍可以通過其他渠道下載并使用其服務,多家在國內開展加密業務的經營主體也常設海外。針對香港的監管,如果交易所明確不在香港開展相關業務,但在港人員也可能通過其他渠道自發使用交易所提供的服務。當然,牌照不僅有利于監管當局的管理監督,也將大幅提升交易所自身公信力與市場影響力。如今,火幣、OKEx、幣安等主要交易所都或多或少擁有了數個國家的經營牌照。在自身條件與監管要求都允許的情況下,SFC發放的牌照吸引力毋庸置疑。作為國際金融中心,香港的市場包容性和制度前沿性是推動虛擬資產監管的關鍵。虛擬資產在全球金融市場日益活躍,重要性也愈加凸顯,加快對虛擬資產監管制度的完善,無疑有利于鞏固香港國際金融中心的地位,也有利于金融科技的創新與發展。

動態 | 香港推出首個加密貨幣支付平臺CSPay:據21世紀經濟報道報道,12月18日,第三方加密貨幣支付平臺CSPay(首都支付)宣布正式進入香港市場。該平臺只接受加密貨幣充值,用戶使用手機App便可進行支付。同時,未來香港用戶可以用信用卡在該平臺上直接購買比特幣。據報道,華為云為CSPay進軍香港市場的合作伙伴之一。[2018/12/19]

動態 | 英國企業:涉足區塊鏈和加密資產業務的企業更看好香港:據新華網消息,近日,位于倫敦的加密資產線上管理平臺斯蒂普斯金融科技公司宣布在香港設立辦事處,管理亞洲市場業務。該公司負責人稱,全球金融科技企業、特別是涉足區塊鏈和加密資產類業務的企業將香港視為最有吸引力的地方,希望能借此推動當地乃至整個亞太區域的金融科技產業發展。[2018/10/26]

編者按:本文來自區塊律動BlockBeats,作者:律動研究院,Odaily星球日報經授權轉載。了解以太坊黑暗森林的朋友一定對搶跑(Frontrunning)套利機器人印象深刻.

1900/1/1 0:00:00在詹姆斯·蘇羅維茨基撰寫的書籍《群體的智慧》中,關于英國科學家弗朗西斯·高爾頓的一則故事作為了開頭,在1906年秋高氣爽的一天,高爾頓去了一個有趣的集市,那里的群眾可以猜出一頭公牛的重量.

1900/1/1 0:00:00前言 本文作者MikeMasnick是Floor64的創始人和CEO,同時也是Techdirt的創始人.

1900/1/1 0:00:00編者按:本文來自Polkadot生態研究院,Odaily星球日報經授權轉載。提到Polkadot,大家立馬就會想到跨鏈,覺得跨鏈是繼以太坊的智能合約平臺功能后,新的剛需.

1900/1/1 0:00:0011月5日,加利福尼亞州北區美國檢察官大衛·L·安德森宣布,美國已提起民事訴訟,沒收與“SilkRoad”有關的69370枚BTC,這也是歷史上美國司法部進行的金額最大的一次加密貨幣扣押.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。在我寫這篇文章的時候,整個美國都屏住了呼吸,等待著2020年大選的結果.

1900/1/1 0:00:00