BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+2.62%

LTC/HKD+2.62% ADA/HKD-2%

ADA/HKD-2% SOL/HKD+2.86%

SOL/HKD+2.86% XRP/HKD-0.93%

XRP/HKD-0.93%編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。比特幣上漲到突破15000美元時,正是UNI、YFI等主流DeFi治理代幣觸底的日子。整個10月,主流DeFi資產和比特幣的價格走勢背道而馳,TVL維持在100億美元并未明顯下滑的情況下,協議治理代幣的幣價在下跌。UNI從4.1美元最低跌到1.75美元;同期,YFI從26000美元最低跌至7450美元。BTC與DeFi的相關性終于在11月凸顯。比特幣從15000美元繼續向上的一周內,YFI從低谷反彈,最高上漲到19250美元;UNI近期的高點為4.1美元。DeFi需要比特幣。要知道,全球加密資產的總市值已達4600億美元,其中,比特幣的流通市值為2900億美元,超過一半。回看今年DeFi的爆發,其實暗中也有比特幣的助推。比特幣減產后,流入DeFi市場的BTC數量不到半年增加了50倍,貢獻了近1/5的DeFi鎖倉價值。目前,鎖入DeFi市場的BTC價值28億美元,不及以太坊的40億美元,空間足夠大。不過,跨鏈技術瓶頸、ERC-20版BTC還難以實現完全去中心化托管等問題,攔住了顧慮資產安全的比特幣持有者。BTC向DeFi大規模流動為業內所期待。多位行業人士認為,技術和安全問題如能得到解決,比特幣融入DeFi將可能使后者的市場規模再擴大數倍,「因為DeFi市場需要優質的抵押資產,長期持有BTC的屯幣黨想要獲得額外收益,這兩個生態融合會帶來雙贏。」BTC的DeFi鎖倉價值尚不及ETH

Alameda清算人在DeFi借貸平臺Aave上損失72,000美元:金色財經報道,Alameda 清算人在試圖為債權人追回資金時被清算后,在 DeFi 借貸平臺 Aave 上損失了 72,000 美元。清算人試圖平倉,并在此過程中首先移除了用于該頭寸的額外抵押品,使其面臨清算風險。加密數據平臺Arkham在與 The Block 分享的一份報告中指出,在九天的時間里,該頭寸被清算兩次,總計 4.05 aWBTC,這是 Aave 上使用的一種由比特幣支持的代幣。

該數據基于已被 The Block 研究副總裁 Larry Cermak 標記為與 Alameda 相關的錢包,并用于在以太坊區塊瀏覽器 Etherscan 上標記錢包。來自這些錢包的資金被轉移到一個由多重簽名控制的錢包中,該錢包現在持有 1960 萬美元的以太幣和價值 1.4 億美元的以太坊上的各種代幣。[2023/1/13 11:09:21]

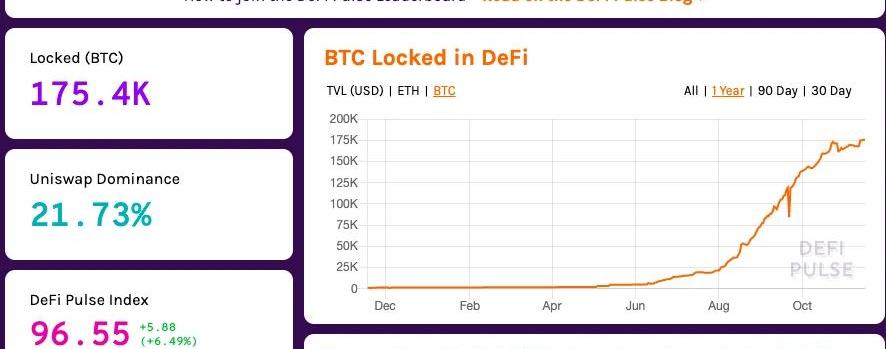

10月是交易所「黑天鵝」滿天飛的一個月。不過,比特幣并未受此影響,逆勢而上開啟漲勢,一度從10月初的10300美元最高上漲到16300美元,漲幅超50%,時間不過一個月而已。此時的市場目光都被「幣王」吸引,熱鬧了2020年整個夏季的DeFi如今黯淡下來。此前7月、8月冒出的百倍幣YFI、YFII以及DEX龍頭Uniswap的協議代幣UNI等資產的價格都出現大幅下跌。10月1日后,YFI從26000美元開始低走,最低跌至7450美元;同期,UNI從4.1美元最低跌到1.75美元。從另一項數據看,流入DeFi的資金并未真正離開。Defipulse數據顯示,進入10月后,DeFi的TVL均維持在100億美元上方波動,10月8日降到低谷的100.5億美元。此后又反彈回來,11月11日,上漲到波峰139億美元,悄然創下歷史新高。近期,比特幣從15000美元繼續向上突破,觸及「冰點」的DeFi協議代幣UNI、YFI等也在強勢反彈。過去一周內,YFI從7450美元最高上漲到19250美元,UNI也從1.75美元上漲到4.1美元。有分析認為,灰度持續買入比特幣,Paypal也開了買賣比特幣的口子,一系列傳統金融機構入場的刺激下,投資者將資金集中到了比特幣上;當比特幣到達一定高點后,投資者也會注意到此前瘋長的DeFi處于洼地,迅速買入后推高了DeFi的幣價。這種輪動效應在2017年到2018年的加密資產市場上更為明顯,那時,漲幅榜上是「BTC蹲完小幣種蹲」,如今這種輪動開始出現在DeFi板塊上。MBLabs負責人、ChainX議員鄒陽曾公開表示,誰能把比特幣接入DeFi,誰就是下一個DeFi王者。這種說法并非沒有邏輯可循。加密資產市場上最早誕生的比特幣,持有者最多、共識最強,市值規模也最大,市值占了整個加密資產市場的半壁江山。Coingecko數據顯示,目前全球加密資產的市值為4600億美元,BTC的流通市值為2900億美元,占了62%的份額;流通市值為523.4億美元的ETH僅為比特幣市值的18%。在DeFi市場上,比特幣有一定的參與度。Defipulse數據顯示,11月15日,鎖在DeFi市場的ETH為890萬枚,現折合40.7億美元價值;而鎖倉的BTC數量為17.5萬枚,折合28億美元價值,不及ETH。

DeFi協議總鎖倉量下跌至547.3億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到547.3億美元,24小時跌幅1.39%。TVL排名前五分別為MakerDAO(76億美元)、Lido(59.8億美元)、Curve(59.8億美元)、AAVE(54.5億美元)、Uniswap(52億美元)。[2022/10/9 12:50:12]

比特幣減產半年內流入DeFi的數量激增BTC的流通市值是以太坊的5.4倍,但在DeFi市場上,其鎖倉價值僅為以太坊的67%。「目前BTC占據了大多數的加密貨幣市場份額,缺了BTC的DeFi是不完整。」DeFi用戶賽博如此認為。他是10年前用筆記本電腦挖過比特幣的礦工。在他看來,比特幣的加入,還會讓更多的資金流入DeFi市場,擴大市場規模,「至少再翻個幾倍沒問題」。流入DeFi的BTC半年增長50倍

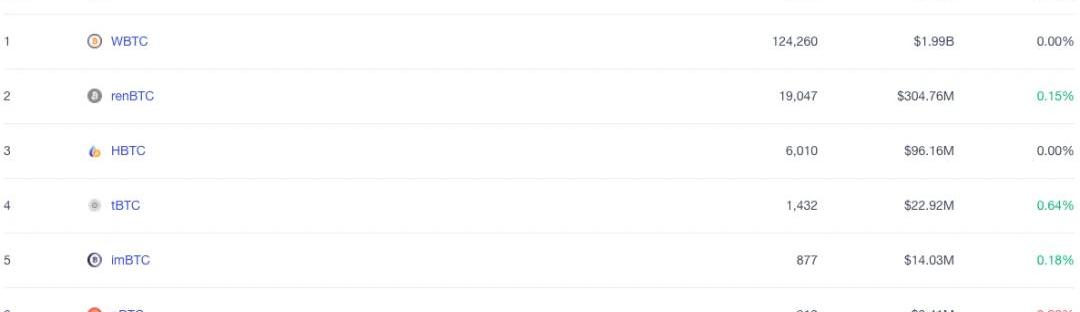

事實上,流動性挖礦點燃DeFi市場時,比特幣也是一股重要推力,盡管表現并不直接。早在5月12日比特幣正式減半時,文藝復興基金董事曹寅就曾撰文預測,「減半或使大量比特幣進入DeFi借貸平臺」。他認為,以往的比特幣減半過后都會帶來比特幣牛市,BTC上漲,DeFi必然也會受益。具體的影響傳導路徑體現在減半后,當礦工看好后市,會將比特幣轉入DeFi抵押,借出穩定幣作為日常開支;此外,由于DeFi抵押需求量較小,當時流入DeFi協議的BTC數量較少,但等后市增長空間放大時,推動力將更明顯。這種預測得到了數據支撐。Defipulse顯示,比特幣減半當天,鎖在DeFi協議中的BTC僅有3238枚,次日就增加至4734枚。此后,BTC流入DeFi協議的勢頭一發不可收拾。6月20日,突破1萬枚;9月14日突破10萬枚;10月26日上漲到17萬枚,是減半時的流入數量的50倍。由于比特幣網絡不支持智能合約,如果要流入DeFi協議,需要跨鏈到以太坊。在以太坊智能合約中生成的wBTC承擔了DeFi市場對比特幣的主要需求。用戶想要獲得wBTC,只要將BTC打入商家地址,商家進行KYC/AML驗證身份后,在智能合約上鑄造相等數量的wBTC轉給用戶。如果想換回來,用戶可將wBTC打入智能合約,由商家銷毀后再將BTC兌付給用戶。用于抵押的BTC由一個名為Bitgo的中心化機構托管。類似機制的X-BTC并不少。DeFi在今年爆發后,tBTC、pBTC、renBTC等多個錨定類BTC誕生。早在去年10月,錢包服務商imToken旗下的DEXTokenlon就發行了imBTC。

區塊鏈跨境結算網絡開發商Velo Labs宣布與DeFi平臺EvryNet戰略合并:5月27日消息,基于區塊鏈的跨境結算網絡開發商Velo Labs宣布與DeFi平臺EvryNet戰略合并,溝通打造CeDeFi的未來。據悉,Velo Labs正在開發一個基于區塊鏈、合規優先的全球結算網絡,為個人和企業提供快速、安全和低成本的跨境支付。EvryNet的去中心化應用程序為投資者開啟了一個充滿新資產、投資機會和創新策略的世界。(prnewswire)[2022/5/27 3:44:57]

錨定BTC資產市值對比Tokenlon運營負責人曉偉告訴蜂巢財經,當時發行imBTC的確是因為看到了巨大的空間,「BTC在中心化的交易場景中有非常好的流動性,而以太坊上的MakerCDP和Compound等DeFi應用上缺乏優質抵押品,制約了流動性規模的擴大。」「想象一下,當用戶擁有一枚可編程的比特幣,能與DeFi、Staking或DEX等智能合約無縫交互并產生價值,而且還能擁有15秒的交易出塊速度和即時收益,這件事是不是就很值得嘗試?」這種便利性和可能產生的價值,反過來刺激了Tokenlon用戶交易BTC的需求,「所以我們毅然推出了imBTC。」「幣王」大舉進入DeFi還需通兩關

DeFi保險聚合器Armor.Fi宣布arShield上線Beta版:官方消息,DeFi保險聚合器Armor.Fi宣布,arShield上線Beta版,用戶可以包裝(wrap)底層代幣以接收承保代幣,這些代幣會自動提供承保,無需任何維護或續訂。首批5個arShield已上線,全部基于Yearn資金庫:DAI(新遷移的yVault)、SNX、sUSD、YFI和1Inch。在Beta版發布期間,每個arShield的存款將被限制為相當于5萬美元。[2021/7/18 1:00:49]

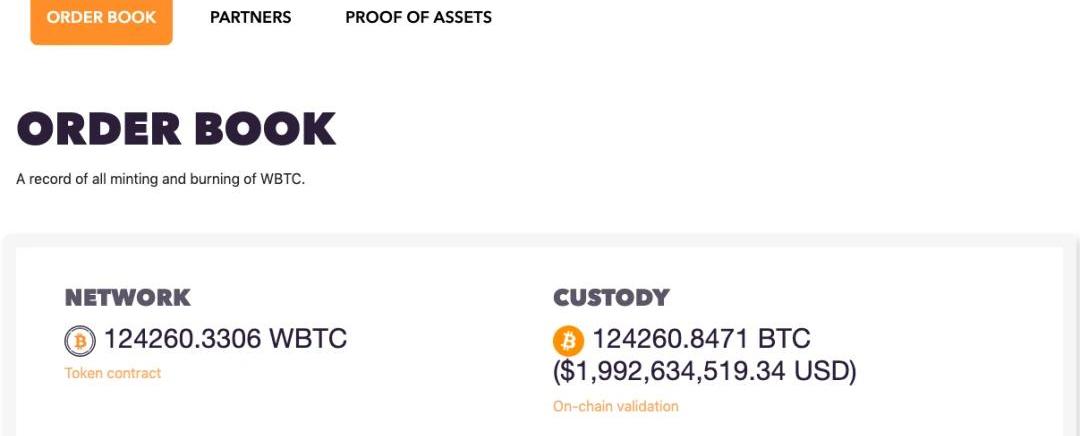

DeFi需要BTC。那么,持有者會將自己的BTC放入DeFi協議嗎?當這個問題擺在用戶面前時,遲疑還是有的。「我肯定會參與,」DeFi發燒友賽博是愿意的,但前提前是能保證安全,他說,由于比特幣主網本身不支持智能合約,目前的跨鏈方案都不夠完美,安全性將是用戶的最大顧慮。wBTC、imBTC都是利用智能合約發行錨定資產的方式,實現BTC在以太坊上的跨鏈流通。其中,wBTC用顯示鏈上余額的頁面來保證透明性,同時有相應的DAO社區組織用以實現去中心化決策。但用戶抵押其中的BTC是由中心化機構Bitgo托管的。

DeFi聯盟支持Mercurial Finance:金色財經報道,加速器DeFi聯盟(DeFi Alliance)支持了第一個基于Solana的項目,即Mercurial Finance。據悉,Mercurial正在Solana區塊鏈上建立穩定幣交易協議。DeFi聯盟已向Mercurial投資了10萬美元,并將幫助引導該協議的流動性。[2021/5/27 22:47:52]

11月15日wBTC還剩124260枚這曾引起以太坊創始人VitalikButerin對wBTC透明度不足的質疑。今年8月,他在推特上表示,依然擔心比特幣錨定幣WrappedBTC是否值得信賴,「希望這些代幣至少能遷移到大小合適的多簽名智能合約上。」imToken運用負責人曉偉也坦言,當前由于區塊鏈基礎設施的限制,BTC的跨鏈流通無法在理想的去中心化與易用性上做到兩者兼得。imBTC選擇遵守安全、透明的原則下,暫時使用中心化托管,先保證imBTC的易用性。Tokenlon也正在探索去中心化,計劃在不失易用性的前提下將中心化托管轉型為DAO的托管方案,實現更透明的管理。「去中心化管理抵押資產是BTC流入DeFi市場面臨的挑戰,」曉偉還認為,使用成本也會讓一部分人放棄抵押BTC,「因為每種ERC-20的BTC都有特定的用途和場景,用戶在使用BTC參與DeFi時,需要進行跨鏈,不同格式之間的轉換操作會導致BTC在以太坊上無法平滑映射,這就增加了摩擦成本。」盡管目前的解決方案不是最優,曉偉依然看好比特幣在DeFi應用中的前景。他認為,DeFi市場需要優質的抵押資產,而BTC的屯幣黨是可以在DeFi上獲得收益的,這兩個生態的能融合會實現雙贏。據他觀察,DeFi豐富的創新項目以及高收益不斷吸引著更多BTC錨定資產進入了以太坊DeFi生態,這一趨勢增長迅速,而且還在持續。BTC錨定資產大部分進入到智能合約中,參與質押挖礦、借貸,并享受對應收益,「這一流動趨勢,進一步拓寬了比特幣的應用場景,鎖入DeFi協議參與去中心化金融,也減少了比特幣的流通量,對BTC價格客觀上起到通縮的支撐作用。」截至11月15日,wBTC鎖倉金額達到19.9億美元,沖到了DeFi協議TVL排行榜第三,僅次于Uniswap和MakerDAO。保持上漲態勢的BTC正在涌入DeFi。

Tags:DEFDEFIEFIBTCDeflyballVerify DeFiDeFi Degen Landbtcb幣價格

其實進入到2020年以后,DeFi就開始以一個異軍突起的態勢蔓延擴展開來。其實很多人在2019年還是認為DeFi是一個幾年以后才能發展的起來的事物,沒想到在3.12大跌以后DeFi一口就吃成了一.

1900/1/1 0:00:00今年區塊鏈領域最大的故事之一,是去中心化金融的驚人增長,總鎖定價值從年初的6.909億美元,激增至目前的117.3億美元.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。2018年,歌手、綜藝主持人、饒舌樂團Machi團長、電競老板、聊天平臺Swap創始人等眾多身份為一體的黃立成,

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:SAMUELHAIG,編譯:Wendy,星球日報經授權發布。知名去中心化交易所Uniswap宣布,將于美國東部時間11月12日中午12點召開一場“非正式社區電話.

1900/1/1 0:00:00在11月2日上線后僅幾個小時,AxionNetwork代幣AXN的價格暴跌了100%。這次價格暴跌披露了其存在的漏洞,下文是CertiK安全審計團隊針對此事件的完整分析.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:王大樹,Odaily星球日報經授權轉載。IPFS&Filecoin創始人胡安在今年萬向峰會的主旨演講中表示,Fielcoin更深一層的使命在于,為人類信息創.

1900/1/1 0:00:00