BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD+1.29%

LTC/HKD+1.29% ADA/HKD+4.09%

ADA/HKD+4.09% SOL/HKD+1.75%

SOL/HKD+1.75% XRP/HKD+4.49%

XRP/HKD+4.49%編者按:本文來自IOSG,Odaily星球日報經授權轉載。

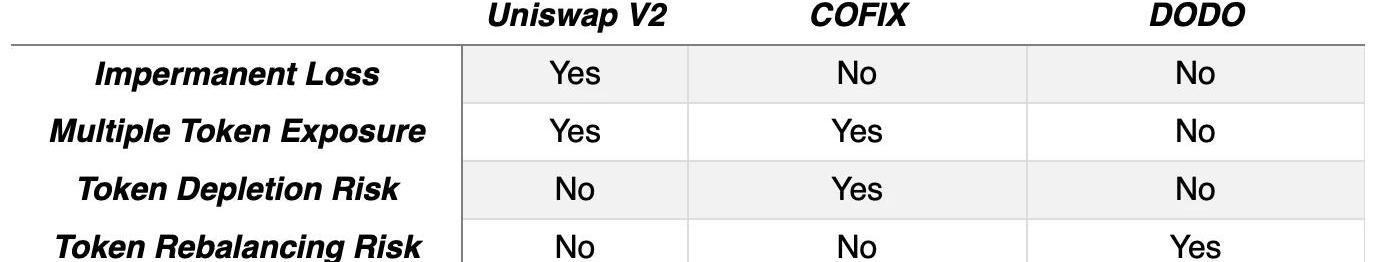

Buildinganewworld,thebridgeofthetime.特別致謝:DODO與Longhash提供的寶貴建議!引言本文我們將主要研究AMM協議中的流動性提供者,尤其是在后流動性挖礦時代,作為一個LP可能面對的潛在損失。Uniswapv2大部分的TVL(約23億美金)集中在四個為流動性挖礦搭建的資金池中,這些池在整個平臺上占比很大。目前Uniswap的LP不太關心損失,因為他們得到了有價值的token和不可小覷的交易費用的補償。但是隨著挖礦停止,作為LP的潛在損失將成為大家更關注的問題。后流動性挖礦時代的選擇-AMM?

流動性挖礦已被證明是冷啟動協議的有效激勵機制,近期,我們注意到一個在DeFi并不漫長的歷史上最為瘋狂的流動性挖礦事件之一:Uniswap在幾個成功的分叉(如Sushiswap)之后,推出了自己的治理token。每個曾經調用Uniswapv1或v2合約的地址都有資格獲得400個UNItoken,這其中還包括超過12,000個已提交失敗轉賬的地址。此外,Uniswap的流動性挖礦已在11月17日停止,將UNItoken分配給四個池:USDC/ETH、ETH/USDT、DAI/ETH和WBTC/ETH。社區給出了極為熱情的反應,TVL被推至30億美金!Uniswapv2的歷史TVL

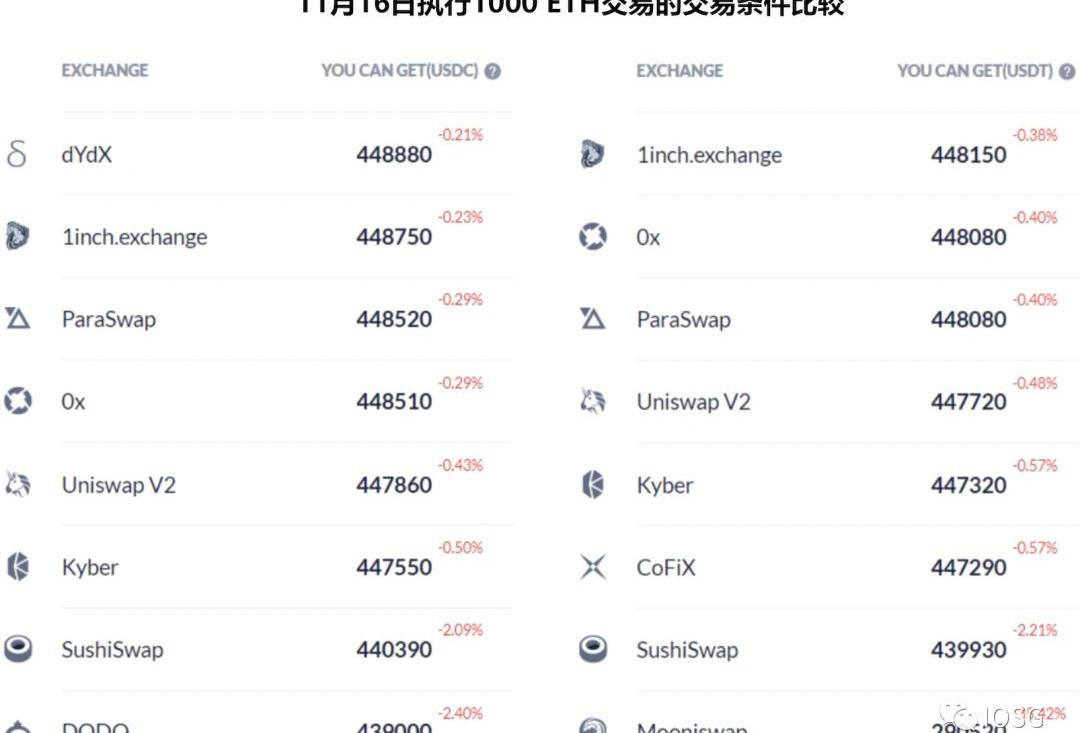

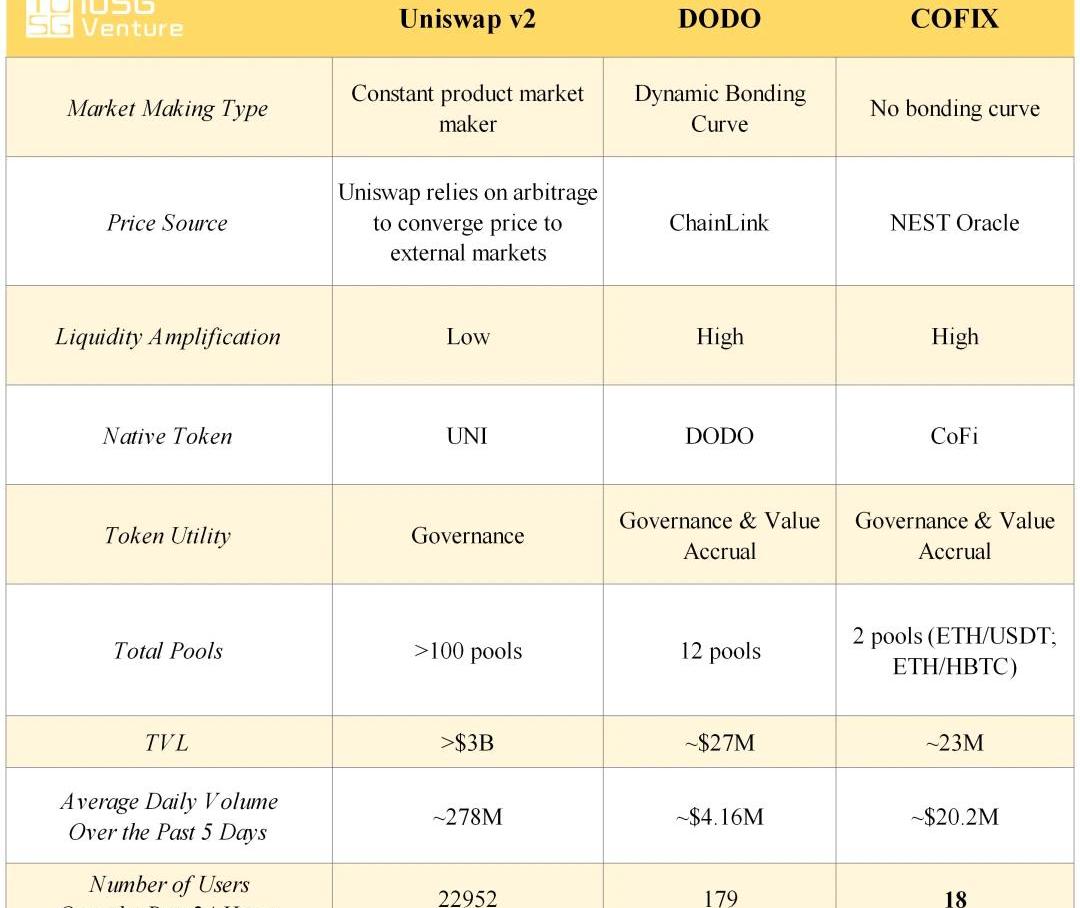

基于UNItoken挖礦的炒作,再加上Uniswap被大眾認為是DeFi生態系統支柱的印象,共吸引了投資人數十億美元的資金。有了巨額資金量的助攻,Uniswap提供了在大額交易中最具競爭力的價格。例如,如果你出售1,000個ETH,Uniswap會是提供最優價格的交易所之一。另一方面,新的自動做市商(AMM)解決方案正在進一步推動這一領域的發展。值得一提的是在Uniswap上,ETH/USDC流動性超過5.6億美元。然而對于同一交易組合,擁有約860萬美元流動性的DODO,卻可以提供與Uniswap一樣有競爭力的價格。例如,如果你用1000ETH換USDT,COFIX會提供和Uniswap類似的價格,盡管流動性比Uniswap小好幾倍。

ArDrive移動應用已上線GooglePlay商店,iOS版本將很快推出:10月6日消息,基于區塊鏈的永久存儲應用ArDrive的移動應用已上線GooglePlay商店,iOS版本預計將很快推出。ArDrive創始人Phil Mataras表示,信用卡支付設施和跨應用程序支持是計劃中的升級,且預計至少在未來六個月內不會再進行新一輪融資,去中心化數據存儲網絡IO預計將于明年1月或2月上線。(coindesk)[2022/10/6 18:40:56]

資料來源:DeBank由上可以看出,與Uniswapv2相比,新的AMM模型的資本效率更高。Uniswapv2若要保持競爭力,它必須保持相對于競爭對手更高的資本金。然而,一旦流動資金挖礦停止,Uniswapv2還能繼續保持現狀嗎?社區是否會在未來作出抉擇?Uniswapv2、DODO、COFIX

對AMM流動性提供者的無常損失的定義框架

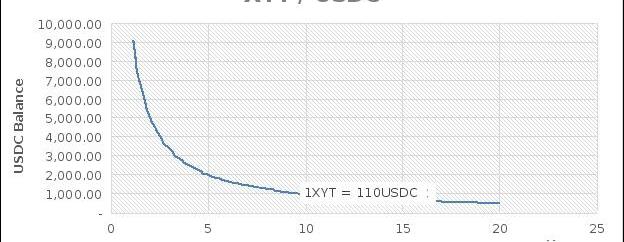

Uniswap的LP究竟遭受了什么樣的損失?用來描述這類損失的廣泛使用的術語是:無常損失。它是“無常的”,因為理論上它將消失(不會經常發生),以防提供的token之間的相對價格恢復。無常損失通常是指因提供流動資金而損失的價值——假設用戶在池外持有token與將這些token質押到池中的實際價值的區別。更詳細地說,價格發現往往發生在外部市場,而Uniswap依靠套利將AMM價格與市場價格相收斂。然而,套利利潤是以流動性提供者的利益為代價的,除非特定資產對的外部價格返回到與LP進入池時相同的比率,否則他將無法從這一損失中恢復過來。例1假設初始余額為10XYT和1,000USDC的XYT/USDC對(價格1XYT=100USDC)。同時,假設個人投資者持有10XYT和1,000USDC的錢包。如果XYT市場價格飆升到110USDC,會發生什么?該池將提供一個套利機會,因為交易員可以從池中提取被低估的XYT,直到價格與市場價格趨同。具體來說,交易員將從池中提取大約0.47XYT,從而使每個XYTtoken的價格達到110USDC。請注意,將價格移動到特定水平所需的金額是由池使用的公式(曲線)決定的。池中的新余額約為1048.81USDC和9.53XYTtoken,考慮到新價格XYT=110USDC,總價值約為2,097美元。另一方面,在他/她的錢包中持有10XYT和1,000USDC的個人投資者,其投資組合價值將等于2,100美元,這意味著無常的損失約為3美元。

Game Storm Studios與Ready Games合作發布基于移動端的Web3游戲:7月7日消息,總部位于巴基斯坦的Game Storm Studios將與Ready Games合作推出兩款新的移動Web3游戲。Games Storm的新基于區塊鏈的游戲都將以寵物為主題。據其網站介紹,Game Storm在其10多年的運營中已經發布了1000多款非Web3游戲,并在巴基斯坦、美國、印度和迪拜設有辦事處。它主要專注于幫助游戲開發者創建適用于Android和iPhone的移動應用程序。

此前報道,游戲初創公司Ready Games通過代幣銷售完成300萬美元融資。Ready Games于5月開始進軍Web3。[2022/7/7 1:58:14]

XYT/USDC-假設池無常損失簡介:?定義:被動持有token與向池提供流動性之間的差值?原因:套利調整資金池幣價DODO和COFIX代表了一種新型AMM,它不依賴套利調整資產池中的資產比率,而是直接從預言機那里獲取價格。為了保持一致,讓我們看如果將上面的示例放在DODO/COFIX會發生什么。例2假設XYT/USDC一對初始余額為10XYT和1,000USDC(價格1XYT=100USDC)。同時,假設個人投資者持有10XYT和1,000USDC的錢包。如果XYT市場價格飆升到110USDC,會發生什么?資金池不會提供套利機會,因為預言機會調整價格,LP的收支平衡不會因為有外部價格變動而改變。token持有者對于向池提供流動資金和僅僅在錢包中持有token之間的偏好是無差的(忽略交易費用)。因此,新的AMM模型不容易出現無常損失,但這并不意味著我們為新的AMM模型提供流動性沒有損失。新型AMM模型的損耗特性-COFIX示例

例3為了舉例說明,假設XYTtoken值100USDC的另一個例子。由于COFIX不依賴于池中token的比率來確定價格,因此讓我們進一步假設token余額等于10XYT和500USDC,并且假定資金池價值為1,500美元。如果Alice多存5XYT,池價值將躍升到2,000美元,她將收到25%的所有權。既然Alice是資金池擁有者,由于COFIX機制的特殊性她需要承擔與池中兩個token相關的風險。再次假設XYTtoken價格上漲至110USDC,池價值將變成:15XYT*110USDC+500USDC=2,150美元Alice擁有資金池的25%,現在擁有:0.25*2,150美元=537.5美元然而,如果她有一個單一token敞口,她就可以用550美元退出資金池。另一方面,如果XYTtoken價格暴跌,她將有一定的保護,因為她暴露在XYT和USDC之間的混合池中,而不僅僅是XYTtoken。例4此外,COFIX機制的一個特點是沒有聯合曲線(bondingcurve),而且大額交易不會受到懲罰。因此,在交易商在價格上漲之前完全耗盡XYT供應的情況下極端情況可能發生。再次假設初始價格XYT=100USDC,以及希望獲得XYTtoken敞口的特定交易員Bob。Bob可以用1500美元購買所有的XYTtoken,將池留給0XYT和2,000USDC。之后,如果XYT的價格躍升到110USDC,Alice將對這一上漲的風險敞口為零。COFIX風險摘要:?COFIX確實解決了Uniswap無常損耗問題?然而,在COFIX上提供流動性的風險暴露在資金池中,而不是單一的token。?類似的,資金池可以從其中一個token的上漲中完全耗盡,因為COFIX不區分大額交易(即沒有聯合曲線)。新型AMM模型的損耗特性-DODO示例

IOST鏈上個性化自管理SWAP+C2C SWAP流動性挖礦項目冬瓜金融今日20:00正式上線:由IOST節點合伙人開發,IOST項目方提供支持的首個個性化自管理SWAP+C2C SWAP流動性挖礦項目冬瓜金融將于今日20:00正式上線,并開通WG、SAB、PPT、TPT、XUSD、VOST、XG流動性挖礦池。

據介紹,冬瓜金融旨在通過獨特的個性化做市和C2C模式,為用戶提供更好的兌換價格和更優質的參與體驗。冬瓜金融建立一套交易所聚合系統,任何人都可以在冬瓜金融合于上建立并管理自己的去中心化SwapDex。[2020/10/31 11:19:29]

DODOLP不需要擔心上述風險,因為DODO允許單個token敞口,而不是池所有權。但是,需要注意的是,由于交易活動的數量和頻率,在任何時間點的token數量可能與最初存放到池中的token數量不同。為了再平衡資金池,DODO的機制激勵交易者將通過將價格提升至超過市場價,來向資金池賣出供給不夠的token。如WBTC/USDC池示例所示,該機制能很好地為池的兩邊的流動性提供者保留本金,并允許wbtc或usdcLP被動地賺取市場利潤。WBTC/USDC池,LP所有權

資料來源:https://DODO-pool-tracker.vercel.app/然而,看看YFI/USDC池就會發現,并不是所有事情都是完美的。理論上,如果資金池的一邊低于1,另一邊應該在1以上。YFI/USDC池的兩邊都大大低于1,這意味著兩個池的流動性提供者都遭受了損失。YFI/USDC池,LP所有權

資料來源:https://DODO-pool-tracker.vercel.app/造成這些損失的主要原因是DODOs無法及時重新平衡池中供不應求的部分。為了讓DODO的機制像預期的那樣運作,對DODO提供的激勵(即快速再平衡)的迅速反應是至關重要的,尤其是價格波動劇烈的代幣。因為token失衡的時間越長,市場價格發生重大變化的機會就越大。如下文所示,市場價格在這些時期的變化可能損害LP價值。例5再次假設有10XYT和500USDC在資金池中,1XYT值為100USDC。如果XYTtoken目前的余額降至9XYT,DODO的目標是將XYT的供應再平衡到10,這樣做的方法是將XYT的價格提高到高于市場價格的水平,以鼓勵交易員將XYTtoken賣回池中。然而,如果XYT在進行再平衡之前升值到110美元,如果不從USDCLP中提取價值,就不可能將XYT的初始供應量提高到10美元。1.初始余額:10XYT&500USDC2.第一次交易后的余額:9XYT&600USDCXYT的價格在重新平衡之前躍升到110美元。此時,DODO沒有足夠的資源來重新平衡池的XYT端,因此,只有犧牲池的usdc側,才有可能將XYT的總量增加到10。3.假設交易者攜帶1XYT到池將導致一個新的余額10XYT&488USDC;在這種情況下,USDCLP將累積丟失~12USDC。(簡化計算)而通常發生的情況是,再平衡發生在價格升值之前。這將使池的兩邊接近10XYT和500USDC的初始余額。另一方面,在重新平衡之前,XYT價格下跌將為上述場景中的LP帶來利潤,因為DODO將能夠在花費不足100USDC的情況下恢復XYT側的池,從而產生10XYT和>500USDC的余額。當池中某個token供應不足時,DODO的頭寸實質上是該token中的空頭頭寸,因為它會隨著價格的上漲而造成損失,而隨著價格的貶值而產生收益。例6此外,在以下情況下,XYTLP可能會遭受損失:1.初始余額:10XYT&500USDC2.第一次交易后的余額:11XYT&400USDC如前所述,在池中有一個供應不足的USDC側類似于在USDC中有一個空頭位置。因此,XYT的價格下降到90USDC將意味著相對較強的USDC和同時損失的資金池。XYT=90美元,DODO沒有足夠的資源來重新平衡池的USDC側,因此,只有犧牲池的XYT側,才有可能將USDC的總數達到500。3.假設交易者將100USDC帶到池中,將產生新的余額。:~9.86XYT和500USDC,LP損失為~0.14XYT(簡化計算)同理,再平衡之前,XYT的價格上漲會在上述情況下為LP帶來利潤,因為它意味著USDC的相對疲軟。如上文示例所示,有效的再平衡對于保護LP的值和最小化風險至關重要。否則,DODO本身就是在池的一側有空頭頭寸,并且基于市場波動可能會產生利潤/虧損。相比之下,當池處于平衡狀態時,DODO是市場中立的。回到YFI/USDC池,造成損失的原因是無法維持市場中性的頭寸,因此對YFItoken的大幅波動的風險敞口過大。YFI/USDC對損失的另一個潛在原因是易受預言機超前交易的漏洞影響。由于DODO依賴Chainlink喂價,交易員可以觀察到,特定token的在預言機價格將在下一個塊中上漲,并從池中提取大量token,但在更新立即出售。這一行為將給交易者帶來套利,給DODOLP帶來損失。例71.初步余額:10XYT&500USDCXYT的價格將在下一個區塊上漲到110美元。2.交易員在預言機超前交易,從池中獲取1XYT(為了簡單)。3.新余額:9XYT&600USDC價格正式更新此時,DODO沒有足夠的資源來重新平衡池的XYT端,因此,只有犧牲池的USDC側,才有可能將XYT的總量增加到10。4.交易員在更新鎖定后退出頭寸~12美元利潤,新余額:10XYT&~488USDCUSDCLP將失去~12USDC雖然示例5和示例7的最終結果是相同的,后者對LP的危害要大得多。示例5中的交易者很可能被歸類為隨機交易流,沒有能力預測市場方向。因此,作為這類交易商的交易對手是可以接受的。相反,示例7中的交易員是信息交易者(套利者),肯定會給流動性提供者造成損失。YFI/USDC池兩側明顯低于1,可能意味著原因是信息交易者(套利者),而非隨機交易流。盡管如此,DODO確實提供單一的token敞口,LP必須注意到另一個token池的特性。。例如,從理論上講,由于單一token敞口,如果您是USDCLP,您將不關心池中的其他token是WBTC還是YFI。然而,在實踐中,這種差異是巨大的。池中的其他token越不穩定,風險敞口就越大。DODO風險摘要:?DODO解決了Uniswap的無常損失特性,并且它不容易受到COFIX一樣的損失,因為它提供了單一的token敞口。?然而,當DODO不能有效地重新平衡token供應時,LP就會間接地暴露在池的另一邊。在這種情況下,DODOLP可能會根據市場價格變動賺取利潤/蒙受損失。?最后,DODOLP肯定會在套利者成功以喂價超前交易的情況下遭受損失。上述COFIX和DODOLP的損失從本質上來看就是是無常的,因為如果價格變動有利于做市商,它們可能消失,甚至不一定存在。但是,我們不能按照前面討論的定義將它們歸類為無常損失,而是可以將它們定義為每個協議特定的的做市風險。下面我們總結了上述每個平臺的風險特征。

IOST鏈上“Uniswap”流水破千萬:據官方消息,近日,IOST鏈上全DeFi生態平臺PowerDeFi正式上線主網。據DappRadar數據,PowerDeFi 7日成交量已突破千萬,達14,718,559.324212 IOST。PowerDeFi平臺由IOST節點合伙人Powermine開發,該平臺不止有極受歡迎的Uniswap交易所端口,還包含了完整的Perpetual生態,如借貸、Staking等。更多創新的新型DeFi玩法即將上線,這將大大增加PER的應用性、交易量及其整體價值。作為領先的區塊鏈技術應用平臺,IOST主網從開發環境的基本面上來講,對開發者極其友好,0手續費也保證了用戶使用IOST鏈上DeFi應用的便捷性。[2020/8/4]

風險對沖-AMM協議的可持續發展的關鍵點

做市不是一種無風險的活動,無論是使用訂單模型還是AMM協議模型。無論怎樣,LP都需注意在不利情形下潛在的損失。如果不了解風險,LP就無法準確確定挖礦資金的預期回報率,也無法適當對沖其頭寸。在套期保值方面,去中心化期權市場的增長可以為AMMLP提供更多的必要工具,以對沖其風險。例如,AMMS可以通過特定的token導數或高度相關資產的導數自動抵消頭寸。在例5中,第二步交易之后(在價格上漲之前),DODOLP可能會自動在XYTtoken上做一個看漲期權,以抵消風險敞口。類似地,COFIXLP可能希望在例4中購買XYTtoken上的看漲期權,以獲得token的正向敞口。另一方面,套期保值可能代價高昂,因此套期保值可能不必要地擠壓利潤率。這里要考慮的因素包括風險偏好,近期交易規模,交易對手和標的資產的特性。顯然,在DODO示例場景中,池中的token消耗越多,就越需要對沖token上行的風險。同樣,交易流是否隨機或信息量足夠大也會影響套期保值的需求。目前,AMM還無法對交易流進行分類,但是將來引入機器學習來分析來自特定地址的歷史訂單流可能會使AMM獲得這些信息。最后,如果標的資產相對穩定,則風險較小,需要抵消定向頭寸的需求也更小。**COFIX是第一家為LP提供套期保值選擇的公司:https://github.com/Computable-Finance/CoFiX-hedger結語

MOMOEX平臺ETF交易區新增ADA COMP KNC IOST VET 幣對:據官方消息,MOMOEX平臺ETF交易區于2020年7月10日21:30(GMT+8)新增開放ADA3S/USDT, ADA3L/USDT,COMP3L/USDT, COMP3S/USDT,KNC3L/USDT,KNC3S/USDT,IOST3L/USDT,IOST3S/USDT,VET3L/USDT,VET3S/USDT交易幣對。

據悉,MOMOex由ChainUP Capital基金投資和深度支持,品牌愿景是為用戶提供“More Safety、More Benefits 更加安全、更多收益”的優質交易平臺。[2020/7/10]

設計簡單、易于理解是Uniswap的關鍵優勢,也因此吸引了大量的LP和資本。而另一方面,新興AMM解決方案由于試圖提高資本效率,不可避免地變得越來越復雜。盡管如此,在這些AMM解決方案中,我們相信任何做市活動都會帶來潛在的損失。LP必須注意這些損失,并根據自身風險偏好來分析和對沖他們的風險。在這樣一個快節奏的領域中,創新總是先行一步。隨著流動性挖礦激勵完成其引導協議和吸引早期用戶的初始使命后,真正的游戲才剛剛開始。對于AMM協議,我們需要更多專業的分析和對沖框架和工具,以推動其可持續性的廣泛應用。

免責聲明:DODO、1inch、Kyber是IOSG的Portfolio。

近日,DeFi市場經歷了一場嚴峻的考驗,多起攻擊事件接連發生,造成了巨大的資產損失。在多數安全事件中,閃電貸攻擊的“冠名”似乎成為了標配.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:阿得,星球日報經授權發布。2020年,央行數字貨幣的風在全球經濟體中蔓延.

1900/1/1 0:00:00近日以太坊大幅修改了ETH2.0路線圖,受到廣泛關注。并引發了一系列疑問,本文結合多個信源,嘗試解答以下主要疑問.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。周末安靜的行情,隨著周一灰度的上班,一切又回到熱鬧。BTC橫盤了,其他各種主流幣亂飛,比如XRP。然而,灰度這一周只上3天班,休假4天.

1900/1/1 0:00:002020年11月14-15日,全球極客組織和開發者平臺DoraHacks在北京組織了疫情后的第一場黑客馬拉松,主題是區塊鏈領域今年發展最快的去中心化金融.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。此次美國總統大選結果首次被記錄在了區塊鏈上,但這些數據真的有效嗎?直到最近,區塊鏈在選舉中的應用還被認為只是一種實驗.

1900/1/1 0:00:00