BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD+0.82%

LTC/HKD+0.82% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD-1.11%

SOL/HKD-1.11% XRP/HKD-0.21%

XRP/HKD-0.21%編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。剛剛啟動流動性挖礦兩天的固定利息加密借貸協議88mph,因合約漏洞導致攻擊被緊急關停,幸運的是,項目方反應迅速將資金安全轉移,并在不到24小時內完成了漏洞修復,并宣布將于北京時間11月21日凌晨4點重啟第二輪流動性挖礦,新啟動的流動性挖礦同樣持續14天,將向參與用戶分發88,000MPH代幣。頗具戲劇性的是,由于團隊凍結了該名攻擊者放在MPH債券合約中價值10萬美元的資產,并決定將這些額外的收益分配給流動性提供者,因此這一次攻擊不但沒有導致用戶遭受損失,反而還讓首批參與者獲得了一筆意外的「獎勵」。目前申領界面已經上線,88mph流動性提供者可在此處申領ETH。在這場與黑客的正面交鋒中,88mph開發團隊通過及時的反應有效保護了用戶的財產安全,并在很短的時間里完成了漏洞修復,反而為項目贏得了口碑。不過這一安全事故又一次為市場敲響了警鐘,高利潤的DeFi游戲同樣孕育高風險,即使是經驗豐富的開發者以及已通過審核的合約,也不能百分之百保障安全。88mph攻擊事件始末

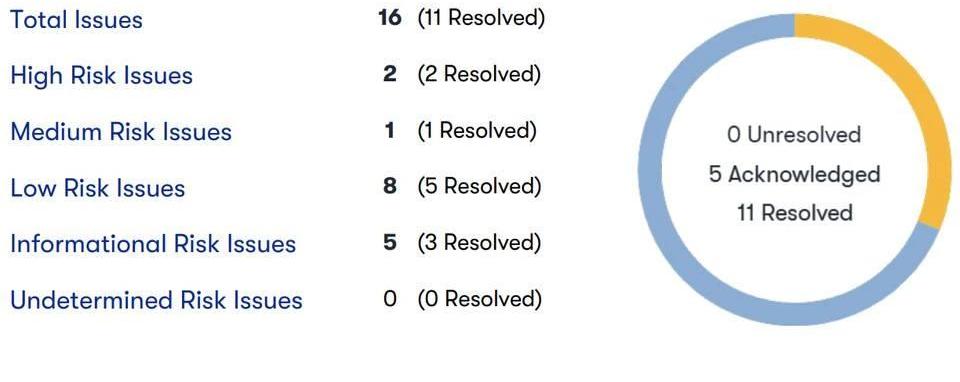

11月16日,固定利息加密借貸協議88mph啟動流動性挖礦。根據官方公告,此次流動性挖礦將持續14天,用戶可通過存款和購買浮息債券獲得其原生代幣MPH,通過在Uniswap上為MPH/ETH交易對提供流動性賺取更多原生代幣MPH,88mph將通過此次挖礦計劃總共分配88,000MPH,每日分配約為6285MPH。就在流動性挖礦啟動后兩日,一名攻擊者利用MPHMinter的合約漏洞試圖盜取其在Uniswap流動性資金池中的所有ETH,結果被著名白帽samczsun發現并通知了項目方。開發者隨即暫停了流動性挖礦,將ETH/MPH池中的資金轉移到治理多簽錢包中,以保持資金安全,并在不到24小時的時間里永久修復了漏洞。與此同時,由于開發團隊凍結了該名攻擊者放在MPH債券合約中價值10萬美元的資產,并決定將這些額外的收益分配給流動性提供者,此次向流動性提供者空投的ETH包括本金和攻擊者的部分ETH。也就是說,這一次攻擊用戶財產不僅沒有損失,反而還小賺一筆。截至目前為主,88mph已宣布將于北京時間11月21日凌晨4點重啟第二輪流動性挖礦,新啟動的流動性挖礦同樣持續14天,將向參與用戶分發88,000MPH代幣。值得一提的是,88mph的開發者ZeframLou背景堅實,涉足包括Betoken在內的多個區塊鏈應用的核心開發,擅長以太坊dApp開發,熟練掌握Python、Java,以及Web與iOS開發,熱衷于區塊鏈、機器學習、虛擬/增強/混合現實等,涉足的項目包括反大鯨DAO組織WhalerDAO、無損捐贈協議PoolDAI和DAO平臺Fantastic12。事實上,88mph早前就已通過Quantstamp的安全審核。根據Quantstamp出具的安全審核報告,88mph的存款和債券智能合約已通過Quantstamp審核,其流動性挖礦和質押合約則是從Synthetix分叉而來。所有合約的所有權均已轉移至Timelock合約。此次安全審核中,Quantstamp總共發現了16個問題,其中,高風險問題有2個,中風險有1個,低風險問題有8個,信息風險問題有3個。

現場丨付盼:DeFi雖然有泡沫,但它讓行業有了稍微明確的方向去突破:金色財經現場報道,10月19日,由金色財經主辦,鏈上ChainUP,脈沖科技,達摩院協辦的金色沙龍第56期在深圳舉辦,在圓桌討論環節,TokenPocket錢包創始人付盼從宏觀和微觀角度分析了DeFi的泡沫和前景,他認為從宏觀角度來講,區塊鏈十年發展,有很多次泡沫,但是每次泡沫也留下來了一些精華的技術,思維,比如BTC,ICO, DAPP, DEFI等,支撐著整個行業的發展。從微觀角度來講,DeFi其實就是抵押借貸交易,以太坊上面幾個核心的項目就是圍繞這幾個方面,也是現在真正支撐DEFI發展的核心產品。因此DeFi雖然有泡沫,但它讓行業有了稍微明確的方向去突破。關于DeFi的前景,付盼也表示,單個DeFi的開發周期沒有那么短,它需要幾個月,或者半年一年的,新的項目還在開發中,因此它還是會持續發展的。[2020/10/19]

可以看出,通過Quantstamp安全審核的僅僅是存款和債券智能合約,被攻擊則是由MPHMinter合約漏洞導致。這再一次提醒我們,在參與高回報的DeFi挖礦策略游戲時,應把安全看作是頭等大事,即使團隊開發經驗豐富,合約已通過審核,也不能保障百分之百的安全。不過,刨去安全風險,這個名為「88mph」的項目仍有可圈可點之處,以下簡要介紹88mph有何獨特之處、實現原理、獨特的經濟模型,以及刨去安全風險,這個項目的流動性挖礦是否值得參與?88mph到底是什么?

觀點:雖然比特幣有長期結構性上行,但也會有周期性起伏:去中心化P2P代幣交易平臺Airswap聯合創始人,美國銀行亞太地區前董事總經理Sam Tabar認為,雖然比特幣有長期的結構性上行,但像任何新興資產類別一樣,也會有周期性的起伏。然而,導致傳統資本市場參與者無法進入這一市場的主要原因是信息不對稱。他說:“某些參與者(又稱‘鯨魚’)控制了大部分市場,造成了市場的大幅飆升或崩盤。市場波動還好,但巨大的信息不對稱就不行了。”卡內基梅隆大學經濟學副教授Ariel Zetlin Jones則表示,對加密貨幣需求的主要阻力仍然是新冠肺炎疫情的流行,特別是當越來越多的人開始面對經濟不確定性時。他進一步補充說,在不確定時期,沒有多少普通投資者愿意將畢生積蓄投資于比特幣等高度波動的資產類別,這是很自然的。(Cointelegraph)[2020/8/22]

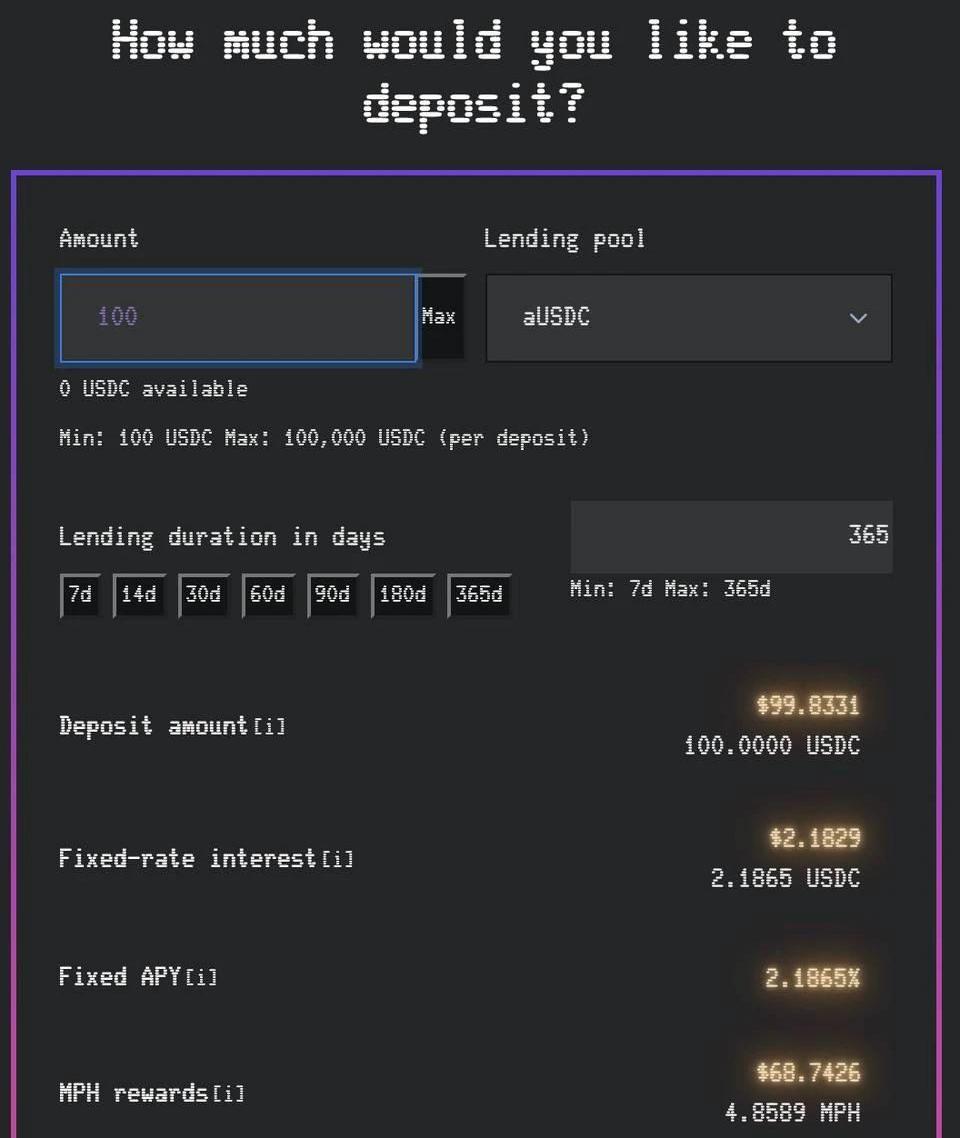

88mph是一個新的固定利息加密借貸協議,允許用戶存入多種加密資產賺取固定利率的利息,此時,存款人可獲得一個代表自己存入資金的NFT憑證,同時保持無限的流動性。這和大多數浮動利息的加密協議不同,目前支持的加密代幣有aUSDC、cUSDC、cUNI、yUSD和ycrvSBTC。也就是說,如果你以10%的固定年化APY在88mph中存入100DAI,存儲期為1年,1年到期后,你可以獲得110DAI。對于波動性如此大的加密資產來說,88mph是如何實現總是提供固定利率收益呢?88mph是否總是可為存款人保證承兌固定利率利息?是否存在風險呢?想要弄清楚這些問題,需要了解88mph的運行原理。實現原理

分析:雖然情況有所好轉 加密貨幣廣告仍受到限制:盡管最近加密貨幣行業的受歡迎程度大幅上升,但它一定程度上被在線廣告網絡、社交媒體平臺甚至各國政府排除在廣告世界之外。Facebook、谷歌和推特等平臺此前禁止加密貨幣廣告。

加密營銷機構Paradox Group創意總監Milo McCloud稱,“隨著(谷歌廣告和Facebook)平臺的最新發展,只有經過嚴格審查,才能發布區塊鏈相關廣告,這是朝著主流接受區塊鏈技術的正確方向邁出的第一步,這是重要的行業,可以解決我們目前面臨的許多問題。”

該行業反擊對加密相關廣告的禁令和限制。俄羅斯、中國和韓國幾家公司成立歐亞區塊鏈協會,對一些支持禁令的社交媒體公司提起訴訟。盡管加密廣告商和出版商的情況有所改善,但仍有許多限制。加密廣告網絡Bitmedia業務發展主管Tanya Petrusenko稱,“情況已改變,現在他們允許一些廣告,但為了宣傳,一家加密公司需經過很多程序,出示多個許可證,并且仍不能保證即使一切正常,谷歌或Facebook最終會批準該廣告。這限制許多企業的營銷自由,因為即使有人經營使用加密貨幣支付的商店,也很難用傳統數字渠道進行廣告宣傳。”(Cointelegraph)[2020/6/28]

實際上,當用戶存入加密資產時,88mph會將這些資金投入Compound、Aave和yEarn這樣的各種DeFi收益協議中賺取浮動收益,從而為存儲用戶的固定利息提供資金來源。你也許會問,這些DeFi收益協議的利息都是浮動的,要是產生的收益小于應付給存儲用戶的固定利息呢?88mph通過將所有存款聚合在一個資金池解決該問題,這意味著88mph會將所有存儲資金放入一個獨立池中,一旦存款期結束,用戶就可以從中提取存款。將所有存款資金放入一個獨立池中有什么好處呢?第一個好處是平衡風險。由于池中有多種不同的協議代幣,當一種協議的浮動利率APY下跌時,有可能另一種協議的浮動利率APY在上漲,此時,前者下跌造成的債務就可由后者浮動利率APY上漲產生的收益來彌補。從而降低破產風險,提升88mph系統中各種加密資產利率的穩定性。第二個好處是保持88mph的償付能力。一個池中各個存款的到期日有重疊的時間,也就是說,當一個更早到期的存款出現收益赤字時,可用另一個到期日更晚的存儲本金支付前者的收益差額部分,雖然這本身不能直接解決債務問題,但結合風險平衡和浮動利率的波動性,有助于保持88mph的償付能力。如果有更壞的情況發生呢?即如果浮動利率APY降至很低并長時間保持該值的話,那么一開始基于較高浮動利率生成的固定利率值就會產生赤字,有可能無法承兌存款人到期日的利息收益,時間足夠長的話,甚至可能導致整個池范圍的破產事件。為此,88mph還提供了一種機制「浮動利率債券」。購買浮動利率債券后,即可填補池中一筆或多筆存款產生的債務,作為交換,債券買家則獲得這些存款產生的收益。比如,如果Kevin一年期限的存款利息生成不足,給88mph帶來了5個代幣的利息債務赤字,此時Chad購買了該債務的浮動利率債券,并填補了這筆債務。此時,Chad可獲得的風險收益是這105個代幣產生的浮動利率收益。由于88mph的固定利率收益等于初始浮動利率的75%,所以,只要在Kevin存款有效期內,平均浮動利率下降幅度不大于25%,Chad總是會獲利,而如果浮動利率上升,其利潤就會增長。Chad本質上是在對浮動利率做多。當然,為了保障系統安全,激勵「浮動利率債券」購買,88mph同樣采用了MPH代幣獎勵計劃,即購買「浮動利率債券」賺取MPH代幣。MPH代幣有何用處?

聲音 | 比特幣安全專家:雖然可以發生51%攻擊,但攻擊者可以更改整個鏈是不準確的:據ambcrypto報道,比特幣安全專家Andreas Antonopoulos表示,雖然可以發生51%的攻擊,但攻擊者可以更改整個鏈是不準確的。攻擊者可以“使交易消失”的情況僅適用于最近的鏈,最多六個區塊,這就是平臺在批準交易之前有6個確認的原因。51%的攻擊也不能“改變規則”,其他節點將簡單地拒絕它們。反過來,這將導致硬分叉,從而創建任何人都不會接受的山寨幣。[2020/1/13]

88mph核心業務是提供固定利息的加密借貸服務,允許用戶借出多種加密資產獲得穩定的利息收益,該收益以存入時刻該代幣的浮動利息為基準計算得出,滿足了想尋求穩定年化收益DeFi用戶的需求,另一方面,「浮動利率債券」則提供了某種程度的保險機制,為系統提供更加穩定的安全保障,實際上,這相對于提供了風險分層,讓風險偏好較高的用戶有機會獲取更高收益,同時承擔一定風險。以上兩個功能是88mph產生長期價值的關鍵點,也就是說,只有其核心業務用得越多,產生的價值才越大,從而產生基于整個生態系統的正循環。為了激勵更多人使用這些核心業務,88mph啟動了此次流動性挖礦計劃,只要使用平臺兩個核心業務,就可以獲得MPH代幣獎勵,定期存款基于存款產生的利息收益占比進行MPH代幣獎勵,而浮動利率債券購買則基于購買金額占比進行獎勵。

動態 | 研究:雖然藍籌指數MVDA10過去三年表現優異,比特幣仍是加密貨幣之王:據CCN消息,VanEck數字資產策略師Gabor Gurbacs Gurbacs披露其公司關于不同時期數字資產表現的研究。 VanEck通過其MV指數解決方案(MVIS)拓展到加密貨幣領域。藍籌加密貨幣指數MVDA10在過去3年的表現優于比特幣指數MVBTC,也領先于小型加密代幣指數MVDASC。 三年時間里,MVDA10上漲2837%,MVBTC和MVDASC分別增長1928.2%和1243.8%。盡管藍籌加密貨幣指數遙遙領先,但仔細觀察會發現,MVIS中的BTC權重為33.15%,ETH占26.32%,XRP略低于15%,其他大型數字資產的權重不到30%。過去一年里MVBTC上漲71.5%,MVDA10下跌6.5%,MVDASC下跌64.6%。 雖然藍籌指數在三年時間里超過比特幣指數,但比特幣在藍籌指數一籃子資產中的權重最高這一事實表明,加密貨幣之王(比特幣)正在承擔很多重擔。如果不是因為比特幣在過去12個月的出色表現,藍籌指數應該會像小型加密貨幣指數一樣大幅下跌。事實證明,除非你是一名專業交易員,否則簡單地將資金投入比特幣可能是實現加密投資最大化的最佳方式。[2019/7/5]

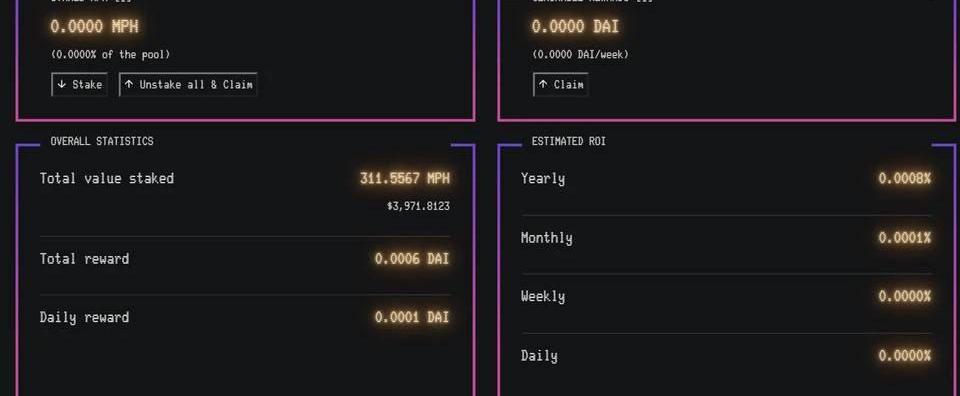

88mph目前支持的代幣有aUSDC、cUSDC、cUNI、yUSD和ycrvSBTC,固定存儲期限從最短7天到最長1年共有7種選項。不過,和大部分挖礦項目不同的是,MPH代幣的持有并不是永久性的,而僅在業務有效期內有效,一旦到期,存款人可拿回本金和固定利息收益,此時權益憑證NFT被銷毀,同時需將90%的MPH獎勵代幣歸還給治理金庫。也就是說,在存款業務到期之前,你可以使用這些獎勵的MPH代幣做各種各樣的操作賺取收益。比如,可參與流動性挖礦活動獲得更多代幣獎勵。根據該計劃,流動性提供者可在Uniswap上為MPH/ETH交易對提供流動性,同時將該交易對的LP代幣質押在88mph上可賺取MPH代幣獎勵,在挖礦有效期的14天內,88mph總共分發88,000MPH,每日分配約為6285MPH。在持續14天的流動性挖礦有效期內,MPH代幣持有人可通過參與提供流動性賺取更多MPH代幣,或者在該平臺質押這些MPH代幣賺取更多收益,收益來源包括其他相關協議的耕種收益,以及88mph協議上產生的費用,該獎勵以DAI的形式發放。本質上,MPH代幣是一種有有效期的生產型代幣,只有參與平臺的核心功能操作才可以借用,在這段期間,你可以使用它進行利益最大化操作。

此外,88mph采用了NFT作為用戶存款和購買憑證,每一次存款和購買債券行為都會產生一個NFT憑證,持有者擁有取回本金和獲得利息的權限。以太坊的可組合性賦予了該NFT無限的可能性,比如可將該NFT作為抵押品在RocketNFT等貸款平臺進行貸款,并在存款到期后償還貸款。延伸閱讀:全景式解讀下一個加密投資熱潮NFT可以預見,一輪流動性挖礦結束后,基本上挖礦所得的大多數MPH代幣會流入治理基金,此時,浮息債券購買不再有MPH代幣獎勵,而只限于存款功能獎勵。接著會重啟下一輪為期14天的流動性挖礦。團隊、治理和產品路線圖

88mph屬于Aave第二輪生態資助計劃中的一個項目,并已通過Quantstamp安全審核。作為Aave生態資助計劃中的一支,88mph支持的協議首當其沖是Aave,不過暫只支持其中一種代幣資產aUSDC,其中支持的代幣資產包括cUSDC、cUNI、yUSD和ycrvSBTC。團隊表示將集成更多AaveV2和Curve中的更多資產。此外,88mph計劃啟動更加智能的固定利率APY策略。此外,88mph計劃開發更多NFT的應用潛力,以將存款NFT作為一種資產憑證集成到更多的Opensea或Rarible上出售,在Nftfi抵押借入更多資產等。治理和大部分挖礦項目相同,88mph鼓勵用戶進行核心操作后可獲得治理代幣獎勵,不同的是,88mph的代幣獎勵有一個時間期限,僅在業務期內有效,但到期后,你得歸還90%的代幣給治理基金庫。88mph計劃集成Snapshot激活社區治理,將協議參數集成至治理模塊,MPH持有人將有投票權決定如何處置這些資金。也就是說,每次用戶操作后,真正獲得的代幣只有10%,如果想獲得100%的代幣,就得另外花錢買回90%,或者花更大的力度進行挖礦,拿回代幣,擁有更大比重的治理權。這種設計機制導致的結果是,用戶要么進行更多的操作行為,要么花費更多資金買入代幣,才能獲得掌握更大比重治理權限的投票代幣。在88mph生態系統中,MPH代幣被賦予治理功能,持有MPH代幣可各種社區提案投票,包括但不限于協議參數更改、MPH代幣的歸還比例,新的激勵機制、資本效率策略和增長等。此外,MPH代幣還被賦予各種收益生息功能,無論是質押生息還是提供流動性生息,都可以獲得更多收益。可以說,MPH代幣不僅是一種治理權益代幣,更是一種生產型代幣,相當于一種生產工具,只不過這種生產工具的使用是有時間期限的。對于持有人來說,「租用」意味著時間緊迫,會促進他們更加極盡所能進行收益生產,獲得最大化收益,另一方面,如果自己的生產收益在一段時間內持續有機增長,那么,這種租期機制的收益耕種也有利于促進現有用戶延長業務,一定程度可以促進平臺核心業務的有機增長。開發基金每發生一次存款操作或者債券購買行為,就會鑄造出MPH,與此同時,系統會根據新產生的MPH代幣鑄造出額外10%的MPH代幣,發送至開發者基金,用于支付該協議未來開發和維護費用。去中心化金融仍處于早期階段,高收益的另一面是需承擔高風險,高風險不僅意味著頻發的攻擊事件有可能讓你血本無歸,而且,作為一款去中心化的保本理財服務,還存在利率波動風險,劣后資產規模是否能滿足系統需求還有待時間驗證。

據《金融時報》報道,Facebook計劃最早在明年一月以有限形式發行加密貨幣Libra。但最初只發行錨定美元的單一貨幣,錨定其他貨幣和錨定一攬子貨幣的Libra則將在稍后推出.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:Kyle,星球日報經授權發布。“OriginProtocol穩定幣OUSD遭閃電貸操縱預言機攻擊,損失700萬美元加密資產.

1900/1/1 0:00:00北京時間11月17日晚間,比特幣價格突破1萬7千美金,再次登上了微博熱搜。如前所說,特朗普對選舉的不滿與抗爭,可能會增加投資者對比特幣避險屬性的需求.

1900/1/1 0:00:00近兩個月來,明星家庭失信的消息頻頻流出,在微博熱搜上居高不下。例如R1SE隊長周震南,以努力認真的富家小少爺人設出道。近期卻被爆出父母在2016年因房產資金周轉不靈問題被法院列入失信名單.

1900/1/1 0:00:00如何在加密市場的不確定性中尋找確定性機會?如何平衡獲益和風險,以最大化利益?炒幣和挖礦哪個更適合牛市?最近,Odaily星球日報第62期超話邀請到了極客礦業創始人史伯平.

1900/1/1 0:00:002020.11.23第45期本期關鍵字OKEx將開放提幣、波卡平行鏈1.0代碼完成、ETH2.0或將提前到來、a16z完成45億美金募資、YFI創始人推出Deriswap、十大數據解析比特幣上漲.

1900/1/1 0:00:00