BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD-2.21%

ETH/HKD-2.21% LTC/HKD-2.51%

LTC/HKD-2.51% ADA/HKD-0.33%

ADA/HKD-0.33% SOL/HKD-2%

SOL/HKD-2% XRP/HKD-2.73%

XRP/HKD-2.73%DeFi的狂熱已經降溫,但那些瘋狂的故事仍歷歷在目。

“農耕”最為火熱時,各類瓜果蔬菜齊齊上陣,頭礦的年化收益率一路走高,1000%+甚至是10000%+的APY讓無數投機者趨之若鶩。然而,需要注意的是,幾乎所有的DeFi產品提供的APY均為浮動收益率,實際的年化收益會隨著池內資金的增長、挖礦規則的調整、產出代幣的價格變化而大幅波動。換句話說,投資者無法根據賬面APY來準確預測遠期資本回報。事實上,在傳統金融市場中,固定利率貸款才是最主要的貸款形式。YieldProtocol創始人AllanNiemerg發文稱,美國約90%的抵押貸款均為固定利率貸款。當前,規模最大的一些金融產品要么本身就是固定利率產品——如債券市場,要么就是含有固定利率成分的衍生產品——如利率互換市場。近幾個月,關于在DeFi市場內引入固定利率的呼聲越來越高,帶有此概念的產品也相繼出現。Odaily星球日報挑選了其中幾個比較有代表性的產品——YieldProtocol、88mph、Notional、Barnbridge,對各個產品的進行分析、對比,嘗試捋清不同產品間的運行邏輯差異。從產品本身是否提供借貸功能這一角度出發,我們可以將上述產品分為兩大類:產品本身提供借貸功能:YieldProtocol、Notional;產品本身不提供借貸功能,需借助其他協議實現收益:Barnbridge、88mph。第一類:產品本身提供借貸功能

固定利率協議Anchor Protocol存在訪問問題:6月1日消息,固定利率協議 Anchor Protocol 發推稱目前協議訪問出現問題,團隊正在調查并努力盡快恢復訪問權限。[2022/6/1 3:55:19]

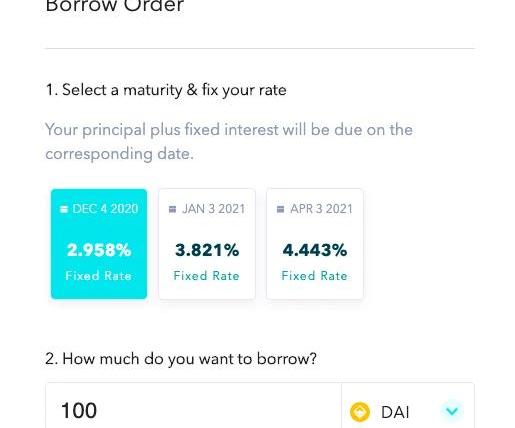

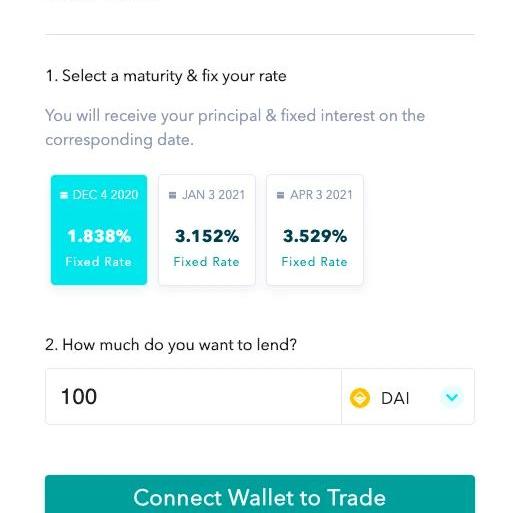

這一類產品的代表有YieldProtocol和Notional。YieldProtocol由加密貨幣投資機構Paradigm孵化成立,目前產品已發布betav0.2版本。該協議的運作方式很像傳統金融市場上的零息債券。具體而言,YieldProtocol引入了一種名為fyToken的衍生代幣,由于測試版本暫時僅支持穩定幣Dai,目前衍生代幣也只有fyDai。fyDai在機制可1:1兌換為Dai,但只能在規定的時間到期后才可執行,因此其價格往往會低于Dai本身。流程上,借方可選擇以ETH作為抵押去生成一定數量的fyDai,由于fyDai價格一般低于Dai本身,貸方可以選擇以相對較少的Dai來買入fyDai。這樣一來,借方即可通過抵押ETH貸出一定自己需要的Dai,而貸方則可以在到期后將fyDai1:1兌換回較本金更多的Dai,賺取差價收益。

固定利率借貸協議Element Finance發行治理代幣ELFI,將向近1.6萬個地址空投:4月1日消息,固定利率借貸協議Element Finance宣布推出Element DAO并發行代幣ELFI。ELFI總量1億枚,其中10%的代幣將用于空投,9989名Element用戶將獲得占代幣總量7.5%的空投,500名Element社區成員以及5381名以太坊生態貢獻者將獲得占代幣總量2.5%的空投。此外,Element還將分發5000份Elfiverse系列NFT以紀念Element DAO的推出。更多詳情見原文鏈接。[2022/4/1 14:30:40]

根據不同的到期時間,fyDai本身也會有很多細分,到期時間越遠,fyDai的價格也就會越低。

DeFi固定利益協議Pendle將推出無許可項目“Project Permissionless”:3月2日消息,DeFi 固定利益協議 Pendle 宣布將推出無許可項目“Project Permissionless”,允許任何人使用任何資產創建一個新池并提供流動性,而無需擔心無常損失,同時還允許交易者使用喜歡的基礎 Token(無論是 Stablecoin 還是 ETH、AVAX 等)進行交易。[2022/3/2 13:32:31]

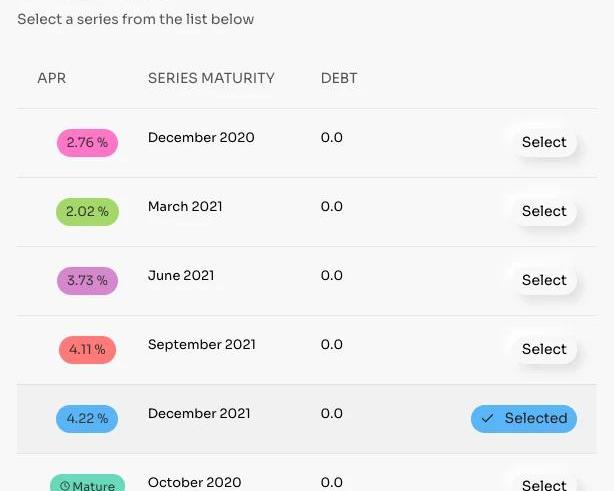

對于貸方而言,fyDai與Dai之間的差價即是收益的來源,在買入fyDai后,差價背后所代表的收益也將被固定。以上圖為例,假設貸方以0.95Dai的價格購買了一年后結算的1fyDai,由于本金和未來回報均已確定,簡單計算可知,貸方的到期收益率約為5.3%。另一個代表性的固定利率借貸協議是Notional,該項目此前已獲得了來自CoinbaseVentures、1confirmation和Polychain等八個投資方的130萬美元投資,且已在以太坊網絡上發布了Beta版本。與YieldProtocol類似,Notional目前也僅支持穩定幣Dai,借貸雙方均可選擇三種不同的借貸周期,借貸周期越長,相應的利率水平也就越高。

美聯儲在固定利率逆回購中接納了9651億美元:美聯儲在固定利率逆回購中接納了9651億美元,規模為歷史第二高。[2021/7/29 1:21:45]

在具體的執行流程上,Notional引入了衍生代幣fCash的概念,其運作方式與fyToken大同小異,都是可在到期后贖回相應數量的原始代幣。第二類:產品本身不直接提供借貸,需依賴于其他協議產生收益

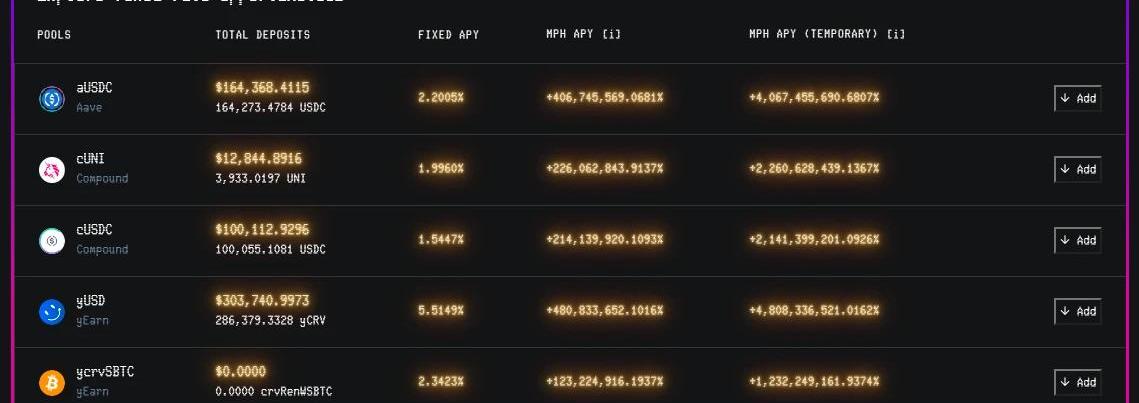

這一類產品以88mph及Barnbridge為代表。DeFi固定利率生成協議88mph本周剛剛上線,因「黑客攻擊不成,反蝕把米」事件收獲了一定的關注度。88mph目前支持USDC、UNI、yCRV、crvSBTC等代幣,該協議會將用戶存入的代幣投入Compound、Aave和yEarn等DeFi產品中來賺取浮動收益,并通過聚合資金池、收益債券等深層設計來盡量保證在浮動利率大幅下行時用戶也能拿到穩定的收益。

DeFi固定利率生成協議88mph發布“init()”函數嚴重漏洞修復報告:官方消息,DeFi固定利率生成協議88mph發布“init()”函數嚴重漏洞的修復報告。此前iosiro的安全研究員白帽AshiqAmien向智能合約漏洞賞金平臺Immunefi披露88mph的CRV:RENWBTC、CRV:STETH和yaLink池中發現嚴重漏洞,該漏洞是一個未受保護「init()」函數,這些特定池的代碼功能將允許惡意用戶竊取650萬美元的代幣,主要是crvRenWBTC。該init()函數是用來初始化88mph平臺的NFT合約,init()函數不受保護并且可以被任何人多次調用,此漏洞允許惡意攻擊者訪問任何用戶的NFT和存款。在Immunefi披露該漏洞后,88mph暫停了受影響的合約,并將用戶資金歸還給合格的所有者。88mph表示很快就會部署其V3平臺,這將廢除受影響的合約,所以不需要立即修復。意識到該漏洞的潛在破壞性影響,88mph應白帽公司的要求,向iosiro頒發了42069美元的賞金。[2021/6/15 23:37:12]

用戶可將資金存入相應的池內,并選擇7、14、30、60、90、180、365等七個不同的贖回周期,88mph會直接在界面上給出每個池子的固定利率。需要注意的是,88mph內的利率只會根據池子而變化,不同的借貸周期不會對利率造成影響。在存入資金后,用戶將收到一個代表其權益的ERC-721協議非同質代幣,該NFT可轉移至其他賬戶,也可以在OpenSea等市場上直接出售。貸款到期時,用戶可以拿回自己的本金以及基于固定利率產出的利息,權益NFT也將同步被銷毀。Barnbridge近期也在市場上引發了一定的熱度,在質押挖礦啟動初期,該協議的總鎖倉量僅用了十幾個小時就突破了2億美元。Odaily星球日報曾單獨梳理過Barnbridge的運行邏輯,簡單來說,Barnbridge試圖以發行衍生品的方式,對投資于其他DeFi協議的收益及風險進行切割。根據路線圖,Barnbridge計劃于明年第一季度推出智能收益債券產品。舉個例子來說明:

假設某個DeFi應用內的質押資產總額為1000DAI,APY不固定。理論上,整個質押資產可根據風險傾向被切割為兩部分:700DAI歸入Senior部分,收益率固定為5%;300DAI歸入Junior部分,收益率不固定。這樣做的好處是:假如該應用最終的APY可達到10%,那么年化收益將為100DAI,其中Senior部分將拿到700*5%=35DAI,Junior部分可拿到75DAI,相較于300DAI的本金,收益率高達21.6%。假如該應用最終的APY只有3%,那么年化收益將為30DAI,其中Senior部分仍將拿到700*5%=35DAI,Junior部分則需要填補虧損的5DAI。這樣一來,更為保守資金可以選擇投資A部分,穩定拿到5%的收益;而更為激進的資金則可以選擇B部分,以更小的投入,去博取更大的利潤。總結

YieldProtocol、Notional這類自身提供借貸功能的協議希望把零息債券的概念引入DeFi領域,但由于產品整體邏輯并不復雜,因此多少顯得有些相似。出于穩定考慮,這一類產品目前大多僅支持穩定幣,后期能否擴展至其他類型的更多幣種仍有待觀察。安全方面,YieldProtocol已通過了TrailofBits的審計。需要注意的是,當前版本的YieldProtocol并不支持治理,因此也不存在治理代幣;同樣,在Notional的白皮書中也未發現治理代幣相關內容。Barnbridge和88mph這類產品相對更加靈活,其本身并不直接提供借貸,需依賴于其他DeFi協議產生收益,由于所集成DeFi協議提供的均為浮動利率,因此難免會出現利潤低于預期的情況,Barnbridge就此采取的方案是讓高風險傾向的投資者替代低風險傾向投資者承擔風險;88mph方面則是通過一些深層設計來盡量保證用戶的固定收益。第三方機構Hacken已完成了對Barnbridge智能合約的獨立審計,88mph方面的審計工作也已由Quantstamp完成。需要注意的是,上述審計工作的覆蓋范圍僅僅為協議本身,該類產品所面臨的另一關鍵風險因素還在于集成DeFi協議的合約風險問題,因此初期一般只會選擇與成熟DeFi協議集成——如88mph選擇了Compound、Aave、yEarn。總體而言,雖然主打固定利率概念的新型DeFi產品已相繼出現,且Barnbridge和88mph相繼開啟的質押挖礦均獲得了不錯的關注度,但大多數項目的產品實際上仍未正式發布。Odaily星球日報認為,在風險偏好遠高于傳統金融市場的幣圈,多數投資者們早已習慣了走鋼絲般的刺激,固定利率產品提供的收益率似乎不夠性感,能否在加密市場成功落地仍需等待更多項目的落地;另一方面,站在市場彼方的傳統機構在趨利同時更重視風控,固定利率類DeFi產品在設計上也貼近傳統金融產品,或許可以吸引到一部分感興趣的投資者。

編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。譯者按:11月26日比特幣突然暴跌,從18913最低跌至17125,上演了千刀的跌幅.

1900/1/1 0:00:00邊界Boundary2020NFT行業研究報告NFT協議層蓄勢待發要點總結本報告通過枚舉、分析、設想當前NFT行業的:NFT市場矩陣市場玩家規模市場交易額交易筆數資產價值NFT技術棧矩陣結算層協.

1900/1/1 0:00:00編者按:本文來自鏈捕手,Odaily星球日報經授權轉載。在過去一年,以太坊DeFi生態出現了爆炸式增長,鎖倉資金量最高超過140億美元,比去年增長了20多倍,同時其中蘊藏的風險也在加速爆發.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。前天,我看到了一個快訊,在微博上做了個分享: 對于我們這代人來講,比爾蓋茨就是我們這個時代的代表.

1900/1/1 0:00:00停止提幣41天后,OKEx在26日下午北京時間點4點啟動提幣。不可避免,提幣潮似乎開始出現。Coindesk稱,從OKEx移出了大約2822枚比特幣,區塊號為658,728,于世界標準時間08:.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐根據分析平臺DappRadar發布的報告,基于以太坊的去中心化應用程序在過去30天內吸引了超過100萬活躍用戶.

1900/1/1 0:00:00