BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD+0.28%

ADA/HKD+0.28% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD+0.39%

XRP/HKD+0.39%近幾年,傳統的銀行業務越來越不受人待見,美國一些銀行儲蓄賬戶的年利率甚至可以低到可笑的 0.1 %(考慮到目前美國的通脹接近 5 %,存儲蓄賬戶=撒幣);而同期,在 Anchor Protocol 中存款的年利率為 20 %(注:Anchor Protocol 基于穩定資產協議 Terra Money 創建,是一種新型的儲蓄協議,旨在通過協調來自多個不同 PoS 共識的區塊鏈的區塊獎勵來平衡利率,最終實現穩定收益率的存儲利率 )我想任何人都知道接下來應該選哪一個。

Defi 的收益率似乎很多時候都高的有些不切實際,這讓人不得不感到好奇,這些收益率是如何產生的?它們真的是可持續的嗎,還是僅僅是龐氏騙局?

相對于傳統金融等其他市場,加密貨幣的收益率很高,這也是許多懷疑論者抨擊的地方,高得異常的收益率 = 龐氏騙局,這在邏輯上好像并沒有什么不對 。但我們還是要自己去研究,去了解,做好盡職調查比什么都重要。

DeFi 的高收益并不是只有 Degen 才能賺到

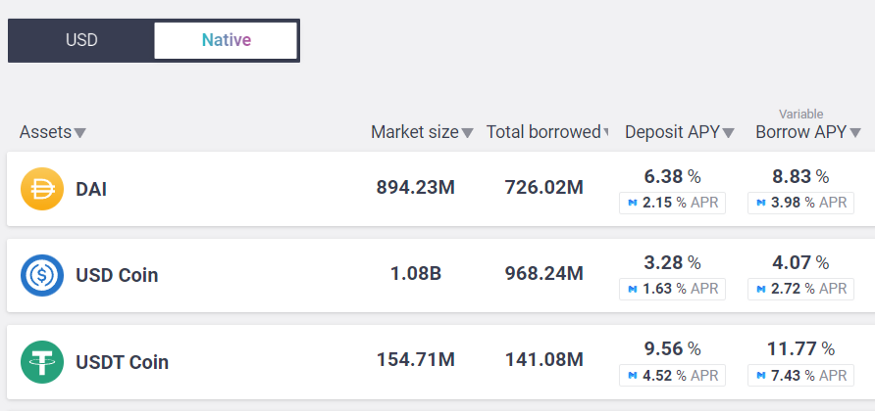

DeFi可能因其極高的收益率而聞名,即便是使用相對安全的資產,如USDC、USDT、DAI和BUSD。也能獲得相當不錯的收益:

Aave 和 Compound 等平臺上的穩定幣借貸: 6-8 %的年收益率

香港證監會:《虛擬資產交易平臺營運者指引》將于2023年6月1日生效:金色財經報道,香港證監會官網消息,有關適用于獲證券及期貨事務監察委員會發牌的虛擬資產交易平臺營運者的建議監管規定的咨詢期于2023年3月31日結束。證監會考慮了廣泛的意見及提議后,已修改或釐清部分建議規定。經修訂的建議監管規定《適用于虛擬資產交易平臺營運者的指引》將于2023年6月1日生效。

該指引訂明多項適用于持牌交易平臺的標準和規定,其中包括穩妥保管資產、分隔客戶資產、避免利益沖突及網絡保安。證監會將就新監管規定提供額外指引、其他實施細節(包括牌照申請程序),以及過渡安排的詳情。

香港證監會表示,歡迎已準備好遵守證監會標準的虛擬資產交易平臺營運者申領牌照。至于無意申領牌照的營運者,則應著手以有序方式結束其于香港的業務。盡管有關制度將于2023年6月1日生效,但證監會尚未批準任何虛擬資產交易平臺向零售投資者提供服務,且現有大部分公眾可接觸的虛擬資產交易平臺均不受證監會監管。[2023/5/23 15:20:42]

質押: 4-20 % 的年收益率

流動性挖礦 :50-200 % 的年收益率

Degen 沖土礦的收益率:200-30M% 的年收益率

瑞士央行:金融市場大規模遷移到區塊鏈是不現實的:金色財經報道,瑞士國家銀行(SNB)的Benjamin Müller指出,金融市場向區塊鏈的過渡將是一種演變。我們不會看到大規模遷移到區塊鏈和DLT。我們認為這是不現實的,對于受監管的金融機構來說,這可能也不是一個好的做法。

瑞士央行一直處于批發中央銀行數字貨幣研究的前沿,部分原因是希望SIX Digital Exchange(SDX)為DLT結算提供CBDC,這是第一個完全受監管的數字證券金融市場基礎設施。[2023/5/17 15:07:28]

很明顯,風險和收益在加密市場也是正相關。例如,將你的穩定幣借給相對安全的協議(Aave 和 Compound),它們可以給你每年至少 4 %的收益。下圖為 Aave 的年收益率:

借貸的收益率來自于借款人從協議中借入資金并支付較高的利息。協議使借貸之間的利差,類似于今天銀行的做法。如果對借貸的需求上升,借貸的收益率也會上升。

而不同穩定幣之間的收益率也會不同。例如,USDT的收益率往往較高,因為目前種種監管、黑幕問題纏身的 USDT 讓許多投資者開始避而遠之,所以一分風險換來一分收益,天經地義。

SBF對所有13項起訴均不不認罪:金色財經報道,在3月30日的聽證會上,FTX創始人SBF對聯邦提起的所有針對他的起訴,包括上周公布的賄賂指控拒不認罪。SBF的律師Mark Cohen告訴記者,他打算提出一項動議,以減輕部分指控,并要求法院基于SBF不能就其引渡后征收的指控進行審判的論點,不要對SBF進行所有罪名的審判。

目前尚不清楚法院是否會批準該動議。SBF的審判定于10月開始。他還面臨美國證券交易委員會和美國商品期貨交易委員會提起的民事指控。[2023/3/31 13:36:37]

參與這種投資所承擔的風險是:

協議成為黑客攻擊的目標

抵押品不足

這都有可能導致投資者失去本金。被接二連三攻擊的Cream Finance就是個相當好的例子。

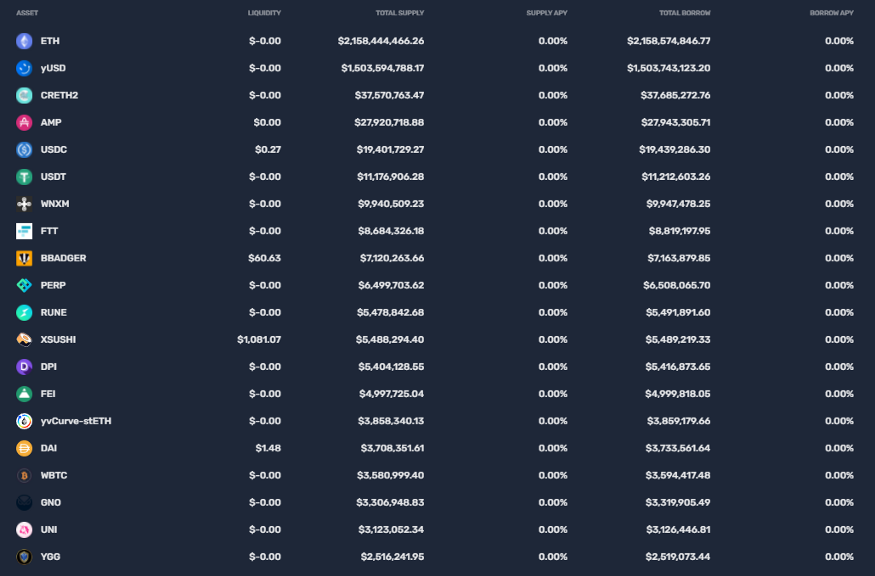

Cream Finance的流動性池最終被徹底掏空,而該產品的用戶,成為了犧牲品。

流動性挖礦

成為放貸者并不是賺取 Defi 紅利的唯一方式,你也可以選擇通過在流動性池中提供流動性來賺取收益,即流動性挖礦。這意味著你可以作為做市商收取交易費,有時也可以通過治理代幣的形式收取交易費作為獎勵。

《華爾街日報》:馬斯克須向三名被解雇的推特高管支付逾2億美元遣散費:10月28日消息,據外媒報道,推特提交給美國證券交易委員會(SEC)的文件顯示,馬斯克在周四晚間通過440億美元收購案正式接管這家社交網絡后便解雇了其首席執行官Parag Agrawal、首席財務官Ned Segal和法務政策主管Vijaya Gadde。然而這三人享受收購交易中的“金色降落傘”條款,因此馬斯克須向這三人支付逾2億美元的遣散費。

此外,據報道,Agrawal、Segal和Gadde共計擁有大約115萬股Twitter股票,其中一半以上為Gadde所有,價值達3380萬美元。馬斯克將像購買任何其他股東的股票一樣,購買這三人所持的價值約6200萬美元的股份。(《華爾街日報》)[2022/10/28 11:52:14]

但提供流動性也不是0風險的事情。首先,作為流動性提供者,你必須持有至少兩個幣種,這就意味著你至少會有兩個加密貨幣風險敞口。其次,你可能會面臨無常損失(impermanent loss),在這種情況下,持有代幣反而是一種更好的選擇。

加密金融咨詢公司 Topaz Blue 近期發布了一份市場分析報告,其中提到,Uniswap V3上 49.5 %的流動性提供者都曾因無常損失而產生負收益(但即便如此,Uniswap 所提供的交易費用在絕大多數情況下仍能彌補無償損失,這就是為什么依舊有大量投資者愿意投資并提供流動性)其實無償損失更像是一種機會成本,你并不是真正的損失了,只是你選擇的方式沒有另一種可能性(單純持幣)賺的更多而已。

歐洲央行行長:預計將在未來幾次會議上進一步提高利率:10月14日消息,歐洲央行行長拉加德表示,歐元區的通貨膨脹率過高,且很可能在很長一段時間內都將高于歐洲央行的目標,因此歐洲央行管理委員會預計將在未來幾次會議上進一步提高利率。(金十)[2022/10/14 14:28:04]

無償損失圖解

借貸協議可以提供相對較高的收益率,這通常是由對杠桿的需求驅動的。這種潛在的杠桿需求一部分來自于善用消息面的交易者,往往當他們收獲一些內幕消息時,他們更偏好孤注一擲的投資行為方式。

假設某交易員提前知道了項目將會有巨大的利好消息,該交易員可能會以8%的年利率(每天約合 0.02 %)從市場上借入大量的USDC,并用它來積累大量的代幣。只要買來的代幣每天的價格波動大于0.02%,交易員就能從該借貸中獲利。然而倚靠內幕消息來進行巨額訂單操作在 Defi 領域并不是一個明智的選擇,這種大額訂單會被記錄到區塊鏈上,并最終被各種各樣的探測工具所監控(例如,Whale Alert),從而變成一個“眾所周知的秘密”。

杠桿需求激增的另一個主要誘因就是進行市場中性策略(市場中性策略是指同時構建多頭和空頭頭寸以對沖市場風險,在市場不論上漲或者下跌的環境下均能獲得穩定收益的一種投資策略,市場中性策略主要依據統計套利的量化分析)例如,交易員可以做多現貨,做空永續/期貨,并從交易所收取資金溢價。無論價格走勢如何,是漲是跌,交易員在一個頭寸上的損失都會被另一個頭寸的收益所抵消。

假設對該交易頭寸進行5倍的杠桿操作,在一個delta中性(指某個交易策略不受標的資產小幅價格波動所影響)的頭寸上以4 %的年收益率計算,交易者最終能夠獲得20%的收益,這與單純的使用單方向的風險敞口而言,要安全得多,但同時收益依舊相當可觀。

除了交易員,參與流動性挖礦的投資者也需要杠桿

例如,以10 %的年利率借入穩定幣,再拿借來的錢沖一個年收益 30 %的池子,這就創造了一個完美的套利機會,在賺取 20 % 套利空間的同時,還能獲取原有抵押代幣的風險敞口收益(用來換取穩定幣的抵押品)。只要有這種套利機會,市場上就會一直存在高利率貸款的需求,這就是供需關系創造高收益的原理。

由于目前許多新協議都會提供30%-50% 甚至更高的年利率來吸引流動性提供者,這通常會再次拉高幣價(高收益率吸引更多人挖礦,更多人就需要買該協議的原生代幣參與挖礦,從而拉升幣價),創造更高的收益率。

風險溢價

風險溢價本質上存在于所有風險資產中,它被定義為承擔風險的溢價,高于無風險利率。

在 DeFi 中,風險溢價可以存在于多個方面,從市場風險到對手方風險以及非流動性風險和波動性風險。投資者承擔的風險越多,風險溢價就越高,同樣其風險補償收益就越高。任何加密市場上的交易本質上都是有風險的,市場要求有風險溢價來補償它所承擔的風險。

市場風險是投資加密貨幣整個過程的風險,這其中就包括加密貨幣本身的市場波動性、黑客攻擊、私鑰管理成本/風險、杠桿等。與股票等傳統金融工具相比,加密貨幣通常風險更大,因此投資者對他們承擔的風險要求有更高的回報。而DeFi 又可以被看做是加密市場的衍生品,其中蘊藏的風險更大,各種智能合約每分每秒都會面臨 bug 、黑客、項目方所帶來的風險,高收益自然也不足為奇。

對手方風險也會增加收益。例如,你會期望因對手方破產或帶著你的資金消失的風險而得到補償。如果你在 dYdX 上交易期貨, dYdX 就是你的對手方。如果 dYdX 被黑了,你的資金也一樣。因此,在 dYdX 上交易期貨有一個風險溢價。

所以 DeFi 也遵從最基本的金融規則,即承擔的風險越大,收益率就越高。

協議收入

收益的另一個來源是來自協議收入。例如,像 Aave 這樣的借貸協議使用來自貸款人和借款人之間的協議收入,并將其分配給 stkAave 持有人。

許多 DEX 如 PancakeSwap 使用協議收入來回購和銷毀他們的治理代幣,對代幣產生某種通縮效應,從而提高幣價。再通過將價值分配給代幣持有人,創造了一種特有的收益模式,即協議可以將治理代幣作為收益進行分配,因為投資治理代幣的人對協議的發展產生了貢獻,他就能分享協議未來的現金流,類似持有某個公司的股票,但股票不能讓持有人參與到公司治理中。

這使存款人和代幣持有者之間的激勵保持一致,因為他們現在被激勵存入流動性,累積治理代幣并將其投入到收益中,或者將其出售給其他想要獲取該收益途徑的人。

高收益率是否可持續?(幾年甚至幾十年)

在牛市中,對杠桿的需求往往高的駭人,因為大多數投資者都想投入更多資金賺取更高的回報。而新項目也如雨后春筍般涌現,這造就了大量的高收益礦池的出現,在帶來新資本的同時,再次提高了市場對杠桿資本的需求。

理論上,協議收入也會大幅增加,因為牛市會產生更多的交易,而更多的交易,就意味著更多的交易費用。從頭讓協議能維持高收益率吸引用戶,這是一個良性循環。

但在熊市中,局面就完全不同了。在熊市里,大量代幣價格暴跌,接盤俠越來越少,資金收緊導致收益率全面下降,對杠桿的需求也隨之驟降。這進一步導致交易量和協議收入下降,形成一個惡性循環。

自去年年初以來,DeFi 一直都處于牛市階段。這意味著市場對杠桿的需求仍然很高。而只要這一領域的創新繼續進行,資產類別就會繼續增長,收益率就會保持高位。但即便再蠻荒的領域,創新和發展也終究會遇到瓶頸,所以DeFi的高收益率很可能只是一個暫時現象。

從長期來看,收益率下降則是必然趨勢。刻舟求劍地去比較,就像美元在法定貨幣領域所創造的歷史一樣,1980年代儲蓄美元的收益率是 20 %,但隨著美聯儲大量印鈔,現在收益率已經降到了0%,這是一個自然的經濟循環,所以遵循經濟原則的 Defi 市場也終究逃不過這個循環。

市場周期會影響對杠桿的需求,但想知道收益能否持續最最重要的參考因素,仍然是協議收入是否是可持續的,即協議本身所創造的價值,解決的問題,產生的影響這些將長期存在的東西。打鐵還需自身硬,這個道理在哪里都適用。

數字貨幣、區塊鏈和智能合約正在創建具有新激勵結構的一整類資產,這些是通過去中心化自治組織(DAO)完成的。一條不會改變的規則:對某樣東西有需求是不夠的,那東西一定是稀缺的才有價值.

1900/1/1 0:00:00加密貨幣人是否正在關注下一件大事,你是否錯過了這個機會?在最新的快速致富計劃中,他們會失去一切嗎?外部人士看來,加密很像賭場。它的機制揭示了令人更興奮的東西:區塊鏈.

1900/1/1 0:00:00元宇宙的最新趨勢不僅在特定地區,而是在全球范圍內都引起了高度關注。亞洲的游戲玩家數量顯著增加,該市場占世界人口的60%,游戲玩家占全球的近一半.

1900/1/1 0:00:00Dapps 是存在于區塊鏈上的去中心化應用程序,包含交易所、游戲、市場、社交平臺等。可用于部署 dApps 的平臺有多種,包括 Ethereum、Polygon、Solana、Avalanche.

1900/1/1 0:00:00頭條 ▌元宇宙入選騰訊“2022年最受關注的22項新興技術”榜單12月6日消息,日前,騰訊科技發布了“2022年最受關注新興技術”榜單,一共22項,元宇宙入選.

1900/1/1 0:00:00虛擬貨幣周末再遭血洗。12月5日,北京商報記者注意到,12月4日,包括比特幣、以太坊、幣安幣、狗狗幣等各類幣種均遭斷崖式下跌.

1900/1/1 0:00:00