BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD+1.76%

ADA/HKD+1.76% SOL/HKD+2.47%

SOL/HKD+2.47% XRP/HKD+1.94%

XRP/HKD+1.94%編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載。大多數關注比特幣的投資者最近都會聽說比特幣期貨和期權市場對比特幣價格的影響越來越大。OKEx和火幣交易所的清算所造成的價格波動也是如此。考慮到衍生品市場現在在比特幣價格波動中起著更大的作用,評估專業交易員用來衡量市場活動的一些關鍵指標變得越來越有必要。雖然評估期貨和期權合約可能相當復雜,但一般散戶仍可從了解如何正確解讀期貨溢價、資金費率、期權的skew和看跌/看漲比率中獲益。期貨溢價

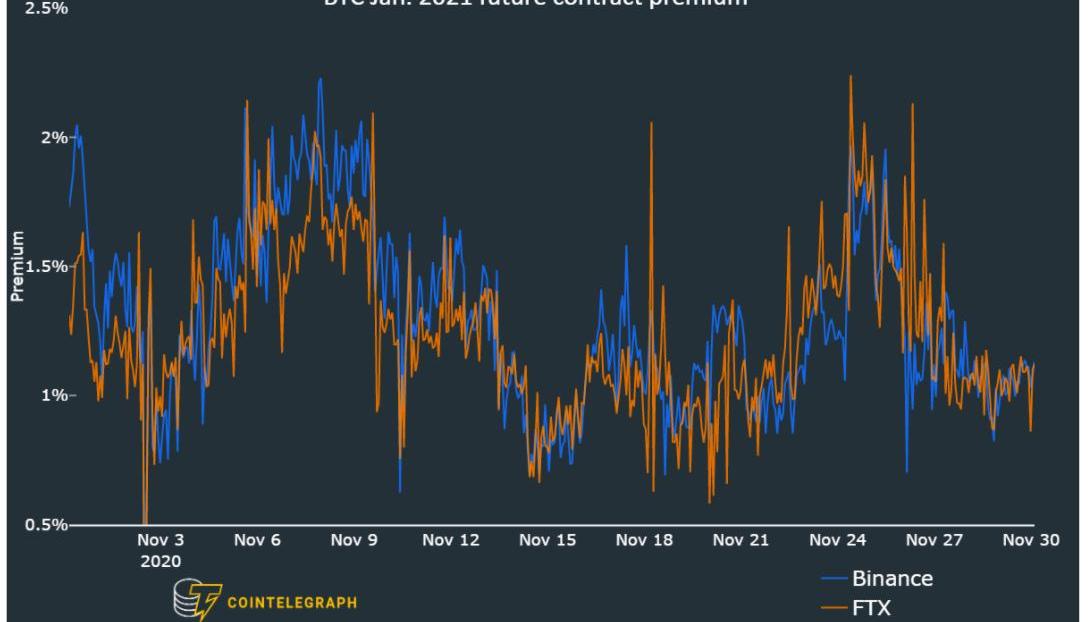

期貨溢價衡量的是長期期貨合約相對于傳統市場當前現貨的價格。它可以被視為投資者樂觀情緒的相對反映,期貨的交易價格往往比現貨交易所的價格略高。在健康市場中,兩個月期貨的溢價應該在0.8%到2.3%之間,任何高于這個范圍的數字都表示極度樂觀。與此同時,期貨沒有溢價表明投資者看空。

數據:5月SHIB交易筆數下滑至14個月以來低點:金色財經報道,根據區塊鏈分析網站bloxy.info的數據,5月,SHIB的總交易數量為207647筆,為過去14個月的低點。在2022年1月到2022年5月之間,交易筆數暴跌超過26%。14個月以來的歷史高點是去年10月的138萬筆,當時正值加密貨幣牛市峰值時期。(Finbold)[2022/6/1 3:54:24]

BTC2個月期貨合約溢價來源:DigitalAssetsData過去一周就像過山車一樣,期貨溢價指標在11月24日達到了2%,而比特幣價格也達到了19434美元的峰值。盡管目前溢價為1.1%,但更重要的是,盡管下跌了14%,這個指標仍保持在0.8%以上。一般來說,投資者認為這一水平是看漲的,昨天我們可以看到比特幣價格創下了超過19900美元的新高。永續期貨合約資金費率

數據:ETH活躍地址數達到4個月高點:10月24日消息,據Glassnode數據顯示,ETH活躍地址數達到4個月高點,7日均值地址數為34,071.780。[2021/10/24 6:10:17]

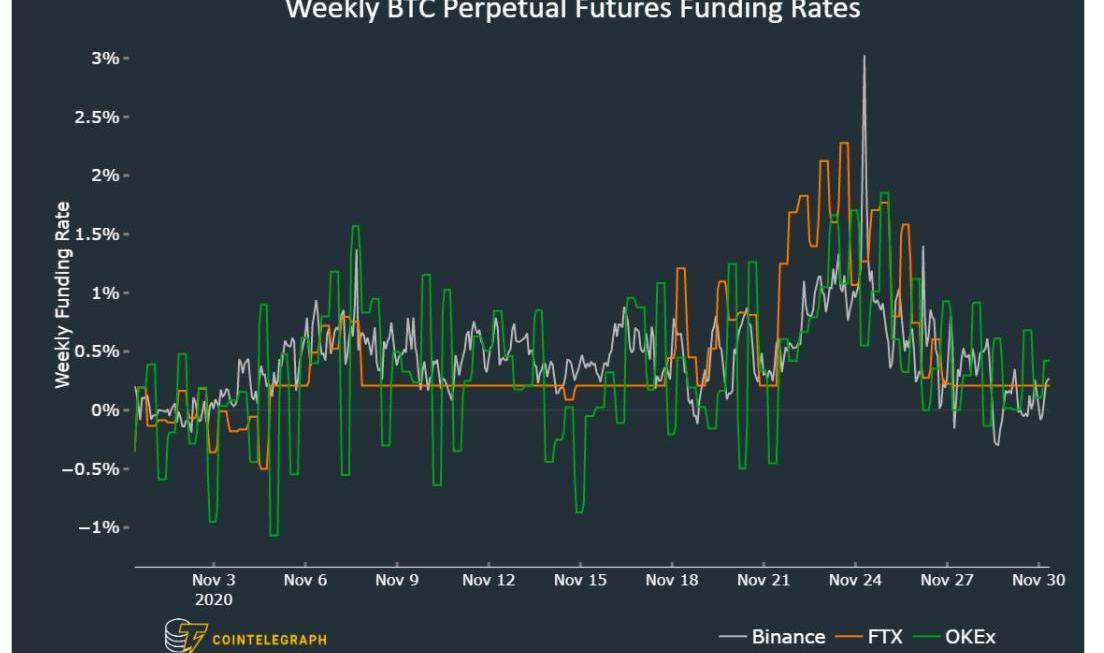

永續期貨合約資金費通常每八小時收取一次。資金費率確保沒有交易失衡風險。即使買賣雙方的持倉量始終保持一致,杠桿也可能會有所不同。當買方(多頭)使用的杠桿更多時,資金費率就會為正。因此,這些買方將會支付更高的費用。這個問題在牛市時期尤其重要,因為牛市時期通常多頭需求更強。每周超過2%的資金費率意味著極度樂觀。這個水平在市場上漲期間是可以接受的,但是如果比特幣價格是橫盤或下跌趨勢,這個水平就有問題了。在這種情況下,買方的高杠桿會在價格意外下跌期間帶來大量清算的可能性。

杭州市金融科技創新監管試點第二批4個創新應用已完成登記,其中兩項與區塊鏈相關:中國人民銀行杭州中支發布公告《關于杭州市金融科技創新監管試點第二批創新應用提供服務的公告》。經公示審核,杭州市金融科技創新監管試點第二批4個創新應用已經通過復審并完成登記,將向用戶正式提供服務。

其中兩項與區塊鏈應用相關,包括:1、杭州征信有限公司、中國建設銀行股份有限公司杭州分行聯合申請的“基于區塊鏈技術的權益保護系統”。

2、中鈔信用卡產業發展有限公司杭州區塊鏈技術研究院、上海浦東發展銀行股份有限公司杭州分行聯合申請的“基于隱私計算技術的數據核驗系統”。[2021/8/20 22:27:26]

動態 | 今日DApp新增4個:據DappReview數據顯示,今日Dapp新增4個。EOS DApp活躍用戶15245人,交易額6037萬元(+9%);Tron DApp活躍用戶33826人,交易額2697萬元(+16%);ETH DApp活躍用戶21964人,交易額1571萬元(-23%)。過去24小時Dapp交易額:EOS最高的為“鯨交所”(交易額1.2億元);Tron最高的為“WINk”(交易額1614萬元);ETH最高的為“MakerDAO”(交易額219萬元)。[2019/11/18]

BTC永續合約資金費率來源:DigitalAssetsData請注意,盡管最近出現了牛市,但每周的資金費率仍保持在2%以下。這一數據表明,盡管交易員感到樂觀,但買家并未過度杠桿化。同樣,在11月26日下跌1400美元期間,這個指標保持在健康的中性水平。期權skew

與期貨合約不同,期權分為兩部分。買入期權允許買方在到期日以固定價格買入比特幣。另一方面,期權的賣方將有義務出售比特幣。期權的25%deltaskew比較了等價的看漲(買入)和看跌(賣出)期權。如果使用看漲期權來防止價格上漲的成本更高,則skew指標將變為負數范圍。當投資者看空時,情況正好相反,導致看跌期權溢價交易,導致skew指標發生正向轉變。在-15%至+15%之間的振蕩是典型的和預期的。對于大多數市場而言,大多數時間保持平穩或接近零是非常不尋常的。因此,交易員應該監測更極端的情況,因為他們可能表明做市商不愿意承擔任何一方的風險。

3個月BTC期權25%Deltaskew來源:Skew.com上圖顯示,自11月5日以來,期權交易者不愿建立空頭頭寸。因此,交易者將認為這是一個非常看多的情況。看跌/看漲期權比率

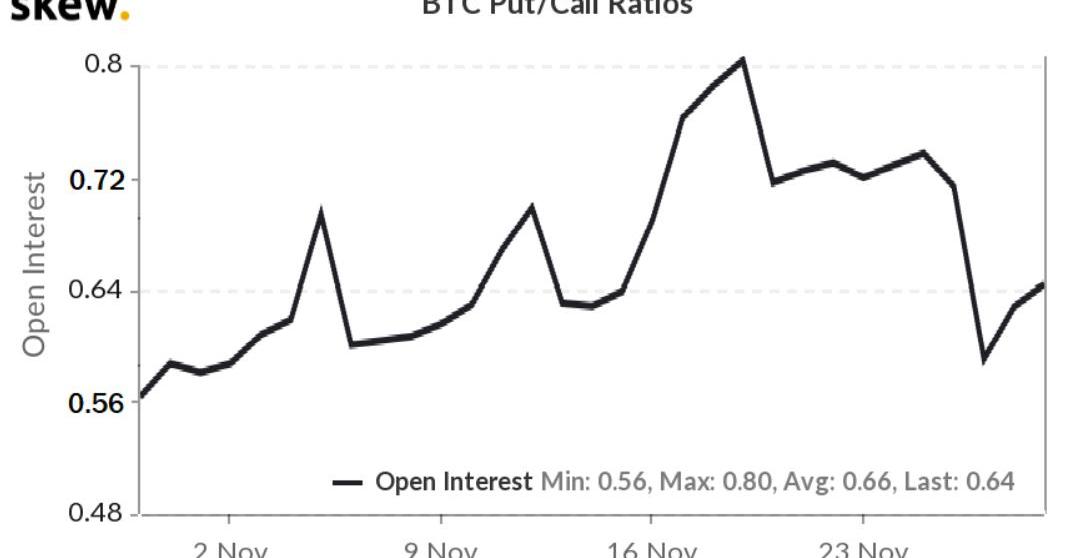

通過衡量更多的交易是通過買入期權還是賣出期權進行,就可以判斷出整個市場的情緒。一般來說,看漲期權用于看漲策略,看跌期權用于看跌策略。看跌期權與看漲期權之比為0.70,表明未平倉看跌期權比看漲期權少30%,因此看漲。相比之下,看跌期權與看漲期權之比為1.2,表明未平倉看跌期權比看漲期權多20%,這可被視為看跌。需要注意的一件事是,這個指標綜合了整個比特幣期權市場。

BTC期權的看跌/看漲比率來源:Skew.com在目前市場上這樣的情況下,投資者很自然地會尋求下行保護,因為比特幣超過19000美元,盡管看跌/看漲比率遠低于其六個月均值0.90。目前的0.64水平表明,專業交易員并不悲觀。總體而言,這四個關鍵指標保持穩定,特別是考慮到市場剛剛遭受了一次創傷性回調,比特幣價格下跌至16200美元。隨著比特幣價格再次突破19500美元,幾乎所有投資者都想知道,比特幣是否有足夠的力量在本周打破其歷史高點。從衍生品交易的角度來看,沒有什么能阻止它。

編者按:本文來自01區塊鏈,作者:照生,Odaily星球日報經授權轉載。距離世界計算機的最初夢想,以太坊又近了一步.

1900/1/1 0:00:00近日,AmberGroup聯合創始人兼CEOMichaelWu受邀參加了由中銀香港組織的線上圓桌活動.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載。谷歌搜索Bitcoin似乎遠不如2017年12月比特幣創下歷史新高時那么受歡迎.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:KOLLENPOST,Odaily星球日報經授權轉載。美國商品期貨交易委員會在加密貨幣執法方面收獲頗豐.

1900/1/1 0:00:00自10月份比特幣二次發力以來,DeFi越來越被市場忽略,這當然也有比特幣給力和DeFi低迷的雙重原因,但隨著ETH2.0信標鏈的正式上線,近期DeFi重新回到了大眾的視野中.

1900/1/1 0:00:00編者按:本文來自知礦大學,Odaily星球日報經授權轉載。北京時間12月4日凌晨,波卡官方DeCoded大會上,Parity核心開發工程師和波卡聯合創始人RobertHabermeier透露,目.

1900/1/1 0:00:00